さすがに直近の株式市場は少し上値が重たくなる場面も増えていますが、依然日経平均やTOPIXは史上最高値付近で推移しており、なかなか新規の購入を決断しにくい状況は続いているかと思います。そんななか、最近は好調な業績や株主還元の向上を背景に増配を行ってくれる銘柄も増えており、なかには「減配せずに現在の配当水準を維持または増配し続ける」累進配当政策を導入する企業も増えています。

そんな累進配当を宣言している銘柄であれば、減配リスクが無いなか、今後の増配によって購入時点よりも配当利回りが上昇するケースも多いですので、今の様な強い相場の時でも比較的購入を行いやすいです。そこで今回は、現在累進配当を宣言している銘柄の中から、導入した時期が早かった銘柄や誰もが知っている大企業など、今からでも購入できそうな王道の高配当株を5銘柄検証していきます。

【8306】三菱UFJFG

最初の銘柄は日本を代表する金融グループの三菱UFJFGで、2019年に発表した決算から配当方針に「安定的・持続的な増加」という文言を加え、その後は増配が継続しています。近年はアメリカやアジア、オセアニアを中心にM&Aを絡めて海外への積極的な進出も進めており、直近の海外売上比率も5割を超えている状況です。

直近決算

三菱UFJFGは8月4日に第1四半期決算を発表しており、最終利益は5460億円と前年同期比98億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、顧客部門の伸長や前年に実施した債券ポートフォリオの組替え効果など着実な成長が継続していますが、前期に計上した決算期変更影響の反動があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱UFJ |

| 2019年3月期 | 8,726 |

| 2020年3月期 | 5,281 |

| 2021年3月期 | 7,770 |

| 2022年3月期 | 11,308 |

| 2023年3月期 | 11,164 |

| 2024年3月期 | 14,907 |

| 2025年3月期 | 18,629 |

| 2026年3月期(会社予想) | 20,000 |

2019年からの通期最終利益を見ていきますが、コロナショックで大幅減益となった2020年以外は概ね増益傾向で、2022年にはコロナショックによる倒産に備えていた与信関連費用の戻り入れなどの影響で、最終利益は1兆円の大台を初めて超えています。

そして、2024年以降もM&Aを絡めて多様化した収益基盤や利上げによる円通貨資金収益の復調に加え、円安の追い風もあった事などで過去最高益を毎年更新しており、今期も更に増益で2兆円の大台に乗せる予測を発表しているなか、第1四半期時点の通期進捗率も27%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 三菱UFJ |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 19 |

| 2019年 | 22 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 28 |

| 2023年 | 32 |

| 2024年 | 41 |

| 2025年 | 64 |

| 2026年(会社予想) | 70 |

2016年からの配当推移について、2018年頃からは順調に増配が続いており、コロナショックで業績が落ち込んだ2021年は据え置きでしたが、ここ数年は業績好調を背景に増配額も大きくなっています。実際、前期も期初時点では9円の増配見込みでしたが、その後に上方修正が繰り返された事で最終的には23円の大幅増配となっており、今期も期初から6円の増配予測で発表しています。

三菱UFJの配当方針は、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針にしており、具体的な目安は配当性向40%程度としています。

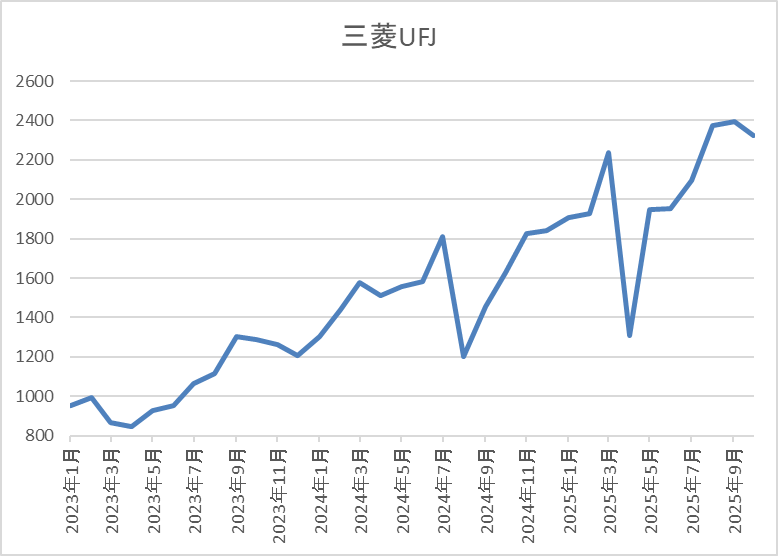

株価推移

株価は2023年頃から右肩上がりの状況で、今年3月には上場来高値の2239円まで上昇しました。

その後、4月の暴落で1310円まで下げる場面がありましたが、直近は再度2300円前後まで上昇しています。

株価指標(2025年10月3日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱UFJ | 8306 | 2313 | 13.2 | 1.31 | 70 | 3.03 | 39.8 |

最近の株価は上場来の高値を更新していますので、大幅増配も続いていますが配当利回りは3%前後まで低下しています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱UFGFGの投資判断について、ここ数年の業績は過去最高益が続いているなか、これまでの利上げによる増影響は今期で2150億円、来期以降は3000億円を超える見込みとしています。そんななか、直近では日銀の利上げ観測も高まっていますので、まだまだ業績には伸びしろがあり、累進配当政策のもと今後の継続的な増配にも期待できそうです。

以上の点を踏まえると、現在の株価は上場来の高値付近まで上昇していますが、まだまだ狙えそうに感じます。

【4502】武田薬品工業

2番目の銘柄は武田薬品工業で累進配当を宣言したのは2024年と最近ですが、その前から40年以上減配はなく、実質的に累進配当銘柄の様な存在でした。そんな武田薬品工業の売上は国内医薬品企業の中でトップとなっており、M&Aを絡め企業規模の拡大を図っている事もあり、現在約80の国と地域で医薬品を販売しています。

実際、直近の海外売上比率は5割を超えているアメリカを中心にヨーロッパやカナダなど9割近くを占めている状況です。

直近決算

武田薬品工業は7月30日に第1四半期決算を発表しており、最終利益は1242億円と前年同期比290億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、主力品の特許切れや円高の影響で売上は減収でしたが、前年同期に計上した構造改革費用が減った影響などとしています。

通期最終利益(億円)

| 銘柄名 | 武田薬品 |

| 2019年3月期 | 1351 |

| 2020年3月期 | 442 |

| 2021年3月期 | 3760 |

| 2022年3月期 | 2300 |

| 2023年3月期 | 3170 |

| 2024年3月期 | 1440 |

| 2025年3月期 | 1079 |

| 2026年3月期(会社予想) | 2280 |

2019年からの通期最終利益について、増減の激しい展開が続いていますが、2023年は成長製品や新製品の販売が好調に推移している事に加え、円安の追い風があった事で大幅増益になっています。

しかし、2024年以降はVYVANSEなどの独占販売期間満了による大幅なマイナス影響やコロナワクチンの減収に加え、前期は事業構造再編費用の計上もあって減益が続きましたが、今期は潰瘍性大腸炎治療薬エンビディオなどの主力製品や新製品の売上が堅調に推移する見込みな事や調達コスト削減などの効果も出るとして約2倍の増益予測にしているなか、第1四半期時点の通期進捗率は54%付近と、かなりのロケットスタートを決めています。

配当推移

| 年 | 武田薬品 |

| 2016年 | 180 |

| 2017年 | 180 |

| 2018年 | 180 |

| 2019年 | 180 |

| 2020年 | 180 |

| 2021年 | 180 |

| 2022年 | 180 |

| 2023年 | 180 |

| 2024年 | 188 |

| 2025年 | 196 |

| 2026年(会社予想) | 200 |

2016年からの配当推移を見ていきますが、2023年までは毎年180円で、遡ると2009年から15年以上180円で変わっておらず、40期以上減配はしていません。そんななか、2024年は配当方針を変更した事で、久しぶりに8円の増配になっており、前期も更に8円の増配になりましたが、今期は現状4円の増配予測になっています。

武田薬品工業の配当方針は、毎年の年間配当金を増額または維持するとしており、2024年より累進配当を導入しています。

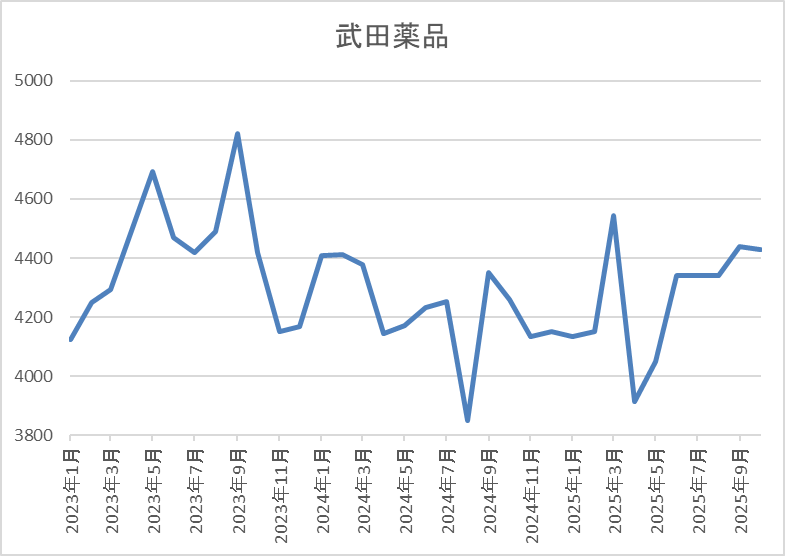

株価推移

株価は2023年頃から上昇傾向で、その年の9月には4873円まで上昇しましたが、その後は4000円付近で停滞が続きました。

ただ、今年4月の暴落で3916円まで下落した後は、じわじわ上昇して直近は4300円前後で推移しています。

株価指標(2025年10月3日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 武田薬品 | 4502 | 4258 | 29.5 | 0.98 | 200 | 4.70 | 138.5 |

直近の株価はじわじわ上昇していますが、増配も続いていますので配当利回りは4%半ばと高水準です。

今期は増益見込みですがPERは市場平均よりもかなり割高で、配当性向は138%付近と今期も100%を超えている状況です。

投資判断

今までの内容から武田薬品工業の投資判断について、ここ数年の業績は後発品や研究開発費増加の影響で減益が続いていましたが、今期は成長製品や新製品の売上拡大で大きく増益の予測にしており、第1四半期時点の進捗率を踏まえると、今月末発表の第2四半期決算で上方修正が発表される可能性もあります。

以上の点に加え、40年以上減配していない配当推移や累進配当を宣言したばかりである事まで踏まえると、今後の継続的な増配にも期待できそうですので、株価が本格的に上昇する前に狙いたい銘柄です。

【8058】三菱商事

3番目の銘柄は総合商社の三菱商事ですが、累進配当を宣言したのは2016年からと、最近は累進配当を導入する日本企業が増えるなか、トップクラスに長い期間に渡って累進配当政策を継続しています。

そんななか、エネルギーや金属などの金属資源部門に強みを持っており、現在約1300社の連結対象会社と協働して幅広いビジネスを世界中で展開しているなか、直近の海外売上比率もアメリカを中心に5割近くを占めている状況です。

直近決算

三菱商事は8月4日に第1四半期決算を発表しており、最終利益は2031億円と前年同期比1512億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、豪州原料炭事業の市況悪化やLNGアジアパシフィック事業においての配当減少に加え、前年度会計処理見直しの反動があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱商事 |

| 2020年3月期 | 5353 |

| 2021年3月期 | 1725 |

| 2022年3月期 | 9375 |

| 2023年3月期 | 11806 |

| 2024年3月期 | 9640 |

| 2025年3月期 | 9507 |

| 2026年3月期(会社予想) | 7000 |

2020年からの通期最終利益を見ていきますが、増減の激しい展開となっています。2021年はコロナショックの影響で大幅減益となりましたが、2022年以降はコロナからの経済回復や商品市況の上昇で大幅増益となっており、2023年には過去最高益を記録しています。

しかし、2024年以降は商品市況反落の影響で減益が続いており、前期もローソンの再評価益計上など一時的な増益要因も多かったなか、資源価格の下落や洋上風力発電関連の減損損失などの影響で減益となり、今期も原料炭や鉄鉱石価格下落に加え、円高の影響を想定して26%程度の減益見込みで発表していますが、第1四半期時点の通期進捗率は29%付近と通期見通しに対して概ね計画通りに進捗しているとの事です。

配当推移

| 銘柄名 | 三菱商事 |

| 2016年 | 16.6 |

| 2017年 | 26.6 |

| 2018年 | 36.6 |

| 2019年 | 41.6 |

| 2020年 | 44 |

| 2021年 | 44.6 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年 | 100 |

| 2026年(会社予想) | 110 |

2016年からの配当推移を見ていますが、2017年以降減配はなく順調に増配傾向で、コロナショックで業績を大きく落とした2021年にも増配しています。そんななか、最近は業績とは関係なく増配幅が大きくなっており、前期は減益でも30円の大幅増配、そして今期も業績は大きく減益見込みですが10円の増配予測としています。

三菱商事の配当方針は累進配当+機動的な自己株式取得とする基本方針を維持としており、前期までが期限だった累進配当も2027年度までの継続が発表されています。

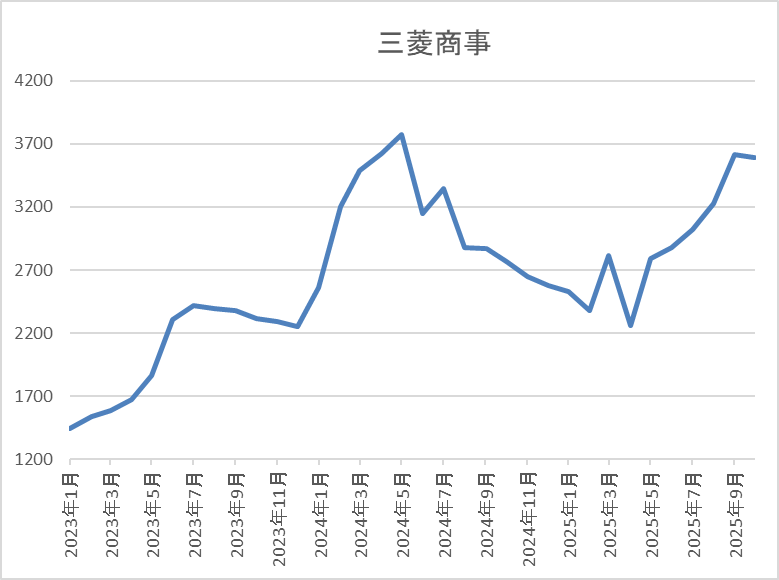

株価推移

2023年以降の株価は基本的に右肩上がりで、去年4月には3775円まで上昇しました。

しかし、その後は業績低迷の影響もあってか下落が続き、4月の暴落では2257円まで売られましたが、直近は3500円前後まで上昇しています。

株価指標(2025年10月3日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 3492 | 18.8 | 1.48 | 110 | 3.15 | 59.2 |

最近の株価は上昇していますが、今期も増配見込みですので配当利回りは3%前半となっています。

今期は大きく減益見込みですのでPERは市場平均より割高で、配当性向は59%付近と最近の中では高水準になっています。

投資判断

今までの内容から三菱商事の投資判断について、最近の業績は資源価格の下落や円高影響などで減益が続いており、今期も大幅減益の予測で発表していますが、第1四半期は順調なスタートを切っています。そんななか、直近の株価は全体の強さや8月末にバフェット氏による買い増しが明らかになった事もあって上昇傾向です。

以上の点を踏まえると、今期は大きく減益となりそうですが、今までの配当推移や最低でも2027年度まで続く累進配当政策のもと、減配リスクはありませんので、バフェット氏の様に買い増しも検討したくなる銘柄です。

【8593】三菱HCキャピタル

4番目の銘柄は三菱HCキャピタルで機械や器具備品のリース、割賦販売、貸付を中心に、再生エネルギーや不動産、航空・モビリティ領域なども手掛けています。

また、直近業績の海外売上比率もヨーロッパや北米を中心に5割程度に迫るほど国際的な企業です。

直近決算

三菱HCキャピタルは8月8日に第1四半期決算を発表しており、最終利益は572億円と前年同期比181億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、不動産セグメントにおいてアセット売却益が増加した事やロジスティクス、航空セグメントの好調な業績推移に加え、連結子会社の決算期変更によるものとしています。

通期最終利益(億円)

| 銘柄名 | 三菱HCキャピタル |

| 2019年3月期 | 687 |

| 2020年3月期 | 707 |

| 2021年3月期 | 553 |

| 2022年3月期 | 994 |

| 2023年3月期 | 1162 |

| 2024年3月期 | 1238 |

| 2025年3月期 | 1351 |

| 2026年3月期(会社予想) | 1600 |

2019年からの通期最終利益をみていきますが、コロナショックで業績が落ち込んだ2021年以降は完全子会社化した米国の海上コンテナリース会社CAIの利益貢献や貸倒関連費用の減少影響などで順調に増益が続いています。

そして、前期も航空事業をはじめとした各事業の伸長や環境エネルギーセグメントでの大口有価証券の売却益計上があった事で過去最高益を記録し、今期も高収益ビジネスの拡大やアセット売却益の増加を見込むとして、更に大きく増益の予測で発表しているなか、一時的な要因もありますが、第1四半期時点の通期進捗率は35%付近と好調なスタートを切っています。

配当推移

| 銘柄名 | 三菱HCキャピタル |

| 2016年 | 12.3 |

| 2017年 | 13 |

| 2018年 | 18 |

| 2019年 | 23.5 |

| 2020年 | 25 |

| 2021年 | 25.5 |

| 2022年 | 28 |

| 2023年 | 33 |

| 2024年 | 37 |

| 2025年 | 40 |

| 2026年(会社予想) | 45 |

2016年からの配当推移を見ていきますが、順調に増配が続いており、連続増配は前期までで26期連続となっています。また、最近の増配額は業績好調を背景に大きくなっており、2024年は4円、前期は3円の増配だったなか、今期は期初から5円の増配予測で発表しています。

三菱HCキャピタルの配当方針は、株主還元は配当によって行うことを基本とし、利益成長を通じて配当総額を持続的に高めていくとしており、具体的な目安を配当性向40%以上としています。

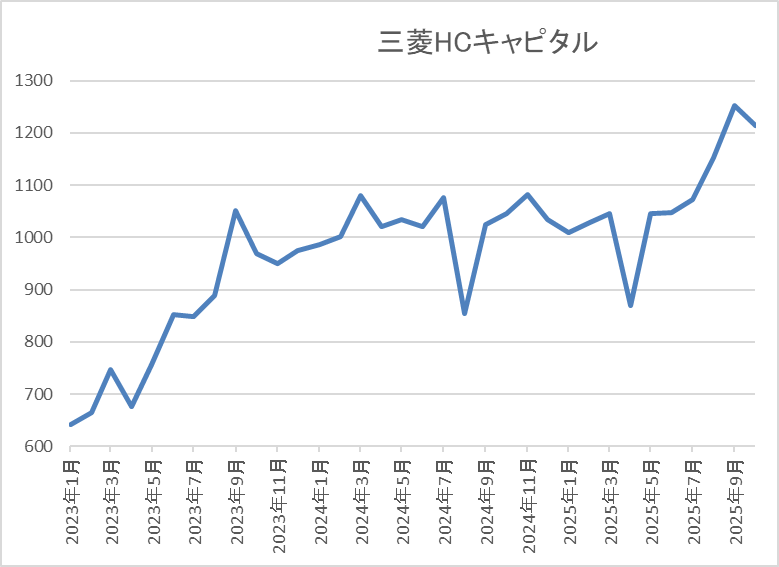

株価推移

株価は2023年春以降に上昇ペースが加速して、1000円付近まで値を上げました。

しかし、そこからは2年弱停滞が続き、4月の暴落では870円まで値を下げましたが、直近は1200円前後まで上昇しています。

株価指標(2025年10月3日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱HCキャピタル | 8593 | 1191 | 10.7 | 0.97 | 45 | 3.78 | 40.3 |

最近の株価はじわじわ上昇していますが、増配も継続していますので配当利回りは3%後半となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱HCキャピタルの投資判断ですが、最近の業績は過去最高益が続いているなか、配当も日本トップクラスの26年連続増配を継続中です。ただ、ここ数年の株価は1000円付近で停滞が続いており、要因としては金利上昇による調達コストの上昇やM&A、海外への先行投資を含め、事業が多角化している事も評価を難しくしている側面がありそうな印象でした。

そんななか、さすがに直近の株価は動き出していますが、30年以上の連続増配も完全に射程圏内に入っていますので、依然割安な指標面まで考慮すると、本格的な株価上昇は今からが本番かもしれません。

【1605】INPEX

最後の銘柄は国内最大手の石油開発企業INPEXですが、累進配当を宣言したのは今期からと、累進配当銘柄としては新しい存在です。現状は石油、天然ガスの開発生産がメイン事業ですが、脱炭素社会への流れを受け再生可能エネルギーやカーボンリサイクル事業にも注力しています。

直近決算

INPEXは12月決算ですので、8月8日に第2四半期決算を発表しており、最終利益は2235億円と前年同期比110億円の増益となっているなか、通期最終利益の見込みを700億円上方修正し、配当も10円増額の年間100円予測に修正しています。

業績上方修正の要因は、オーストラリアの主要プロジェクトであるイクシス液化天然ガスなどの堅調な生産を反映した販売量の上方修正や想定の油価、為替レートを見直したためとの事です。

通期最終利益(億円)

| 銘柄名 | INPEX |

| 2019年12月期 | 1235 |

| 2020年12月期 | -1116 |

| 2021年12月期 | 2230 |

| 2022年12月期 | 4610 |

| 2023年12月期 | 3217 |

| 2024年12月期 | 4273 |

| 2025年12月期(会社予想) | 3700 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響などで赤字に転落していますが、2022年にかけては原油及び天然ガスの販売価格上昇に加え、円安の追い風もあり過去最高益の水準へV字回復しました。

しかし、2023年は原油価格の反落や豪州の一部プロジェクトで減損損失を計上した事で減益となり、前期はその反動で増益となりましたが、今期は想定の原油価格レートを前期より低く想定した事で期初から2割程度の減益見込みとしていたなか、第1四半期決算で更に下方修正も発表されましたが、今回上方修正が発表された事で減益率は13%程度まで改善しています。

配当推移

| 銘柄名 | INPEX |

| 2015年3月 | 18 |

| 2016年3月 | 18 |

| 2017年3月 | 18 |

| 2018年3月 | 18 |

| 2019年3月 | 24 |

| 2019年12月 | 30 |

| 2020年12月 | 24 |

| 2021年12月 | 48 |

| 2022年12月 | 62 |

| 2023年12月 | 74 |

| 2024年12月 | 86 |

| 2025年12月(会社予想) | 100 |

2015年からの配当推移について、数年前は据え置きが続く年もありましたが、最近は概ね安定して増配が続いています。特に直近の増配幅は業績が増減するなか株主還元強化を背景に大きくなっており、2022年は14円、2023年と前期は12円の大幅増配だったなか、今期も期初時点では4円の増配見込みとしていましたが、第2四半期決算で10円増額され、合計14円の大幅増配予測になっています。

INPEXの配当方針は、今期から2027年度の中期経営計画中は年間90円を起点とする累進配当による安定的な還元に加え、機動的に自己株式取得を行うとしており、業績の成長にあわせて株主還元を強化する方針です。

株主優待

INPEXには株主優待が設定されており、保有株数や保有継続年数によってクオカードがもらえますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 400株以上 | 1年以上 | 1000円 | QUOカード | |||

| 2年以上 | 2000円 | |||||

| 3年以上 | 3000円 | |||||

| 800株以上 | 1年以上 | 2000円 | カタログギフト | |||

| 2年以上 | 3000円 | |||||

| 3年以上 | 5000円 | |||||

400株以上かつ1年以上継続が最低条件ですので少しきつめの条件ですが、長期保有者には有難い内容です。

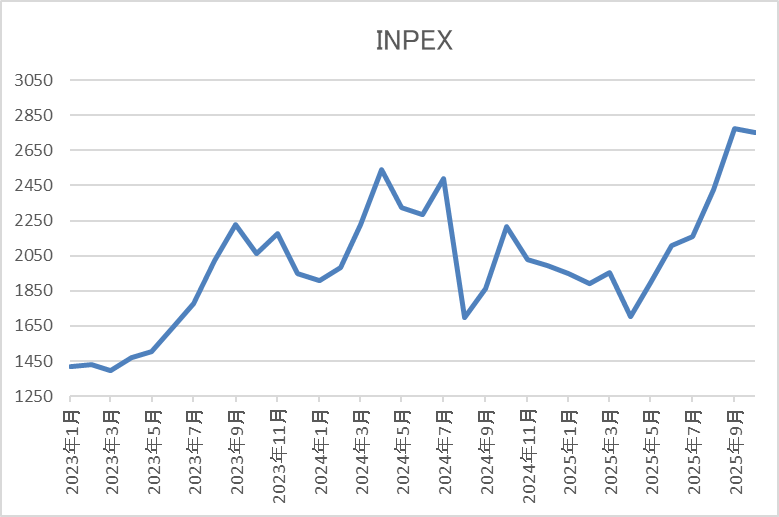

株価推移

2022年頃までの株価は1000円台半ばで停滞が続いていましたが、去年4月には2628円まで上昇しました。

しかし、その後は低迷する原油価格と連動してずるずる売られ、4月の暴落では1651円まで値を下げましたが、9月には2805円まで上昇し、直近は2600円前後で推移しています。

株価指標(2025年10月3日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| INPEX | 1605 | 2598 | 8.4 | 0.67 | 100 | 3.85 | 32.2 |

最近の株価は直近高値から下落しているなか、増配も続いていますので配当利回りは3%後半と高水準です。

今期は減益見込みですがPER、PBRは市場平均より割安で、配当性向は32%付近となっています。

投資判断

今までの内容からINPEXの投資判断について、業績は原油価格や為替の影響などで増減が激しいですが、最近の配当は大幅増配が続いており、今期からは累進配当も宣言されています。そんななか、業績についても「中期的・構造的な利益基盤の強化を実現したとして、今後10年ほどは原油価格、為替に関係なく年間500億円が計上できる見込み」と前回の決算で表明していますので、将来に対する期待も膨らみます。

以上の点を踏まえると、直近の株価は全体の調整や原油安で下落していますが、今後の大幅増配も現実的ですので、今からでも狙いたい銘柄です。

まとめ

今回は最近の株価は大きく上昇していますが、配当方針に累進配当を導入しており、今からでも狙えそうな5銘柄を検証しました。お伝えしてきた様に、累進配当を宣言している銘柄に減配リスクはありませんが、配当の据え置きが続くケースはあり、また期限を区切って累進配当を導入しているケースも多いですので、将来的に累進配当が取り消され、減配される可能性はあります。

ただ、今回検証した5銘柄は日本を代表する王道企業ですし、今までの配当推移から今後の減配リスクは限りなくゼロに近いと思いますので、いずれも現在の株価はここ数年の高値圏で推移していますが、今からでも十分狙えそうな高配当株に感じました。

コメント