最近の相場はトランプショックで世界的な混乱が続いており、直近は一部関税が90日間停止された事で大きく反発する場面がありましたが、依然中国への対応も含めて数多くの問題が残っている状況です。

ただ、そもそも株式市場に暴落はつきもので、特に長期投資が前提の高配当株投資では暴落を避けて通る事はできず、個人的にもその事は理解しているつもりでしたが、やはり今回の様な暴落に直面すると、少なからず動揺してしまう部分もあったかと思います。しかし、同時に明日の株価がどうなっているか分からない状況の中でも、安定した配当を受け取り続ける事ができる高配当株投資の偉大さを改めて再認識する機会にもなりました。

という事で今回は、そんな暴落局面で特に強い味方となる最強の高配当銘柄として、累進配当政策を導入している日本企業を検証していきますが、敢えて王道の銘柄ではなく、最近累進配当を宣言した銘柄やあまり累進配当のイメージがない注目の5銘柄を検証していきます。

累進配当政策とは

そもそも累進配当とは減配せずに現在の配当水準を維持または増配し続ける事を約束した政策の事ですので、配当方針としては最強になります。ただ、累進配当銘柄はどんなに業績が落ち込んでも減配できませんので、企業からすると導入のハードルは高く、数年前まではメガバンクや総合商社など日本を代表する限られた企業しか導入していない状況でした。

しかし、最近は好調な業績や株主還元力が高まっている事もあって累進配当を導入する銘柄はどんどん増えており、今年に入って累進配当を宣言した銘柄やあまり高配当株のイメージがない様な銘柄まで累進配当政策を導入しているケースがあります。

累進配当銘柄の注意点

この様に現在導入する企業がどんどん増えている累進配当政策ですが、いくつか注意点もありますのでまとめていきます。

①連続増配を約束した配当方針ではない

1点目の注意点は連続増配を約束した配当方針ではない事です。累進配当は減配しない事を約束した配当方針ですので、必ずしも連続増配が続くわけではなく、実際累進配当銘柄でも配当の据え置きが続いている場合もあります。

②期間限定の場合が多い

2つ目の注意点は期間を区切って累進配当を導入している銘柄が多い事です。現在累進配当を宣言している銘柄は、中期経営期間の株主還元として累進配当を宣言しているケースが多く、大体の中期経営計画は3年や5年単位で期間が区切られていますので、その後の配当方針次第では累進配当銘柄で無くなる可能性もあります。

③不測の事態で急遽累進配当が取り消される可能性もある

3つの目の注意点は、不測の事態が起こり急遽累進配当が取り消され、減配となる事も可能性としてはゼロではない事です。実際、コロナショックで世界中が混乱に陥った2020年7月には、当時2022年までの累進配当を宣言していた日本エスコンが累進配当政策を取り下げています。結果として、その後の日本エスコンの配当も減配とはならず据え置きで耐えましたが、この様に累進配当政策が急遽取り消される事はあり得ます。

累進配当銘柄の注意点まとめ

以上の様に累進配当を宣言している銘柄にもリスクはありますが、それでもわざわざ累進配当を宣言している企業には株主還元力の高さを感じますし、累進配当を宣言していない銘柄より減配リスクが低い事は間違いないと思いますので、今回の様な暴落局面でも安心して保有を続ける事ができます。

という事でここからは、そんな累進配当を宣言している銘柄を個別に検証していきますが、冒頭でお伝えした様に今回はメガバンクや総合商社などの王道銘柄ではなく、あまり累進配当のイメージがない5銘柄を選定しています。

【2502】アサヒグループHD

最初の銘柄はアサヒグループHDで、アサヒビールやアサヒ飲料などを傘下に持つ持株会社です。アルコール類はスーパードライやクリアアサヒが主力商品で、WONDAや十六茶などのソフトドリンクも手掛けています。

そんななか、直近の海外売上比率はヨーロッパやオセアニアを中心に5割に迫るほど国際的な企業です。

直近決算

アサヒグループHDは12月決算ですので2月14日に本決算を発表しており、前期の通期最終利益は1920億円と280億円の増益となっているなか、配当も約9円増配の年間49円としています。

今期予測は通期最終利益を1775億円と145億円の減益見込みにしていますが、配当は3円増配の年間52円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | アサヒHD |

| 2019年12月期 | 1422 |

| 2020年12月期 | 928 |

| 2021年12月期 | 1535 |

| 2022年12月期 | 1515 |

| 2023年12月期 | 1640 |

| 2024年12月期 | 1920 |

| 2025年12月期(会社予想) | 1775 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響を受けて大幅減益となった2020年以外は1500億円前後で安定していました。そんななか、2022年は原材料価格上昇の影響を大きく受けた事で減益となりましたが売上は大きく伸びており、2023年はブランド投資により主要市場で競争優位性を高めながら持続的な単価向上を実現できたとして過去最高益を記録しています。

そして、前期も欧州を中心としたプレミアム化の進展や価格改定効果などで更に増益となっていますが、今期は前期にあった固定資産売却益の反動もあり期初から7%程度の減益見込みで発表しています。

配当推移

| 銘柄名 | アサヒHD |

| 2015年 | 16.6 |

| 2016年 | 18 |

| 2017年 | 25 |

| 2018年 | 33 |

| 2019年 | 33.3 |

| 2020年 | 35.3 |

| 2021年 | 36.3 |

| 2022年 | 37.6 |

| 2023年 | 40.3 |

| 2024年 | 49 |

| 2025年(会社予想) | 52 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、減配は40年以上ありません。業績が大きく落ち込んだ2020年でも増配しており、今期も業績は現状減益見込みですが、配当は3円の増配予測で発表しています。

アサヒグループHDの配当方針は具体的な目安をDOE4%以上としており、また今期から累進配当も導入しています。

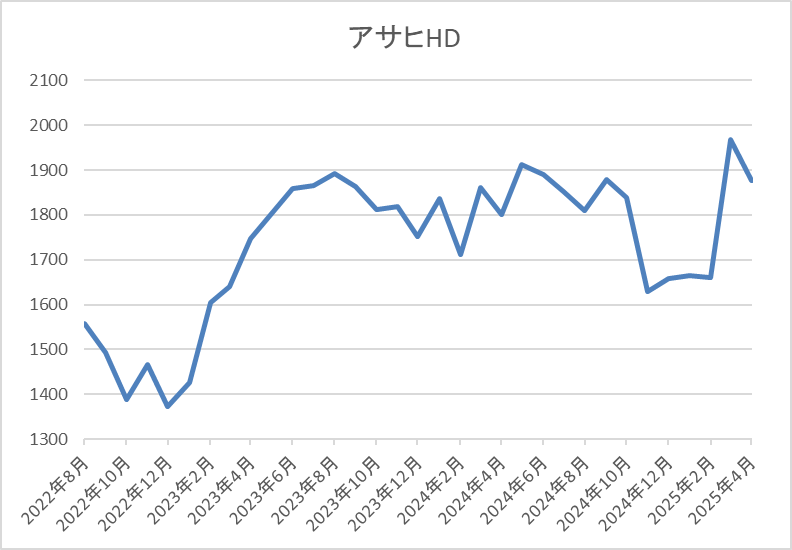

株価推移

株価は2023年の夏以降1000円台後半で停滞が続いていましたが、今年1月には1562円まで売られる場面がありました。

しかし、その後は反発して先月には2000円付近まで上昇し、直近もトランプショックで全体が暴落するなか1900円前後で推移しています。

株価指標(2025年4月10日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アサヒHD | 2502 | 1953 | 16.5 | 1.10 | 52 | 2.66 | 44.0 |

最近の株価は全体が暴落するなか底堅く推移していますが、増配も続いていますので配当利回りは2%半ばとなっています。

今期業績は減益見込みですがPER、PBRは市場平均並みで、配当性向は44%付近となっています。

投資判断

今までの内容からアサヒグループHDの投資判断ですが、従来から40年以上減配が無く、実質的に累進配当の様な銘柄でしたが、今期から正式に累進配当が宣言されると共に配当性向の目安がDOE4%という高水準で導入されました。

また、輸出の割合は多いですが、ヨーロッパやオーストラリアが中心のためトランプ関税の影響も少なく、食品メーカーというディフェンシブ性の効果もあってか、直近の暴落でも株価は底堅く推移しています。

その辺りの影響もあり、現在の配当利回りは2%台と高配当株としては少し物足りない水準ですが、今後の増配まで期待してチェックしておきたい銘柄です。

【1605】INPEX

2番目の銘柄はINPEXで石油や天然ガスなどの開発生産を手掛ける国内最大手の石油開発企業です。現状は石油、天然ガスの開発生産がメイン事業ですが、脱炭素社会への流れを受け再生可能エネルギーやカーボンリサイクル事業にも注力しています。

直近決算

INPEXは12月決算ですので2月13日に本決算を発表しており、前期の通期最終利益は4273億円と1056億円の増益となっているなか、配当は12円増配の年間86円としています。

今期予測は通期最終利益を3300億円と973億円の減益見込みにしていますが、配当は4円増配の年間90円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | INPEX |

| 2019年12月期 | 1235 |

| 2020年12月期 | -1116 |

| 2021年12月期 | 2230 |

| 2022年12月期 | 4610 |

| 2023年12月期 | 3217 |

| 2024年12月期 | 4273 |

| 2025年12月期(会社予想) | 3300 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響などで赤字に転落していますが、2022年にかけては原油及び天然ガスの販売価格上昇に加え、円安の追い風もあり過去最高益の水準へV字回復しました。

しかし、2023年は原油価格の反落や豪州の一部プロジェクトで減損損失を計上した事で減益となり、前期はその反動で増益となりましたが、今期は想定の原油価格レートを前期より低く想定した事で期初から2割程度の減益見込みと落ち着きがありません。

配当推移

| 銘柄名 | INPEX |

| 2015年3月 | 18 |

| 2016年3月 | 18 |

| 2017年3月 | 18 |

| 2018年3月 | 18 |

| 2019年3月 | 24 |

| 2019年12月 | 30 |

| 2020年12月 | 24 |

| 2021年12月 | 48 |

| 2022年12月 | 62 |

| 2023年12月 | 74 |

| 2024年12月 | 86 |

| 2025年12月(会社予想) | 90 |

2015年からの配当推移について、数年前は据え置きが続く年もありましたが、最近は概ね安定して増配が続いています。特に直近の増配幅は業績好調や株主還元強化を背景に大きくなっており、2022年は14円、2023年も12円の大幅増配、そして前期も期初時点では2円の増配見込みとしていましたが最終的には12円の大幅増配となり、今期も期初から4円の増配予測で発表しています。

INPEXの配当方針は、今期から2027年度の中期経営計画中は年間90円を起点とする累進配当による安定的な還元に加え、機動的に自己株式取得を行うとしており、業績の成長にあわせて株主還元を強化する方針です。

株主優待

INPEXには株主優待が設定されており、保有株数や保有継続年数によってクオカードがもらえますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 400株以上 | 1年以上 | 1000円 | QUOカード | |||

| 2年以上 | 2000円 | |||||

| 3年以上 | 3000円 | |||||

| 800株以上 | 1年以上 | 2000円 | カタログギフト | |||

| 2年以上 | 3000円 | |||||

| 3年以上 | 5000円 | |||||

400株以上かつ1年以上継続が最低条件ですので少しきつめの条件ですが、長期保有者には有難い内容です。

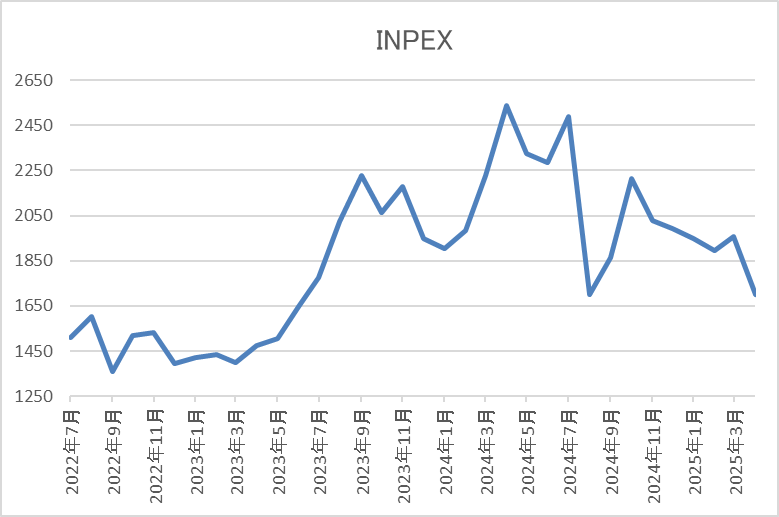

株価推移

2022年頃までの株価は1000円台半ばで停滞が続いていましたが、去年4月には2628円まで上昇しました。

しかし、その後は低迷する原油価格に連動してずるずる売られ、今回の暴落では1651円まで値を下げましたが、直近は1800円前後まで反発しています。

株価指標(2025年4月10日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| INPEX | 1605 | 1792.5 | 6.5 | 0.45 | 90 | 5.02 | 32.6 |

最近の株価は乱高下しているなか、増配は続いていますので配当利回りは5%前後と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均より割安で、配当性向は33%付近と余裕を感じる水準です。

投資判断

今までの内容からINPEXの投資判断について、業績は原油価格や為替の影響などで増減が激しいですが、配当は株主還元力の向上もあり大幅増配が続いています。そんななか、今期から2027年度までは累進配当を宣言していますので、今後も業績とは関係なく継続的な増配が期待できそうです。

以上の点を踏まえると、直近の株価は世界景気の後退を懸念して下落している原油価格の影響もあって乱高下しており、今後の業績も増減を繰り返しそうですが、配当利回りは5%付近と高水準ですので、絶好の購入チャンスに見えてきます、

【2296】伊藤ハム米久HD

3番目の銘柄は伊藤ハム米久HDで伊藤ハムと米久を中核とする大手食肉加工品グループです。

ハムやベーコン、ソーセージなどの食肉加工品や食肉の製造販売を手掛けており、海外にも製造工場を保有しているなか、海外への売上比率も15%程度を占めています。

直近決算

伊藤ハム米久HDは2月6日に第3四半期決算を発表しており、最終利益は122億円と前年同期比31億円の減益となっているなか、通期最終利益を20億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、食肉事業における国内事業の市況要因による収益悪化や海外事業の調達コスト上昇などに加え、加工食品事業の販売数量減少や主原料価格上昇などのためとしています。

通期最終利益(億円)

| 銘柄名 | 伊藤米久 |

| 2021年3月期 | 202 |

| 2022年3月期 | 191 |

| 2023年3月期 | 169 |

| 2024年3月期 | 155 |

| 2025年3月期(会社予想) | 130 |

2021年からの通期最終利益を見ていきますが、減益傾向が止まりません。減益が続いている要因は、原材料価格や光熱費などのコストが上昇している事に価格改定が追い付かなかったためとしています。

そんななか、前期は2024年に価格改定効果を積み上げた事や加工食品、食肉の両セグメントとも基礎収益力の底上げに注力するとして、期初時点では増益の予測にしていましたが、価格改定により販売数量が落ちた影響もあり、第2四半期、第3四半期と下方修正を繰り返した事によって、現状は16%程度の減益予測になっています。

配当推移

| 銘柄名 | 伊藤米久 |

| 2017年 | 85 |

| 2018年 | 85 |

| 2019年 | 85 |

| 2020年 | 85 |

| 2021年 | 105 |

| 2022年 | 115 |

| 2023年 | 120 |

| 2024年 | 125 |

| 2025年(会社予想) | 145 |

2017年からの配当推移について、数年前までは85円で据え置きの期間が続いていましたが、2021年は業績好調から初めて増配となっています。その後は5円から10円の増配が続いていたなか、前期は一気に20円の大幅増配見込みになっています。

また、今期配当の見込みについては経営統合10周年の記念配当を第1四半期と第3四半期に合計175円実施する事を既に先月発表しており、普通配当の見込みは5月2日の本決算で発表する予定としていますが、配当方針は2026年度までの中期経営期間はDOE3%以上で累進配当としていますので更なる増配も期待できそうな状況です。

株主優待

伊藤ハム米久HD には株主優待があり、200株以上保有を条件に5,000円相当の自社グループ商品がもらえます。

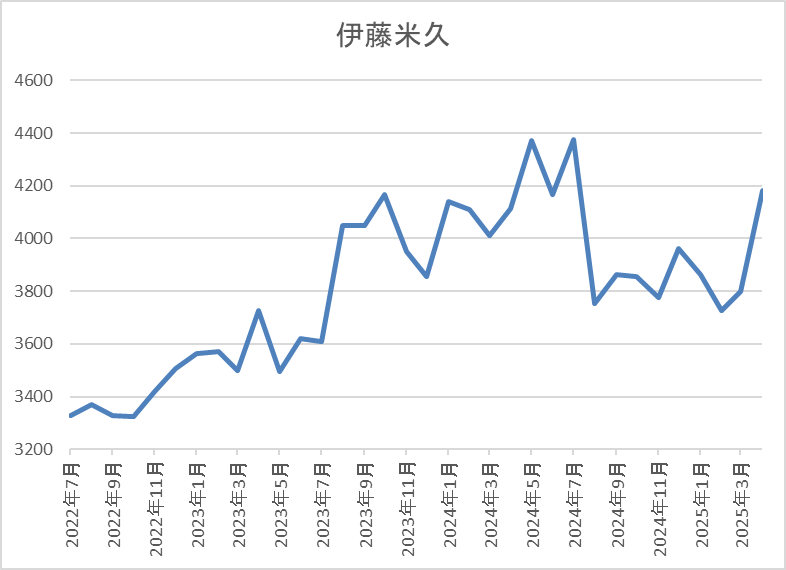

株価推移

2023年頃までの株価は3000円台で停滞が続いていましたが、その後は上昇傾向になっており、去年7月には4490円まで上昇しました。

その後は再び4000円を割れる場面がありましたが、先月の記念配当発表で4285円まで上昇し、直近は4100円前後で推移しています。

株価指標(2025年4月10日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤ハム | 2296 | 4160 | 18.2 | 0.82 | 320 | 7.69 | 139.6 |

最近の株価は暴落の中でも底堅く推移しているなか、記念配当まで考慮すると配当利回りは7%半ばと異次元の高さになります。

業績は前期も減益見込みになりましたのでPERは市場平均より割高で、配当性向も記念配当の影響で今期は100%を大きく超える水準まで上昇しそうです。

投資判断

今までの内容から伊藤ハム米久HDの投資判断について、最近の業績は減益が続いていますが、先月発表した記念配当や食品メーカーというディフェンシブ性に加え、北米への輸出割合が低く、トランプ関税の影響を受けにくい事もあってか直近の株価は暴落の中でも底堅く推移しています。

そんななか、現在の配当利回りは7%台まで上昇しており、もちろん記念配当は今期だけの期間限定になりますが、普通配当は来年まで累進配当が宣言されていますので、高配当株として気になる銘柄です。

【8892】日本エスコン

4番目の銘柄は日本エスコンで首都圏・関西圏・中部圏を中心に分譲マンションの開発や販売を行っており、商業施設や物流施設の開発なども手掛けています。また、日本ハムファイターズの本拠地エスコンフィールドの命名権を取得している事でも知られています。

そんななか、冒頭でお伝えした様にコロナショックで累進配当を取り消していますが、現在は再び累進配当銘柄に復活しています。

通期最終利益(億円)

| 銘柄名 | 日本エスコン |

| 2020年12月期 | 76 |

| 2021年12月期 | 59 |

| 2022年12月期 | 72 |

| 2024年3月期 | 100 |

| 2025年3月期(会社予想) | 100 |

2020年からの通期最終利益について、日本エスコンは2024年から3月期決算へ変更していますので、少し変則的になっていますが、概ね増益が続いている印象です。実際、2021年は前期にあった特殊要因の反動で減益となっていますが、その後は不動産賃貸事業の売上や利益が増加した事で大幅増益となっており、前期は現状ほぼ据え置きの見込みにしているなか、第3四半期時点の通期進捗率は71%付近で推移しています。

配当推移

| 銘柄名 | 日本エスコン |

| 2015年 | 8 |

| 2016年 | 15 |

| 2017年 | 18 |

| 2018年 | 32 |

| 2019年 | 36 |

| 2020年 | 38 |

| 2021年 | 38 |

| 2022年 | 38 |

| 2024年3月 | 48 |

| 2025年3月(会社予想) | 48 |

2015年からの配当推移について、据え置きが続く期間も多いですが、全体としては増配傾向となっています。実際、数年前は38円で据え置きの期間が長く、決算期の変更影響もあり2024年は10円の増配となっていますが、前期は現状据え置きの見込みです。

ただ、日本エスコンは先ほどお伝えした様に2020年7月にコロナショックによる予測困難である状況を踏まえ、累進配当を一旦取り消していますので、当時は何とか据え置きで耐えた印象です。

そんな日本エスコンの現在の配当方針は、2027年3月期までの中期経営計画期間については累進配当政策を継続するとしています。

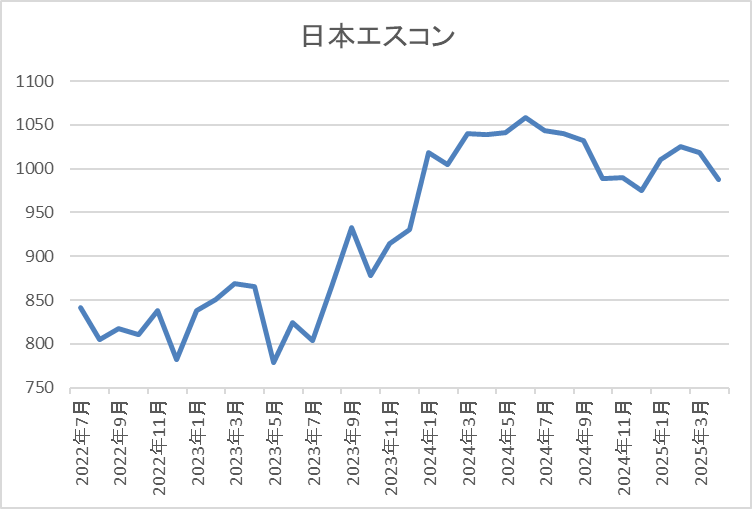

株価推移

株価はコロナショックで500円まで売られた後は、上下を繰り返しながら1000円付近まで値を戻しました。

しかし、去年4月に1117円まで上昇した後は停滞し、直近も1000円前後で推移しています。

株価指標(2025年4月10日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本エスコン | 8892 | 1020 | 9.7 | 1.31 | 48 | 4.71 | 45.9 |

最近の株価は停滞しているなか、前期配当は現状据え置き見込みですが配当利回りは4%後半と高水準です。

前期業績もほぼ据え置きの見込みですがPERは市場平均と比較して割安で、配当性向は46%付近でなっています。

投資判断

今までの内容から日本エスコンの投資判断について、最近の業績は順調に推移しているなか、ここ1年くらいは株価が停滞している事もあり、配当利回りは5%前後と高水準です。

そんななか、肝心の配当も据え置きが続く期間は多いですが、累進配当政策のもと今後の更なる増配を期待したいです。

以上の点を踏まえると、コロナショックで累進配当を取り消した過去は少し気になりますが、実際に減配はしておらず、現在は累進配当銘柄に復活していますので、暖かい目で見守りたいです。

【3946】トーモク

最後の銘柄はトーモクで大手の総合包装メーカーです。段ボールや紙器製品の供給を軸にスウェーデンハウスが提供する住宅事業や運輸倉庫事業なども手掛けています

そして、飲料・加工食品・青果物・水産物・医薬品など多岐にわたる分野の段ボールを開発・供給しています。

直近決算

トーモクは1月31日に第3四半期決算を発表しており、最終利益は43億円と前年同期比6億円の増益となっているなか、通期最終利益、年間配当予測に変更はありませんでしたが、決算発表後の3月に配当を10円増額して年間100円予測に修正しています。

前期比増益の要因は、海外段ボール部門で米国やベトナムともに既存顧客の拡販により生産量が増加した事や運輸倉庫事業のコスト適正化が進んだ影響としています。

通期最終利益(億円)

| 銘柄名 | トーモク |

| 2020年3月期 | 45 |

| 2021年3月期 | 48 |

| 2022年3月期 | 59 |

| 2023年3月期 | 52 |

| 2024年3月期 | 53 |

| 2025年3月期(会社予想) | 70 |

2020年からの通期最終利益について、概ね順調に増益傾向となっていますが、2022年に業績が大きく伸びた要因は、スウェーデンハウスの好調で販売棟数が増加した事や玉善の買収による事業への影響も本格化した事で住宅セグメントが大きく伸びたためとしています。

そのため、2023年は前年の反動や原燃料コストなどが増加した影響で減益となっていますが、2024年は段ボール事業の価格適正化と海外事業の貢献で増益となっており、前期も段ボール・運輸倉庫事業は価格改定、住宅事業はブランド力訴求により過去最高益を更新する見込みにしているなか、第3四半期時点の通期進捗率は61%付近に留まっていますが、例年の平均並みでは推移しています。

配当推移

| 銘柄名 | トーモク |

| 2015年 | 30 |

| 2016年 | 30 |

| 2017年 | 35 |

| 2018年 | 35 |

| 2019年 | 50 |

| 2020年 | 45 |

| 2021年 | 45 |

| 2022年 | 52 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、たまに減配や据え置きの年もありますが、概ね順調に増配している印象で、特に2022年以降の増配幅は大きくなっています。実際、2024年は10円の増配、前期も期初から一気に20円の増配見込みにしていたなか、先ほどお伝えした様に先月10円増額された事で合計30円の大幅増配見込みになっています。

前期配当が大きく増配見込みになった要因は、営業利益100億円超えを踏まえて株主還元を積極化したためで、配当方針は1株当たり年間配当金70円を基点として、中長期的な利益成長に合わせて増配していく累進配当を採用しており、具体的な目安は配当性向30%程度としています。

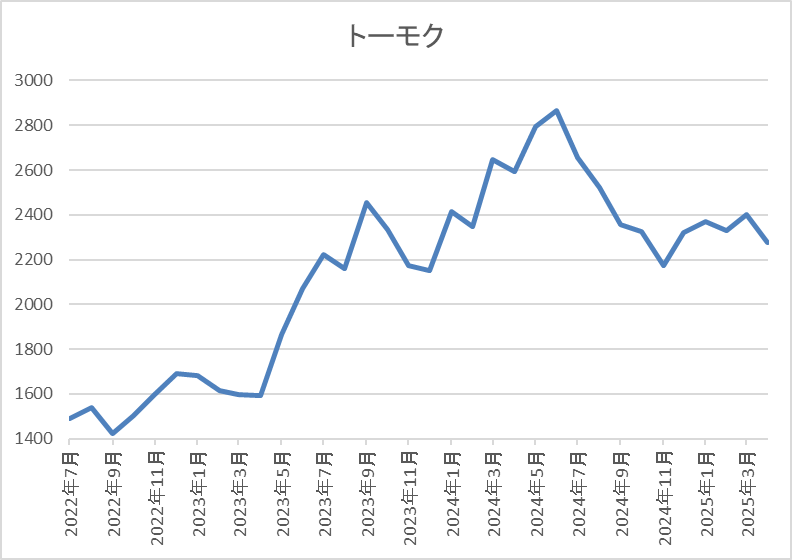

株価推移

株価はコロナショックで1246円まで下げましたが、2021年には2000円付近まで反発しました。

その後、再び1400円付近まで売られましたが、2023年以降は急騰して去年5月には2960円まで上昇し、直近は2300円前後まで下落しています。

株価指標(2025年4月10日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| トーモク | 3946 | 2338 | 5.5 | 0.42 | 100 | 4.28 | 23.5 |

最近の株価は低迷が続いているなか、前期は大幅増配見込みですので配当利回りは4%前半と高水準です。

前期業績は大幅増益見込みという事でPER、PBRは市場平均よりもかなり割安で、配当性向は23%付近と目安としている30%を下回っています。

投資判断

今までの内容からトーモクの投資判断について、前期業績は大幅増益見込みで増配も続いているなか、最近の株価も低迷している事で配当利回りは4%台まで上昇しています。

そんななか、トランプ関税の影響や今後の資材費高騰など懸念事項も多いですが、配当については累進配当が導入されている事に加え、現在の配当性向も余裕を感じる水準ですので、仮に今期見込みが減益で発表された場合でも増配は維持できそうな印象です。

まとめ

今回は暴落も関係なく安定した配当が受け取れる累進配当5銘柄を検証しました。最近の株式市場はトランプショックの影響で乱高下が続いており、今後の業績への影響も懸念されますが、それでも減配リスクなく保有を続けられる累進配当銘柄は本当に安心できる存在です。

もちろん、途中でお伝えした様に累進配当銘柄にも注意点はあり、銘柄の選定は大切ですが、最近は日本企業全体の株主還元力向上もあり、今後も累進配当を導入する銘柄は増えていく事が期待できますので、優良な累進配当銘柄を多く保有していれば、今後も必ずやって来る暴落が少しは怖くなくなると思います。

実は累進配当を宣言している5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント