最近の株式市場は堅調な展開が続いており、今月も国内の政局不安やアメリカの景気後退懸念に加え、従来から9月は1年の中で最もパフォーマンスが悪い月である事など、大きく下げても不思議ではない材料が複数あるなか、力強い動きが続いています。実際、今週も石破総理が退陣を発表した事で国内の政局がようやく1歩前進した事や新総理への期待などから上昇していますが、どんなに強い相場でも全ての銘柄が同時に上昇する事はなく、初動が早い銘柄や動き出しが鈍い銘柄など、特徴は様々です。

そんななか、直近では長く停滞が続いていた高配当株でさえも、いよいよ動き出している雰囲気があり、今後の相場は更に勢い付く可能性も高く、そうなると、少し前と比べて多少株価が上がっているとしても、今の株価で購入できるチャンスは2度と無いかもしれませんので、今回は本格的な上昇トレンドに入りつつある銘柄の中から、今の株価なら「まだ買える」と思う5つの高配当株を検証していきます。

【7203】トヨタ自動車

最初の銘柄はトヨタ自動車で日本最大の自動車メーカーです。世界での自動車販売台数もトップクラスとなっており、子会社であるダイハツに加え、スバル、マツダ、スズキなどとも提携を結んでいます。

実際、直近の海外売上比率も北米、アジアを中心に8割を超えており、自動車業界に限らず、日本を代表する企業です。

直近決算

トヨタ自動車は8月7日に第1四半期決算を発表しており、最終利益は8413億円と前年同期比4920億円の減益になっているなか、通期最終利益の見込みを4400億円下方修正していますが、年間配当予測に変更はありません。

前期比減益の要因は関税影響に加え、前年より為替が円高で推移したためとの事で、また、4月、5月分だけを織り込んでいた関税影響を通期で見込んだ事で、下方修正も発表しています。

通期最終利益(億円)

| 銘柄名 | トヨタ |

| 2019年3月期 | 18,828 |

| 2020年3月期 | 20,361 |

| 2021年3月期 | 22,452 |

| 2022年3月期 | 28,501 |

| 2023年3月期 | 24,513 |

| 2024年3月期 | 49,449 |

| 2025年3月期 | 47,650 |

| 2026年3月期(会社予想) | 26,600 |

2019年からの通期最終利益について、2022年にかけてはコロナ感染の拡大や半導体需給による生産制約があるなか、原価改善や営業面の努力により増益が続きましたが、2023年は継続している半導体需給のひっ迫や資材高騰などの影響で減益となっています。

しかし、2024年は好調な販売台数や価格改定に加え、円安の追い風もあった事で過去最高益の水準へ大きく増益となり、前期も認証不正問題などの影響があったなか何とか微減益で耐えましたが、今期は想定為替レートを前期より円高に設定している事や関税影響を通期で1兆4000億円織り込んだ事で4割以上の減益見込みになっています。

配当推移

| 銘柄名 | トヨタ |

| 2016年 | 42 |

| 2017年 | 42 |

| 2018年 | 44 |

| 2019年 | 44 |

| 2020年 | 44 |

| 2021年 | 48 |

| 2022年 | 52 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年 | 90 |

| 2026年(会社予想) | 95 |

2016年からの配当推移について、数年前は40円台で据え置きの年も多かったですが、2021年以降は増配ペースに勢いが付いており、2024年と前期は業績好調も背景に連続して15円の大幅増配となっています。

そして、今期も業績は大きく減益見込みとしているなか、トヨタ自動車は年間配当見込みを未定とする事も多いですが、期初から5円の増配予測で発表しています。

トヨタ自動車の配当方針は、長期保有の株主の皆様に報いるため、安定的・継続的に増配を実施するとしています。

株価推移

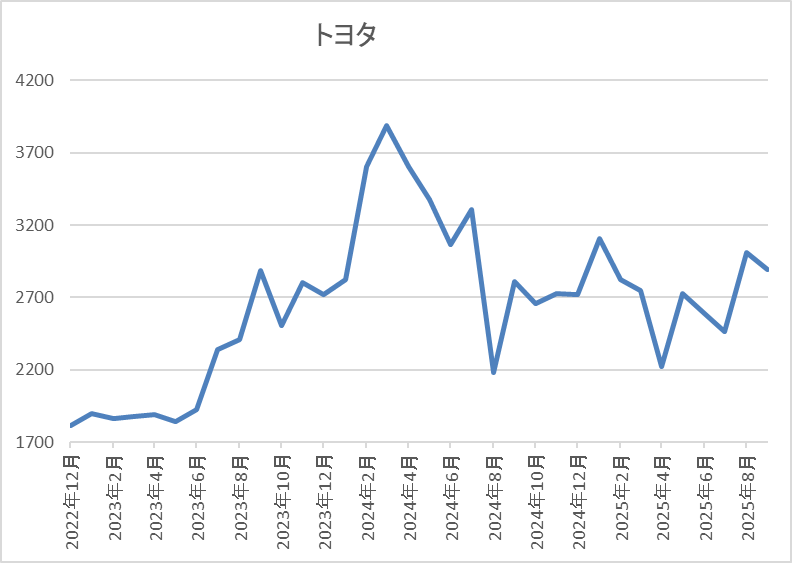

2023年頃からの株価は上昇ペースが加速し、去年3月には3891円まで上昇しました。

しかし、そこからは低迷が続き、4月の暴落では2226円まで下げましたが、直近は2950円前後まで上昇しています。

株価指標(2025年9月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| トヨタ自動車 | 7203 | 2962.5 | 14.5 | 1.07 | 95 | 3.21 | 46.5 |

最近の株価はじわじわ上昇していますが、増配も継続していますので配当利回りは3%前半を維持しています。

今期は大きく減益見込みですがPER、PBRは市場平均並みで、配当性向は46%付近となっています。

投資判断

今までの内容からトヨタ自動車の投資判断について、今期は為替や関税の影響で期初から大きく減益見込みとしていましたが、関税影響については4月、5月分を暫定的に織り込んだだけでしたので、第1四半期決算で下方修正が発表される事は、ある程度想定内でした。実際、今期は4割以上の減益見込みに修正されましたが、それでも2兆円以上の最終利益を稼ぐ予測で、増配予測の配当は修正されませんでした。

以上の点に加え、自動車関税についても、とりあえずは15%で決着しましたので、最近の株価はじわじわ上昇していますが、全体の強さと比較すれば、まだまだ狙える水準だと思います。

【3003】ヒューリック

2番目の銘柄はヒューリックで東京都心を中心に保有している不動産の賃貸業や投資開発事業を手掛ける不動産会社です。

オフィスや商業関係が保有物件の7割以上を占めていますが、ホテルや高齢者施設などの物件も保有しています。

直近決算

ヒューリックは12月決算のため、7月28日に第2四半期決算を発表しており、最終利益は448億円と前年同期比7億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、前期計上の投資有価証券売却益の剥落がありましたが、不動産事業、ホテル・旅館事業ともに堅調な市況を背景に増益が続いているためとの事です。

通期最終利益(億円)

| 銘柄名 | ヒューリック |

| 2021年12月期 | 695 |

| 2022年12月期 | 791 |

| 2023年12月期 | 946 |

| 2024年12月期 | 1023 |

| 2025年12月期 | 1080 |

2021年からの通期最終利益を見ていきますが順調に増益が続いており、連続増益は上場来16年連続となっています。業績が好調の要因について、数年前は低金利などを背景に不動産投資家の旺盛な投資マインドが継続したためとの事で、最近も国内金利は上昇傾向となっていますが、投資が順調に進捗した事に加え、インバンド需要などでホテル・旅館事業が大幅増益となっており、前期は過去最高益を記録しています。

そして、今期ものれんの償却や金利上昇などのマイナス要因を織り込んだうえで、期初から更に増益の予測にしていますが、第2四半期時点の通期進捗率は41%付近と例年の平均も少し下回っている状況です。

配当推移

| 銘柄名 | ヒューリック |

| 2016年 | 17 |

| 2017年 | 21 |

| 2018年 | 25.5 |

| 2019年 | 31.5 |

| 2020年 | 36 |

| 2021年 | 39 |

| 2022年 | 42 |

| 2023年 | 50 |

| 2024年 | 54 |

| 2025年(会社予想) | 57 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、連続増配は前期までで16年連続となっています。特に最近は好調な業績を背景に増配幅も大きくなっており、2023年は8円、2024年も4円の増配だったなか、今期も現状は3円の増配見込みとしています。

ヒューリックの株主還元は配当を中心としており、具体的には配当性向40%以上を目標としています。

株主優待

ヒューリックには株主優待があり、12月末時点で300株以上保有していると6000円相当のグルメカタログがもらえますが、今年の権利確定分から2年以上の継続保有が条件に変更されています。

株価推移

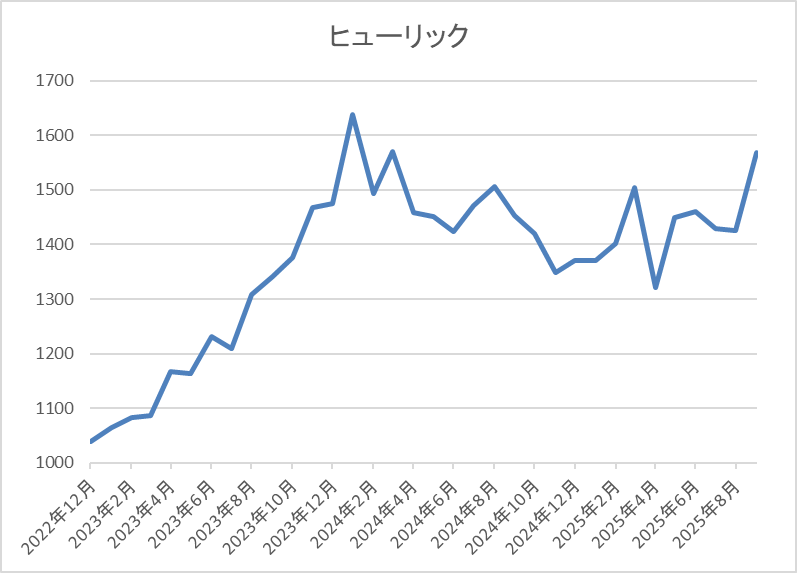

株価は2023年1月の1007円を底に急反発し、去年1月には1648円まで上昇しました。その後は国内金利の先高観が高まった影響もあってか低迷が続きましたが、直近は再度1600円前後まで上昇しています。

株価指標(2025年9月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ヒューリック | 3003 | 1597 | 11.2 | 1.43 | 57 | 3.57 | 40.1 |

最近の株価はじわじわ上昇していますが、増配も継続していますので配当利回りは3%半ばとなっています。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からヒューリックの投資判断ですが、上場来16期連続の増益増配を継続しており、今期も第2四半期時点の進捗率は例年の平均に届いていませんが、「年度計画達成に向けた各段階利益の進捗は計画通り」としていますので、今後の巻き返しが期待できそうです。

そんななか、資金調達の部分で今後の利上げは懸念事項ですが、本格的にインフレが進んでいる現状では、保有している不動産価格の上昇や賃料アップなどの好材料も期待できますので、直近の株価は少し動き出していますが、依然去年の高値すら超えられていない事を踏まえると、まだまだ上値余地はありそうです。

【4972】綜研化学

3番目の銘柄は綜研化学で、アクリル系の粘着剤や合成樹脂溶液などを製造しているケミカルメーカーです。その他にも両面テープや液晶パネルのフィルム貼り付け用粘着剤など様々な製品を製造しており、直近の海外売上比率も中国を中心に6割を超えている状況です。

そんななか、3月末に株式の2分割を行っています。

直近決算

綜研化学は8月5日に第1四半期決算を発表しており、最終利益は9億円と前年同期比5億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、円高に伴う中国子会社業績の減少や為替差損の増加に加え、人件費、物流経費等が増加した影響としています。

通期最終利益(億円)

| 銘柄名 | 総研化学 |

| 2021年3月期 | 27 |

| 2022年3月期 | 20 |

| 2023年3月期 | 14 |

| 2024年3月期 | 26 |

| 2025年3月期 | 43 |

| 2026年3月期(会社予想) | 40 |

2021年からの通期最終利益について、2023年にかけてはコロナショックや原材料高騰の影響を受けて減益傾向となっていましたが、2024年以降は増益が続いており、前期は液晶ディスプレイ用粘着剤などの販売が中国市場を中心に堅調に推移した事や価格改定に加え、コストダウンなどの影響で過去最高益を記録しています。

そして、今期も堅調な液晶ディスプレイ関連の需要や装置システムの受注状況から売上は増収見込みにしていますが、物流費や人件費、調査・開発経費、減価償却費の増加に加え、為替の影響を考慮して減益見込みにしているなか、第1四半期時点の通期進捗率は24%付近と、まずまずの水準でスタートしています。

配当推移

| 銘柄名 | 総研化学 |

| 2016年 | 17.5 |

| 2017年 | 22.5 |

| 2018年 | 35 |

| 2019年 | 27.5 |

| 2020年 | 27.5 |

| 2021年 | 37.5 |

| 2022年 | 37.5 |

| 2023年 | 42.5 |

| 2024年 | 47.5 |

| 2025年 | 62.5 |

| 2026年(会社予想) | 63 |

2016年からの配当推移について、たまに減配や据え置きの年もありますが、概ね順調に増配が続いている印象です。実際、2023年は業績が低迷するなかでも増配を行い、前期も期初時点では据え置きの見込みでしたが、その後増額された事で一気に15円の大幅増配となり、今期も業績は減益見込みですが、現状0.5円の増配予測にしています。

綜研化学の配当方針は配当性向30%を目安に安定かつ継続的な配当水準の維持・向上に努め、中⾧期的には資本収益性の向上によるDOE3%を目指す方針です。

株価推移

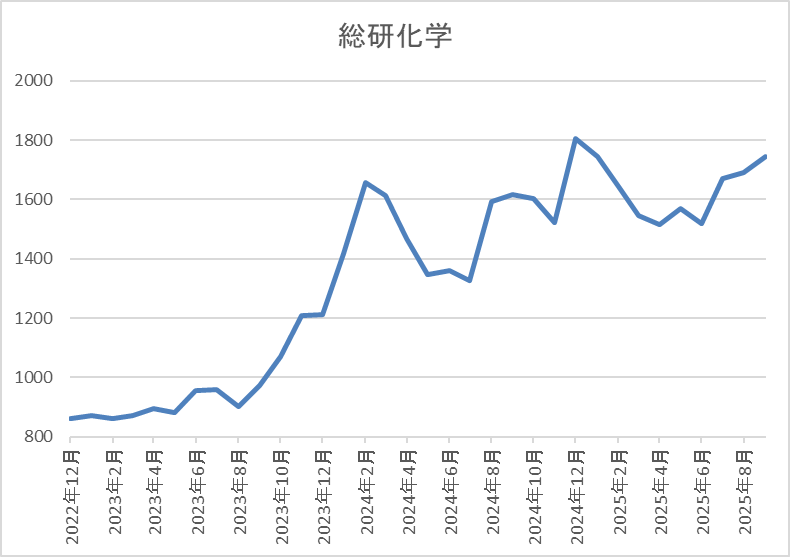

2023年夏以降の株価は右肩上がりの状況で、今年1月には1907円まで上昇しました。

しかし、その後は低迷して4月の暴落では1207円まで売られましたが、直近は1800円前後まで上昇しています。

株価指標(2025年9月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 総研化学 | 4972 | 1780 | 7.4 | 0.80 | 63 | 3.54 | 26.1 |

最近の株価は上昇傾向ですが、増配も続いていますので配当利回りは3%半ばとなっています。

今期業績は減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は26%付近と余裕を感じる水準です。

投資判断

今までの内容から綜研化学の投資判断について、今期は減益見込みですが、ここ数年でみると大きく伸びており、配当も増配傾向です。その様な背景や全体の強さもあり、株価も春の暴落から上昇していますが、依然去年の高値は超えられておらず、指標面も割安です。

以上の点を踏まえると、売上比率の半分近くを占めている中国市場の今後は気になるところですが、現状の配当性向に余裕がある事や配当方針の目安にDOEを採用している事まで考慮すると、減配リスクはそこまで高くありませんので、業績次第で今後の株価は本格的に上昇する可能性もありそうです。

【9142】JR九州

4番目の銘柄はJR九州で九州地方を中心に旅客鉄道などを運営する鉄道事業者です。ただ、現在は鉄道事業を補完するため旅行やホテルに加え、不動産、飲食業などの事業多角化を進めており、その営業範囲は九州に限らず首都圏や海外にも展開しています。

実際、直近の売上に占める運輸サービス事業の割合は30%程度で、駅ビルや不動産、ホテル事業の収益も拡大しているところです。

直近決算

JR九州は8月5日に第1四半期決算を発表しており、最終利益は163億円と前年同期比49億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、運賃・料金改定による鉄道旅客運輸収入の増加や不動産販売収入が増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | JR九州 |

| 2019年3月期 | 492 |

| 2020年3月期 | 314 |

| 2021年3月期 | -189 |

| 2022年3月期 | 132 |

| 2023年3月期 | 311 |

| 2024年3月期 | 384 |

| 2025年3月期 | 436 |

| 2026年3月期(会社予想) | 511 |

2019年からの通期最終利益について、2021年はコロナショックの影響で赤字に転落しましたが、2022年以降はコロナからの経済回復に加え、ハウステンボス、ドラッグイレブンの株式売却に伴う特別利益もあり増益が続いています。

実際、前期も従業員の待遇改善による人件費の増加はあるものの、鉄道運輸収入の回復やホテルを始めとした既存アセットが好調に推移した事で増益となっており、今期も好調な流れが継続見込みとして、更に増益の予測で発表しているなか、第1四半期時点の通期進捗率も32%付近と好調なスタートを決めています。

配当推移

| 銘柄名 | JR九州 |

| 2017年 | 38.5 |

| 2018年 | 83 |

| 2019年 | 93 |

| 2020年 | 93 |

| 2021年 | 93 |

| 2022年 | 93 |

| 2023年 | 93 |

| 2024年 | 93 |

| 2025年 | 98 |

| 2026年(会社予想) | 115 |

2017年からの配当推移を見ていきますが、数年前までは業績に関係なく、93円で変わらない時期が続いていました。実際、コロナショックで赤字に転落した2021年も減配はしておらず、2022年は黒字に転換していますが配当性向は100%を超えている状況でした。

そんななか、前期は業績好調によって久しぶりに5円の増配となり、今期は期初から更に17円の大幅増配予測になっています。

JR九州の配当方針は長期安定的に行っていくことが重要と考え、2028年3月期までは連結配当性向35%以上を目安としています。

株価推移

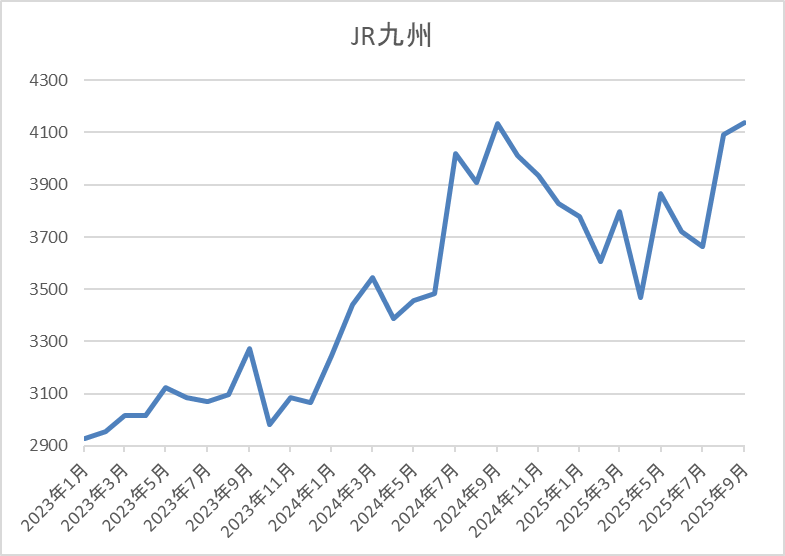

2024年頃からの株価は上昇傾向で、去年10年には4253円の高値を付けています。

しかし、その後は下落が続き、4月の暴落では3468円まで値を下げましたが、直近は再度4150円前後まで上昇しています。

株価指標(2025年9月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| JR九州 | 9142 | 4154 | 12.5 | 1.39 | 115 | 2.77 | 34.5 |

最近の株価は上昇傾向ですので、今期配当は大きく増配の見込みですが配当利回りは2%後半となっています。

今期も増益見込みですのでPERは市場平均より割安で、配当性向は34%付近と方針通りの水準です。

投資判断

今までの内容からJR九州の投資判断ですが、最近の業績は鉄道運輸収入の回復にホテルや不動産事業の好調も加わって増益が続いています。そんななか、配当は長らく停滞していましたが、前期は久しぶりの増配となり、今期は一気に17円の大幅増配予測と雰囲気が変わってきています。

以上の点に加え、鉄道や不動産事業は関税影響もなく、インバウンド需要やインフレなど更なる成長にも期待できる部分が大きいですので、株価は去年の高値を抜けると上昇ペースが更に加速しそうな雰囲気です。

【8593】三菱HCキャピタル

最後の銘柄は三菱HCキャピタルで機械や器具備品のリース、割賦販売、貸付を中心に、再生エネルギーや不動産、航空・モビリティ領域なども手掛けています。

また、直近業績の海外売上比率もヨーロッパや北米を中心に5割程度に迫るほど国際的な企業です。

直近決算

三菱HCキャピタルは8月8日に第1四半期決算を発表しており、最終利益は572億円と前年同期比181億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、不動産セグメントにおいてアセット売却益が増加した事やロジスティクス、航空セグメントの好調な業績推移に加え、連結子会社の決算期変更によるものとしています。

通期最終利益(億円)

| 銘柄名 | 三菱HCキャピタル |

| 2019年3月期 | 687 |

| 2020年3月期 | 707 |

| 2021年3月期 | 553 |

| 2022年3月期 | 994 |

| 2023年3月期 | 1162 |

| 2024年3月期 | 1238 |

| 2025年3月期 | 1351 |

| 2026年3月期(会社予想) | 1600 |

2019年からの通期最終利益をみていきますが、コロナショックで業績が落ち込んだ2021年以降は完全子会社化した米国の海上コンテナリース会社CAIの利益貢献や貸倒関連費用の減少影響などで順調に増益が続いています。

そして、前期も航空事業をはじめとした各事業の伸長や環境エネルギーセグメントでの大口有価証券の売却益計上があった事で過去最高益を記録し、今期も高収益ビジネスの拡大やアセット売却益の増加を見込むとして、更に大きく増益の予測で発表しているなか、一時的な要因もありますが、第1四半期時点の通期進捗率は35%付近と好調なスタートを切っています。

配当推移

| 銘柄名 | 三菱HCキャピタル |

| 2016年 | 12.3 |

| 2017年 | 13 |

| 2018年 | 18 |

| 2019年 | 23.5 |

| 2020年 | 25 |

| 2021年 | 25.5 |

| 2022年 | 28 |

| 2023年 | 33 |

| 2024年 | 37 |

| 2025年 | 40 |

| 2026年(会社予想) | 45 |

2016年からの配当推移を見ていきますが、順調に増配が続いており、連続増配は前期までで26期連続となっています。また、最近の増配額は業績好調を背景に大きくなっており、2024年は4円、前期は3円の増配だったなか、今期は期初から5円の増配予測で発表しています。

三菱HCキャピタルの配当方針は、株主還元は配当によって行うことを基本とし、利益成長を通じて配当総額を持続的に高めていくとしており、具体的な目安を配当性向40%以上としています。

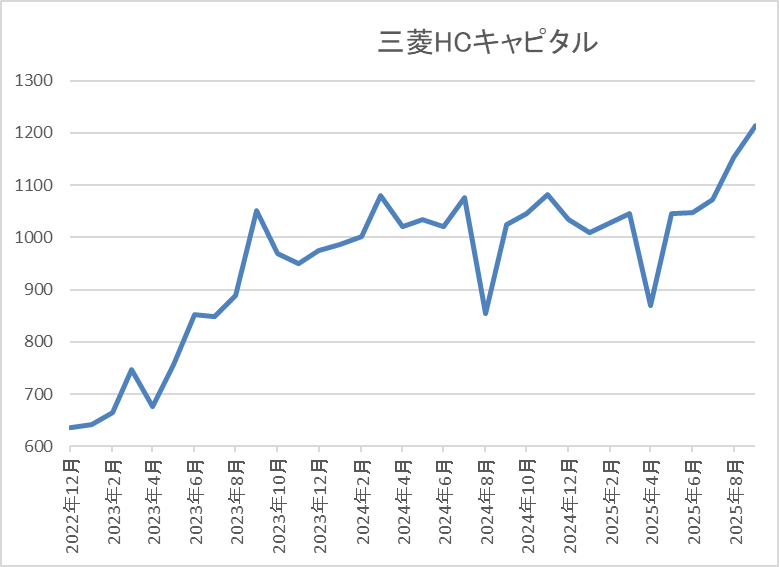

株価推移

株価は2023年春以降に上昇ペースが加速して、1000円付近まで値を上げました。

しかし、そこからは2年弱停滞が続き、4月の暴落では870円まで値を下げましたが、直近は1200円前後まで上昇しています。

株価指標(2025年9月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱HCキャピタル | 8593 | 1224 | 11.0 | 1.00 | 45 | 3.68 | 40.3 |

最近の株価はじわじわ上昇していますが、増配も継続していますので配当利回りは3%半ばとなっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱HCキャピタルの投資判断ですが、業績は過去最高益が続いているなか、配当も日本トップクラスの連続増配が続いているほど株主還元力も抜群です。そんななか、ここ数年の株価は1000円付近で停滞が続いており、要因としては金利上昇による調達コストの上昇やM&A、海外への先行投資を含め、事業が多角化している事も評価を難しくしている側面がありそうな印象でした。

ただ、直近は完全に動きが変わって来ましたので、依然割安な指標面まで考慮すると、本格的な株価上昇は今からが本番かもしれません。

まとめ

今回は少し前までと雰囲気が変わり、いよいよ本格的な上昇トレンドに入りつつある銘柄の中から、今の株価なら「まだ狙える」と思う5つの高配当株を検証しました。5銘柄とも最近の株価は上昇傾向ですが、全体の強さと比較すると動きは鈍く、依然指標面が割安な銘柄も多かったです。

という事で、もちろん高配当株投資の基本は優良高配当銘柄の株価が安い場面を狙う事ですが、最安値で買う事は不可能ですので、今の様に強い相場の時には、出遅れている銘柄の株価が動き出した局面でも有効な買い場になると思います。

コメント

ブログ拝見させていただいております。

高配当株に焦点を当て、各企業の業績推移・配当政策・投資判断を丁寧に分析されていて大変参考になりました。割安な指標面や今後の成長性も踏まえた視点は、長期投資を考えるうえで非常に有益です。