最近の日本市場は日経平均やTOPIXといった主要指数が史上最高値を更新する場面も多く、また特に押し目らしい押し目もありませんので、なかなか購入チャンスが来ないと感じている投資家は多いかと思います。実際、主力株の中には短期間で急騰した銘柄も少なくなく、割高感が意識され始めたセクターもありますが、昨日が9月の権利付最終日だった事で、週明け29日(月)は権利落ち日となります。

ちなみに、今回の権利落ちでは全体的な配当金の増加や指数上昇の影響もあり、日経平均で約300円と比較的大きめの下落が想定されていますので、来週の株式市場は下がって始まりそうですが、今の様な強い相場の時には、権利落ちのタイミングが絶好の購入チャンスとなる可能性は高いです。

そこで今回は、最初に配当をもらうまでの期間は長くなりますが、9月権利落ち後に狙いたいと思う5つの高配当株を検証していきます。

【1802】大林組

最初の銘柄は大林組です。大林組は国内最大手のスーパーゼネコンで、国内外で高層ビルやマンション、オフィスビルなどの建設工事を手掛けています。

また、近年は丸ビルや皇居新宮殿、六本木ヒルズ森タワーに加え、台湾新幹線などのビッグプロジェクトも施工しており、直近の海外売上比率も3割に迫る水準へと拡大しています。

直近決算

大林組は8月8日に第1四半期決算を発表しており、最終利益は180億円と前年同期比78億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は国内建築・土木事業において、大型案件の受注が減少した事や前年に計上した政策保有株式売却の反動があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 大林組 |

| 2021年3月期 | 987 |

| 2022年3月期 | 391 |

| 2023年3月期 | 776 |

| 2024年3月期 | 750 |

| 2025年3月期 | 1460 |

| 2026年3月期(会社予想) | 1000 |

2021年からの通期最終利益は増減が激しくなっており、2022年は大規模工事複数件において工事損失引当金を計上した事などを要因に大幅減益となりましたが、2023年は手持ち工事が堅調に進捗した事や海外子会社において円安の追い風があった事に加え、前年の反動で大幅増益となっています。

そして、前期も国内建設事業の手持ち工事が順調に進捗した事や採算性の良い案件への入れ替えが進んだ事に加え、政策保有株式の売却が計画を上回った影響などで過去最高益を記録していますが、今期は前年の大型案件竣工の反動や完成工事高の減少に加え、政策保有株式の売却も減少する見込みとして、3割以上の減益予測で発表しているなか、第1四半期時点の通期進捗率も18%付近と微妙なスタートになっています。

配当推移

| 銘柄名 | 大林組 |

| 2016年 | 18 |

| 2017年 | 28 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 32 |

| 2021年 | 32 |

| 2022年 | 32 |

| 2023年 | 42 |

| 2024年 | 75 |

| 2025年 | 81 |

| 2026年(会社予想) | 82 |

2016年からの配当推移について、数年前は32円で据え置きが続く期間が長かったですが減配はなく、2023年以降は増配が続いています。特に2024年は一気に33円の大幅増配となっており、前期も6円の増配となりましたが、今期は現状1円の増配予測になっています。

ちなみに2024年の配当が大きく増配となった要因は去年3月に配当方針を見直したためで、大林組の配当方針は長期安定配当の維持を第一に自己資本配当率(DOE)を基準にしており、2024年からその目安を3%程度から5%程度に引き上げています。

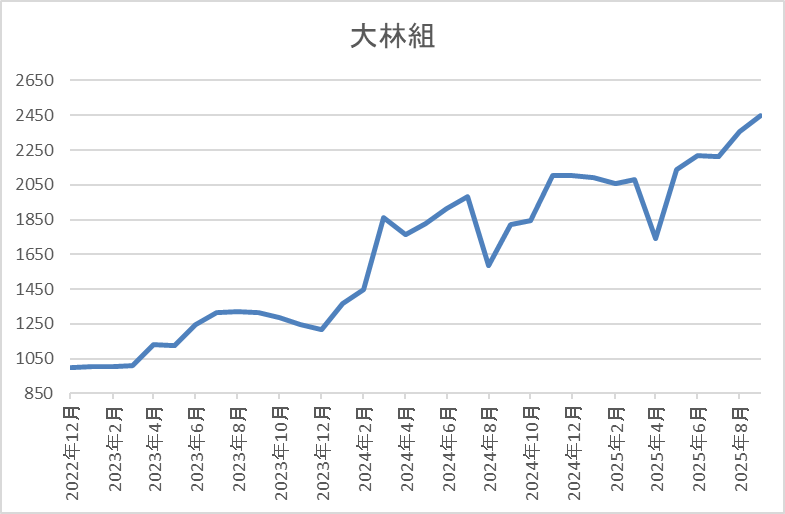

株価推移

株価は2023年春頃からじわじわ上昇し、配当方針の見直しを発表した去年3月には1950円まで値を上げました。

しかし、その後は停滞し、4月の暴落では1742円まで下げましたが、直近は2400円前後まで上昇しています。

株価指標(2025年9月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1802 | 2434 | 17.0 | 1.52 | 82 | 3.37 | 57.3 |

最近の株価は上場来の高値を更新していますが、増配も続いていますので配当利回りは3%半ばとなっています。

今期は大きく減益見込みですのでPERは市場平均より割高で、配当性向は57%付近の水準です。

投資判断

今までの内容から大林組の投資判断について、業績には多少のブレがありますが、ここ数年の配当に減配は無く、特に直近は増配幅が増えています。大幅増配の要因は配当方針の見直しによるもので、現在は株主資本(DOE)を目安にしていますので、今後も業績とは関係なく、高水準な配当が期待できそうです。

以上の点に加え、全体の強さもあって、直近の株価は上場来の高値を更新していますが、来週以降に権利落ちで下げる場面は狙いたくなる銘柄です。

【5334】日本特殊陶業

2番目の銘柄は日本特殊陶業です。日本特殊陶業はスパークプラグやセラミック製品を製造するメーカーで、本社は愛知県です。自動車用プラグや排気系センサーの売上は世界トップクラスとなっており、電子部品や医療機器、燃料電池なども取り扱っています。

そんななか、直近の海外売上比率は北米や欧州を中心に8割近くを占めている状況です。

直近決算

日本特殊陶業は7月31日に第1四半期決算を発表しており、最終利益は240億円と前年同期比38億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、北米で関税引き上げ前の一時的な駆け込み需要はありましたが、当社顧客の販売低迷が継続している事や為替も円高に振れたためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本特殊陶業 |

| 2019年3月期 | 426 |

| 2020年3月期 | 336 |

| 2021年3月期 | 383 |

| 2022年3月期 | 602 |

| 2023年3月期 | 662 |

| 2024年3月期 | 826 |

| 2025年3月期 | 926 |

| 2026年3月期(会社予想) | 900 |

2019年からの通期最終利益を見ていきますが、2022年以降の業績はスパークプラグの補修⽤製品を中⼼に売上が伸びた事やインフレに対する価格転嫁が進んだ事に加え、円安の影響で大きく伸びており、2024年には過去最高益を記録しています。

そして、前期も自動車関連事業における売上増加と価格転嫁によって更に増益となりましたが、今期は為替変動や米国での関税影響を考慮して微減益の予測にしているなか、第1四半期時点の通期進捗率は27%付近と順調なスタートを切っています。

配当推移

| 年 | 日本特殊陶業 |

| 2016年 | 42 |

| 2017年 | 42 |

| 2018年 | 60 |

| 2019年 | 70 |

| 2020年 | 70 |

| 2021年 | 60 |

| 2022年 | 102 |

| 2023年 | 166 |

| 2024年 | 164 |

| 2025年 | 178 |

| 2026年(会社予想) | 182 |

2016年からの配当推移について、数年前までは60円から70円の水準で安定していましたが、業績が大きく伸びた2022年以降は配当も大幅増配が続いています。実際、2022年は42円、2023年は64円の大幅増配となっており、前期も14円の増配だったなか、今期は現状4円の増配見込みになっています。

日本特殊陶業の配当方針は、DOE4%程度を下限とする安定配当部分と配当性向10%程度を目標とする業績連動部分を組み合わせた株主還元の指標をもとに配当額を決定する方針です。

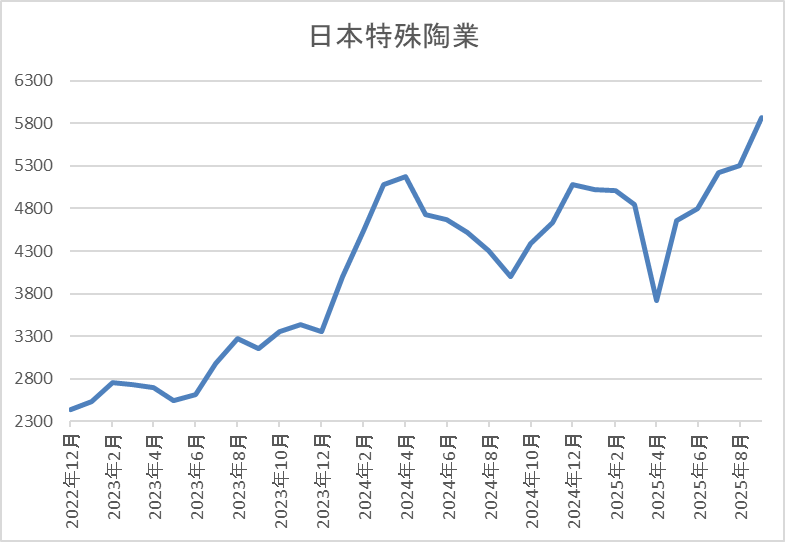

株価推移

株価は2023年頃から急騰して去年4月には5362円まで上昇しました。

しかし、その後は低迷する場面が増え、4月の暴落では3714円まで売られましたが、直近は5800円前後まで上昇しています。

株価指標(2025年9月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本特殊陶業 | 5334 | 5824 | 12.9 | 1.70 | 182 | 3.13 | 40.2 |

最近の株価は上場来の高値付近まで上昇していますので、増配は継続していますが配当利回りは3%前半まで低下しています。

今期は微減益の予測ですがPERは市場平均より割安で、配当性向は40%付近となっています。

投資判断

今までの内容から日本特殊陶業の投資判断について、最近の業績は過去最高益が継続しているなか、今期はトランプ関税や為替の影響を懸念して減益見込みになっていますが、減益率はわずかですので、今期も増益となる可能性は残っています。そんななか、直近の株価は関税交渉が決着した事や全体の強さもあって上昇していますので、増配も続いていますが、利回りは3%前後まで低下しています。

以上の点に加え、少し前までの利回りは5%を超えていた事を踏まえると、今後の更なる増配を期待しながら、来週以降の株価下落を待ちたい銘柄です。

【9069】センコーグループHD

3番目の銘柄はセンコーグループHDで量販店や小売チェーン店の物流業務に加え、鉄骨部材、外壁などの住宅物流、化学合成製品の輸送など様々な商品の物流を手掛けています。

そんななか、最近は積極的なM&Aにより、事業規模の拡大も進めているところです。

直近決算

センコーグループHDは8月8日に第1四半期決算を発表しており、最終利益は50億円と前年同期比1億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、営業利益は前期を上回りましたが、為替差益の減少や支払利息の増加に加え、固定資産圧縮損など特別損失の増加が影響としています。

通期最終利益(億円)

| 銘柄名 | センコーHD |

| 2019年3月期 | 116 |

| 2020年3月期 | 120 |

| 2021年3月期 | 142 |

| 2022年3月期 | 152 |

| 2023年3月期 | 153 |

| 2024年3月期 | 159 |

| 2025年3月期 | 186 |

| 2026年3月期(会社予想) | 216 |

2019年からの通期最終利益を見ていきますが、コロナからの経済回復で物流需要が増えた事やM&Aを推進した結果として順調に増益が継続しています。実際、前期も大容量蓄電池を設置した物流センターや常温・低温複合型センターの稼働を開始した事に加え、価格改定、M&Aの収益寄与もあった事で過去最高益を更新しており、今期も好調な流れは続く見込みとして更に増益の予測にしているなか、第1四半期時点の通期進捗率は23%付近とまずまずの水準でスタートしています。

配当推移

| 銘柄名 | センコーHD |

| 2016年 | 20 |

| 2017年 | 22 |

| 2018年 | 22 |

| 2019年 | 26 |

| 2020年 | 26 |

| 2021年 | 28 |

| 2022年 | 34 |

| 2023年 | 34 |

| 2024年 | 38 |

| 2025年 | 46 |

| 2026年(会社予想) | 50 |

2016年からの配当推移について、好調な業績と連動して順調に増配が続いており、コロナショック時などたまに据え置きの年はありますが減配はありません。実際、2023年は前年並みだった業績と連動して据え置きとなりましたが、2024年は4円、前期も期初時点では4円の増配見込みでしたが、その後の上方修正で最終的には8円の増配となり、今期も期初から4円の増配予測で発表しています。

センコーグループHDの配当方針は、安定配当に加えて業績連動を考慮した配当を実施するとしており、中期経営計画最終年度の2027年3月期までに配当性向40%を目指す方針です。

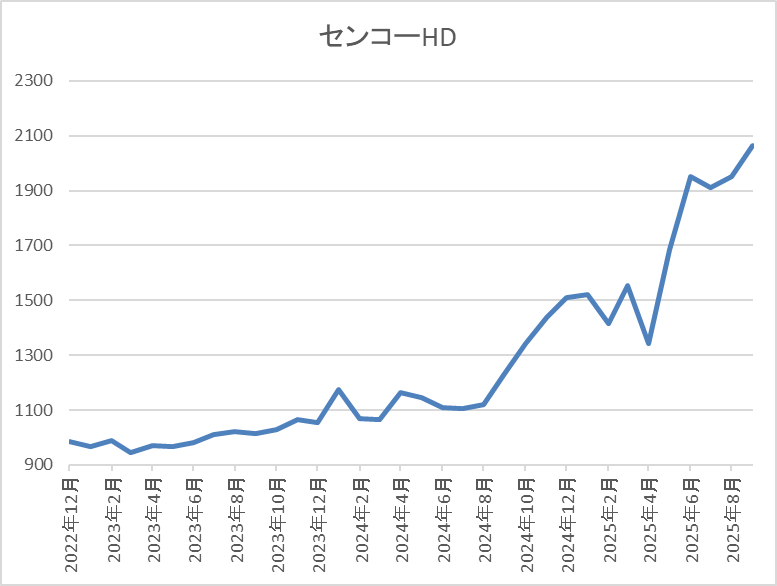

株価推移

株価は1000円付近で停滞が続く期間が長かったですが、去年8月以降は上昇傾向で一気に1500円程度まで上昇しました。

しかし、その後は停滞して、4月の暴落では1343円まで売られましたが、直近は2000円前後まで上昇しています。

株価指標(2025年9月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| センコーHD | 9069 | 2052 | 16.3 | 1.62 | 50 | 2.44 | 39.5 |

最近の株価は上場来の高値付近で推移していますので、増配も続いていますが配当利回りは2%半ばとなっています。

今期も過去最高益の見込みですがPERは市場平均並みで、配当性向は39%付近と方針通りの水準です。

投資判断

今までの内容からセンコーグループHDの投資判断ですが、最近の業績は堅調な物流需要や価格改定に加え、M&A効果によって過去最高益が続いており、配当も増配傾向です。そんななか、1年くらい前までの株価は1000円付近で停滞していましたが、さすがに最近は上昇傾向で、特に6月以降はアメリカのアクティビスト「ダルトン インベストメンツ」が5%超の大株主になった事が判明した事や全体の強さもあり、上場来高値を更新しています。

従って、利回りは2%台まで低下していますが、今後も業績や配当は順調に成長しそうですので、権利落ちくらいしか購入チャンスが無さそうな雰囲気です。

【3946】トーモク

4番目の銘柄はトーモクで大手の総合包装メーカーです。段ボールや紙器製品の供給を軸にスウェーデンハウスが提供する住宅事業や運輸倉庫事業なども手掛けています

また、中核の段ボール事業では、飲料・加工食品・青果物・水産物・医薬品など多岐にわたる分野の段ボールを開発・供給しています。

直近決算

トーモクは7月31日に第1四半期決算を発表しており、最終利益は7億円と前年同期比1億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、段ボール事業において、国内の販売価格が前期から取り組んだ価格改定効果で上昇したためとの事です。

通期最終利益(億円)

| 銘柄名 | トーモク |

| 2020年3月期 | 45 |

| 2021年3月期 | 48 |

| 2022年3月期 | 59 |

| 2023年3月期 | 52 |

| 2024年3月期 | 53 |

| 2025年3月期 | 65 |

| 2026年3月期(会社予想) | 70 |

2020年からの通期最終利益について、概ね順調に増益傾向となっていますが、2022年に業績が大きく伸びている要因は、スウェーデンハウスの好調で販売棟数が増加した事や玉善の買収による事業への影響も本格化した事で住宅セグメントが大きく伸びたためとの事です。

そのため、2023年は前年の反動や原燃料コストなどが増加した影響で減益となっていますが、その後は段ボール・運輸倉庫事業の価格改定や住宅事業のブランド力訴求によって増益が続き、前期は過去最高益を記録するなか、今期も好調な流れは継続見込みとして、更に増益の予測で発表しています。

配当推移

| 銘柄名 | トーモク |

| 2016年 | 30 |

| 2017年 | 35 |

| 2018年 | 35 |

| 2019年 | 50 |

| 2020年 | 45 |

| 2021年 | 45 |

| 2022年 | 52 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年 | 100 |

| 2026年(会社予想) | 130 |

2016年からの配当推移について、たまに減配や据え置きの年もありますが、概ね順調に増配が続いており、特に2022年以降の増配幅は大きくなっています。実際、2024年は10円、前期は一気に30円の増配となったなか、今期も期初から30円の大幅増配見込みで発表しています。

直近の配当が大きく増配になっている要因は、営業利益100億円超えを踏まえて株主還元を積極化したためで、現在の配当方針は中長期的な利益成長に合わせて増配していく累進配当を採用しており、具体的な目安を配当性向30%程度としています。

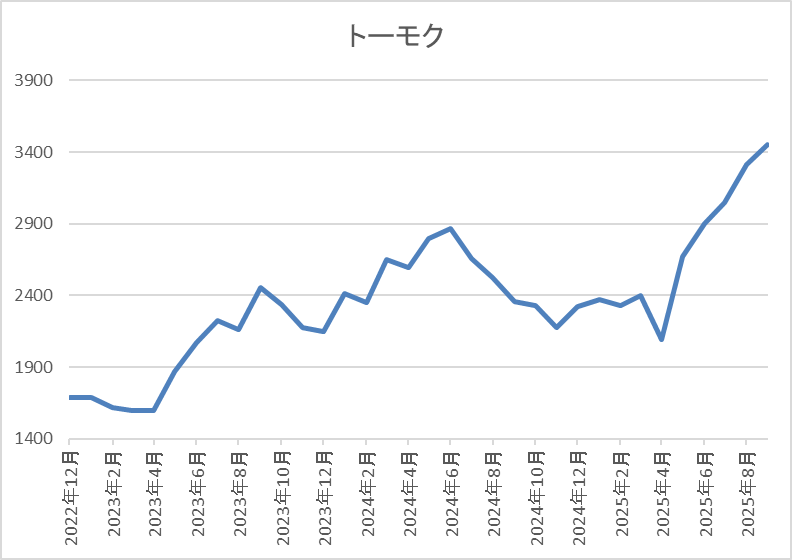

株価推移

2023年以降の株価は急騰して、去年5月には2960円まで上昇しました。

その後、2000円付近まで売られる場面はありましたが、今年に入ると再び上昇して直近は3500円前後で推移しています。

株価指標(2025年9月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| トーモク | 3946 | 3525 | 8.3 | 0.63 | 130 | 3.69 | 30.6 |

最近の株価は上場来の高値付近まで上昇していますが、大幅増配も続いていますので配当利回りは3%半ばとなっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均より割安で、配当性向は30%付近と方針通りの水準です。

投資判断

今までの内容からトーモクの投資判断について、最近の業績は過去最高益を記録しているなか、配当も大幅増配が続いている事で、株価も上場来の高値を更新しています。そんななか、中核の段ボール事業は需要の増加に応えるため、M&Aや生産設備の増強、新設に加え、EC向けの対応も強化する方針ですので、今後に期待できる部分も大きいです。

以上の点に加え、配当方針に累進配当が導入されている事や現在の余裕ある配当性向から今後の増配への期待も大きいですので、9月の権利落ちは今の水準で購入できるラストチャンスになるかもしれません。

【5911】横河ブリッジHD

最後の銘柄は横河ブリッヂHDで橋梁や鋼構造物の設計・製作・現場施工に加え、保全業務がメイン事業です。

また、明石海峡大橋や横浜ベイブリッジ、レインボーブリッジなどの大型工事も手掛けている橋梁メーカーの国内最大手です。

直近決算

横河ブリッジHDは7月28日に第1四半期決算を発表しており、最終利益は7億円と前年同期比5億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、エンジニアリング事業において、前期にあった土木関連事業で大型案件を受注した反動などがあったためとの事です。

通期最終利益(億円)

| 銘柄名 | 横河ブリッジ |

| 2020年3月期 | 90 |

| 2021年3月期 | 112 |

| 2022年3月期 | 110 |

| 2023年3月期 | 112 |

| 2024年3月期 | 118 |

| 2025年3月期 | 128 |

| 2026年3月期(会社予想) | 81 |

2020年からの通期最終利益について、2021年以降は110億円前後で安定するなか、概ね順調に増益傾向となっていました。増益が続いている要因は、高騰した鋼材価格を反映した案件の生産が進み損益が改善した事や土木関連事業も生産が回復した影響などで、前期は橋梁事業で豊富な手持ち工事が順調に進捗した事に加え、政策保有株式の売却益を計上した事で過去最高益を記録しています。

しかし、今期は人件費やIT 関連費用の増加を想定している事に加え、政策保有株式の売却も一定程度進んだとして、4割近い大幅減益の見込みで発表しています。

配当推移

| 年 | 横河ブリッジ |

| 2016年 | 16 |

| 2017年 | 16 |

| 2018年 | 22 |

| 2019年 | 30 |

| 2020年 | 37 |

| 2021年 | 52 |

| 2022年 | 75 |

| 2023年 | 85 |

| 2024年 | 95 |

| 2025年 | 110 |

| 2026年(会社予想) | 120 |

2016年からの配当推移について、たまに据え置きの年はありますが基本的に増配傾向となっています。そんななか、最近の増配額は業績推移と比較しても大きくなっており、2024年は10円、前期も15円の大幅増配で、今期も業績は大きく減益見込みになっていますが配当は期初から10円の増配予測としています。

横河ブリッジHDの配当方針は、業績変動の影響を抑えて累進配当を継続するため、今期からDOEを導入して増配基調の維持を目指すとしており、具体的な目安をDOE3.5%以上としています。

株主優待

横河ブリッジには株主優待が設定されており、保有株数1000株以上で1000円分のクオカードがもらえます。

また、5年以上継続保有する事で2000円分にグレードアップしますので、長期保有者には有難い株主優待です。

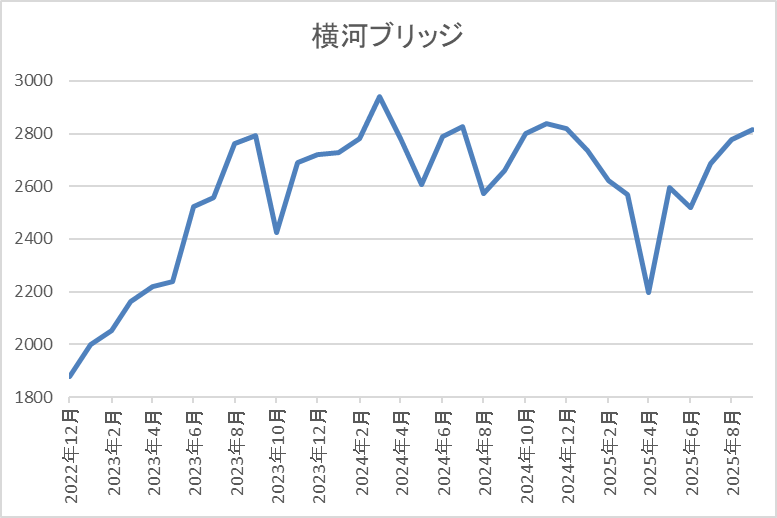

株価推移

2023年頃からの株価は上昇傾向で、去年3月には2995円の高値を付けています。

しかし、その後は低迷して、4月の暴落では2198円まで下げましたが、直近は再度2800円前後まで上昇しています。

株価指標(2025年9月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 横河ブリッジHD | 5911 | 2843 | 14.0 | 0.88 | 120 | 4.22 | 59.1 |

最近の株価はじわじわ上昇していますが、増配も続いていますので配当利回りは4%前半と高水準です。

今期は大きく減益見込みですがPER、PBRは市場平均より割安で、配当性向は59%付近となっています。

投資判断

今までの内容から横河ブリッジHDの投資判断ですが、業績は増益が続いていたなか、今期は人件費やIT費用の増加に加え、前期に計上した政策保有株式売却の反動で大きく減益見込みになっています。その辺りの影響もあり、最近の株価は低迷していましたが、直近は全体の強さもあってか、さすがに上昇に転じて来ています。

ただ、それでも依然去年の高値には届いていない事に加え、2027年度までの中計期間は10円ずつ増配する方針を早くも示しており、2028年の配当は現状から20円増配の年間140円計画と明記していますので、本格的な上昇に入る前に権利落ちを狙いたい銘柄です。

まとめ

今回は最初に配当をもらうまでの期間は長くなりますが、来週に控える9月権利落ち後に狙いたいと思う5つの高配当株を検証しました。最近の堅調な株式市場の影響もあり、5銘柄とも株価は上昇傾向で、上場来の高値を更新している銘柄も多かったですが、週明けは権利落ちで、大きなマイナスからのスタートになる可能性が高いです。

ただ、本当に相場が強い時は1日で権利落ち分の配当を埋めてしまうケースもありますので、週明け29日(月)の相場は寄り付きから要チェックです。

9月権利落ち後に狙いたい5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント