最近の株式市場は怖いくらい強い動きが続いており、今週も日経平均は一時2400円近く急落しましたが、その後は急速に反発するなど底堅さも際立っています。そんな好調相場の要因として挙げられているのが外国人投資家による買いで、実際、今年春のトランプショック以降、外国人投資家は日本株の購入を続けており、夏場に一旦売り越しに転じる場面はありましたが、直近は再び大きく買い越している状況です。

外国人投資家が日本株を購入している要因としては、従来から割安感が指摘されていた事や企業統治改革をきっかけに株主還元が強化されている事に加え、長く続いたデフレから日本が脱却しつつある事も理由として考えられますが、外国人投資家は一旦買い始めると継続して購入を続けるケースも多いです。従って、このトレンドは一時的な熱狂ではなく、構造的な転換と評価による資金の流入と捉える事もできますので、今回はそんな外国人投資家の代表格であるブラックロックが、最近大量に購入している事が判明した5つの高配当株を検証していきます。

ブラックロックとは

始めにアメリカの機関投資家ブラックロックを簡単に説明しておきますが、ブラックロックはニューヨークに本社がある世界最大の資産運用会社です。運用資産の残高は2000兆円を超えており、運用するファンドを通じて世界の主要な上場企業の大株主になっています。そして、運用商品は国内外の株式や債券、リートなどを投資対象としており、iシェアシリーズなど日本でも馴染み深い商品が多くなっています。

そんなブラックロックは日本株への投資判断を引き上げた事もあり、日本企業への投資を増やしていますが、上場会社の株式などを5%を超えて保有した場合は金融庁への報告が義務付けられており、また、その後保有割合が1%以上増減した場合も変更報告書の提出が義務付けられています。

という事でここからは、変更報告書の提出により最近の上昇相場でブラックロックが購入していた事が明らかになった5つの高配当株を個別に検証していきます。

【4503】アステラス製薬

最初の銘柄はアステラス製薬です。アステラス製薬は国内大手の医薬品メーカーで、主要製品には前立腺がん治療薬の「イクスタンジ」や尿路上皮がん向け治療薬の「パドセブ」などがあります。また、海外医薬品企業の買収などM&Aも含め企業規模の拡大を目指しており、直近の海外売上比率はアメリカを中心に8割を超えている状況です。

そんななか、10月にブラックロックは保有割合が8.5%から8.51%へ増加した事を報告しています。

直近決算

アステラス製薬は10月30日に第2四半期決算を発表しており、最終利益は1476億円と前年同期比741億円の増益になっているなか、通期最終利益の見込みを500億円上方修正していますが、年間配当予測に変更はありません。

前期比増益の要因は、重点戦略製品が引き続き力強く成長して売上収益が大きく増加した事や販管費率も大きく改善したためとの事です。

通期最終利益(億円)

| 銘柄名 | アステラス製薬 |

| 2019年3月期 | 2222 |

| 2020年3月期 | 1954 |

| 2021年3月期 | 1205 |

| 2022年3月期 | 1240 |

| 2023年3月期 | 987 |

| 2024年3月期 | 170 |

| 2025年3月期 | 507 |

| 2026年3月期(会社予想) | 1800 |

2019年からの通期最終利益を見ていきますが、2024年までは開発を進めていた新薬の開発中止に伴う減損損失が発生した事や研究開発費の増加に加え、アメリカで発売している心機能検査補助剤レキスキャンの売上が後発品の影響により減少した事などで減益が続いていました。

しかし、前期は眼疾患治療薬「アイザーヴェイ」や尿路上皮がん向け治療薬「パドセブ」などの重点戦略製品の売上が2倍以上に拡大した事で久しぶりの増益となっており、今期も引き続き力強い成長が見込めるとして、期初から2倍以上の増益見込みで発表していたなか、第2四半期決算の上方修正で増益率は3.5倍まで拡大しています。

配当推移

| 銘柄名 | アステラス製薬 |

| 2016年 | 32 |

| 2017年 | 34 |

| 2018年 | 36 |

| 2019年 | 38 |

| 2020年 | 40 |

| 2021年 | 42 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年 | 74 |

| 2026年(会社予想) | 78 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いています。特に2022年以降の増配幅は業績が低迷するなかでも大きくなっており、実際2024年は大幅減益のなか10円の増配、そして前期も4円の増配となっており、今期も期初から4円の増配見込みにしています。

アステラス製薬の配当方針は、成長を実現するための事業投資を優先しながら、配当については連結ベースでの中長期的な利益成長に基づき、安定的かつ持続的な向上に努める方針です。

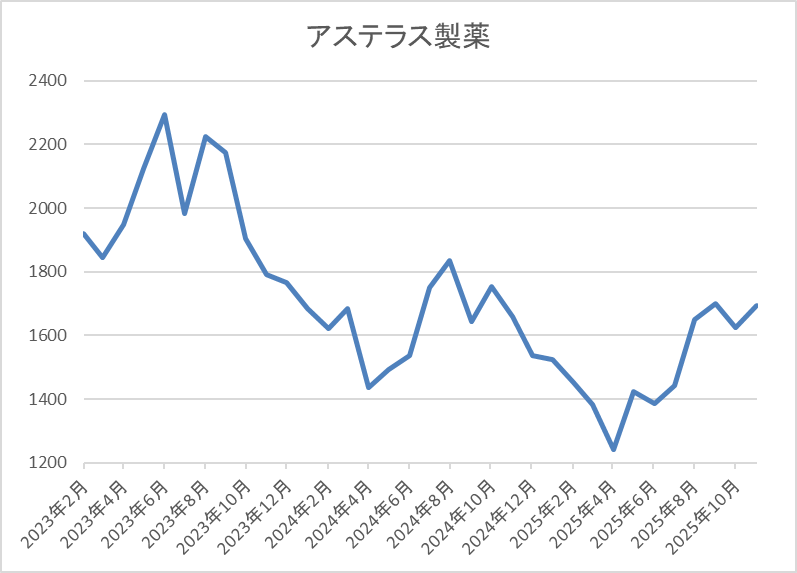

株価推移

株価は2023年5月に2360円まで上昇した後は、低迷する業績と連動して下落が続きました。

そして、4月の暴落では1243円まで売られましたが、直近は今回の決算を受けて1750円前後まで上昇しています。

株価指標(2025年11月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アステラス製薬 | 4503 | 1742 | 17.3 | 1.94 | 78 | 4.48 | 77.6 |

最近の株価は上昇傾向ですが、増配も継続していますので配当利回りは4%半ばと高水準です。

今期も増益見込みですがPER、PBRは市場平均より割高で、配当性向も78%付近と高水準ですが、久しぶりに100%を下回っている状況です。

投資判断

今までの内容からアステラス製薬の投資判断について、減益が続く業績と連動して株価は2年近く下落が続きましたが、直近の業績は好調に推移しており、株価も上昇傾向です。業績好調の要因は、重点戦略製品の売上が伸びている事や販管費率の改善としており、また今後は本格的な利益貢献フェーズに入る見込みともしていますので、今の好調な業績は一時的なものでは無さそうです。

以上の点を踏まえると、もちろん製薬メーカーという事で、今後も新薬の開発中止に絡む減損損失や後発遺品の影響などで業績は増減を繰り返す可能性はありますが、株価は4月で底を付けた雰囲気もありますので、ブラックロックが買い増している事も納得です。

【5703】日本軽金属HD

2番目の銘柄は日本軽金属HDでアルミニウムの総合メーカー日本軽金属を中核にしている持株会社です。自動車やトラックに加え、半導体製造装置向けの部品など様々な分野で使用される化学品を製造しています。

そんななか、9月にブラックロックは保有割合が新たに5%を超え、5.03%になった事を報告しています。

直近決算

日本軽金属HDは10月31日に第2四半期決算を発表しており、最終利益は54億円と前年同期比6億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、放熱関連が好調に推移している事や自動車部品回復などによる増販に加え、化成品、トラック架装などでの販価改定効果もあったためとの事です。

通期最終利益(億円)

| 銘柄名 | 日軽金 |

| 2022年3月期 | 167 |

| 2023年3月期 | 72 |

| 2024年3月期 | 99 |

| 2025年3月期 | 123 |

| 2026年3月期(会社予想) | 150 |

2022年からの通期最終利益を見ていきますが、2023年に自動車向けトラック架装関連や半導体製造措置向け厚板の減販、原燃料価格高騰の影響で大きく減益となった後は増益が続いています。

実際、前期は販売価格改定の効果やアルミ地金の価格上昇などで板、押出製品が改善した影響などで大きく増益となっており、今期も好調な流れは続く見込みとして更に2割以上の増益予測にしています。

配当推移

| 銘柄名 | 日軽金 |

| 2016年 | 60 |

| 2017年 | 80 |

| 2018年 | 80 |

| 2019年 | 90 |

| 2020年 | 90 |

| 2021年 | 65 |

| 2022年 | 85 |

| 2023年 | 50 |

| 2024年 | 50 |

| 2025年 | 70 |

| 2026年(会社予想) | 80 |

2016年からの配当推移について、2019年にかけては増配が続いていましたが、コロナショックの影響を受けた2021年は25円の減配となっています。その後、2022年は業績の回復と連動して増配になりましたが、2023年は再度減配となっていたなか、前期は20円の増配で今期も現状は10円の増配予測にしています。

日本軽金属HDの配当方針は、具体的な目安を自己株式の取得を含む総還元性向30%以上としていますが、来期以降の次期中計での株主還元強化に向け検討を進めるとしています。

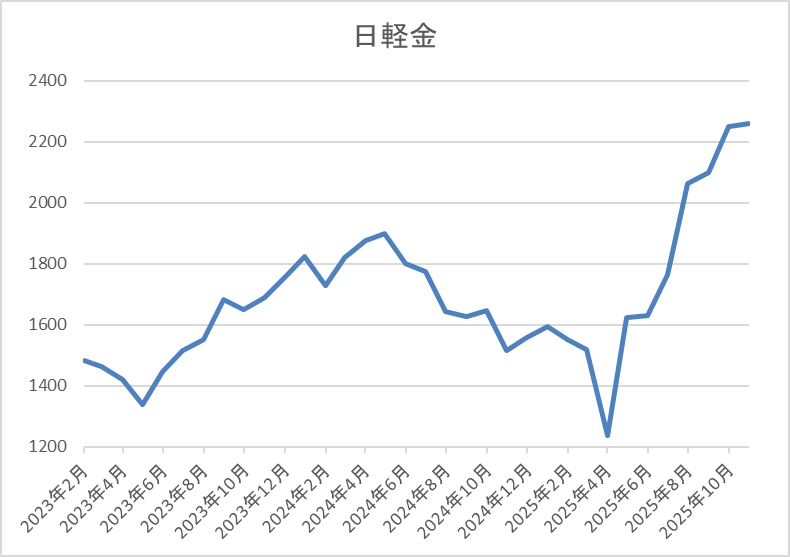

株価推移

株価は2017年に3530円まで上昇していますが、そこからは右肩下がりの状況でした。

そして、今年春の暴落では1236円まで下げましたが、直近は2200円前後まで上昇しています。

株価指標(2025年11月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日軽金 | 5703 | 2185 | 9.0 | 0.57 | 80 | 3.66 | 32.9 |

最近の株価は上昇していますが、直近は増配も続いていますので配当利回りは3%半ばとなっています。

今期も増益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は33%付近と方針通りの水準です。

投資判断

今までの内容から日本軽金属HDの投資判断ですが、ここ数年の株価は右肩下がりの状況でしたが、今年春以降は好調な業績や全体の強さもあって上昇傾向となっています。ただ、過去の配当推移を見ていると、業績と連動して増減を繰り返しており、高配当株としては狙いにくい部分がある事も事実です。

そんななか、来期からの次期中計では株主還元強化の方針も示していますので、その辺りに期待を持ちながら、ブラックロックの様に狙ってみても面白いかもしれません。

【1802】大林組

3番目の銘柄は大林組です。大林組は国内最大手のスーパーゼネコンで、国内外で高層ビルやマンション、オフィスビルなどの建設工事を手掛けています。また、近年は丸ビルや皇居新宮殿、六本木ヒルズ森タワーに加え、台湾新幹線などのビッグプロジェクトも施工しており、直近の海外売上比率も3割に迫る水準へと拡大しています。

そんななか、9月にブラックロックは保有割合が7.51%から8.57%へ増加した事を報告しています。

直近決算

大林組は11月5日に第2四半期決算を発表しており、最終利益は779億円と前年同期比234億円の増益になっているなか、通期最終利益の見込みを490億円上方修正していますが、年間配当予測に変更はありません。

業績上方修正の要因は、国内建築事業の大規模工事複数件で追加変更工事の獲得や工事原価の圧縮などにより完成工事総利益が増加する事に加え、政策保有株式の売却が前回予想時の想定を上回って進捗したためとの事です。

通期最終利益(億円)

| 銘柄名 | 大林組 |

| 2021年3月期 | 987 |

| 2022年3月期 | 391 |

| 2023年3月期 | 776 |

| 2024年3月期 | 750 |

| 2025年3月期 | 1460 |

| 2026年3月期(会社予想) | 1490 |

2021年からの通期最終利益は、大規模工事複数件において工事損失引当金を計上し、減益となった年もあります、手持ち工事が堅調に進捗していた事で概ね順調に推移しており、前期は更に採算性の良い案件への入れ替えが進んだ事や政策保有株式の売却が計画を上回った影響などで過去最高益を記録しています。

そんななか、今期は前年の大型案件の反動や完成工事高の減少に加え、政策保有株式の売却も減少する見込みとして、期初時点では3割以上の減益予測にしていましたが、第2四半期決算の上方修正で一転、増益見込みに変わっているなか、通期進捗率も52%付近と順調に推移しています。

配当推移

| 銘柄名 | 大林組 |

| 2016年 | 18 |

| 2017年 | 28 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 32 |

| 2021年 | 32 |

| 2022年 | 32 |

| 2023年 | 42 |

| 2024年 | 75 |

| 2025年 | 81 |

| 2026年(会社予想) | 82 |

2016年からの配当推移について、数年前は32円で据え置きが続く期間が長かったですが減配はなく、2023年以降は増配が続いています。特に2024年は一気に33円の大幅増配となっており、前期も6円の増配となりましたが、今期は現状1円の増配予測になっています。

ちなみに2024年の配当が大きく増配となった要因は去年3月に配当方針を見直したためで、大林組の配当方針は長期安定配当の維持を第一に自己資本配当率(DOE)を基準にしており、2024年からその目安を3%程度から5%程度に引き上げています。

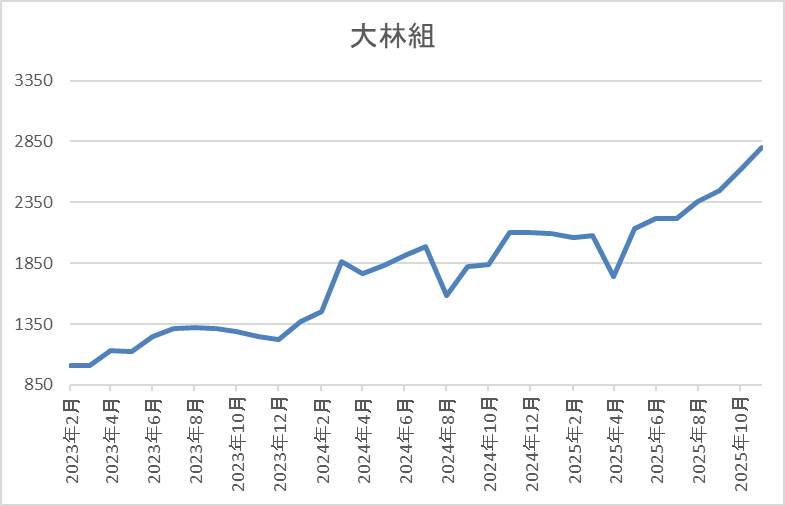

株価推移

株価は2023年春頃からじわじわ上昇し、配当方針の見直しを発表した去年3月には1950円まで値を上げました。

しかし、その後は停滞して4月の暴落では1742円まで下げましたが、直近は今回の決算を受けて2800円前後まで上昇しています。

株価指標(2025年11月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1802 | 2798.5 | 13.0 | 1.65 | 82 | 2.93 | 38.1 |

最近の株価は上場来の高値を更新していますので、増配も続いていますが配当利回りは2%後半となっています。

今期も過去最高益の見込みになりましたのでPERは市場平均より割安で、配当性向は38%付近となっています。

投資判断

今までの内容から大林組の投資判断について、業績には多少のブレがありますが、最近は順調に推移しており、今期も今回の上方修正で減益見込みから一転、過去最高益を更新する予測になっています。そうなると、同時に配当の増額も期待したいところでしたが、現在の配当は株主資本(DOE)の目安4.9%付近で推移していますので、仕方がないところはあります。

ただ、今後も業績が好調に推移すれば、更にDOEの目安を引き上げるなどして、増配が行われる可能性は十分あるかと思いますので、ブラックロックが大量に保有している事も含めて注目したい銘柄です。

【3231】野村不動産HD

4番目の銘柄は野村不動産HDです。野村不動産HDは野村不動産を中核に持つ持株会社で「プラウド」ブランドなどのマンション開発や分譲が主力事業です。

そんななか、10月にブラックロックは保有割合が4.32%から5.04%へ増加した事を報告しています。

直近決算

野村不動産HDは10月30日に第2四半期決算を発表しており、最終利益は313億円と前年同期比112億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、主力の住宅部門でマンションの販売戸数が減った事や浜松町ビルの建替に向けた建物簿価の減損損失を計上したためとの事です。

通期最終利益(億円)

| 銘柄名 | 野村不動産 |

| 2019年3月期 | 458 |

| 2020年3月期 | 488 |

| 2021年3月期 | 421 |

| 2022年3月期 | 553 |

| 2023年3月期 | 645 |

| 2024年3月期 | 681 |

| 2025年3月期 | 748 |

| 2026年3月期(会社予想) | 750 |

2019年からの通期最終利益を見ていきますが、順調に増益が続いており、特に2022年以降は増益幅も大きくなっています。最近の業績が好調な要因は、分譲住宅の平均価格、粗利益率の上昇やホテル事業の伸長に加え、国内の機関投資家向けファンドの運用資産残高が着実に増加した影響などとしており、前期も過去最高益を記録しています。

そして、今期も住宅分譲が引き続き好調に推移しそうな事や住宅・都市開発部門での収益不動産売却の増加により、好調な流れは継続する見込みとして更に増益の予測にしていますが、第2四半期時点の通期進捗率は42%付近と微妙な水準に留まっています。

配当推移

| 銘柄名 | 野村不動産 |

| 2016年 | 11.5 |

| 2017年 | 13 |

| 2018年 | 14 |

| 2019年 | 15 |

| 2020年 | 16 |

| 2021年 | 16.5 |

| 2022年 | 19.5 |

| 2023年 | 24 |

| 2024年 | 28 |

| 2025年 | 34 |

| 2026年(会社予想) | 36 |

2016年からの配当推移について、据え置きの年すらなく順調に増配が続いており、前期までで13年連続の増配を継続中です。そんななか、2022年以降は好調な業績を背景に増配幅も大きく、2024年は4円、前期も6円の増配となり、今期も期初から2円の増配予測で発表されています。

野村不動産HDの配当方針は、不透明な事業環境下での配当の安定性を高めるためDOE4%を下限としたうえで、具体的な目安を総還元性向40%~50%としています。

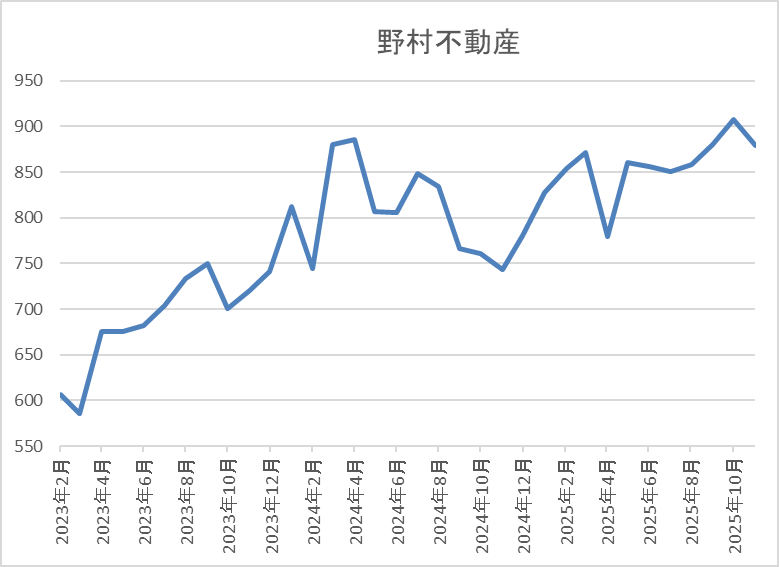

株価推移

株価は去年4月に918円の高値を付けた後は下落が続き、8月の暴落時には658円まで値を下げました。

その後は反発に転じて今年3月には908円まで上昇し、4月の暴落で780円まで下落しましたが、9月には再度982円まで値を上げ、直近は今回の決算を受けて870円前後まで下落しています。

株価指標(2025年11月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 野村不動産HD | 3231 | 873.1 | 10.0 | 1.00 | 36 | 4.12 | 41.1 |

最近の株価は直近高値から下落しているなか、今期も増配見込みとなりましたので配当利回りは4%前半と高水準です。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は41%付近と方針通りの水準です。

投資判断

今までの内容から野村不動産HDの投資判断について、最近の業績は順調に推移しており、今期も過去最高益見込みのなか、配当も2円の増配予測で発表しています。そんななか、第2四半期が前期比減益で通期進捗率も微妙な水準に留まった事で、最近の強い相場でも決算後の株価は大きく売られています。

ただ、減益要因は一時的損失の影響も大きく、固定資産の売却などで特別利益を出す準備もしており、通期予測は達成できる見込みとしていますので、決算に過剰に反応して下げ、利回りも再度4%を超えている現在の株価は絶好の購入チャンスにも感じます。

【8354】ふくおかFG

最後の銘柄は地銀のふくおかFGです。ふくおかFGは福岡銀行を中核にした金融持株会社で、熊本銀行や十八親和銀行など福岡県以外の地銀も子会社化した事で、現在は九州全体を地盤にしています。実際、総資産は地銀トップクラスとなっており、証券会社のFFG証券も傘下にしているなか、ネット銀行「みんなの銀行」も設立しています。

そんななか、8月にブラックロックは保有割合が新たに5%を超え、5.03%となった事を報告しています。

直近決算

ふくおかFGは8月7日に第1四半期決算を発表しており、最終利益は228億円と前年同期比19億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、預貸金利息や市場部門収益等の国内資金利益の増加に加え、みんなの銀行関連のシステム外販収益の計上があったためとの事です。

通期最終利益(億円)

| 銘柄名 | ふくおかFG |

| 2019年3月期 | 516 |

| 2020年3月期 | 1106 |

| 2021年3月期 | 446 |

| 2022年3月期 | 541 |

| 2023年3月期 | 311 |

| 2024年3月期 | 611 |

| 2025年3月期 | 721 |

| 2026年3月期(会社予想) | 800 |

2019年からの通期最終利益を見ていきますが、2023年までは十八銀行との経営統合に絡んだ負ののれん発生益の計上や外債ポートフォリオ再構築に伴う売却損計上など、一時的要因によって、大きく増減を繰り返していました。

しかし、2024年以降は金利上昇を受けた国内資金利益の増加に加え、投資信託手数料や法人関連フィー等の非資金利益が堅調に推移した事で増益が継続しており、今期も好調な流れが続く見込みとして更に増益の予測にしているなか、第1四半期時点の通期進捗率も28%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | ふくおかFG |

| 2016年 | 65 |

| 2017年 | 65 |

| 2018年 | 75 |

| 2019年 | 85 |

| 2020年 | 85 |

| 2021年 | 85 |

| 2022年 | 95 |

| 2023年 | 105 |

| 2024年 | 115 |

| 2025年 | 135 |

| 2026年(会社予想) | 170 |

2016年からの配当推移について、たまに据え置きの年はありますが減配はなく、特に最近の増配幅は業績好調を背景に大きくなっています。実際、2024年は10円、前期も20円の増配だったなか、今期は期初から35円の大幅増配見込みで発表しています。

ふくおかFGの配当方針は、利益成長を通じた1株あたり配当金の安定的・持続的な増配・維持に努めており、具体的な目安を配当性向40%程度としています。

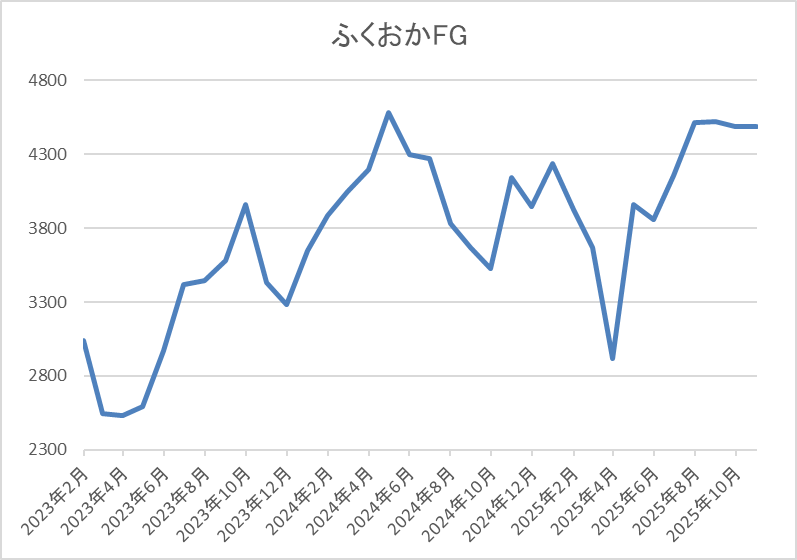

株価推移

2023年以降の株価は上昇が続いており、去年6月には4674円まで値を上げました。

しかし、その後は値を下げ、4月の暴落では2917円まで売られましたが、直近は再度4500円前後まで上昇しています。

株価指標(2025年11月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ふくおかFG | 8354 | 4502 | 10.6 | 0.88 | 170 | 3.78 | 40.2 |

最近の株価は上場来の高値付近まで上昇していますが、今期は大幅増配の見込みですので配当利回りは3%後半となっています。

今期も増益見込みですのでPER、PBRは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からふくおかFGの投資判断ですが、ここ数年の業績は九州地方の金融機関と経営統合を進めていった事や金利上昇の追い風もあって好調に推移しており、配当も大幅増配が続いています。実際、九州でのシェアは4分の1近くを占める水準まで拡大していますので、直近は日銀の利上げ観測も後退していますが、いずれかのタイミングで利上げはすると思いますので、今後の業績にも期待できそうです。

以上の点を踏まえると、直近の株価は上場来の高値付近まで上昇していますが、ブラックロックの様に購入を検討したくなります。

まとめ

今回は最近の日本株が大きく上昇している1つの要因として挙げられている外国人投資家の買い越しを踏まえ、代表格のブラックロックが大量購入していた5つの高配当株を検証しました。今の日本市場にとって海外投資家の存在は非常に大きなものになっており、特にブラックロックは資産規模からも大きな影響力があります。 そんななか、冒頭でもお伝えした様に外国人投資家は一旦買い始めると継続して買い続ける傾向があり、どんどん上値を追いかけていく事も多いですので、実際に購入している銘柄はチェックしておく方が良さそうです。

ブラックロックが最近大量に購入していた5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント

ブログ拝見させていただいております。

外国人投資家の動向を丁寧に分析され、日本市場の構造的な変化をわかりやすくまとめておられる点が非常に参考になりました。ブラックロックの保有銘柄を通して、今後の投資戦略を考える上での視点を得られる内容でした。