下半期の相場は力強いスタートとなり、日経平均も今年の春に記録した史上最高値を再度更新する場面が連日ありました。堅調な相場が続く理由としては様々な理由が考えられますが、現在日本の株式市場における外国人投資家の売買代金比率は6割近くを占めていますので、外国人投資家の動向は日本株に大きな影響を与える存在になっています。

実際、今年の外国人投資家の売買動向を確認すると、好調な相場が続いた春頃までは買い越しが続き、停滞感が強くなった春先は売り越しに転じる場面が目立ち、堅調な相場が戻ってきた6月末以降は再度買い越しが続いている状況です。

以上の状況に加え、外国人投資家は1度買い始めると継続的に買い増しを行うケースも多く、今後の継続的な買い需要が期待できる可能性もありますので、今回はそんな外国人投資家の代表格であるアメリカの資産運用会社ブラックロックが最近買い増している高配当株を検証していきます。

ブラックロックとは

始めにアメリカの機関投資家ブラックロックを簡単に説明しておきますが、ブラックロックはニューヨークに本社がある世界最大の資産運用会社です。運用資産の残高は1500兆円を超えており、運用するファンドを通じて世界の主要な上場企業の大株主になっています。

運用商品は国内外の株式や債券、リートなどを投資対象としており、iシェアシリーズなど日本でも馴染み深い商品が多くなっています。

そんなブラックロックは日本株への投資判断を引き上げた事もあり、日本企業への投資を増やしていますが、上場会社の株式などを5%を超えて保有した場合は金融庁への報告が義務付けられており、また、その後保有割合が1%以上増減した場合も変更報告書の提出が義務付けられています。

という事でここからは、変更報告書の提出によりブラックロックが最近買い増している事が明らかになった日本の高配当株を検証していきます。

【1802】大林組

最初の銘柄は大林組です。大林組は国内最大手のスーパーゼネコンで、国内外で高層ビルやマンション、オフィスビルなどの建設工事を手掛けています。近年は丸ビルや皇居新宮殿、六本木ヒルズ森タワーに加え、台湾新幹線などのビッグプロジェクトも施工しており、直近の海外売上比率も25%程度を占めています。

そして、4月末にブラックロックの保有割合が6.33%から7.51%へ上昇しています。

直近決算

大林組は5月13日に本決算を発表しており、前期の通期最終利益は750億円と26億円の減益になっていますが、配当は33円増配の年間75円としています。

今期予測は通期最終利益が870億円と120億円の増益見込みにしているなか、配当も5円増配の年間80円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 大林組 |

| 2021年3月期 | 987 |

| 2022年3月期 | 391 |

| 2023年3月期 | 776 |

| 2024年3月期 | 750 |

| 2025年3月期(会社予想) | 870 |

2021年からの通期最終利益を見ていきますが増減が激しくなっています。2022年は国内建築事業の大規模工事複数件において工事損失引当金を計上した事などを要因に大幅減益となりましたが、2023年は手持ち工事が堅調に進捗した事や海外子会社において円安の追い風があった事に加え、前期の反動で大幅増益となっています。

前期は政策保有株式の売却益計上がありましたが、複数案件での工事損失引当金計上の影響などで減益となっており、今期は国内建築事業で前年度損失計上からの反動増や工事採算が改善する事に加え、引き続き政策保有株式の売却を推進するとして増益の予測にしています。

配当推移

| 銘柄名 | 大林組 |

| 2015年 | 10 |

| 2016年 | 18 |

| 2017年 | 28 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 32 |

| 2021年 | 32 |

| 2022年 | 32 |

| 2023年 | 42 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、数年前は32円で据え置きが続く期間が長かったですが減配はなく、2023年以降は増配傾向となっています。特に前期は一気に33円の大幅増配になっており、今期も更に5円の増配見込みで発表しています。

前期配当が大きく増配となった要因は、今年3月に配当方針を見直したためで、大林組の配当方針は長期安定配当の維持を第一に自己資本配当率(DOE)を基準にしており、前期から目安を3%程度から5%程度に引き上げています。

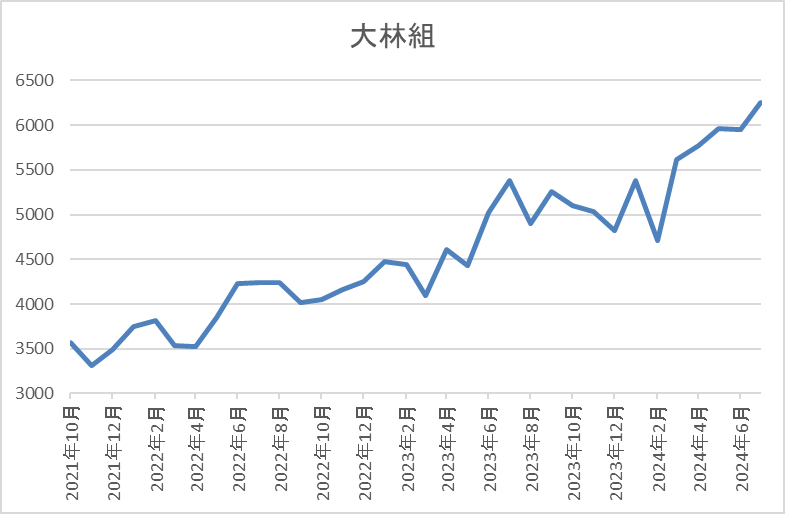

株価推移

株価はコロナショック時に772円まで売られた後は、1000円前後で停滞の期間が長かったです。

しかし、去年春頃からはじわじわ上昇していたなか、配当方針の見直しを発表した今年3月以降は急騰し、直近は2000円前後で推移しています。

株価指標(2024年7月18日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1801 | 2050 | 16.9 | 1.28 | 80 | 3.90 | 65.9 |

最近の株価は上場来の高値付近まで上昇していますが、配当は大幅増配となっていますので配当利回りは4%前後と高水準です。

今期業績は増益見込みですがPERは市場平均並みで、配当性向は66%付近となっています。

投資判断

今までの内容から大林組の投資判断について、業績には多少のブレがありますが、配当に減配は無く、特に前期は大幅増配となっています。大幅増配の要因は配当方針の見直しによるもので、しかも大林組は株主資本(DOE)を目安にしていますので、今後も業績のブレとは関係なく、高水準の配当が期待できそうです。

その分、最近の株価は上場来高値付近まで上昇していますが、依然配当利回りは4%前後を維持していますので、今後の更なる大幅増配は期待しにくいかもしれませんが、高配当株として気になる銘柄です。

【5108】ブリヂストン

2番目の銘柄はブリヂストンです。ブリヂストンは世界最大手のタイヤメーカーで、日本だけに限らず、アジアやアメリカ、ヨーロッパなど様々な国へ製品を販売しています。

乗用車やトラック、二輪車、航空機など様々な車種や環境に対応するタイヤを開発しており、海外に150以上の生産開発拠点を展開しているなか、直近の海外売上比率も8割近くを占めるほど国際的な企業です。

そして、4月末にブラックロックの保有割合が、5.02%から6.02%に上昇しています。

直近決算

ブリヂストンは12月決算ですので、5月13日に第1四半期決算を発表しており、最終利益は866億円と前年同期比38億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、前年において一時的かつ多額の収益が計上されていた事の反動としています。

通期最終利益(億円)

| 銘柄名 | ブリヂストン |

| 2019年12月期 | 2401 |

| 2020年12月期 | -233 |

| 2021年12月期 | 3940 |

| 2022年12月期 | 3003 |

| 2023年12月期 | 3313 |

| 2024年12月期(会社予想) | 3590 |

2019年からの通期最終利益について、2020年はコロナショックの影響で赤字に転落していますが、2021年は過去最高益の水準へ一気にV字回復しています。2021年の業績が好調だった要因は、各国での経済活動再開や新車不足に伴う中古車市場の活況で市販用タイヤ需要が堅調に推移した事に加え、円安の影響としています。

2022年はV字回復の反動もあり減益となりましたが、前期は半導体不足改善に伴う需要回復や市販用プレミアムタイヤの拡販に加え、円安影響で増益になっており、今期予測も引き続き厳しい事業環境は続くとしていますが、更に増益の見込みにしているなか、第1四半期時点の通期進捗率は24%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | ブリヂストン |

| 2015年 | 130 |

| 2016年 | 140 |

| 2017年 | 150 |

| 2018年 | 160 |

| 2019年 | 160 |

| 2020年 | 110 |

| 2021年 | 170 |

| 2022年 | 175 |

| 2023年 | 200 |

| 2024年(会社予想) | 210 |

2015年からの配当推移を見ていきますが、赤字に転落した2020年は大きく減配となっていますが、その2020年以外は概ね増配傾向となっています。そして、業績が回復した2021年はコロナ前を上回る水準へ大きく増配となっており、前期も25円の増配となりました。

ブリヂストンの配当方針は持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めるとしており、連結配当性向40%を具体的な目安にしています。

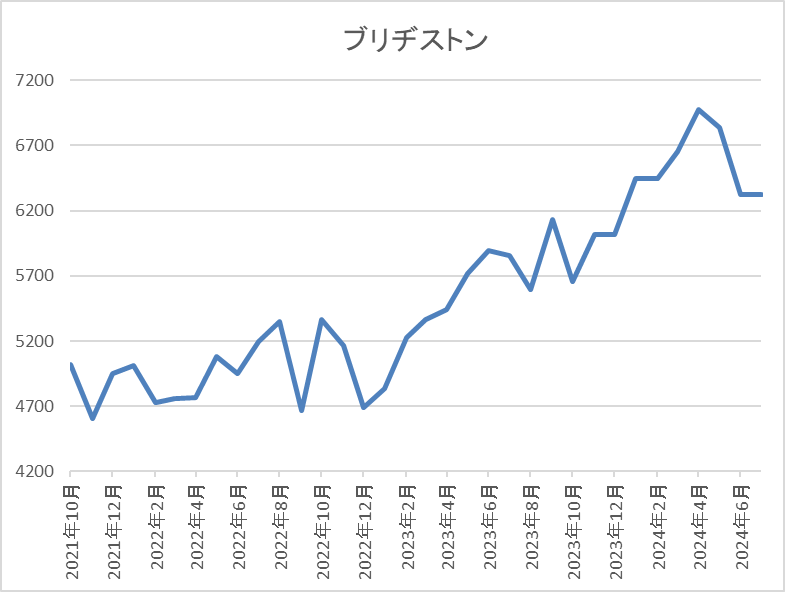

株価推移

株価はコロナショックで2861円まで売られた後、約1年かけて5000円付近まで値を戻しました。

そこからはじわじわ上昇する動きが続き、今年5月には7000円を超えましたが、直近は6200円前後で推移しています。

株価指標(2024年7月18日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ブリヂストン | 5108 | 6227 | 11.9 | 1.21 | 210 | 3.37 | 40.1 |

最近の株価は直近高値から下落しているなか、増配が続いている事で配当利回りは3%半ばとなっています。

業績は増益が続いていますのでPERは市場平均よりも割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からブリヂストンの投資判断について、コロナショックでは赤字に転落する場面がありましたが、その後は増益が続いており、配当も増配傾向です。そんななか、今後も世界的な景気後退による需要減少が懸念事項ではありますが、現在自動車業界はEV化へ向けて過渡期を迎えているなか、EV車でもタイヤは変わらず使用していきますので、長期的に見れば今後の業績にも期待できそうです。

以上の点を踏まえ、世界最大手のタイヤメーカーとして将来性も期待できますので、最低購入金額は高めですが、更に株価が下がる場面は狙いたくなってきます。

【6417】SANKYO

3番目の銘柄はSANKYOでパチンコ機やパチスロ機を製造するメーカーです。主要機種はエヴァンゲリオンや宇宙戦艦ヤマト、機動戦士ガンダムなどとなっています。

そして、6月末にブラックロックの保有割合が2.99%から5.32%に大きく上昇しています。

直近決算

SANKYOは5月9日に本決算を発表しており、前期の通期最終利益は537億円と69億円の増益となっているなか、配当は50円増配の年間80円としています。

今期予測は通期最終利益が420億円と117億円の減益見込みとしていますが、配当は据え置きの年間80円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | SANKYO |

| 2021年3月期 | 57 |

| 2022年3月期 | 184 |

| 2023年3月期 | 468 |

| 2024年3月期 | 537 |

| 2025年3月期(会社予想) | 420 |

2021年からの通期最終利益を見ていきますが、順調に増益が続いており、前期は過去最高益を記録しています。業績好調の要因はコロナ禍や半導体不⾜の影響による厳しい市場環境がありながらも、新規則機への⼊替需要が下⽀えとなった事や人気シリーズの後継機などの導入で、パチンコ機・パチスロ機の販売台数が⼤きく伸びているためとしています。

しかし、今期は市場環境を鑑み、パチスロ機の販売台数は前年⽐増加を⾒込んでいますが、パチンコ機の販売台数は前年⽐減少見込みとして、減益の予測で発表しています。

配当推移

| 銘柄名 | SANKYO |

| 2015年 | 30 |

| 2016年 | 30 |

| 2017年 | 30 |

| 2018年 | 30 |

| 2019年 | 30 |

| 2020年 | 30 |

| 2021年 | 30 |

| 2022年 | 20 |

| 2023年 | 30 |

| 2024年 | 80 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、長らく30円で据え置きの期間が続いていましたが、前期は一気に2倍以上となる50円の増配となっています。前期配当が大きく増配となった要因は去年9月に配当方針を見直したためで、以前は具体的な目安を示していませんでしたが、現在の配当方針は連結配当性向 40%を⽬安とした業績連動型配当としており、また1株当たりの年間配当金については下限を 20 円と設定し、安定配当の要素も取り入れるとしています。

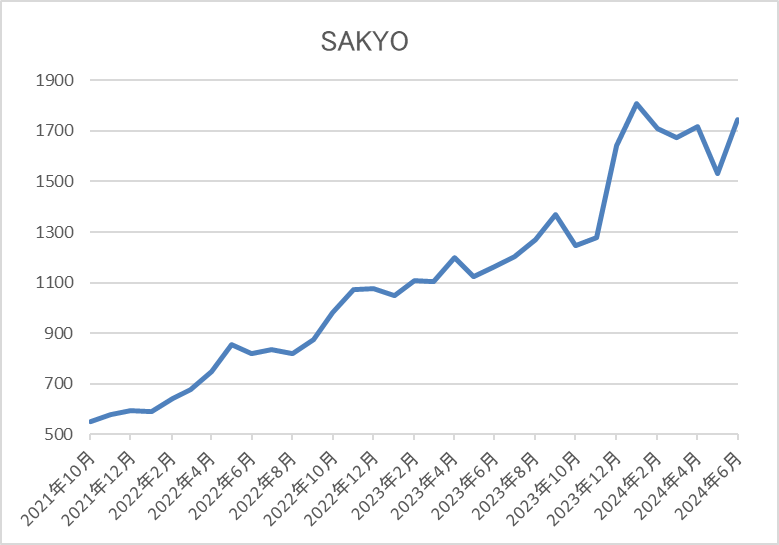

株価推移

株価はコロナショックで518円まで売られた後も停滞が続きましたが、2022年頃からは上昇傾向でした。

今年に入ってからも上下を繰り返す場面はありますが、直近は1800円前後で推移しています。

株価指標(2024年7月18日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SANKYO | 6417 | 1761 | 9.2 | 1.55 | 80 | 4.54 | 41.8 |

最近の株価はここ数年の高値圏で推移しているなか、前期配当は大幅増配となっていますので配当利回りは4%半ばと高水準です。

今期業績は減益見込みですがPERは市場平均より割安で、配当性向は42%付近と方針通りの水準です。

投資判断

今までの内容からSANKYOの投資判断ですが、私もパチンコを辞めて20年以上が経過しており、最近のパチンコ業界については衰退している印象でしたので、パチンコ関連メーカーの業績がこれほど好調に推移しているのは意外な印象でした。そんななか、配当方針の見直しもあって前期配当は大きく増配となり、一気に高配当株の仲間入りを果たした事でブラックロックも買い増しを行ったのかもしれません。

以上の点を踏まえると、好き嫌いが分かれるジャンルだとは思いますが、一定の根強いファンがいる事は確かだと思いますので、今後の動向を見守りたいとは思いました。

【5802】住友電工

4番目の銘柄は日本最大手の非鉄金属メーカー住友電気工業で自動車関連や情報通信、電子部品など幅広い分野で事業を行っています。また、海外への売上も多く、アジアやアメリカを中心に直近の海外売上比率は6割を超えている状況です。

そして、5月にブラックロックの保有割合が5.3%から6.35%に上昇しています。

直近決算

住友電工は5月10日に本決算を発表しており、前期の通期最終利益は1497億円と371億円の増益となっているなか、配当は27円増配の年間77円としています。

今期予測は通期最終利益が1400億円と97億円の減益見込みとしているなか、配当は5円減配の年間72円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 住友電工 |

| 2019年3月期 | 1180 |

| 2020年3月期 | 727 |

| 2021年3月期 | 563 |

| 2022年3月期 | 963 |

| 2023年3月期 | 1126 |

| 2024年3月期 | 1497 |

| 2025年3月期(会社予想) | 1400 |

2019年からの通期最終利益について、2021年頃はコロナショックの影響で低迷が続きましたが、2022年からは増益傾向となっています。増益が続いている要因について、2023年はコロナからの経済回復やワイヤーハーネス、電力ケーブル、超硬工具などの拡販に努めた事で最終利益は1000億円を超えており、前期も半導体等の部品供給不足の緩和に伴い自動車生産の回復が進んだ事や環境エネルギー分野でも旺盛な需要が継続した事に加え、円安の追い風もあり過去最高益を記録していますが、今期は6%程度の減益見込みで発表しています。

配当推移

| 銘柄名 | 住友電工 |

| 2015年 | 30 |

| 2016年 | 35 |

| 2017年 | 40 |

| 2018年 | 46 |

| 2019年 | 48 |

| 2020年 | 40 |

| 2021年 | 32 |

| 2022年 | 50 |

| 2023年 | 50 |

| 2024年 | 77 |

| 2025年(会社予想) | 72 |

2015年からの配当推移について、業績が低迷した2020年頃は減配が続く年もありましたが、業績が回復した2022年はコロナ前の水準へ大幅増配となっています。しかし、業績が増益だった2023年は据え置きとなっており、前期は大幅増配ですが、今期は期初から減配見込みになっています。住友電工の配当方針は、安定的な配当の維持を基本に連結業績、配当性向、内部留保の水準等を総合的に判断する方針です。

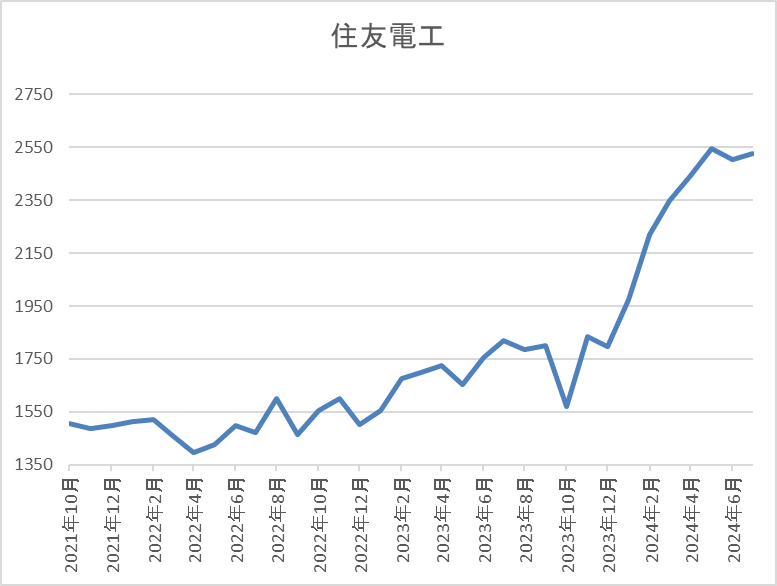

株価推移

株価はコロナショックで959円まで売られた後、約1年で1800円付近まで値を戻しました。

その後は1500円付近で停滞が続いていましたが、今年に入ると右肩上がりの状況で直近は2500円前後で推移しています。

株価指標(2024年7月18日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友電工 | 5802 | 2400 | 13.4 | 0.85 | 72 | 3.00 | 40.1 |

直近の株価は上場来の高値付近で推移しており、今期配当は減配見込みですが配当利回りは3%前後となっています。

今期業績も減益見込みですがPER、PBRは市場平均よりも割安で、配当性向は40%付近となっています。

投資判断

今までの内容から住友電工の投資判断について、最近の業績は増益が続いていたなか、今期は現状減益見込みですが、減益率は6%程度ですので、今後の展開次第では今期も増益となる可能性は十分ありそうです。ただ、今までの配当推移や今期も期初から減配予測としている還元方針を見ていると、今後も継続的な増配が続いていくかは不透明です。

以上の点に加え、現状の配当利回りは3%前後にとどまっていますので、今後の業績推移も含め、もう少し見守りたい銘柄です。

【9434】ソフトバンク

最後の銘柄は通信会社のソフトバンクでNTT、KDDIと並ぶ大手通信界会社です。近年は主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しています。

そして、5月末にブラックロックの保有割合が5.01%を超えています。

直近決算

ソフトバンクは5月9日に本決算を発表しており、前期の通期最終利益は4890億円と423億円の減益となりましたが、配当据え置きの年間86円としています。

今期予測は通期最終利益が5000億円と110億円の増益見込みとしていますが、配当は据え置きの年間86円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4307 |

| 2020年3月期 | 4731 |

| 2021年3月期 | 4912 |

| 2022年3月期 | 5175 |

| 2023年3月期 | 5313 |

| 2024年3月期 | 4890 |

| 2025年3月期(会社予想) | 5000 |

2019年からの通期最終利益を見ていきますが、2023年までは順調に増益が続いていました。しかし、ここ数年は通信料金値下げの影響を法人やヤフー・LINE事業でカバーしている状況で、2023年はPayPay子会社化に伴う再測定益で何とか増益を維持できた印象です。

前期はその反動で大きく減益となりましたが、今期はメディアやEC事業が順調に推移している事に加え、通信料値下げで落ち込んでいたコンシューマ事業にも反転の兆しが見込めるとして増益の予測にしています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 37.5(期末のみ) |

| 2020年 | 85 |

| 2021年 | 86 |

| 2022年 | 86 |

| 2023年 | 86 |

| 2024年 | 86 |

| 2025年(会社予想) | 86 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、ここ数年はほぼ横ばいで安定しています。増益が続くなかでも据え置きを維持しており、前期は減益でしたが、配当は据え置きになっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

株主優待

ソフトバンクは株主優待の新設を発表しており、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。

株式分割後でも100株保有の条件は変わらないとの事ですが、株主優待は2026年3月末を基準日に開始するとの事ですので、少し先の話ではあります。

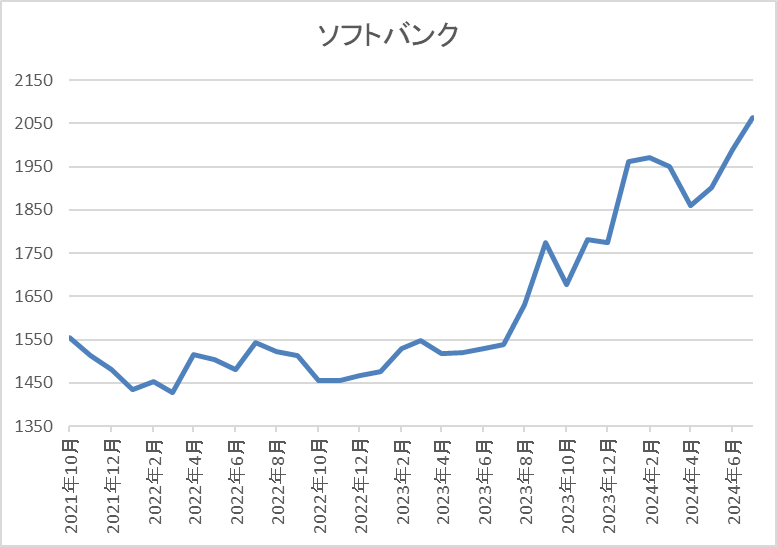

株価推移

株価は通信料金の値下げ圧力を受けた2020年9月に1158円まで売られましたが、約1年後には1600円を超える水準まで上昇しました。

その後は1500円台での動きが中心でしたが、去年8月以降は上昇傾向となり、直近は2000円前後で推移しています。

株価指標(2024年7月18日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 2007 | 18.9 | 3.98 | 86 | 4.29 | 81.1 |

最近の株価は上場来の高値付近で推移していますが、配当は高い水準で安定していますので配当利回りは4%前半となっています。

今期業績は増益見込みですがPER、PBRは市場平均よりも割高で、配当性向も81%付近とかなりの高水準です。

投資判断

今までの内容からソフトバンクの投資判断について、前期は減益となりましたが、通信部門以外は順調に成長しているなか、通信料収入の落ち込みにも反転の兆しが見えており、また、今後は急速に成長している生成マーケットへの投資で生成AI時代のマーケットリーダーを目指すとしています。

そんななか、今回のブラックロック購入を見ていると、通信料収入に頼らない事業形態への変革期待も込められている様な気がします。

以上の点を踏まえると、将来的には通信株の括りにとどまらない株価上昇も期待できそうな印象で、またソフトバンクは9月末に株式の10分割を控えており、分割後は2万円前後から購入可能となりますので、引き続き注目したい銘柄です。

まとめ

今回は世界最大の機関投資家ブラックロックが最近買い増しを行った5つの高配当株を検証しました。冒頭で触れた様に今の日本市場にとって海外投資家の存在は非常に大きなものになっており、特にブラックロックは資産規模からも大きな影響力があります。そんなブラックロックは日本株への投資判断を引き上げており、最近買い増した銘柄も今回検証した5銘柄だけでなく、他にも多くの銘柄を購入しています。

ちなみに、今回の5銘柄以外に最近買い増した銘柄については、以前別記事で投稿しており、下記にリンクを貼っていますので、興味のある方はそちらもご覧ください。

ブラックロックが最近買い増している高配当株はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント