今年夏以降の株式市場はもの凄い勢いで上昇しており、まさに「押し目待ちに押し目なし」の状態でしたので、なかなか新規銘柄の購入チャンスは無い状況でしたが、先週末から今週頭にかけての相場は公明党が連立から離脱した事や米中の関税対立が再燃した事で大きく売られる場面がありました。

ただ、現状は野党が連立を組める可能性は低そうですし、トランプ大統領も今回はかなり早々とTACOっていましたので、直近の相場は早くも反発していますが、なかには全体の強さと比較して株価の低迷が続いている銘柄もあります。 そこで今回は、現在の株価が絶好の押し目買いチャンスだと感じる5つの高配当株を検証していきます。

【5401】日本製鉄

最初の銘柄は日本製鉄で日本最大手の鉄鋼メーカーとなっているなか、世界での生産量も第4位となっています。実際、直近の海外売上比率はアジアを中心に4割近くを占めており、最近ではアメリカの製鉄会社USスチールの買収でも話題になりました。

そんななか、9月末で株式の5分割を行っています。

直近決算

日本製鉄は8月1日に第1四半期決算を発表しており、最終利益は1958億円の赤字と前年同期1575億円の黒字から大きく赤字転落しているなか、通期最終利益の見込みも400億円の赤字へ2400億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、USスチール買収などによる増益効果はありますが、極めて厳しい経営環境が継続している事や事業再編損の計上などもあるためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本製鉄 |

| 2022年3月期 | 6373 |

| 2023年3月期 | 6940 |

| 2024年3月期 | 5493 |

| 2025年3月期 | 3502 |

| 2026年3月期(会社予想) | -400 |

2022年からの通期最終利益を見ていきますが、コロナからの経済回復による鉄鋼需要の高まりや価格改定の影響で2023年に過去最高益を記録した後は、世界の鉄鋼需要が低迷している事で減益が続いています。

そして、前期も鉄鋼需要の低迷が想定を超えて深刻化した事やコストの増加に加え、中国の新規投資などにより世界的に鉄鋼業が過剰になっている影響もあって減益となり、今期も厳しい市場環境やトランプ関税の影響を考慮して、期初から約1500億円の減益見込みで発表していたなか、先ほどお伝えした様に第1四半期決算で赤字に転落する見通しに下方修正を発表しています。

配当推移

| 年 | 日本製鉄 |

| 2016年 | 45 |

| 2017年 | 45 |

| 2018年 | 70 |

| 2019年 | 80 |

| 2020年 | 10 |

| 2021年 | 10 |

| 2022年 | 160 |

| 2023年 | 180 |

| 2024年 | 160 |

| 2025年 | 160 |

| 2026年(会社予想) | 120 |

2016年からの配当推移を見ていきますが、変動が激しくなっており、コロナショックで業績が低迷した時期には無配のレベルにまで減配しています。そんななか、2022年以降は業績の回復とともに大きく増配となりましたが、直近は減益が続く業績と連動して減配傾向で、今期は現状40円減配の年間120円予測となっています。

日本製鉄の配当方針は、中長期経営計画最終年度となる2025年度の配当はUSスチール買収に伴う一過的な費用・損失を除き、2021~2025年度の5ヵ年累計で配当性向が30%程度を目安としています。

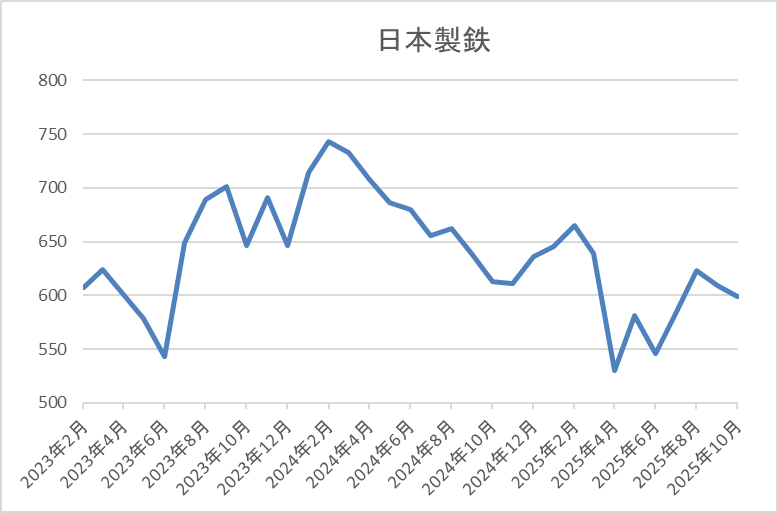

株価推移

2023年頃からの株価は上昇が続き、去年3月には769円の高値を付けました。

しかし、その後は低迷して、今年4月には530円まで下落し、9月には690円まで反発しましたが、直近は600円前後で推移しています。

株価指標(2025年10月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本製鉄 | 5401 | 602.1 | ‐ | 0.63 | 24 | 3.99 | ‐ |

最近の株価は直近高値から下落していますので、今期配当は減配見込みですが配当利回りは4%前後と高水準です。

今期は赤字の見込みですので、PERや配当性向は算出できない状況です。

投資判断

今までの内容から日本製鉄の投資判断について、鉄鋼需要は世界景気の影響を大きく受ける事もあって、従来から業績の変動が激しい銘柄でしたが、最近は中国が雇用維持を目的に高水準の生産を継続し、余剰鋼材を大量輸出している影響もあり、特に厳しい状況が続いています。そのため、直近の配当も減配傾向ですが、今期は赤字に転落する予測になりましたので、以前なら無配に転落しても不思議では無かったなか、何とか粘っていると捉える事もできます。

その辺りの影響に全体の強さやUSスチール買収効果への期待も加わってか、最近の株価は上昇傾向でしたが、直近は大きく下落していますので、株式分割で最低購入金額が下がっている事も含め、絶好の押し目買いチャンスにも見えてきます。

【8219】青山商事

2番目の銘柄は青山商事で「洋服の青山」を中心に全国で紳士服販売のチェーン店を展開しています。また、雑貨販売や印刷、メディアなどの販促支援サービスなども手掛けるなど、事業の多角化も進めているところです。

直近決算

青山商事は8月8日に第1四半期決算を発表しており、最終利益は6億円と前年同期比約1億6000万円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、カード事業はショッピング取扱高の増加や経費の効率的な使用に努めた事で好調に推移しましたが、主要アイテムであるメンズスーツの販売着数が落ち込んだためとの事です。

通期最終利益(億円)

| 銘柄名 | 青山商事 |

| 2021年3月期 | -388 |

| 2022年3月期 | 13 |

| 2023年3月期 | 42 |

| 2024年3月期 | 100 |

| 2025年3月期 | 93 |

| 2026年3月期(会社予想) | 95 |

2021年からの通期最終利益について、2021年はコロナショックの影響で赤字に転落していますが、その後はコロナからの経済回復や販管費のコントロールに加え、不採算店舗の統合などをはじめとした構造改⾰の着実な実⾏によって増益が続いていました。

しかし、前期はセール期における値引き販売の影響や仕⼊原価の⾼騰などで減益となっており、今期も同様の傾向が続く見込みとして同水準の予測で発表しています。

配当推移

| 銘柄名 | 青山商事 |

| 2016年 | 155 |

| 2017年 | 165 |

| 2018年 | 170 |

| 2019年 | 105 |

| 2020年 | 50 |

| 2021年 | 0 |

| 2022年 | 8 |

| 2023年 | 26 |

| 2024年 | 65 |

| 2025年 | 134 |

| 2026年(会社予想) | 136 |

2016年からの配当推移を見ていきますが増減の激しい展開となっています。2018年にかけては順調に増配が続いていましたが、その後は業績低迷により大きく減配となっており、2021年は無配に転落しました。

その後は業績の回復もあり順調に増配が続いていたなか、前期は配当方針が見直された事もあって一気に2倍以上の水準へ大きく増配となっており、今期も更に2円の増配予測で発表しています。

青山商事の配当方針は、資本効率向上と中長期安定的な増配の実現及び利益成長を通じた配当を行うとしており、具体的な目安を連結配当性向 70%もしくは株主資本配当率(DOE)3%のいずれか高い方としています。

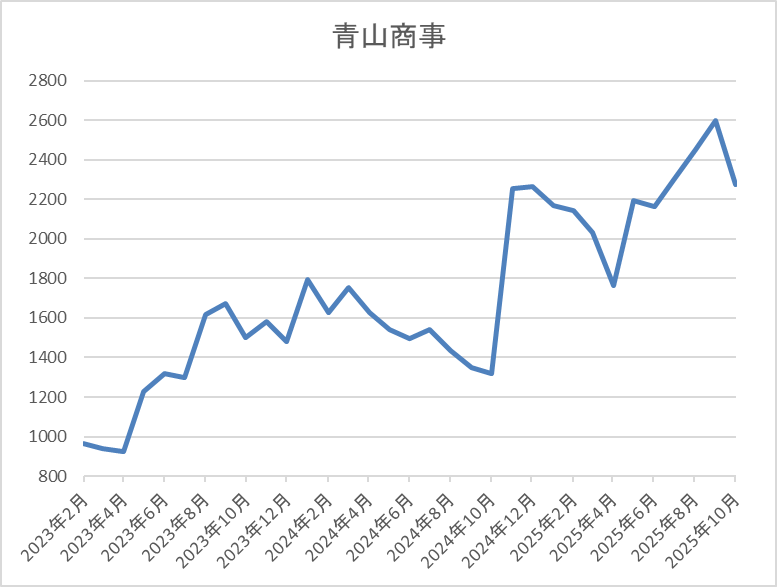

株価推移

コロナショック以降の株価はじわじわ上昇していたなか、大幅増配が発表された去年12月には2363円まで値を上げました。

しかし、その後は低迷して4月の暴落では1764円まで下げ、先月には2596円まで上昇しましたが、直近は2300円前後で推移しています。

株価指標(2025年10月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 青山商事 | 8219 | 2278 | 11.6 | 0.63 | 136 | 5.97 | 69.5 |

最近の株価は直近高値から下落しているなか、配当も大幅増配となりましたので配当利回りは6%前後と高水準です。

今期は増益見込みですのでPER、PBRは市場平均より割安で、配当性向は69%付近と方針通りの水準です。

投資判断

今までの内容から青山商事の投資判断について、業績や配当の増減は激しいですが、去年変更された配当方針は2027年3月期までが期限となっており、今後も暫くは高水準な配当が期待できそうで、最近の株価も上昇傾向でした。そんななか、直近の株価は9月の権利が落ちた事や全体の下落で先月の高値から約1ヶ月で300円近く下げている状況です。

以上の点を踏まえると、もちろん事業の多角化を進めているとは言え、依然売上の7割近くを占めている紳士服メインの事業形態に懸念点もありますが、6%前後の利回りには魅力を感じてしまいます。

【4182】三菱ガス化学

3番目の銘柄は三菱ガス化学で基礎化学品や機能化学品を生産する化学材料メーカーです。主要製品は海外で合弁生産するメタノールや過酸化水素となっており、半導体やスマホ向け材料に強みを持っています。

また、海外の売上も多くなっており、直近の海外売上比率はアジアを中心に6割近くを占めています。

直近決算

三菱ガス化学は8月7日に第1四半期決算を発表しており、最終利益は84億円と前年同期比33億円の減益になっていますが、通期最終利益、年間配当予測に変更はありませんでした。

前期比減益の要因は、一部製品における市況下落・需要低迷により採算が悪化した事や為替が円高で推移した影響としています。

通期最終利益(億円)

| 銘柄名 | 三菱ガス |

| 2021年3月期 | 360 |

| 2022年3月期 | 482 |

| 2023年3月期 | 490 |

| 2024年3月期 | 388 |

| 2025年3月期 | 455 |

| 2026年3月期(会社予想) | 360 |

2021年からの通期最終利益を見ていきますが、2023年にかけては半導体向け製品の販売数量増加やコロナからの経済回復に加え、市況上昇などにより増益が続きましたが、2024年はメタノール市況の下落や海外メタノール生産会社の減損損失計上により減益となりました。

そんななか、前期はメタノール市況の上昇や前期減損損失の反動などにより増益となりましたが、今期は成長投資に伴う減価償却費や研究開発費の増加に加え、円高などの影響を考慮して2割程度の減益見込みで発表しているなか、第1四半期時点の通期進捗率は23%付近とまずまずの水準でスタートしています。

配当推移

| 銘柄名 | 三菱ガス |

| 2016年 | 32 |

| 2017年 | 38 |

| 2018年 | 59 |

| 2019年 | 70 |

| 2020年 | 70 |

| 2021年 | 70 |

| 2022年 | 80 |

| 2023年 | 80 |

| 2024年 | 80 |

| 2025年 | 95 |

| 2026年(会社予想) | 100 |

2016年からの配当推移について、据え置きが続く期間もありますが減配はなく、概ね増配傾向となっています。そんななか、2024年までは3年続けて80円で据え置きが続いていましたが、前期は業績好調もあって15円の大幅増配となっており、今期も業績は減益見込みですが、期初から5円の増配予測で発表しています。

三菱ガス化学の配当方針は、2026年度までの中期経営期間は累進配当を採用しており、具体的な目安を総還元性向50%としています。

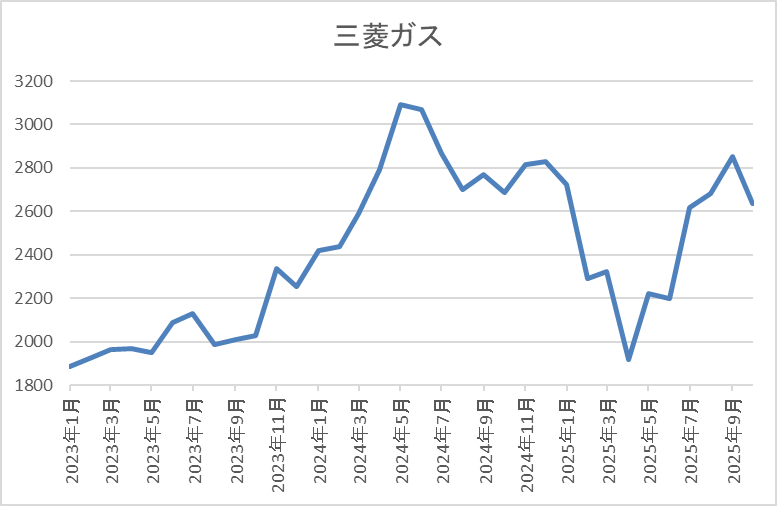

株価推移

株価は2023年頃から右肩上がりの状況で、去年5月には3370円まで上昇しました。

しかし、その後は低迷が続き、4月の暴落では1918円まで下げましたが、直近は2800円前後で推移しています。

株価指標(2025年10月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱ガス化学 | 4182 | 2763 | 14.9 | 0.81 | 100 | 3.62 | 54.1 |

最近の株価は春の安値から反発していますが、直近の配当は増配が続いていますので配当利回りは3%半ばとなっています。

今期は減益見込みですがPERは市場平均並みで、配当性向は54%付近と方針通りの水準です。

投資判断

今までの内容から三菱ガス化学の投資判断について、業績は増減を繰り返していますが、配当は2009年度より減配していなかったなか、現在は正式に累進配当を宣言している事で更に安心感は増しているかと思います。そんななか、去年5月以降の株価はメタノール市況の低迷や今後の円高を警戒して下落していましたが、最近は全体の強さもあってか底堅く推移しています。

ただ、それでも依然去年の高値からは600円程度下げている水準ですので、まだまだ間に合いそうに見えてきます。

【5406】神戸製鋼所

4番目の銘柄は神戸製鋼所で大手の鉄鋼メーカーです。取り扱い製品は鉄鋼を中心にアルミや建設機械に加え、電力事業なども手掛けています。

直近決算

神戸製鋼所は8月7日に第1四半期決算を発表しており、最終利益は386億円と前年同期比146億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、自動車をはじめとした主要な需要分野の活動水準は概ね前年同期並みで推移しましたが、政策保有株式・土地の売却に伴う特別利益を計上したためとの事です。

通期最終利益(億円)

| 銘柄名 | 神戸製鋼所 |

| 2021年3月期 | 232 |

| 2022年3月期 | 600 |

| 2023年3月期 | 725 |

| 2024年3月期 | 1095 |

| 2025年3月期 | 1201 |

| 2026年3月期(会社予想) | 1000 |

2021年からの通期最終利益を見ていきますが、2022年頃はコロナからの経済回復により販売数量が増えた事で業績も伸びており、2024年も鉄鋼・アルミ板での販売数量減少や在庫評価影響の悪化などの減要因はありましたが、鉄鋼メタルスプレッドや鉄鋼以外の販売・調達価格の改善に加え、固定資産の譲渡益もあり大きく増益となっています。

そして、前期も鉄鋼や海外関係会社の業績改善に加え、エンジン認証問題に関する補償金収入などで過去最高益を記録しましたが、今期は前年特殊要因の反動により16%程度の減益見込みで発表しているなか、第1四半期時点の通期進捗率は38%付近と高水準ですが、こちらも要因は一時的なものが多くなっています。

配当推移

| 銘柄名 | 神戸製鋼所 |

| 2016年 | 20 |

| 2017年 | 0.05 |

| 2018年 | 30 |

| 2019年 | 20 |

| 2020年 | 0 |

| 2021年 | 10 |

| 2022年 | 40 |

| 2023年 | 40 |

| 2024年 | 90 |

| 2025年 | 100 |

| 2026年(会社予想) | 80 |

2016年からの配当推移を見ていきますが、乱高下が激しくなっており、コロナショックで業績が落ち込んだタイミングでは無配にまで転落しています。ただ、その後は業績の回復と共に増配が続いていたなか、2024年は一気に50円の大幅増配となり、前期も10円の増配でしたが、今期は減益見込みの業績と連動して期初から20円の減配予測になっています。

神戸製鋼所の配当方針は、継続的かつ安定的に実施していくことを基本としつつ、財政状態、業績の動向、先行きの資金需要等を総合的に考慮して決定する方針で、具体的な目安は配当性向30%程度としています。

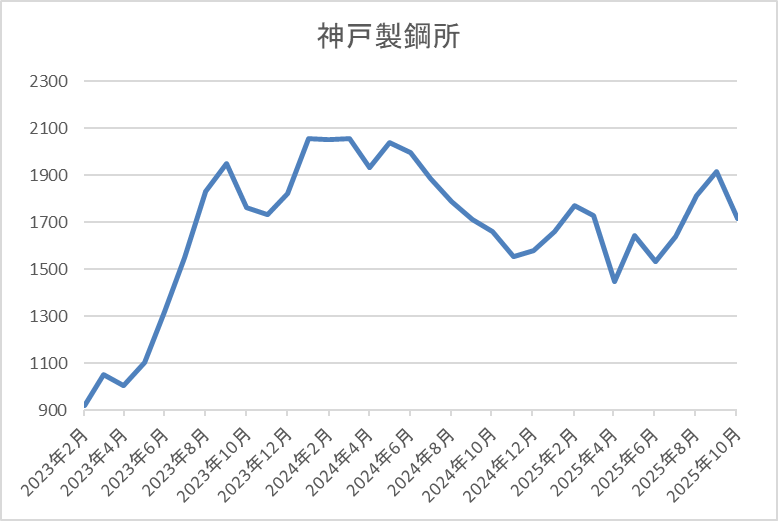

株価推移

株価は2023年頃から急上昇し、去年春には2200円付近まで値を上げました。

しかし、その後は低迷気味で、4月の暴落では1446円まで売られ、9月には1914円まで上昇しましたが、直近は1700円前後で推移しています。

株価指標(2025年10月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 神戸製鋼所 | 5406 | 1711.5 | 6.7 | 0.59 | 80 | 4.67 | 31.4 |

最近の株価は直近高値から下落していますので、今期は減配見込みですが配当利回りは4%半ばと高水準です。

今期は減益見込みですがPER、PBRは市場平均より割安で、配当性向は31%付近と方針通りの水準です。

投資判断

今までの内容から神戸製鋼所の投資判断について、鉄鋼メーカーという事で業績が景気動向に左右されやすいなか、鉄鋼やアルミ板など自動車向けの売上比率も高いため、トランプ関税の動向も懸念事項となっています。

以上の点に加え、過去の配当推移や今期の配当予測を見ていても、業績と連動して容赦なく減配していますので、高配当株としては狙いにくいところがある事も事実ですが、4%台半ばの利回りを考慮すると、直近の様に株価が大きく下げる局面は気になる銘柄です。

【5192】三ツ星ベルト

最後の銘柄は三ツ星ベルトです。三ツ星ベルトは自動車用や産業用のVベルトをメインに製造するゴムメーカーで、建築用の防水材や土木用の遮水材、電子材料なども取り扱っています。

また、アジアを中心に直近の海外売上比率は5割を超えている状況です。

直近決算

三ツ星ベルトは8月8日に第1四半期決算を発表しており、最終利益は20億円と前年同期比24億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、自動車部品や産業機械向けの需要は堅調でしたが、前年にあった投資証券売却益計上の反動があったためとの事です。

通期最終利益(億円)推移

| 銘柄名 | 三ツ星ベルト |

| 2019年3月期 | 61 |

| 2020年3月期 | 54 |

| 2021年3月期 | 40 |

| 2022年3月期 | 63 |

| 2023年3月期 | 70 |

| 2024年3月期 | 71 |

| 2025年3月期 | 90 |

| 2026年3月期(会社予想) | 68 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年にかけては大きく減益となっていますが、2022年以降はコロナからの経済回復や円安の追い風もあって業績は好調に推移し、前期は更に政策保有株式売却による特別利益約35億円も加わった事で、過去最高益を大きく更新しています。

しかし、今期は前期一時的要因の反動影響や為替が円高に進む事を想定して大きく減益の見込みで発表しているなか、第1四半期時点の通期進捗率は29%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 三ツ星ベルト |

| 2016年 | 36 |

| 2017年 | 44 |

| 2018年 | 50 |

| 2019年 | 60 |

| 2020年 | 54 |

| 2021年 | 57 |

| 2022年 | 143 |

| 2023年 | 250 |

| 2024年 | 250 |

| 2025年 | 186 |

| 2026年(会社予想) | 186 |

2016年からの配当推移について、増減が激しくなっており、2016年や2020年は減配となっていますが、これは前期の記念配当などが影響しているためで、普通配当で比較すると順調に増配が継続していました。

そんななか、2022年以降の配当は大幅増配が続きましたが、要因は2024年までの配当性向を期間限定で連結配当性向100%まで引き上げたためで、前期はその反動で業績は増益でしたが大きく減配となっており、今期も現状は据え置きの見込みになっています。

三ツ星ベルトの配当方針は持続的かつ安定的な配当を目指し、具体的な目安をDOE5.4%程度で年間180円以上としています。

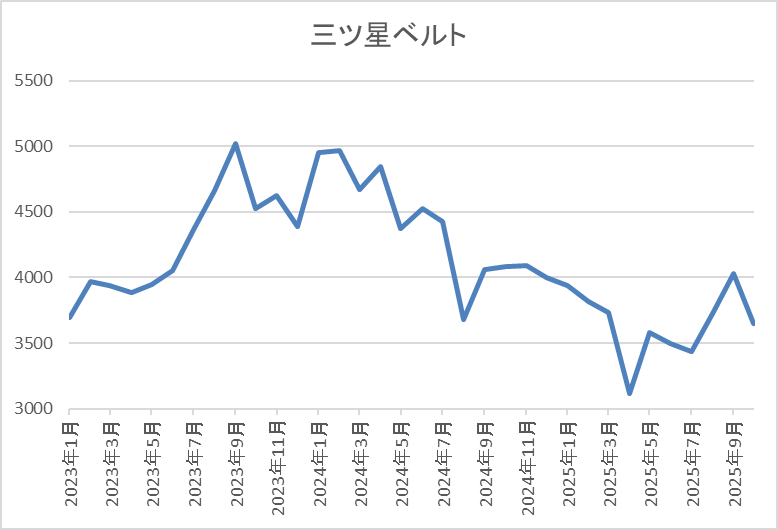

株価推移

2022年以降の株価は右肩上がりで、去年2月には5020円まで上昇しました。

しかし、その後は低迷が続き、4月の暴落では3115円まで売られ、9月には3850円まで反発しましたが、直近は3600円前後で推移しています。

株価指標(2025年10月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三ツ星ベルト | 5192 | 3615 | 15.0 | 1.08 | 186 | 5.15 | 77.1 |

最近の株価は直近高値から下落しているなか、今期配当は現状据え置き見込みですが配当利回りは5%前半と高水準です。

今期は減益見込みですがPER、PBRは市場平均並みで、配当性向は77%付近となっています。

投資判断

今までの内容から三ツ星ベルトの投資判断について、今期は大きく減益見込みになっていますが、要因は前年にあった保有株式売却の反動で、前期配当の大幅減配も2024年までの配当方針が期間限定で高水準になっていた反動ですので、そこまで気にする必要は無さそうです。

そんななか、今の配当方針では現在の水準がほぼ下限として設定されており、またDOEを目安にしている事から、今後も高水準で安定した配当は期待できそうですので、全体の強さと比較して低迷が続く現在の株価は購入チャンスに見えていきます。

まとめ

今回は直近の株価が絶好の押し目買いチャンスに見える5つの高配当株を検証しました。

最近の相場は日経平均が連日で史上最高値を更新する場面もあり、5万円の大台突破も時間の問題に思える展開でしたが、直近は国内の政局不安や米中の対立再燃を背景に売られる場面がありました。

ただ、従来から急ピッチで上げていた相場にとっては丁度良い調整と捉える事もできますし、再度上昇トレンドが始まると、今の株価で購入できるチャンスは2度とないかもしれませんので、個人的にも絶好の押し目買いチャンスを逃さない様にしたいです。

コメント