最近の株式市場は日経平均、TOPIX共に連日で史上最高値を更新していますので、保有している銘柄の含み益も過去最高を記録している投資家は多いかと思いますが、今の様な強い相場に直面すると、長期保有を目的に購入した高配当株であっても、一旦売却して利益を確定させたい気持ちが強くなっている投資家もいるかと思います。

ただ、今売れば「数年分の配当が利益として確定できる」とか、「また下がったタイミングで買い直そう」という考え方は危険で、その様な場合に限って売却後の株価は更に上昇していく事も多いです。実際、個人的にも日本の株式市場は、ようやくスタートラインに立ったレベルだと思っていますので、今後の日経平均は5万円すら通過点になると考えています。

そうは言っても、そろそろ短期的には過熱感から売られる場面も出てくるかと思いますし、個人的にも銘柄によっては一旦売却して、利益を確定させたい気持ちが芽生えない事はありませんので、今回は戒めの気持ちも込めて、今売却する事がもったいなく感じる5つの高配当株を検証していきます。

【8306】三菱UFJFG

最初の銘柄は三菱UFJFGで個人的には2020年から2021年にかけて700株購入していますので、直近の上昇で含み益は5倍近くまで膨らんでいます。そんな三菱UFJFGはメガバンクの三菱UFJ銀行を中核に持つ日本最大の金融持株会社で、近年はアメリカやアジア、オセアニアを中心にM&Aを絡めて海外への積極的な進出も進めており、直近の海外売上比率も5割を超えている状況です。

直近決算

三菱UFJFGは8月4日に第1四半期決算を発表しており、最終利益は5460億円と前年同期比98億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、顧客部門の伸長や前年に実施した債券ポートフォリオの組替え効果など着実な成長が継続していますが、前期に計上した決算期変更影響の反動があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱UFJ |

| 2019年3月期 | 8,726 |

| 2020年3月期 | 5,281 |

| 2021年3月期 | 7,770 |

| 2022年3月期 | 11,308 |

| 2023年3月期 | 11,164 |

| 2024年3月期 | 14,907 |

| 2025年3月期 | 18,629 |

| 2026年3月期(会社予想) | 20,000 |

2019年からの通期最終利益を見ていきますが、コロナショックで大幅減益となった2020年以外は概ね増益傾向で、2022年にはコロナショックによる倒産に備えていた与信関連費用の戻り入れなどの影響で、最終利益は1兆円の大台を初めて超えています。

そして、2024年以降もM&Aを絡めて多様化した収益基盤や利上げによる円通貨資金収益の復調に加え、円安の追い風もあった事などで過去最高益を毎年更新しており、今期も更に増益で2兆円の大台に乗せる予測を発表しているなか、第1四半期時点の通期進捗率も27%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 三菱UFJ |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 19 |

| 2019年 | 22 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 28 |

| 2023年 | 32 |

| 2024年 | 41 |

| 2025年 | 64 |

| 2026年(会社予想) | 70 |

2016年からの配当推移について、2018年頃からは順調に増配が続いており、コロナショックで業績が落ち込んだ2021年は据え置きでしたが、ここ数年は業績好調を背景に増配額も大きくなっています。実際、前期も期初時点では9円の増配見込みでしたが、その後に上方修正が繰り返された事で最終的には23円の大幅増配となっており、今期も期初から6円の増配予測で発表しています。

三菱UFJの配当方針は、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針にしており、具体的な目安は配当性向40%程度としています。

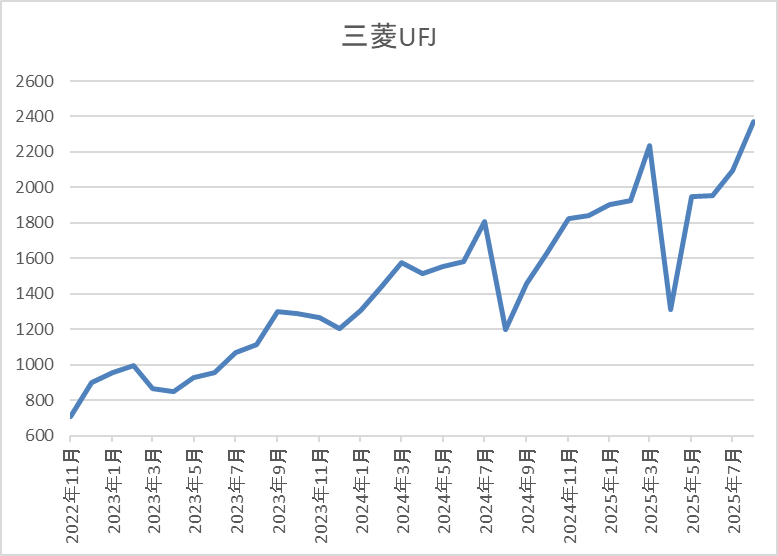

株価推移

株価は2023年頃から右肩上がりの状況で、今年3月には上場来高値の2239円まで上昇しました。

その後、4月の暴落で1310円まで下げる場面がありましたが、直近は再度2250円前後まで上昇しています。

株価指標(2025年8月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱UFJ | 8306 | 2252.5 | 12.8 | 1.28 | 70 | 3.11 | 39.9 |

最近の株価は上場来の高値を更新していますので、大幅増配も続いていますが配当利回りは3%前半まで低下しています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱UFGFGの投資判断について、ここ数年の業績は過去最高益が続いているなか、今期の最終利益見込みは遂に2兆円の大台に乗せており、初めて1兆円を超えたと話題になってからわずか数年で倍増しているスピード感は脅威的です。ただ、これまでの利上げによる増影響は今期で2150億円、来期以降は3000億円を超える見込みとしており、直近では今後の利上げ観測も高まっていますので、まだまだ今からが本番の様な雰囲気です。

以上の点を踏まえると、直近の株価は大きく上昇しており、上場来の高値も更新していますが、とても今は売却できる状況では無さそうです。

【8591】オリックス

2番目の銘柄はオリックスで個人的には2020年に200株購入していますので、直近はトリプルバガーも見えて来ている状況です。そんなオリックスは、リース業界の代表的な銘柄ですが、現在はリース業にとどまらず、様々な事業で海外を含む多くの企業と取引しています。

実際、現在のセグメントはリース以外に不動産や事業投資、保険、銀行など多岐に渡っており、直近の海外売上比率も25%程度を占めています。

直近決算

オリックスは8月7日に第1四半期決算を発表しており、最終利益は1072億円と前年同期比205億円の増益となっていますが、通期最終利益、年間年間予測に変更はありません。

前期比増益の要因は、保険の運用収益が好調に推移した事や不動産売却益の計上など、金融、事業、投資のいずれも増益となったためとの事です。

通期最終利益(億円)

| 銘柄名 | オリックス |

| 2019年3月期 | 3237 |

| 2020年3月期 | 3027 |

| 2021年3月期 | 1923 |

| 2022年3月期 | 3121 |

| 2023年3月期 | 2903 |

| 2024年3月期 | 3461 |

| 2025年3月期 | 3516 |

| 2026年3月期(会社予想) | 3800 |

2019年からの通期最終利益について、コロナショックの影響で大きく減益となった2021年以外は3000億円前後で停滞していましたが、2024年は不動産や事業投資が好調だった事などで3000億円台半ばの水準まで大きく増益となりました。

そして、前期も保険の運用が伸びた事やインバウンド需要を取り込んだ空港事業が好調に推移した事に加え、不動産を中心に複数の案件売却を実現した事で過去最高益を更新しており、今期も好調な流れは続くとして、更に増益の予測で発表しているなか、第1四半期時点の通期進捗率も28%付近と好調なスタートを切っています。

配当推移

| 銘柄名 | オリックス |

| 2016年 | 45.75 |

| 2017年 | 52.25 |

| 2018年 | 66 |

| 2019年 | 76 |

| 2020年 | 76 |

| 2021年 | 78 |

| 2022年 | 85.6 |

| 2023年 | 85.6 |

| 2024年 | 98.6 |

| 2025年 | 120.01 |

| 2026年(会社予想) | 120.01 |

2016年からの配当推移について、たまに据え置きの年もありますが減配はなく、概ね順調に増配が続いています。実際、2023年は減益だった業績の影響で据え置きとなりましたが、2024年は業績好調により13円の増配、前期も期初時点では据え置きの予測でしたが、最終的には約21円の大幅増配となっており、今期も現状は据え置き予測のスタートになっていますが、今後の業績次第では大きく上振れる可能性があります。

オリックスの配当方針は配当性向39%、もしくは前期配当金(120.01円)のいずれか高い方としていますが、最終利益が予測通りだった場合の今期年間配当は132円と決算書に明記しています。

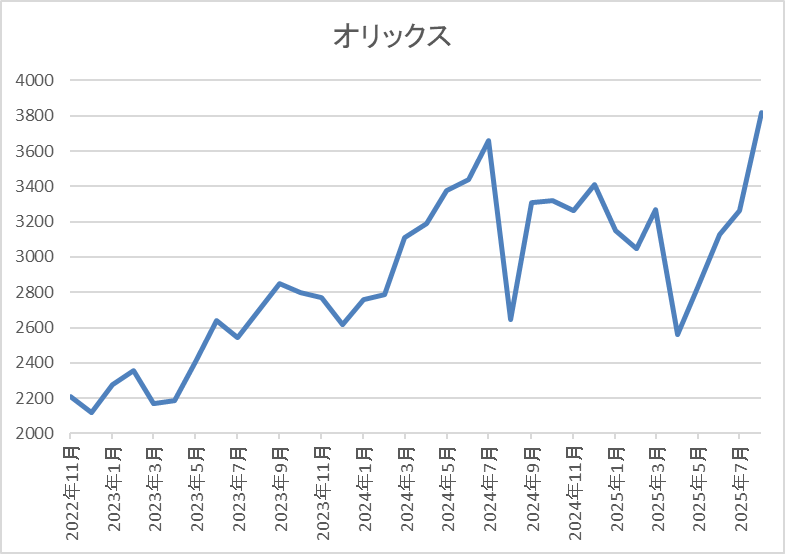

株価推移

株価は2023年の春以降は上昇傾向で去年7月には3788円まで上昇しました。

しかし、その後は低迷が続き、4月の暴落では2559円まで売られましたが、直近は3800円前後まで上昇しています。

株価指標(2025年8月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| オリックス | 8591 | 3838 | 11.4 | 1.04 | 120.01 | 3.13 | 35.7 |

最近の株価は上場来の高値付近まで上昇していますので、増配は継続していますが配当利回りは3%前半となっています。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は35%付近と目安の水準を4%程度下回っています。

投資判断

今までの内容からオリックスの投資判断ですが、今年春までの株価は1年近く低迷が続いており、調達金利の上昇などを背景にリース株全体の動きが鈍いなかでも、特に冴えない動きでした。しかし、最近の株価には勢いが付いており、この辺りは業績が過去最高を記録し始めているなか、直近の決算も好調だった事に加え、リース株全体の出遅れも修正され始めている印象です。

そのため、株価も一気に上場来高値を更新していますが、第2四半期以降に1000億円規模の大型売却、投資案件が控えており、これらを踏まえ通期の業績予想を精査中ともしていますので、今くらいの株価では到底売却できそうにありません。

【8015】豊田通商

3番目の銘柄は豊田通商で、5大総合商社に双日を加えた7大総合商社の一角です。そんな豊田通商はトヨタグループの総合商社で、トヨタやダイハツなどの車両や車両部品に加え、海外で生産された車両の輸出販売も手掛けています。

また、130カ国以上のグローバルネットワークにより、自動車関連だけでなく化学品や合成樹脂、エネルギーや食料品なども取り扱っています。

直近決算

豊田通商は7月31日に第1四半期決算を発表しており、最終利益は983億円と前年同期比25億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、円高進行の影響はありましたが、グローバルでの堅調な自動車生産や新興国での販売が増えたためとの事です。

通期最終利益(億円)

| 銘柄名 | 豊田通商 |

| 2019年3月期 | 1326 |

| 2020年3月期 | 1355 |

| 2021年3月期 | 1346 |

| 2022年3月期 | 2222 |

| 2023年3月期 | 2841 |

| 2024年3月期 | 3314 |

| 2025年3月期 | 3625 |

| 2026年3月期(会社予想) | 3400 |

2019年からの通期最終利益について、数年前までは1300億円台で安定していましたが、2022年以降はコロナからの経済活動再開で海外の自動車販売数が増加した事や商品市況上昇により金属や化学品セグメントが大きく伸びた事に加え、円安の影響で増益が続いていました。

そして、前期も円安や価格転嫁が進んだ事で過去最高益を記録しているなか、今期はトランプ関税や為替の影響を考慮して、6%程度の減益見込みで発表していますが、第1四半期時点の通期進捗率は29%付近と今後の上方修正も期待できそうな水準です。

配当推移

| 銘柄名 | 豊田通商 |

| 2016年 | 20.67 |

| 2017年 | 23.33 |

| 2018年 | 31.33 |

| 2019年 | 31.33 |

| 2020年 | 33.67 |

| 2021年 | 37.33 |

| 2022年 | 53.33 |

| 2023年 | 67.33 |

| 2024年 | 93.33 |

| 2025年 | 105 |

| 2026年(会社予想) | 110 |

2016年からの配当推移を見ていきますが、順調に増配が継続しており、増配は前期までで15年連続となっています。また、直近の増配幅は業績好調を背景に大きくなっており、前期は約12円、今期も期初から5円の増配見込みとなっています。

豊田通商の配当方針は、2028年3月期までは累進配当を継続し、具体的な目安を自己株式取得を含む総還元性向40%以上としています。

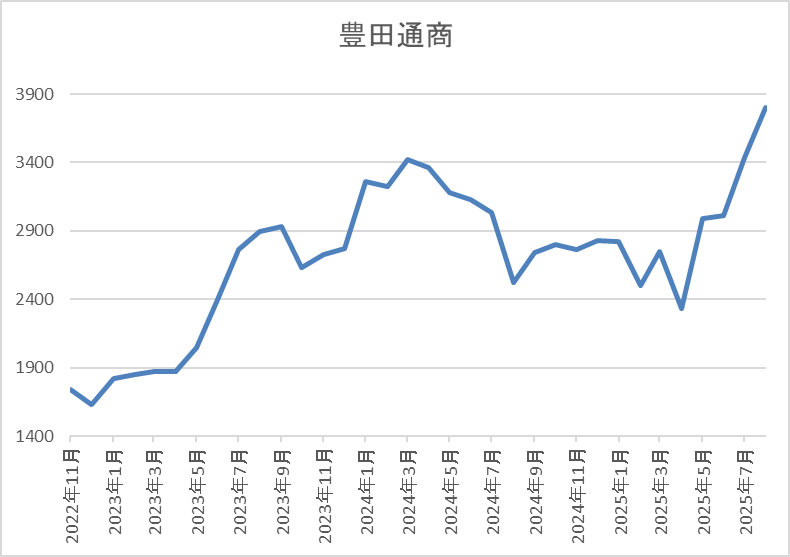

株価推移

2023年以降の株価は急騰して去年3月には3544円まで上昇しています。

しかし、その後は低迷して4月の暴落では2072円まで売られましたが、直近は3850円前後まで上昇しています。

株価指標(2025年8月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 豊田通商 | 8015 | 3857 | 12.0 | 1.52 | 110 | 2.85 | 34.1 |

最近の株価は上場来の高値を更新していますので、増配も続いていますが配当利回りは2%台まで低下しています。

今期業績は減益見込みですがPERは市場平均より割安で、配当性向は34%付近と方針通りの水準です。

投資判断

今までの内容から豊田通商の投資判断について、ここ数年の業績や配当は順調に推移していましたが、自動車関連の営業利益が7割近くを占めており、トランプ関税の影響が懸念されていました。ただ、関税コストについては顧客への転嫁が進んでおり、影響は通期でマイナス10億円程度に収まる見込みとしていますので、今後の上方修正にも期待が持てそうです。

以上の点を踏まえると、今年3月に購入したばかりですが、買い値から早くも1300円くらい上昇していますので、今後に楽しみしかない銘柄です。

【1925】大和ハウス

4番目の銘柄は大和ハウスで2022年に2937円で購入していますので、現在は買い値から2000円近く上昇しています。そんな大和ハウスは大阪が本社の住宅総合メーカーですが、住宅の他に商業施設や事業施設も手掛けています。

また、アジアやオーストラリア、アメリカを中心に海外への進出も注力しており、直近の海外売上比率は16%程度まで増えている状況です。

直近決算

大和ハウスは8月6日に第1四半期決算を発表しており、最終利益は762億円と前年同期比151億円の減益となっているなか、通期最終利益の見込みに変更はありませんが、配当は5円増額の年間170円予測に上方修正しています。

前期比減益のなか配当予測を増額した要因は、開発物件の売却が順調に推移している事や請負事業の売上総利益率の改善など、業績の進捗状況を踏まえたためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和ハウス |

| 2019年3月期 | 2374 |

| 2020年3月期 | 2336 |

| 2021年3月期 | 1950 |

| 2022年3月期 | 2252 |

| 2023年3月期 | 3083 |

| 2024年3月期 | 2987 |

| 2025年3月期 | 3250 |

| 2026年3月期(会社予想) | 2730 |

2019年からの通期最終利益について、コロナショックの影響で減益となった2021年以外は順調に増益が続いており、2023年には過去最高益を記録していますが、2024年は国内の住宅市場における新設住宅着工戸数が前年比マイナスになった影響などで減益となりました。

しかし、前期は開発物件売却の順調な進捗や米国戸建住宅事業の拡大などによって再度過去最高益を更新しており、今期は前年の反動などを考慮して減益見込みとなっていますが、第1四半期時点の通期進捗率は28%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 大和ハウス |

| 2015年 | 60 |

| 2016年 | 80 |

| 2017年 | 92 |

| 2018年 | 107 |

| 2019年 | 114 |

| 2020年 | 115 |

| 2021年 | 116 |

| 2022年 | 126 |

| 2023年 | 130 |

| 2024年 | 143 |

| 2025年 | 150 |

| 2026年(会社予想) | 170 |

2016年からの配当推移について、減配はもちろん据え置きの年もなく順調に増配が続いており、コロナショックの影響を受けた2020年頃は増配幅が1円程度の年も続きましたが、増配は前期までで15年連続となっています。そんななか、2024年は13円、前期も7円の増配と最近は増配幅も大きくなっていたなか、今期は創業70周年の記念配当10円を含め、期初から15円の増配見込みで発表していましたが、第1四半期決算で早速5円増額され、合計20円の大幅増配予測になっています。

大和ハウスの配当方針は連結当期純利益35%以上、かつ一株当たり配当金額の下限は145円として業績に連動した利益還元を行い、かつ安定的な配当の維持に努めるとしています。

株主優待

大和ハウスの株主優待ですが、こちらの画像の様に保有株数によって全国の大和ハウスグループが運営するホテルやゴルフ場、ホームセンター、スポーツクラブなどの施設のほか、株主優待専用グルメギフトや社会貢献活動でも使用できる優待券がもらえます。

また、前期から貰える枚数が2倍に増えたうえ、3年以上の継続保有で更にもらえる優待券が2倍に増える様に内容が拡充されています。

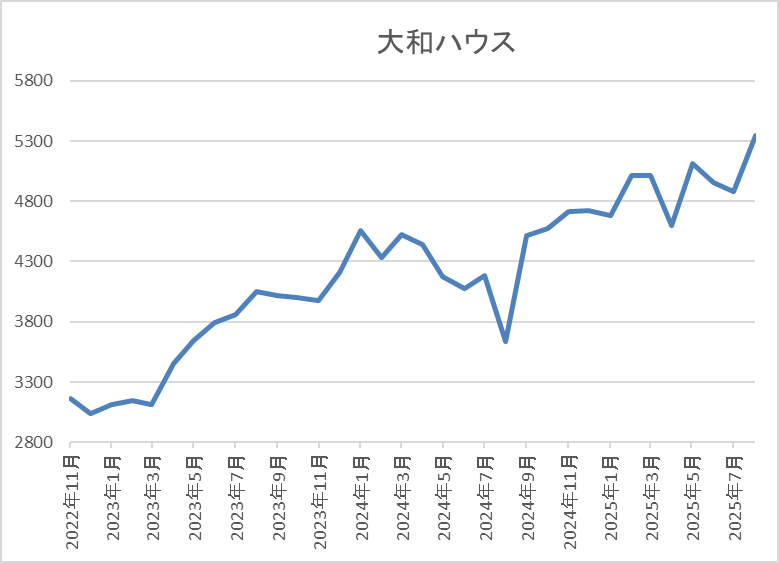

株価推移

株価は2023年春以降上昇が続き、去年1月には4718円まで上昇しましたが、8月の暴落では3633円まで下落しました。

しかし、その後は概ね堅調に推移して、直近は5300円前後まで上昇しています。

株価指標(2025年8月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和ハウス | 1925 | 5339 | 12.1 | 1.27 | 170 | 3.18 | 38.5 |

最近の株価は上場来の高値付近まで上昇していますが、増配も継続していますので配当利回りは3%前半となっています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は38%付近と方針通りの水準です。

投資判断

今までの内容から大和ハウスの投資判断について、最近の業績は一過性要因の影響もあり増減を繰り返していますが、配当は15年以上の連続増配を継続中で、今期も記念配当を含め、期初から15円の増配予測にしていたなか、第1四半期決算から5円の増額を発表しています。正直、今期業績は減益見込みで、第1四半期も前期比減益でしたので、今回の決算で配当増額が発表された事は驚きでしたが、この辺りからも今後の業績への自信や株主還元力の高さを感じます。

以上の点を踏まえると、最近の株価は堅調な展開が続いていますが、個人的には最低でもダブルバガーとなる6000円までは見守るしかないと考えています。

【9434】ソフトバンク

最後の銘柄はソフトバンクで、2020年から2022年にかけて8000株購入していますので、合計の含み益は60万円を超え、受け取った累計の配当金も30万円近くになっています。そんなソフトバンクはNTT、KDDIと並ぶ大手通信会社で、近年は主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しています。

実際、今月15日にはPayPayがアメリカで新規株式公開の手続きを進めると発表しています。

直近決算

ソフトバンクは8月5日に第1四半期決算を発表しており、最終利益は1453億円と前年同期比172億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、ファイナンス事業の営業利益が倍増するなど、本業は好調に推移していますが、前年にあった組織再編に伴う税務影響など一過性要因の反動があったためとの事です。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4,307 |

| 2020年3月期 | 4,731 |

| 2021年3月期 | 4,912 |

| 2022年3月期 | 5,175 |

| 2023年3月期 | 5,313 |

| 2024年3月期 | 4,890 |

| 2025年3月期 | 5,261 |

| 2026年3月期(会社予想) | 5,400 |

2019年からの通期最終利益を見ていきますが、2023年までは通信料金値下げの影響があるなか、法人やヤフー・LINE事業でカバーして順調に増益が続いていました。そんななか、2024年は前年にあったPayPay子会社化に伴う再測定益の反動で減益となりましたが、前期は通信料の値下げで落ち込んでいたコンシューマ事業が反転した事や赤字が続いていたファイナンス事業もPayPay連結の売上が順調に拡大した影響などで増益となっています。

そして、今期も好調な流れは継続見込みとして過去最高益を更新する予測で発表しているなか、第1四半期は前期比減益でしたが、通期予測に対して順調に進捗しているとしており、進捗率も27%付近と例年と比較してもまずまずのスタートを切っています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 3.75(期末のみ) |

| 2020年 | 8.5 |

| 2021年 | 8.6 |

| 2022年 | 8.6 |

| 2023年 | 8.6 |

| 2024年 | 8.6 |

| 2025年 | 8.6 |

| 2026年(会社予想) | 8.6 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、2021年以降は8.6円で変わりがないです。業績とは関係なく据え置きが続いており、2024年は減益でしたが配当は据え置きで、今期は過去最高益の予測ですが例年通り据え置きの予測になっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

株主優待

ソフトバンクは株主優待を設定しており、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。現在の株価だと2万円台で株主優待の権利が得られますが、初回は今年の3月末を起点に開始するとの事ですので、最初にポイントを受け取れるのは2026年と少し先の話にはなります。

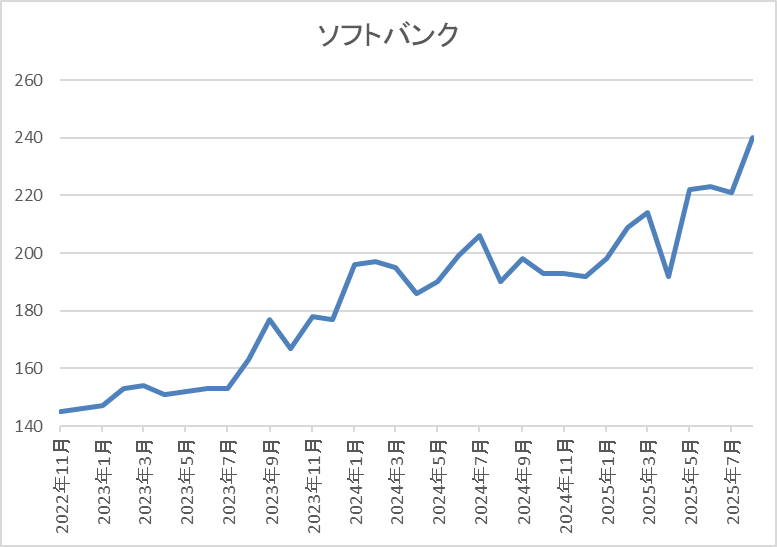

株価推移

2023年夏以降の株価は堅調な展開が続き、4月の暴落で192円まで下落しましたが、すぐに上場来高値の230円まで反発しています。

その後も全体の強さやPayPay上場の報道があった事で堅調に推移し、直近は245円前後まで上昇しています。

株価指標(2025年8月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 244.7 | 22.0 | 4.81 | 8.6 | 3.51 | 77.4 |

最近の株価は上場来高値を更新しているなか、配当は据え置きが続いていますので配当利回りは3%半ばまで低下しています。

今期は過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向も77%付近とかなりの高水準ですが、以前と比較すると低下してきています。

投資判断

今までの内容からソフトバンクの投資判断について、最近の業績は苦戦が続いていた通信事業が反転してきている事やファイナンス事業もPayPayを中心に業績が伸びている事で好調を維持しています。その辺りの影響や全体の強さに加え、直近はPayPay上場に対する期待も膨らみ、株価も力強く推移しています。

という事で、個人的には8000株保有している事もあり、一部株数の売却を検討したくもなりますが、少しでも手放してしまうと、将来後悔しそうな気もしています。

まとめ

今回は最近の力強い相場を受け、一旦保有銘柄を売却したい気持ちが強まっている投資家も増えていそうな状況や自分自身への戒めも込めて、今売却する事がもったいなく感じる5つの高配当株を検証しました。日経平均が史上最高値を更新している事もあり、今回検証した5銘柄の株価も全て上場来の高値付近まで上昇していますので、カラ売りをしている投資家以外は含み益を抱えている状況かと思いますが、様々な事を考慮すると、今売ってしまうのはもったいない様に感じました。

また、最近の堅調な相場で私が保有している株式の含み益も1000万円を超えてきましたが、個人的には購入銘柄の選定や購入のタイミングが上手いとは思っていません。何故なら現在保有している銘柄はメガバンクや総合商社など、王道の高配当株がほとんどで、私だけが知っているお宝銘柄などでは無いからです。従って、私が唯一誇れる事があるとするならば、これまで株価が上昇し、含み益が膨らむ過程でも売却せずに保有を続けた事だと思っています。

という事で、この先の日経平均は5万円を通過点に8万円、10万円を目指していくと思っていますので、今後も売却への欲望に打ち勝って、永久保有を続けたいと考えています。

コメント