今年の株式市場は春頃までは異常に強く、その後は停滞する時期がありましたが、夏以降は乱高下を繰り返しつつ、直近は日米の政治や金融政策などの影響を受け、堅調な展開が続いています。

そんななか、なかには全体の動きとは関係なく、株価下落が続いている銘柄もあり、もちろん株価が下がっている局面は購入チャンスの可能性もあるのですが、「落ちるナイフはつかむな」という相場格言がある様に、どこが底なのかの判断は難しいです。

しかし、明けない夜がない様に、永遠に株価が下がり続ける銘柄もありませんので、今回は株価の下落が続いていますが、最近の動きを見ていると、そろそろ反発しそうにも思える6つの銘柄を検証していきます。

【9432】NTT

最初の銘柄はNTTです。NTTは通信事業を主体とするNTTグループの持株会社で、2020年にはNTTドコモを完全子会社化しています。

最近の業績は通信料値下げの影響を受けながらも増益が続いていましたが、今期業績を減益見込みで発表した事や去年行った株式大量分割の影響もあってか、今年の株価は停滞が続いています。

直近決算

NTTは11月7日に第2四半期決算を発表しており、最終利益は5547億円と前年同期比1161億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、携帯電話の通信収入減や固定電話事業の不振に加え、量販店での販売強化費増加などの影響としています。

通期最終利益(億円)

| 銘柄名 | NTT |

| 2019年3月期 | 8545 |

| 2020年3月期 | 8553 |

| 2021年3月期 | 9161 |

| 2022年3月期 | 11810 |

| 2023年3月期 | 12131 |

| 2024年3月期 | 12795 |

| 2025年3月期(会社予想) | 11000 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響を受けた2020年でもぎりぎり増益を維持しているなか、ここ数年の増益幅は数年前と比較して勢いが付いていました。業績好調の要因は通信料金値下げの影響があるなか、企業のデジタル変革の取り組みが急速に広がり国内外でITサービスの需要が増えたことや、テレワークの拡大で家庭向けのインターネットサービスの契約が増えたためとしています。

そして、前期も過去最高益となっていますが、今期は2027年度の新中期目標達成に向けて成長分野の拡大やコスト構造改革に積極的に取組んでいくとして、14%程度の減益見込みで発表しているなか、第2四半期時点の通期進捗率は50%付近と目安をクリアしている様に見えますが、例年の平均は約58%ですので今期が厳しい状況である事は間違いありません。

配当推移

| 銘柄名 | NTT |

| 2015年 | 1.8 |

| 2016年 | 2.2 |

| 2017年 | 2.4 |

| 2018年 | 3 |

| 2019年 | 3.6 |

| 2020年 | 3.8 |

| 2021年 | 4.2 |

| 2022年 | 4.6 |

| 2023年 | 4.8 |

| 2024年 | 5.1 |

| 2025年(会社予想) | 5.2 |

2015年からの配当推移をみていきますが、減配はもちろん据え置きの年すらなく順調に増配傾向で、前期までで13期連続増配となっています。金額の単位が細かくなっているのは株式25分割の影響ですが、今期も業績は減益見込みのなか増配予測にしていますので、2015年と比較すると3倍弱の水準へ増えている状況です。

NTTの配当方針は、株主還元の充実は当社にとって最も重要な経営課題の一つとし、継続的な増配の実施を基本的な考え方としています。

株主優待

NTTは100株以上保有を条件に2年以上3年未満の継続保有で1500ポイント、5年以上6年未満の保有で3000ポイントのdポイントがもらえます。

株式の25分割後でも100株保有の条件は変わっていませんので、今なら約1万5000円で株主優待がもらえますが、同一の株主番号でもらえる最大ポイントは4500ポイントで毎年もらえる訳ではありませんので注意が必要です。

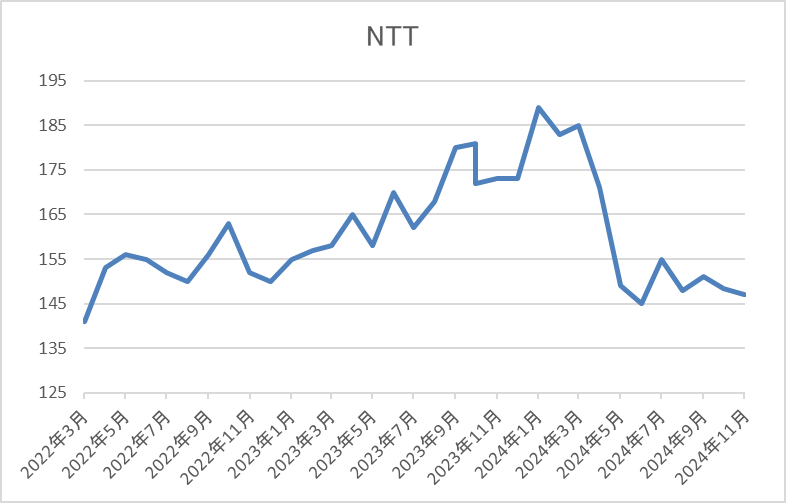

株価推移

株価は2020年10月に85円まで売られましたが、その後は停滞する時期を挟みながらも右肩上がりの状況でした。

そんななか、今年1月には192円まで上昇しましたが、その後は低迷しており、8月の暴落で142円まで売られたあと160円付近まで反発しましたが、直近は再び150円前後で推移しています。

株価指標(2024年11月8日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| NTT | 9432 | 151.4 | 11.5 | 1.26 | 5.2 | 3.43 | 39.3 |

最近の株価は低迷が続いているなか、配当は増配が続いていますので配当利回りは3%半ばの水準です。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は39%付近となっています。

投資判断

今までの内容からNTTの投資判断について、今期は減益見込みですが、ここ数年の業績は増益で推移しており、配当も10年以上連続増配が続いています。そんななか、今年の株価は去年行った株式大量分割による売り圧力や信用買い残の増加に加え、NTT法改正への懸念もあってか低迷が続いていますが、直近は今回の決算を受けて上昇する場面もありました。以上の点を踏まえると、日本を代表する企業で知名度も抜群のなか、今後はIWONを中心に通信事業に留まらない成長も期待できますので、さすがにそろそろ反発しても良さそうに感じます。

【2163】アルトナー

2番目の銘柄はアルトナーで設計技術者の人材派遣に特化しており、機械や電気・電子、制御ソフト、情報処理などの専門的技術者を提供しています。

また、設計開発から設計技術周辺に至る業務自体も受注し、顧客企業の幅広い要望にも応える事が可能としています。

直近決算

アルトナーは1月決算銘柄ですので、9月9日に第2四半期決算を発表しており、最終利益は約6億円とほぼ前年同期比並みの水準になっているなか、通期最終利益、年間配当予測に変更はありません。

第2四半期の最終利益が前期並みだった要因は、生成AI向けの半導体需要拡大により半導体製造装置関連メーカーからの技術者要請は好調を維持していますが、研修施設の増床関連費用や採用関連投資などの先行投資費用が影響したためとの事です。

通期最終利益(億円)

| 銘柄名 | アルトナー |

| 2020年1月期 | 6.1 |

| 2021年1月期 | 6.2 |

| 2022年1月期 | 7.2 |

| 2023年1月期 | 8.9 |

| 2024年1月期 | 10 |

| 2025年1月期(会社予想) | 11 |

2020年からの通期最終利益を見ていきますが順調に増益が続いており、前期も過去最高益を記録しています。増益が続いている要因は、コロナ禍やロシアウクライナ情勢、資源価格、為替の変動などによる大きな影響はなく技術者要請が活発な事やソフトウェア化の進展により半導体のニーズが急増しているためとの事です。

今期も戦略重点顧客である自動車関連メーカーや半導体製造装置関連メーカーの技術者要請は引き続き旺盛であると予測されるとして、更に増益の見込みにしているなか、第2四半期時点の通期進捗率は57%付近と順調に推移しています。

配当推移

| 銘柄名 | アルトナー |

| 2015年 | 6.25 |

| 2016年 | 8.75 |

| 2017年 | 11.25 |

| 2018年 | 15 |

| 2019年 | 18 |

| 2020年 | 20.5 |

| 2021年 | 23 |

| 2022年 | 34.5 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いているなか、2023年は一気に2倍近い増配となっています。2023年の配当が大きく増配となった要因は会社設立60周年と上場15周年の記念配当を17円実施したためですが、前期は普通配当だけで更に15円の増配となっており、今期も5円の増配見込みとしています。

アルトナーの配当方針は配当性向50%をベースとし、毎年当期純利益を増額していくことにより前年割れのない配当金額の決定をしていきたいとしています。

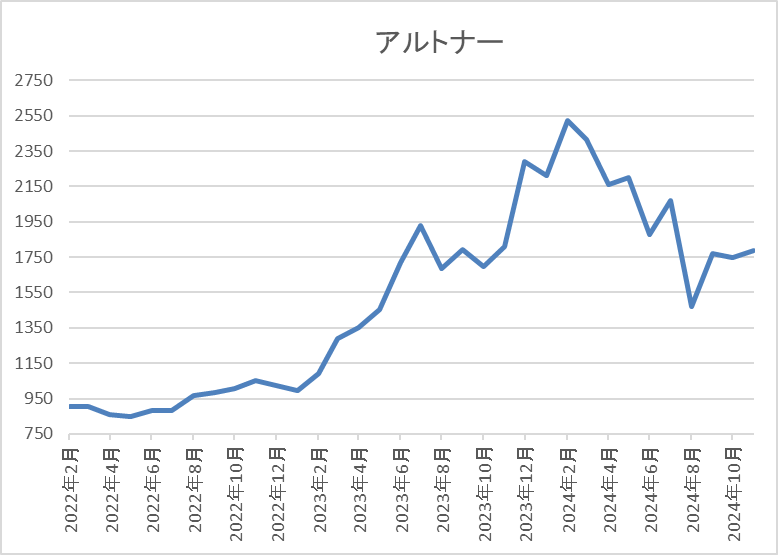

株価推移

株価はコロナショックで490円まで売られた後は、900円付近での動きが中心でした。

しかし、去年からは上昇ペースに勢いが付き、今年3月には2631円まで上昇しましたが、直近は1750円前後で推移しています。

株価指標(2024年11月8日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アルトナー | 2163 | 1779 | 16.0 | 4.16 | 80 | 4.50 | 72.1 |

最近の株価は低迷しているなか、増配は続いていますので配当利回りは4%半ばと高水準です。

業績は過去最高益が続いていますがPERは市場平均並みで、配当性向は72%付近と目安の50%を大きく上回っています。

投資判断

今までの内容からアルトナーの投資判断について、最近の業績は過去最高益を更新し続けているなか、今期も第2四半期時点の進捗率は57%付近と順調に推移しています。また、今後も自動車や半導体関連の設計技術者ニーズが高まる事で将来性にも期待できそうです。

以上の点を踏まえると、最近の株価は第1四半期決算が低迷した事や全体の暴落もあって、今年2月の高値から900円近く下落していますが、直近は底堅い動きにもなってきていますので、そろそろ反発しても良さそうに感じます。

【4661】オリエンタルランド

3番目の銘柄はオリエンタルランドで、アメリカのウォㇽト・ディズニー・カンパニーとのライセンス契約により東京ディズニーリゾートを運営しているアジアトップのテーマパーク運営企業です。

また、東京ディズニーランドホテルやディズニーアンバサダーホテルに加え、ホテルミラコスタなどの運営も手掛けています。

直近決算

オリエンタルランドは10月30日に第2四半期決算を発表しており、最終利益は455億円と90億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、ホテル事業の売上増やテーマパーク事業のゲスト1⼈当たり売上⾼の増加などにより売上は増収ですが、旅⾏需要の減少や猛暑の影響などにより⼊園者数が減少した事に加え、ファンタジースプリングス開業などに伴い各コストが増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | オリエンタルランド |

| 2021年3月期 | -541 |

| 2022年3月期 | 80 |

| 2023年3月期 | 807 |

| 2024年3月期 | 1202 |

| 2025年3月期(会社予想) | 1205 |

2021年からの通期最終利益について、コロナショックの影響を受けた2021年は大きな赤字に転落していますが、2022年以降は増益傾向が続いており、特にコロナからの経済回復が進んだ2023年は大幅増益になっています。

そして、前期も東京ディズニーリゾート40周年のイベントや海外ゲストの回復などにより⼊園者数が増加した事に加え、ゲスト1⼈当たり売上⾼の各収⼊が増えた事で過去最高益になっており、今期も新エリアや新アトラクションを導入するとして、わずかですが増益予測にしているなか、第2四半期時点の通期進捗率は38%付近と心配な水準に留まっています。

配当推移

| 銘柄名 | オリエンタルランド |

| 2015年 | 7 |

| 2016年 | 7 |

| 2017年 | 7.5 |

| 2018年 | 8 |

| 2019年 | 8.4 |

| 2020年 | 8.8 |

| 2021年 | 5.2 |

| 2022年 | 5.6 |

| 2023年 | 8 |

| 2024年 | 13 |

| 2025年(会社予想) | 14 |

2015年からの配当推移について、2020年までは順調に増配が続いていましたが、コロナショックにより業績が低迷した2021年は減配となっています。しかし、2022年以降は業績の回復と共に増配傾向となっており、前期は5円の大幅増配になっています。

オリエンタルランドの配当方針は、株主の皆様への利益還元を経営の重要政策の一つと認識しており、外部環境も勘案しつつ、今後も安定的な配当を目指す方針です。

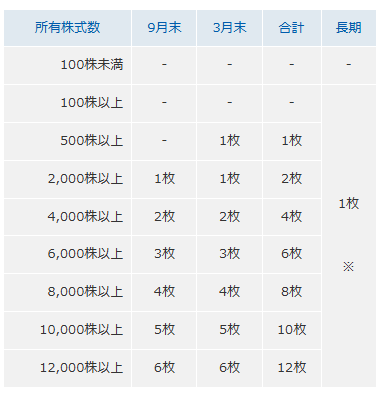

株主優待

オリエンタルランドには株主優待があり、こちらの画像の様に500株以上の保有で東京ディズニーランドまたは東京ディズニーシーのいずれかのパークで利用可能な1デーパスポートがもらえます。また、100株以上の保有でも3年以上の継続保有で1デーパスポートが1枚もらえます。

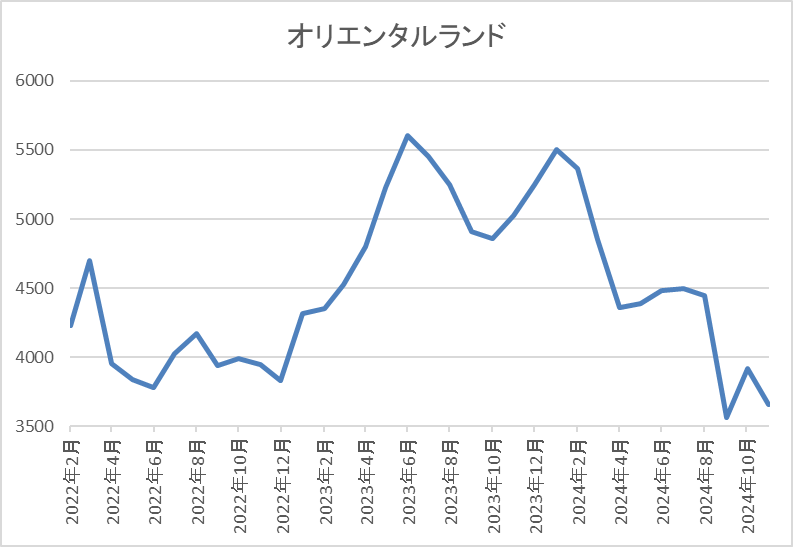

株価推移

株価はコロナショックで2250円まで売られましたが、その後は停滞する時期を挟みながらも右肩上がりの状況でした。

しかし、今年1月に5765円まで上昇した後は右肩下がりで、直近は3850円前後まで下落しています。

株価指標(2024年11月8日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| オリエンタルランド | 4661 | 3840 | 52.8 | 6.54 | 14 | 0.36 | 19.2 |

最近の株価は1月の高値から下落しているなか、増配も続いていますが配当利回りは0.4%付近とわずかな水準です。

業績は増益が続いていますがPER、PBRは市場平均よりもかなり割高で、配当性向は19%付近と余裕を感じる水準です。

投資判断

今までの内容からオリエンタルランドの投資判断について、最近の業績は過去最高益を記録しているなか、株価は低迷が続いていますが、要因は筆頭株主の京成電鉄が「物言う株主」よりオリエンタルランド株の一部売却を要求されている事が大きく影響している印象です。

実際、京成電鉄は要求に応じて今年3月にオリエンタルランド株の1%を売却した事で保有比率は約19%まで下がっています。その後の株主総会で15%未満までの引き下げを求められていた株主提案は否決されましたが、先行きの不透明感は残っており、今後の更なる大量売却も懸念され、株価も低迷が続いています。

そうは言っても、今年の株価は1月の高値から2000円近く下げているなか、直近は反発の兆しも見えており、また、日本を代表するテーマパークとして将来性も期待できるかと思いますので、高配当株では無いですが、気になる銘柄です。

【8584】ジャックス

4番目の銘柄はジャックスで三菱UFJ銀行系列の大手クレジット会社です。ジャックスはオートローンなどのクレジット事業や一括・分割ショッピングのクレジットカード・ペイメント事業に加え、ファイナンス事業などを手掛けています。

また、直近の海外売上比率は1割程度とそこまで高くはないですが、東南アジアを中心に二輪車の販売金融を通じて海外でも事業を展開しています。

直近決算

ジャックスは11月7日に第2四半期決算を発表しており、最終利益は111億円と前年同期比12億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、国内事業ではカード・ペイメント事業及びファイナンス事業が堅調に推移しましたが、クレジット事業が利上げなどにより取扱高が減少した事や海外事業では、厳しい事業環境を強いられているベトナムやインドネシアの低迷により取扱高が減少したためとの事です。

通期最終利益(億円)

| 銘柄名 | ジャックス |

| 2019年3月期 | 89 |

| 2020年3月期 | 107 |

| 2021年3月期 | 117 |

| 2022年3月期 | 183 |

| 2023年3月期 | 216 |

| 2024年3月期 | 237 |

| 2025年3月期(会社予想) | 165 |

2019年からの通期最終利益を見ていきますが順調に増益傾向で、コロナショックの影響を受けた2020年頃も減益には陥っておらず、特に2022年以降は業績が大きく伸びていました。

2022年以降業績好調の要因は、コロナからの経済回復によりオートローンを中心に取扱高が増加しクレジット事業が堅調に推移した事やカードショッピングの取扱高が増加した影響に加え、インドネシア、フィリピン、カンボジアなどの海外市場が徐々に回復し、営業エリアの拡大や加盟店開拓に注力した結果との事です。

ただ、今期は調達金利の上昇や貸倒関連費用の増加に加え、販管費の増加により3割程度の減益見込みとしているなかではありますが、第2四半期時点の通期進捗率は67%付近と順調に推移しています。

配当推移

| 銘柄名 | ジャックス |

| 2015年 | 70 |

| 2016年 | 70 |

| 2017年 | 75 |

| 2018年 | 80 |

| 2019年 | 80 |

| 2020年 | 95 |

| 2021年 | 105 |

| 2022年 | 160 |

| 2023年 | 190 |

| 2024年 | 220 |

| 2025年(会社予想) | 180 |

2015年からの配当推移について、たまに据え置きの年はありますが減配はなく順調に増配が続いていました。そんななか、前期は創立70周年の記念配当10円を含めて30円の増配となりましたが、今期は記念配当の影響で期初から10円の減配予測となっていたなか、第1四半期決算で業績の下方修正と合わせ更に30円の減配が発表されています。

ジャックスの配当方針は安定的な利益還元を実施としており、具体的な目安を連結配当性向30%としています。

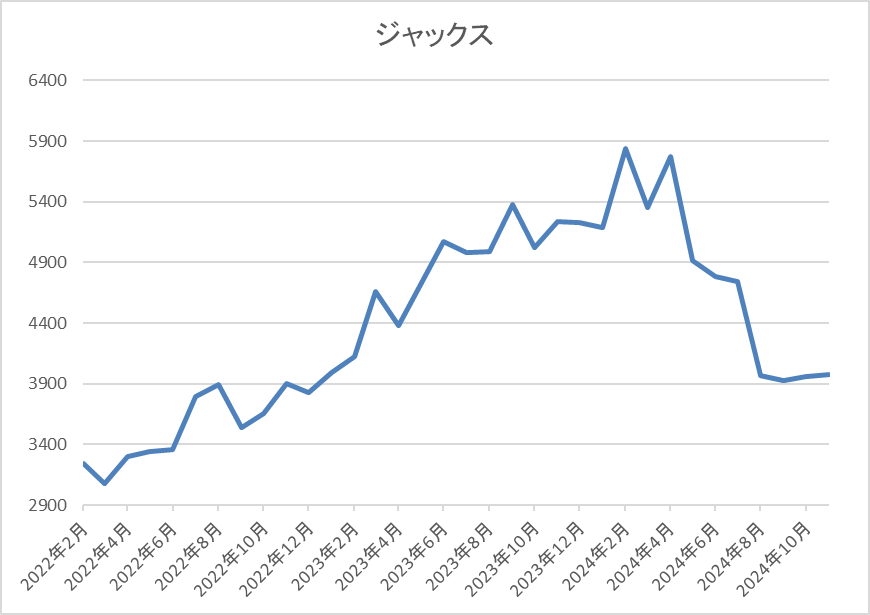

株価推移

株価はコロナショックで1527円まで売られた後は、順調に右肩上がりの状況が続いていました。

今年に入ってからも上昇が続き1月には5840円まで上昇しましたが、その後は8月の暴落や業績悪化によって3635円まで売られ、直近は4000円前後まで反発しています。

株価指標(2024年11月8日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ジャックス | 8584 | 3870 | 8.1 | 0.56 | 180 | 4.65 | 37.9 |

今年の株価は低迷が続いていますので、今期配当は減配予測となりましたが配当利回りは4%半ばと高水準です。

今期業績は減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は38%付近となっています。

投資判断

今までの内容からジャックスの投資判断について、今期は期初から厳しい状況が予想されていたなか、第1四半期の下方修正に全体の暴落も加わり、株価は大きく売られました。

しかし、直近は底堅い動きが続いていたなか、今回の決算を受けて株価は上昇する場面もありました。

以上の点を踏まえると、大幅減益予測のなかですが、第2四半期時点の通期進捗率は67%付近まで持ってきている事で、第3四半期以降の上方修正も期待できますし、依然指標面が割安な事も含め、株価は8月の暴落が底だった様な気もします。

【5938】LIXIL

5番目の銘柄はLIXILです。LIXILは住宅、ビル向けの建材や設備機器製品を取り扱う住宅設備の国内最大手です。

最近はM&Aにより海外企業を積極的に買収する事でグローバル化を進めており、直近の海外売上比率はアジアや北米を中心に3割を超えています。

直近決算

LIXILは10月30日に第2四半期決算を発表しており、最終利益は39億円の赤字となっていますが、通期最終利益、年間配当予測に変更はありません。

第2四半期赤字の要因について、国内のリフォーム事業が堅調に推移した事などで売上は増収なうえ、第2四半期単体では黒字したが、構造改革費用や⾦融費⽤・税⾦費⽤が増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | LIXIL |

| 2021年3月期 | 330 |

| 2022年3月期 | 486 |

| 2023年3月期 | 159 |

| 2024年3月期 | -139 |

| 2025年3月期(会社予想) | 80 |

2021年からの通期最終利益について、2022年は大きく増益となりましたが、その後は減益が続いています。2022年に業績が大きく伸びた要因は、欧州、中東、北米地域などの旺盛な需要に支えられた事やアジア太平洋地域も経済活動の回復が見られた事に加え、前期に実施した希望退職プログラムにかかる一時費用剥落などのためとしています。

しかし、2023年以降は原材料費⾼騰によるコスト上昇と価格改定の浸透タイムラグや世界的な需要低迷などを要因に大きく減益となっており、前期は赤字に転落しています。

そんななか、今期は窓リフォームの売上増加や資材・部品コストの価格転嫁が進む事に加え、構造改革効果で海外事業の収益が改善するとして増益の予測にしていますが、第2四半期時点でも赤字と厳しい状況になっています。

配当推移

| 年 | LIXIL |

| 2015年 | 60 |

| 2016年 | 60 |

| 2017年 | 60 |

| 2018年 | 65 |

| 2019年 | 70 |

| 2020年 | 70 |

| 2021年 | 75 |

| 2022年 | 85 |

| 2023年 | 90 |

| 2024年 | 90 |

| 2025年(会社予想) | 90 |

2015年からの配当推移について、長く据え置きが続く期間はありますが減配はありません。そんななか、最近の配当も業績は赤字に転落するほど低迷していますが、据え置きで耐えている印象です。

LIXILの配当方針は⻑期にわたり安定した配当を実施することを基本とし、中期的なEBITDAの⽔準に基づき、年間配当⾦額を決定する方針です。ちなみにEBITDAとは事業利益に減価償却費などを加えたもので、最近の配当額も最終利益に対する配当性向だと100%を大きく超えていますが、調整後EBITDAで試算すると30%前後になっています。

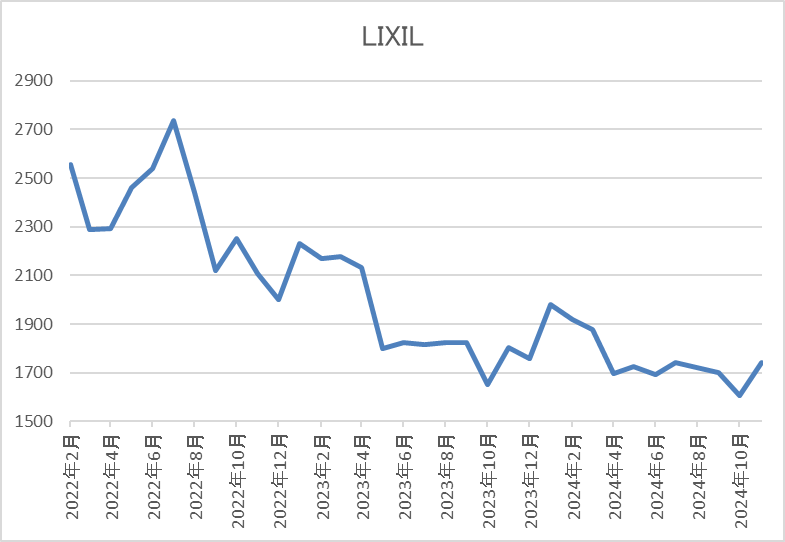

株価推移

株価は2018年には3000円を超える水準でしたが、コロナショックでは1065円まで下落しました。

その後、2021年には再び3000円付近まで値を戻しましたが、そこからは下落が続き先月末には1578円まで下落していたなか、今回の決算を受けて直近は1750円前後まで反発しています。

株価指標(2024年11月8日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| LIXIL | 5938 | 1726.5 | 62.0 | 0.81 | 90 | 5.21 | 322.5 |

直近の株価は反発しているなか、配当は据え置きが続いていますが配当利回りは5%前後と高水準です。

今期業績は増益見込みですがPERは市場平均よりもかなり割高で、配当性向も300%超とあまり見ないほど高水準です。

投資判断

今までの内容からLIXILの投資判断について、最近の株価は長らく低迷が続いていましたが、直近は今回の決算を受けて反発しています。株価反発の要因について、今回の決算も内容は赤字でしたが、構造改革の影響もあってか第2四半期単体では順調に推移しており、今後への期待も膨らんでいる印象です。

そんななか、前期までは配当性向30%以上を配当の目安にしていたなか、業績低迷により配当性向100%超えの状態が続いていましたが、今期からは調整後EBITDAを目安に変更しています。

以上の点に加え、赤字に転落しても減配しなかった今までの配当推移を踏まえると、今後の減配リスクはそこまで高くない様な気もしますので、そろそろ株価も反発しそうな気がします。

【3481】三菱地所リート投資法人

最後の銘柄はREITの三菱地所リート投資法人で、物流施設を主な投資対象とし、三菱地所グループの総合力を活かした運用により投資主価値の最大化を目指す方針です。

現在の保有物件数は35件で投資先は物流施設が9割以上を占めているなか、エリアは首都圏が5割近くを占め、残りは近畿圏、中部圏となっています。

分配金推移

| 銘柄名 | 三菱地所物流リート |

| 2018年 | 10872 |

| 2019年 | 11016 |

| 2020年 | 11910 |

| 2021年 | 13383 |

| 2022年 | 14527 |

| 2023年 | 15460 |

| 2024年 | 17685 |

| 2025年(会社予想) | 17660 |

2018年からの分配金推移を見ていきますが、順調に増配が続いています。コロナショックでも減配には陥っておらず、最近は好調な業績を背景に増配幅も大きくなっており、今年は2000円近い増配になっていますが、来年も現状は同水準の予測になっています。

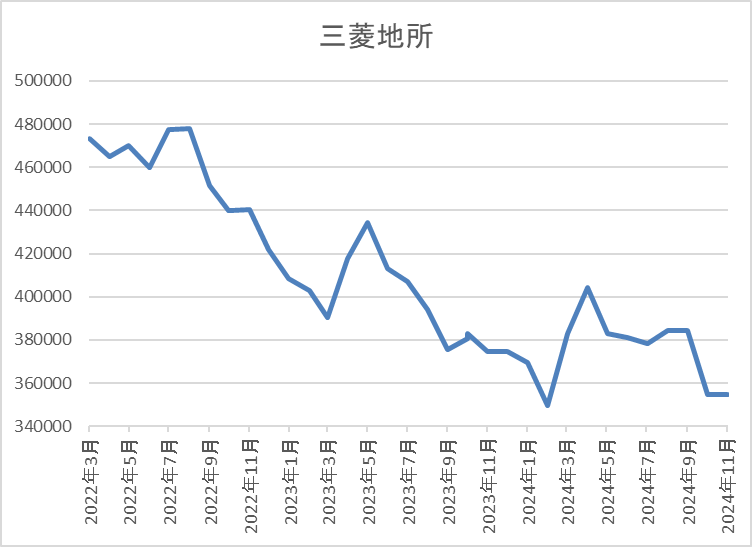

基準価格推移

基準価格はコロナショックで25万円付近まで下落した後は急反発し、2021年12月には53万円まで上昇しました。

しかし、その後は右肩下がりの状況で、直近は35万円前後で推移しています。

基準価格指標(2024年11月8日時点)

| 銘柄 | コード | 決算月 | 投資口価格 | 予想分配金 | 配当利回り |

| 三菱地所物流リート | 3481 | 2、8 | 353500 | 17660 | 5.00 |

最近の基準価格は右肩下がりですが、分配金は増配が続いていますので利回りは5%前後と高水準です。

また、三菱地所リート投資法人は2月、8月が権利月となっています。

投資判断

今までの内容から三菱地所リート投資法人の投資判断ですが、ここ数年の基準価格は他のREIT銘柄同様に低迷が続いています。REITの基準価格が下落する要因は今後の国内金利の上昇懸念で、REITは新規物件を取得する費用を金融機関などからの借入れで調達する事が多く、金利上昇は借入金利上昇の部分でマイナス要因となっています。

ただ、メイン投資先の物流施設の需要は今後も高まる事が期待できますし、最近の業績、分配金推移も順調ですので、約3年で20万円近く下げている現状は売られ過ぎに感じます。

まとめ

今回は株価の下落は続いていますが、様々な状況から、そろそろ反発しそうな6銘柄を検証しました。長く株価が下落している銘柄ですので、それなりに株価下落の要因はありましたが、いずれの銘柄も現在の株価は、さすがに売られ過ぎだと感じる部分もありました。

もちろん、長く売られ続けている銘柄の場合は、今後もしばらくは株価が低迷する可能性もありますが、長い目で見た場合はあの時が良い買い場だったと思えそうな気もします。

株価がそろそろ反発しそうな6銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント