最近の株式市場は国内の政局不安や米中の対立再燃などを要因に乱高下が激しくなっており、今週も週明けの日経平均は1200円以上下落しましたが、その後は自民党と維新の連立交渉が進展した事もあって急反発するなど、落ち着きがありません。この様に値動きが激しい相場が続くと、購入銘柄を選定する事も難しくなりますが、やはり高配当株投資の基本は業績や配当推移が好調な銘柄を愚直に購入し続ける事です。

実際、最近の日本企業は過去最高益を毎年更新している銘柄や10年単位で連続増配を続けている銘柄など、優良な高配当株としての魅力がたくさん詰まっている企業も多くなっています。そんななか、今月末からは3月期銘柄の第2四半期決算を中心に決算発表シーズンに突入しますが、今期はトランプ関税の影響もあり保守的な予測にしていた企業が多い事や中間決算とキリが良い事を踏まえると、高い確率で通期見通しの上方修正を発表しそうな銘柄もたくさんありますので、今回は今月末以降の第2四半期決算で業績の上方修正を発表しそうな5つの高配当株を検証していきます。

【8316】三井住友FG

最初の銘柄は三井住友FGです。三井住友FGはメガバンクの三井住友銀行を中核に持つ金融持株会社で国内では三菱UFJFGに次ぐ金融グループです。三井住友銀行のほか、SMBC日興証券や三井住友ファイナンス&リース、三井住友カードなどを傘下にしています。

また、M&Aを絡めて海外への進出も進めており、直近売上の海外比率は6割近くを占めるほど拡大しています。

直近決算

三井住友FGは7月31日に第1四半期決算を発表しており、最終利益は3768億円と前年同期比55億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、国内における預貸金収益の増加や決済ファイナンスビジネスなどが好調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | 三井住友FG |

| 2019年3月期 | 7,266 |

| 2020年3月期 | 7,038 |

| 2021年3月期 | 5,128 |

| 2022年3月期 | 7,066 |

| 2023年3月期 | 8,058 |

| 2024年3月期 | 9,629 |

| 2025年3月期 | 11,779 |

| 2026年3月期(会社予想) | 13,000 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は5000億円台へ大きく減益となりましたが、その後は順調に増益が続いており、特にここ数年は法人貸出の増加や好調な決済ビジネスなどに加え、円安や金利上昇などの外部要因の追い風もあり増益幅も拡大しています。

実際、前期も国内金利の上昇で貸出金利が上昇した影響などで、初の1兆円超えとなる過去最高益を記録しており、今期も厳しい環境変化や景気後退リスクを踏まえたうえで、更に1割程度の増益予測としているなか、第1四半期時点の通期進捗率も29%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 三井住友FG |

| 2016年 | 50 |

| 2017年 | 50 |

| 2018年 | 56.6 |

| 2019年 | 60 |

| 2020年 | 63.3 |

| 2021年 | 63.3 |

| 2022年 | 70 |

| 2023年 | 80 |

| 2024年 | 90 |

| 2025年 | 122 |

| 2026年(会社予想) | 136 |

2016年からの配当推移について、2021年までは据え置きの年もありましたが、概ね順調に増配が続いていました。そして、2022年以降は好調な業績を背景に増配幅も大きくなり、最近は10円刻みの増配が続いていたなか、前期は一気に32円の大幅増配となり、今期も期初から14円の増配見込みで発表しています。

三井住友FGの配当方針はボトムラインの成長を通じて増配を実現するとしており、配当は累進的で具体的な目安は配当性向40%としています。

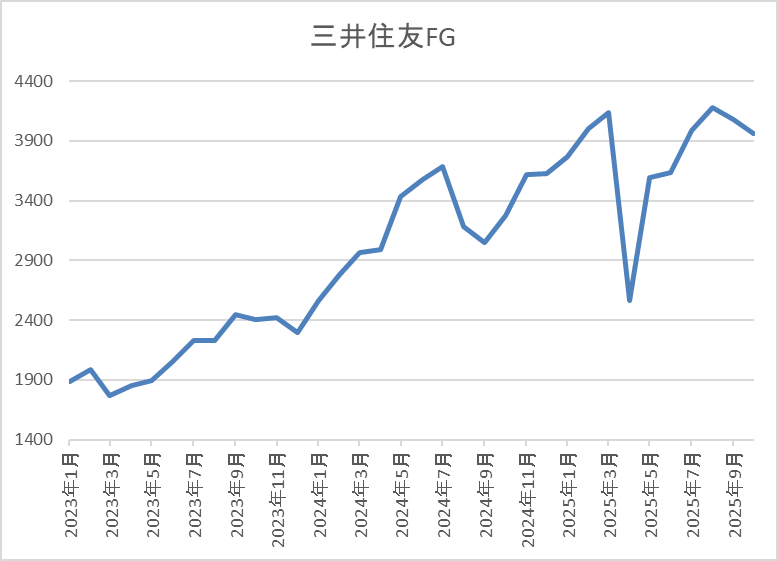

株価推移

株価は今後の金利先高観が高まった2022年11月以降に上昇ペースが加速し、今年3月には4140円まで上昇しました。

その後、4月の暴落で2560円まで売られる場面はあり、9月には4270円まで上昇しましたが、直近は4000円前後で推移しています。

株価指標(2025年10月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井住友FG | 8316 | 4024 | 11.9 | 1.07 | 136 | 3.38 | 40.2 |

最近の株価は直近高値から下落しているなか、大幅増配も続いていますが配当利回りは3%半ばとなっています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三井住友FGの投資判断ですが、最近の業績は過去最高益が続いており、今期も更に増益の予測にしているなか、第1四半期も順調なスタートを切っています。業績好調の要因は国内金利の利上げ影響が大きく、日銀の次回利上げ時期は見通しにくいですが、いずれかのタイミングで追加利上げは行うと思いますので、まだまだ成長余力はありそうです。

そんななか、自社株買いについても1000億円で発表した5月の本決算時には「まず1000億円」や「1000億円+α」といった文言も記載されていましたので、11月14日(金)発表の第2四半期決算では業績の上方修正に加え、追加の自社株買いも発表されそうな雰囲気です。

【8439】東京センチュリー

2番目の銘柄は東京センチュリーでオートリースや航空機リースなどを手掛ける伊藤忠系の大手総合リース会社です。パソコンやサーバーなどの情報通信機器の取り扱いに強みを持っており、再生可能エネルギー事業も手掛けています。

直近決算

東京センチュリーは8月8日に第1四半期決算を発表しており、最終利益は220億円と前年同期比10億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、スペシャルティ事業分野で前年に計上した一過性収益の反動減があったためとの事ですが、通期計画達成に向け、全事業分野が想定通りの進捗としています。

通期最終利益(億円)

| 銘柄名 | 東京センチュリー |

| 2021年3月期 | 491 |

| 2022年3月期 | 502 |

| 2023年3月期 | 47 |

| 2024年3月期 | 721 |

| 2025年3月期 | 852 |

| 2026年3月期(会社予想) | 930 |

2021年からの通期最終利益について、2022年頃は500億円前後で安定していましたが、2023年は連結子会社を通じてロシアへ航空機をリースしていた事などにより、ロシア関連の特別損失を580億円計上した事で大きく減益となりました。しかし、2024年以降はロシア関連損失の剥落や全事業分野で増益になったとして、過去最高益の水準へV字回復しています。

そんななか、今期はトランプ関税の影響などによるマイナス影響を320億円織り込んでいますが、ロシアの航空会社向けにリースしていた機体等を対象に保険和解金約400億円が計上されるとして、期初から更に過去最高益を更新する予測にしていました。そして、第1四半期決算では保険和解金が、更に追加で約200億円発生すると発表していますが、リスク要因を見極め中として通期予想の修正は行っていません。

配当推移

| 銘柄名 | 東京センチュリー |

| 2016年 | 20 |

| 2017年 | 25 |

| 2018年 | 28.5 |

| 2019年 | 31 |

| 2020年 | 34 |

| 2021年 | 34.5 |

| 2022年 | 35.75 |

| 2023年 | 35.75 |

| 2024年 | 52 |

| 2025年 | 62 |

| 2026年(会社予想) | 68 |

2016年からの配当推移について、大きく減益となった2023年は据え置きになっていますが、その年以外は順調に増配が続いています。特に直近は業績好調から増配幅も大きくなっており、2024年は約16円、前期も10円の大幅増配、そして今期も期初から6円の増配見込みで発表しています。

東京センチュリーの配当方針は累進配当を基本としつつ、利益成長による増配を目指し、配当性向は35%程度を目安にしています。

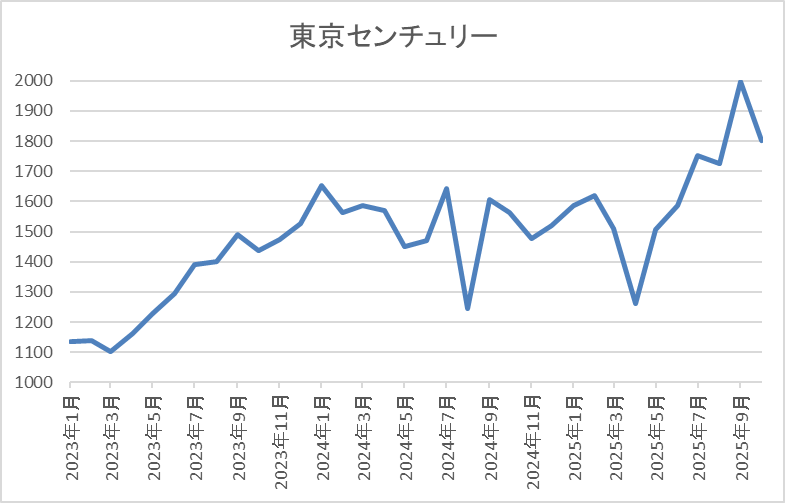

株価推移

株価は2023年の春頃からは上昇傾向となり、去年9月には1784円の高値を付けました。

しかし、その後は低迷が続き、4月の暴落で1261円まで値を下げ、9月には1998円まで上昇しましたが、直近は1800円前後で推移しています

株価指標(2025年10月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京センチュリー | 8439 | 1812 | 9.5 | 0.90 | 68 | 3.75 | 35.7 |

最近の株価は直近高値から下落しているなか、大幅増配も続いていますので配当利回りは3%後半となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は35%付近と方針通りの水準です。

投資判断

今までの内容から東京センチュリーの投資判断について、最近の業績は過去最高益が続いているなか、配当も大幅増配を継続中です。そんななか、今期は2023年の大きな減益要因となっていたロシア関連の損失が保険和解金として約400億円戻ってくる事で、期初から更に増益の予測にしていましたが、同時に関税影響やバイオマス事業の減損などに備えたリスク要因も見込んでいるため、増益幅は現状約78億円とそこまで大きくありませんでした。

ただ、第1四半期決算では追加で保険和解金が約200億円発生する事を発表しており、リスク要因についても関税影響は現状限定的との事です。また、「現状の配当性向も同業他社と比較して低い事を踏まえ、適正な配当水準を強く意識して設定していく考え」と表明しています。

以上の点を踏まえると、一過性の要因ではありますが、どう考えても現状の予測は保守的過ぎますので、今期業績は更に大きく増益となる可能性が高く、配当性向まで引き上げられれば、11月7日(金)発表の第2四半期決算では配当まで含めた大きな上方修正が発表される可能性が十分あります。

【1870】矢作建設工業

3番目の銘柄は矢作建設工業で名古屋が本社の建設会社です。東海エリアを中心に集合住宅、商業施設、物流施設などの建築工事や土木、鉄道工事なども手掛けています。

また、最近は独自の耐震工事で受注拡大に注力しているところです。

直近決算

矢作建設工業は8月6日に第1四半期決算を発表しており、最終利益は25億円と前年同期比20億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、大型物流施設工事を中心に施工が進捗した事や、工事採算の改善も寄与したためとの事です。

通期最終利益(億円)

| 銘柄名 | 矢作建設 |

| 2022年3月期 | 48 |

| 2023年3月期 | 45 |

| 2024年3月期 | 64 |

| 2025年3月期 | 56 |

| 2026年3月期(会社予想) | 66 |

2022年からの通期最終利益について、2024年は前年に子会社化した企業の業績が加わった事や大規模な自社開発産業用地を売却した影響で大きく増益となり、過去最高益を記録していますが、前期はその反動で減益となりました。

しかし、前期も建設事業は大型物流施設工事を中心に施工が進捗した事で堅調に推移しており、今期も好調な状況が続く見込みとして期初から過去最高益を更新する予測で発表しているなか、第1四半期時点の通期進捗率も38%付近と好調なスタートを切っています。

配当推移

| 銘柄名 | 矢作建設 |

| 2016年 | 22 |

| 2017年 | 24 |

| 2018年 | 24 |

| 2019年 | 28 |

| 2020年 | 34 |

| 2021年 | 34 |

| 2022年 | 38 |

| 2023年 | 43 |

| 2024年 | 60 |

| 2025年 | 80 |

| 2026年(会社予想) | 90 |

2016年からの配当推移について、たまに据え置きの年はありますが、減配はなく、順調に増配が続いています。そんななか、最近の増配幅は大きくなっており、2024年は17円、前期も創立70周年の記念配当が20円実施された事で大幅増配となっていたなか、今期は普通配当のみで期初から更に10円の増配予測となっています。

矢作建設工業の配当方針は、継続的かつ安定的な株主還元を実施することを基本方針にしており、具体的な目安を自己資本配当率(DOE) 5%以上にしているなか、今期から累進配当も宣言しています。

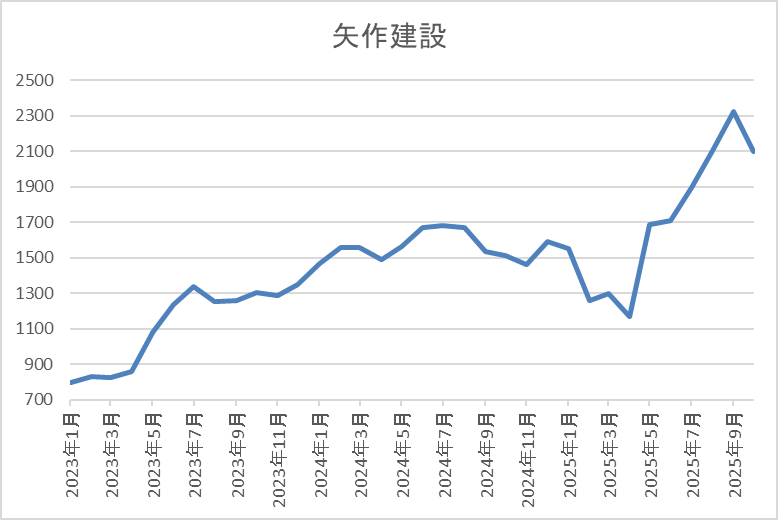

株価推移

株価は800円付近で停滞の時期が長かったですが、2023年以降は大きく上昇して、2024年には1743円の高値を付けています。

その後、4月の暴落で1170円まで下落し、9月には2323円まで上昇する場面はありましたが、直近は2150円前後で推移しています。

株価指標(2025年10月16日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 矢作建設 | 1870 | 2167 | 14.1 | 1.34 | 90 | 4.15 | 58.7 |

最近の株価は直近高値から下落しているなか、配当も大幅増配が続いていますので配当利回りは4%前半と高水準です。

今期は過去最高益の見込みですがPERは市場平均並みで、配当性向は59%付近となっています。

投資判断

今までの内容から矢作建設工業の投資判断ですが、最近の業績は過去最高益が続いており、今期も更に通期予測を17%の大幅増益予測で発表しているなか、第1四半期は前期比4.4倍の増益で進捗率も38%付近と文句の無いスタートを切っています。

もちろん、第1四半期には大型物流施設の施工が進捗した影響もありましたが、工事採算の改善も進んでおり、今の勢いは続きそうですので、11月6日(木)発表の第2四半期決算では通期業績の上方修正や配当の増額も期待できそうです。

【1332】ニッスイ

4番目の銘柄はニッスイで水産品の加工や物流を手掛ける大手水産メーカーです。世界各海域での水産物漁獲から買付、養殖、加工などを手掛ける水産事業と家庭用・業務用冷凍食品や缶詰、練り製品などを手掛ける食品事業が主力事業です。

また、水産メジャーとして世界各地にネットワークを持っており、直近の海外売上比率も北米や欧州を中心に4割近くを占めています。

直近決算

ニッスイは8月5日に第1四半期決算を発表しており、最終利益は65億円と前年同期比8億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、養殖事業や北米水産加工の大幅改善に加え、海外水産・食品、国内チルド事業の好調継続によって本業は順調ですが、負ののれん発生益の確定に伴い、前期の数値を遡及修正した影響との事です。

通期最終利益(億円)

| 銘柄名 | ニッスイ |

| 2019年3月期 | 153 |

| 2020年3月期 | 147 |

| 2021年3月期 | 143 |

| 2022年3月期 | 172 |

| 2023年3月期 | 212 |

| 2024年3月期 | 238 |

| 2025年3月期 | 253 |

| 2026年3月期(会社予想) | 250 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年頃は減益が続きましたが、その後はコロナからの経済回復や国内養殖事業の改善に加え、食品事業も国内外で価格転嫁が実現した影響などで増益が続いています。

実際、前期も水産市況の下げ止まりや南米養殖のプラス影響で水産事業が堅調に推移した事に加え、食品事業も海外販売が拡大した影響などで過去最高益を更新していますが、今期は前期にあった税金費用減の反動があるとして、微減益の予測で発表しているなか、第1四半期時点の通期進捗率は26%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | ニッスイ |

| 2016年 | 5 |

| 2017年 | 6 |

| 2018年 | 8 |

| 2019年 | 8 |

| 2020年 | 8.5 |

| 2021年 | 9.5 |

| 2022年 | 14 |

| 2023年 | 18 |

| 2024年 | 24 |

| 2025年 | 28 |

| 2026年(会社予想) | 28 |

2016年からの配当推移を見ていきますが、順調に増配が続いています。特に最近は好調な業績を背景に増配額も大きくなっており、2023年は4円、2024年は6円の増配となっていたなか、前期も期初時点では据え置きでしたが、その後の上方修正で4円の増配となり、今期は再び据え置き予測のスタートになっています。

ニッスイの配当方針は安定的な配当を実現しつつ、3 年間の総還元性向40%以上を目安にしています。

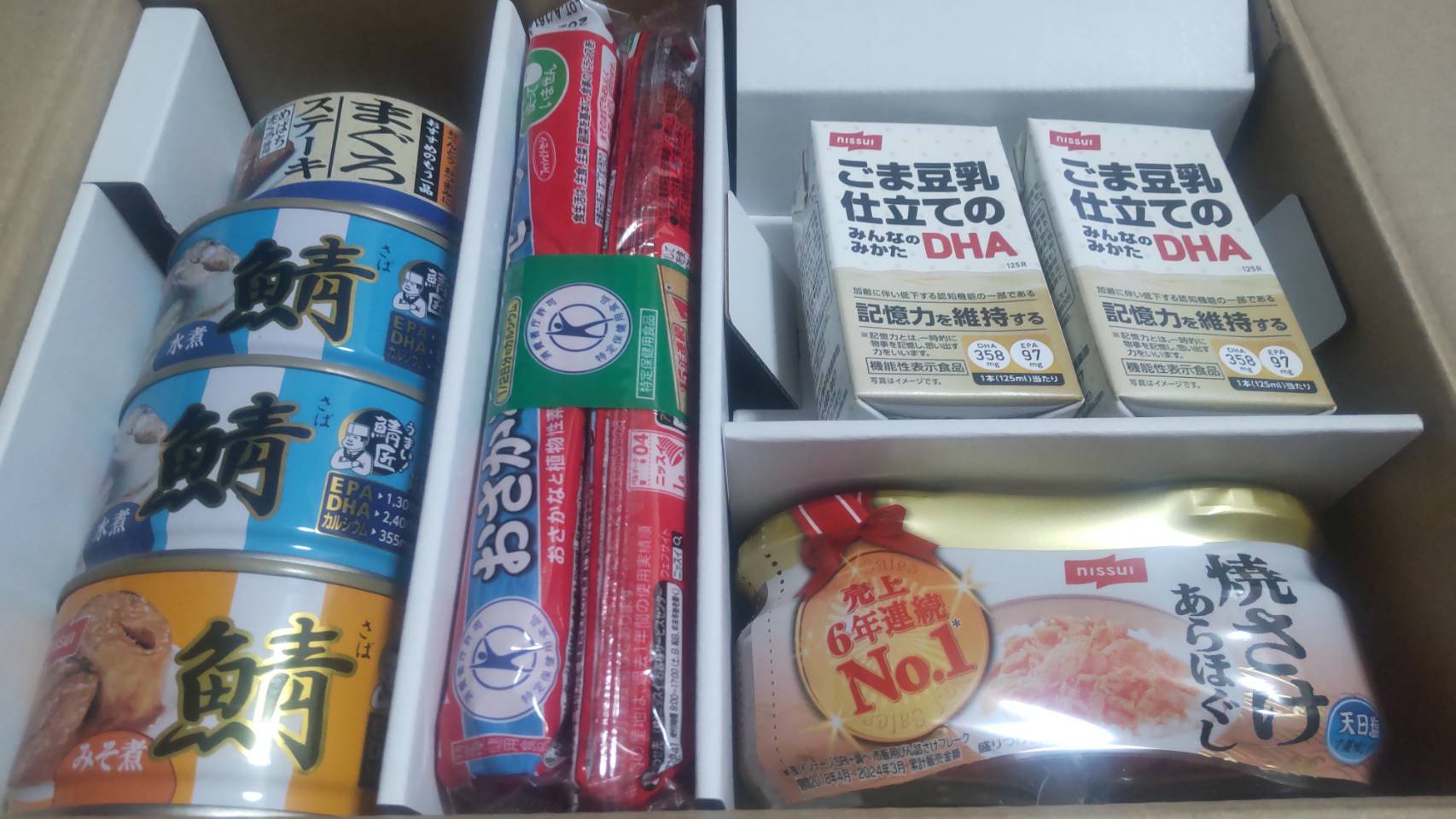

株主優待

ニッスイの株主優待ですが、保有株数によって自社商品の詰め合わせセットがもらえ、金額は500株以上で3000円相当、1000株以上で5000円相当となっています。

ちなみに私は現在500株保有していますので、3000円相当の自社商品を毎年受け取っていますが、送られてくる商品は毎年微妙に違っており、今年はまぐろステーキの缶詰が1番美味しかったです。

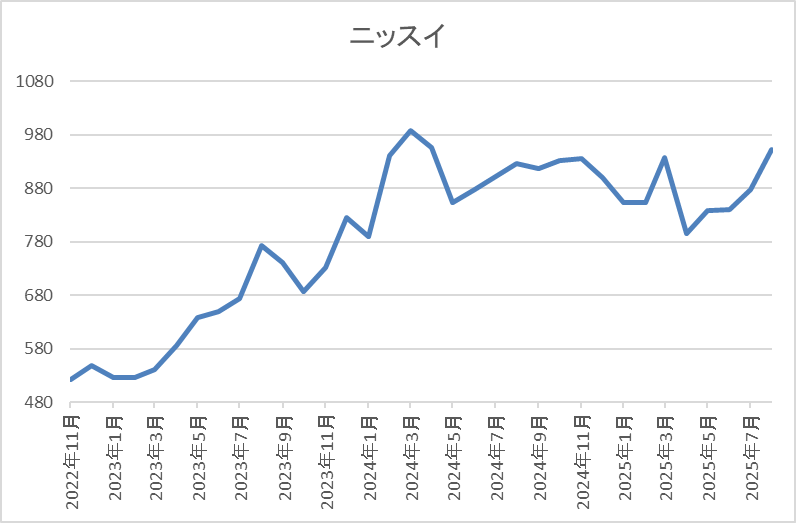

株価推移

株価は2022年春以降に上昇傾向となり、去年3月には1002円の高値を付けました。

しかし、その後は低迷が続き、4月の暴落では795円まで値を下げましたが、直近は再度1050円前後まで上昇しています。

株価指標(2025年10月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ニッスイ | 1332 | 1049.5 | 12.7 | 1.17 | 28 | 2.67 | 33.9 |

最近の株価は上昇しているなか、今期配当は現状据え置き見込みですので配当利回りは2%台まで低下しています。

今期は微減益の見込みですがPERは市場平均と比較して割安で、配当性向は34%付近と余裕を感じる水準です。

投資判断

今までの内容からニッスイの投資判断について、最近の業績は過去最高益が続いているなか、今期は減益見込みのスタートとなりましたが、減要因は一時的な内容で第1四半期の進捗率も順調に推移しており、最近の配当も2020年以降は増配が続いていましたが、今期は現状据え置きの見込みです。

ただ、現状の余裕ある配当性向や今期も過去最高益となる可能性まで踏まえると、11月6日(木)発表の第2四半期決算では、配当がキリの良い年間30円まで上方修正されても不思議では無いです。

【4502】武田薬品工業

最後の銘柄は武田薬品工業で売上は国内医薬品企業の中でトップとなっており、M&Aを絡め企業規模の拡大を図っている事もあり、現在約80の国と地域で医薬品を販売しています。

実際、直近の海外売上比率は5割を超えているアメリカを中心にヨーロッパやカナダなど9割近くを占めている状況です。

直近決算

武田薬品工業は7月30日に第1四半期決算を発表しており、最終利益は1242億円と前年同期比290億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、主力品の特許切れや円高の影響で売上は減収でしたが、前年同期に計上した構造改革費用が減った影響などとしています。

通期最終利益(億円)

| 銘柄名 | 武田薬品 |

| 2019年3月期 | 1351 |

| 2020年3月期 | 442 |

| 2021年3月期 | 3760 |

| 2022年3月期 | 2300 |

| 2023年3月期 | 3170 |

| 2024年3月期 | 1440 |

| 2025年3月期 | 1079 |

| 2026年3月期(会社予想) | 2280 |

2019年からの通期最終利益について、増減の激しい展開が続いていますが、2023年は成長製品や新製品の販売が好調に推移している事に加え、円安の追い風があったた事で大幅増益になっています。

しかし、2024年以降はVYVANSEなどの独占販売期間満了による大幅なマイナス影響やコロナワクチンの減収に加え、前期は事業構造再編費用の計上もあって減益が続きましたが、今期は潰瘍性大腸炎治療薬エンビディオなどの主力製品や新製品の売上が堅調に推移する見込みな事や調達コスト削減などの効果も出るとして約2倍の増益予測にしているなか、第1四半期時点の通期進捗率は54%付近と、かなりのロケットスタートを決めています。

配当推移

| 年 | 武田薬品 |

| 2016年 | 180 |

| 2017年 | 180 |

| 2018年 | 180 |

| 2019年 | 180 |

| 2020年 | 180 |

| 2021年 | 180 |

| 2022年 | 180 |

| 2023年 | 180 |

| 2024年 | 188 |

| 2025年 | 196 |

| 2026年(会社予想) | 200 |

2016年からの配当推移を見ていきますが、2023年までは毎年180円で、遡ると2009年から15年以上180円で変わっておらず、40期以上減配はしていません。そんななか、2024年は配当方針を変更した事で、久しぶりに8円の増配になっており、前期も更に8円の増配になりましたが、今期は現状4円の増配予測になっています。

武田薬品工業の配当方針は、毎年の年間配当金を増額または維持するとしており、2024年より累進配当を導入しています。

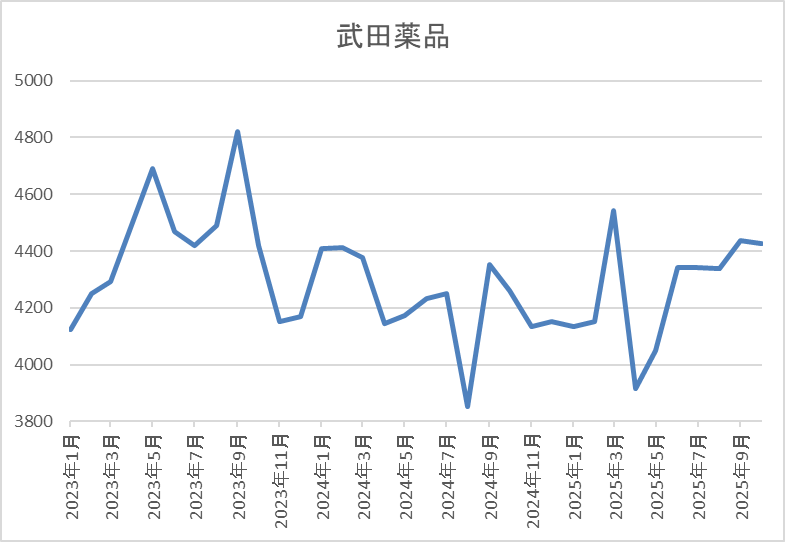

株価推移

株価は2023年頃から上昇傾向で9月には4873円まで上昇しましたが、その後は4000円付近で停滞しました。

ただ、4月の暴落で3916円まで下落した後は、9月に4670円まで上昇しましたが、直近は4200円前後で推移しています。

株価指標(2025年10月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 武田薬品 | 4502 | 4211 | 29.2 | 0.97 | 200 | 4.75 | 138.5 |

最近の株価は直近高値から下落しているなか、配当も増配が続いていますので配当利回りは4%後半と高水準です。

今期は増益見込みですがPERは市場平均よりもかなり割高で、配当性向は138%付近と今期も100%を超えている状況です。

投資判断

今までの内容から武田薬品工業の投資判断について、最近の業績は後発品や研究開発費増加の影響で減益が続いていましたが、今期は成長製品や新製品の売上拡大で大きく増益の予測にしており、第1四半期時点の進捗率も50%を超えるロケットスタートになっています。

もちろん、増益要因には前年に計上した再編費用の反動影響なども含まれていますが、本業は順調に成長しており、為替も第1四半期よりは円安で推移していますので、10月30日(木)に発表される第2四半期決算では上方修正が発表されない方が不思議です。

まとめ

今回は第1四半期の内容や直近の状況を踏まえたうえで、今回の決算で上方修正が発表されそうな5つの銘柄を検証しました。最近の日本企業は増配や自社株買いなどで株主還元力を高めている企業が多いですが、その裏付けになるものは、間違いなく好調な業績です。 という事で、今回検証した5銘柄は、第1四半期決算が好調なスタートだったり、今後特別利益の計上が控えていたりと、業績に関して期待できる部分が多かったかと思いますので、今月末から11月にかけて発表される第2四半期決算を楽しみに待ちたいです。

今回の決算で上方修正を発表しそうな5銘柄については、YouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント