今週の株式市場はアメリカの雇用統計を受けて大きく下落する場面がありましたが、その後はすぐに反発しており、やはり今の日本株には力強さを感じますので、いよいよ本格的な上昇ステージに入った雰囲気があります。実際、私が保有している高配当銘柄の株価も大きく上昇し、なかには購入価格から2倍、3倍の水準まで含み益が膨らんでいる銘柄もたくさんあります。

もちろん、高配当株投資1番の目的は長期間に渡って配当を受け取り続ける事ですので、株価が数倍になったからと言って簡単に売却する訳にはいきませんが、配当を貰いながらも元本が数倍になり得る高配当株投資には、本当に多くの夢が詰まっています。

そこで今回は、高水準の配当を受け取り続ける事ができる高配当株でありながら、今後の株価が数倍に大化けする可能性も秘めている6つの銘柄を検証していきます。

【8601】大和証券グループ

最初の銘柄は大和証券グループです。大和証券は国内第2位の証券会社で有価証券関連業を中核とするリテール事業やホールセール事業、アセットマネジメント事業などの投資事業を営んでいます。

また、あおぞら銀行やかんぽ生命との資本業務提携を進めるなど、事業規模の拡大も図っているところです。

直近決算

大和証券は7月30日に第1四半期決算を発表しており、最終利益は312億円と前年同期比73億円の増益になっていますが、通期最終利益は非開示のままで、年間配当も下限の44円予測としています。

前期比増益の要因は、ラップ口座サービスの契約資産残高が過去最高を更新している事やアセットマネジメント部門も資金純増が継続して増収増益になったためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和証券 |

| 2019年3月期 | 638 |

| 2020年3月期 | 603 |

| 2021年3月期 | 1083 |

| 2022年3月期 | 948 |

| 2023年3月期 | 638 |

| 2024年3月期 | 1215 |

| 2025年3月期 | 1543 |

| 2026年3月期(会社予想) | ‐ |

2019年からの通期最終利益について、2022年頃は1000億円前後で推移していましたが、その後は増減が激しくなっています。実際、2023年は不透明な市場環境を受けてホールセール部門が減少した事などを要因に減益となりましたが、2024年はリテール部門で資産管理型ビジネスへの移行が着実に進展した事などにより全部門が堅調に推移した事で大きく増益となっています。

そんななか、前期も総資産コンサルティングの着実な浸透やアセットマネジメント部門も収益が拡大した事で増益となっており、今期予測は市場環境に受ける影響が大きく、業績予想を行うことは困難であるとして例年通り非開示にしていますが、第1四半期決算は前期比3割以上の増益と順調なスタートを切っています。

配当推移

| 銘柄名 | 大和証券 |

| 2016年 | 29 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 21 |

| 2020年 | 20 |

| 2021年 | 36 |

| 2022年 | 33 |

| 2023年 | 23 |

| 2024年 | 44 |

| 2025年 | 56 |

| 2026年(会社予想) | 44 |

2016年からの配当推移について、数年前は20円台で増減を繰り返す展開が続いていましたが、2021年は業績好調を背景に大きく増配となっています。そんななか、2022年以降は業績低迷により減配が続く時期もありましたが、2024年は業績好調から一気に21円の大幅増配、そして前期も過去最高となる年間56円の配当になっており、今期は便宜上下限の44円予測で発表しています。

大和証券の配当方針は、業績の安定性を反映した還元方針として2027年3月期までは年間配当金の下限を44円と設定したうえで、具体的な目安を配当性向で半期毎に50%以上としています。

株価推移

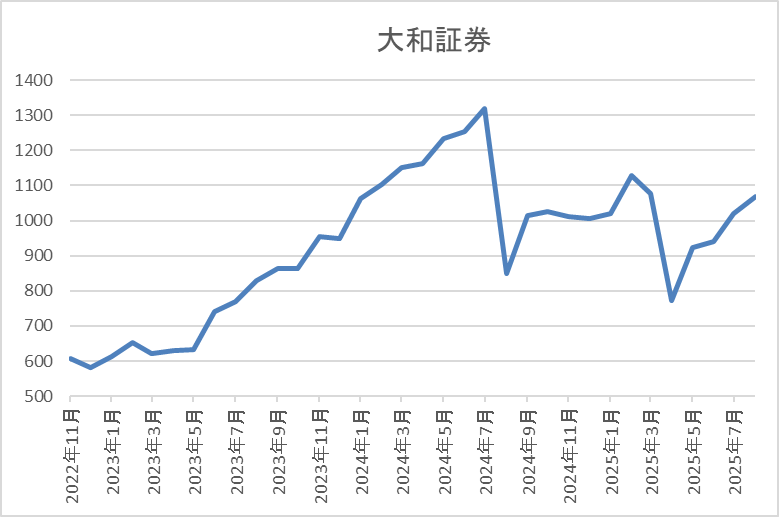

2023年夏以降の株価は右肩上がりの状況で、去年7月には1353円まで上昇しました。

しかし、その後は低迷が続き、4月の暴落では773円まで下げましたが、直近は1100円前後まで上昇しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和証券 | 8601 | 1085 | ‐ | 0.94 | 44 | 4.06 | ‐ |

最近の株価はじわじわ上昇しているなか、今期配当は現状下限の44円予測となっていますが配当利回りは4%前半と高水準です。

通期の業績見通しは非開示ですのでPERや配当性向は算出できない状況です。

投資判断

今までの内容から大和証券の投資判断ですが、証券会社の業績は株式市場の影響を大きく受けるため、他の証券会社も普段から業績や配当予測を非開示で発表する企業が多く、大和証券も今期の業績見通しを非開示としています。ただ、最近は総資産コンサルティングを通じた資産運用によって、市場環境に左右されない収益体制の構築に注力しており、実際第1四半期決算も4月のトランプショックも関係なく前期比大幅増益を達成しています。

そんななか、証券会社では珍しく、配当方針に下限を設定していますが、下限の44円でも現状の利回りは4%を超えていますし、半期毎に配当性向50%の目安のもと、今後の業績が上振れれば、利回りが更に5%、6%を超える可能性も含んでおり、まさに無敵の配当方針です。

以上の点を踏まえると、最近の株価は上昇傾向ですが、依然去年の高値すら超えられていませんので、今後2000円、3000円まで上昇しても不思議ではありません。

【3393】スターティアHD

2番目の銘柄はスターティアHDで、中小企業向けにITインフラやサーバーなどを提供しているスターティア株式会社が中核です。

そんななか、最近はデジタルマーケティング事業に注力しており、営業支援ツールや見込み顧客化・商談化ツールなども手掛けています。

直近決算

スターティアHDは8月8日に第1四半期決算を発表しており、最終利益は約4億円と前年同期比約8700万円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、株式給付による法人税負担が増加した事や人件費などのコストが増えたためとの事です。

通期最終利益(億円)

| 銘柄名 | スターティア |

| 2021年3月期 | -13 |

| 2022年3月期 | 9 |

| 2023年3月期 | 12 |

| 2024年3月期 | 15 |

| 2025年3月期 | 19 |

| 2026年3月期(会社予想) | 20 |

2021年からの通期最終利益について、コロナショックの影響で2021年は赤字に転落していますが、その後は順調に増益が続いています。実際、2024年はITインフラが堅調に推移するなか、デジタルマーケティング事業もマーケティングオートメーションツールの牽引やサブスクリプション売上の積み上げなどにより利益化した事で過去最高益を記録しました。

そして、前期もセキュリティ強化の需要や光コラボと新電力の受注再開による拡販も寄与した事などで増益となっており、今期も好調な流れは継続する見込みとして更に増益の予測にしているなか、第1四半期時点の通期進捗率は20%付近とまずまずのスタートを切っています。

配当推移

| 銘柄名 | スターティア |

| 2016年 | 9 |

| 2017年 | 9 |

| 2018年 | 12 |

| 2019年 | 9 |

| 2020年 | 9 |

| 2021年 | 10 |

| 2022年 | 14 |

| 2023年 | 41 |

| 2024年 | 69 |

| 2025年 | 114 |

| 2026年(会社予想) | 125 |

2016年からの配当推移について、数年前は10円付近で停滞している期間が長かったですが、2021年以降は増配傾向が続いています。特に最近は業績好調により増配幅も大きくなっており、2024年は28円、前期も45円と大幅増配が続き、今期も最初は3円の増配スタートでしたが、創立30周年の記念配当8円を実施する事をその後に発表し、合計11円の増配予測になっています。

スターティアHDの配当方針は財務健全性の維持に努め、連結業績や今後の事業展開などを総合的に勘案し、累進配当を継続的に実施すると共に、連結ベースの配当性向 55%を目途としています。

株価推移

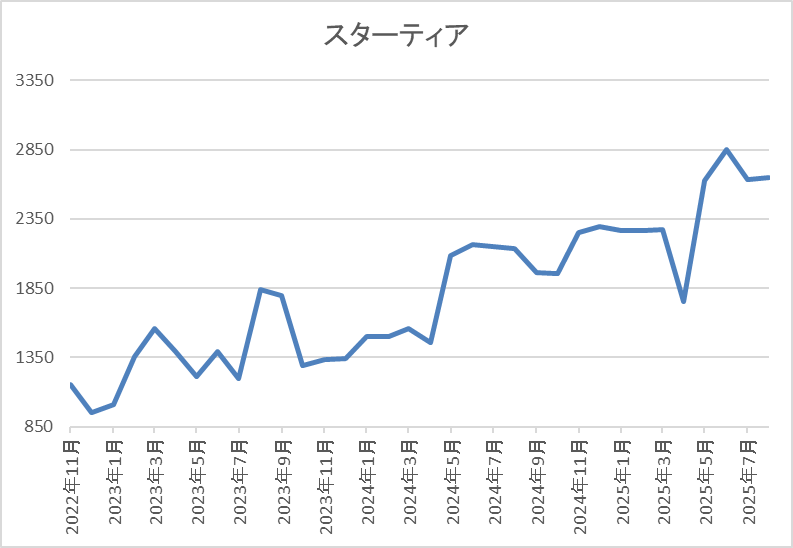

2022年以降の株価は右肩上がりの状況で、去年春には2000円付近まで上昇しています。

その後は停滞する時期もありましたが、今年春以降は再び急騰し、直近は2650円前後で推移しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スターティア | 3393 | 2679 | 12.5 | 3.28 | 125 | 4.67 | 58.2 |

最近の株価はここ数年の高値圏で推移していますが、大幅増配も続いていますので配当利回りは4%半ばと高水準です。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は58%付近と方針通りの水準です。

投資判断

今までの内容からスターティアHDの投資判断について、最近の株価は上昇していますが、大幅増配も続いているため利回りは依然4%台と高水準です。大幅増配が続いている要因は業績好調や株主還元向上によるもので、今後の業績もITインフラの堅調な需要や急速に業績が伸びているデジタルマーケティング事業も含め、期待できる部分が大きいです。

以上の点を踏まえると、ここ数年の株価は既に大きく上昇していますが、市場環境の追い風もあり、今後の株価は更に大化けする可能性もありそうです。

【8007】高島

3番目の銘柄は高島で、壁在や断熱材などの建設に関わる様々な商材を取り扱う建材セグメントが中心の商社です。その他、繊維資材、樹脂部材を取り扱う産業資材セグメントやアジアを中心としたメーカーより電子部品を調達し供給する電子部品の販売ビジネスも行っています。

そんななか、今年9月末を基準日とした株式の2分割も発表しています。

直近決算

高島は8月7日に第1四半期決算を発表しており、最終利益は約4億円と前年同期比約2億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、前年にあった在外子会社における現地通貨安の影響による為替差損が無くなったためとしています。

通期最終利益(億円)

| 銘柄名 | 高島 |

| 2021年3月期 | 10 |

| 2022年3月期 | 12 |

| 2023年3月期 | 15 |

| 2024年3月期 | 48 |

| 2025年3月期 | 15 |

| 2026年3月期(会社予想) | 19 |

2021年からの通期最終利益を見ていきますが、2023年にかけては建材セグメントや電子・デバイスセグメントの好調に政策保有株式の売却が加わり増益が続いていたなか、2024年は更に固定資産売却などの特別利益があった事で過去最高益の水準へ大きく増益となりました。

そのため、前期は反動で大きく減益になっていますが、本業は建材、産業資材、電子・デバイスの3セグメントが好調に推移するなど順調に推移しており、今期も好調な流れは継続見込みとして期初から2割以上の増益見込みで発表していたなか、第1四半期時点の通期進捗率は20%付近と例年の平均並みではスタートしています。

配当推移

| 銘柄名 | 高島 |

| 2016年 | 17.5 |

| 2017年 | 17.5 |

| 2018年 | 20 |

| 2019年 | 20 |

| 2020年 | 20 |

| 2021年 | 15 |

| 2022年 | 32.5 |

| 2023年 | 42.5 |

| 2024年 | 60 |

| 2025年 | 86 |

| 2026年(会社予想) | 90 |

2016年からの配当推移について、数年前までは20円前後で据え置きや減配の年もありましたが、2022年以降は大幅増配が続いています。実際、2024年は業績好調による特別配当15円がありつつ17.5円の増配で、前期は大きく減益となりましたが、配当方針を変更した事もあり、普通配当のみで26円の大幅増配となっており、今期は現状4円の増配予測で発表しています。

高島の配当方針は2026年3月期までは、これまで以上に積極的な株主還元を実施するとしており、具体的な目安を連結配当性向80%以上、総還元性向100%としています。

株価推移

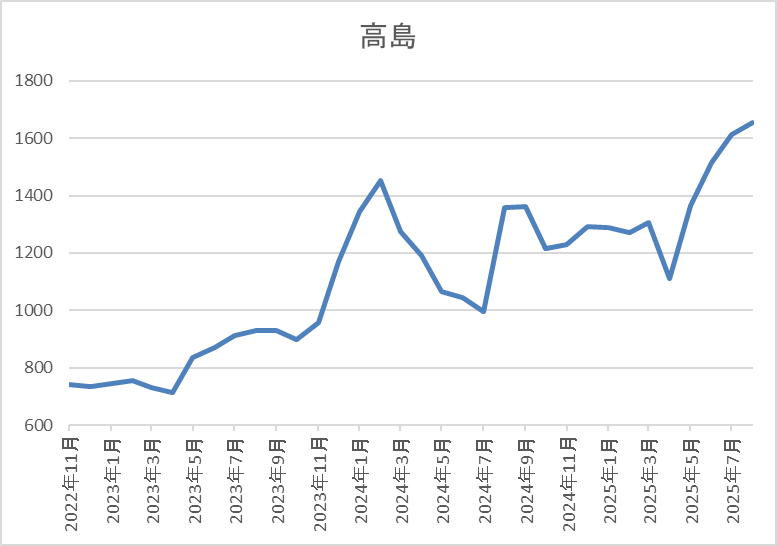

株価は2023年の年末から急騰し、去年2月には1470円まで上昇しました。

その後は全体の暴落で777円まで売られましたが、直近は去年の高値を抜け1650円前後まで上昇しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 高島 | 8007 | 1667 | 15.0 | 1.23 | 90 | 5.40 | 80.9 |

最近の株価は上場来の高値付近まで上昇していますが、配当も大幅増配が続いていますので配当利回りは5%半ばと高水準です。

今期は増益見込みですがPER、PBRに割安感はなく、配当性向は81%付近と高水準ですが方針通りです。

投資判断

今までの内容から高島の投資判断について、業績は一時的な要因もあって増減を繰り返す場面もありますが、最近の配当は大幅増配が続いています。大幅増配の要因は配当性向を引き上げたためですが、現状の配当方針は今期までの限定措置としていますので、今後の配当は新しい配当方針次第で減配となる可能性もあります。

ただ、最低購入金額はそれほど高くないにも関わらず、株式分割を発表する還元姿勢を見ていると、来期以降の配当に期待できる部分もありますので、最近の株価は上昇傾向ですが、まだまだ序章なのかもしれません。

【7504】高速

4番目の銘柄は高速で包装資材の専門商社です。食品容器やトレー、弁当容器などの食品用資材、紙製品やラベルなどの工業包装資材なども手掛けています。

また、スーパーやコンビニエンスストアの食品をトレーやフィルムで包む「プリパッケージ」包装資材の商品企画から配送なども行っています。

直近決算

高速は7月31日に第1四半期決算を発表しており、最終利益は8億円と前年同期比1億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、主力商材の需要増や営業網拡大に加え、販管費や原料コストなどの増加を抑えたためとの事です。

通期最終利益(億円)

| 銘柄名 | 高速 |

| 2020年3月期 | 22 |

| 2021年3月期 | 24 |

| 2022年3月期 | 26 |

| 2023年3月期 | 29 |

| 2024年3月期 | 31 |

| 2025年3月期 | 34 |

| 2026年3月期(会社予想) | 36 |

2020年からの通期最終利益を見ていきますが、コロナショックも関係なく順調に増益が続いています。増益が続いている要因について、2021年頃はコロナ感染拡大による巣籠り消費で内食需要が増加した影響としており、2022年以降も原料価格高騰の影響があるなか、商品の安定供給や企画の提案、情報提供を継続した事で過去最高益を更新し続けています。

そして、前期も新規拠点の開設などによる取引拡大や価格改定、販管費のコントロールなどで過去最高益となっており、今期も好調な流れは継続する見込みとして、更に増益の予測で発表しています。

配当推移

| 銘柄名 | 高速 |

| 2016年 | 26 |

| 2017年 | 27 |

| 2018年 | 28 |

| 2019年 | 29 |

| 2020年 | 30 |

| 2021年 | 42 |

| 2022年 | 44 |

| 2023年 | 46 |

| 2024年 | 52 |

| 2025年 | 54 |

| 2026年(会社予想) | 116 |

2016年からの配当推移について、減配はもちろん据え置きの年すらなく増配が継続しておおり、増配は前期までで21期連続となっています。また、2021年の配当は創業55周年の記念配当が11円、2024年は売上高1000億円達成の記念配当が4円出ていたなか、今期は創業60周年の記念配当を60円と発表した事で大きく増配の見込みになっています。

高速の配当方針は長期的に売上高及び利益を向上させ、その利益に見合った配当を安定的に継続することが経営の最重要課題としており、具体的な目安としては、これまで継続して来た増配をさらに継続し、2025年度で22期連続増配を目指すとしています。

株主優待

高速には保有株数によってクオカードやカタログギフトがもらえる株主優待がありますので、内容を表にまとめています。

| 保有株数 | 金額 | 優待内容 |

| 100株~300株未満 | 500円 | クオカード |

| 300株~500株未満 | 3000円相当 | カタログギフト |

| 500株~1000株未満 | 5000円相当 | カタログギフト |

| 1000株以上 | 1万円相当 | カタログギフト(2冊) |

今の株価なら100株でも30万円前後で購入可能ですので、魅力的な株主優待です。

株価推移

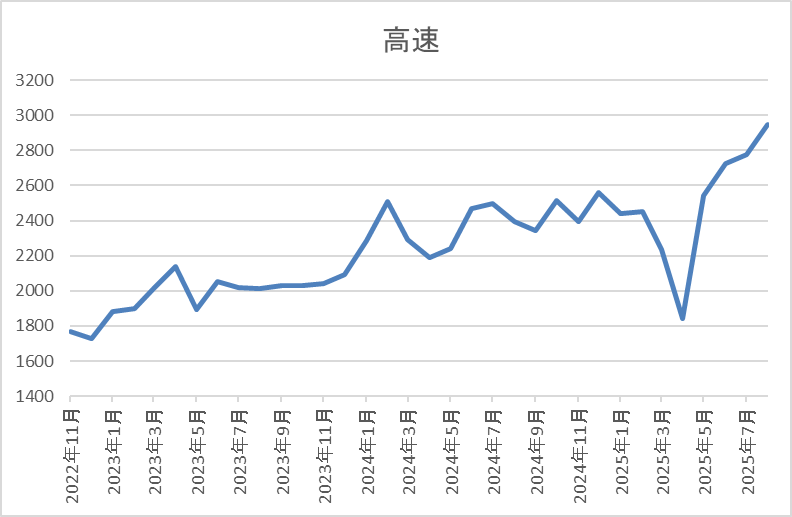

2022年後半以降の株価は上昇ペースが加速し、去年10月には2672円まで値を上げました。

その後は低迷して4月の暴落では1821円まで売られましたが、その後は急騰して直近は2900円前後まで上昇しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 高速 | 7504 | 2920 | 15.6 | 1.42 | 116 | 3.97 | 62.1 |

最近の株価は上場来の高値圏付近まで上昇していますが、今期は大幅増配の見込みですので配当利回りは4%前後と高水準です。

今期も過去最高益の見込みですがPERは市場平均並みで、配当性向は62%付近となっています。

投資判断

今までの内容から高速の投資判断について、ここ数年の業績は過去最高益が続いており、記念配当を出す事も多いですが、今までは翌年も普通配当だけで増配を継続しており、20年以上の連続増配を継続中です。そんななか、今期は年間60円と普通配当よりも多い記念配当を発表した事や直近の業績も好調に推移している事で株価も急騰していますが、利回りは依然4%付近を維持しています。

もちろん、普通に考えると記念配当は1年限定ですので、来期の配当は大きく減配になる可能性が高いですが、今までの経緯や現状の配当性向も62%付近と、異常に高い訳ではありませんので、来期以降も普通配当で現状の水準を維持してくれそうな雰囲気もあり、仮にそうなると株価は更に上昇しそうです。

【9769】学究社

5番目の銘柄は学究社で東京を中心に関東圏で都立中高一貫校や都立難関高校向けの対策塾として進学塾「ena」を運営しています。

また、全ての授業に対して単方向の映像授業も視聴可能とした「ダブル学習システム」やオンライン学習「自宅ena」など、映像やオンラインを活用した学力向上体制の強化に努めています。

直近決算

学究社は5月15日に本決算を発表しており、前期の通期最終利益は18億円と約4000万円の増益となっているなか、配当は3円増配の年間90円としています。

今期予測は通期最終利益を19億円と1億円の増益見込みにしているなか、配当は13円増配の年間103円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 学究社 |

| 2020年3月期 | 9.3 |

| 2021年3月期 | 11.0 |

| 2022年3月期 | 15.1 |

| 2023年3月期 | 18.8 |

| 2024年3月期 | 18.2 |

| 2025年3月期 | 18.6 |

| 2026年3月期(会社予想) | 19.8 |

2020年からの通期最終利益を見ていきますが、順調に増益が続いており、2023年までは4期連続の過去最高益が続きました。コロナ渦でも増益が続いた要因は、都立の中高一貫校や都立難関高校入試への対策を強化しブランドイメージを強化した事に加え、オンラインサービスを拡充させたためとの事です。

そんななか、2024年は正社員の給与水準引き上げによる採用コストの増加などで減益となりましたが、前期は新コースの設立や価格改定に加え、関係会社の株式を売却した事で増益になっており、今期も千葉県や埼玉県を中心に新規開校を進める事などで過去最高益を更新する予測で発表しています。

配当推移

| 年 | 学究社 |

| 2015年 | 50 |

| 2016年 | 60 |

| 2017年 | 60 |

| 2018年 | 60 |

| 2019年 | 60 |

| 2020年 | 60 |

| 2021年 | 65 |

| 2022年 | 75 |

| 2023年 | 87 |

| 2024年 | 87 |

| 2025年 | 90 |

| 2026年(会社予想) | 103 |

2016年からの配当推移について、数年前までは60円で据え置きの年が続いていましたが、最近の配当は過去最高益が続く業績と連動して増配傾向となっていました。そんななか、2024年は業績が久しぶりに減益となった事で配当も据え置きとなりましたが、前期は3円の増配となり、今期は期初から13円の大幅増配見込みで発表しています。

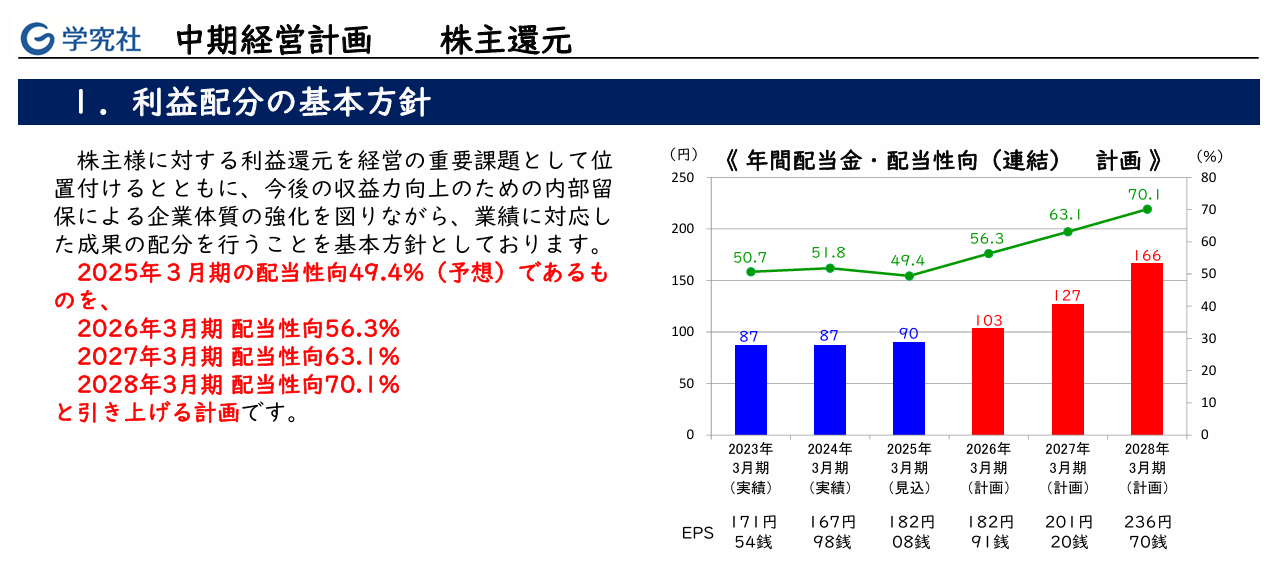

学究社の配当方針は、今後の収益力向上のための内部留保による企業体質の強化を図りながら、業績に対応した成果の配分を行う方針としているなか、3月に発表した中期経営計画で今期の目安を配当性向56.3%、来期を63.1%、そして2028年3月期に70.1%まで引き上げる計画を発表しています。

中期経営計画の株主還元

学究社は先ほどお伝えした様に今年3月に中期経営計画を発表しており、株主還元についても、こちらの資料の様に2028年3月期までの配当性向や配当金額も詳細に提示しています。

3年先の配当金をここまで細かく提示する企業は珍しいかと思いますが、この計画通りならば2028年の配当は現行の水準から60円以上増配する事になり、現在の株価で計算すると配当利回りは6%台まで上昇します。

株主優待

学究社は2022年3月期を最後に廃止していた株主優待を前期から復活する事を発表しており、保有株数100株以上を1年以上継続保有している事を条件にクオカードが1000円分もらえます。

従って、今から購入しても来年の優待はもらえませんが、最近は新たに株主優待を新設する企業も増えていますので、今後同様の流れが続くのか注目です。

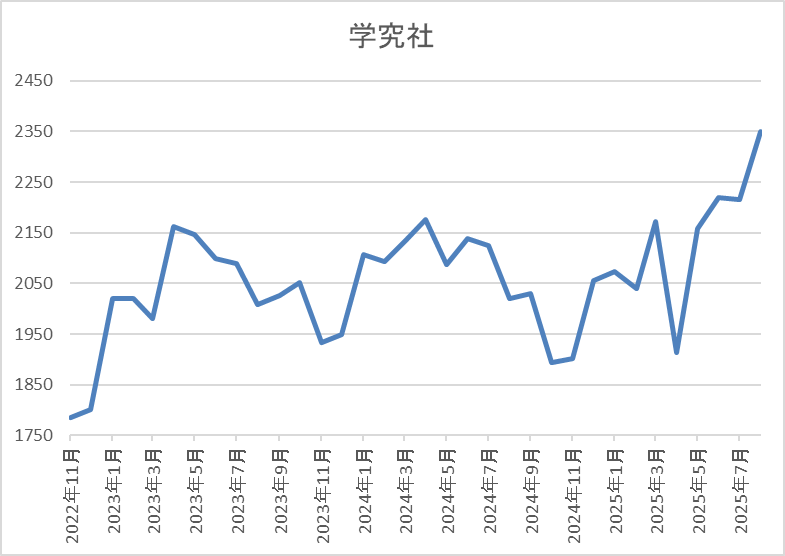

株価推移

株価は2023年5月に2257円まで上昇した後は2000円付近で停滞が続きました。

実際、4月の暴落でも1914円までしか下げませんでしたが、直近は2450円前後まで上昇しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 学究社 | 9769 | 2450 | 13.4 | 3.63 | 103 | 4.20 | 56.3 |

最近の株価はじわじわ上昇していますが、増配も続いていますので配当利回りは4%前半と高水準です。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は56%付近と方針通りの水準です。

投資判断

今までの内容から学究社の投資判断について、会社の規模感や株式の出来高は大きくありませんが、業績はじわじわ伸びており、配当も概ね増配傾向となっています。そんななか、途中でお伝えした様に学究社は3月に中期経営計画を発表しており、今後は新規開校やオンライン指導を拡充する事で更に業績を伸ばす成長戦略を掲げており、配当も配当性向を引き上げる事で2028年の年間配当は166円と現状から60円近い大幅増配の計画を早くも表明しています。

仮にそうなると、今の株価でも利回りは7%付近まで上昇しますので、業績が計画通りにいった時の株価は凄い事になっていそうです。

【1717】明豊ファシリティワークス

最後の銘柄は明豊ファシリティワークスで、オフィス移転や複数オフィスの統廃合に加え、オフィス・ビル・公共施設・学校・医療施設などの新築・改修・設備更新における施設プロジェクトを発注者側で支援する建築発注者を支援するサービス会社です。

また、建物の新築・改修や設備更新、脱炭素化や環境施策検討などに関して、事業の実現性検証や 基本計画策定などのプロジェクト早期⽴上げを⽀援するCM事業も手掛けています。

直近決算

明豊ファシリティワークスは5月14日に本決算を発表しており、前期の通期最終利益は9.1億円と約1億2000万円の増益になっているなか、配当は5円増配の年間42.5円としています。

今期予測は通期最終利益を9.2億円と1000万円の増益見込みにしているなか、配当は0.5円増配の年間43円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 明豊ファシリティワークス |

| 2020年3月期 | 6.3 |

| 2021年3月期 | 6.2 |

| 2022年3月期 | 6.0 |

| 2023年3月期 | 6.5 |

| 2024年3月期 | 7.9 |

| 2025年3月期 | 9.1 |

| 2026年3月期(会社予想) | 9.2 |

2020年からの通期最終利益について、数年前までは6億円台で安定していましたが、2024年は発注者における課題解決に必要な専門性と対応力が益々高度化する中で、発注者からの期待が高まり需要が増えた影響で8億円に迫る水準へ大きく増益となっています。

そして、前期も建設資材価格の高騰や労務費の上昇などにより、発注者単独による建設投資が難しい状況が続く中、高い専門性などをもって発注者を支援するCM事業の社会的役割が一層高まり、引き合いが増えた事で過去最高益を更新しており、今期も民間の発注者による建設投資が慎重になるなど、事業を取り巻く環境について保守的に考え、また大阪支店 の移転による特別損失の影響もありますが、微増益の見込みで発表しています。

配当推移

| 銘柄名 | 明豊ファシリティワークス |

| 2016年 | 10 |

| 2017年 | 12.5 |

| 2018年 | 13 |

| 2019年 | 21 |

| 2020年 | 21.5 |

| 2021年 | 26 |

| 2022年 | 28 |

| 2023年 | 31.5 |

| 2024年 | 37.5 |

| 2025年 | 42.5 |

| 2026年(会社予想) | 43 |

2016年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、前期までで12期連続の増配となっています。特に2019年以降は増配ペースも加速しており、2016年と比較すると今期見込みは4倍以上の水準へ増えている状況です。

明豊ファシリティワークスの配当方針は、赤字になった場合を除き、2026年度までは下限を年間43円以上とし、かつ配当性向55%程度を目安として、各期の業績の伸びに応じた配当を行う方針です。

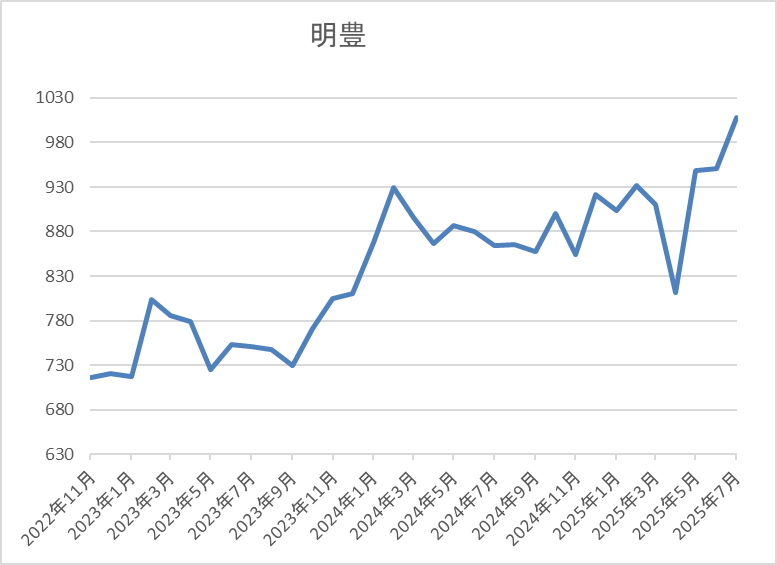

株価推移

2023年頃からの株価は右肩上がりで、今年2月には987円まで値を上げました。

その後、4月の暴落で731円まで下落する場面はありましたが、直近は再度1000円前後まで上昇しています。

株価指標(2025年8月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 明豊 | 1717 | 1049 | 13.3 | 2.20 | 43 | 4.10 | 54.6 |

最近の株価は上場来の高値付近まで上昇していますが、増配も続いていますので配当利回りは4%前半と高水準です。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は55%付近と方針通りの水準です。

投資判断

今までの内容から明豊ファシリティワークスの投資判断について、発注者の支援事業という、個人的にもあまり馴染みの無い事業が主力ですが、最近の業績は過去最高益が続いており、配当も10年以上の増配を継続中です。そんななか、最近は学校や公共施設での契約も増えていますので、将来性に期待できそうな雰囲気もあります。

以上の点に加え、来期までは現在の水準を下限の配当としていますので、社名や事業内容の知名度は高くないと思いますが、株価は動き出すと早いかもしれません。

まとめ

今回は高水準な配当を受け取りながら、株価の上昇も期待できる6つの高配当株を検証しました。高配当株投資の目的は長期間に渡って配当を受け取り続ける事ですが、その間に株価も上昇してくれた方が永久保有に対する握力が強まる事は間違いないです。

もちろん、株価が上昇する銘柄を予測する事は簡単ではありませんが、やはり私は高配当株投資家なので、株価予測のポイントには配当利回りを重視しており、例えば今回の銘柄でいくと、大和証券の場合、現状の利回りは4%台ですが、今後の増配で利回りは、5%、6%まで上昇する可能性を秘めていると思っています。

仮にそうなると、余程のことが無い限り、優良な高配当株の利回りが5%を超えて放置される事はありませんので、株価は自然と上昇して利回りは低下する事が多いです。従って、今後の株価が大きく上昇しそうな銘柄を探す1つの方法としては、今後の大幅増配が期待できそうな銘柄を探す事と同じだと思っていますので、あとは永久保有のために、どれだけ自分が信じる事ができる増配銘柄と出会えるかが大切かと思っています。

今後の株価が数倍に大化けする可能性のある6銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント