最近の日本株は堅調な展開が続いているヨーロッパ市場や直近は下落しているとはいえ、依然高水準で推移しているアメリカ市場と比較して出遅れ感が強くなっています。実際、日経平均は半年近く3万円台後半のレンジで推移していたなか、先月末にレンジの下限を大きく下回った事で指標面でも割安感が出てきている銘柄も増えてきています。

ただ、先月の決算シーズンでも明らかになった様に業績は好調に推移している銘柄が多いですので、今回はさすがに現在の株価は出遅れ過ぎに感じる5つの高配当株を検証していきます。

【1928】積水ハウス

最初の銘柄は積水ハウスで、国内外で不動産開発を手掛けており、日本を代表するハウスメーカーです。戸建てや賃貸住宅、マンションなど幅広い物件を手掛けているなか、アメリカを中心に海外市場の開拓も進めており、直近の海外売上比率はアメリカの住宅メーカーMDC社を子会社にした事もあり3割を超える水準へ拡大しています。

直近決算

積水ハウスは1月決算ですので、3月6日に本決算を発表しており、前期の通期最終利益は2177億円と154億円の増益となっているなか、配当も従来予想から6円増額の年間135円としています。

今期予測は通期最終利益が2320億円と143億円の増益見込みにしているなか、配当も9円増配の年間144円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 積水ハウス |

| 2019年1月期 | 1285 |

| 2020年1月期 | 1412 |

| 2021年1月期 | 1235 |

| 2022年1月期 | 1539 |

| 2023年1月期 | 1845 |

| 2024年1月期 | 2023 |

| 2025年1月期 | 2177 |

| 2026年1月期(会社予想) | 2320 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は減益となっていますが、2022年以降は増益傾向となっており、最近は過去最高益が続いています。業績好調の要因は高付加価値住宅の提案やボリューム効果もあり国内市場が順調に回復している事に加え、アメリカを中心に海外市場も堅調に推移しているためとの事です。

そして、前期もアメリカの住宅メーカーMDC社の連結化や既存ビジネスの成長により、すべてのビジネスモデルで増収増益を達成したとして過去最高益を更新しており、今期も好調な流れは続く見込みとして更に増益の予測で発表しています。

配当推移

| 銘柄名 | 積水ハウス |

| 2015年 | 50 |

| 2016年 | 54 |

| 2017年 | 64 |

| 2018年 | 77 |

| 2019年 | 79 |

| 2020年 | 81 |

| 2021年 | 84 |

| 2022年 | 90 |

| 2023年 | 110 |

| 2024年 | 123 |

| 2025年 | 135 |

| 2026年(会社予想) | 144 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、前期までで13年連続の増配となっています。また、最近の増配幅は業績好調を受けて大きくなっており、前期は本決算で6円の増額が発表された事で合計12円の増配、今期も期初から9円の増配予測としています。

積水ハウスの配当方針は中期的な平均配当性向40%以上に加え、一株当たり配当金の下限値を年間110円と設定しています。

株主優待

積水ハウスには株主優待もあり、1000株以上の保有で魚沼産のコシヒカリが5kgもらえます。しかし、1000株保有が条件となっており今の株価だと350万円くらい必要ですので、優待目当てで買うのは厳しそうです。

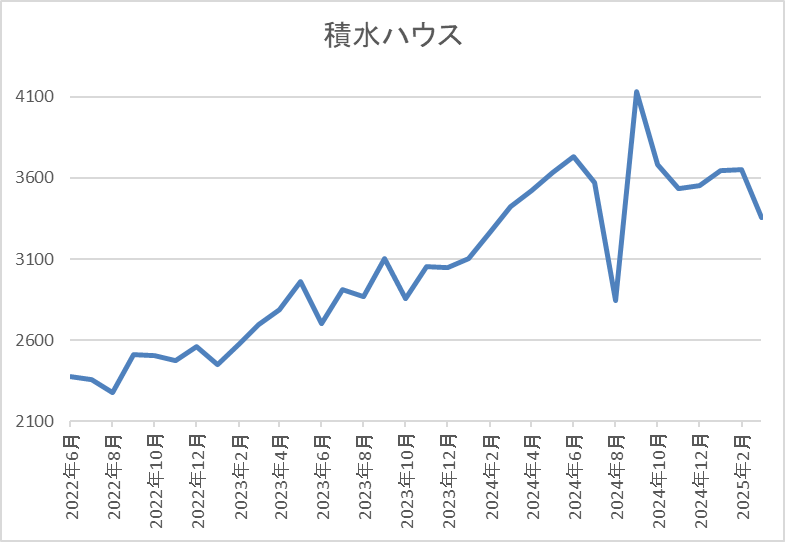

株価推移

株価はコロナショックで1551円まで売られた後は、上下を繰り返しながらも順調に上昇しています。

そして、2023年以降は上昇ペースも加速しており、去年9月には4134円まで上昇しましたが、直近は3400円前後で推移しています。

株価指標(2025年3月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 積水ハウス | 1928 | 3385 | 9.5 | 1.12 | 144 | 4.25 | 40.2 |

最近の株価は去年の高値から下落しているなか、配当は増配が続いていますので配当利回りは4%前半と高水準です。

業績も過去最高益が続いていますのでPERは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から積水ハウスの投資判断について、業績や配当は順調に推移しているなか、今期予測も堅調な内容で発表されましたが、最近の株価は今回の決算発表後でも下落しました。これだけの好決算でも株価が下落している要因は、MDCの買収に多額の費用が掛かった事や急速に売上が伸びているアメリカ市場において、インフレの再燃や景気後退の懸念が高まっている事なども影響しているのかもしれません。

ただ、今回の増配で配当利回りは4%を超えており、指標面も割安ですので、さすがに現在の株価は出遅れ過ぎに感じます。

【5108】ブリヂストン

2番目の銘柄はブリヂストンです。ブリヂストンは世界最大手のタイヤメーカーで、日本だけに限らず、アジアやアメリカ、ヨーロッパなど様々な国へ製品を販売しています。

乗用車やトラック、二輪車、航空機など様々な車種や環境に対応するタイヤを開発しており、海外に150以上の生産開発拠点を展開しているなか、直近の海外売上比率も8割近くを占めるほど国際的な企業です。

直近決算

ブリヂストンは12月決算ですので、2月17日に本決算を発表しており、前期の通期最終利益は2849億円と464億円の減益になっていますが、配当は10円増配の年間210円としています。

今期予測は通期最終利益を2530億円と319億円の減益見込みにしていますが、配当は20円増配の年間230円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | ブリヂストン |

| 2019年12月期 | 2401 |

| 2020年12月期 | -233 |

| 2021年12月期 | 3940 |

| 2022年12月期 | 3003 |

| 2023年12月期 | 3313 |

| 2024年12月期 | 2849 |

| 2025年12月期(会社予想) | 2530 |

2019年からの通期最終利益について、2020年はコロナショックの影響で赤字に転落していますが、2021年は各国での経済活動再開や新車不足に伴う中古車市場の活況で市販用タイヤ需要が堅調に推移した事に加え、円安の影響で過去最高益の水準へ一気にV字回復しています。

その後も2022年は前期V字回復の反動もあり減益、2023年は半導体不足改善に伴う需要回復などで増益と増減を繰り返していたなか、前期は中国のEV攻勢などによる自動車業界の構造変化を受けて再編・再構築費用を約1,000億円計上した事で減益となっており、今期も緊急危機対策年として、質を伴った成長へ向けて 「守り」を固めつつ、「攻め」の活動で将来への布石を打つとしていますが、現状は1割程度の減益見込みとしています。

配当推移

| 銘柄名 | ブリヂストン |

| 2015年 | 130 |

| 2016年 | 140 |

| 2017年 | 150 |

| 2018年 | 160 |

| 2019年 | 160 |

| 2020年 | 110 |

| 2021年 | 170 |

| 2022年 | 175 |

| 2023年 | 200 |

| 2024年 | 210 |

| 2025年(会社予想) | 230 |

2015年からの配当推移について、赤字に転落した2020年は大きく減配となっていますが、その2020年以外は概ね増配傾向となっています。そして、業績が回復した2021年はコロナ前を上回る水準へ大きく増配となっており、前期は業績が低迷するなか10円の増配、そして今期も減益見込みとなっていますが、配当性向の引き上げもあり20円の増配見込みで発表しています。

ブリヂストンの配当方針は当該期の業績、財政状態に加え、中期的な利益見通し、投資計画、キャッシュ・フロー等を総合的に勘案して、連結配当性向50%を目安に持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めることを基本としています。

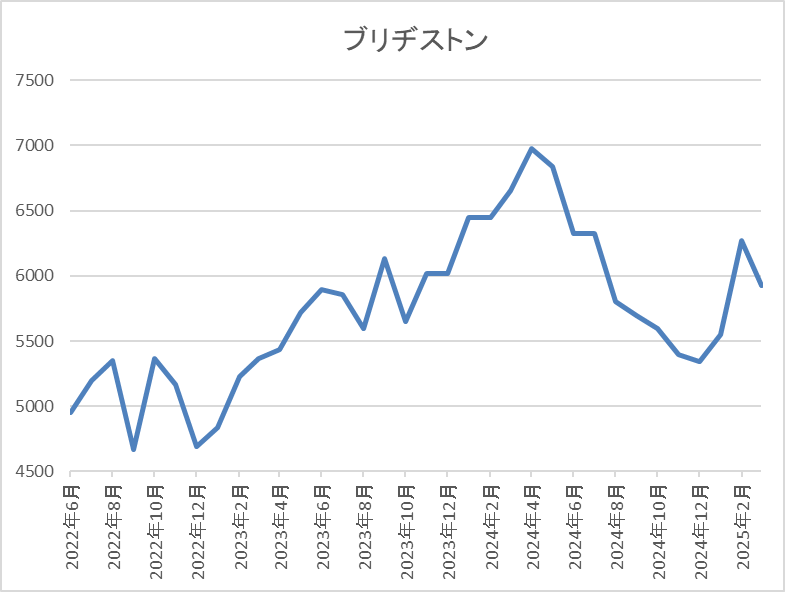

株価推移

株価はコロナショックで2861円まで売られた後、約1年をかけて5000円付近まで値を戻しました。

その後もじわじわ上昇して去年5月には7058円まで上昇しましたが、そこからは下落が続き、年明けには5209円まで値を下げましたが、直近は6000円前後まで反発しています。

株価指標(2025年3月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ブリヂストン | 5108 | 6013 | 16.2 | 1.10 | 230 | 3.83 | 62.0 |

最近の株価は直近の安値から反発していますが、増配は続いていますので配当利回りは3%後半となっています。

今期業績も減益見込みですがPER、PBRは市場平均並み、配当性向は62%付近と目安の水準を10%程度上回っています。

投資判断

今までの内容からブリヂストンの投資判断ですが、直近の業績は減益が続いており、要因は世界的な自動車販売の不振やEV車への対応に加え、廉価輸入タイヤの増加などによるタイヤ業界の構造変化が起きているためとしています。この辺りの現状を踏まえて、ブリヂストンも構造改革を進めており、また業績低迷のなかでも増配を継続している事もあってか、直近の株価も反発しています。

ただ、それでも現在の株価は去年5月の高値から1000円近く売られている状況ですので、まだまだ上値を目指せそうに感じます。

【8133】伊藤忠エネクス

3番目の銘柄は伊藤忠エネクスです。伊藤忠エネクスは伊藤忠グループ中核のエネルギー商社で、エネルギー商社としての売上は業界トップクラスとなっています。

販路はガソリンスタンドや工場、病院などの法人向けのほか、一般家庭へも石油製品やLPガスなどを販売しています。

直近決算

伊藤忠エネクスは1月31日に第3四半期決算を発表しており、最終利益は139億円と前年同期比7億円の増益となっているなか、通期最終利益の見込みを20億円上方修正し、配当も2円増額の年間58円予測に修正しています。

前期比増益の要因は、ホームライフ事業や電力・ユーティリティ事業の採算改善があったためとしており、各事業の利益が順調に積み上がっている事で通期見通しを上方修正したとの事です。

通期最終利益(億円)

| 銘柄名 | 伊藤忠エネクス |

| 2019年3月期 | 115 |

| 2020年3月期 | 120 |

| 2021年3月期 | 121 |

| 2022年3月期 | 131 |

| 2023年3月期 | 138 |

| 2024年3月期 | 138 |

| 2025年3月期(会社予想) | 155 |

2019年からの通期最終利益を見ていきますが、順調に増益が続いており、前期までで9期連続の過去最高益を記録しています。業績好調の要因について、2022年はLPガスの輸入価格上昇やメガソーラーの子会社化に伴う評価益などのためで、2023年は外航船向けの重油販売が堅調に推移した事などで産業ビジネス部門が堅調に推移したためとしています。

そして、前期は好調な自動車ディーラー事業や資産入れ替えに伴う売却益により、ぎりぎりでしたが約5000万円の増益となっており、今期も第3四半期決算で上方修正を発表した事で過去最高益を更新する予測になったなか、通期進捗率も89%付近と高水準で推移しています。

配当推移

| 銘柄名 | 伊藤忠エネクス |

| 2015年 | 22 |

| 2016年 | 24 |

| 2017年 | 32 |

| 2018年 | 40 |

| 2019年 | 42 |

| 2020年 | 44 |

| 2021年 | 50 |

| 2022年 | 48 |

| 2023年 | 50 |

| 2024年 | 54 |

| 2025年(会社予想) | 58 |

2015年からの配当推移を見ていきますが順調に増配が続いており、2022年は2円減配となっていますが、2021年は設立60周年の記念配当が6円出ていましたので、記念配当を考慮すると増配が継続している事になります。そして、前期も4円、今期も第3四半期決算で2円増額された事で合計4円の増配見込みと安定した増配が続いています。

伊藤忠エネクスの配当方針は継続的な安定配当を方針として掲げ、 連結配当性向40%以上を強く意識した上で、2024年度までの中期経営計画期間中は累進配当を実施としています。

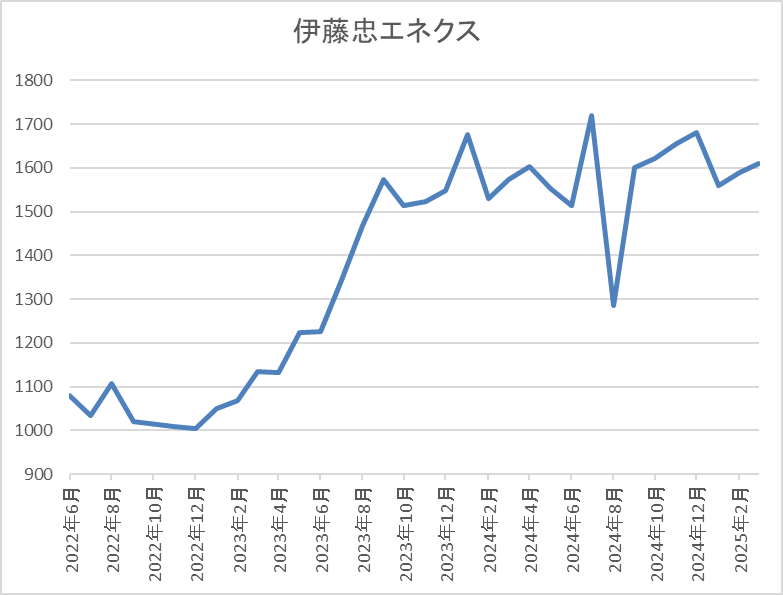

株価推移

株価はコロナショック時に716円まで売られましたが、2021年3月には1176円まで上昇しました。

その後は1000円付近で停滞する期間も長かったですが、2023年春以降は上昇して去年7月には1887円まで上昇しましたが、8月に1286円まで売られ、その後は1600円前後で推移しています。

株価指標(2025年3月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤忠エネクス | 8133 | 1602 | 11.7 | 1.07 | 58 | 3.62 | 42.2 |

最近の株価は停滞しているなか、増配が継続している事で配当利回りは3%半ばとなっています。

今期も過去最高益を更新する見込みになりましたのでPERは市場平均より割安で、配当性向は42%付近と方針通りの水準です。

投資判断

今までの内容から伊藤忠エネクスの投資判断について、第3四半期決算の上方修正で今期も過去最高益の見込みになったなか、10年以上の連続増配も継続中です。今回の決算で業績を上方修正した要因は各事業の利益が順調に積み上がっているためとしていますが、最近の業績推移から一気に20億円も増額した事はサプライズで、決算直後の株価も100円以上上昇しましたが、すぐに元の水準へ戻っています。

以上の点を踏まえると、今までの配当推移から来期以降も増配が継続される可能性は高そうですので、最近の停滞している株価には出遅れを感じます。

【7267】ホンダ

4番目の銘柄はホンダです。ホンダは日本を代表する輸送機器メーカーで、国内に限らず北米やアジアなど世界各国に製品を販売しています。実際、直近の海外売上比率もアメリカを中心に9割に迫る水準となっています。

そんななか、去年年末に日産との経営統合協議を進めると発表していましたが、先月わずか2ヶ月弱で協議を打ち切る事を表明しました。

直近決算

ホンダは2月13日に第3四半期決算を発表しており、最終利益は8052億円と前年同期比644億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因について、二輪車の販売は好調に推移しており、四輪車も北米での販売は堅調でしたが、中国を中心としたアジアでの販売が減少したためとの事です。

通期最終利益(億円)

| 銘柄名 | ホンダ |

| 2019年3月期 | 6103 |

| 2020年3月期 | 4557 |

| 2021年3月期 | 6574 |

| 2022年3月期 | 7070 |

| 2023年3月期 | 6514 |

| 2024年3月期 | 11071 |

| 2025年3月期(会社予想) | 9500 |

2019年からの通期最終利益について、コロナショックで大きく減益となった2020年以降は順調に推移していましたが、2023年は半導体供給不足の影響による四輪車の生産・販売台数減少や原材料価格高騰の影響で減益となりました。

しかし、前期は米国での堅調な需要による四輪車の販売増加や機種収益の改善に加え、円安の追い風もあった事で過去最高益を更新しており、今期は研究開発費の増加や為替のマイナス影響などを考慮して減益見込みにしているなかではありますが、第3四半期時点の通期進捗率は85%付近で推移しています。

配当推移

| 銘柄名 | ホンダ |

| 2015年 | 29.3 |

| 2016年 | 29.3 |

| 2017年 | 30.6 |

| 2018年 | 33.3 |

| 2019年 | 37 |

| 2020年 | 37.3 |

| 2021年 | 36.6 |

| 2022年 | 40 |

| 2023年 | 40 |

| 2024年 | 68 |

| 2025年(会社予想) | 68 |

2015年からの配当について、コロナショックの影響を受けた2021年は減配になっており、たまに据え置きの年もありますが、概ね順調に増配傾向となっています。そんななか、前期は業績好調を背景に一気に28円の大幅増配となっており、今期は現状据え置きの予測にしています。

ホンダの配当方針は連結配当性向30%を目安に安定的・継続的に行うよう努めるとしています。

株主優待

ホンダには株主優待があり、100株以上の保有で希望者全員にホンダのカレンダーが1部もらえます。

また、いずれも抽選にはなりますが1年以上の継続保有でレースやEnjoy Hondaの入場券、3年以上の継続保有で事務所やHonda Jetの見学会に参加できますので、ホンダファンの人にとっては嬉しい株主優待です。

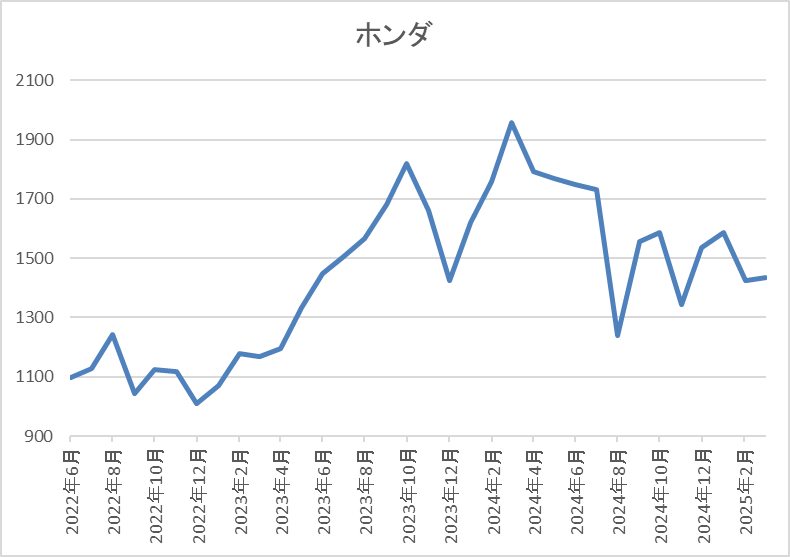

株価推移

株価はコロナショック時に706円まで売られましたが、その後は上下を繰り返しながら約1年で1000円を超える水準まで上昇しました。

そこからは1000円付近での値動きが中心でしたが、去年3月には1959円まで上昇し、その後1200円付近まで売られ、年明けには1600円を超えましたが、直近は1400円前後で推移しています。

株価指標(2025年3月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ホンダ | 7267 | 1431 | 6.6 | 0.48 | 68 | 4.75 | 31.6 |

最近の株価は乱高下しているなか、配当は高水準を維持していますので配当利回りは4%後半と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は32%付近と方針通りの水準です。

投資判断

今までの内容からホンダの投資判断について、今期は減益見込みになっていますが、同じく苦戦が続いている他の自動車メーカーと比較すると減益率は低めですので、健闘している方かとは思います。そんななか、最近の株価は年末に発表された日産との経営統合に絡み乱高下しましたが、結局は打ち切りとなり、正直何だったんだという感じです。

しかし、経営統合協議を進めるにあたり、年末に発表していた上限1.1兆円の大規模自社株買いは継続して推進すると表明してくれましたので、株価はもう少し上昇しても良さそうに感じます。

【9831】ヤマダHD

最後の銘柄はヤマダHDで、全国に家電量販店を展開しており、グループの直営店舗数は1000店舗を超えています。また、最近は家電をコアとして、住宅や家具・インテリア、リフォーム、不動産、保険・金融などのサービスを始め、家電だけではなく住空間をコーディネートして提案できる事業内容に変革を進めています。

直近決算

ヤマダHDは2月6日に第3四半期決算を発表しており、最終利益は254億円と前年同期比11億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は出店及び各種販促の強化により売上は増えていますが、前期に一過性の法人税軽減影響があった反動としています。

通期最終利益(億円)

| 銘柄名 | ヤマダHD |

| 2019年3月期 | 146 |

| 2020年3月期 | 246 |

| 2021年3月期 | 517 |

| 2022年3月期 | 505 |

| 2023年3月期 | 318 |

| 2024年3月期 | 240 |

| 2025年3月期(会社予想) | 282 |

2019年からの通期最終利益について、2022年にかけては企業買収の影響やコロナ感染拡大による巣ごもり需要に加え、特別定額給付金の影響で大きく伸びています。しかし、2023年以降は巣ごもり需要の反動や天候不順による季節商品の売上減に加え、固定費の増加などで減益が続きました。

そんななか、今期は積極的な店舗開発とエリア内店舗効率の最適化・最大化を推進する事や成長戦略事業の更なる推進で増益予測にしているなか、第3四半期時点の通期進捗率も91%付近と順調に推移しています。

配当推移

| 銘柄名 | ヤマダHD |

| 2015年 | 6 |

| 2016年 | 12 |

| 2017年 | 13 |

| 2018年 | 13 |

| 2019年 | 13 |

| 2020年 | 10 |

| 2021年 | 18 |

| 2022年 | 18 |

| 2023年 | 12 |

| 2024年 | 13 |

| 2025年(会社予想) | 13 |

2015年からの配当推移について、コロナショックで2020年は減配となっていますが、2021年にかけては概ね増配傾向でした。しかし、2023年は業績低迷を背景に減配となっており、前期は50周年の記念配当1円により1円の増配となりましたが、今期は現状据え置きの予測になっています。

ヤマダHDの配当方針は中長期的に成長投資を行い、経営指標を向上させ、安定的な還元を目指すとしており、具体的な目安は配当性向30%としています。

株主優待

| 基準日 | 100株~499株 | 500株~999株 | 1000株~9999株 | 10000株以上 |

| 3月末 | 500円分(1枚) | 2,000円分(4枚) | 5,000円分(10枚) | 25,000円分(50枚) |

| 9月末 | 1,000円分(2枚) | 3,000円分(6枚) | 5,000円分(10枚) | 25,000円分(50枚) |

ヤマダHDはヤマダデンキなどで使用出来るお買物優待券が3月と9月の年2回保有株数によって貰えます。

保有株数が増えるごとに貰える優待券も増えていきますが、1回のお買い上げ金額が税込み合計金額1,000円以上につき、1,000円ごとに1枚(500円)利用可能な条件となっていますので注意は必要です。

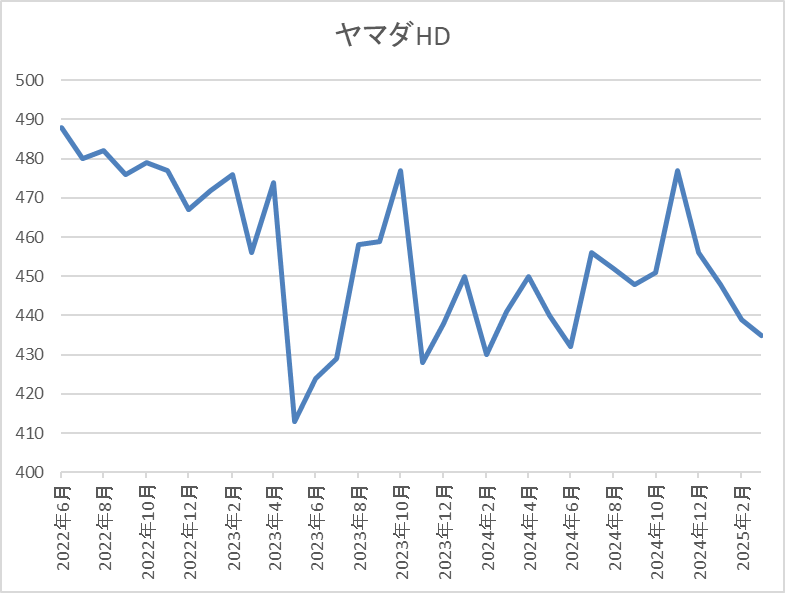

株価推移

株価はコロナショックで400円付近まで売られた後、約1年で600円を超える水準まで反発しました。

しかし、そこからは低迷が続き、ここ3年近くは400円台で停滞が続いています。

株価指標(2025年3月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ヤマダHD | 9831 | 433.1 | 10.6 | 0.47 | 13 | 3.00 | 31.9 |

ここ数年の株価は停滞が続いていますが、今期配当も据え置きの予測ですので配当利回りは3%前後となっています。

今期は増益の見込みですのでPER、PBRは市場平均よりも割安で、配当性向は32%付近と方針通りの水準です。

投資判断

今までの内容からヤマダHDの投資判断ですが、最近の業績は減益が続いており、業績と連動して減配も行われたため、ここ3年近く株価は400円台で停滞が続いています。しかし、今期は久しぶりに増益予測になっているなか、既に公表されている来期以降の新中期経営計画では配当性向の目安を10%引き上げて40%にする事も発表しています。

以上の点に加え、現状の割安な指標面も考慮すると、株価もさすがにそろそろ500円台を目指して良い印象です。

まとめ

今回は様々な状況を踏まえると、最近の株価は出遅れ過ぎに見える5つの高配当株を検証しました。冒頭でお伝えした様に最近の日本株は海外市場と比較して出遅れ感が目立つ様になっていますが、業績は好調に推移している銘柄が多いですので、ある意味良い買い場と捉える事もできます。

そして、過去の相場を振り返っても分かりますが、一旦勢いが付きだすと、日経平均も凄いペースで上昇しますので、もちろん業績や配当推移に加え、将来性などの見極めは大切ですが、出遅れている今のうちに狙いたいところです。

※Xでも投資に役立つ情報を連日投稿中!!

コメント