最近は増配や自社株買いなどにより株主還元力を高めている企業が多いですが、株主還元の一環として株式分割を行うケースも増えています。株式分割をしても資産価値自体は変わりませんが、保有している株数が自動的に増える事は嬉しいですし、株式分割により最低購入金額が下がる事で購入しやすくなりますので、株式分割は好材料と捉えられる事が多いです。

ただ、株式分割発表後の株価は乱高下するケースも多く、どのタイミングで購入したら良いかの判断は難しいところがありますので、今回は最近株式分割を行った銘柄の株価動向を踏まえたうえで、株式分割銘柄の買い場を検証していきます。

株式分割とは

そもそも株式分割とは、1株をいくつかに分割し発行済みの株式数を増やす事です。1株が2株に分割されると保有株数は2倍になりますが、理論上株価は半分になりますので資産価値としては変わりません。

資産価値は変わらないのに企業が株式分割を行う理由は、株式分割により株価が下がる事で購入しやすくする事が目的の1つです。そして、東証も望ましい投資単位としている5万円以上50万円未満の水準へ移行するため、投資単位の引下げに関する考え方及び方針などを開示するよう義務付けています。

実際、最近は最低購入金額の高い銘柄やNTTの様な大企業が株式分割を発表する事も増えています。そして、株式分割は好材料と捉えられる事も多いため、株式分割を発表した銘柄の株価は上昇する事も多いですが、権利が落ちた後は株式分割により株数が増える事で利益確定の売りが増え、上値が重たくなる場合もあり、特に株式分割前に株価が大きく上がっていた銘柄は、保有株の一部を売却する動きが出やすい恐れがあります。

という事でまずは、最近株式分割を行って既に権利が落ちている2銘柄の株価推移を見ていきます。

【9432】NTT

最初の銘柄は先ほど例に挙げたNTTですが、NTTは去年の5月12日に6月末を基準日とした株式の25分割を発表し、分割数の多さから話題にもなりました。

NTTは大量分割の目的について、新NISA導入も踏まえ、投資単位当たりの金額を引き下げることで投資しやすい環境を整え、当社グループの持続的な成長に共感していただける投資家層を幅広い世代において拡大するためと発表していました。

ただ、株式分割発表時の株価は4000円付近でしたので、東証が望ましいとしている上限の最低購入金額はクリアしている状況で、逆に株式分割により下限の5万円を下回る事になりました。

この辺りについてNTTは、単元未満株主が増加している現状などを踏まえ、投資環境を整えることで、議決権を有する株主として当社株式を保有して頂きたいと説明しています。

日足チャート

以上の点を踏まえたうえで、NTTの当時の日足チャートを見ていきますが、株式分割発表翌営業日の株価は上昇していますが、25分割という桁外れに大きい分割数への戸惑いもあってか、その後は反落に転じています。

その後も権利取りに向けて停滞が続き、権利付き最終日には当時の株価で200円以上上昇し、権利落ち初日に178.9円の高値を付けていますが、そこからは反落の動きになっています。

この辺りの要因については、25分割という大分割だった事もあり権利を取る動きや権利落ちで最低購入金額が2万円以下になった事で買いが集まった印象ですが、その後は権利落ちにかけて上昇していた事で、権利取り前に購入した株主や従来の株主が保有株の一部売却を進めた事で売り圧力が強くなった感じです。

その後の株価は9月にかけて再度上昇していますが、今年に入ると右肩下がりになっており、先月は145円付近まで売られた事は記憶に新しいかと思います。

ちなみにNTTは、今年4月時点の株主数が株式分割前の2023年3月と比較して、ほぼ倍増となる186万人に増えており、特に40代以下の割合は約4倍と個人株主の年齢構成も多様化していると発表していますので、株式分割の目的は達成できている様です。

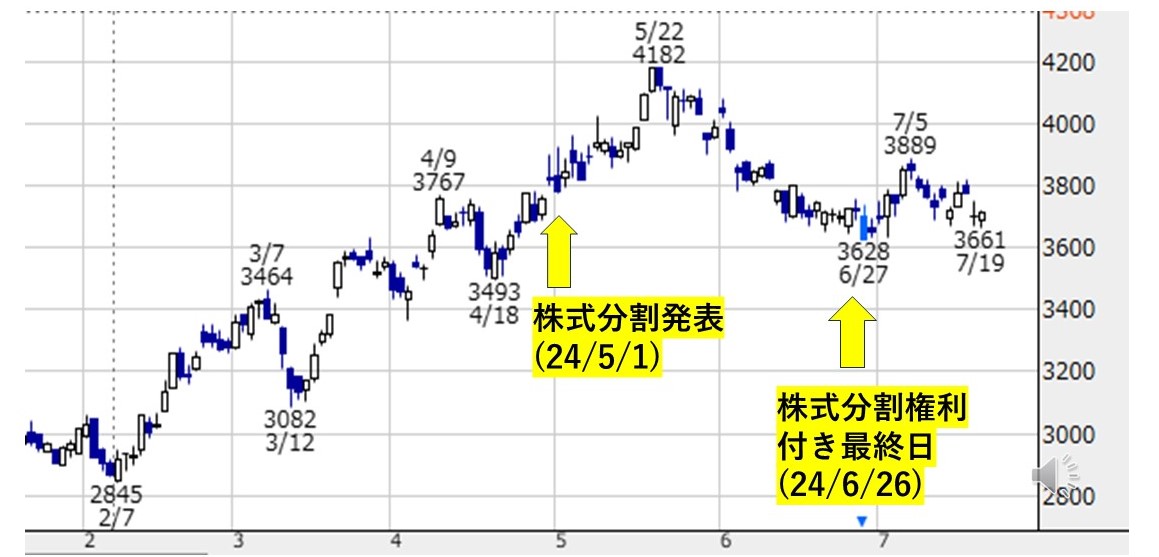

【8031】三井物産日足チャート

続いての株式分割銘柄は三井物産で、今年の5月1日に6月末時点での株式2分割を発表し、既に権利が落ちている状況です。先程のNTTは分割数も多かったですので、今度は三井物産の日足チャートを見ていきますが、株式分割発表後は順調に株価が上昇し、3週間後の5月22日までに分割前の株価で約800円上昇しています。

しかし、その後は権利取りにかけて値を下げ、権利が落ちた後は一旦上昇していますが、直近は再度低迷している状況です。

株式分割発表から権利落ち後の株価推移について

という事で、ここまで検証した2銘柄の株価推移をもとに株式分割発表から権利落ち後の値動きについてまとめると、株式分割の発表後は上昇しますが、権利取りに向けては停滞が続き、権利取りを挟んで上昇するケースもありますが、権利落ちから少し時間が経つと低迷するケースが多い様に感じます。

もちろん、今回はたった2銘柄の株価動向しか見ていませんし、株価は株式分割だけでなく、業績や配当推移、将来性に加え、全体の動きにも連動しますので一概には言えませんが、この辺りは株式分割により増えた株数が売り圧力になっている様な気もします。

実際、最近の株価は数年前と比較して大きく上昇している銘柄が多いですので、全部は売りたくないけれど、一部は売却して利益を確定させたいという気持ちは理解できなくもないです。

それでは以上の点を踏まえたうえで、続いては既に株式分割を発表していますが、まだ権利が落ちていない2銘柄の日足チャートを見ていきます。

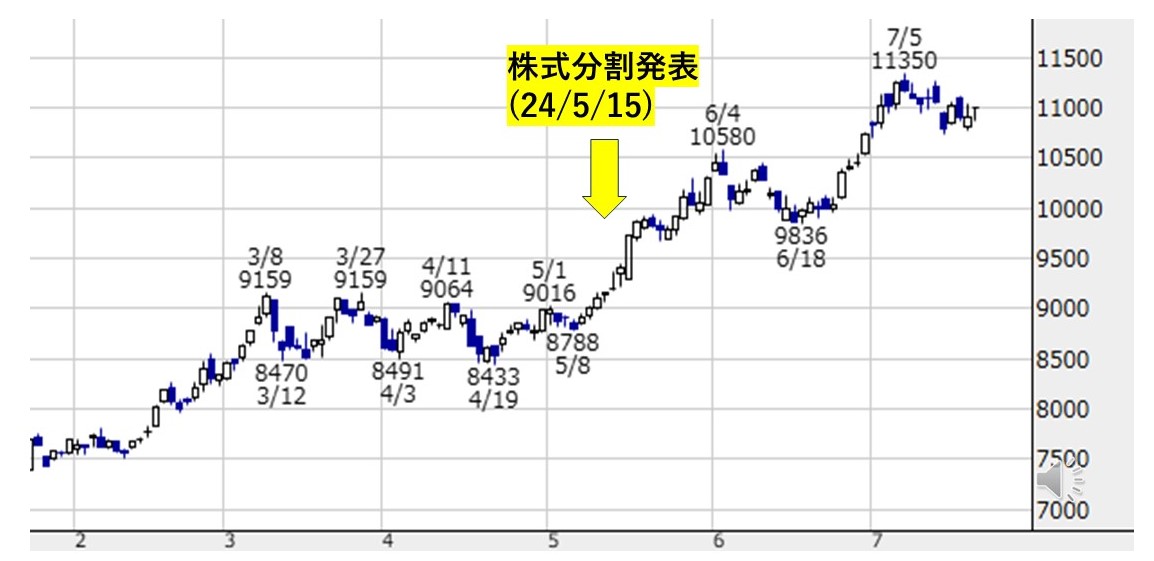

【8316】三井住友FG日足チャート

最初の銘柄はメガバンクの三井住友FGで、今年5月15日に9月末を基準日とした株式の3分割を発表しています。株式分割発表後の株価は順調に上昇しており、6月は全体の低迷もあり売られる場面はありましたが、直近は再度1万円を超える水準まで上昇しています。

ここまでは、先ほど検証した傾向通りの動きになっていますが、今後も傾向通りの値動きになると、約2か月後に迫っている権利取りに向けて調整に入る可能性もありますので、注意したいところです。

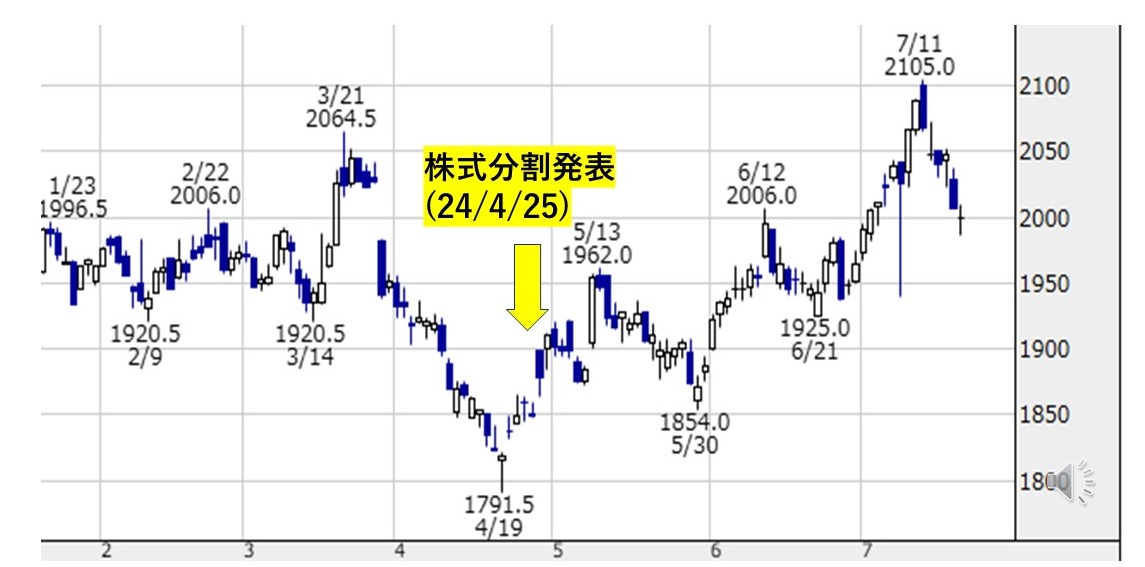

【9434】ソフトバンク日足チャート

2番目の銘柄は通信会社のソフトバンクで、今年4月25日に9月末を基準日とした株式の10分割を発表しています。ソフトバンクの現在の株価は2000円付近ですので、株式分割後はNTT同様に2万円前後から購入可能となる点でも注目を集めました。

そんなソフトバンクの株価も株式分割発表後は上昇し、5月に一旦下落する場面はありましたが、その後は上昇に転じています。ただ、ソフトバンクも今後は権利取りに向けて、再度株価が下落する可能性がありますので注意したいところです。

株式分割銘柄の買い場

ここまでまとめてきた様に株式分割を発表した銘柄の株価は発表後に上昇するケースが多いですが、権利取りや権利落ち後は下落に転じるケースも多いです。従って、株式分割銘柄を狙う場合は、権利取り直前に株価が下がったところか権利落ち後に株価が下がったところが良い様な気がしますが、やはり1番は株式分割を発表する前に購入しておく事だと思います。

という事でここからは、現在の最低購入金額が東証が望ましいとする50万円を超えており、今後の株式分割が期待できそうな3銘柄を検証していきます。

【8035】東京エレクトロン

最初の銘柄は東京エレクトロンで、半導体製造装置やフラットパネルディスプレイ製造装置を開発、製造、販売している電気機器メーカーです。半導体とは金属などの電気を通しやすい導体とゴムなどの電気を通しにくい絶縁体の中間の低効率を持つ物質で、テレビ、パソコン、エアコン、炊飯器など様々な商品で使用されています。

東京エレクトロンは、そんな半導体を製造する装置をメインで作っているメーカーで、半導体製造装置の売上比率は約9割で、販売先は8割強が海外となっています。

直近決算

東京エレクトロンは5月10日に本決算を発表しており、前期の通期最終利益は3639億円と1076億円の減益となっているなか、配当は約177円減配の年間393円としています。

今期予測は通期最終利益が4450億円と811億円の増益見込みにしているなか、配当は88円増配の年間481円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 東京エレクトロン |

| 2019年3月期 | 2482 |

| 2020年3月期 | 1852 |

| 2021年3月期 | 2429 |

| 2022年3月期 | 4370 |

| 2023年3月期 | 4715 |

| 2024年3月期 | 3639 |

| 2025年3月期(会社予想) | 4450 |

2019年からの通期最終利益について、2020年はコロナショックの影響で減益となっていますが、2021年以降は増益傾向で、2023年は過去最高益を記録しています。2023年にかけて増益が続いた要因は、半導体製造装置の需要拡大に確実に対応した事で主力装置におけるシェアが上昇したためとしています。

しかし、前期はPCやスマートフォンなどの最終製品の需要が一巡した事に伴い、半導体メーカーで生産の抑制が行われた事などを要因に減益となりましたが、今期は半導体製造装置市場の更なる成長が見込めるとして、増益の予測にしています。

配当推移

| 銘柄名 | 東京エレクトロン |

| 2015年 | 47.6 |

| 2016年 | 79 |

| 2017年 | 117.3 |

| 2018年 | 208 |

| 2019年 | 252.6 |

| 2020年 | 196 |

| 2021年 | 260.3 |

| 2022年 | 467.6 |

| 2023年 | 570.3 |

| 2024年 | 393 |

| 2025年(会社予想) | 481 |

2015年からの配当推移を見ていきますが、コロナショックで業績を落とした2020年に減配となった時以外は順調に増配傾向でしたが、前期も業績低迷を要因に久しぶりの減配となりました。今期は現状88円の大幅増配見込みになっていますが、2023年の水準には届いていない状況です。

東京エレクトロンの配当方針は連結配当性向50%、かつ1株当たり年間配当金50円を下回らない金額を目安としていますが、2期連続して当期利益を生まなかった場合は、配当金の見直しを検討するともしています。

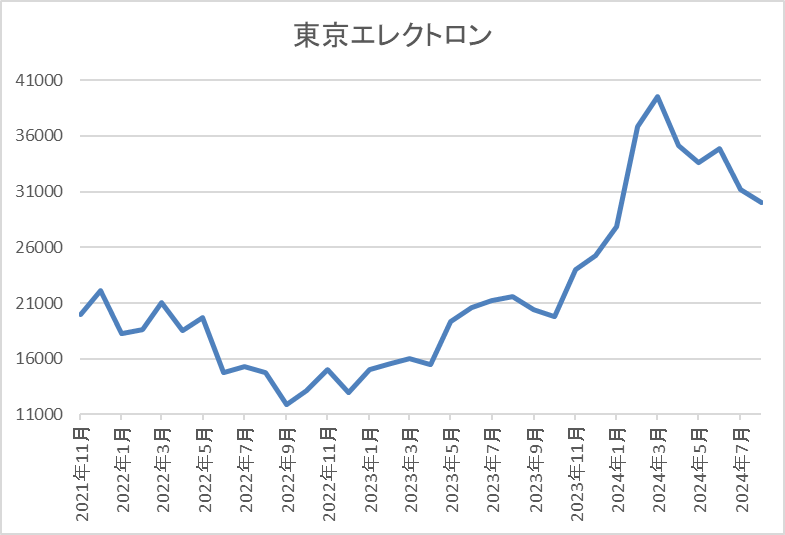

株価推移

株価はコロナショックで5456円まで下落した後は順調に値を戻し、2022年には2万3000円付近まで上昇しました。

その後再び1万円付近まで下落した後は右肩下がりの状況が続き、今年4月には4万円を超えましたが、直近は3万円前後まで下落しています。

株価指標(2024年8月1日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京エレクトロン | 8035 | 30740 | 31.8 | 8.11 | 481 | 1.56 | 49.8 |

最近の株価は直近高値から下落するなか、今期は大幅増配見込ですが、配当利回りは1%半ばのとなっています。

今期業績は増益見込みですが、PER、PBRは市場平均よりも割高で、配当性向は50%付近と方針通りです。

投資判断

今までの内容から東京エレクトロンの投資判断ですが、半導体製造装置のシェアは国内では断トツの1位、世界でも第3位となっており、半導体需要の高まりを受けてここ数年の業績は順調に推移していました。

しかし、前期は大きく減益となっている事からも分かる様に半導体の需要は景気に影響を受ける部分が大きく、また、直近もアメリカが中国に対する半導体輸出企業への規制を検討との報道をきっかけに株価が大きく売られた様に外部環境に業績や株価が大きく左右されます。

そんななか、東京エレクトロンは去年4月に株式の3分割を行っていますが、最低購入金額は依然300万円前後と高額ですので、更なる株式分割を期待したくなります。

【1911】住友林業

2番目の銘柄は住友林業で、国内外における山林経営、植林事業からグローバルなネットワークによる木材・建材の調達、流通、製造、加工、住宅建築などを手掛けています。

また、2003年に米国での住宅事業を開始するなどM&Aを絡めて海外展開も進めており、直近の海外売上比率はアメリカを中心に5割を超えています。

直近決算

住友林業は12月決算のため4月30日に第1四半期決算を発表しており、最終利益は222億円と前年同期比78億円の増益ですが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、国内住宅事業において価格改定効果から単体の売上総利益率が改善したためとしています。また、今後、建築・不動産事業や国内住宅事業での利益の上乗せも期待できますが、金利動向等の不確定な要素も多いため、通期予想は期初予想を据え置いているとの事です。

通期最終利益(億円)

| 銘柄名 | 住友林業 |

| 2020年12月期 | 303 |

| 2021年12月期 | 871 |

| 2022年12月期 | 1086 |

| 2023年12月期 | 1024 |

| 2024年12月期(会社予想) | 1055 |

2020年からの通期最終利益について、2022年までは増益が続いていましたが、ここ数年は横ばいの動きとなっています。2022年にかけて業績が伸びていた要因は、米国の住宅市場で販売戸数や販売価格が上昇していた事などが要因です。

しかし、前期は円安の影響もあり売上は増収となりましたが、米国戸建住宅事業の販売単価下落による利益率低下や米国不動産開発事業の売却物件減少などにより減益となっています。そして、今期は米国不動産事業の回復や前期に買収した会社の連結効果などにより増益の見込みにしているなか、第1四半期時点の通期進捗率は21%付近とまずまずのスタートを切っています。

配当推移

| 銘柄名 | 住友林業 |

| 2015年3月 | 21.5 |

| 2016年3月 | 24 |

| 2017年3月 | 35 |

| 2018年3月 | 40 |

| 2019年3月 | 40 |

| 2020年3月 | 40 |

| 2020年12月 | 35 |

| 2021年12月 | 80 |

| 2022年12月 | 125 |

| 2023年12月 | 125 |

| 2024年12月(会社予想) | 130 |

2015年からの配当推移について、数年前までは40円付近の水準でしたが、2021年以降の配当は好調な業績を背景に大きく増配となっていました。そんななか、前期は減益となった影響で久しぶりに据え置きとなりましたが、今期は5円の増配見込みで発表しています。

住友林業の配当方針は、株主への利益還元を最重要課題の一つと認識し、これを継続的かつ安定的に実施することを基本方針としており、利益の状況に応じた適正な水準での利益還元を行うとしています。

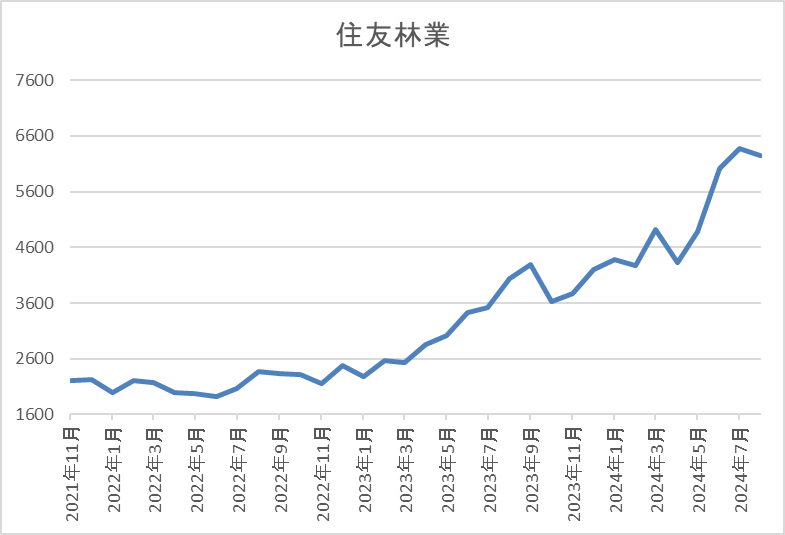

株価推移

株価はコロナショックで1095円まで売られた後は、約1年をかけて2582円まで上昇しました。その後は停滞する期間もありましたが、今年に入ると上昇ペースが加速し、直近は6000円前後まで上昇しています。

株価指標(2024年8月1日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友林業 | 1911 | 5913 | 11.5 | 1.49 | 130 | 2.20 | 25.2 |

最近の株価は上場来の高値付近で推移していますので、増配は続いていますが配当利回りは2%前後となっています。

今期業績は増益見込みですのでPERは市場平均と比較して割安で、配当性向は25%付近と余裕を感じる水準です。

投資判断

今までの内容から住友林業の投資判断について、業績は数年前の勢いが無くなっていますが、配当と共に高水準を維持しています。そんななか、最近の株価は利下げが見えてきたアメリカの住宅市場への期待もあってか、再び勢いが付いている状況です。

ただ、株価上昇により直近の最低購入金額は60万円台と東証が目安としている50万円を大きく超えていますので、そろそろ株式分割も期待したいところです。

【5108】ブリヂストン

最後の銘柄はブリヂストンです。ブリヂストンは世界最大手のタイヤメーカーで、日本だけに限らず、アジアやアメリカ、ヨーロッパなど様々な国へ製品を販売しています。

乗用車やトラック、二輪車、航空機など様々な車種や環境に対応するタイヤを開発しており、海外に150以上の生産開発拠点を展開しているなか、直近の海外売上比率は8割近くを占めるほど国際的な企業です。

直近決算

ブリヂストンは12月決算ですので、5月13日に第1四半期決算を発表しており、最終利益は866億円と前年同期比38億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前年同期比減益の要因は、前年において一時的かつ多額の収益が計上されていた事の反動としています。

通期最終利益(億円)

| 銘柄名 | ブリヂストン |

| 2019年12月期 | 2401 |

| 2020年12月期 | -233 |

| 2021年12月期 | 3940 |

| 2022年12月期 | 3003 |

| 2023年12月期 | 3313 |

| 2024年12月期(会社予想) | 3590 |

2019年からの通期最終利益について、2020年はコロナショックの影響で赤字に転落していますが、2021年は過去最高益の水準へ一気にV字回復しています。2021年の業績が好調だった要因は、各国での経済活動再開や新車不足に伴う中古車市場の活況で市販用タイヤ需要が堅調に推移した事に加え、円安の影響としています。

2022年はV字回復の反動もあり減益となりましたが、前期は半導体不足改善に伴う需要回復や市販用プレミアムタイヤの拡販に加え、円安影響で増益になっており、今期予測も引き続き厳しい事業環境は続くとしていますが、更に増益の見込みにしているなか、第1四半期時点の通期進捗率は24%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | ブリヂストン |

| 2015年 | 130 |

| 2016年 | 140 |

| 2017年 | 150 |

| 2018年 | 160 |

| 2019年 | 160 |

| 2020年 | 110 |

| 2021年 | 170 |

| 2022年 | 175 |

| 2023年 | 200 |

| 2024年(会社予想) | 210 |

2015年からの配当推移を見ていきますが、赤字に転落した2020年は大きく減配となっていますが、その2020年以外は概ね増配傾向となっています。そして、業績が回復した2021年はコロナ前を上回る水準へ大きく増配となっており、前期も25円の増配となりました。

ブリヂストンの配当方針は持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めるとしており、連結配当性向40%を具体的な目安にしています。

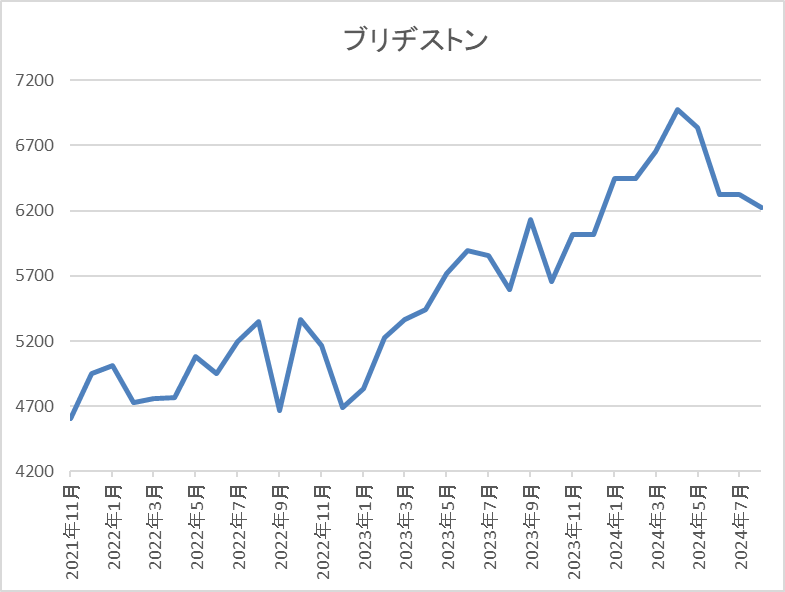

株価推移

株価はコロナショックで2861円まで売られた後、約1年かけて5000円付近まで値を戻しました。

そこからはじわじわ上昇する動きが続き、今年5月には7000円を超えましたが、直近は6000円前後で推移しています。

株価指標(2024年8月1日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ブリヂストン | 5108 | 5978 | 11.4 | 1.16 | 210 | 3.51 | 40.1 |

最近の株価は直近高値から下落しているなか、増配が続いている事で配当利回りは3%半ばとなっています。

業績は増益が続いていますのでPERは市場平均よりも割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からブリヂストンの投資判断について、コロナショックでは赤字に転落する場面がありましたが、その後は増益が続いており、配当も増配傾向です。そんななか、最近の株価は直近高値から売られている状況ですが、最低購入金額は依然60万円前後と高水準です。

以上の点を踏まえると、世界最大手のタイヤメーカーとして将来性も期待できますので、同時に株式分割も期待したいです。

まとめ

今回は株式分割を発表した銘柄の株価動向を確認したうえで、株式分割銘柄の買い場を検証し、更に今後株式分割を行いそうな3銘柄を予想しました。株式分割を発表した銘柄の株価は発表後に上昇するケースが多いですが、権利取りや権利落ち後は下落に転じるケースも多いですので、株式分割銘柄を狙う場合は、権利取り直前に株価が下がったところか権利落ち後に株価が下がったところが良い様な気がしました。

ただ、やはり1番は株式分割を発表する前に購入しておく事で、また冒頭でも触れた様に最低購入金額の引き下げは東証からの要請ですし、最近の日本株は株主還元力を高めている企業が多い事に加え、株価上昇により最低購入金額が上昇している銘柄も増えていますので、今後も株式分割を発表する銘柄は増えていく事が予想されます。

という事で、もちろん今回検証した3銘柄が実際に株式分割を発表してくれるかは分かりませんが、期待を持ちつつ、今後の株式分割発表を待ちたいと思っています。

株式分割銘柄の買い場はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント