私のブログでは普段から高配当株へ投資を行う様子を中心に記事を投稿していますが、そもそも株式市場には配当利回り何%以上が高配当株という定義はなく、東証でも法律でも厳密な基準は示されていません。

従って、投資家によっては配当利回り4%以上じゃないと高配当株と認めていない人もいるでしょうし、配当利回り3%を高配当株の線引きにしている投資家もいるかと思いますし、なかにはプライム市場の平均利回り2%前半を高配当株の目安にしている投資家がいるかもしれませんが、高配当株に厳密な基準がない以上、これらの見解は全て正解と言えます。

ちなみに個人的な考えとしては、配当利回り3%を1つの目安にしていますが、配当利回り2%台の銘柄でも今後の増配や株価下落によって、将来的に配当利回り3%以上が期待できそうな銘柄の場合は高配当株として監視リストに入れています。

という事で、同じ銘柄でも人によっては高配当株だったり、高配当株じゃなかったりするケースが起きてしまいますが、さすがに配当利回りが5%を超えている銘柄は誰もが認める高配当株だと思いますので、今回は現在の配当利回りが5%を超えている5つの高配当株を検証していきます。

【9104】商船三井

最初の銘柄は商船三井で日本郵船、川崎汽船と並ぶ日本三大海運会社の1つです。グローバルな外航海運会社として鉄鉱石船やタンカーに加え、LNG船を中心に海上貨物運送を手掛けています。

そんななか、アジアを中心に直近の海外売上比率は20%近くを占めています。

直近決算

商船三井は7月31日に第1四半期決算を発表しており、最終利益は1071億円と前年同期比160億円の増益になっているなか、通期最終利益の見込みを従来予想から1200億円増の3350億円へ上方修正し、配当も従来予想から100円増額の年間280円見込みへ修正しています。

業績好調の要因は、コンテナ船事業の運賃上昇やケミカル船をはじめとするエネルギー事業の好業績に加え、円安影響としています。

通期最終利益(億円)

| 銘柄名 | 商船三井 |

| 2019年3月期 | 268 |

| 2020年3月期 | 326 |

| 2021年3月期 | 900 |

| 2022年3月期 | 7088 |

| 2023年3月期 | 7960 |

| 2024年3月期 | 2616 |

| 2025年3月期(会社予想) | 3350 |

2019年からの通期最終利益を見ていきますが、順調に増益が続いていたなか、2022年以降は特に大幅増益となっています。2022年以降業績好調の要因は、コロナからの経済回復によりコンテナ船やドライバルク船が歴史的な好市況となった事に加え、自動車船の輸送台数回復などのためで、2023年は過去最高益を記録しています。

しかし、前期はコンテナ船事業の運賃下落により大幅減益となっており、今期も期初当初は更に減益見込みとしていましたが、先ほどお伝えした様に第1四半期決算で上方修正を発表した事で増益見込みになっています。

配当推移

| 銘柄名 | 商船三井 |

| 2015年 | 23.33 |

| 2016年 | 16.67 |

| 2017年 | 6.67 |

| 2018年 | 6.67 |

| 2019年 | 15 |

| 2020年 | 21.67 |

| 2021年 | 50 |

| 2022年 | 400 |

| 2023年 | 560 |

| 2024年 | 220 |

| 2025年(会社予想) | 280 |

2015年からの配当推移について、増減を繰り返す展開が続いていますが、業績が大きく伸びた2022年以降は大きく増配となっています。直近の配当は業績の減益と連動して減配傾向になっていますが、数年前と比較すると大きく増えており、今期見込みは2015年と比較して10倍以上の水準です。

商船三井の配当方針は、積み上げた利益で積極投資を行い利益を拡大して企業価値を上げていくとしており、下限を年間150円としているなか具体的な目安は配当性向30%としています。

株価推移

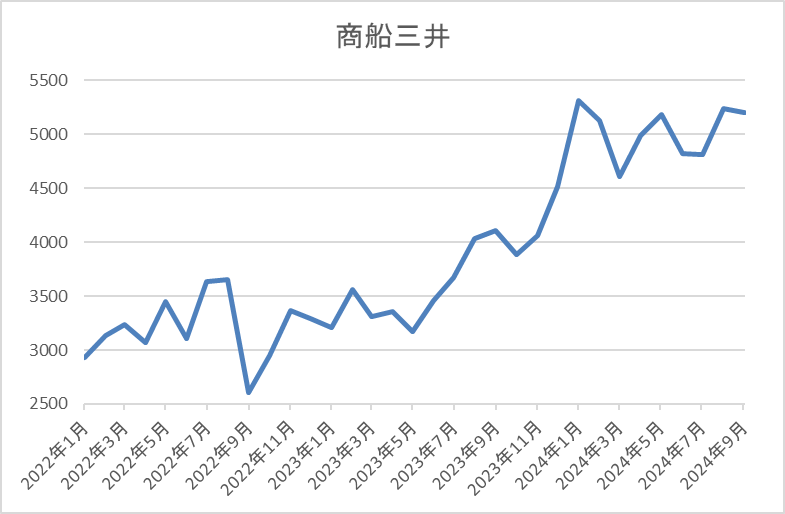

株価はコロナショックで500円を割れる水準まで売られた後は、停滞する時期を挟みながらも右肩上がりの状況です。

そんななか、先月の暴落では4000円付近まで売られる場面がありましたが、直近は5000円前後で推移しています。

株価指標(2024年9月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 商船三井 | 9104 | 4889 | 5.3 | 0.70 | 280 | 5.73 | 30.3 |

最近の株価はここ数年の高値圏で推移していますが、配当も高水準を維持していますので配当利回りは5%半ばと高水準です。

業績も高水準を維持している事でPER、PBRは市場平均と比較して割安で、配当性向は30%付近と方針通りの水準です。

投資判断

今までの内容から商船三井の投資判断について、最近の業績や配当は大きく乱高下していますが、数年前と比較して大きく伸びている状況で、株価も上昇していますが配当利回りは5%半ばと高水準です

ただ、業績好調の背景は運賃市況や為替影響が大きく、特に業績については今後も同様の水準を維持できるかの懸念ではありますが、配当の下限が年間150円と示されている点は安心材料です。

【7201】日産自動車

2番目の銘柄は日産自動車で日本を代表する自動車メーカーです。フランスのルノー社と三菱自動車を含めた3社連合でグローバル戦略を遂行しています。

そんななか、北米を中心に直近の海外売上比率も8割を超えるほど国際的な企業です。

直近決算

日産自動車は7月25日に第1四半期決算を発表しており、最終利益は285億円と769億円の減益となっているなか、通期最終利益の予測を800億円下方修正していますが、年間配当予測に変更はありません。

業績低迷の要因は、米国と中国を中心に競争の激化と販売費用の増加などが影響したとの事です。

通期最終利益(億円)

| 銘柄名 | 日産 |

| 2021年3月期 | -4486 |

| 2022年3月期 | 2155 |

| 2023年3月期 | 2219 |

| 2024年3月期 | 4266 |

| 2025年3月期(会社予想) | 3000 |

2021年からの通期最終利益は増減の激しい展開となっており、2021年はコロナショックの影響で赤字に転落していますが、2022年はコロナからの経済回復の影響で大きく増益となっています。

前期は中国を除いたグローバル販売台数が順調に伸びた事や国内販売の好調に加え、円安の追い風があった事で更に増益となっていますが、今期はインフレ影響などを考慮し期初から減益見込みにしていたなか、先ほどお伝えした様に第1四半期決算で更なる下方修正も発表されましたが、数年前の水準は上回っている状況です。

配当推移

| 銘柄名 | 日産 |

| 2015年 | 33 |

| 2016年 | 42 |

| 2017年 | 48 |

| 2018年 | 53 |

| 2019年 | 57 |

| 2020年 | 10 |

| 2021年 | 0 |

| 2022年 | 5 |

| 2023年 | 10 |

| 2024年 | 20 |

| 2025年(会社予想) | 25 |

2015年からの配当推移を見ていますが、数年前は50円付近で増減を繰り返していたなか、コロナショック時は無配に転落する場面がありました。2022年以降は業績の回復と共にじわじわ増配傾向となっていますが、まだコロナ前の水準へは戻れていない状況です。

日産自動車の配当方針は事業の成果を反映し、安定的に株主還元を増やしていくことを目指すとしているなか、具体的な目安は株主総還元率30%以上としています。

株価推移

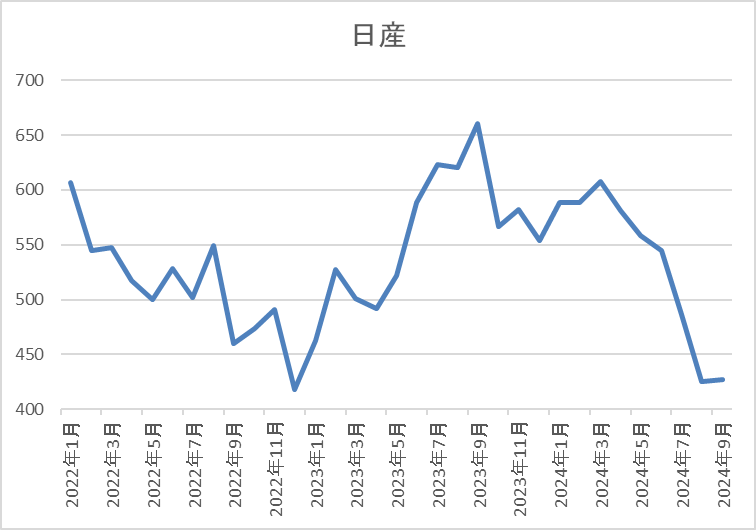

株価はコロナショックで311円まで売られた後は、600円付近まで急速に戻しましたが、そこからは停滞する時期が続きました。

その後、2023年には712円まで上昇しましたが、直近は400円前後まで下落しています。

株価指標(2024年9月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日産自動車 | 7201 | 415 | 5.1 | 0.25 | 25 | 6.02 | 30.5 |

最近の株価は下落が続くなか、配当は増配が続いていますので配当利回りは6%前後と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は30%付近と方針通りの水準です。

投資判断

今までの内容から日産自動車の投資判断について、今期は減益見込みですが数年前と比較すると順調に推移しており、配当も増配傾向です。そんななか、直近の株価は今回の決算や全体の暴落を受けて下げている事で配当利回りも6%前後と高水準になっています。

しかし、今後の業績には中国市場を中心とした海外市場の不透明感や円高も懸念され、また今までの配当推移から業績悪化時には容赦ない減配が行われるリスクもありますので、もう少し様子を見たい気持ちもあります。

【8007】高島

3番目の銘柄は高島です。高島は省エネ・軽量化・省力化の建材や産業資材などを取り扱う商社です。住宅資材や住設インテリア、断熱材、外壁材に加え、太陽光発電機器の販売なども手掛けています。

そんななか、タイや香港を中心に直近の海外売上比率も15%程度を占めています。

直近決算

高島は8月8日に第1四半期決算を発表しており、最終利益は約2億円と前年同期比2億円の減益となっているなか、通期最終利益の見込みに変更はありませんが、年間配当を35 円増額し年間80円に修正しています。

前期比減益のなか配当が大幅に増額された要因は、今回の決算で2026年3月期までの配当方針を見直したためで、新たな配当方針は連結配当性向80%以上、総還元性向100%としています。

通期最終利益(億円)

| 銘柄名 | 高島 |

| 2021年3月期 | 10 |

| 2022年3月期 | 12 |

| 2023年3月期 | 15 |

| 2024年3月期 | 48 |

| 2025年3月期(会社予想) | 16 |

2021年からの通期最終利益を見ていきますが、順調に増益が続いています。2023年にかけては建材セグメントや電子・デバイスセグメントの好調に政策保有株式の売却が加わり増益が続いていましたが、前期は営業利益は微減益ながらも、固定資産売却など特別利益の影響で過去最高益の水準に大きく増益となっています。

今期は前期の反動を考慮して減益見込みにしていますが、2期前の水準は超えている状況です。

配当推移

| 銘柄名 | 高島 |

| 2015年 | 15 |

| 2016年 | 17.5 |

| 2017年 | 17.5 |

| 2018年 | 20 |

| 2019年 | 20 |

| 2020年 | 20 |

| 2021年 | 15 |

| 2022年 | 32.5 |

| 2023年 | 42.5 |

| 2024年 | 60 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、数年前までは20円前後で据え置きや減配の年もありましたが、2022年以降は好調な業績を背景に増配傾向が続いています。そんななか、今期業績は減益見込みですが、先ほどお伝えした様に第1四半期決算で配当方針を変更した事で今期も20円の大幅増配見込みになっています。

高島の配当方針は今期から2026年3月期は、これまで以上に積極的な株主還元を実施するとしており、具体的な目安を連結配当性向80%以上、総還元性向100%としています。

株価推移

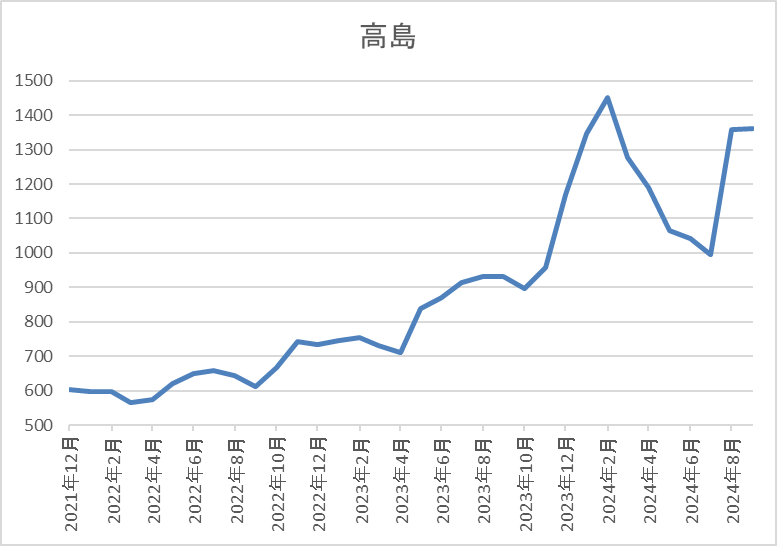

株価はコロナショックで342円まで下げた後は、停滞する時期を挟みながらもじわじわ上昇が続きました。

そんななか、去年年末からは急騰し、今年2月に1500円付近まで上昇した後は先月の暴落で777円まで売られましたが、今回の決算を受けて直近は1300円前後で推移しています。

株価指標(2024年9月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 高島 | 8007 | 1308 | 14.0 | 0.96 | 80 | 6.12 | 85.7 |

最近の株価は乱高下が激しくなっていますが、今期配当は大幅増配となりましたので配当利回りは6%前後と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均並みで、配当性向は86%付近と高水準ですが方針通りです。

投資判断

今までの内容から高島の投資判断ですが、前期業績が保有株式の売却影響で増益になった反動で今期は減益見込みですが、本業で見ると安定している印象です。そんななか、今期から配当方針を見直した事で大幅増配となり配当利回りも大きく上昇しています。

ただ、現在の配当方針は来期までとなっており、現状の高水準な配当性向を考慮すると、その後の配当は新たな配当方針次第で減配となる可能性もありますので注意は必要です。

【1890】東洋建設

4番目の銘柄は東洋建設です。東洋建設は海上土木を手掛ける大手建設会社で、国内土木や国内建築も手掛けています。そして、洋上風力ケーブル事業にも参画しており、海外企業との連携も推進しているところです。

実際、直近の海外売上比率は東南アジアを中心に15%近くを占めています。

直近決算

東洋建設は8月7日に第1四半期決算を発表しており、最終利益は約7億円の赤字と前年同期から赤字幅は縮小しているなか、通期最終利益、年間配当予測に変更はありません。

第1四半期赤字の要因について、第1四半期で獲得を見込んでいた設計変更の期ズレにより完成工事総利益が縮小した事などが要因としていますが、第2四半期以降に期ズレした国内土木の設計変更の獲得により利益の増加を見込んでいるとして、通期予測は修正していません。

通期最終利益(億円)

| 銘柄名 | 東洋建設 |

| 2020年3月期 | 57 |

| 2021年3月期 | 91 |

| 2022年3月期 | 58 |

| 2023年3月期 | 56 |

| 2024年3月期 | 70 |

| 2025年3月期(会社予想) | 76 |

2020年からの通期最終利益を見ていきますが、2021年に大きく伸びており、その要因は国内土木事業において繰越工事数件で大型の設計変更を獲得した事や手持工事の順調な進捗に加え、工事採算の改善などのためとしています。

2022年以降は50億円台へ減益となりましたが、前期は国内土木、国内建築、海外ともに手持工事が順調に進捗した事で増益となっており、今期も好調な流れは続くとして更に増益の予測にしています。

配当推移

| 銘柄名 | 東洋建設 |

| 2015年 | 9 |

| 2016年 | 12 |

| 2017年 | 12 |

| 2018年 | 15 |

| 2019年 | 12 |

| 2020年 | 15 |

| 2021年 | 25 |

| 2022年 | 20 |

| 2023年 | 25 |

| 2024年 | 74 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、2023年までは20円前後の水準で推移していましたが、前期の配当見込みは3倍近い水準へ一気に大幅増配となっています。前期配当が大幅増配となった要因は、2027年度までの中期経営計画で配当性向の引き上げを発表したためです。

具体的な目安について、中期経営計画中の下限配当は年間50円としたうえで、2026年3月期までは配当性向100%、2026年度、2027年度は⾃⼰資本比率40%前後の目標を前提に積極的な配当を継続するとして、還元性向40%~60%以上を予定としています。

株価推移

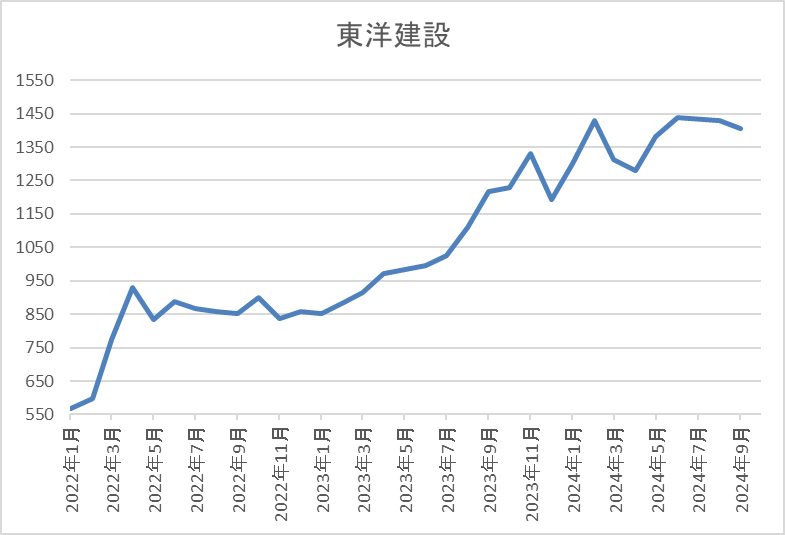

株価はコロナショックで365円まで売られた後は、停滞する時期も挟みながら上昇傾向です。

特に2023年頃からは上昇ペースも加速し、今年7月には1500円を超える場面もありましたが、直近は1400円前後で推移しています。

株価指標(2024年9月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東洋建設 | 1890 | 1377 | 17.0 | 1.79 | 80 | 5.81 | 98.9 |

最近の株価は上場来の高値付近で推移していますが、配当は大幅増配となっていますので配当利回りは5%後半と高水準です。

今期業績は増益見込みですがPER、PBRは市場平均と比較して割高になっており、配当性向は99%付近と方針通りの水準です。

投資判断

今までの内容から東洋建設の投資判断ですが、最近の業績は順調に推移しているなか前期から配当性向を引き上げた事で大幅増配となり、株価も上昇していますが配当利回りも5%後半と高水準になっています。

ただ、配当性向が引き上げられた背景には、ここ数年YFOという任天堂の御曹司が設立した企業からの買収提案が絡んでいた可能性があります。結果的にこの買収は失敗に終わっており、また配当性向100%の配当方針も来期までとなっていますので、将来的には今の水準からの減配も覚悟しておく必要はありそうです。

【2148】アイティメディア

最後の銘柄はアイティメディアで親会社はソフトバンクグループです。IT系のネットメディアやニュースサイトを運営しており、広告収益が事業の柱となっています。

また、営業見込み客情報を提供するリードジェン事業も強化しているところです。

直近決算

アイティメディアは8月5日に第1四半期決算を発表しており、最終利益は約2.6億円と前年同期比微減益になっているなか、通期最終利益、年間配当見込みに変更はありません。

前期比微減益の要因は、外資系顧客の鈍化が継続している事や成長を続ける発注ナビに広告宣伝費を投入しているためとの事です。

通期最終利益(億円)

| 銘柄名 | アイティメディア |

| 2020年3月期 | 7 |

| 2021年3月期 | 12 |

| 2022年3月期 | 18 |

| 2023年3月期 | 19 |

| 2024年3月期 | 15 |

| 2025年3月期(会社予想) | 15 |

2020年からの通期最終利益を見ていきますが、概ね順調に増益傾向が続いており、2023年は過去最高益を記録しています。2023年にかけて増益が続いた要因は、コロナ感染拡大によりデジタルイベントが拡大した事やリモートワークの普及に加え、コンテンツを強化している事などが要因としています。

前期も期初当初は増益見込みにしていましたが、米国テクノロジー市況の悪化やコロナの収束期待の高まりに伴うフィジカルへの揺り戻しによる短期的な成長鈍化により久しぶりに減益となっており、今期は市場環境改善や新たな収益開発強化により、わずかですが増益の見込みにしているなか、第1四半期時点の通期進捗率は17%付近と少し心配なスタートになっています。

配当推移

| 銘柄名 | アイティメディア |

| 2015年 | 4.6 |

| 2016年 | 6.6 |

| 2017年 | 10 |

| 2018年 | 10 |

| 2019年 | 11 |

| 2020年 | 12 |

| 2021年 | 16 |

| 2022年 | 23 |

| 2023年 | 28 |

| 2024年 | 115 |

| 2025年(会社予想) | 100 |

2015年からの配当推移をみていきますが順調に増配傾向が続いていたなか、前期見込みは大きく増配となっています。前期配当が大きく増配となっている要因は、今年1月に配当性向の目安を引き上げたためで、2029年3月期までは配当性向70%以上を目標としています。

ただ、前期の配当性向は一時的な利益還元により150%付近となっており、今期の見込みは15円の減配予測になっていますが、それでも現状の配当性向は124%付近で推移しています。

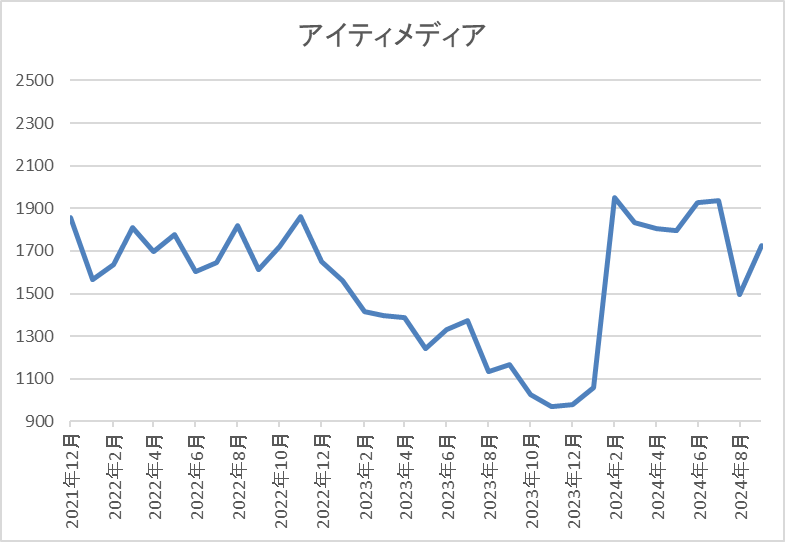

株価推移

株価は2019年に404円まで下げた後は、コロナショック後に3000円付近まで急速に値を戻しました。

しかし、その後は売られる展開が続き、今年の年明け時点では1000円付近で推移していましたが、1月に配当の大幅増額を発表した事で株価は2000円付近まで急騰し、直近は1700円前後で推移しています。

株価指標(2024年9月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アイティメディア | 2148 | 1674 | 20.8 | 3.99 | 100 | 5.97 | 124.2 |

最近の株価は直近高値から下落しているなか、配当も高水準を維持していますので配当利回りは6%前後と高水準です。

今期業績は増益見込みですがPER、PBRは市場平均と比較して割高で、配当性向は124%付近と目安の70%以上を大きく上回っています。

投資判断

今までの内容からアイティメディアの投資判断について、前期業績は減益となりましたが数年前と比較すると大きく伸びており、また今後はインターネットならではの新規事業開発により事業領域を拡大させる方針ですので将来性も期待できそうです。

そんななか、最近の配当も配当性向の引き上げで大幅増配となっていますが、現状の配当性向が目安の70%どころか100%を大きく超えている点は気になるところです。

以上の点を踏まえると、多少の減配が覚悟できるのならば、高配当株として狙ってみても面白そうに思えます。

まとめ

今回は投資家によって基準が分かれる高配当銘柄ですが、誰もが高配当株と認められる配当利回り5%以上の銘柄を検証しました。さすがに配当利回りが5%を超える様な銘柄の場合は、既に株価が大きく上がっている銘柄や今後の減配リスクも高めに感じる銘柄も多かったですが、元の水準が高いため、多少の減配でも配当利回り3%、4%は維持できる可能性もあります。

仮にその水準が、自分の目安としている高配当株の配当利回りよりも高いのであれば、高配当株として狙う選択肢があるのかもしれません。

配当利回りが5%を超えている銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント