今年の日経平均は8月に過去最大の下げ幅を記録するほどの大暴落に見舞われる場面もありましたが、最近は衆議院選挙やアメリカの大統領選などの大きなイベントを通過しつつ、好調な企業決算などを受けて堅調に推移する展開が多くなっています。

また、日本の株式市場における外国人投資家の売買代金比率は現在6割近くを占めていますので、今後の株価も外国人投資家の動向に大きな影響を受ける可能性が高いです。

そんななか、外国人投資家は一旦買い始めると継続して購入するケースも多いですので、今回はそんな外国人投資家の代表格であるアメリカの資産運用会社ブラックロックが最近大量に購入している5つの高配当株を検証していきます。

ブラックロックとは

始めにアメリカの機関投資家ブラックロックを簡単に説明しておきますが、ブラックロックはニューヨークに本社がある世界最大の資産運用会社です。運用資産の残高は1500兆円を超えており、運用するファンドを通じて世界の主要な上場企業の大株主になっています。

運用商品は国内外の株式や債券、リートなどを投資対象としており、iシェアシリーズなど日本でも馴染み深い商品が多くなっています。

そんなブラックロックは日本株への投資判断を引き上げた事もあり、日本企業への投資を増やしていますが、上場会社の株式などを5%を超えて保有した場合は金融庁への報告が義務付けられており、また、その後保有割合が1%以上増減した場合も変更報告書の提出が義務付けられています。

という事でここからは、変更報告書の提出により最近ブラックロックが購入している事が明らかになった日本の個別銘柄を検証していきます。

【3231】野村不動産HD

最初の銘柄は野村不動産HDです。野村不動産HDは野村不動産を中核に持つ持株会社で「プラウド」ブランドなどのマンション開発や分譲が主力事業です。

また、自社ブランドの賃貸ビルやホテルも運営しているほか、東南アジアを中心に海外事業も拡大しています。

そんななか、9月にブラックロックの保有割合が5.02%から5.67%へ上昇しています。

直近決算

野村不動産HDは10月25日に第2四半期決算を発表しており、最終利益は425億円と96億円の増益となっていますが、通期最終利益、年間配当予測に変更はないです。

前期比増益の要因は、分譲住宅の計上戸数の増加や平均価格の上昇に加え、新たに連結の対象となったUDS社の寄与を含むホテル事業の伸長などのためとの事です。

通期最終利益(億円)

| 銘柄名 | 野村不動産 |

| 2019年3月期 | 458 |

| 2020年3月期 | 488 |

| 2021年3月期 | 421 |

| 2022年3月期 | 553 |

| 2023年3月期 | 645 |

| 2024年3月期 | 681 |

| 2025年3月期(会社予想) | 700 |

2019年からの通期最終利益を見ていきますが、順調に増益傾向が続いており、特に2022年以降は大きく増益となっています。最近の業績が好調な要因は、顧客ニーズの多様化や低金利環境の継続などの下支えにより供給戸数がコロナ前の水準まで回復した事に加え、物件売却収入が増加したためとしており、前期は過去最高益を記録しています。

そして、今期も好調な流れは継続する見込みとして更に増益の予測にしているなか、第2四半期時点の通期進捗率は61%付近と順調に推移しています。

配当推移

| 銘柄名 | 野村不動産 |

| 2015年 | 45 |

| 2016年 | 57.5 |

| 2017年 | 65 |

| 2018年 | 70 |

| 2019年 | 75 |

| 2020年 | 80 |

| 2021年 | 82.5 |

| 2022年 | 97.5 |

| 2023年 | 120 |

| 2024年 | 140 |

| 2025年(会社予想) | 165 |

2015年からの配当推移について、据え置きの年すらなく順調に増配が続いています。特に2022年以降は好調な業績を背景に増配幅も大きく、前期は20円、今期は現状25円の増配予測になっており、2015年と比較すると3倍以上の水準です。

野村不動産HDの配当方針は、不透明な事業環境下での配当の安定性を高めるため今期からDOE4%を下限としたうえで、具体的な目安を総還元性向40%から50%としています。

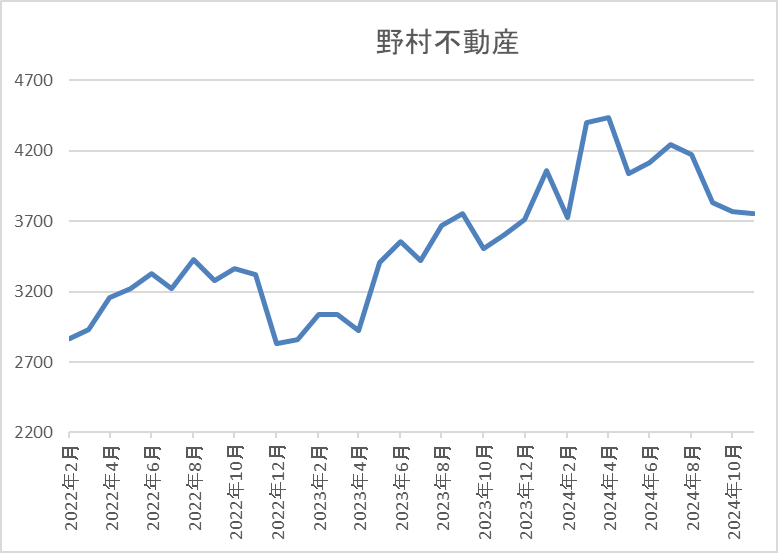

株価推移

株価はコロナショックで1465円まで売られましたが、その後は上下を繰り返しながらも右肩上がりの状況でした。

しかし、今年4月に4594円の高値を付けた後は低迷が続き、8月の暴落時に3293円まで下げた後、直近は3800円前後で推移しています。

株価指標(2024年11月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 野村不動産HD | 3231 | 3853 | 9.5 | 0.90 | 165 | 4.28 | 40.7 |

最近の株価は低迷しているなか、大幅増配が続いている事で配当利回りは4%台となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均よりも割安で、配当性向は41%付近と方針通りの水準です。

投資判断

今までの内容から野村不動産HDの投資判断ですが、最近の業績や配当は順調に推移しており、配当利回りも4%台と高配当株として気になる水準です。そんななか、直近の決算も順調な内容で来年3月末での株式5分割まで発表されましたが、不動産銘柄は利上げがマイナス材料になりますので、今後の金利動向懸念から最近の株価は低迷が続いています。

その様な状況もあって、ブラックロックが買い増したのかは分かりませんが、高配当株として気になる銘柄です。

【5711】三菱マテリアル

2番目の銘柄は三菱マテリアルです。三菱マテリアルは、三菱グループの大手非鉄メーカーで銅の加工やパソコン、スマホなどで使用する電子材料、自動車や航空機の部品加工に不可欠な超硬製品など幅広い製品を提供しています。

また、⾦属加⼯、半導体関連・電⼦部品、エネルギー・環境ビジネスなど多⾓的に事業を展開しており、直近の海外売上比率もアジアを中心に5割を超えています。

そんななか、9月にブラックロックの保有割合が3.41%から5.01%へ上昇しています。

直近決算

三菱マテリアルは11月8日に第2四半期決算を発表しており、最終利益は246億円と135億円の増益となりましたが、通期最終利益、年間配当予測に変更はないです。

前期比増益の要因は、金属事業における実収効率の改善や円安影響に加え、持分法投資利益が増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱マテリアル |

| 2021年3月期 | 244 |

| 2022年3月期 | 450 |

| 2023年3月期 | 203 |

| 2024年3月期 | 297 |

| 2025年3月期(会社予想) | 450 |

2021年からの通期最終利益を見ていきますが、増減を繰り返す展開が続いています。2022年はコロナからの経済回復や半導体関連及び自動車関連の需要が堅調に推移した事に加え、円安の追い風もあり大きく増益となりましたが、2023年は原材料高・エネルギーコスト高 の影響に加え、半導体市場や自動車市場の低迷で大きく減益となりました。

しかし、前期はロスぺランブレス銅鉱山からの受取配当金の増加やUBE三菱セメント社の持分法損益の改善などにより増益となっており、今期も製錬所の生産トラブル解消による増産や資源事業の持分法投資損益の改善などに加え、自動車市場・半導体市場ともに需要が回復傾向として、大幅増益予測にしているなか、第2四半期時点の通期進捗率も54%付近と順調に推移しています。

配当推移

| 銘柄名 | 三菱マテリアル |

| 2015年 | 80 |

| 2016年 | 100 |

| 2017年 | 60 |

| 2018年 | 80 |

| 2019年 | 80 |

| 2020年 | 80 |

| 2021年 | 50 |

| 2022年 | 90 |

| 2023年 | 50 |

| 2024年 | 94 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、業績と同じで増減の激しい展開が続いており、コロナ前は80円で据え置きの年が続いていましたが、コロナショックでは30円の減配となっています。そして、業績が回復した2022年は40円の大幅増配となりましたが、その後も業績と連動して増減を繰り返すなか、今期は現状年間100円の見込みと、ここ数年で1番高い水準になっています。

三菱マテリアルの配当方針は、中経Phase1の2023年度から2025年度までは配当性向30%を目処、Phase2の2026年度から2030年度の期間においても株主還元の充実を図る方針です。

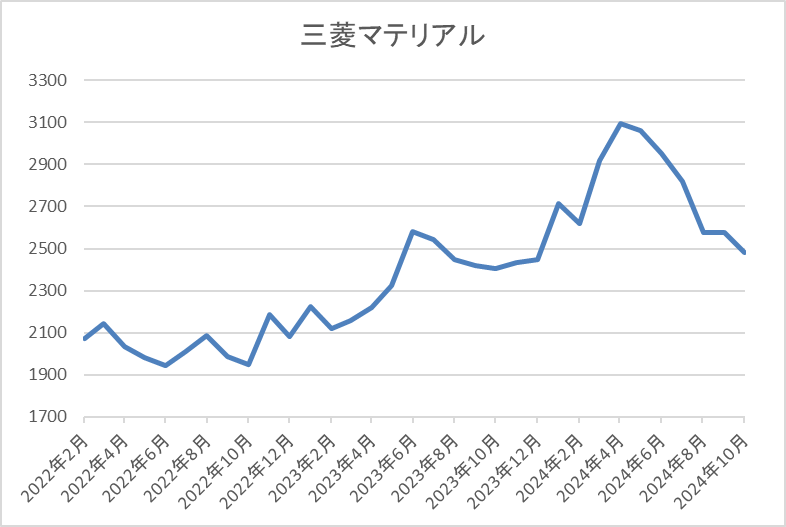

株価推移

株価はコロナショックで1783円まで売られた後は、上下を繰り返しながらも上昇していました。

しかし、今年5月に3352円の高値を付けた後は右肩下がりで、直近の株価は2500円前後で推移しています。

株価指標(2024年11月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱マテリアル | 5711 | 2586 | 7.5 | 0.50 | 100 | 3.87 | 29.0 |

最近の株価は低迷が続いているなか、最近の配当は増配が続いていますので配当利回りは4%前後となっています。

今期業績は大きく増益見込みですので、PER、PBRは市場平均よりも割安で、配当性向は29%付近と方針通りの水準です。

投資判断

今まで内容から三菱マテリアルの投資判断について、業績は自動車・半導体市場の影響を大きく受ける事もあり増減が激しく、その度に配当も連動して上下していますので中長期の高配当株としては投資しにくいところがある事も事実です。

ただ、最近はここ数年進めていた課題事業の分社化、事業譲渡、事業領域の適正化などの事業ポートフォリオ最適化が進んでおり、また、三菱グループとしての安定感、規模感は抜群です。

以上の点を踏まえると、今後の更なる増益や増配を期待して、チェックしておきたい銘柄です。

【7261】マツダ

3番目の銘柄はマツダで広島県を本社にしている自動車メーカーです。主要車種は、CXシリーズやロードスター、フレアとなっており、直近の海外売上比率もアメリカや欧州を中心に8割を超えています。

そんななか、9月にブラックロックの保有割合が6.21%から6.68%へ上昇しています。

直近決算

マツダは11月7日に第2四半期決算を発表しており、最終利益は353億円と前年同期比728億円の減益となっているなか、通期最終利益の見込みを100億円下方修正しており、未定だった年間配当予測は5円減配の年間55円で発表しています。

業績下方修正の要因は、主力市場である北米での販売は好調に推移しているものの、日本及びその他市場での販売減や販売奨励金の増加などのためとの事です。

通期最終利益(億円)

| 銘柄名 | マツダ |

| 2021年3月期 | -316 |

| 2022年3月期 | 815 |

| 2023年3月期 | 1428 |

| 2024年3月期 | 2076 |

| 2025年3月期(会社予想) | 1500 |

2021年からの通期最終利益について、2021年はコロナショックの影響で赤字に転落しましたが、その後はコロナからの経済回復や円安の追い風もあり順調に増益が続いています。そして、前期はアメリカやメキシコの販売台数が過去最高を記録した事や為替も引き続き円安が進んだ事で過去最高益を更新しましたが、今期は原材料費、物流費の増加に加え、為替も円高に振れる事を想定して3割程度の減益見込みにしていたなか、先ほどお伝えした様に第2四半期で更なる下方修正が発表されましたが、通期進捗率は25%付近と心配な水準で推移しています。

配当推移

| 銘柄名 | マツダ |

| 2015年 | 10 |

| 2016年 | 30 |

| 2017年 | 35 |

| 2018年 | 35 |

| 2019年 | 35 |

| 2020年 | 35 |

| 2021年 | 0 |

| 2022年 | 20 |

| 2023年 | 45 |

| 2024年 | 60 |

| 2025年(会社予想) | 55 |

2015年からの配当推移を見ていきますが、増減の激しい展開が続いています。コロナ前は35円で据え置きが続いていましたが、2021年は赤字に転落した業績と連動して無配に転落しています。

しかし、2022年以降は業績の回復と共に増配が続いており、前期は既にコロナ前の水準を上回っているなか、今期の年間配当は第2四半期決算で5円減配の年間55円見込みと発表されました。

マツダの配当方針は、当期の業績及び経営環境並びに財務状況等を勘案して決定し、安定的な配当の実現と着実な向上に努めるとしているなか、具体的な目安を配当性向30%以上と設定しています。

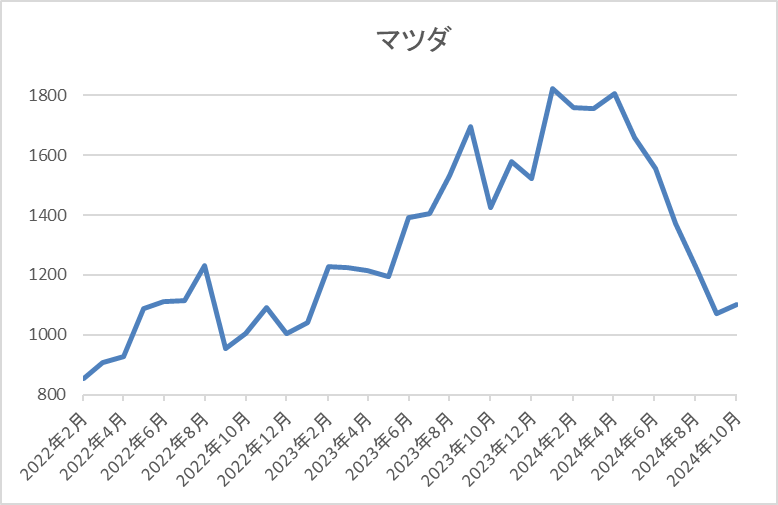

株価推移

株価はコロナショックで505円まで下落した後は、順調に右肩上がりの状況が続いていました。

しかし、今年2月に1961円の高値を付けた後は下落が続き、直近は1000円前後まで売られています。

株価指標(2024年11月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| マツダ | 7261 | 1055 | 4.8 | 0.39 | 55 | 5.21 | 24.8 |

最近の株価は下落が続いているなか、今期配当は減配見込みとなりましたが配当利回りは5%台と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均より割安で、配当性向は25%付近と余裕を感じる水準です。

投資判断

今までの内容からマツダの投資判断について、最近の業績は増益が続いていましたが、今期は世界的な自動車販売の不振や販売奨励金上昇により苦戦が続いています。この辺りは他の自動車メーカーでも同様の雰囲気ですが、今週は特に日産が大幅下方修正を発表した事で、より警戒感が高まった印象です。

その辺りの影響もあり、直近の株価も大きく下げていますが、今回の下方修正後でも進捗率が25%程度の現状を踏まえると、もう少し様子を見たいところです。

【6113】アマダ

4番目の銘柄はアマダです。アマダは金属加工機械メーカーで板金加工機の最大手です。主力の板金加工機は金属板の穴あけ・切断・折り曲げなどを行う機械で、販路は北米や欧州など直近の海外売上比率は6割を超えています。

そんななか、9月にブラックロックの保有割合が5.14%から6.34%へ上昇しています。

直近決算

アマダは8月8日に第1四半期決算を発表しており、最終利益は65億円と前年同期比28億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、新商品の販売活動が本格化していますが、受注残の消化や生産調整による操業低下の影響としています。

通期最終利益(億円)

| 銘柄名 | アマダ |

| 2021年3月期 | 185 |

| 2022年3月期 | 277 |

| 2023年3月期 | 341 |

| 2024年3月期 | 406 |

| 2025年3月期(会社予想) | 410 |

2021年からの通期最終利益を見ていきますが、順調に増益が続いています。業績好調の要因は、コロナからの経済回復や底堅い設備投資を背景に北米・欧州市場が好調に推移している事に加え、販売価格の改善進捗、円安が寄与したためとしており、前期は過去最高益を記録しています。

そして、今期も好調な流れは続くとして更に増益の予測にしていますが、第1四半期時点の通期進捗率は16%付近と心配なスタートになっています。

配当推移

| 銘柄名 | アマダ |

| 2015年 | 26 |

| 2016年 | 36 |

| 2017年 | 42 |

| 2018年 | 42 |

| 2019年 | 46 |

| 2020年 | 48 |

| 2021年 | 30 |

| 2022年 | 38 |

| 2023年 | 48 |

| 2024年 | 60 |

| 2025年(会社予想) | 62 |

2015年からの配当推移について、コロナショックまでは順調に増配が続いていましたが、業績が低迷した2021年は減配となっています。しかし、その後は好調な業績と連動して増配が続いており、直近の配当は既にコロナ前を上回る水準です。

アマダの配当方針は、連結配当性向50%を目安に株主資本配当率(DOE)3%~4%程度の範囲内で年間の配当額を決定する方針です。

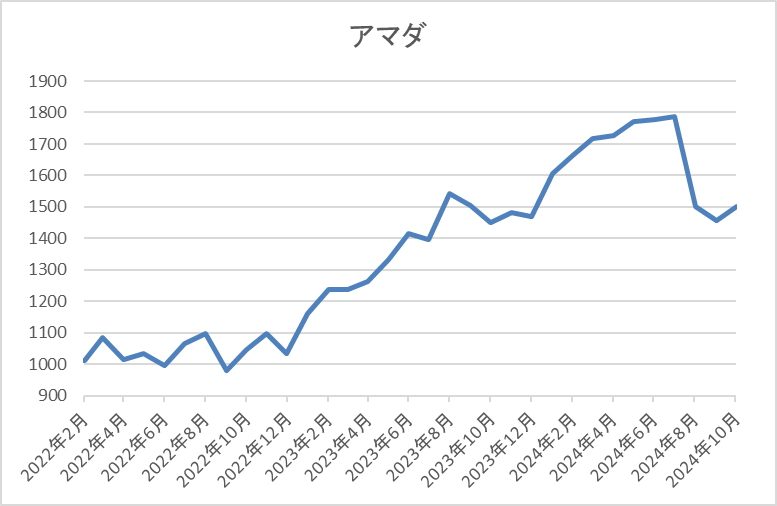

株価推移

株価はコロナショック時に707円まで売られた後は、右肩上がりの状況が続いていました。

しかし、今年7月に1910円の高値を付けた後は下落が続き、直近は1500円前後で推移しています。

株価指標(2024年11月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アマダ | 6113 | 1562 | 12.5 | 0.95 | 62 | 3.97 | 49.5 |

最近の株価は直近高値から下落していますが、配当は増配が続いていますので配当利回りは4%前後となっています。今期業績も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は50%付近と方針通りの水準です。

投資判断

今までの内容からアマダの投資判断ですが、最近の業績は順調に推移しているなか、配当も増配が続いています。そんななか、直近の株価は全体の暴落や低調だった第1四半期決算も影響して低迷が続いている事で現在の配当利回りは4%前後まで上昇しています。

ただ、工作機械の需要は世界景気の動向にも大きく左右されますので、とりあえずは来週14日(木)に予定されている第2四半期決算に注目したいです。

【8601】大和証券グループ

最後の銘柄は大和証券グループで野村証券に次ぐ、国内第2位の証券会社です。有価証券関連業を中核とするリテール事業やホールセール事業、アセット・マネジメント事業などの投資事業を営んでいます。

また、あおぞら銀行やかんぽ生命との資本業務提携を進めるなど、事業規模の拡大も図っているところです。

そんななか、10月にブラックロックの保有割合が6.56%から7.66%へ上昇しています。

直近決算

大和証券は10月29日に第2四半期決算を発表しており、最終利益は777億円と242億円の増益となっているなか、通期最終利益の予測は非開示のままですが、中間配当は過去最高の28円で発表しています。

前期比増益の要因について、ラップ⼝座サービスの契約額や契約資産残高が過去最⾼を更新した事やアセット・マネジメント部門も運用資産残高の拡大とキャピタルリサイクリングが進捗した事で順調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和証券 |

| 2019年3月期 | 638 |

| 2020年3月期 | 603 |

| 2021年3月期 | 1083 |

| 2022年3月期 | 948 |

| 2023年3月期 | 638 |

| 2024年3月期 | 1215 |

| 2025年3月期(会社予想) | ‐ |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2022年頃は1000億円前後で推移していましたが、2023年はリテール部門でフロー収益が減少した事やホールセール部門も不透明な市場環境を受けて顧客アクティビティが減少した事などを要因に減益となっています。

しかし、前期はリテール部門で資産管理型ビジネスへの移行が着実に進展した事やホールセール部門ではプライマリー・セカンダリーマーケットが回復した事などにより全部門が堅調に推移した事で大きく増益となっており、今期予測は経済情勢や相場環境に大きな影響を受ける状況にあり、その業績予想を行うことは困難であるとして、例年通り非開示になっています。

配当推移

| 銘柄名 | 大和証券 |

| 2015年 | 30 |

| 2016年 | 29 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 21 |

| 2020年 | 20 |

| 2021年 | 36 |

| 2022年 | 33 |

| 2023年 | 23 |

| 2024年 | 44 |

| 2025年(会社予想) | 44 |

2015年からの配当推移について、数年前は20円台で増減を繰り返す展開が続いていましたが、2021年は業績好調を背景に大きく増配となっています。その後は減配が続いていましたが、前期は業績好調から一気に21円の大幅増配となっており、今期は年間配当の下限を44円としているなか、中間配当は過去最高の28円となっています。

大和証券の配当方針は、業績の安定性を反映した還元方針として今期から下限配当を設定しており、具体的な目安は年間配当金44円以上を下限としたうえで、配当性向を半期毎に50%以上としています。

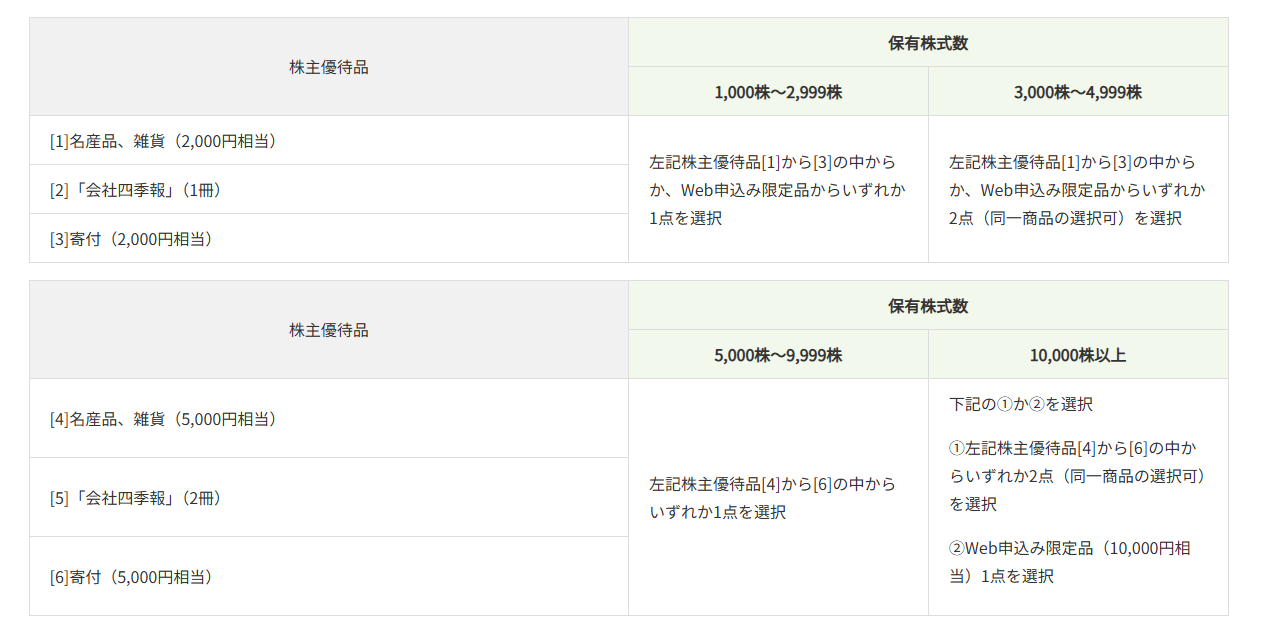

株主優待

大和証券には株主優待が設定されており、保有株数によってこれらの商品が選択できます。

金融株で株主優待が設定されているのは珍しいかと思いますが、選択商品に会社四季報が入っているのは面白いです。

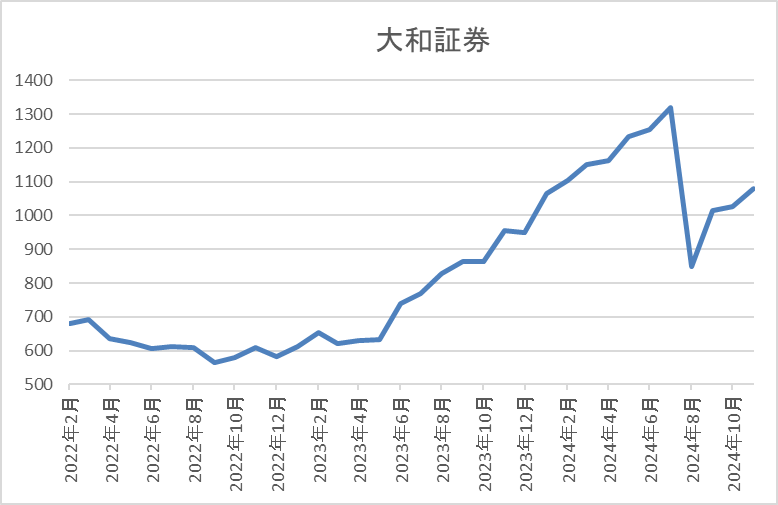

株価推移

株価はコロナショックで356円まで売られた後は、600円付近で停滞する時期が長かったです。

しかし、去年夏移行は右肩上がりの状況で、今年7月には1353円まで上昇しましたが、8月の暴落で848円まで下落し、直近は1100円前後で推移しています

株価指標(2024年11月7日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和証券 | 8601 | 1079 | ‐ | 0.98 | 44 | 4.08 | ‐ |

最近の株価は乱高下しているなか、今期配当は現状据え置きの44円となっていますので配当利回りは4%台と高水準です。

通期の業績見通しは非開示ですのでPERや配当性向は算出できない状況です。

投資判断

今までの内容から大和証券の投資判断について、証券会社の業績は株式市場の影響を大きく受けるため増減が激しく、他の証券会社も普段から通期業績や配当見込みを非開示で発表する企業が多いです。そんななか、大和証券も今期の業績見通しは非開示としていますが、今期から下限配当が年間44円で設定されていますので安心感は増しています。

その様な状況のなか、中間配当は過去最高の28円となっていますので、今後の増配も期待してブラックロック同様に狙いたくなる銘柄です。

まとめ

今回は海外の機関投資家ブラックロックが最近購入した5つの銘柄を検証しました。冒頭で触れた様に今の日本市場にとって海外投資家の存在は非常に大きなものになっており、特にブラックロックは資産規模からも大きな影響力があります。

そんなブラックロックは日本株への投資判断を引き上げており、特に直近は日本株の停滞もあってか、今回検証した5銘柄の様に株価が低迷している銘柄を多く購入している印象です。

という事で、今後の日本株がどの様に推移するかは分かりませんが、株式投資の基本は株価が安い優良銘柄を購入する事ですので、個人的にもチャンスを逃さない様にしたいです。

ブラックロックが購入した5銘柄についてはYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント