最近は増配や自社株買いなどにより株主還元力を高めている企業が多いですが、株主還元の一環として株式分割を行う銘柄も増えており、直近の決算シーズンでも多くの企業が株式分割を発表しています。

株式分割を行っても資産価値自体は変わりませんが、保有している株数が自動的に増える事は嬉しいですし、株式分割により最低購入金額が下がる事で購入しやすくなりますので、株式分割は好材料と捉えられる事が多いです。

そのため、できれば株式分割を発表する前に購入しておく事が理想的ですが、一般的に株式分割発表から権利落ちまでは一定の期間があり、その間に購入チャンスがやって来る可能性もありますので、今回は直近の決算で株式分割を発表した5銘柄を検証していきます。

また、最後の部分では先月投稿した記事で、今回の決算での株式分割発表を予想していた5銘柄の答え合わせも行いますので、是非最後までご覧ください。

【9433】KDDI

最近株式分割を発表した最初の銘柄はKDDIです。KDDIはNTT、ソフトバンクと並ぶ大手通信会社で、モバイル通信サービスはauやUQ mobile、povoのマルチブランド戦略に取り組んでいます。最近の業績は通信料金値下げの影響を受けていますが、金融やDX、決済事業など通信部門以外の成長領域でカバーしており、もはや通信会社で括れない事業形態になっています。

そんななか、今回の決算で来年3月末を基準日とした株式の2分割を発表しました。

直近決算

KDDIは11月1日に第2四半期決算を発表しており、最終利益は3512億円と前年同期比174億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因は、通信料収入の反転やDXをはじめとした注力領域は引き続き順調に推移していますが、子会社・関連会社の組織再編に係る一過性影響や為替影響のためとしています。

通期最終利益(億円)

| 銘柄名 | KDDI |

| 2019年3月期 | 6176 |

| 2020年3月期 | 6397 |

| 2021年3月期 | 6514 |

| 2022年3月期 | 6724 |

| 2023年3月期 | 6791 |

| 2024年3月期 | 6378 |

| 2025年3月期(会社予想) | 6900 |

2019年からの通期最終利益について、6000億円台で安定しているなかコロナショックも関係なく増益が続いており、特にここ数年は通信料金の値下げが減要因として影響していましたが、DXや金融などの注力領域でカバーし増益を維持していました。

しかし、前期はミャンマー事業に絡む特別損失の影響で久しぶりに減益となっており、今期は通信料収入の反転が見込める事や注力領域を中心に着実に成長するとして増益の予測にしているなか、第2四半期時点の通期進捗率は51%付近で推移していますが、例年の平均約55%は下回っている状況です。

配当推移

| 銘柄名 | KDDI |

| 2015年 | 56 |

| 2016年 | 70 |

| 2017年 | 85 |

| 2018年 | 90 |

| 2019年 | 105 |

| 2020年 | 115 |

| 2021年 | 120 |

| 2022年 | 125 |

| 2023年 | 135 |

| 2024年 | 140 |

| 2025年(会社予想) | 145 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、前期までで22期連続の増配を継続中です。ここ数年の増配幅は5円から10円とものすごく大きいわけではありませんが、安定して増配している印象です。

KDDIの配当方針は配当性向40%超と利益成長に伴うEPS成長の相乗効果により、今後も持続的な増配を目指すとしています。

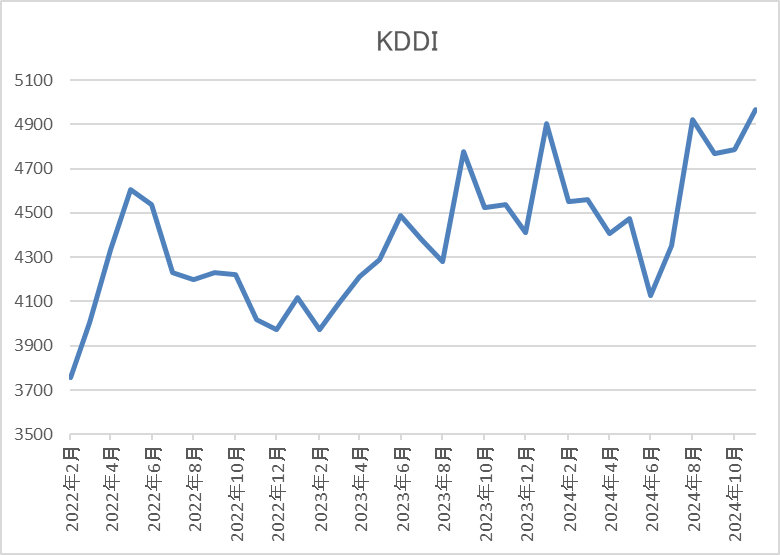

株価推移

株価は通信料金の値下げ圧力を受けた2020年9月に2604円まで売られ後は、上下を繰り返しながらも上昇しています。

そんななか、今年1月には5000円を超える場面もありましたが、その後は低迷し、6月には4120円まで売られましたが、直近は再び5000円前後まで上昇しています。

株価指標(2024年11月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| KDDI | 9433 | 4995 | 14.5 | 1.96 | 145 | 2.90 | 42.2 |

直近の株価は堅調に推移していますので、増配は継続していますが配当利回りは3%前後となっています。

今期業績は増益見込みですがPERは市場平均並みで、配当性向は42%付近と方針通りの水準です。

投資判断

今までの内容からKDDIの投資判断について、前期や今期も第2四半期時点では減益となっていますが、要因は一過性影響によるものが大きいです。実際、本業は通信料収入に反転の兆しが見えている事や金融、DXなどの注力領域が成長している事に加え、今年行ったローソンへのTOBや宇宙事業への進出なども含め、将来性にも期待できそうです。

そんななか、同業のNTTやソフトバンクは最近株式の大量分割を行っていましたので、KDDIにも株式分割の期待がかかっていたなか、大量分割ではありませんでしたが、株式2分割を発表してくれました。

【1723】日本電技

2番目の銘柄は日本電技で、オフィスビルをはじめとする非住居用建築物の空調計装とプラントや工場のファクトリー・オートメーションおよびプロセス・オートメーションを主力に総合エンジニアリング事業を展開しています。

設計・施工からメンテナンスに至るまでを対応しており、空調以外は計装システムやクラウド型エネルギーマネジメントサービスに加え、産業用ロボットなども手掛けています。

そんななか、今回の決算で今年の年末を基準日とした株式の2分割を発表しました。

直近決算

日本電技は11月5日に第2四半期決算を発表しており、最終利益は16億円と前年同期比4億円の増益となっているなか、通期最終利益を10億円上方修正し、配当も従来予想から54円増額の年間230円見込みへ修正しています。

業績上方修正の要因は、空調計装関連事業の売上増加や利益率改善努力により前回予想を上回る見込みとなった事に加え、配当方針の目安もDOE4%から5%へ引き上げたためとしています。

通期最終利益(億円)

| 銘柄名 | 日本電技 |

| 2021年3月期 | 33 |

| 2022年3月期 | 30 |

| 2023年3月期 | 31 |

| 2024年3月期 | 46 |

| 2025年3月期(会社予想) | 53 |

2021年からの通期最終利益を見ていきますが、数年前は30億円台で安定感がありました。そんななか、前期は旺盛な建設需要による売上増と利益率改善に加え、首都圏の再開発や半導体工場等の大型新設案件の計上を主因に空調計装関連事業が大きく伸びた事で過去最高益の水準へ大幅増益となりました。

そして、今期は施工余力と採算性を勘案した選別受注により受注高は減少する事が予想されるとして期初時点では減益予測にしていましたが、先ほどお伝えした様に第2四半期決算で上方修正を行い、今期も過去最高益を更新する見込みになっています。

配当推移

| 銘柄名 | 日本電技 |

| 2015年 | 50 |

| 2016年 | 66 |

| 2017年 | 75 |

| 2018年 | 77 |

| 2019年 | 94 |

| 2020年 | 119 |

| 2021年 | 125 |

| 2022年 | 114 |

| 2023年 | 152 |

| 2024年 | 184 |

| 2025年(会社予想) | 230 |

2015年からの配当推移について、たまに減配の年はありますが、概ね安定して増配している印象です。ちなみに2022年の配当が減配となった要因は、当時の配当方針が配当性向一定・業績連動型配当だったためで、最終利益の減益と連動し減配となりましたが、2022年11月に資本政策の基本方針を変更した事で、2023年の業績は微増益でしたが、配当は大きく増配となっています。

そんななか、前期は業績も大きく伸びた事で大幅増配となっており、今期は業績同様に期初時点では減配見込みになっていましたが、第2四半期決算で増配見込みに修正しています。

日本電技の配当方針は、業績に多大な影響を及ぼす事象が無い限り、DOE(連結株主資本配当率)5%を基準に累進的な配当を基本とする方針です。

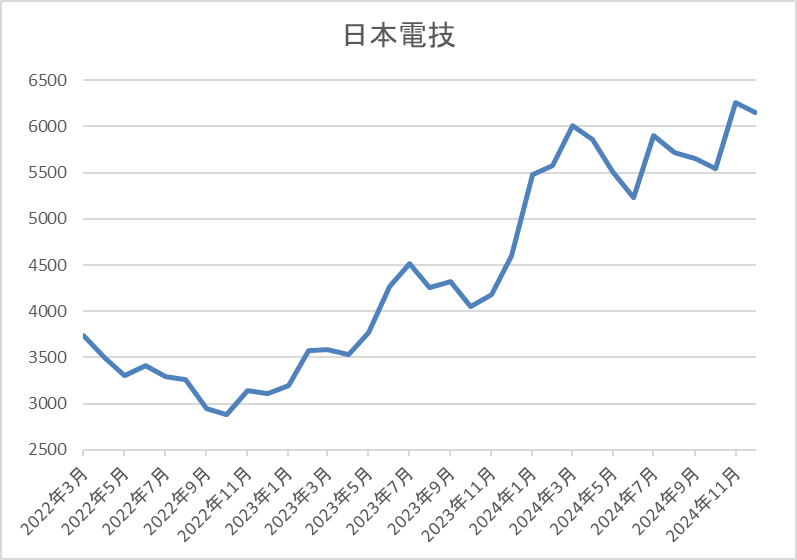

株価推移

株価はコロナショックで2762円まで売られた後は反発し、4000円前後での値動きが中心でした。

その後、再度2000円台後半まで下げる場面はありましたが、2023年頃からは右肩上がりの状況で、直近は6000円前後まで上昇しています。

株価指標(2024年11月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本電技 | 1723 | 6500 | 9.9 | 1.48 | 230 | 3.54 | 34.5 |

最近の株価は上場来の高値付近まで上昇していますので、大幅増配は続いていますが配当利回りは3%半ば程度の水準です。

今期業績も過去最高益の見込みになりましたのでPERは市場平均よりも割安で、配当性向は34%付近となっています。

投資判断

今までの内容から日本電技の投資判断について、ビルや工場のメンテナンスを中心に従来から業績には安定感があったなか、直近の業績は大きく伸びています。ただ、売上は大型案件の受注状況によって大きく増減するリスクもあり、実際、今期見込みも期初時点では減益、減配見込みになっていました。

そんななか、株主還元向上の方針もあってか大幅増配は続いており、配当の目安にもDOEを採用していますので、今後も高水準な配当が期待できそうです。

以上の点を踏まえると、最近の株価は今回の決算を受けて大きく上昇していますが、株式分割後は保有銘柄の一部売却の動きなどで値を下げる可能性もありますので、分割の権利が落ちる年明けまでは様子を見たい銘柄です。

【7164】全国保証

3番目の銘柄は全国保証で独立系の信用保証最大手です。住宅ローン向けの保証がメインとなっているなか、全国の金融機関と提携しており、アパートローン、教育ローン、カードローンなどの保証も手掛けています。

そんななか、今回の決算で来年3月末を基準日とした株式の2分割を発表しました。

直近決算

全国保証は11月5日に第2四半期決算を発表しており、最終利益は120億円とほぼ前年同期並みの数字となっているなか、通期最終利益、年間配当予測に変更はありません。

最終利益がほぼ前年並みだった要因は、新規保証実行獲得や同業他社のM&Aにより営業収益は増加していますが、与信関連費用、人件費およびシステム関連費用などが増加しためとの事です。

通期最終利益(億円)

| 銘柄名 | 全国保証 |

| 2020年3月期 | 244 |

| 2021年3月期 | 270 |

| 2022年3月期 | 278 |

| 2023年3月期 | 285 |

| 2024年3月期 | 287 |

| 2025年3月期(会社予想) | 300 |

2020年からの通期最終利益を見ていきますが、コロナショックの影響も関係なく順調に過去最高益が続いています。業績好調の要因は、保証会社の子会社化などにより保証債務残高が堅調に推移した事や住宅ローン担保証券購入などによる営業外収益の増加によるものとの事です。

そして、前期も見込んでいたM&Aの期ずれや保険関連収益の下振れ影響などはありましたが、保証債務残高の積み上げで過去最高益を更新しており、今期も同業他社のM&Aなどを見込んでいるとの事で更に増益の予測にしているなか、第2四半期時点の通期進捗率は40%付近となっていますが、例年の平均並みで推移しています。

配当推移

| 銘柄名 | 全国保証 |

| 2015年 | 48 |

| 2016年 | 55 |

| 2017年 | 62 |

| 2018年 | 80 |

| 2019年 | 87 |

| 2020年 | 95 |

| 2021年 | 117 |

| 2022年 | 133 |

| 2023年 | 148 |

| 2024年 | 170 |

| 2025年(会社予想) | 197 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しています。特に最近の増配幅は業績好調を背景に大きくなっており、前期は22円、今期も期初から27円の大幅増配見込みと2015年と比較して4倍以上の水準に増えています。

全国保証の配当方針は、2026年3月期までに配当性向を段階的に50%まで引き上げる方針で、また連続増配も計画としています。

株主優待

全国保証には100株以上の保有で保有継続年数によって異なる商品がもらえる株主優待があり、継続保有1年未満で3000円相当のクオカード、継続保有1年以上で5000円相当のクオカードかカタログギフトを選択できます。

しかし、株主優待については目的の一つであった知名度向上に貢献できたと判断し、今後は配当等による利益還元に集約するとして、2026年3月末での廃止を発表しています。

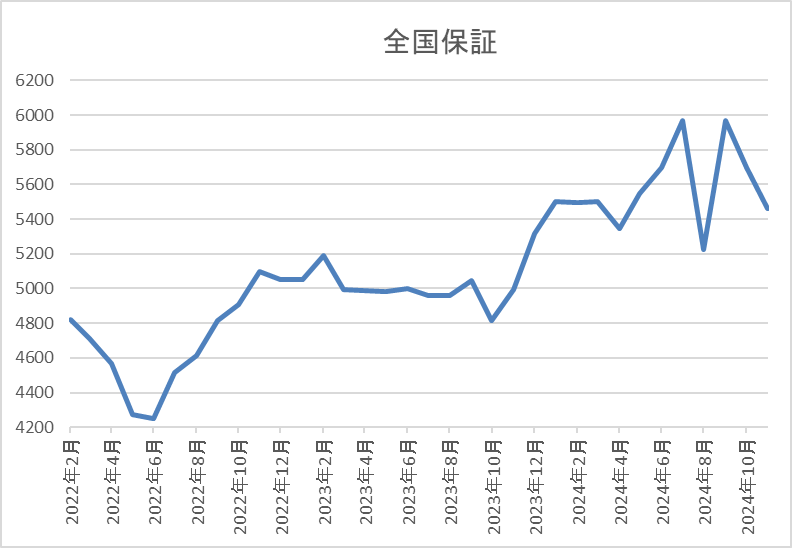

株価推移

株価はコロナショックで2719円まで売られましたが、その後は反発して2021年9月には6000円に迫る場面もありました。

そこからは5000円前後で停滞する期間が続きましたが、今年に入ると上昇傾向で、7月には6244円まで上昇しましたが、直近は5500円前後で推移しています。

株価指標(2024年11月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 全国保証 | 7164 | 5406 | 12.2 | 1.67 | 197 | 3.64 | 44.3 |

最近の株価は直近の高値から下落するなか、大幅増配が続いていますので配当利回りは3%半ばの水準です。

業績も過去最高益が続いていますのでPERは市場平均よりも割安で、配当性向は44%付近となっています。

投資判断

今までの内容から全国保証の投資判断について、業績は過去最高益が続くなか、大幅増配も続いている事で配当利回りは3%半ば程度を維持しています。

そんななか、事業内容から今後の金利上昇が懸念事項にも思えますが、金利上昇が与える影響については、金融機関が積極的に住宅ローンを推進すると予想していることから住宅ローン市場に大きな落ち込みはなく、逆に保証債務残高の拡大が期待できる事や運用利回り上昇でポジティブ要素があるとしています。

以上の点を踏まえると、株主優待の廃止は残念でしたが、今後は配当などの還元に集約するとしており、現状の配当性向も目標としている50%まで余裕がありますので、更なる増配を期待して狙いたくなる銘柄です。

【2802】味の素

4番目の銘柄は味の素です。味の素は日本を代表する食品メーカーで、アミノ酸技術を核として商品名が社名にもなっている「うま味調味料」が主力商品です。その他、冷凍食品や加工食品に加え、医薬品や半導体向けの材料などを販売するファンクショナルマテリアルズ事業も手掛けています。

そんななか、今回の決算で来年3月末を基準日とした株式の2分割を発表しています。

直近決算

味の素は11月7日に第2四半期決算を発表しており、最終利益は502億円と前年同期比38億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、海外の調味料や食品、冷凍食品が好調に推移している事に加え、ファンクショナルマテリアルズ事業の増収が貢献しているとの事です。

通期最終利益(億円)

| 銘柄名 | 味の素 |

| 2021年3月期 | 594 |

| 2022年3月期 | 757 |

| 2023年3月期 | 940 |

| 2024年3月期 | 871 |

| 2025年3月期(会社予想) | 950 |

2021年からの通期最終利益を見ていきますが、2023年にかけては順調に増益傾向でした。業績好調の要因は、調味料や食品、冷凍食品などの外食需要は減少しましたが、家庭用製品の増収効果や遊休資産売却などに加え、コロナからの経済回復でヘルスケア事業などが好調に推移したとしており、2023年は過去最高益を記録しています。

そんななか、前期は固定資産売却益の反動やナイジェリアの為替差損影響などで減益となりましたが、今期は食品事業での着実なオーガニック成⾧やヘルスケアなどは成⾧回帰を実現させるとして増益予測にしているなか、第2四半期時点の通期進捗率も53%付近と順調に推移しています。

配当推移

| 銘柄名 | 味の素 |

| 2015年 | 24 |

| 2016年 | 28 |

| 2017年 | 30 |

| 2018年 | 32 |

| 2019年 | 32 |

| 2020年 | 32 |

| 2021年 | 42 |

| 2022年 | 52 |

| 2023年 | 68 |

| 2024年 | 74 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、数年前までは30円前後の水準で変わりありませんでしたが、2021年以降は好調な業績を背景に大きく増配となっています。前期も業績は減益でしたが6円の増配となっており、今期予測は2015年と比較して3倍以上の水準に増えています。

味の素の配当方針は今後も安定的に配当や株主還元の拡充を図っていくとしており、具体的な目安を機動的な自己株式取得と総還元性向 50%超としています。また、配当については、減配せず増配または配当を維持する「累進配当政策」と非定常の利益変動影響を受けにくい事業利益を基準とする考え方「ノーマライズドEPSに基づく配当」を導入しています。

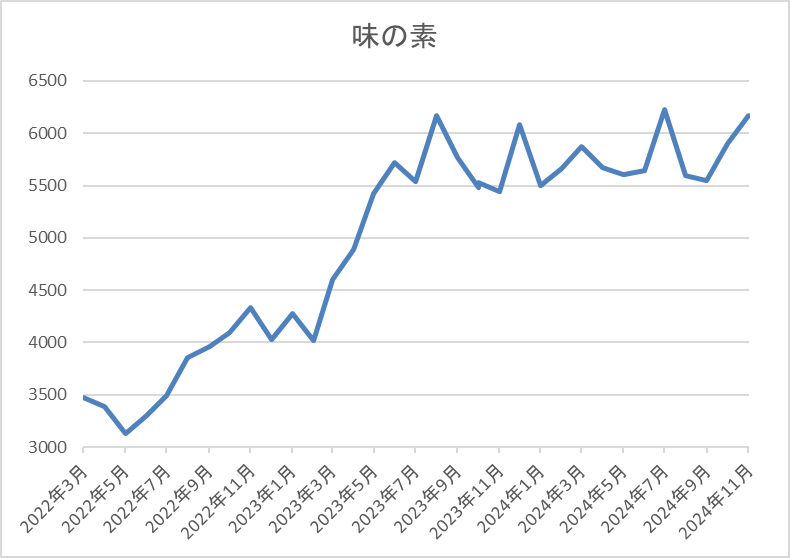

株価推移

株価はコロナショックで1626円まで売られた後は、上下を繰り返しながらも右肩上がりの状況でした。

しかし、去年夏頃に6000円付近まで上昇した後は停滞が続き、今年8月の暴落で5000円を割れる場面はありましたが、直近は再び6200円前後で推移しています。

株価指標(2024年11月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 味の素 | 2802 | 6191 | 32.6 | 4.02 | 80 | 1.29 | 42.1 |

最近の株価は上場来の高値付近で推移していますので、増配は継続していますが配当利回りは1%台と低水準です。

今期業績は増益見込みですがPER、PBRは市場平均よりも割高で、配当性向は42%付近となっています。

投資判断

今までの内容から味の素の投資判断について、日本を代表する食品メーカーで業績も順調に推移しているなか、今後更に需要が高まりそうな医薬品や半導体向けの材料なども取り扱っています。そんななか、最近の配当は順調に増配が続いており、累進配当政策のもと今後の更なる増配にも期待できそうです。

以上の点を踏まえると、最近の株価は上場来の高値付近で推移しており、現状の配当利回りも1%台と、高配当株としての購入を検討する事は厳しいですが、未来の高配当銘柄として株式分割後の動向を見守りたいところです。

【3231】野村不動産HD

最後の銘柄は野村不動産HDです。野村不動産HDは野村不動産を中核に持つ持株会社で「プラウド」ブランドなどのマンション開発や分譲が主力事業です。

また、自社ブランドの賃貸ビルやホテルも運営しているほか、東南アジアを中心に海外事業も拡大しています。

そんななか、今回の決算で来年3月末を基準日とした株式の5分割を発表しています。

直近決算

野村不動産HDは10月25日に第2四半期決算を発表しており、最終利益は425億円と96億円の増益となっていますが、通期最終利益、年間配当予測に変更はないです。

前期比増益の要因は、分譲住宅の計上戸数の増加や平均価格の上昇に加え、新たに連結の対象となったUDS社の寄与を含むホテル事業の伸長などのためとの事です。

通期最終利益(億円)

| 銘柄名 | 野村不動産 |

| 2019年3月期 | 458 |

| 2020年3月期 | 488 |

| 2021年3月期 | 421 |

| 2022年3月期 | 553 |

| 2023年3月期 | 645 |

| 2024年3月期 | 681 |

| 2025年3月期(会社予想) | 700 |

2019年からの通期最終利益を見ていきますが、順調に増益が続いており、特に2022年以降は大きく増益傾向となっています。最近の業績が好調な要因は、顧客ニーズの多様化や低金利環境の継続などの下支えにより供給戸数がコロナ前の水準まで回復した事に加え、物件売却収入が増加したことためとしており、前期は過去最高益を記録しています。

そして、今期も好調な流れは継続する見込みとして更に増益の予測にしているなか、第2四半期時点の通期進捗率は61%付近と順調に推移しています。

配当推移

| 銘柄名 | 野村不動産 |

| 2015年 | 45 |

| 2016年 | 57.5 |

| 2017年 | 65 |

| 2018年 | 70 |

| 2019年 | 75 |

| 2020年 | 80 |

| 2021年 | 82.5 |

| 2022年 | 97.5 |

| 2023年 | 120 |

| 2024年 | 140 |

| 2025年(会社予想) | 165 |

2015年からの配当推移について、据え置きの年すらなく順調に増配が続いています。特に2022年以降は好調な業績を背景に増配幅も大きく、前期は20円、今期は現状25円の増配予測になっており、2015年と比較すると3倍以上の水準です。

野村不動産HDの配当方針は、不透明な事業環境下での配当の安定性を高めるため今期からDOE4%を下限としたうえで、具体的な目安を総還元性向40%から50%としています。

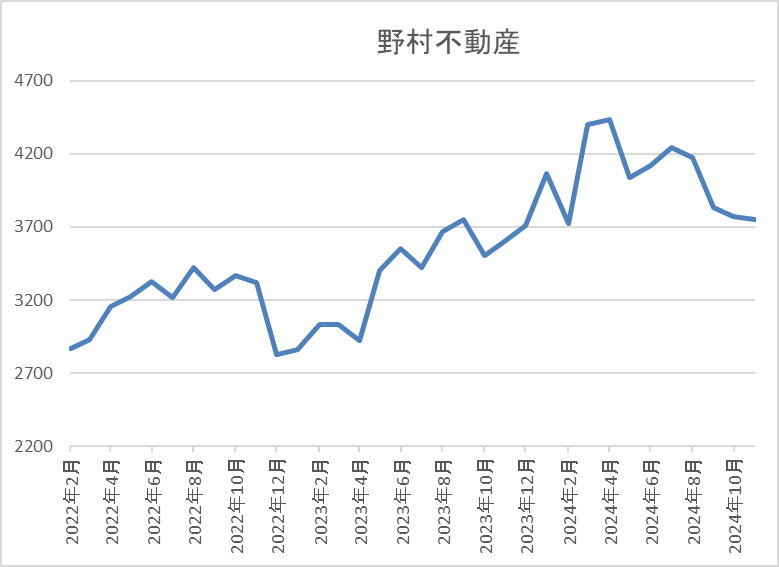

株価推移

株価はコロナショックで1465円まで売られましたが、その後は上下を繰り返しながらも右肩上がりの状況でした。

しかし、今年4月に4594円の高値を付けた後は低迷が続き、8月の暴落時に3293円まで下げた後、直近は3700円前後で推移しています。

株価指標(2024年11月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 野村不動産HD | 3231 | 3707 | 9.2 | 0.87 | 165 | 4.45 | 40.7 |

最近の株価は低迷しているなか、大幅増配が続いている事で配当利回りは4%半ばとなっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均よりも割安で、配当性向は41%付近と方針通りの水準です。

投資判断

今までの内容から野村不動産HDの投資判断ですが、最近の業績や配当は順調に推移しており、配当利回りも4%台と高配当株として気になる水準です。そんななか、来年3月末での株式5分割が発表されましたが、不動産銘柄は利上げがマイナス材料になりますので、今後の金利動向懸念もあってか、最近の株価は低迷が続いています。

以上の点に加え、まだ株式分割の権利取りまで4ヶ月以上期間がある事や権利落ち前後は株価が大きく動くケースもありますので、来年春頃までは特に株価推移を気にしておきたい銘柄です。

今年中の株式分割を予想していた5銘柄

それでは最後に先月投稿した記事で今年中の株式分割発表がありそうだと予想していた5銘柄の現状を確認していきます。私が株式分割を予想していた銘柄は、伊藤忠、KDDI、商船三井、東京海上HD、芙蓉総合リースの5銘柄で、この中から実際に株式分割を発表した銘柄は今回検証したKDDIのみとなっています。

伊藤忠辺りは可能性もかなり高いと思っていたのですが、残念ながら今回の決算では株式分割の発表がありませんでしたので、他の3銘柄同様、今後の株式分割を期待したいです。

ちなみに、この5銘柄が株式分割を行いそうだと思った理由については、当時の記事でまとめており、下記にリンクを貼っていますので、気になる方はそちらを覧ください。

まとめ

今回は直近の決算で株式分割を発表した5銘柄の検証を行いました。冒頭でお伝えした様に株式分割は好材料と捉えられる事が多いですが、権利取りまでの期間や権利取り前後は様々な思惑から株価が大きく上下するケースも多いです。

従って、仮に自分の狙っている銘柄の株価が権利取り前後に大きく下げる様であれば、絶好の購入チャンスになるかもしれませんので、株価の動向を注意して見守っておく事が大切です。

最近株式分割を発表した5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント