直近の株式市場は国内の政局不安や米中の対立再燃などを要因に乱高下が激しくなっており、今週は高市氏が無事に日本初の女性総理に選出された事で大きく上昇していますが、今までとは枠組みが大きく変わりましたので、今後も暫くは波乱含みの展開が続きそうです。この様に値動きが激しい相場が続くと、改めて株式投資の怖さを感じてしまう部分もありますが、最近の日本企業には株主還元力を高めている優良企業が増えていますので、インフレが進んでいる現状も含め、投資を全くしない方が将来的に怖い状況に陥っている可能性はあります。

そこで今回は相場の乱高下とは関係なく、10年単位で連続増配を続けている銘柄や継続的に自社株買いを行っている銘柄など、数年前と比較して株主還元力が急速に高まっている企業の中から、特に株主還元力が抜群に良いと感じる5つの高配当株を検証していきます。

【8252】丸井グループ

最初の銘柄は丸井グループで百貨店や商業施設を展開する丸井を中核とする持株会社です。百貨店「マルイ」や商業施設「モディ」に加え、エポスカードを中心にクレジットカードなどのフィンテック事業を営んでいます。

直近決算

丸井グループは8月5日に第1四半期決算を発表しており、最終利益は79億円と前年同期比17億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、テナント、イベント収入が増加した事や家賃収入のアップに加え、クレジットカードの取り扱い増加、ゴールド新規客の増加などによりフィンテック事業も好調に推移した影響としています。

通期最終利益(億円)

| 銘柄名 | 丸井グループ |

| 2020年3月期 | 253 |

| 2021年3月期 | 22 |

| 2022年3月期 | 177 |

| 2023年3月期 | 214 |

| 2024年3月期 | 246 |

| 2025年3月期 | 265 |

| 2026年3月期(会社予想) | 280 |

2020年からの通期最終利益を見ていきますが、コロナショックで大きく落ち込んだ2021以降はコロナからの経済回復やフィンテック事業が好調に推移した影響で増益が続いています。

実際、前期もテナント収入の増加やクレジットカードの取り扱い高が増加した事で増益となっており、今期も好調な流れは続く見込みとして、更に増益の予測にしているなか、第1四半期時点の通期進捗率も28%付近と順調なスタートになっています。

配当推移

| 銘柄名 | 丸井グループ |

| 2016年 | 22 |

| 2017年 | 33 |

| 2018年 | 38 |

| 2019年 | 49 |

| 2020年 | 50 |

| 2021年 | 51 |

| 2022年 | 52 |

| 2023年 | 59 |

| 2024年 | 101 |

| 2025年 | 106 |

| 2026年(会社予想) | 131 |

2016年からの配当推移について、コロナショックの影響を受けた2020年頃は増配幅が1円程度の年も続きましたが、減配はもちろん据え置きの年すらなく順調に増配が続いています。そんななか、2024年は業績好調や配当方針の目安にDOEを採用した影響もあって、一気に42円の大幅増配となり、今期は更にDOEの目安を引き上げた事で、期初から25円の大幅増配見込みで発表しています。

丸井グループの配当方針は資本効率の向上と長期安定的な増配を実現するため、目安にDOEを導入しており、具体的な数値を従来の8%から10%へ引き上げています。

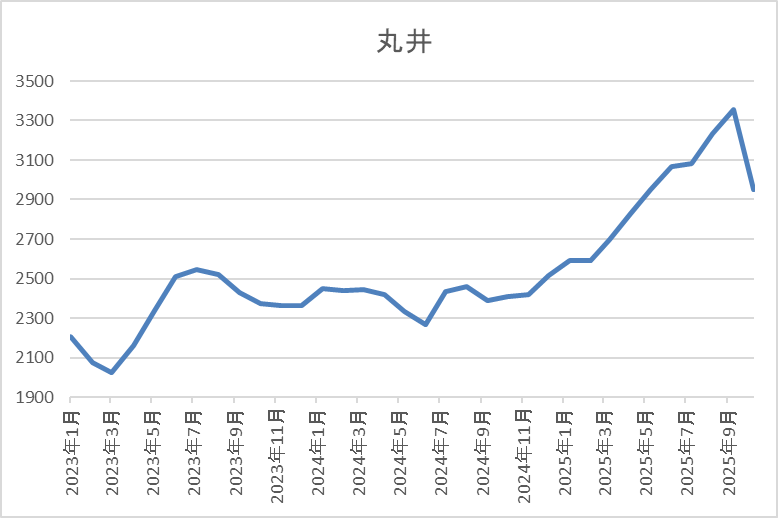

株価推移

2021年以降の株価は上下を繰り返しながらも、じわじわと上昇が続いていました。

そんななか、今年に入ると上昇ペースが加速し、9月には3367円まで値を上げましたが、直近は2900円前後で推移しています。

株価指標(2025年10月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 丸井グループ | 8252 | 2937 | 18.8 | 2.18 | 131 | 4.46 | 83.9 |

最近の株価は直近高値から下落しているなか、今期配当は大幅増配の見込みですので配当利回りは4%半ばと高水準です。

業績は増益が続いていますがPER、PBRは市場平均より割高で、配当性向は84%付近とかなりの高水準です。

投資判断

今までの内容から丸井グループの投資判断ですが、最近の業績は順調に推移しているなか、直近は配当方針を変更した影響もあり、大幅増配が続いています。そんな配当方針については、2024年からDOE(株主資本配当率)を採用しており、目安も前期までは8%でしたが、今期から10%に引き上げた事で、配当性向は84%付近と高水準ですが、今期も大幅増配の予測になっています。

ちなみに、最近は業績に左右されず安定した配当を実施する事を目的に株主資本を基準に配当額を決定できるDOEを配当方針に採用する企業も増えていますが、国内企業の平均的なDOE目安は3%程度ですので、丸井グループの10%は株主還元力を感じる高さです。

従って、現状の高水準な配当性向まで考慮すると、ここからの更なる大幅増配は厳しいかもしれませんが、現状の水準でも利回りは4%半ばと高水準ですし、最近は百貨店型のビジネスモデルからフィンテック中心の事業構造へと転換を進めていますので、今後が楽しみな銘柄です。

【7466】SPK

2番目の銘柄はSPKで自動車や産業、建設機械の部品を中心に取り扱っており、メーカー、モデルを問わず、あらゆる国産車、輸入車を対象に補修部品などを供給しています。

また、販路は国内のみに限らず、80か国、350社以上の顧客に高品質な自動車用補修部品を提供しています。

直近決算

SPKは8月8日に第1四半期決算を発表しており、最終利益は約6億円とほぼ前年同期並みの水準になっており、通期最終利益、年間配当予測も変更はありません。

業績が前年並みだった要因は、北米及び欧州市場での需要減少の影響を受けた工機事業は苦戦を強いられましたが、市場保有車両台数に支えられ安定した需要が見込める主力の自動車アフターマーケット補修部品関連は、国内・海外ともに引き続き堅調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | SPK |

| 2019年3月期 | 14 |

| 2020年3月期 | 15 |

| 2021年3月期 | 13 |

| 2022年3月期 | 16 |

| 2023年3月期 | 20 |

| 2024年3月期 | 23 |

| 2025年3月期 | 24 |

| 2026年3月期(会社予想) | 25 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以降はコロナからの経済回復や円安の影響で増益が続いています。そして、前期も自動車アフター補修部品事業は国内が堅調に推移した事や海外でも旺盛な需要を取り込んだ事に加え、円安影響も加わった事で過去最高益を更新しており、今期も市場環境は不透明感が増しているとしていますが、更に増益の見込みで発表しているなか、第1四半期時点の通期進捗率は23%付近とまずまずのスタートを切っています。

配当推移

| 銘柄名 | SPK |

| 2016年 | 30.5 |

| 2017年 | 31.5 |

| 2018年 | 32.5 |

| 2019年 | 33.5 |

| 2020年 | 36 |

| 2021年 | 37 |

| 2022年 | 40 |

| 2023年 | 44 |

| 2024年 | 50 |

| 2025年 | 60 |

| 2026年(会社予想) | 68 |

2016年からの配当推移を見ていきますが、順調に増配が継続しており、連続増配は前期までで27期連続と国内トップクラスの記録を継続中です。そんななか、数年前までの増配幅は年間1円ずつと大きくありませんでしたが、2024年は6円、前期は10円、そして今期も期初から8円の増配予測と、最近は以前と比較して増配ペースにも勢いが付いています。

SPKの配当方針は連続増配方針の堅持と来期までの中期経営計画中は業績に応じた累進増配を導入しており、29期連続の増配を目指す方針です。

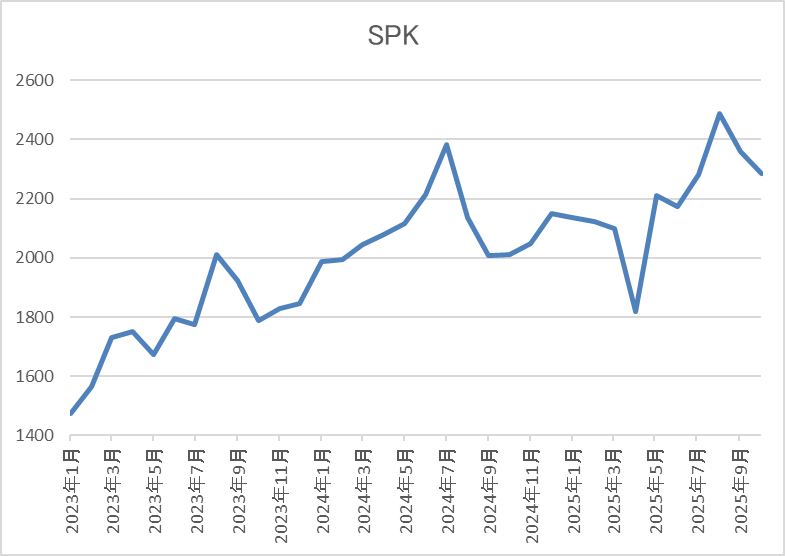

株価推移

2023年以降の株価はじわじわ上昇しており、去年7月には2413円まで値を上げました。

その後は停滞して4月の暴落では1820円まで売られましたが、8月には2489円まで上昇し、直近は2300円前後で推移しています。

株価指標(2025年10月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SPK | 7466 | 2272 | 9.1 | 0.85 | 68 | 2.99 | 27.2 |

最近の株価は直近高値から下落しているなか、増配も継続していますが配当利回りは3%前後となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は27%付近と余裕を感じる水準です。

投資判断

今までの内容からSPKの投資判断ですが、業績は過去最高益が続いているなか、日本トップクラスとなる20年以上の連続増配を続けるほど株主還元力も抜群です。そんななか、中計では累進配当を導入して29期連続の増配を目指す方針を掲げていますが、当然そんな中途半端なところで終わるはずはなく、完全に30年以上の連続増配も視野に入れていると思います。

以上の点を踏まえると、最近の株価上昇で利回りは3%前後まで低下していますが、今購入しておけば今後の継続的な増配で利回りが4%を超える日も近そうです。

【4732】ユー・エス・エス

3番目の銘柄はユー・エス・エスです。ユー・エス・エスは中古車のオークションなどを運営している企業で、現車オークションの「USSオートオークション」や中古買い取り店「ラビット」を展開しています。

中古オークション業界のシェアは約4割とトップの存在で、廃自動車などのリサイクル事業も手掛けています。

直近決算

ユー・エス・エスは8月5日に第1四半期決算を発表しており、最終利益は102億円と前年同期比10億円の増益になっているなか、通期の最終利益見込みを5億円上方修正し、配当も1.8円増額の年間50.4円予測に修正しています。

業績好調の要因は、市場環境の好転や高く売れる会場としての評価を活かした営業活動等により出品台数が大幅に増加し、成約台数も増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | ユー・エス・エス |

| 2021年3月期 | 40 |

| 2022年3月期 | 297 |

| 2023年3月期 | 300 |

| 2024年3月期 | 329 |

| 2025年3月期 | 376 |

| 2026年3月期(会社予想) | 388 |

2021年からの通期最終利益を見ていきますが、2021年にコロナショックの影響や子会社に絡む特別損失の影響で大きく減益となった後は、コロナからの経済回復や半導体不足による新車供給不足がオークション相場の高騰に繋がった事に加え、リサイクル事業も堅調に推移した事で増益が続いており、前期も過去最高益を更新しています。

そして、今期も新車販売は回復傾向でオークション市場の出品台数増加が見込まれる事や横浜会場の建替えなどの積極的な設備投資を行う事で市場シェア向上を目指すとして、更に増益の予測で発表していたなか、第1四半期決算から早速上方修正を発表するほど好調なスタートを切っています。

配当推移

| 銘柄名 | ユー・エス・エス |

| 2016年 | 20.4 |

| 2017年 | 23.2 |

| 2018年 | 23.9 |

| 2019年 | 25.2 |

| 2020年 | 27.7 |

| 2021年 | 27.75 |

| 2022年 | 33.1 |

| 2023年 | 33.75 |

| 2024年 | 37.7 |

| 2025年 | 43.4 |

| 2026年(会社予想) | 50.4 |

2016年からの配当推移を見ていきますが、業績が大きく落ち込んだ2021年でも0.05円の増配を行っており、増配は前期までで25年連続となっています。そんななか、業績が過去最高益を記録し始めた2022年以降は増配ペースも加速しており、前期は5.7円の増配で今期も期初から5.2円の大幅増配予測にしていたなか、第1四半期決算から更に1.8円の増額が発表されています。

ユー・エス・エスの配当方針は、成長投資と株主還元の両輪で株主価値の向上を目指すとしており、具体的な目安は連結配当性向60%以上としているなか、2027年度までの3ヵ年での総還元性向は100%以上としています。

株主優待

ユー・エス・エスには保有株数によって金額や内容が異なる株主優待がありますので詳細を表にまとめています。

保有株数100株からもらえ、またそれぞれ年2回もらえますので有難い株主優待です。

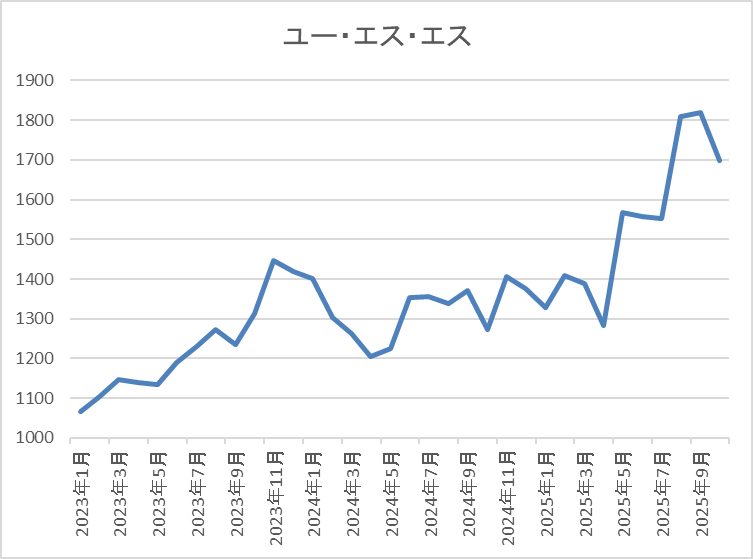

株価推移

株価は2022年に1330円まで上昇した後は1000円割れの水準まで反落しました。

しかし、そこからは上下を繰り返しながらも上昇し、先月には1839円まで値を上げましたが、直近は1700円前後で推移しています。

株価指標(2025年10月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ユー・エス・エス | 4732 | 1705.5 | 20.3 | 4.22 | 50.4 | 2.96 | 60.1 |

最近の株価は直近高値から下落しているなか、増配も継続していますが配当利回りは3%前後となっています。

業績は過去最高益が続いていますがPER、PBRは市場平均よりも割高で、配当性向は60%付近と方針通りの水準です。

投資判断

今までの内容からユー・エス・エスの投資判断ですが、中古車オークション業界の中では断トツのシェアを誇っており、最近の業績も過去最高益が続いています。そんななか、配当も20年以上の連続増配を継続中で、今期も期初から大きく増配の予測にしていましたが、第1四半期から早速上方修正を発表するほど株主還元力も抜群です。

以上の点を踏まえると、最近の株価は上場来の高値付近で推移していますが、直近は少し調整していますので、絶好の押し目買いチャンスにも見えてきます。

【4452】花王

4番目の銘柄は花王で、アタックなどでお馴染みの洗剤や石鹸、ボディソープなどのトイレタリー商品、また化粧品など普段の生活で使用する商品を製造、販売する日用品メーカーです。

そんななか、原料からの一貫生産と物流・販売システムが強みで、国内外に多数の工場や営業拠点があります。

直近決算

花王は12月決算ですので、8月6日に第2四半期決算を発表しており、最終利益は496億円と前年同期比62億円の増益になっているなか、通期最終利益の見込みを50億円上方修正していますが、年間配当予測に変更はありません。

前期比増益の要因は、原材料価格の上昇影響を販売価格改定及び数量増の効果で吸収できた事に加え、構造改革効果及びコスト管理の徹底により販管費を抑制できたためとしています。

通期最終利益(億円)

| 銘柄名 | 花王 |

| 2019年12月期 | 1482 |

| 2020年12月期 | 1261 |

| 2021年12月期 | 1096 |

| 2022年12月期 | 860 |

| 2023年12月期 | 438 |

| 2024年12月期 | 1077 |

| 2025年12月期(会社予想) | 1210 |

2019年からの通期最終利益を見ていきますが、2023年までは減益傾向が止まりませんでした。減益が止まらなかった要因について、コロナ感染が拡大した2020年頃は化粧品のインバウンド需要消滅などの影響で、その後はコロナからの経済回復の動きもあり売上は伸びていますが、原材料費高騰などの影響で減益が続いていました。

しかし、前期は事業ポートフォリオ経営を更に進展させ、事業の安定収益や成長ドライバー領域への転換を進めた効果に加え、国内トイレタリーとケミカルの貢献により久しぶりの増益となっており、今期もコストダウンや生産性向上など稼ぐ力の改革により更に増益の予測にしているなか、第2四半期決算で上方修正が発表され、増益率は12%程度まで拡大しています。

配当推移

| 銘柄名 | 花王 |

| 2015年 | 80 |

| 2016年 | 94 |

| 2017年 | 110 |

| 2018年 | 120 |

| 2019年 | 130 |

| 2020年 | 140 |

| 2021年 | 144 |

| 2022年 | 148 |

| 2023年 | 150 |

| 2024年 | 152 |

| 2025年(会社予想) | 154 |

2015年からの配当推移を見ていきますが、低迷していた業績とは関係なく増配が続いており、前期までで35期連続増配の日本記録を更新中です。そんななか、最近の増配幅は2円刻みと、そこまで大きい訳ではありませんが、業績が低迷するなかでも連続増配を継続した事で今期見込みは2015年と比較して2倍近い水準へ増えています。

花王の配当方針は、安定的・継続的な配当の実施を通じた利益還元を重視する方針です。

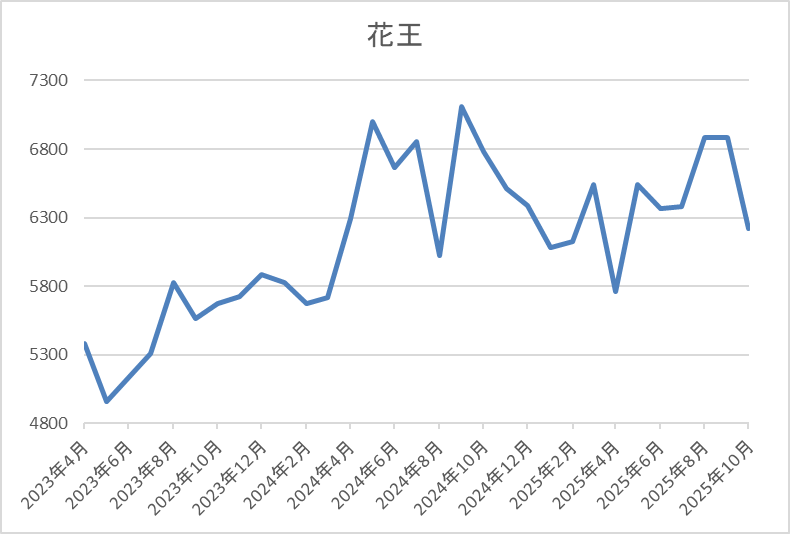

株価推移

株価は2020年6月に9000円を超える場面もありましたが、そこからは右肩下がりの状況でした。

しかし、2022年3月に4663円まで値を下げた後は上昇傾向となり、去年9月には7273円まで値を上げましたが、その後は上下を繰り返し直近は6300円前後で推移しています。

株価指標(2025年10月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 花王 | 4452 | 6297 | 23.9 | 2.74 | 154 | 2.45 | 58.3 |

最近の株価は停滞しているなか、日本トップとなる連続増配が続いていますが配当利回りは2%半ばとなっています。

今期も増益見込みですがPER、PBRは市場平均より割高で、配当性向も58%付近とそこそこ高水準です。

投資判断

今までの内容から花王の投資判断ですが、ここ数年の業績はコロナ渦や原材料高騰の影響などで減益が続いており、配当性向が100%を超える年もありましたので、日本トップの連続増配記録が途絶える事も懸念されていました。ただ、その様な逆境でも意地の増配を続けた株主還元力は驚異的で、直近は構造改革の効果もあって業績も増益に転じていますので、40年以上の連続増配も現実的になっています。

以上の点を踏まえると、現状の利回りは2%台ですが、更に株価が下がる様であれば狙いたくなる銘柄です。

【9436】沖縄セルラー電話

最後の銘柄は沖縄セルラー電話です。沖縄セルラーはKDDI傘下の通信会社で、1991年に沖縄地域での携帯・自動車電話サービスを行う会社として設立しています。沖縄県で約5割のシェアを持つモバイル事業と3割のシェアを持つFTTH事業を基盤としつつ、沖縄電力と協業してサービス提供しているauでんきなども手掛けています。

そんななか、9月末に株式の2分割を行っています。

直近決算

沖縄セルラー電話は7月25日に第1四半期決算を発表しており、最終利益は32億円と前年同期比7億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、モバイル総合収入や端末販売収入が増加しているためとの事です。

通期最終利益(億円)

| 銘柄名 | 沖縄セルラー |

| 2019年3月期 | 93 |

| 2020年3月期 | 98 |

| 2021年3月期 | 105 |

| 2022年3月期 | 106 |

| 2023年3月期 | 108 |

| 2024年3月期 | 121 |

| 2025年3月期 | 124 |

| 2026年3月期(会社予想) | 125 |

2019年からの通期最終利益について、順調に増益が続いてはいますが、数年前の増益幅は通信料金値下げの影響をauでんきやFTTH事業で補う展開となっており、小幅にとどまっていました。

ただ、2024年は通信料金の上昇やauでんきの収益性向上によって過去最高益の水準へ大きく増益となっており、前期も端末販売による利益の増加やソリューションにおける大口案件の獲得増が貢献した事で更に増益となり、今期も好調な流れは続く見込みとして過去最高益を更新する予測で発表しているなか、第1四半期時点の通期進捗率も26%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | 沖縄セルラー |

| 2016年 | 24 |

| 2017年 | 26.2 |

| 2018年 | 29.2 |

| 2019年 | 32.5 |

| 2020年 | 36.2 |

| 2021年 | 40.5 |

| 2022年 | 42 |

| 2023年 | 44 |

| 2024年 | 55 |

| 2025年 | 62 |

| 2026年(会社予想) | 64 |

2016年からの配当推移を見ていきますが、順調に増配が継続しており、前期までで24期連続の増配を継続中です。そんななか、最近は増配幅も大きくなっており、2024円は22円、前期も14円の大幅増配で、今期も期初から4円の増配予測になっています。

沖縄セルラーの配当方針は、増収、増益、連続増配の3増を経営方針に掲げ、具体的な目安を配当性向40%超としています。

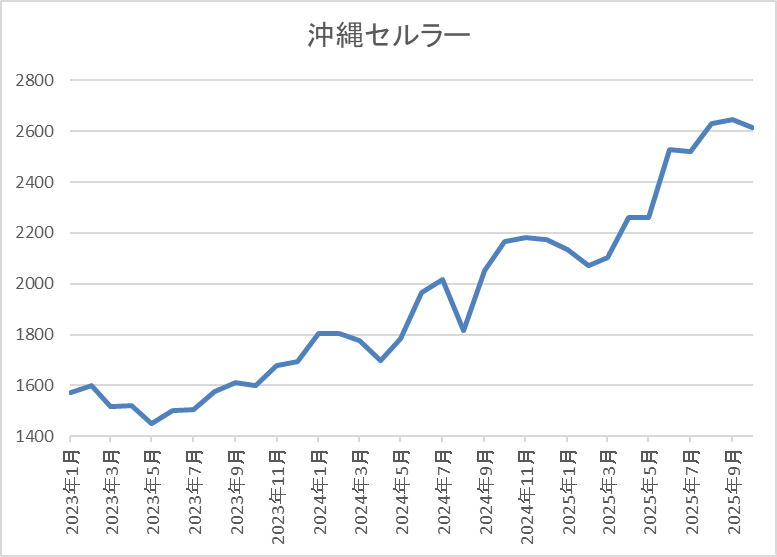

株価推移

2023年以降の株価は上昇が続きましたが、ここ1年くらいは2000円台前半で停滞していました。

しかし、4月の暴落で1960円まで下落した後は右肩上がりで、直近は2600円前後まで上昇しています。

株価指標(2025年10月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 沖縄セルラー | 9436 | 2623 | 19.5 | 2.54 | 64 | 2.44 | 47.4 |

最近の株価は上場来の高値付近まで上昇していますので、増配も継続していますが配当利回りは2%半ばとなっています。

今期も過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向は47%付近と方針通りの水準です。

投資判断

今までの内容から沖縄セルラーの投資判断ですが、ここ数年の業績は通信料収入減少の影響を受けながらも何とか増益を維持していたなか、20年以上の連続増配も継続しており、直近は増配幅も大きくなっています。その辺りの影響もあってか、少し前までの株価には停滞感がありましたが、今年春以降は完全に雰囲気が変わってきており、他の通信会社と比較しても異常な強さです。

ただ、直近はさすがに上値も重たくなってきており、株式分割によって最低購入金額も下がりましたので、高配当株としてチェックしておきたい銘柄です。

まとめ

今回は数年前と比較して株主還元力が急速に高まっている日本企業が増えているなかでも、特に株主還元力が最高だと感じる5つの高配当株を検証しました。丸井グループ以外の4銘柄は現状の利回りが2%台から3%前後と高配当株としては物足りない水準でしたが、いずれも20年以上の連続増配を継続中で、今後の更なる増配も期待できるほど株主還元力は抜群でしたので、保有を続ければ自然と利回りは上昇する可能性が高いかと思います。

冒頭でもお伝えした様に最近の株式市場は乱高下が激しく、長期保有を目的に保有している高配当株であっても、値動きの激しさに付いていけなくなる部分もあるかと思います。しかし、株主還元力を示す代表格の連続増配は、当然一朝一夕に達成できるものではなく、そんな連続増配を20年以上に渡って続けている企業となれば、間違いなく株主還元力は日本トップクラスと考えて良いかと思いますので、株価の値動きとは関係なく長期保有を目的にしている高配当株にとっては欠かせない存在です。

コメント