今年に入ってからも株式市場は堅調な動きが続いていますが、直近では高市総理が2月に総選挙を行う事を決定し、自民党勝利からの更なる積極財政への期待も加わった事で、大発会からわずか2週間で日経平均は4000円以上も上昇する場面があるほど、強烈に強いスタートになりました。これだけ相場が強いと、永久保有を心に誓った高配当株でありながらも、一旦売却して様子を見たい気持ちが芽生える事もあるかと思いますし、最近の上昇ピッチの速さや不穏な空気が漂っている世界情勢などを考慮すると、いつ大きめの調整が来ても不思議で無い事は事実です。

ただ、多少乱高下する場面があったとしても、やはり永久に保有する事が最終的に1番有効な投資手法である事は証明されていますので、今回は最近の強い相場で売却欲が高まっている気持ちを抑えるために、今年も永久に保有したいと思う5つの高配当株を検証していきます。

【8002】丸紅

最初の銘柄は丸紅で、三菱商事や伊藤忠と並ぶ5大総合商社の一角です。5大総合商社の中では企業規模や業績が見劣りする部分はありますが、農業関連や電力事業などの非資源部門に強みを持っている事が特徴です。

直近決算

丸紅は11月4日に第2四半期決算を発表しており、最終利益は3054億円と前年同期比673億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、金融・リース・不動産、食料・アグリ事業が増益となった事に加え、既存事業の磨き込みや成長投資の利益貢献があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 丸紅 |

| 2020年3月期 | -1975 |

| 2021年3月期 | 2232 |

| 2022年3月期 | 4243 |

| 2023年3月期 | 5430 |

| 2024年3月期 | 4714 |

| 2025年3月期 | 5029 |

| 2026年3月期(会社予想) | 5100 |

2020年からの通期最終利益を見ていきますが、増減が激しくなっており、2020年はコロナショックの影響で赤字に転落しています。しかし、2021年以降は商品市況の上昇や円安の追い風などで大幅増益が続き、2023年には過去最高益を記録していますが、2024年は資源価格下落に伴い原料炭事業などが低迷した影響で減益となりました。

そんななか、前期も資源部門は商品市況の影響で減益でしたが、非資源部門が過去最高益を記録した事で増益になっており、今期も非資源部門の利益成長が業績を牽引するとして更に増益の予測で発表しているなか、第2四半期時点の通期進捗率も60%付近と順調に推移しています。

配当推移

| 銘柄名 | 丸紅 |

| 2016年 | 21 |

| 2017年 | 23 |

| 2018年 | 31 |

| 2019年 | 34 |

| 2020年 | 35 |

| 2021年 | 33 |

| 2022年 | 62 |

| 2023年 | 78 |

| 2024年 | 85 |

| 2025年 | 95 |

| 2026年(会社予想) | 100 |

2016年からの配当推移について、数年前までは30円台で推移していましたが、2022年は業績好調を背景に一気に2倍近い29円の大幅増配となりました。その後も順調に増配が続き、2024年は7円、前期も10円の増配となり、今期も現状は更に5円の増配予測で発表しています。

丸紅の配当方針は、2027年度までの中期経営計画中は総還元性向40%を目安とし、また年間配当100円を基点とする累進配当の継続も発表しています。

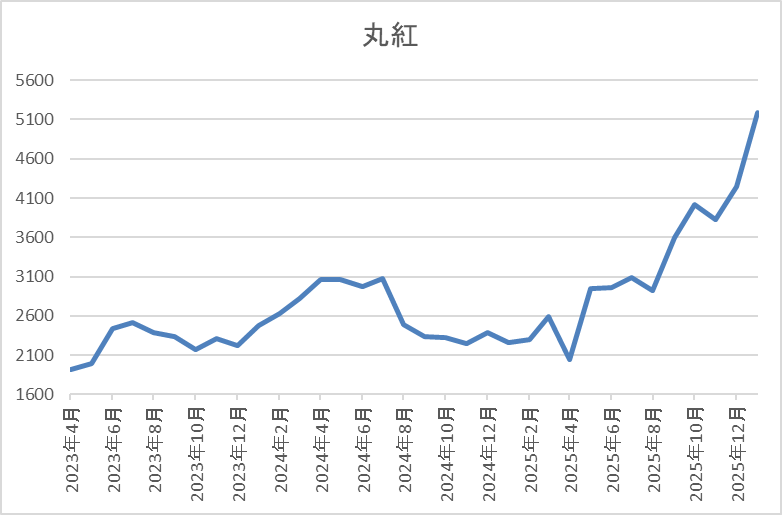

株価推移

2023年以降の株価は右肩上がりだったなか、2024年7月には3158円まで上昇しました。

しかし、その後は下落が続き、去年4月の暴落では1878円まで売られましたが、その後は急騰して直近は5200円前後まで上昇しています。

株価指標(2026年1月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 丸紅 | 8002 | 5199 | 16.7 | 2.20 | 100 | 1.92 | 32.2 |

最近の株価は上場来の高値付近まで上昇していますので、増配も続いていますが配当利回りは2%前後まで低下しています。

今期も増益見込みですがPERは市場平均並みで、配当性向は32%付近と余裕を感じる水準です。

投資判断

今までの内容から丸紅の投資判断について、最近は商品市況下落の影響で減益が続いている総合商社も多いですが、丸紅は非資源部門の好調で増益を維持しており、今期も更に増益予測のなか、第2四半期時点の進捗率も60%付近と高水準を維持しています。そんななか、依然不測の損失に備えたバッファ300億円を織り込んでおり、想定為替レートも140円/ドルと現行の水準よりもかなり円高で設定していますので、今後の上方修正にも期待が持てます。

以上の点を踏まえると、来月4日(水)発表の第3四半期決算では、余程の事が無い限り、通期業績や年間配当予測の上方修正が発表されそうですので、現状の利回りは高配当株と呼べない水準まで低下していますが、今売るのはもったい無さそうです。

【9069】センコーグループHD

2番目の銘柄はセンコーグループHDで、量販店や小売チェーン店の物流業務に加え、鉄骨部材、外壁などの住宅物流、化学合成製品の輸送など様々な商品の物流を手掛けています。そんななか、最近は積極的なM&Aにより、事業規模の拡大を進めているところです。

直近決算

センコーグループHDは11月13日に第2四半期決算を発表しており、最終利益は87億円と前年同期比18億円の減益になっているなか、通期最終利益の見込みを24億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、人件費の上昇影響や支払利息の増加に加え、負ののれん発生益の期間差などのためとしています。

通期最終利益(億円)

| 銘柄名 | センコーHD |

| 2019年3月期 | 116 |

| 2020年3月期 | 120 |

| 2021年3月期 | 142 |

| 2022年3月期 | 152 |

| 2023年3月期 | 153 |

| 2024年3月期 | 159 |

| 2025年3月期 | 186 |

| 2026年3月期(会社予想) | 192 |

2019年からの通期最終利益を見ていきますが、コロナからの経済回復で物流需要が増えた事やM&Aを推進した結果として順調に増益が継続しています。実際、前期も大容量蓄電池を設置した物流センターや常温・低温複合型センターの稼働を開始した事に加え、価格改定、M&Aの収益寄与もあった事で過去最高益を更新しており、今期も好調な流れは続く見込みとして期初時点では16%程度の増益予測にしていたなか、第2四半期決算で下方修正は発表されましたが、依然増益予測は維持している状況です。

配当推移

| 銘柄名 | センコーHD |

| 2016年 | 20 |

| 2017年 | 22 |

| 2018年 | 22 |

| 2019年 | 26 |

| 2020年 | 26 |

| 2021年 | 28 |

| 2022年 | 34 |

| 2023年 | 34 |

| 2024年 | 38 |

| 2025年 | 46 |

| 2026年(会社予想) | 50 |

2016年からの配当推移について、好調な業績と連動して順調に増配が続いており、コロナショック時などたまに据え置きの年はありますが減配はありません。実際、2023年は前年並みだった業績と連動して据え置きとなりましたが、2024年は4円、前期も期初時点では4円の増配見込みでしたが、その後の上方修正で最終的には8円の増配となり、今期も現状は4円の増配予測としています。

センコーグループHDの配当方針は、安定配当に加えて業績連動を考慮した配当を実施するとしており、中期経営計画最終年度の2027年3月期までに配当性向40%を目指す方針です。

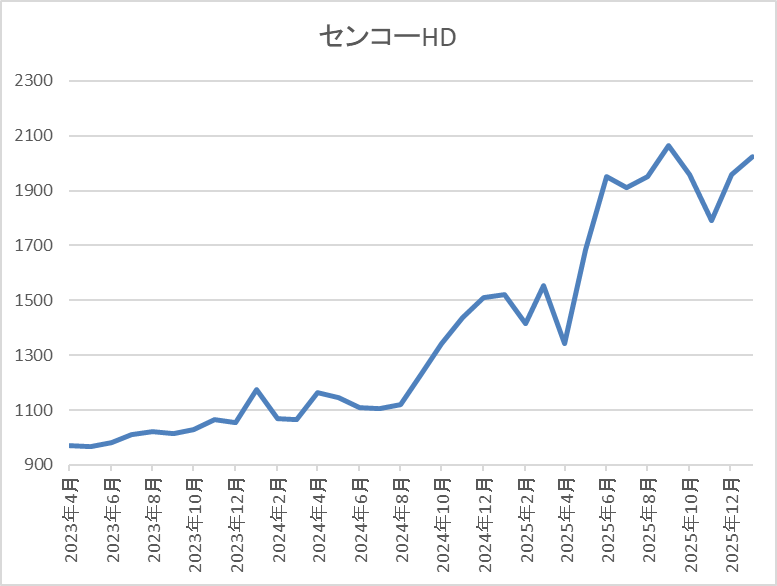

株価推移

株価は1000円付近で停滞が続く期間が長かったですが、2024年8月以降は上昇傾向で1500円付近まで値を上げる場面がありました。

しかし、その後は停滞して去年4月の暴落では1343円まで売られ、9月には2123円まで上昇しましたが、業績の下方修正で11月には1744円まで売られ、直近は再度2100円前後まで上昇しています。

株価指標(2026年1月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| センコーHD | 9069 | 2137 | 18.6 | 1.62 | 50 | 2.34 | 43.5 |

最近の株価は上場来の高値を更新していますので、増配も続いていますが配当利回りは2%半ばとなっています。

今期は依然過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からセンコーグループHDの投資判断ですが、最近の業績は堅調な物流需要や価格改定に加え、M&A効果によって過去最高益が続いており、安定感も抜群でした。それだけに、前回の決算で下方修正が発表された事は想定外でしたが、それでも依然過去最高益の予測は維持している状況です。

以上の点に加え、去年6月に大量保有が明らかになり話題になったアメリカの投資ファンド『ダルトン』も継続して買い増しを行っていますので、最近の株価は再度上昇トレンドに入っていますが、今年は何か具体的な動きがあるかもしれません。

【9433】KDDI

3番目の銘柄はKDDIでNTT、ソフトバンクと並ぶ大手通信会社です。最近は金融、DX、決済事業に加え、ローソンの買収など通信部門以外も成長しており、もはや通信会社では括れない事業形態になっています。

直近決算

KDDIは11月6日に第2四半期決算を発表しており、最終利益は3777億円と前年同期比265億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、料金の価格改定効果が顕在化した事で携帯電話事業が堅調に推移した事や金融サービスの好調に加え、持ち分法適用会社ローソンの利益もあったためとの事です。

通期最終利益(億円)

| 銘柄名 | KDDI |

| 2019年3月期 | 6,176 |

| 2020年3月期 | 6,397 |

| 2021年3月期 | 6,514 |

| 2022年3月期 | 6,724 |

| 2023年3月期 | 6,791 |

| 2024年3月期 | 6,378 |

| 2025年3月期 | 6,856 |

| 2026年3月期(会社予想) | 7,480 |

2019年からの通期最終利益について、コロナショックや通信料金の値下げ影響も関係なく、順調に増益が続いていましたが、2024年はミャンマー事業に絡む特別損失の影響で久しぶりに減益となっています。

しかし、前期は通信料収入の反転や金融・DXなどの注力領域が順調に成長した事に加え、ローソン事業も好調だったとして過去最高益を更新しており、今期も価格改定を含めた高付加価値化によるモバイル収入の増加やグロース領域を中心としたDXの成長などを見込むとして、更に増益の予測にしているなか、第2四半期時点の通期進捗率も50%付近で推移していますが、例年の平均を4%程度下回っている水準ではあります。

配当推移

| 銘柄名 | KDDI |

| 2016年 | 35 |

| 2017年 | 42.5 |

| 2018年 | 45 |

| 2019年 | 52.5 |

| 2020年 | 57.5 |

| 2021年 | 60 |

| 2022年 | 62.5 |

| 2023年 | 67.5 |

| 2024年 | 70 |

| 2025年 | 72.5 |

| 2026年(会社予想) | 80 |

2016年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、前期までで23期連続の増配を継続中です。また、ここ数年の増配幅は2.5円から5円とものすごく大きい訳ではありませんでしたが、今期は期初から7.5円の増配見込みと最近の中では増配幅が大きくなっています。

KDDIの配当方針は配当性向40%超と利益成長に伴うEPS成長の相乗効果により、今後も持続的な増配を目指すとしています。

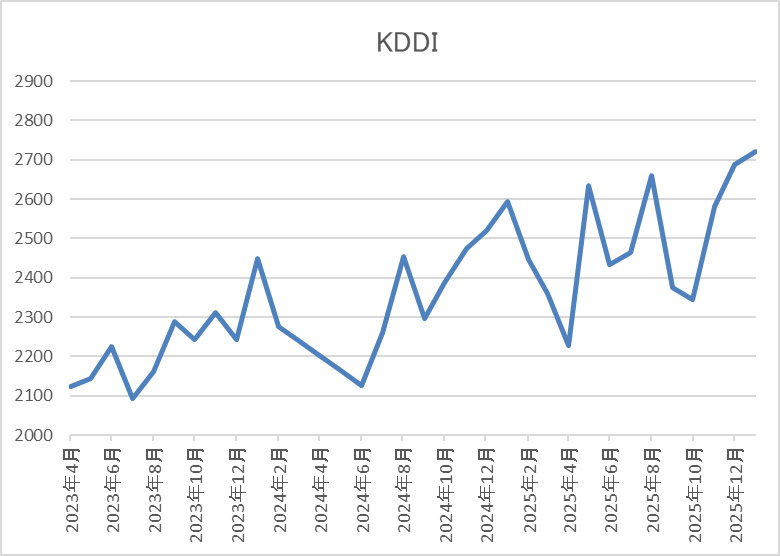

株価推移

株価は2024年1月に2540円まで上昇した後は下落が続き、その年の6月には2060円まで売られました。

その後、去年2月には2655円まで反発し、4月の暴落では2227円まで下落しましたが、直近は2650円前後で推移しています。

株価指標(2026年1月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| KDDI | 9433 | 2648 | 13.5 | 2.03 | 80 | 3.02 | 40.7 |

最近の株価は上昇傾向ですので、増配も継続していますが配当利回りは3%前後となっています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は41%付近と方針通りの水準です。

投資判断

今までの内容からKDDIの投資判断について、2024年は一過性要因の影響で減益となりましたが、本業は通信事業の復活や金融、DXなどの成長で順調に推移しており、20年以上の連続増配も継続中です。その様な状況にも関わらず、最近の株価は全体の強さと比較すると物足りない動きですが、この辺りはディフェンシブ株としての特性や通信事業から金融、AI事業などへの転換を進めている先行投資費用の増加なども懸念されている印象で、実際通信株全体の動きが冴えない状況です。

ただ、通信事業は価格改定の効果もあって復活してきており、今後は注力領域が成長する事で更に業績や配当が伸びる事も期待できますので、今売却すると将来後悔する事になりそうです。

【9303】住友倉庫

4番目の銘柄は住友倉庫で住友グループの物流会社です。総合物流サービスの倉庫業や入出庫・流通加工に加え、港湾運送業なども手掛けています。

そんななか、現在は物流事業に加え、不動産事業にも経営資源を集中し、更なる成長を目指しています。

直近決算

住友倉庫は11月6日に第2四半期決算を発表しており、最終利益は69億円と前年同期比18億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、物流事業で人件費、減価償却費が増加した事や不動産事業も賃貸料の減少で本業は減益でしたが、政策保有株式の一部売却に伴う特別利益を計上したためとの事です。

通期最終利益(億円)

| 銘柄名 | 住友倉庫 |

| 2019年3月期 | 59 |

| 2020年3月期 | 89 |

| 2021年3月期 | 84 |

| 2022年3月期 | 197 |

| 2023年3月期 | 224 |

| 2024年3月期 | 124 |

| 2025年3月期 | 200 |

| 2026年3月期(会社予想) | 174 |

2019年からの通期最終利益を見ていきますが、2023年にかけては倉庫及び港湾運送における荷動きの回復や海運事業の市況改善・輸送数量回復などに加え、海運子会社の譲渡に伴う特別利益などにより概ね順調に増益が続いていました。

しかし、2024年は海運子会社を連結の範囲から除外した事や高騰していた海上運賃相場の下落影響などで大きく減益となっており、前期は保有物件の移転補償金等を特別利益に計上した事で大きく増益となりましたが、今期は前年特別利益の反動を考慮して減益見込みにしているなか、第2四半期時点の通期進捗率も39%付近と心配な水準で推移していますが、下期には販売用不動産の売却を予定しているとの事です。

配当推移

| 銘柄名 | 住友倉庫 |

| 2016年 | 28 |

| 2017年 | 31 |

| 2018年 | 33 |

| 2019年 | 45.5 |

| 2020年 | 47 |

| 2021年 | 48 |

| 2022年 | 97 |

| 2023年 | 100 |

| 2024年 | 101 |

| 2025年 | 103 |

| 2026年(会社予想) | 103 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配傾向で、特に2022年の増配幅は業績好調を背景に大きくなっていました。ただ、直近の増配幅は業績の増減もあって小さくなっており、2024年は1円、前期も2円の増配だったなか、今期は現状据え置きの予測になっています。

住友倉庫の配当方針は、中長期視点での企業価値向上のために必要な事業投資を継続したうえで、1 株当たり年額100円をミニマムとし、各事業年度の収益力の向上を考慮しつつ、DOE(株主資本配当率)3.5%~4.0%を目安としています。

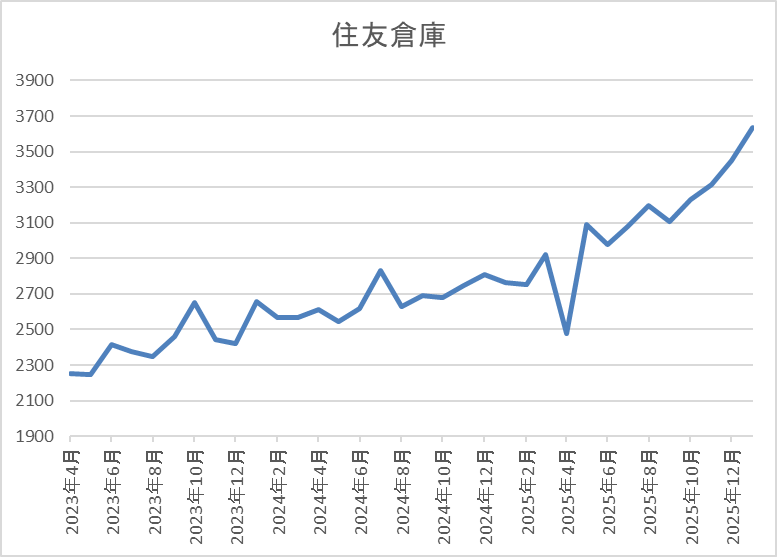

株価推移

2023年頃からの株価は停滞する場面もありながら、じわじわ上昇が続いていました。

そんななか、去年後半からは上昇ペースが加速し、直近は3700円前後で推移しています。

株価指標(2026年1月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友倉庫 | 9303 | 3740 | 16.4 | 1.03 | 103 | 2.75 | 45.1 |

最近の株価は上場来の高値付近まで上昇しているなか、今期配当は現状据え置き予測ですので配当利回りは2%後半の水準です。

今期は減益見込みですがPER、PBRは市場平均並みで、配当性向は45%付近となっています。

投資判断

今までの内容から住友倉庫の投資判断について、最近の業績は一過性要因によって増減を繰り返しており、今期も前期一過性要因の反動や人件費の増加で減益予測にしていますが、倉庫や港湾運送の需要自体は増加傾向で、注力中の不動産事業も収益規模が拡大しています。

その様な状況もあってか、最近の株価は上昇ペースが加速して、上場来の高値を更新していますが、他の銘柄と比較すると、これまでの上げ幅は控えめでしたので、本格的な上昇は今からが本番かもしれません。

【8766】東京海上HD

最後の銘柄は東京海上HDで東京海上日動火災保険や日新火災海上などを傘下にしている保険持株会社です。自動車保険や火災保険などの国内損害保険や国内生命保険に加え、海外保険も手掛けており、直近の海外売上比率もアメリカを中心に5割を超えている状況です。

直近決算

東京海上HDは11月19日に第2四半期決算を発表しており、最終利益は6868億円と前年同期比17億円の減益になっているなか、通期最終利益の見込みを200億円下方修正していますが、配当は1円増額の年間211円予測に上方修正しています。

業績下方修正の要因は、アジア生保の減益や東京海上ダイレクトにおける広告費用増加としていますが、配当は政策株式の売却も含めた修正純利益を上方修正した事で1円増額しているとの事です。

通期最終利益(億円)

| 銘柄名 | 東京海上 |

| 2019年3月期 | 2,745 |

| 2020年3月期 | 2,597 |

| 2021年3月期 | 1,618 |

| 2022年3月期 | 4,204 |

| 2023年3月期 | 3,764 |

| 2024年3月期 | 6,958 |

| 2025年3月期 | 10,552 |

| 2026年3月期(会社予想) | 9,100 |

2019年からの通期最終利益を見ていきますが、2022年以降はコロナの反動や運用資産を背景としたインカム収益の拡大に加え、円安影響などで大きく増益となる年が増えており、前期は自動⾞保険の販売拡⼤や海外事業の好調に加え、政策保有株式の売却加速などを要因に最終利益は初めて1兆円の大台を超え、過去最高益を記録しています。

ただ、今期は円高進行や前年の反動を考慮して、期初から1割程度の減益見込みで発表していたなか、第2四半期決算で更に下方修正が発表されていますが、通期進捗率は75%付近と高水準を維持しています。

配当推移

| 銘柄名 | 東京海上 |

| 2016年 | 36.67 |

| 2017年 | 46.67 |

| 2018年 | 53.33 |

| 2020年 | 75 |

| 2021年 | 78.33 |

| 2022年 | 85 |

| 2023年 | 100 |

| 2024年 | 123 |

| 2025年 | 172 |

| 2026年(会社予想) | 211 |

2016年からの配当推移を見ていきますが順調に増配が続いているなか、最近の増配幅は業績好調を背景に大きくなっています。実際、2024年は23円、前期も本決算で10円増額された事で合計49円の大幅増配となっており、今期も業績は減益見込みですが、第2四半期決算で1円増額された事で合計39円の大幅増配予測になっています。

東京海上HDの配当方針は5年平均の修正純利益に配当性向50%を目安にしており、原則減配はしないとしているなか、来期からは各種指標、定義の見直しを行う方針です。

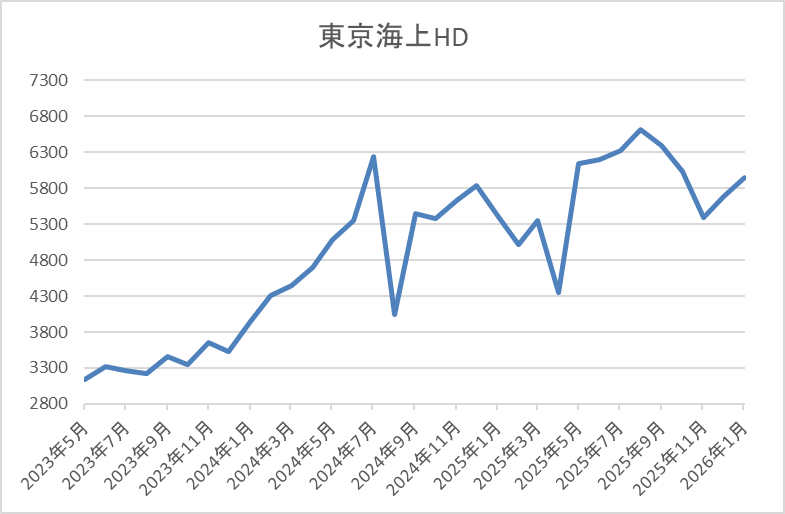

株価推移

2022年頃からの株価は右肩上がりの状況が続き、2024年7月には6679円まで上昇しました。

しかし、その後は低迷が続き、去年4月の暴落では4355円まで下落し、8月には6710円まで上昇しましたが、直近は6000円前後で推移しています。

株価指標(2026年1月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京海上HD | 8766 | 6035 | 12.5 | 2.26 | 211 | 3.50 | 43.5 |

最近の株価は去年の高値から下落しているなか、大幅増配が続いていますので配当利回りは3%半ばの水準です。

今期は減益見込みですがPERは市場平均より割安で、配当性向は44%付近となっています。

投資判断

今までの内容から東京海上HDの投資判断について、ここ数年の業績は海外保険事業の好調や金利上昇に加え、政策保有株式の売却によって大きく伸びており、配当も大幅増配が続いています。そんななか、直近の株価は上昇傾向ですが、去年の高値からは依然安い水準で、全体の強さと比較しても物足りない動きです。

この辺りは、前回の決算で発表された下方修正や自社株買いがディスカウント方式だった影響も残っている印象ですが、来期から見直す新たな配当方針のもと、今後の増配も期待できますので、今は耐え時かと思います。

まとめ

今回は最近の強い相場を踏まえ、今年も引き続き永久に保有したいと思える5つの高配当株を検証しました。高配当株投資は永久に保有を続ける事が1番の投資方法だと頭では分かっていても、株価が乱高下する場面では心が揺れる事もあるかと思います。

実際、株価が上がると一旦利益を確定させたくなる気持ちが芽生えますし、大きく下がると売却して気持ちを楽にさせたくなる様に、どんな相場が来ても強靭なメンタルが必要ですので、たまにで良いので永久保有の気持ちを思い出す事も時には必要かと思います。

コメント