先週で今年最後の決算シーズンも概ね終了しましたが、今回は3月期銘柄にとってキリの良い中間決算がメインだった事や期初時点ではトランプ関税の動向が不透明だったため、保守的な見込みが多かった事もあり、想像よりも多い企業が通期業績、年間配当予測の上方修正を発表してくれました。最近の日本企業は株主還元向上の流れから、多くの銘柄が増配や自社株買いを行ってくれますので、決算シーズンが終わる度に高配当株投資の有難さを再認識しますが、なかには今回の決算が予想外に悪く、株価が売られている銘柄もあります。

ただ、業績はどんな優良企業でも良い時ばかりではありませんし、特殊な要因で一時的に損失が出たケースなど、悪い決算だったからといって慌てて売ってしまう事はもったいない企業がほとんどですので、今回は実際に現在保有している銘柄の中から、そんな5つの高配当株を検証していきます。

【4502】武田薬品工業

最初の銘柄は武田薬品工業で売上は国内医薬品企業の中でトップとなっているなか、M&Aを絡め企業規模の拡大を図っている事もあり、現在約80の国と地域で医薬品を販売しています。

実際、直近の海外売上比率は5割を超えているアメリカを中心にヨーロッパやカナダなど9割近くを占めている状況です。

直近決算

武田薬品工業は10月30日に第2四半期決算を発表しており、最終利益は1124億円と前年同期比748億円の減益になっているなか、通期最終利益の見込みを750億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、主にENTYVIOの売上予想を修正した事や米国におけるVYVANSEの後発品の市場浸透による減収影響が、当初の想定を上回り大きくなっているためとしています。

通期最終利益(億円)

| 銘柄名 | 武田薬品 |

| 2019年3月期 | 1351 |

| 2020年3月期 | 442 |

| 2021年3月期 | 3760 |

| 2022年3月期 | 2300 |

| 2023年3月期 | 3170 |

| 2024年3月期 | 1440 |

| 2025年3月期 | 1079 |

| 2026年3月期(会社予想) | 1530 |

2019年からの通期最終利益について、増減の激しい展開が続いており、2023年は成長製品や新製品の販売が好調に推移している事に加え、円安の追い風があった事で大幅増益になりましたが、2024年以降はVYVANSEなどの独占販売期間満了による大幅なマイナス影響やコロナワクチンの減収に加え、前期は事業構造再編費用の計上もあって減益が続きました。

しかし、今期は潰瘍性大腸炎治療薬ENTYVIOなどの主力製品や新製品の売上が堅調に推移する見込みな事や調達コスト削減などの効果も出るとして、期初時点では約2倍の増益予測にしており、第1四半期も好調なスタートでしたが、第2四半期決算の下方修正で増益率は4割程度まで縮小しています。

配当推移

| 年 | 武田薬品 |

| 2016年 | 180 |

| 2017年 | 180 |

| 2018年 | 180 |

| 2019年 | 180 |

| 2020年 | 180 |

| 2021年 | 180 |

| 2022年 | 180 |

| 2023年 | 180 |

| 2024年 | 188 |

| 2025年 | 196 |

| 2026年(会社予想) | 200 |

2016年からの配当推移を見ていきますが、2023年までは毎年180円で、遡ると2009年から15年以上180円で変わっておらず、40期以上減配はしていません。そんななか、2024年は配当方針を変更した事で、久しぶりに8円の増配になっており、前期も更に8円の増配になりましたが、今期は現状4円の増配予測になっています。

武田薬品工業の配当方針は、毎年の年間配当金を増額または維持するとしており、2024年より累進配当を導入しています。

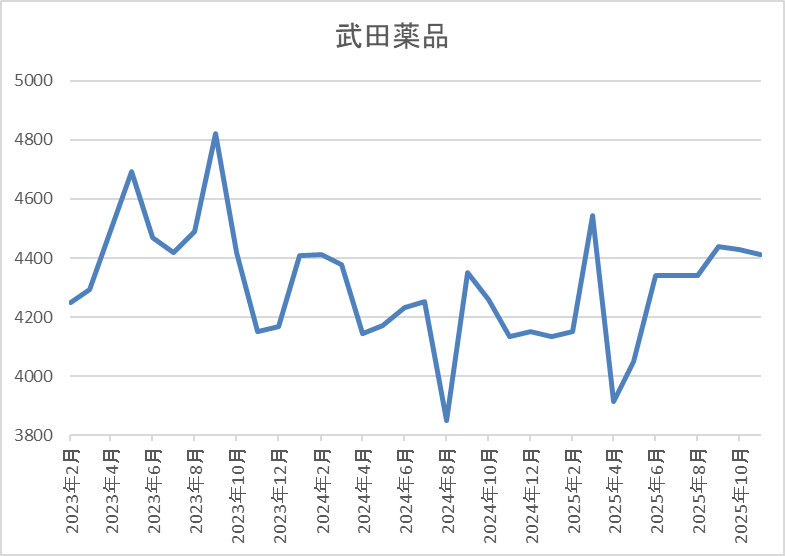

株価推移

株価は2023年頃から上昇傾向で、その年の9月には4873円まで上昇しましたが、その後は4000円付近で停滞が続きました。

そんななか、今年9月には再度4670円まで上昇しましたが、今回の決算を受けて4102円まで売られ、直近は4450円前後で推移しています。

株価指標(2025年11月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 武田薬品 | 4502 | 4443 | 45.9 | 0.98 | 200 | 4.50 | 206.4 |

直近の株価は乱高下しているなか、配当は増配が続いていますので配当利回りは4%半ばと高水準です。

今期は依然増益見込みですがPERは市場平均よりもかなり割高で、配当性向は206%付近と今回の下方修正で200%を超えている状況です。

投資判断

今までの内容から武田薬品工業の投資判断について、従来から業績は後発品や研究開発費増加の影響で増減が激しいですが、今期は第1四半期時点の進捗率が50%を超えるロケットスタートでしたので、今回の決算では上方修正の期待もありました。そんななか、お伝えした様に一転して下方修正が発表されましたので、決算後の株価も一旦は売られましたが、製薬メーカーではよくある事で、それでも今期は依然増益予測という事もあってか、株価もすぐに反発しています。

以上の点に加え、業績とは関係なく配当は安定し、増配も継続していますので、今後も業績は増減するかと思いますが、慌てて売ってはダメな銘柄の代表格です。

【7267】ホンダ

2番目の銘柄はホンダです。ホンダは日本を代表する輸送機器メーカーで、国内に限らず北米やアジアなど世界各国に製品を販売しています。実際、直近の海外売上比率もアメリカを中心に9割に迫る水準となっており、今期はトランプ関税の影響を大きく受けている状況です。

直近決算

ホンダは11月7日に第2四半期決算を発表しており、最終利益は3118億円と前年同期比1828億円の減益になっているなか、通期最終利益の見込みを1200億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、円安による増益を見込むものの、四輪の販売台数減少に加え、半導体供給不足の影響によって、現時点で見込まれる生産台数の減少を反映したためとの事です。

通期最終利益(億円)

| 銘柄名 | ホンダ |

| 2019年3月期 | 6,103 |

| 2020年3月期 | 4,557 |

| 2021年3月期 | 6,574 |

| 2022年3月期 | 7,070 |

| 2023年3月期 | 6,514 |

| 2024年3月期 | 11,071 |

| 2025年3月期 | 8,358 |

| 2026年3月期(会社予想) | 3,000 |

2019年からの通期最終利益について、コロナショックで大きく減益となった2020年以降は概ね順調に推移しており、2024年は米国での堅調な需要による四輪車の販売増加や機種収益の改善に加え、円安の追い風もあった事で過去最高益を更新しています。

しかし、前期は四輪車のアジア販売減少や研究開発費の増加に加え、為替のマイナス影響などで減益となっており、今期も期初から関税の影響を最大限織り込んだ事や想定為替レートを135円/ドルと厳しい設定にした影響などで、7割近い大幅減益の見込みで発表していたなか、第1四半期に上方修正を発表した事で減益率は5割程度まで改善していましたが、今回の下方修正で再び64%程度の減益見込みになっています。

配当推移

| 銘柄名 | ホンダ |

| 2016年 | 29.3 |

| 2017年 | 30.6 |

| 2018年 | 33.3 |

| 2019年 | 37 |

| 2020年 | 37.3 |

| 2021年 | 36.6 |

| 2022年 | 40 |

| 2023年 | 40 |

| 2024年 | 68 |

| 2025年 | 68 |

| 2026年(会社予想) | 70 |

2016年からの配当推移について、コロナショックの影響を受けた2021年は減配になっており、たまに据え置きの年もありますが、概ね順調に増配傾向となっています。そんななか、2024年は業績好調を背景に一気に28円の大幅増配となっており、前期は据え置きになりましたが、今期は業績が大きく減益見込みのなか、配当方針を変更した事もあって2円の増配予測で発表しています。

ホンダの配当方針は、より安定的・継続的な配当を実現するとして、今期から還元指標にDOEを導入し、目安を3%としています。

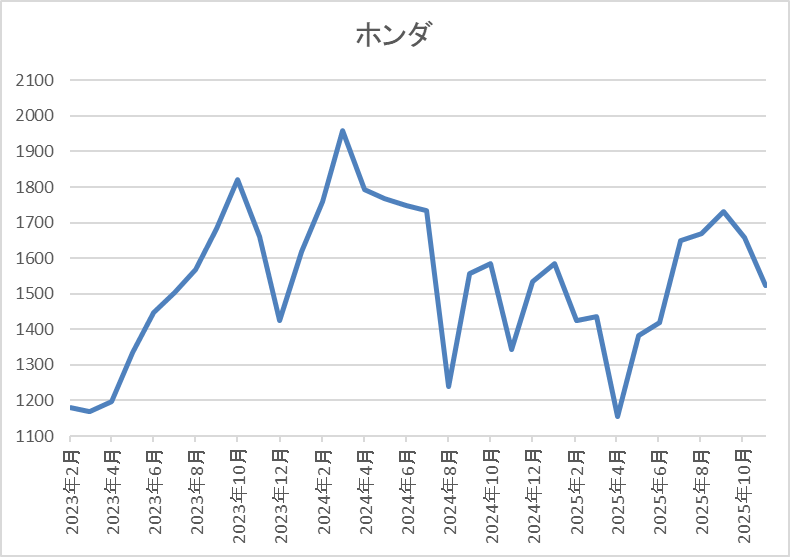

株価推移

株価は2023年頃から上昇傾向で去年3月には1959円まで上昇しました。

しかし、その後は下落が続き、4月の暴落では1156円まで売られ、9月には1730円まで反発しましたが、今回の決算後は1502円まで売られ、直近は1550円前後で推移しています。

株価指標(2025年11月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ホンダ | 7267 | 1556.5 | 20.2 | 0.51 | 70 | 4.50 | 90.8 |

最近の株価は直近高値から下落しているなか、今期配当は増配予測ですので配当利回りは4%半ばと高水準です。

今期は依然大きく減益見込みですのでPERは市場平均より割高で、配当性向も91%付近まで上昇しています。

投資判断

今までの内容からホンダの投資判断について、今期は期初から関税影響を全て織り込んだ影響などで大きく減益の見込みにしていましたが、とりあえず関税交渉は決着し、最近は為替も円安傾向ですので、今回の決算では第1四半期に続いての上方修正も期待していました。

ただ、結果的には中国の輸出規制に絡む問題で半導体不測に陥った影響が大きく、一転下方修正となるなど、なかなか波に乗れない状況で、決算後の株価も売られる場面がありましたが、配当方針を変更した事もあり、減配リスクは低めですので、今期は耐え時の印象です。

【8032】日本紙パルプ商事

3番目の銘柄は日本紙パルプ商事で国内最大の紙専門商社ですが、パルプや板紙、段ボール原紙などの紙や関連商品を国内のみに限らず海外にも卸しており、世界有数の紙専門商社となっています。

実際、直近の海外売上比率も北米やアジアを中心に5割を超えている状況です。

直近決算

日本紙パルプ商事は11月6日に第2四半期決算を発表しており、最終利益は9億円と前年同期比48億円の減益になっているなか、通期最終利益の見込みを65億円下方修正していますが、配当は6円増額の年間34円予測に上方修正しています。

業績下方修正の要因は、主要マーケットである欧州とオセアニアにおいて、需要の低迷や価格競争の激化により採算が悪化している事に加え、事業構造改善費用の計上も見込んでいるためとしていますが、配当については新たに配当方針にDOEを採用した事で増額を発表しています。

通期最終利益(億円)

| 銘柄名 | 日本紙パルプ |

| 2021年3月期 | 36 |

| 2022年3月期 | 114 |

| 2023年3月期 | 253 |

| 2024年3月期 | 103 |

| 2025年3月期 | 75 |

| 2026年3月期(会社予想) | 20 |

2021年からの通期最終利益について、2023年にかけて増益が続いた後は減益傾向となっていますが、2023年に業績が大きく伸びた要因は保有する不動産の⼀部売却等による固定資産売却益約168億円を計上したためで、2024年は前年の反動が大きく影響していました。

ただ、前期も主要マーケットである米国、英国、豪州で、デジタル化の進行などによる紙・板紙の需要の減少傾向が継続している事やのれんの減損損失を計上した影響などで大きく減益となっており、今期も期初時点では海外市場での販売数量増や国内市場での販売価格維持を前提に増益の見込みで発表していましたが、第2四半期決算の下方修正で大きく減益の予測になっています。

配当推移

| 銘柄名 | 日本紙パルプ |

| 2016年 | 10 |

| 2017年 | 11 |

| 2018年 | 11 |

| 2019年 | 11 |

| 2020年 | 11 |

| 2021年 | 11 |

| 2022年 | 11.5 |

| 2023年 | 12 |

| 2024年 | 13 |

| 2025年 | 25 |

| 2026年(会社予想) | 34 |

2016年からの配当推移について、数年前までは11円付近で据え置きが続く期間が長かったですが、2022年に久しぶりの増配となった後は順調に配当額が増えています。そんななか、前期業績は大きく減益となりましたが配当方針の変更により、一気に12円の大幅増配となっており、今期も期初から3円の増配見込みで発表していたなか、第2四半期決算で6円増額された事で合計9円の大幅増配予測になっています。

日本紙パルプ商事の配当方針は、2026年度までは連結配当性向30%以上かつ連結自己資本配当率(DOE)3%以上とする累進配当としています。

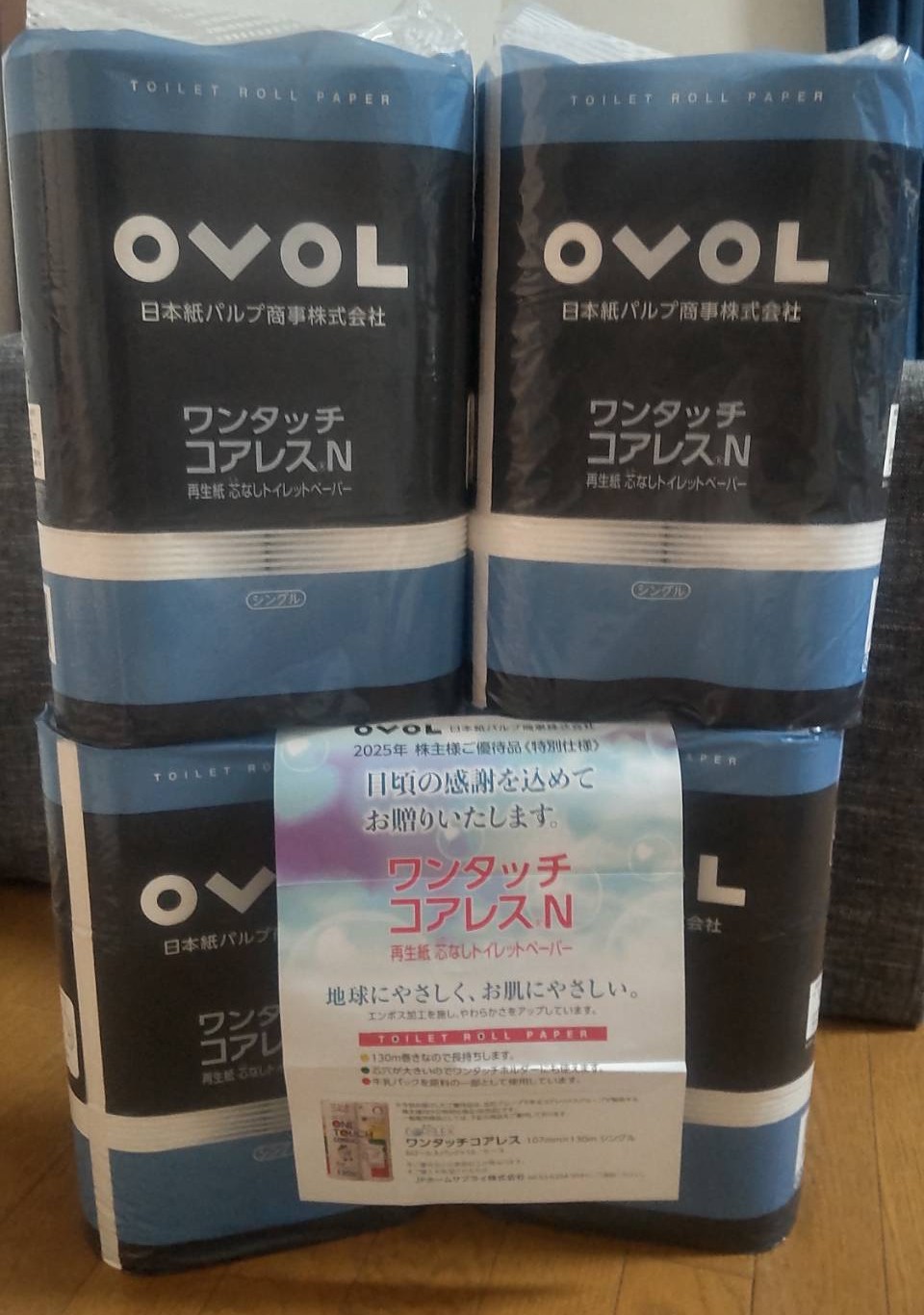

株主優待

日本紙パルプ商事の株主優待は、500株以上保有を条件に「ワンタッチコアレスN」という芯の無いトイレットペーパーがもらえます。

個人的には今回初めて商品をもらいましたが、全部で24ロールとかなりの数で、また株主優待専用の特別仕様でシングルタイプですが、使い心地も悪くなく、早くもかなり重宝しています。

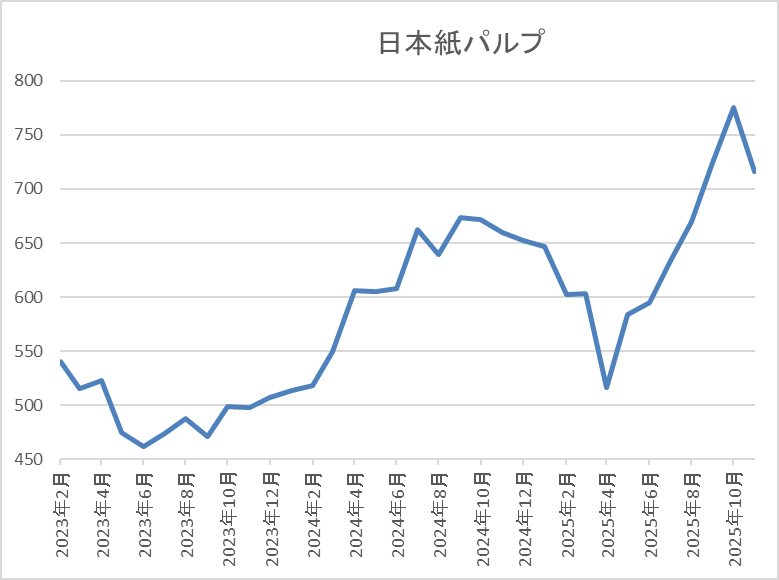

株価推移

株価は2022年の夏頃からは右肩上がりになっていたなか、去年9月には720円まで上昇しました。

しかし、その後はずるずると売られ、4月の暴落では516円まで値を下げましたが、今月には775円まで上昇し、直近は720円前後で推移しています。

株価指標(2025年11月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本紙パルプ | 8032 | 720 | 41.4 | 0.62 | 34 | 4.72 | 195.4 |

最近の株価は直近高値から下落していますが、増配も続いていますので配当利回りは4%半ばと高水準です。

今期は大きく減益見込みになりましたのでPERは市場平均と比較して割高で、配当性向も今回の下方修正で200%に迫る水準まで上昇しています。

投資判断

今までの内容から日本紙パルプ商事の投資判断について、最近の業績は減益傾向だったなか、今回の下方修正で今期は前期比7割以上の大幅減益予測と衝撃的に悪い決算を発表しています。従って、普通であれば決算後の株価はストップ安でも不思議ではありませんでしたが、同時の配当の増額や自社株買いも発表した事で株価は落ち着いた動きになっています。

ただ、業績不振の大きな要因は海外市場の低迷で、もちろん今後への懸念も残っていますが、これだけ悪い決算のなか、最大限の株主還元姿勢を見せてくれましたので、今慌てて売るのはもったい無い気もします。

【9069】センコーグループHD

4番目の銘柄はセンコーグループHDで、量販店や小売チェーン店の物流業務に加え、鉄骨部材、外壁などの住宅物流、化学合成製品の輸送など様々な商品の物流を手掛けています。そんななか、最近は積極的なM&Aにより、事業規模の拡大を進めているところです。

直近決算

センコーグループHDは11月13日に第2四半期決算を発表しており、最終利益は87億円と前年同期比18億円の減益になっているなか、通期最終利益の見込みを24億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、人件費の上昇影響や支払利息の増加に加え、負ののれん発生益の期間差などのためとしています。

通期最終利益(億円)

| 銘柄名 | センコーHD |

| 2019年3月期 | 116 |

| 2020年3月期 | 120 |

| 2021年3月期 | 142 |

| 2022年3月期 | 152 |

| 2023年3月期 | 153 |

| 2024年3月期 | 159 |

| 2025年3月期 | 186 |

| 2026年3月期(会社予想) | 192 |

2019年からの通期最終利益を見ていきますが、コロナからの経済回復で物流需要が増えた事やM&Aを推進した結果として順調に増益が継続しています。実際、前期も大容量蓄電池を設置した物流センターや常温・低温複合型センターの稼働を開始した事に加え、価格改定、M&Aの収益寄与もあった事で過去最高益を更新しており、今期も好調な流れは続く見込みとして期初時点では16%程度の増益予測にしていたなか、第2四半期決算で下方修正は発表されましたが、依然増益予測は維持している状況です。

配当推移

| 銘柄名 | センコーHD |

| 2016年 | 20 |

| 2017年 | 22 |

| 2018年 | 22 |

| 2019年 | 26 |

| 2020年 | 26 |

| 2021年 | 28 |

| 2022年 | 34 |

| 2023年 | 34 |

| 2024年 | 38 |

| 2025年 | 46 |

| 2026年(会社予想) | 50 |

2016年からの配当推移について、好調な業績と連動して順調に増配が続いており、コロナショック時などたまに据え置きの年はありますが減配はありません。実際、2023年は前年並みだった業績と連動して据え置きとなりましたが、2024年は4円、前期も期初時点では4円の増配見込みでしたが、その後の上方修正で最終的には8円の増配となり、今期も期初から4円の増配予測で発表しています。

センコーグループHDの配当方針は、安定配当に加えて業績連動を考慮した配当を実施するとしており、中期経営計画最終年度の2027年3月期までに配当性向40%を目指す方針です。

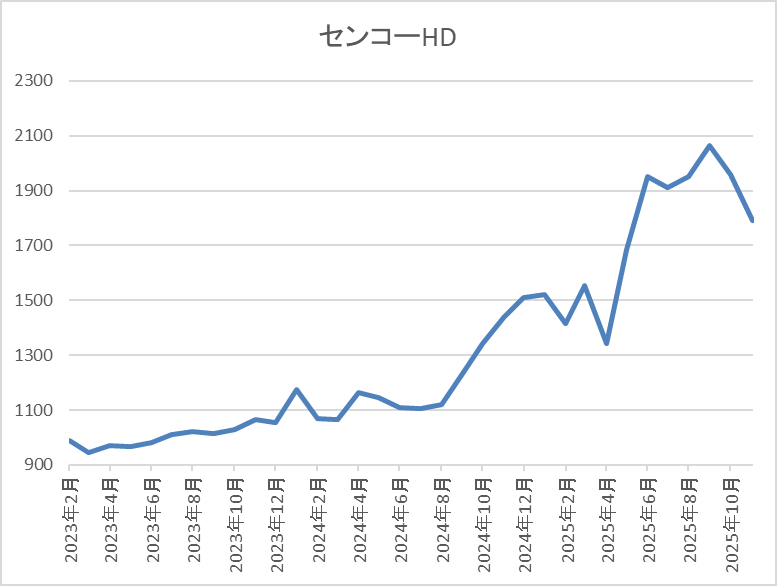

株価推移

株価は1000円付近で停滞が続く期間が長かったですが、去年8月以降は上昇傾向で1500円付近まで値を上げる場面がありました。

しかし、その後は停滞して4月の暴落では1343円まで売られ、9月には2123円まで上昇しましたが、直近は今回の決算を受けて1750円前後まで下落しています。

株価指標(2025年11月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| センコーHD | 9069 | 1760.5 | 15.7 | 1.37 | 50 | 2.84 | 44.6 |

直近の株価は大きく下落しているなか、配当も増配が続いていますが配当利回りは2%後半となっています。

今期は依然過去最高益の見込みですがPERは市場平均並みで、配当性向は44%付近と方針通りの水準です。

投資判断

今までの内容からセンコーグループHDの投資判断ですが、最近の業績は堅調な物流需要や価格改定に加え、M&A効果によって過去最高益が続いており、安定感も抜群でした。それだけに、今回の決算で下方修正が発表された事は想定外で、決算翌日の株価も11%近く、大きく売られました。

ただ、それでも依然過去最高益の予測を維持しているなか、通期進捗率も45%程度で推移していますので、さすがに決算後の株価は過剰に反応しすぎだと思います。

【8566】リコーリース

最後の銘柄はリコーリースでオフィス機器や医療機器、車両、産業工作機械など幅広い製品のリースを手掛けているリコー系のリース会社です。

中小企業を中心に約40万社と取引し、ベンダーリースを通じて多様な業種の販売会社と連携しています。

直近決算

リコーリースは11月7日に第2四半期決算を発表しており、最終利益は62億円と前年同期比20億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、販管費の増加や連結子会社「Welfareすずらん」ののれんなど、減損損失計上の影響があったためとの事です。

通期最終利益(億円)

| 銘柄名 | リコーリース |

| 2019年3月期 | 119 |

| 2020年3月期 | 118 |

| 2021年3月期 | 120 |

| 2022年3月期 | 134 |

| 2023年3月期 | 148 |

| 2024年3月期 | 112 |

| 2025年3月期 | 156 |

| 2026年3月期(会社予想) | 132 |

2019年からの通期最終利益について、コロナショックの影響も関係なく、資産利回り改善の継続やリース&レンタル事業の好調で順調に増益が続いていましたが、2024年は投資有価証券の評価損51億円の計上が響いて久しぶりの減益となっています。

そんななか、前期は前年特別損失の反動や営業資産の拡⼤に加え、資産利回り向上などにより過去最高益を更新しましたが、今期は期初から資⾦原価、販管費の増加影響を考慮して15%程度の減益予測で発表しているなか、第2四半期時点の通期進捗率は47%付近と、まずまずの水準では推移しています。

配当推移

| 銘柄名 | リコーリース |

| 2016年 | 55 |

| 2017年 | 60 |

| 2018年 | 70 |

| 2019年 | 80 |

| 2020年 | 90 |

| 2021年 | 100 |

| 2022年 | 120 |

| 2023年 | 145 |

| 2024年 | 150 |

| 2025年 | 180 |

| 2026年(会社予想) | 185 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しており、前期までで30期連続の増配を継続中です。実際、2024年は業績が大きく落ち込むなかでも5円の増配を行っており、前期も期初から15円の増配見込みにしていたなか、その後の上方修正で最終的には合計30円の大幅増配になり、今期も更に5円の増配予測で発表しています。

リコーリースの配当方針は配当の累進性と業界トップクラスの還元⽔準を意識して株主還元の拡充を⽬指すとしており、配当性向は26年3月期に40%以上、30年3月期に50%を⽬安としています。

株主優待

リコーリースの株主優待ですが、保有株数や保有継続年数によってクオカードかカタログギフトがもらえますので、詳細を表にまとめています。

ここ数年リース系の会社は株主優待を廃止にする企業が多く、特にクオカードがもらえる優待は少なくなりましたが、依然リコーリースは優待を継続してくれているなか、継続保有年数が3年を超えると金額もかなり大きくなりますので、中長期投資家には有難い株主優待です。

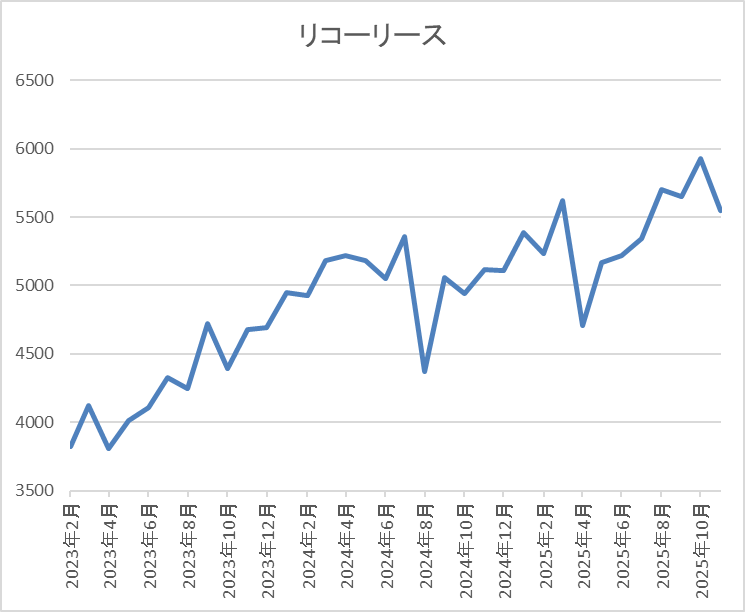

株価推移

株価は2023年春頃から右肩上がりの状況で、去年3月には5580円まで上昇しました。

しかし、その後は停滞が続き、4月の暴落では4705円まで下落する場面もありましたが、9月には6070円まで上昇し、直近は5700円前後で推移しています。

株価指標(2025年11月14日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| リコーリース | 8566 | 5660 | 13.2 | 0.74 | 185 | 3.27 | 43.2 |

最近の株価は直近高値から下落しているなか、増配も続いていますが配当利回りは3%前半となっています。

今期は大きく減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からリコーリースの投資判断ですが、業績は一時的要因を除いて順調に増益が続いているなか、配当も日本トップクラスとなる30年以上の連続増配を継続中です。そんななか、今期は期初から減益見込みにしている事もあってか、配当は現状5円の増配と最近の中では控えめな予測になっていましたので、個人的には今回の決算での配当増額を期待していました。

そんななか、第2四半期に連結子会社の減損損失を計上した影響もあって、通期進捗率は微妙な水準に留まっていますが、本業は順調に推移していますので、今後の巻き返しからの配当増額を期待したいです。

まとめ

今回は実際に保有している銘柄の中から直近の決算が想定外に悪く、決算後の株価が売られた5銘柄を検証しました。冒頭でお伝えした様に、最近は株主還元向上の流れから通期見込みや年間配当予測を上方修正してくれる銘柄も多いですので、決算シーズンは高配当株投資家として楽しみな時期ではありますが、決算発表には想定外が付きものですので注意も必要です。

ただ、仮に悪い決算だった場合でも今回検証した銘柄の様に減配さえ無ければ、高配当株としての魅力は失われないと思っていますので、慌てて売ってしまう事は厳禁です。

コメント