最近の日経平均は半年近く続いた3万円台後半のレンジを下回ってきているなか、外国人投資家も今後の利上げ観測が高まっている日銀の金融政策の影響もあってか、直近は日本株を売り越す場面が目立つなど先行きの不透明感も高まっている状況です。

ただ、先月にはウォーレンバフェット氏が5大総合商社の買い増しを示唆したり、アメリカの資産運用会社ブラックロックも着実に買い増している銘柄があったりしますので、少し流れが変われば今後の相場の雰囲気も一気に変わる可能性があります。

そして、外国人投資家は一旦買い始めると継続して購入するケースも多いですので、今回はそんな外国人投資家の代表格であるブラックロックが今年に入って大量に購入している5つの高配当株を検証していきます。

ブラックロックとは

始めにアメリカの機関投資家ブラックロックを簡単に説明しておきますが、ブラックロックはニューヨークに本社がある世界最大の資産運用会社です。運用資産の残高は1800兆円を超えており、運用するファンドを通じて世界の主要な上場企業の大株主になっています。

運用商品は国内外の株式や債券、リートなどを投資対象としており、iシェアシリーズなど日本でも馴染み深い商品が多くなっています。

そんなブラックロックは日本株への投資判断を引き上げた事もあり、日本企業への投資を増やしていますが、上場会社の株式などを5%を超えて保有した場合は金融庁への報告が義務付けられており、また、その後保有割合が1%以上増減した場合も変更報告書の提出が義務付けられています。

という事でここからは、変更報告書の提出により今年ブラックロックが大量に購入している事が明らかになった高配当株を検証していきます。

【3003】ヒューリック

最初の銘柄はヒューリックで、東京都心を中心に保有している不動産の賃貸業や投資開発事業を手掛ける不動産会社です。オフィスや商業関係が保有物件の7割以上を占めていますが、ホテルや高齢者施設などの物件も保有しています。

そんななか、2月にブラックロックの保有割合が5.14%から6.16%に増えています。

直近決算

ヒューリックは12月決算のため、1月30日に本決算を発表しており、前期の通期最終利益は1023億円と77億円の増益となっているなか、配当は4円増配の年間54円としています。

今期予測は通期最終利益を1080億円と57億円の増益見込みにしているなか、配当も3円増配の年間57円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | ヒューリック |

| 2021年12月期 | 695 |

| 2022年12月期 | 791 |

| 2023年12月期 | 946 |

| 2024年12月期 | 1023 |

| 2025年12月期 | 1080 |

2021年からの通期最終利益を見ていきますが順調に増益が続いており、連続増益は上場来16年連続となっています。業績好調の要因について、数年前は低金利などを背景に不動産投資家の旺盛な投資マインドが継続したためとしており、最近は国内金利も上昇傾向となっていますが、投資が順調に進捗した事やホテル・旅館事業も大幅増益となった事で前期は過去最高益を記録しています。

そして、今期ものれんの償却や金利上昇などのマイナス要因を織り込んだうえで期初から5%程度の増益予測で発表しています。

配当推移

| 銘柄名 | ヒューリック |

| 2015年 | 15.5 |

| 2016年 | 17 |

| 2017年 | 21 |

| 2018年 | 25.5 |

| 2019年 | 31.5 |

| 2020年 | 36 |

| 2021年 | 39 |

| 2022年 | 42 |

| 2023年 | 50 |

| 2024年 | 54 |

| 2025年(会社予想) | 57 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、連続増配は前期までで16年連続となっています。特に最近は好調な業績を背景に増配幅も大きくなっており、今期見込みは2015年と比較して3倍以上の水準へ増えています。

ヒューリックの株主還元は配当を中心としており、具体的には配当性向40%以上を目標としています。

株主優待

ヒューリックには株主優待があり、12月末時点で300株以上を2年以上保有していると6000円相当のグルメカタログがもらえます。

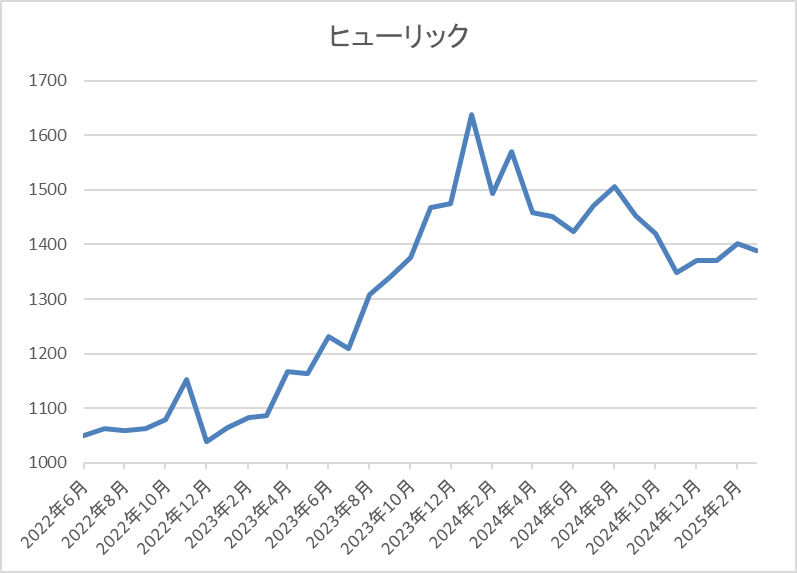

株価推移

株価はコロナショックで858円まで売られた後は急反発し、2021年には1412円まで上昇しました。

その後1000円付近まで売られる場面はありましたが、2023年頃からは上昇して去年1月には1648円の高値を付けましたが、直近は1400円前後で推移しています。

株価指標(2025年3月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ヒューリック | 3003 | 1390 | 9.8 | 1.27 | 57 | 4.10 | 40.2 |

最近の株価は低迷が続いているなか、増配は継続していますので配当利回りは4%前後と高水準です。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からヒューリックの投資判断ですが、上場来16期連続の増益増配を記録している業績推移は大したものです。特に数年前はコロナショック、直近は国内金利の上昇など不動産銘柄に大きくマイナスとなる状況も続いていますので、その様な向かい風のなかでも業績を伸ばし続けてきた実績は今後に対する期待も膨らみます。

その様な点も含め、ブラックロックが先月買い増したのかは分かりませんが、最低購入金額も10万円台と格安ですので、株主優待がもらえる300株まで買いたくなる銘柄です。

【5201】AGC

2番目の銘柄はAGCで、建築用や自動車向けのガラスを中心に電子材料や化学素材も製造しており、旧商号の旭硝子から2018年に社名を変更しています。社名変更はAGCを世界的な統一ブランドとして定着させる事も目標としており、実際アジアやヨーロッパなどを中心に直近の海外売上比率も7割近い水準となっています。

そんななか、先月ブラックロックの保有割合が5.13%から6.16%へ上昇しています。

直近決算

AGCは12月決算ですので、2月7日に本決算を発表しており、前期の通期最終利益は940億円の赤字となっていますが、配当は据え置きの年間210円としています。

今期予測は通期最終利益を800億円と1740億円の増益見込みにしていますが、配当は据え置きの年間210円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | AGC |

| 2020年12月期 | 327 |

| 2021年12月期 | 1238 |

| 2022年12月期 | -31 |

| 2023年12月期 | 657 |

| 2024年12月期 | -940 |

| 2025年12月期(会社予想) | 800 |

2020年からの通期最終利益を見ていきますが、増減が大きくなっています。2020年はコロナショックの影響で大きく業績を落としましたが、2021年は塩化ビニル樹脂や建築用ガラスの販売価格上昇などにより過去最高益の水準へV字回復しています。

しかし、2022年はディスプレイの大幅な需要減や原燃材料高に加え、大規模な減損損失計上のため再び赤字に転落し、2023年は自動車用ガラスをはじめとする他のコア事業や戦略事業の伸長で黒字転換しています。

そして、前期は建築ガラスの販売価格下落やライフサイエンスに係る減損損失の影響などで再度赤字になっていますが、今期は前期の反動も考慮して期初から増益予測にしています。

配当推移

| 銘柄名 | AGC |

| 2015年 | 90 |

| 2016年 | 90 |

| 2017年 | 105 |

| 2018年 | 115 |

| 2019年 | 120 |

| 2020年 | 120 |

| 2021年 | 210 |

| 2022年 | 210 |

| 2023年 | 210 |

| 2024年 | 210 |

| 2025年(会社予想) | 210 |

2015年からの配当推移について、数年前までは120円前後の水準でしたが2021年は業績好調により一気に増配幅が大きくなっています。しかし、2021年の配当には北米建築用ガラスの事業譲渡による一時的な収益に対応する還元として特別配当50円が含まれていました。

そんななか、その後は業績が赤字に転落する場面もありましたが、普通配当のみで年間210円を維持しており、今期も据え置きの予測となっています。

AGCの配当方針は、財務健全性の維持や成⻑事業への投資機会を確保しつつ株主還元を着実に実施する方針で、具体的な目安は資本配当率3%程度としています。

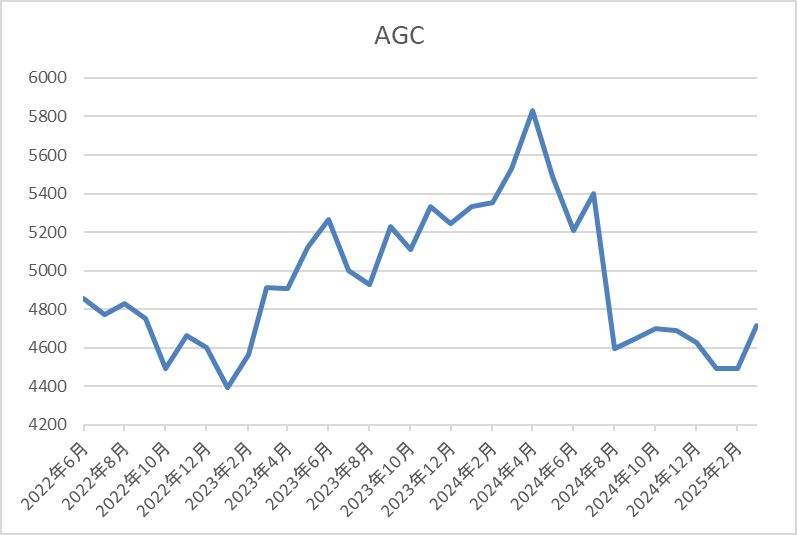

株価推移

株価はコロナショックで2255円まで売られた後は急反発し、2021年には6040円まで上昇しました。

しかし、2022年には4105円まで売られ、去年は6000円付近まで反発しましたが、直近は4700円前後で推移しています。

株価指標(2025年3月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| AGC | 5201 | 4672 | 12.4 | 0.69 | 210 | 4.49 | 55.7 |

最近の株価は低迷しているなか、配当は年間210円で安定していますので配当利回りは4%半ばと高水準です。

今期業績は増益見込みですのでPER、PBRは市場平均より割安で、配当性向は56%付近となっています。

投資判断

今までの内容からAGCの投資判断ついて、業績は商品市況や世界景気の動向に加え、減損処理など一時的要因の影響もあって増減が激しいですが、配当の安定感は際立っています。特に前期からは株主資本を配当の目安にしていますので、今後も業績推移とは関係なく高水準な配当が期待できそうです。

以上の点を踏まえると、最近の株価が低迷している事もあり、配当利回りは4%半ば付近まで上昇していますので、ブラックロックでなくても気になる銘柄です。

【7261】マツダ

3番目の銘柄はマツダで広島県を本社にしている自動車メーカーです。主要車種は、CXシリーズやロードスター、フレアとなっており、直近の海外売上比率もアメリカや欧州を中心に8割を超えています。

そんななか、1月にブラックロックの保有割合が4.75%から5.11%に増えています。

直近決算

マツダは2月7日に第3四半期決算を発表しており、最終利益は905億円と前年同期比749億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因は、主力市場である北米での販売は好調に推移しているものの、日本及びその他市場での販売減や販売奨励金の増加などのためとの事です。

通期最終利益(億円)

| 銘柄名 | マツダ |

| 2021年3月期 | -316 |

| 2022年3月期 | 815 |

| 2023年3月期 | 1428 |

| 2024年3月期 | 2076 |

| 2025年3月期(会社予想) | 1400 |

2021年からの通期最終利益について、2021年はコロナショックの影響で赤字に転落しましたが、その後はコロナからの経済回復や円安の追い風もあり順調に増益が続いています。

そして、前期はアメリカやメキシコの販売台数が過去最高を記録した事や為替も引き続き円安が進んだ事で過去最高益を更新しましたが、今期は原材料費、物流費の増加に加え、為替も円高に振れる事を想定して3割程度の減益見込みにしているなか、第3四半期時点の通期進捗率も65%付近と心配な水準で推移しています。

配当推移

| 銘柄名 | マツダ |

| 2015年 | 10 |

| 2016年 | 30 |

| 2017年 | 35 |

| 2018年 | 35 |

| 2019年 | 35 |

| 2020年 | 35 |

| 2021年 | 0 |

| 2022年 | 20 |

| 2023年 | 45 |

| 2024年 | 60 |

| 2025年(会社予想) | 55 |

2015年からの配当推移を見ていきますが、増減の激しい展開が続いています。コロナ前は35円で据え置きが続いていましたが、2021年は赤字に転落した業績と連動して無配に転落しています。

しかし、2022年以降は業績の回復と共に増配が続いており、前期は既にコロナ前の水準を上回っているなか、今期の年間配当は第2四半期決算で5円減配の年間55円見込みと発表されました。

マツダの配当方針は、当期の業績及び経営環境並びに財務状況等を勘案して決定し、安定的な配当の実現と着実な向上に努めるとしているなか、具体的な目安を配当性向30%以上と設定しています。

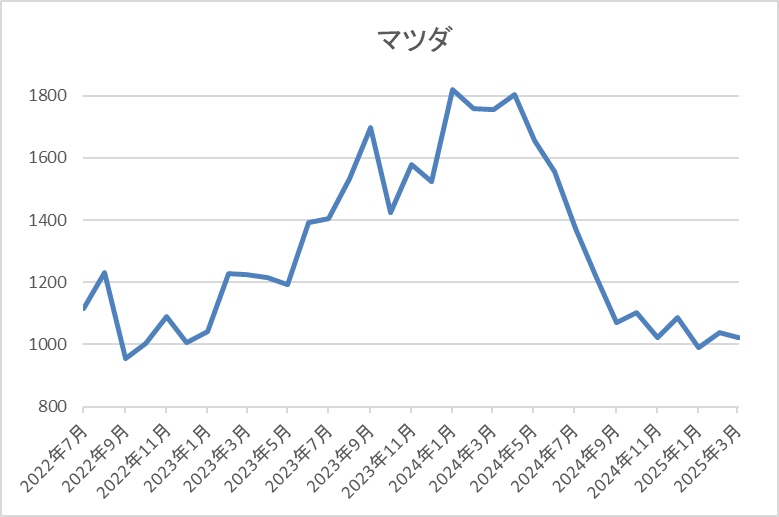

株価推移

株価はコロナショックで505円まで下落した後は、順調に右肩上がりの状況が続いていました。

しかし、去年2月に1961円の高値を付けた後は下落が続き、直近は1000円前後まで売られています。

株価指標(2025年3月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| マツダ | 7261 | 1028 | 4.6 | 0.36 | 55 | 5.35 | 24.7 |

最近の株価は下落が続いていますので、今期配当は減配見込みですが配当利回りは5%台と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均より割安で、配当性向は25%付近と余裕を感じる水準です。

投資判断

今までの内容からマツダの投資判断について、最近の業績は増益が続いていましたが、今期は世界的な自動車販売の不振や販売奨励金上昇により苦戦が続いています。この辺りは他の自動車メーカーも同様の動きですが、今後の自動車業界にはトランプ関税や為替動向に加え、EV車への対応など懸念点も多いです。

以上の点を踏まえると、主力の北米市場は好調に推移している様ですが、現状の進捗率から今期最終着地は予測を更に下回る可能性もあり、また今までの配当推移から来期以降の減配リスクもありますので、ブラックロックは買い増していますが、もう少し様子を見たい銘柄です。

【1878】大東建託

4番目の銘柄は大東建託で、土地活用のパートナーとして土地所有者へ建物賃貸の企画や提案、賃貸マンション、アパート建築などを提案する賃貸住宅建設の大手です。また、一括借上の「賃貸経営受託システム」や不動産管理運営代行、入居者斡旋なども手掛けています。

そんななか、1月にブラックロックの保有割合が6.24%から7.35%へ上昇しています。

直近決算

大東建託は1月31日に第3四半期決算を発表しており、最終利益は768億円と前年同期比167億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、完成工事高の増加や総利益率の改善に加え、有価証券売却の影響としています。

通期最終利益(億円)

| 銘柄名 | 大東建託 |

| 2020年3月期 | 903 |

| 2021年3月期 | 622 |

| 2022年3月期 | 695 |

| 2023年3月期 | 703 |

| 2024年3月期 | 746 |

| 2025年3月期(会社予想) | 840 |

2020年からの通期最終利益を見ていきますが、大きく減益となった2021年以降は順調に増益が続いています。業績好調の要因はコロナの収束に伴う営業活動の制限緩和や一括借上事業で利益が増えた事に加え、過去最高水準の入居率が背景としています。

そんななか、前期も完成工事高の増加や総利益率の改善に加え、海外ホテル事業の利益も増加した事で増益となっており、今期も同様の流れは続く見込みとして更に増益の予測にしているなか、第3四半期時点の通期進捗率も91%付近と高水準で推移しています。

配当推移

| 銘柄名 | 大東建託 |

| 2015年 | 375 |

| 2016年 | 432 |

| 2017年 | 536 |

| 2018年 | 583 |

| 2019年 | 606 |

| 2020年 | 653 |

| 2021年 | 455 |

| 2022年 | 511 |

| 2023年 | 516 |

| 2024年 | 555 |

| 2025年(会社予想) | 630 |

2015年からの配当推移について、業績好調を背景に2020年にかけては増配が続いていましたが、業績が落ち込んだ2021年は大きく減配となりました。しかし、その後は業績の回復と共に増配が続いており、特に今期は第2四半期決算前の去年10月に55円増額した事もあり、合計75円の大幅増配見込みになっています。

大東建託の配当方針は、株主に対する利益還元を最重要経営課題として認識し、経営基盤の強化による安定配当を基本的スタンスとしながら、具体的な目安を配当性向50 %としています。

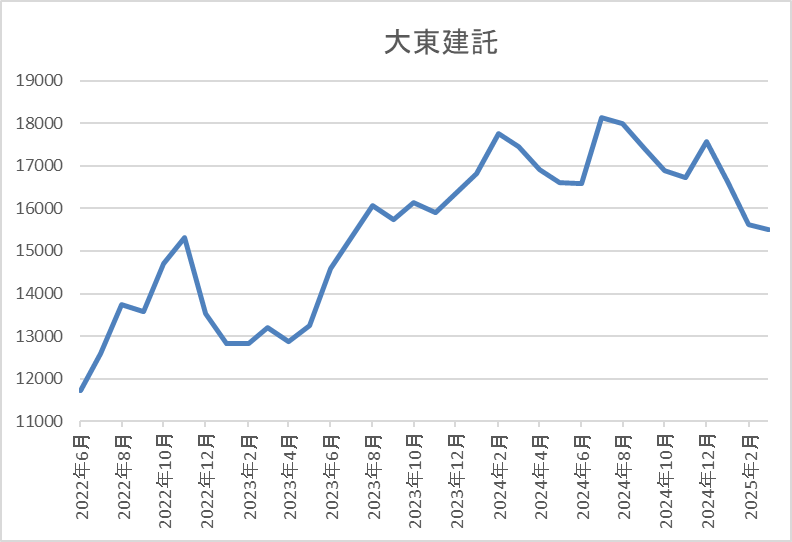

株価推移

株価は2017年12月に2万3550円の高値を付けた後は右肩下がりで、コロナショックでは8032円まで値を下げました。

その後は上下を繰り返しながらも反発し、去年は1万8000円を超える場面もありましたが、直近は1万5000円前後で推移しています。

株価指標(2025年3月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大東建託 | 1878 | 15325 | 12.1 | 2.25 | 630 | 4.11 | 41.1 |

最近の株価は去年の高値から下落しているなか、増配は続いていますので配当利回りは4%前後となっています。

今期業績も増益見込みですのでPERは市場平均より割安で、配当性向は49%付近と方針通りの水準です。

投資判断

今までの内容から大東建託の投資判断ですが、業績は順調に推移しているなか、最近は大幅増配も続いている事で配当利回りは4%付近と高水準です。そんななか、不動産銘柄という事で今後の利上げや住宅資材の高騰などは懸念事項ですが、直近の好調な決算を見ていると更に増益増配が続きそうな雰囲気もあります。

以上の点を踏まえると、ブラックロックの様に購入を検討したくもなりますが、現状の最低購入金額は150万円付近と高額ですので、とりあえずは株式分割を期待しながら様子を見守りたいです。

【8591】オリックス

最後の銘柄はオリックスでリース業界の代表的な銘柄ですが、現在はリース業にとどまらず、不動産、金融、事業投資など様々な事業で海外を含む多くの企業と取引しています。

実際、リースを起点に「金融」と「モノ(物件)」の2つの専門性から関連するビジネスを拡大させており、直近の海外売上比率も25%程度を占めています。

そんななか、先月ブラックロックの保有割合が6.08%から7.1%へ上昇しています。

直近決算

オリックスは2月10日に第3四半期決算を発表しており、最終利益は2717億円と前年同期比525億円の増益となっていますが、通期最終利益、年間配当予測に変更はありませんで。

前期比増益の要因は、保険の運用益が拡大している事やアセットマネジメント、空港運営の業績が回復している事に加え、複数のセグメントで売却益を計上しているためとの事です。

通期最終利益(億円)

| 銘柄名 | オリックス |

| 2019年3月期 | 3237 |

| 2020年3月期 | 3027 |

| 2021年3月期 | 1923 |

| 2022年3月期 | 3121 |

| 2023年3月期 | 2903 |

| 2024年3月期 | 3461 |

| 2025年3月期(会社予想) | 3900 |

2019年からの通期最終利益について、コロナショックの影響で大きく減益となった2021年以外は3000億円前後で安定していましたが、2022年の最終利益には弥生の売却益1632億円が含まれていた事もあり、2023年はその反動で減益となっています。

しかし、前期は不動産や事業投資・コンセッションが好調な事やクレジット社の株式一部譲渡による売却益を計上した事で3000億円台半ばの水準まで大きく増益となっており、今期も好調な流れは継続するとして更に増益の予測にしているなか、第3四半期時点の通期進捗率は70%付近と目安の75%には届いていませんが、業績進捗は堅調であり、通期でも過去最高益を目指すとしています。

配当推移

| 銘柄名 | オリックス |

| 2015年 | 36 |

| 2016年 | 45.75 |

| 2017年 | 52.25 |

| 2018年 | 66 |

| 2019年 | 76 |

| 2020年 | 76 |

| 2021年 | 78 |

| 2022年 | 85.6 |

| 2023年 | 85.6 |

| 2024年 | 98.6 |

| 2025年(会社予想) | 98.6 |

2015年からの配当推移について、たまに据え置きの年もありますが減配はなく、概ね順調に増配が続いている印象です。実際、2023年は減益だった業績の影響で据え置きとなっていますが、前期は業績好調により13円の大幅増配となっており、今期の年間配当も現状は据え置きの見込みですが、中間配当は前期比約19円増配の62.17円となっています。

そんななか、オリックスの今期配当方針は配当性向39%、もしくは前年度配当金(98.6円)のいずれか高い方としており、現状年間配当の予測は98.6円としていますが、予測通りの最終利益だった場合の年間配当は第3四半期の決算書でも133.2円と明記していましたので、多少の増減はあるかもしれませんが、今期配当は現状の予測から30円近い増配が期待できそうな状況です。

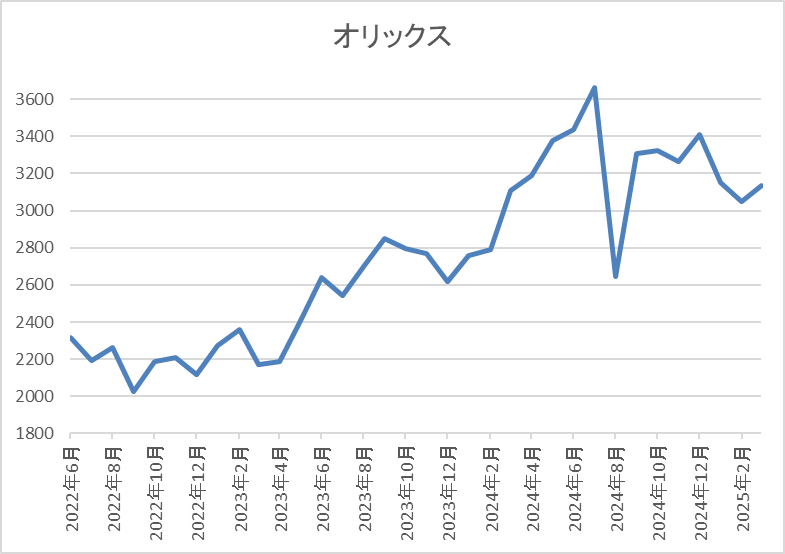

株価推移

株価はコロナショックで1100円まで売られた後は順調に値を戻し、2022年1月には2612円まで上昇しました。

その後は2000円台で停滞が続く時期もありましたが、2023年の春以降は上昇傾向で去年7月には3788円まで上昇しましたが、直近は3100円前後まで下落しています。

株価指標(2025年3月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| オリックス | 8591 | 3106 | 9.1 | 0.87 | 98.6 | 3.17 | 28.8 |

最近の株価は低迷が続いていますが、今期配当は現状据え置きの見込みですので配当利回りは3%前半となっています。

今期も業績は過去最高益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は29%付近と目安の水準を10%程度下回っています。

投資判断

今までの内容からオリックスの投資判断について、今期業績は大きく増益見込みにしているなか、中間配当も前期比約19円の大幅増配となりましたが、年間配当の上方修正は5月の本決算まで持ち越しとなりました。

その辺りの影響もあってか、最近の株価も低迷が続いていますが、ちなみに今期年間配当が133円となった場合の配当利回りは一気に4%台まで上昇します。

以上の点を踏まえると、5月には配当利回りが4%付近まで上昇する可能性が高そうですので、ブラックロックが買い増した事も納得です。

まとめ

今回は海外の機関投資家ブラックロックが最近購入した5つの銘柄を検証しました。今の日本市場にとって海外投資家の存在は非常に大きなものになっており、特にブラックロックは資産規模からも大きな影響力があります。

そんなブラックロックは日本株への投資判断を引き上げており、特に最近は日本株の出遅れ感もあってか、株価が低迷している銘柄を多く購入している印象です。

という事で、今後の日本株がどの様に推移するかは分かりませんが、株式投資の基本は優良銘柄を株価が安い時に購入する事ですので、個人的にもチャンスを逃さない様にしたいです。

今年ブラックロックが購入している5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント