今日から2月が始まりましたので来週からは株式市場も名実ともに2月相場入りとなりますが、私は今年も夫婦2人分の成長投資枠480万円を購入上限に3月の権利取りまでに毎月100万円ずつ、合計300万円くらいの高配当株を購入する予定にしています。

ただ、1月相場は特に中旬にかけてトランプ大統領の就任や日銀の利上げへの警戒が高まった事で売られる展開の日が多かったですので、合計5銘柄、約123万円と想定よりも少し多い購入となりました。

そんななか、今週の相場も中国のAI企業「DeepSeek」の台頭をきっかけに波乱含みの展開となりましたが、今月も引き続き、株価が下がる場面は積極的に買い向かう予定にしていますので、今回は2月に購入を検討している最新8銘柄の検証と購入のタイミングについてまとめていきます。

1月の購入候補8銘柄(2024年12月30日時点)

まずは1月に購入した銘柄から振り返っていきますが、私は1月4日(土)に投稿した記事でこちらの8銘柄を1月の購入候補にしていたなか、実際に購入した銘柄は三菱商事、INPEX、東京センチュリー、三菱地所リート、カナディアンソーラーの5銘柄となっています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 2604 | 10.9 | 1.12 | 100 | 3.84 | 41.8 |

| INPEX | 1605 | 1970.5 | 6.2 | 0.55 | 86 | 4.36 | 27.1 |

| 積水ハウス | 1928 | 3782 | 11.7 | 1.38 | 129 | 3.41 | 40.0 |

| 東京センチュリー | 8439 | 1603 | 9.8 | 0.76 | 58 | 3.62 | 35.3 |

| 大和証券 | 8601 | 1048 | ‐ | 0.95 | 44 | 4.20 | ‐ |

| アルトナー | 2163 | 2102 | 19.0 | 5.08 | 80 | 3.81 | 72.1 |

| 三菱地所物流リート | 3481 | 346500 | 18.4 | 1.09 | 17660 | 5.10 | ‐ |

| カナディアンソーラー | 9284 | 76400 | 11.9 | 0.73 | 6465 | 8.46 | ‐ |

冒頭でお伝えした様に1月は全体的に弱い動きの日が多く、想定よりは少し多い購入となりましたが、概ね順調にスタートできたと考えています。また、この5銘柄を購入した詳細な日付や理由は前回の記事で説明していますので、今日のある方は下記リンクからご覧ください。

それでは以上の点を踏まえたうえで、2月に購入を検討している8銘柄の最新情報をまとめていきます。

【1802】大林組

最初の銘柄は大林組で、去年後半に購入候補にしている時期はありましたが、NISA枠との兼ね合いで購入できませんでしたので、改めて購入候補にしています。大林組は国内最大手のスーパーゼネコンで、国内外で高層ビルやマンション、オフィスビルなどの建設工事を手掛けています。

そんななか、近年は丸ビルや皇居新宮殿、六本木ヒルズ森タワーに加え、台湾新幹線などのビッグプロジェクトも施工しており、直近の海外売上比率も25%程度を占めています。

直近決算

大林組は11月11日に第2四半期決算を発表しており、最終利益は551億円と254億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因について、手持ち工事が建築、土木ともに順調に進捗した事や海外建設工事は円安が追い風になった事に加え、政策保有株式売却の影響としています。

通期最終利益(億円)

| 銘柄名 | 大林組 |

| 2021年3月期 | 987 |

| 2022年3月期 | 391 |

| 2023年3月期 | 776 |

| 2024年3月期 | 750 |

| 2025年3月期(会社予想) | 870 |

2021年からの通期最終利益を見ていきますが増減が激しくなっています。2022年は国内建築事業の大規模工事複数件において工事損失引当金を計上した事などを要因に大幅減益となりましたが、2023年は手持ち工事が堅調に進捗した事や海外子会社において円安の追い風があった事に加え、前期の反動で大幅増益となっています。

前期は政策保有株式の売却益計上がありましたが、複数案件での工事損失引当金計上の影響などで減益となっており、今期は国内建築事業で前年度損失計上からの反動増や工事採算が改善する事に加え、引き続き政策保有株式の売却を推進するとして増益の予測にしているなか、第2四半期時点の通期進捗率は63%付近と順調に推移しています。

配当推移

| 銘柄名 | 大林組 |

| 2015年 | 10 |

| 2016年 | 18 |

| 2017年 | 28 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 32 |

| 2021年 | 32 |

| 2022年 | 32 |

| 2023年 | 42 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当について、数年前は32円で据え置きが続く期間が長かったですが減配はなく、2023年以降は増配が続いています。特に前期は一気に33円の大幅増配になっており、今期も5円の増配見込みになっています。

前期配当が大きく増配となった要因は今年3月に配当方針を見直したためで、大林組の配当方針は長期安定配当の維持を第一に自己資本配当率(DOE)を基準にしており、前期からその目安を3%程度から5%程度に引き上げています。

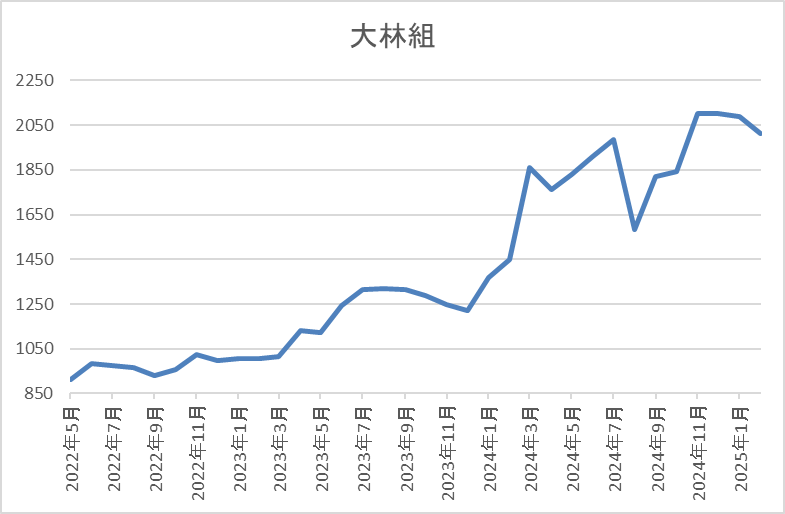

株価推移

株価はコロナショック時に772円まで売られた後は、1000円前後で停滞の期間が長かったです。

しかし、2023年春頃からはじわじわ上昇していたなか、配当方針の見直しを発表した去年3月以降は急騰し、直近は2000円前後で推移しています。

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1802 | 2090.5 | 17.2 | 1.33 | 80 | 3.83 | 65.9 |

最近の株価は上場来の高値付近まで上昇していますが、配当も大幅増配となっていますので配当利回りは4%前後と高水準です。

今期業績は増益見込みですがPER、PBRは市場平均より割高で、配当性向は66%付近となっています。

大林組について、業績には多少のブレがありますが、ここ数年の配当に減配は無く、特に前期は大幅増配となっています。大幅増配の要因は配当方針の見直しによるもので、しかも大林組は株主資本(DOE)を目安にしていますので、今後も業績のブレとは関係なく、高水準の配当が期待できそうです。

そんななか、最近の株価は好調な業績や証券会社のレーティング引き上げもあって、上場来の高値付近まで上昇していますので、2月10日(月)発表の第3四半期決算前に購入するか迷うところです。

【2730】エディオン

2番目の銘柄は大手家電量販店のエディオンで、今まで購入候補にしていたタイミングもありましたが、購入できずにいましたので、今月こそ購入したいと考えています。エディオンは大型店舗「エディオン」を全国に展開しており、フランチャイズ店舗も含めた店舗数は1200を超えています。

また、2022年にはニトリHDと資本業務提携を結び、2023年はサンフレッチェ広島を子会社化するなど事業規模の拡大も進めています。

直近決算

エディオンは11月1日に第2四半期決算を発表しており、最終利益は100億円と前年同期比28億円の増益となっているなか、通期最終利益の予測を25億円上方修正し、配当も1円増額の年間46円見込みへ修正しています。

業績上方修正の要因は、期間を通じて気温が高く、季節家電が好調だった影響で売上高を全体的に押し上げたためとの事です。

通期最終利益(億円)

| 銘柄名 | エディオン |

| 2019年3月期 | 116 |

| 2020年3月期 | 109 |

| 2021年3月期 | 166 |

| 2022年3月期 | 131 |

| 2023年3月期 | 113 |

| 2024年3月期 | 90 |

| 2025年3月期(会社予想) | 135 |

2019年からの通期最終利益を見ていきますが、過去最高益を記録した2021年をピークに減益傾向が続いています。2021年に業績が大きく伸びた要因は特別定額給付⾦⽀給やテレワーク、巣ごもり需要などにより売上が伸びたためで、2022年以降は前年にあった特別定額給付金などの反動減や、夏場の天候不順の影響によりエアコンなどの季節家電商品が低調に推移した事に加え、人件費などの増加で減益が続きました。

しかし、今期はパリオリンピックによる映像家電の盛り上がりやリフォーム、省エネ家電に対する補助金交付による需要増加が見込めるとして期初から増益予測にしていたなか、第2四半期決算で更なる上方修正を発表していますが、通期進捗率は74%付近と更なる上積みも期待できそうな水準です。

配当推移

| 銘柄名 | エディオン |

| 2015年 | 20 |

| 2016年 | 22 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 34 |

| 2021年 | 46 |

| 2022年 | 44 |

| 2023年 | 44 |

| 2024年 | 45 |

| 2025年(会社予想) | 46 |

2015年からの配当推移をまとめていますがここ数年は40円台半ばで安定しています。2022年の配当は金額だけ見ると2円の減配となっていますが、2021年は第20期記念配当が5円実施されていましたので、記念配当を考慮すると実質的には増配となります。

エディオンの配当方針は、業績および経営環境などを総合的に加味し配当性向30%以上の安定配当を基本⽅針としています。

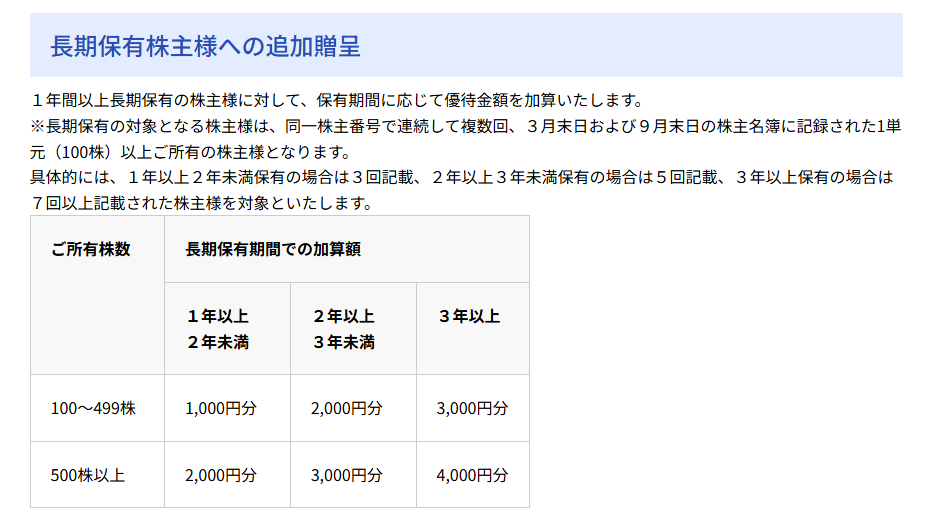

株主優待

エディオンには株主優待があり、ECサイトでも利用可能な電子ギフトカードが保有株数や保有継続年数によってもらえますので詳細を表にまとめています。

継続保有でもらえる金額も上昇しますので、長期保有者にとっては有難い株主優待です。

株価推移

株価はコロナショックで780円まで売られましたが、2021年に1300円を超える水準まで上昇しました。

その後は停滞する時期もありましたが、2022年以降の株価は右肩上がりの状況が続き、直近は1800円前後で推移しています。

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エディオン | 2730 | 1833 | 14.3 | 0.87 | 46 | 2.51 | 35.6 |

最近の株価はここ数年の高値圏で推移していますので、じわじわ増配は続いていますが配当利回りは2%半ばとなっています。

今期業績は増益見込みですがPERは市場平均並みで、配当性向は36%付近と方針通りの水準です。

エディオンについて、業績には多少の増減があるなか配当に安定感はありますが、ここ数年の株価上昇もあり配当利回りは2%半ば程度と高配当銘柄としては少し寂しい水準です。ただ、エディオンにはギフトカードがもらえる株主優待が設定されており、最低条件の3000円で計算しても配当と合わせた総合利回りは4%前半となりますので、今月中に購入しようかと考えています。

【3249】産業ファンド投資法人

3番目の銘柄はREITの産業ファンド投資法人で、現在1株保有していますが買い増しを検討しています。産業ファンド投資法人は産業用不動産に特化しているREITで、現在の保有物件数は108件、投資先は物流施設を中心に空港やデータセンター、工場、研究開発施設、インフラ施設となっており、エリアは東京が中心です。

分配金推移

| 銘柄名 | 産業ファンド |

| 2017年 | 11674 |

| 2018年 | 12998 |

| 2019年 | 5656 |

| 2020年 | 5917 |

| 2021年 | 6467 |

| 2022年 | 6160 |

| 2023年 | 6404 |

| 2024年 | 6940 |

| 2025年(会社予想) | 6890 |

2017年からの分配金推移について、2019年に大きく減配となっているのは投資口分割の影響ですが、2020年以降の分配金は6000円前後で安定していました。そんななか、最近はじわじわと増配が続いており、2023年は6000円台半ば、去年は7000円に迫る水準への増配となっており、今年は現状少し減配の予測になっていますが、数年前と比較すると大きく増えている状況です。

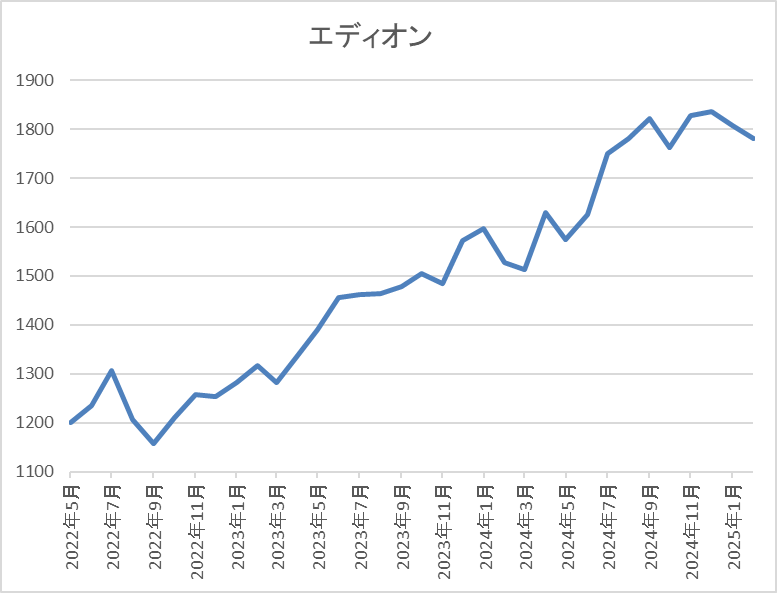

基準価格推移

基準価格はコロナショックで9万450円まで下落した後は右肩上がりで、2022年1月には23万円付近まで上昇しました。

しかし、その後は右肩下がりの状況が続き、直近は権利落ちもあり11万円台で推移しています。

基準価格指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 産業ファンド | 3249 | 116000 | 17.2 | 1.20 | 6890 | 5.94 | ‐ |

最近の基準価格は下落が続いているなか、分配金は増配傾向となっていますので利回りは6%前後まで上昇しています。また、産業ファンド投資法人は1月、7月が権利月となっています。

産業ファンド投資法人について、ここ数年の基準価格は今後の国内金利上昇を懸念して売られ続けている他のREIT銘柄同様に大きく下落が続き、直近は権利落ちもあった事で3年前の半値程度まで売られています。

ただ、今後の国内金利の最終到着点は1%前後と見られており、あと数回で今回の利上げは終了する可能性があり、実際先週の日銀会合で利上げが発表された後のREIT銘柄には悪材料出尽くしから反発の動きも見られました。

以上の点に加え、メイン投資先の物流施設は今後も需要が高まる事が想定されますので、権利が落ちて基準価格が下がっているタイミングでの買い増しを検討しています。

【3393】スターティアHD

4番目の銘柄はスターティアHDで、去年1回だけ購入候補にした場面がありましたが様子見で終わりました。スターティアHDは中小企業向けにITインフラやサーバーなどを提供しているスターティア株式会社が中核です。

そんなスターティア株式会社の最近はデジタルマーケティング事業に注力しており、営業支援ツールや見込み顧客化・商談化ツールなども手掛けています。

直近決算

スターティアHDは11月8日に第2四半期決算を発表しており、最終利益は10億円と前年同期比約1.5億円の増益となっているなか、通期最終利益の見込みを1.5億円上方修正し、配当も5円増額の年間102円予測へ修正しています。

業績上方修正の要因は、ITインフラ関連事業におけるネットワーク関連機器の販売とビジネスフォンのリプレイスが好調に推移した事やストックサービスの拡販によりストック売上高も好調に積み上げることができたためとの事です。

通期最終利益(億円)

| 銘柄名 | スターティア |

| 2021年3月期 | -13 |

| 2022年3月期 | 9 |

| 2023年3月期 | 12 |

| 2024年3月期 | 15 |

| 2025年3月期(会社予想) | 18 |

2021年からの通期最終利益について、コロナショックの影響で2021年は赤字に転落していますが、その後は順調に増益が続いています。

前期もITインフラが堅調に推移するなか、デジタルルマーケティング事業もマーケティングオートメーションツールの牽引やサブスクリプション売上の積み上げなどにより利益化した事で過去最高益を記録しており、今期も好調な流れは継続見込みとして更に増益の予測にしているなか、第2四半期決算で上方修正が発表されましたが、通期進捗率は55%付近と依然高水準を維持しています。

配当推移

| 銘柄名 | スターティア |

| 2015年 | 10 |

| 2016年 | 9 |

| 2017年 | 9 |

| 2018年 | 12 |

| 2019年 | 9 |

| 2020年 | 9 |

| 2021年 | 10 |

| 2022年 | 14 |

| 2023年 | 41 |

| 2024年 | 69 |

| 2025年(会社予想) | 102 |

2015年からの配当推移について、数年前は10円付近で停滞している期間が長かったですが、2021年以降は増配傾向が続いています。特に最近は業績好調により増配幅も大きくなっており、前期は28円、今期は第2四半期決算で5円増額された事で合計33円の大幅増配見込みになっています。

スターティアHDの配当方針は財務健全性の維持に努め、連結業績や今後の事業展開などを総合的に勘案し、累進配当を継続的に実施すると共に、連結ベースの配当性向 55%を目途としています。

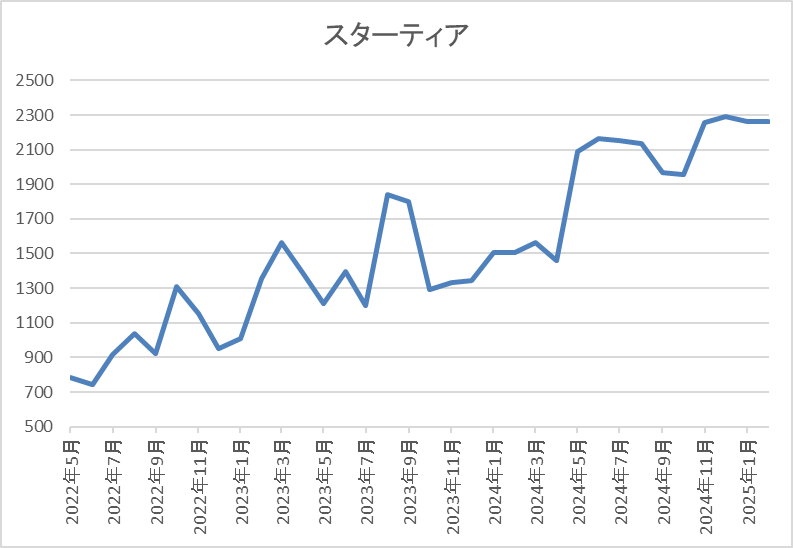

株価推移

株価はコロナショックで360円まで売られましたが、約1年後には2180円まで上昇しました。

その後は再び500円前後まで売られる場面がありましたが、2022年夏頃からは上昇傾向で、直近は2200円前後まで上昇しています。

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スターティア | 3393 | 2233 | 11.8 | 2.85 | 102 | 4.57 | 53.6 |

最近の株価は上昇していますが、大幅増配が続いていますので配当利回りは4%半ばと高水準です。

業績も増益が続いていますのでPERは市場平均より割安で、配当性向は53%付近と方針通りの水準です。

スターティアHDについて、最近の株価は上昇していますが、配当も大幅増配が続いているため配当利回りは依然4%台と高水準です。大幅増配が続いている要因は業績好調や株主還元向上によるもので、今後の業績もITインフラの堅調な需要や前期から黒字化しているデジタルマーケティング事業も含め、期待できる部分が大きいです。

そんな自信もあってか、今期から累進配当を導入していますので、現在の株価はここ数年の高値圏ですが、2月14日発表の第3四半期決算前に購入しようかとも考えています。

【8032】日本紙パルプ商事

5番目の銘柄は日本紙パルプ商事で去年後半に購入候補にしている場面がありましたが、他の銘柄との兼ね合いで購入できませんでした。日本紙パルプ商事は国内最大の紙専門商社で、パルプや板紙、段ボール原紙などの紙や関連商品を国内のみに限らず海外にも卸しており、世界有数の紙専門商社となっています。

実際、直近の海外売上比率も北米やアジアを中心に5割を超えています。

直近決算

日本紙パルプ商事は11月8日に第2四半期決算を発表しており、最終利益は57億と前年同期比4億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、国内卸売や海外卸売セグメントにおける⼈件費・販売費などの増加影響はありましたが、固定資産売却益などの特別利益があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本紙パルプ |

| 2021年3月期 | 36 |

| 2022年3月期 | 114 |

| 2023年3月期 | 253 |

| 2024年3月期 | 103 |

| 2025年3月期(会社予想) | 100 |

2021年からの通期最終利益を見ていきますが、2023年にかけて増益が続いた後は100億円前後で推移しています。ただ、2023年に業績が大きく伸びた要因は、保有する不動産の⼀部売却等による固定資産売却益約168億円を計上したためで、一過性の要因を除くと最終利益は100億円前後で安定している状況です。

そして、今期の通期最終利益も100億円の予測にしているなか、第2四半期時点の通期進捗率は57%付近と一時的要因の影響はありますが、順調に推移しています。

配当推移

| 銘柄名 | 日本紙パルプ |

| 2015年 | 10 |

| 2016年 | 10 |

| 2017年 | 11 |

| 2018年 | 11 |

| 2019年 | 11 |

| 2020年 | 11 |

| 2021年 | 11 |

| 2022年 | 11.5 |

| 2023年 | 12 |

| 2024年 | 13 |

| 2025年(会社予想) | 25 |

2015年からの配当推移について、数年前までは11円付近で据え置きが続く期間が長かったですが、2022年に久しぶりの増配となった後は順調に配当額が増えています。そんななか、今期は配当方針の変更により、一気に12円の大幅増配見込みになっています。

日本紙パルプ商事の配当方針は、市場の期待に応える積極的な株主還元として連結配当性向を30%以上としており、また今期から累進配当を導入しています。

株主優待

日本紙パルプ商事には株主優待が設定されており、「ワンタッチコアレスN」という芯の無いトイレットペーパーが24ロールもらえます。株主優待の商品がトイレットペーパーというのは斬新ですが、株式分割により保有株数の条件が1000株以上に変更されていますので注意は必要です。

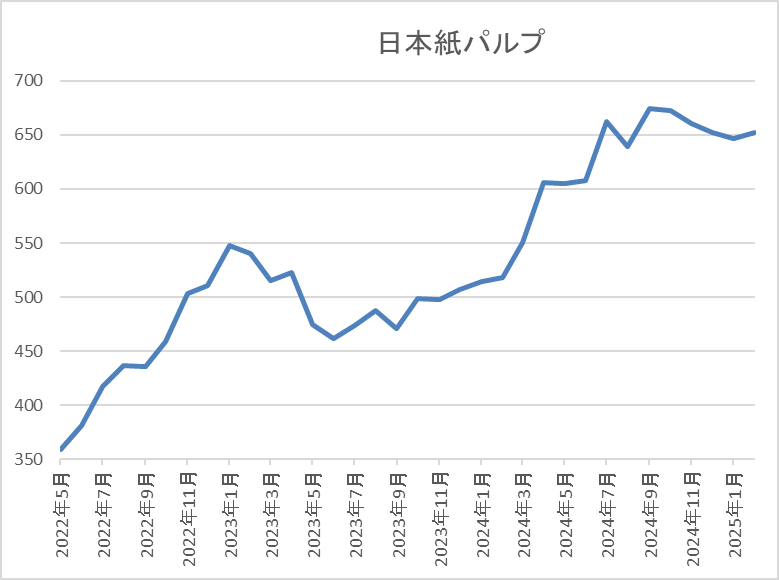

株価推移

株価はコロナショックで290円まで売られた後は300円台での動きが中心でした。

しかし、2022年の夏頃からは右肩上がりになっていたなか、去年春以降は大幅増配の影響で上昇ペースも加速し、直近は650円前後で推移しています。

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本紙パルプ | 8032 | 650 | 8.01 | 0.59 | 25 | 3.85 | 30.8 |

最近の株価は上場来の高値付近まで上昇していますが、今期配当は大幅増配見込みになりましたので配当利回りは3%後半となっています。

最終利益は100億円前後で安定しているなかPER、PBRは市場平均と比較して割安で、配当性向は31%付近と方針通りの水準です。

日本紙パルプ商事について、一過性要因を除くと業績は安定していたなか、今期から見直した配当方針により大幅増配となった事で、株価も急騰していますが配当利回りも依然4%前後と高水準です。

そんななか、今期から採用した累進配当や現在の余裕ある配当性向から今後の増配も期待できますので、最低購入金額が6万円台と格安な事も含め、今月中の複数単元購入を検討しています。

【1928】積水ハウス

6番目の銘柄は積水ハウスで、1月の購入候補からの継続銘柄です。積水ハウスは国内外で不動産開発を手掛けており、日本を代表するハウスメーカーです。

戸建てや賃貸住宅、マンションなど幅広い物件を手掛けているなか、アメリカを中心に海外市場の開拓も進めており、直近の海外売上比率は2割に迫る水準となっています。

直近決算

積水ハウスは1月決算ですので、12月5日に第3四半期決算を発表しており、最終利益は1648億円と前年同期比230億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、安定成長を続ける国内事業や積極的成長を図る米国事業が牽引しているとの事で、全てのビジネスモデルで増収増益を達成しているとの事です。

通期最終利益(億円)

| 銘柄名 | 積水ハウス |

| 2019年1月期 | 1285 |

| 2020年1月期 | 1412 |

| 2021年1月期 | 1235 |

| 2022年1月期 | 1539 |

| 2023年1月期 | 1845 |

| 2024年1月期 | 2023 |

| 2025年1月期(会社予想) | 2090 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は減益となっていますが、2022年以降は増益が続いており、最近は過去最高益が続いています。業績好調の要因は高付加価値住宅の提案やボリューム効果もあり国内市場が順調に回復している事に加え、アメリカを中心に海外市場も堅調に推移しているためとの事です。

そして、今期も好調な流れは継続する見込みとして更に過去最高益を更新する予測にしているなか、第3四半期時点の通期進捗率も79%付近と綺麗な最終着地が期待できそうな状況です。

配当推移

| 銘柄名 | 積水ハウス |

| 2015年 | 50 |

| 2016年 | 54 |

| 2017年 | 64 |

| 2018年 | 77 |

| 2019年 | 79 |

| 2020年 | 81 |

| 2021年 | 84 |

| 2022年 | 90 |

| 2023年 | 110 |

| 2024年 | 123 |

| 2025年(会社予想) | 129 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、前期までで12年連続の増配となっています。また、最近の増配幅は業績好調を受けて大きくなっており、今期も第1四半期決算の業績上方修正にあわせて4円の増額が発表された事で6円の増配見込みとしています。

積水ハウスの配当方針は中期的な平均配当性向40%以上に加え、一株当たり配当金の下限値を年間110円と設定しています。

株主優待

積水ハウスには株主優待もあり、1000株以上の保有で魚沼産のコシヒカリが5kgもらえます。しかし、1000株保有が条件となっており今の株価だと350万円くらい必要ですので、優待目当てで買うのは厳しそうです。

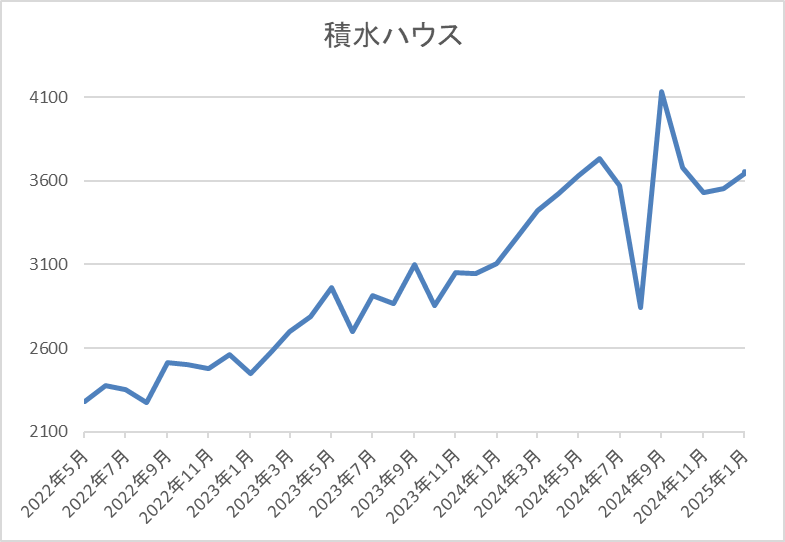

株価推移

株価はコロナショックで1551円まで売られた後は、上下を繰り返しながらも順調に上昇しています。

そして、2023年以降は上昇ペースも加速しており、去年9月には4134円まで上昇しましたが、直近は権利が落ちた事もあり3600円前後で推移しています。

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 積水ハウス | 1928 | 3583 | 11.1 | 1.31 | 129 | 3.60 | 40.0 |

最近の株価は直近高値から下落しているなか、配当は増配が続いていますので配当利回りは3%半ばとなっています。

業績は過去最高益が続いていますのでPERは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

積水ハウスについて、業績は過去最高益を更新し続けており、配当も10年以上連続増配が継続していますが、直近の株価は権利落ちもあり去年9月の高値から500円程度下落していますので、今月こそ購入したいと考えています。

【8601】大和証券グループ

7番目の銘柄は大和証券グループで、同じく1月の購入候補からの継続銘柄です。大和証券は国内第2位の証券会社で、有価証券関連業を中核とするリテール事業やホールセール事業、アセットマネジメント事業などの投資事業を営んでいます。

また、あおぞら銀行やかんぽ生命との資本業務提携を進めるなど、事業規模の拡大も図っているところです。

直近決算

大和証券は1月31日に第3四半期決算を発表しており、最終利益は1244億円と前年同期比425億円の増益となっていますが、通期最終利益予測は非開示のままで年間配当予測に変更はありません。

前期比増益の要因について、ラップ⼝座サービスの契約額や契約資産残高が過去最⾼を更新した事やアセットマネジメント部門も運用資産残高が拡大するなど全セグメントが増益となったためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和証券 |

| 2019年3月期 | 638 |

| 2020年3月期 | 603 |

| 2021年3月期 | 1083 |

| 2022年3月期 | 948 |

| 2023年3月期 | 638 |

| 2024年3月期 | 1215 |

| 2025年3月期(会社予想) | ‐ |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2022年頃は1000億円前後で推移していましたが、2023年はリテール部門でフロー収益が減少した事やホールセール部門も不透明な市場環境を受けて顧客アクティビティが減少した事などを要因に減益となっています。

しかし、前期はリテール部門で資産管理型ビジネスへの移行が着実に進展した事やホールセール部門ではプライマリー・セカンダリーマーケットが回復した事などにより全部門が堅調に推移した事で大きく増益となっており、今期予測は経済情勢や相場環境に大きな影響を受ける状況にあり、その業績予想を行うことは困難であるとして、例年通り非開示になっています。

配当推移

| 銘柄名 | 大和証券 |

| 2015年 | 30 |

| 2016年 | 29 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 21 |

| 2020年 | 20 |

| 2021年 | 36 |

| 2022年 | 33 |

| 2023年 | 23 |

| 2024年 | 44 |

| 2025年(会社予想) | 44 |

2015年からの配当推移について、数年前は20円台で増減を繰り返す展開が続いていましたが、2021年は業績好調を背景に大きく増配となっています。その後は減配が続いていましたが、前期は業績好調から一気に21円の大幅増配となっており、今期は年間配当の下限を44円としているなか、中間配当は過去最高の28円となっています。

大和証券の配当方針は、業績の安定性を反映した還元方針として今期から下限配当を設定しており、具体的な目安は年間配当金44円以上を下限としたうえで、配当性向を半期毎に50%以上としています。

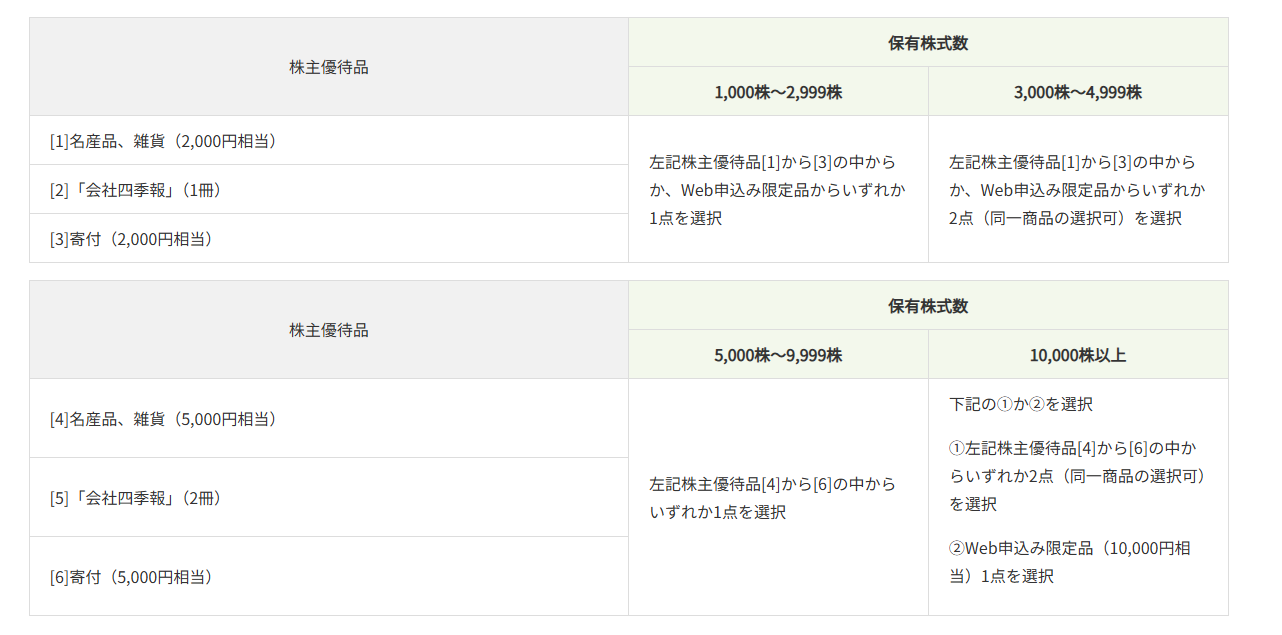

株主優待

大和証券には株主優待が設定されており、保有株数によってこれらの商品が選択できます。

金融株で株主優待が設定されているのは珍しいかと思いますが、選択商品に会社四季報が入っているのは面白いです。

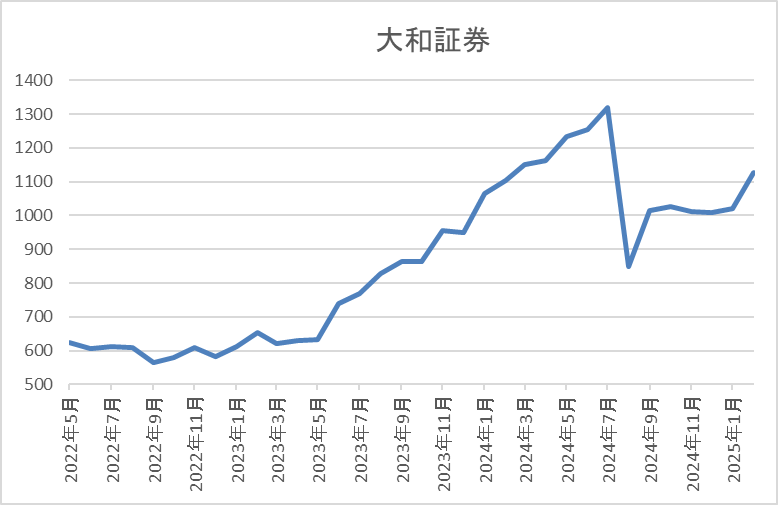

株価推移

株価はコロナショックで356円まで売られた後は、600円付近で停滞する時期が長かったです。

しかし、2023年夏移行は右肩上がりの状況で、去年7月に1353円まで上昇しましたが、8月の暴落で848円まで下落し、直近は今回の決算を受けて1100円前後まで上昇しています

株価指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和証券 | 8601 | 1131 | ‐ | 1.02 | 44 | 3.89 | ‐ |

直近の株価は上昇しているなか、今期配当は現状据え置き予測となっていますので配当利回りは4%前後となっています。

通期の業績見通しは非開示ですのでPERや配当性向は算出できない状況です。

大和証券について、証券会社の業績は株式市場の影響を大きく受けるため増減が激しく、他の証券会社も普段から通期業績や配当見込みを非開示で発表する企業が多いです。そんななか、大和証券も今期の業績見通しは非開示としていますが、第3四半期までは前期比5割 以上の増益と好調に推移しており、今後も運用資産残高の増加などで期待できる部分も大きいです。

以上の点に加え、今期から下限配当が年間44円で設定された事で配当については安心感が増していますので、直近の株価は決算を受けて上昇してしまいましたが、今月中の購入を狙っています。

【9286】エネクスインフラ投資法人

最後の銘柄はインフラファンドのエネクスインフラ投資法人で、現在4株保有していますが買い増しを検討しています。エネクスインフラは現在12件の発電所を保有しており、エリアは九州から北海道まで分散されていますが、取得価格ベースで見ると関東と中部で8割を超えます。

分配金推移

| 銘柄名 | エネクス・インフラファンド |

| 2019年 | 5980 |

| 2020年 | 6000 |

| 2021年 | 6000 |

| 2022年 | 6030 |

| 2023年 | 6000 |

| 2024年 | 5989 |

| 2025年(会社予想) | 4000 |

2019年からの分配金推移を見ていきますが、去年までは6000円前後で安定していました。

しかし、今年の分配金は1月に大きく減配の発表をした事で2000円近く減少する見込みになっています。大幅減配の要因は利益超過分配金の支払い方針変更となっており、最近のインフラファンドは同様の理由で減配を発表する銘柄が増えている状況です。

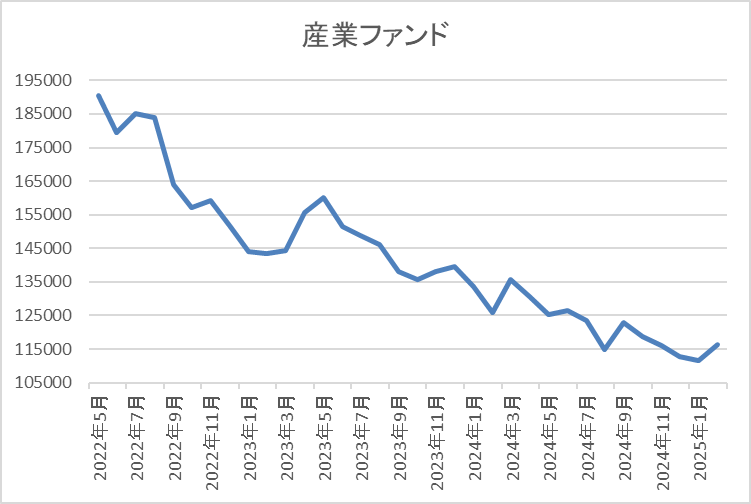

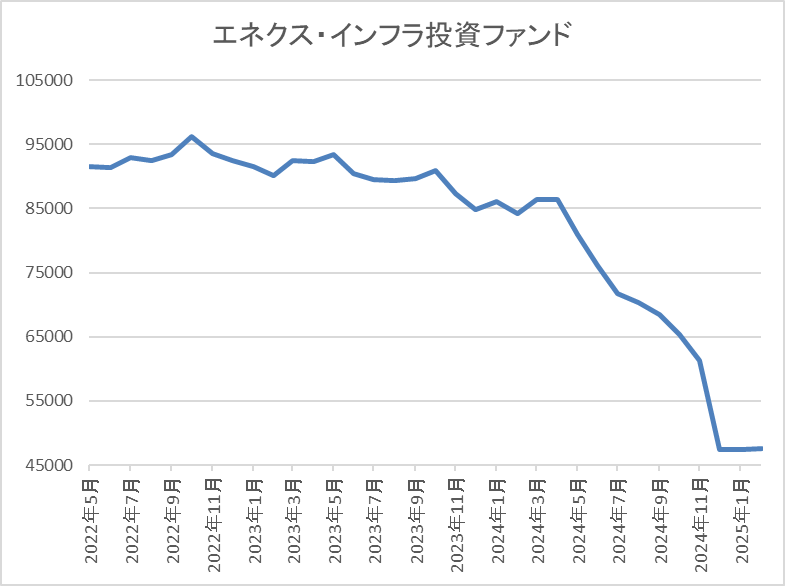

基準価格推移

基準価格は2019年の上場後11万9500円まで上昇しましたが、コロナショックで7万3100円まで値を下げました。

その後は9万円台での値動きが中心でしたが、去年6月以降は大きく売られ、直近は4万円台まで下落しています。

基準価格指標(2025年1月31日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エネクスインフラ | 9286 | 47750 | 14.9 | 0.61 | 4000 | 8.38 | ‐ |

最近の基準価格は下落が続いていますので、今年の分配金は大きく減配の見込みとなりましたが、利回りは8%台と高水準です。

また、エネクスインフラは5月、11月が権利確定となっています。

エネクスインフラ投資法人について、今年の分配金は大きく減配見込みとなりましたが、基準価格の下落が続いている事で、利回りは8%台と異次元の高さになっています。基準価格の下落が続いている要因は、FIT終了後の売電価格や電力ケーブルの盗難に加え、出力制限の問題などとなっており、最近は利益超過分配金の支払い方針変更から減配を発表するインフラファンドが増えている事も懸念事項です。

ただ、今後の電力需要についてはデータセンターや半導体工場の新増設などにより、将来的に需要が増えていく可能性が指摘されているなか、エネクスインフラは今回の減配発表と同時に自己投資口取得の発表も行っており、基準価格や分配金も現在の水準が底になる可能性がありますので、現状最低購入金額が4万円台と格安な事も含め、今月中に複数単元の買い増しを検討しています。

2025年に2月に購入を検討している8銘柄(2025年1月31日時点)

今回検証した2025年2月に購入を検討している8銘柄の最新状況を表にまとめています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1802 | 2090.5 | 17.2 | 1.33 | 80 | 3.83 | 65.9 |

| エディオン | 2730 | 1833 | 14.3 | 0.87 | 46 | 2.51 | 35.6 |

| 産業ファンド | 3249 | 116000 | 17.2 | 1.20 | 6890 | 5.94 | ‐ |

| スターティア | 3393 | 2233 | 11.8 | 2.85 | 102 | 4.57 | 53.6 |

| 日本紙パルプ | 8032 | 650 | 8.01 | 0.59 | 25 | 3.85 | 30.8 |

| 積水ハウス | 1928 | 3583 | 11.1 | 1.31 | 129 | 3.60 | 40.0 |

| 大和証券 | 8601 | 1131 | ‐ | 1.02 | 44 | 3.89 | ‐ |

| エネクスインフラ | 9286 | 47750 | 14.9 | 0.61 | 4000 | 8.38 | ‐ |

冒頭でお伝えした様に私は3月の権利取りまでに300万円くらいの高配当株を購入するつもりで、1月は123万円の購入を行いましたが、2月も100万円くらいの高配当株を買いたいと考えています。

そして、購入のタイミングについて、2月は決算発表シーズンに入りますので、決算の前に買うか、決算を見て買うかの判断は難しいところがありますが、その辺りは株価の動きも含めて決断したいと思っています。

そんななか、この8銘柄の中から来週優先して購入しようと決めている銘柄もあり、詳細な銘柄名は今週1月27日(月)にYouTubeのメンバー限定動画で投稿していますので、興味のある方は是非メンバーシップも宜しくお願いします。

まとめ

今回は2月に購入を検討している8銘柄の最新状況についてまとめました。2月相場は日米の金融会合やトランプ大統領就任などの大きなイベントを通過した事で堅調な展開も期待できますが、今週話題になった中国のAI企業「DeepSeek」への警戒や個別銘柄は決算発表によって大きく上下する場面もありそうです。

そんな2月に購入する実際の銘柄は、今月も購入後1時間を目安にYouYubeのメンバー限定動画で報告しますので、興味のある方は是非、メンバーシップも宜しくお願いします。

※Xでも投資に役立つ情報を連日投稿中!!

コメント