いよいよ今年も残り1ヶ月を切りましたが、来年は新規銘柄の購入候補を17銘柄に選定し、前回の記事では前半8銘柄の最新情報や選定した理由についてまとめてきました。

という事で、今回は2025年の購入候補17銘柄のうち、後半の9銘柄の最新情報と選定した理由についてまとめていきます。

【5911】横河ブリッジHD

後半最初の銘柄は横河ブリッジHDで、今年夏頃に購入候補にしていた時期はありましたが、購入できませんでしたので、改めて購入候補に選定しています。横河ブリッジHDは橋梁や鋼構造物の設計・製作・現場施工に加え、保全業務がメイン事業で、明石海峡大橋や横浜ベイブリッジ、レインボーブリッジなどの大型工事も手掛けている橋梁メーカーの国内最大手です。

直近決算

横河ブリッジHDは10月29日に第2四半期決算を発表しており、最終利益は35億円と前年同期比23億円の減益となっているなか、通期最終利益を12億円下方修正していますが、年間配当予測に変更はありません。

前期比減益の要因について、橋梁事業は手持ち工事が順調に進捗した事で過去最高の売上高を記録しましたが、システム建築事業が生産量の少ない状況で推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | 横河ブリッジ |

| 2020年3月期 | 90 |

| 2021年3月期 | 112 |

| 2022年3月期 | 110 |

| 2023年3月期 | 112 |

| 2024年3月期 | 118 |

| 2025年3月期(会社予想) | 105 |

2020年からの通期最終利益について、2021年以降は110億円前後で安定するなか、じわじわと増益が続いています。増益が続いている要因について、2023年はシステム建築事業において高騰した鋼材価格を反映した案件の生産が進み損益が改善した事や土木関連事業も生産が回復した影響で、前期も橋梁事業とエンジニアリング関連事業の手持ち工事が順調に進捗した事や投資有価証券売却益の計上により過去最高益を更新しています。

そんななか、今期は販管費などの増加により、期初から減益見込みにしていたなか、第2四半期決算で下方修正が発表されましたが、通期進捗率は33%付近と更なる下方修正も懸念される水準になっています。

配当推移

| 年 | 横河ブリッジ |

| 2015年 | 14 |

| 2016年 | 16 |

| 2017年 | 16 |

| 2018年 | 22 |

| 2019年 | 30 |

| 2020年 | 37 |

| 2021年 | 52 |

| 2022年 | 75 |

| 2023年 | 85 |

| 2024年 | 95 |

| 2025年(会社予想) | 110 |

2015年からの配当推移について、たまに据え置きの年はありますが基本的に増配傾向となっています。また、先程お伝えした様に業績はじわじわ増益が続いていますが、最近の増配額は大きくなっており、今期も業績は現状減益見込みですが配当は15円の増配予測にしています。

業績が安定しているなか増配が続いている要因は、従来の配当性向が低かった事に加え、2022年より目安の配当性向を引き上げたためです。横河ブリッジHDの配当方針は、配当性向30%以上ならびに増配基調の維持を目指すとしており、前期から累進配当も導入しています。

株主優待

横河ブリッジには株主優待が設定されており、保有株数1000株以上で1000円分のクオカードがもらえます。

また、1000株以上を5年以上継続保有する事で2000円分にグレードアップします。

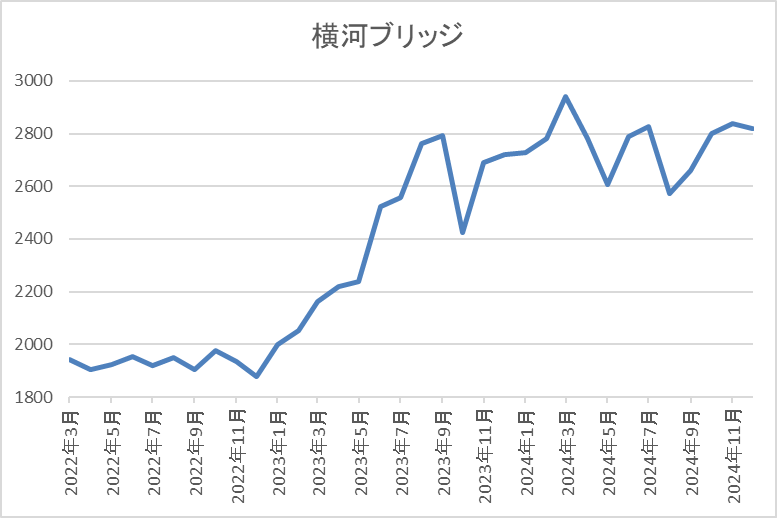

株価推移

株価はコロナショックで1539円まで売られましたが、2021年には2500円付近まで値を戻しました。

その後、再び1800円前後まで売られた後は反発し、今年3月には3000円付近まで上昇しましたが、直近は2800円前後まで下落しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 横河ブリッジHD | 5911 | 2800 | 10.8 | 0.91 | 110 | 3.93 | 42.4 |

最近の株価は停滞しているなか、増配は続いていますので配当利回りは4%前後と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均より割安で、配当性向は43%付近となっています。

横河ブリッジHDについて、従来から業績には安定感がありましたが、今期は現状苦戦しているところです。その様な状況もあってか、最近の株価は低迷が続いていますが、前期から導入された累進配当政策のもと増配は継続中です。

以上の点を踏まえると、今後の業績に不安な部分もありますが、累進配当により配当の安心感は担保されていますので、来年更に株価が下がる場面があれば狙いたいと考えています。

【7164】全国保証

10番目の銘柄は全国保証で独立系の信用保証最大手ですが、今回初めて購入候補にしています。全国保証は住宅ローン向けの保証がメインとなっているなか、全国の金融機関と提携しており、アパートローン、教育ローン、カードローンなどの保証も手掛けています。

そんななか、来年3月末を基準日とした株式2分割も発表しています。

直近決算

全国保証は11月5日に第2四半期決算を発表しており、最終利益は120億円とほぼ前年同期並みの数字となっているなか、通期最終利益、年間配当予測に変更はありません。

最終利益がほぼ前年並みだった要因は、新規保証実行獲得や同業他社のM&Aにより営業収益は増加していますが、与信関連費用、人件費およびシステム関連費用などが増加しためとの事です。

通期最終利益(億円)

| 銘柄名 | 全国保証 |

| 2020年3月期 | 244 |

| 2021年3月期 | 270 |

| 2022年3月期 | 278 |

| 2023年3月期 | 285 |

| 2024年3月期 | 287 |

| 2025年3月期(会社予想) | 300 |

2020年からの通期最終利益を見ていきますが、コロナショックの影響も関係なく順調に過去最高益が続いています。業績好調の要因は、保証会社の子会社化などにより保証債務残高が堅調に推移した事や住宅ローン担保証券購入などによる営業外収益の増加によるものとの事です。

そして、前期も見込んでいたM&Aの期ずれや保険関連収益の下振れ影響などはありましたが、保証債務残高の積み上げで過去最高益を更新しており、今期も同業他社の保証会社M&Aなどを見込んでいるとの事で更に増益の予測にしているなか、第2四半期時点の通期進捗率は40%付近となっていますが、例年の平均並みで推移しています。

配当推移

| 銘柄名 | 全国保証 |

| 2015年 | 48 |

| 2016年 | 55 |

| 2017年 | 62 |

| 2018年 | 80 |

| 2019年 | 87 |

| 2020年 | 95 |

| 2021年 | 117 |

| 2022年 | 133 |

| 2023年 | 148 |

| 2024年 | 170 |

| 2025年(会社予想) | 197 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しています。特に最近の増配幅は業績好調を背景に大きくなっており、前期は22円、今期も期初から27円の大幅増配見込みと2015年と比較して4倍以上の水準に増えています。

全国保証の配当方針は、2026年3月期までに配当性向を段階的に50%まで引き上げる方針で、また連続増配も計画としています。

株主優待

全国保証には100株以上の保有で保有継続年数によって異なる商品がもらえる株主優待があり、継続保有1年未満で3000円相当のクオカード、継続保有1年以上で5000円相当のクオカードかカタログギフトを選択できます。

しかし、株主優待については目的の一つであった知名度向上に貢献できたと判断し、今後は配当等による利益還元に集約するとして、2026年3月末での廃止を発表しています。

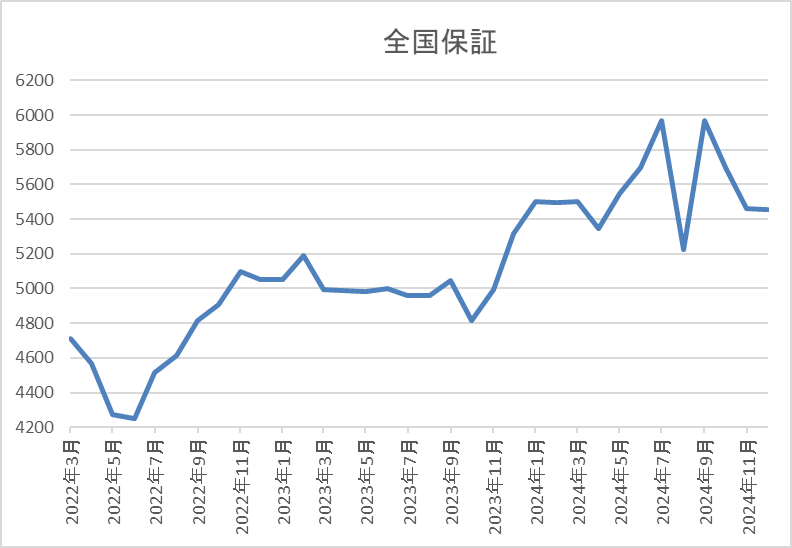

株価推移

株価はコロナショックで2719円まで売られましたが、その後は反発して2021年9月には6000円に迫る場面もありました。

そこからは5000円前後で停滞する期間が続きましたが、今年に入ると上昇傾向で、7月には6244円まで上昇しましたが、直近は5500円前後で推移しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 全国保証 | 7164 | 5433 | 12.2 | 1.68 | 197 | 3.63 | 44.3 |

最近の株価は直近の高値から下落するなか、大幅増配が続いていますので配当利回りは3%半ばの水準です。

業績も過去最高益が続いていますのでPERは市場平均よりも割安で、配当性向は44%付近となっています。

全国保証について、業績は過去最高益が続くなか、大幅増配も続いている事で配当利回りは3%半ば程度を維持しています。そんななか、事業内容から今後の金利上昇が懸念事項にも思えますが、金利上昇が与える影響については、金融機関が積極的に住宅ローンを推進すると予想していることから住宅ローン市場に大きな落ち込みはなく、逆に保証債務残高の拡大が期待できる事や運用利回り上昇でポジティブ要素があるとしています。

以上の点を踏まえると、株主優待の廃止は残念でしたが、今後は配当などの還元に集約するとしており、現状の配当性向も目標としている50%まで余裕がありますので、株式分割により最低購入金額が下がった後の購入を検討しています。

【7203】トヨタ自動車

11番目の銘柄はトヨタ自動車で、同じく今回初めて購入候補にしています。トヨタ自動車は日本最大手の自動車メーカーで、世界での自動車販売台数もトップクラスです。

子会社であるダイハツに加え、スバル、マツダ、スズキなどの自動車メーカーとも提携を結び勢力を拡大しています。

直近決算

トヨタ自動車は11月6日に第2四半期決算を発表しており、最終利益は1兆9071億円と6823億円の減益となっているなか、通期最終利益の見込みに変更はありませんが、非開示だった年間配当は15円増配の年間90円で発表しています。

前期比減益の要因は、認証問題への対応などで⽣産停⽌した影響により販売台数が減少した事に加え、人、成長領域への投資を加速した影響としています。

通期最終利益(億円)

| 銘柄名 | トヨタ |

| 2019年3月期 | 18828 |

| 2020年3月期 | 20361 |

| 2021年3月期 | 22452 |

| 2022年3月期 | 28501 |

| 2023年3月期 | 24513 |

| 2024年3月期 | 49449 |

| 2025年3月期(会社予想) | 35700 |

2019年からの通期最終利益について、2022年にかけては順調に増益が続きましたが、2023年は久しぶりに減益での着地となっています。2022年にかけて業績が好調だった要因は、コロナ感染拡大や半導体需給による生産制約があるなか、原価改善や営業面の努力のためとしており、2023年減益の要因は継続している半導体需給のひっ迫や自然災害、コロナ感染などの影響で生産計画が大きく変動した事や資材高騰などの影響としています。

そんななか、前期は好調な販売台数や価格改定に加え、円安の追い風もあり、過去最高益の水準へ大きく増益となっており、今期は前期の反動やモビリティカンパニー変革に向けた投資を織り込むとして、減益の見込みにしているなかではありますが、第2四半期時点の通期進捗率は53%付近と順調に推移しています。

配当推移

| 銘柄名 | トヨタ |

| 2015年 | 40 |

| 2016年 | 42 |

| 2017年 | 42 |

| 2018年 | 44 |

| 2019年 | 44 |

| 2020年 | 44 |

| 2021年 | 48 |

| 2022年 | 52 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年(会社予想) | 90 |

2015年からの配当推移について、数年前は40円台で据え置きの年も多かったですが、2022以降は増配ペースに勢いがつき、前期は業績好調を背景に一気に15円の増配となっています。

今期も期初時点では例年通り非開示としていましたが、第2四半期決算で中間配当を前期比10円増額の40円、年間配当は15円増配の90円見込みで発表しています。

トヨタ自動車の配当方針は、長期保有の株主の皆様に報いるため、安定的・継続的に増配を実施するとしています。

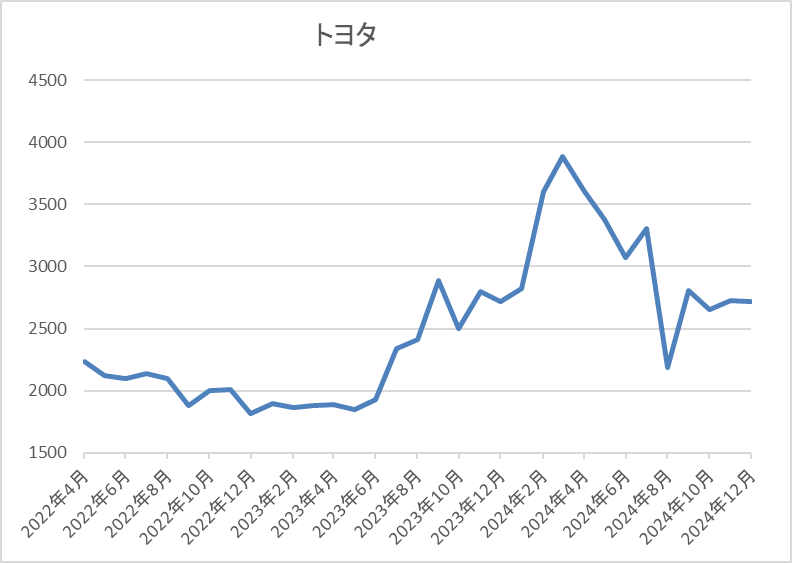

株価推移

株価はコロナショックで1154円まで売られた後は、停滞する時期を挟みながらも上昇傾向でした。

そして、去年夏頃からは右肩上がりとなっていたなか、今年3月には3891円まで上昇しましたが、直近は2500円前後まで下落しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| トヨタ | 7203 | 2632 | 9.7 | 1.00 | 90 | 3.42 | 33.1 |

最近の株価は直近高値から下落しているなか、増配は継続していますので配当利回りは3%半ばとなっています。

今期業績は大きく減益見込みですがPERは市場平均より割安で、配当性向は33%付近と余裕を感じる水準です。

トヨタ自動車について、今期は大きく減益見込みですが、数年前と比較すると依然高水準を維持しており、現状でも3兆円以上の最終利益を見込んでいます。そんななか、今期減益の要因は認証不正問題をきっかけに生産・開発現場の改善や見直しに当てる活動を進めるため生産ペースを落とした事などが影響しており、確かに認証不正の問題はまずかったですが、同じ過ちは繰り返さないと思います。

以上の点を踏まえると、今後の自動車業界に不安な部分もありますので、最優先での購入は検討していませんが、来年更に大きく株価が売られる場面があれば狙いたいと考えています。

【8032】日本紙パルプ商事

12番目の銘柄は日本紙パルプ商事で今年後半に購入候補にしている場面がありましたが、他の銘柄との兼ね合いで購入できませんので、来年こそは購入したいと考えています。日本紙パルプ商事は国内最大の紙専門商社で、パルプや板紙、段ボール原紙などの紙や関連商品を国内のみに限らず海外にも卸しており、世界有数の紙専門商社となっています。

実際、直近の海外売上比率も北米やアジアを中心に5割を超えています。

直近決算

日本紙パルプ商事は11月8日に第2四半期決算を発表しており、最終利益は57億と前年同期比4億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、国内卸売や海外卸売セグメントにおける⼈件費・販売費などの増加影響はありましたが、固定資産売却益などの特別利益があったためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本紙パルプ |

| 2021年3月期 | 36 |

| 2022年3月期 | 114 |

| 2023年3月期 | 253 |

| 2024年3月期 | 103 |

| 2025年3月期(会社予想) | 100 |

2021年からの通期最終利益を見ていきますが、2023年にかけて増益が続いた後は100億円前後で推移しています。ただ、2023年に業績が大きく伸びた要因は、保有する不動産の⼀部売却等による固定資産売却益約168億円を計上したためで、一過性の要因を除くと最終利益は100億円前後で安定している状況です。

そして、今期の通期最終利益も100億円の予測にしているなか、第2四半期時点の通期進捗率は57%付近と一時的要因の影響はありますが、順調に推移しています。

配当推移

| 銘柄名 | 日本紙パルプ |

| 2015年 | 10 |

| 2016年 | 10 |

| 2017年 | 11 |

| 2018年 | 11 |

| 2019年 | 11 |

| 2020年 | 11 |

| 2021年 | 11 |

| 2022年 | 11.5 |

| 2023年 | 12 |

| 2024年 | 13 |

| 2025年(会社予想) | 25 |

2015年からの配当推移について、数年前までは11円付近で据え置きが続く期間が長かったですが、2022年に久しぶりの増配となった後は順調に配当額が増えています。そんななか、今期は配当方針の変更により、一気に12円の大幅増配見込みになっています。

日本紙パルプ商事の配当方針は、市場の期待に応える積極的な株主還元として連結配当性向を30%以上を目安にしており、また累進配当を今期から導入しています。

株主優待

日本紙パルプ商事には株主優待が設定されており、「ワンタッチコアレスN」という芯の無いトイレットペーパーが24ロールもらえます。株主優待の商品がトイレットペーパーというのは斬新ですが、株式分割により保有株数の条件が1000株以上に変更されていますので注意は必要です。

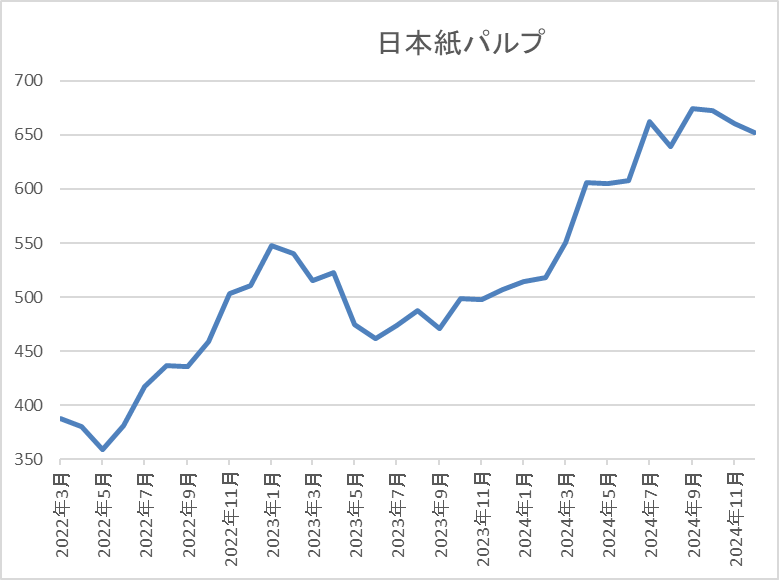

株価推移

株価はコロナショックで290円まで売られた後は300円台での動きが中心でした。

しかし、2022年の夏頃からは右肩上がりになっていたなか、今年春以降は大幅増配の影響で上昇ペースも加速し、直近は650円前後で推移しています。

株価指標(2024年12月5日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本紙パルプ | 8032 | 681 | 8.4 | 0.62 | 25 | 3.67 | 30.8 |

最近の株価は上場来の高値付近まで上昇していますが、今期配当は大幅増配見込みになりましたので配当利回りは3%半ばとなっています。

最終利益は100億円前後で安定しているなかPER、PBRは市場平均と比較して割安で、配当性向は31%付近と方針通りの水準です。

日本紙パルプ商事について、一過性要因を除くと業績は安定しているなか、今期から見直した配当方針により大幅増配となった事で、最近の株価も急騰していますが、配当利回りも依然4%前後と高水準です。

そんななか、今期から採用した累進配当や現在の余裕ある配当性向から今後の増配も期待できますので、株式10分割の影響で現在の最低購入金額が6万円台と格安な事も含め、来年複数単元の購入を検討しています。

【8058】三菱商事

13番目の銘柄は三菱商事で、以前から購入候補にしていた時期はありましたが、株価上昇に付いていけず購入できていませんでしたので、来年こそは購入したいと思っています。

三菱商事は伊藤忠や三井物産と並ぶ5大総合商社の一角で、エネルギー、金属などの金属資源部門に強みを持っており、現在約1300社の連結対象会社と協働し、幅広いビジネスを世界中で展開しています。

直近決算

三菱商事は11月1日に第2四半期決算を発表しており、最終利益は6180億円と1520億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、ローソンの再評価や原料炭事業における売却に加え、円安影響のためとしています。

通期最終利益(億円)

| 銘柄名 | 三菱商事 |

| 2020年3月期 | 5353 |

| 2021年3月期 | 1725 |

| 2022年3月期 | 9375 |

| 2023年3月期 | 11806 |

| 2024年3月期 | 9640 |

| 2025年3月期(会社予想) | 9500 |

2020年からの通期最終利益を見ていきますが、増減の激しい展開となっています。2021年はコロナショックの影響で大幅減益となりましたが、2022年以降はコロナからの経済回復や商品市況の上昇で大幅増益となり、2023年は過去最高益を記録しています。

しかし、その後は商品市況反落の影響で減益となっており、今期も第2四半期時点の通期進捗率は65%付近と順調に推移していますが、商品市況の不確実性や事業環境の不透明さなどを踏まえ、減益見込みにしている通期予測は変更していません。

配当推移

| 銘柄名 | 三菱商事 |

| 2015年 | 23.3 |

| 2016年 | 16.6 |

| 2017年 | 26.6 |

| 2018年 | 36.6 |

| 2019年 | 41.6 |

| 2020年 | 44 |

| 2021年 | 44.6 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年(会社予想) | 100 |

2015年からの配当推移を見ていますが、2017年以降減配はなく順調に増配傾向で、コロナショックで業績を大きく落とした2021年にも増配しています。そして2022年以降は好調な業績を背景に増配幅も大きくなっており、今期見込みは2015年と比較すると4倍以上の水準です。

三菱商事の配当方針は、2024年度までの中期経営戦略においては累進配当を継続としており、具体的な目安は総還元性向で40%程度としているなか、稼ぐ力が伸長し、キャッシュフローの予見性が高まった事から市場期待も踏まえ、一段高い水準まで配当額を引き上げるとしています。

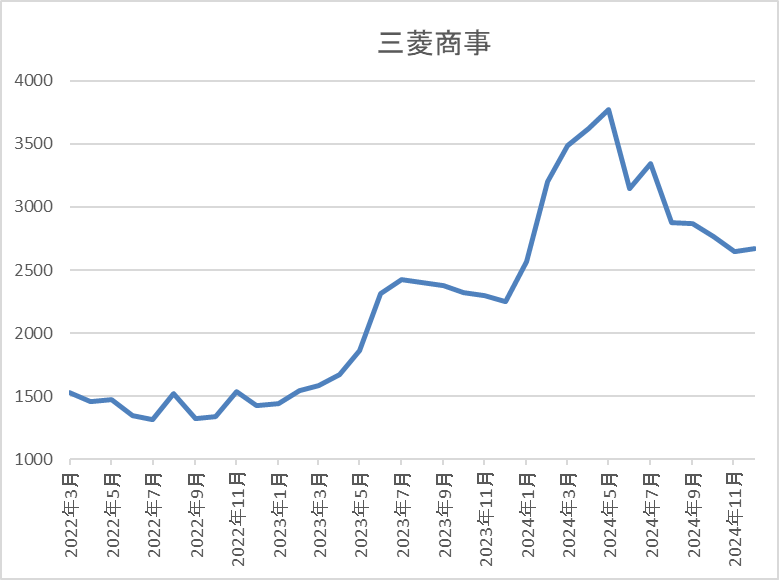

株価推移

株価はコロナショックで698円まで売られた後は、停滞する時期を挟みながらも右肩上がりの状況が続きました。

そして、今年に入ってからも急騰し、4月には3775円まで上昇しましたが、直近は2500円前後まで下落しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 2562 | 10.7 | 1.10 | 100 | 3.90 | 41.8 |

最近の株価は下落が続いているなか、大幅増配は続いていますので配当利回りは4%付近まで上昇しています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は42%付近と方針通りの水準です。

三菱商事について、最近の業績に以前ほどの勢いは無くなっており、大きな要因は商品市況の反落ですので、今後の業績への懸念も残ります。また、累進配当を宣言している中期経営戦略の期限は今期までのため、来期以降の配当方針も気になるところです。

その辺りの要因もあってか最近の株価は下落が続いていますが、今期は減益見込みといっても数年前の数倍程度と依然高水準を維持しており、配当についても今までの配当推移やここ数年で積み上げた自己資本に加え、他の総合商社との兼ね合いから、今後も多少業績が落ち込んだとしても、すぐに減配となる可能性は低いと考えています。

以上の点を踏まえ、現状総合商社は伊藤忠、三井物産、丸紅を保有していながら、三菱商事は買いそびれていましたので、現在の株価水準が続く様ならば来年優先して購入したいと考えています。

【8309】三井トラストHD

14番目の銘柄は三井トラストHDで今回初めて購入候補にしています。三井トラストHDは三井住友信託銀行を中核とする金融持株会社です。信託銀行業務の個人・法人向け金融ソリューションや法人アセットマネジメントに加え、証券代行などの金融サービスも提供しています。

直近決算

三井トラストHDは11月12日に第2四半期決算を発表しており、最終利益は1328億円と前年同期比888億円の増益となっているなか、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、円金利の上昇影響や資産運用、資産管理事業が順調に推移している事に加え、不動産、証券代行などの手数料ビジネスも好調なためとの事です。

通期最終利益(億円)

| 銘柄名 | 三井トラスト |

| 2021年3月期 | 1421 |

| 2022年3月期 | 1690 |

| 2023年3月期 | 1910 |

| 2024年3月期 | 791 |

| 2025年3月期(会社予想) | 2400 |

2021年からの通期最終利益を見ていきますが、2023年にかけては順調に増益が続いており、業績好調の要因は不動産仲介や法人与信関連の手数料収入が好調に推移した事に加え、株式等関係損益の改善としています。

ただ、前期業績について、本業は順調に推移していましたがベア投信の損失処理を推し進めた結果として大きく減益になっており、今期は引き続き本業が順調に推移する見込みである事や前期反動の影響で大きく増益の見込みにしているなか、第2四半期時点の通期進捗率も55%付近と順調に推移しています。

配当推移

| 年 | 三井トラスト |

| 2015年 | 60 |

| 2016年 | 65 |

| 2017年 | 65 |

| 2018年 | 65 |

| 2019年 | 70 |

| 2020年 | 75 |

| 2021年 | 75 |

| 2022年 | 85 |

| 2023年 | 105 |

| 2024年 | 110 |

| 2025年(会社予想) | 145 |

2015年からの配当推移をみていきますが、数年前は70円付近で据え置きの年も多かったです。しかし、2022年からは増配が続いており、特に最近は増配額も大きくなっているなか、今期は期初当初から一気に35円の増配見込みになっています。

三井トラストHDの配当方針について、配当金は累進的としつつ、利益成長を通じた増加を目指すとしており、具体的な目安は連結配当性向40%以上としています。

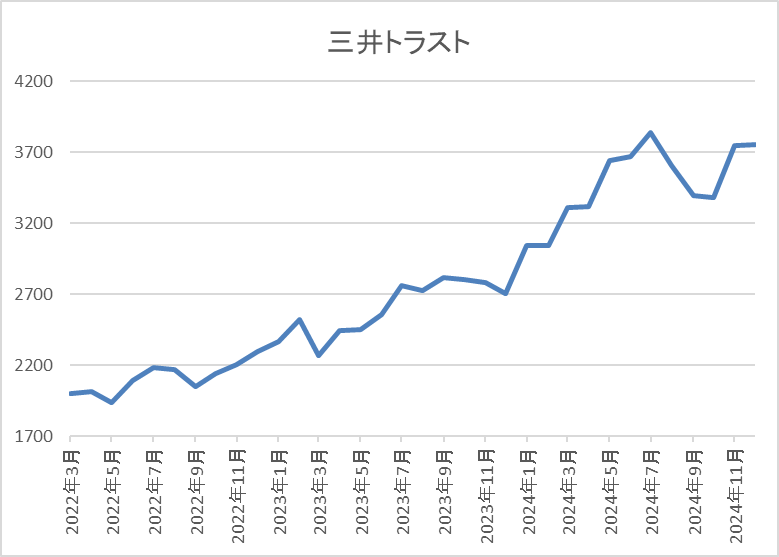

株価推移

株価はコロナショックで1309円まで売られましたが、その後は右肩上がりで上昇しています。

特に今年に入ると上昇ペースも加速し、7月には4000円に迫る水準まで上昇しましたが、8月の暴落で2845円まで売られ、直近は3800円前後で推移しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井トラスト | 8309 | 3802 | 11.3 | 0.86 | 145 | 3.81 | 43.2 |

最近の株価はここ数年の高値圏で推移していますが、今期配当は大幅増配見込みとなっていますので配当利回りは3%後半となっています。

今期業績も大幅増益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は43%付近と方針通りの水準です。

三井トラストHDについて、前期業績は一時的要因の影響で大きく減益となりましたが本業は順調に推移しており、最近は増配額も大きくなっています。その分、最近の株価はここ数年の高値圏で推移していますが、同じ金融業のメガバンクと比較すると上げ幅は小さく、現状の配当利回りも4%前後とメガバンクよりも高水準です。

以上の点を踏まえると、もちろん金融株としてはメガバンクの方が企業規模や将来性は上ですが、現在の株価水準では手が出しにくくなっていますので、今回初めて三井トラストHDを購入候補に選定しています。

【8601】大和証券グループ

15番目の銘柄は大和証券グループで、今年最後に購入しようかと思っていましたが、タイミングが合いませんでしたので、改めて購入候補にしています。大和証券は国内第2位の証券会社で、有価証券関連業を中核とするリテール事業やホールセール事業、アセットマネジメント事業などの投資事業を営んでいます。

また、あおぞら銀行やかんぽ生命との資本業務提携を進めるなど、事業規模の拡大も図っているところです。

直近決算

大和証券は10月29日に第2四半期決算を発表しており、最終利益は777億円と242億円の増益となっているなか、通期最終利益の予測は非開示のままですが、中間配当は過去最高の28円で発表しています。

前期比増益の要因について、ラップ⼝座サービスの契約額や契約資産残高が過去最⾼を更新した事やアセットマネジメント部門も運用資産残高の拡大とキャピタルリサイクリングが進捗した事で順調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和証券 |

| 2019年3月期 | 638 |

| 2020年3月期 | 603 |

| 2021年3月期 | 1083 |

| 2022年3月期 | 948 |

| 2023年3月期 | 638 |

| 2024年3月期 | 1215 |

| 2025年3月期(会社予想) | ‐ |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2022年頃は1000億円前後で推移していましたが、2023年はリテール部門でフロー収益が減少した事やホールセール部門も不透明な市場環境を受けて顧客アクティビティが減少した事などを要因に減益となっています。

しかし、前期はリテール部門で資産管理型ビジネスへの移行が着実に進展した事やホールセール部門ではプライマリー・セカンダリーマーケットが回復した事などにより全部門が堅調に推移した事で大きく増益となっており、今期予測は経済情勢や相場環境に大きな影響を受ける状況にあり、その業績予想を行うことは困難であるとして、例年通り非開示になっています。

配当推移

| 銘柄名 | 大和証券 |

| 2015年 | 30 |

| 2016年 | 29 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 21 |

| 2020年 | 20 |

| 2021年 | 36 |

| 2022年 | 33 |

| 2023年 | 23 |

| 2024年 | 44 |

| 2025年(会社予想) | 44 |

2015年からの配当推移について、数年前は20円台で増減を繰り返す展開が続いていましたが、2021年は業績好調を背景に大きく増配となっています。その後は減配が続いていましたが、前期は業績好調から一気に21円の大幅増配となっており、今期は年間配当の下限を44円としているなか、中間配当は過去最高の28円で発表しています。

大和証券の配当方針は、業績の安定性を反映した還元方針として今期から下限配当を設定しており、具体的な目安は年間配当金44円以上を下限としたうえで、配当性向を半期毎に50%以上としています。

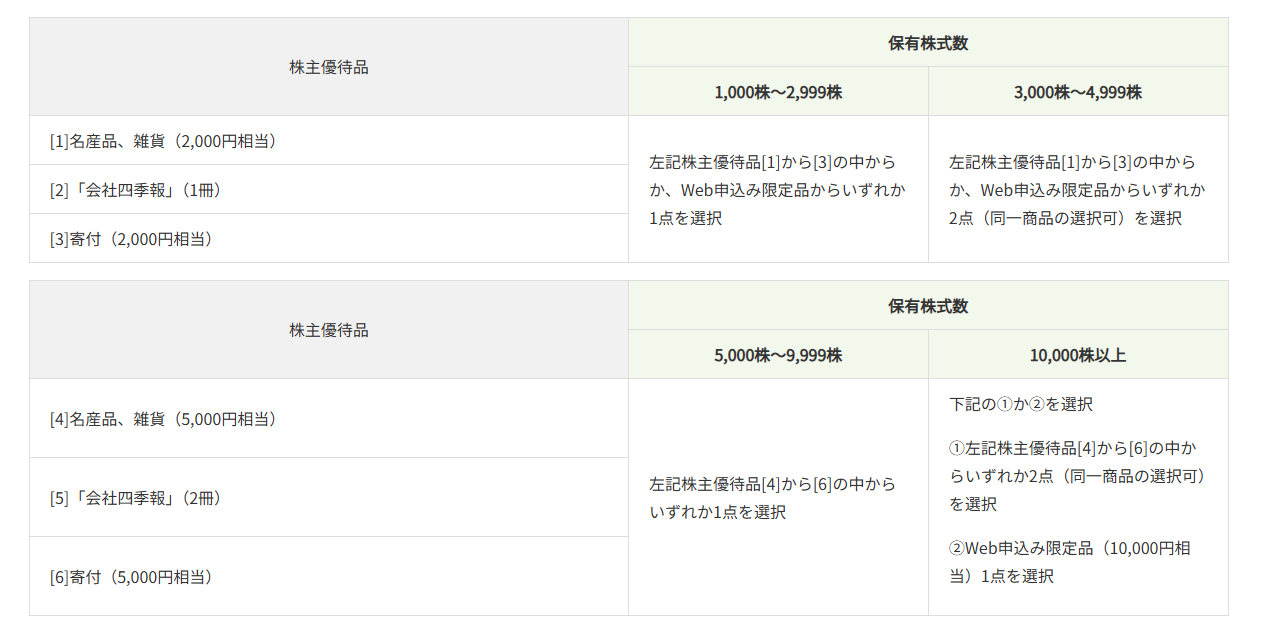

株主優待

大和証券には株主優待が設定されており、保有株数によってこれらの商品が選択できます。

金融株で株主優待が設定されているのは珍しいかと思いますが、選択商品に会社四季報が入っているのは面白いです。

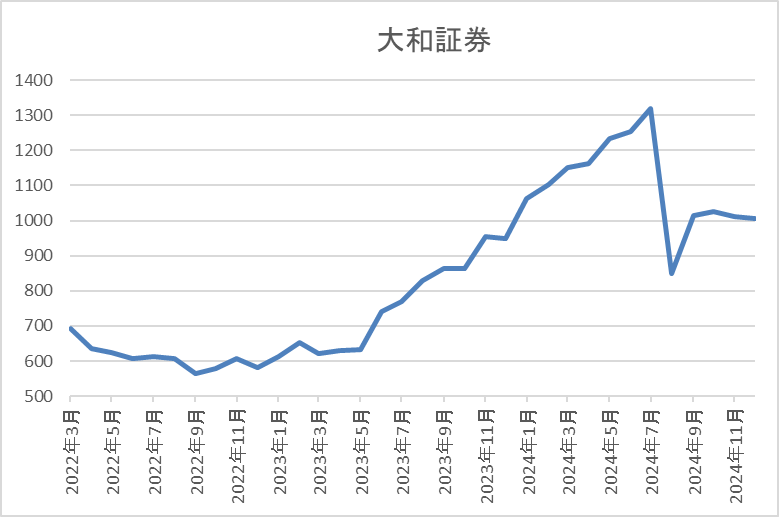

株価推移

株価はコロナショックで356円まで売られた後は、600円付近で停滞する時期が長かったです。

しかし、去年夏以降は右肩上がりの状況で、今年7月に1353円まで上昇しましたが、8月の暴落で848円まで下落し、直近は1000円前後で推移しています

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和証券 | 8601 | 1035.5 | ‐ | 0.94 | 44 | 4.25 | ‐ |

最近の株価は乱高下しているなか、今期配当は現状据え置きの予測になっていますので配当利回りは4%前半と高水準です。

通期の業績見通しは非開示ですのでPERや配当性向は算出できない状況です。

大和証券について、証券会社の業績は株式市場の影響を大きく受けるため増減が激しく、他の証券会社も普段から通期業績や配当見込みを非開示で発表する企業が多いです。そんななか、大和証券も今期の業績見通しは非開示としていますが、今期から下限配当が年間44円で設定された事で配当については安心感が増しているなか、中間配当は過去最高の28円となりましたので、今後の増配も期待して来年の購入を狙っています。

【8630】SOMPOホールディングス

15番目の銘柄はSOMPOホールディングスで、今年前半は購入候補にしていましたが、株価上昇に付いていけず購入できませんでした。SOMPOホールディングスは、損保ジャパンやひまわり生命保険を傘下に持つ保険持株会社で東京海上、MS&ADと並ぶ三大メガ損保です。

主力の自動車保険を中心に国内損保事業、海外保険事業、国内生保事業、介護・シニア事業などを手掛けています。

直近決算

SOMPOHDは11月19日に第2四半期決算を発表しており、最終利益は2622億円と前年同期比1307億円の増益となっているなか、通期最終利益の予測を1700億円上方修正し、配当も20円増額の年間132円見込みに修正しています。

業績上方修正の要因は、政策株式削減が期初計画対比で堅調に推移しているためとしており、最終利益の上方修正とあわせて配当も大幅増額となっています。

通期最終利益(億円)

| 銘柄名 | SOMPO |

| 2019年3月期 | 1466 |

| 2020年3月期 | 1225 |

| 2021年3月期 | 1424 |

| 2022年3月期 | 2248 |

| 2023年3月期 | 264 |

| 2024年3月期 | 4160 |

| 2025年3月期(会社予想) | 4000 |

2019年からの通期最終利益を見ていきますが、2022年にかけて順調に増益が続いており、要因はコロナ影響の剥落や資産運用の粗利益増加、海外保険コマーシャルの大幅レートアップなどの影響としています。

しかし、2023年は自然災害や新型コロナのみなし入院給付による支払いなど一過性要因のために大きく減益となっており、前期はその一過性要因剥落や自然災害の減少に加え、海外保険事業の好調により、過去最高益を記録しています。

そんななか、今期は先行投資や自動車保険の修理費単価上昇などを考慮して期初から大きく減益見込みにしていたなか、第2四半期決算で上方修正が発表された事で減益率は4%程度まで縮まっており、通期進捗率も65%付近で推移しています。

配当推移

| 銘柄名 | SOMPO |

| 2015年 | 23.3 |

| 2016年 | 26.6 |

| 2017年 | 30 |

| 2018年 | 36.6 |

| 2020年 | 50 |

| 2021年 | 56.6 |

| 2022年 | 70 |

| 2023年 | 86.6 |

| 2024年 | 100 |

| 2025年(会社予想) | 132 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しており、連続増配は前期までで10期連続となっています。特に最近は増配額も大きくなっており、今期見込みも第2四半期決算で大きく増額された事で、2015年と比較すると5倍以上の水準まで増えています。

SOMPOホールディングスの配当方針は、修正連結利益50%の基礎還元に加え、政策株式売却益(税後)の50%を追加還元として実施する予定です。

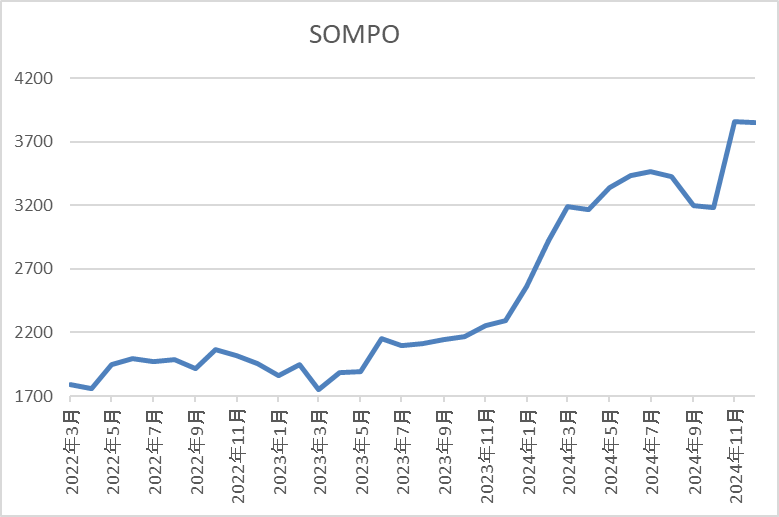

株価推移

株価はコロナショックで801円まで下げた後は右肩上がりの状況が続いていました。

そんななか、今年7月に3595円の高値を付けた後、8月の暴落時は2500円付近まで売られましたが、直近は今回の決算を受けて4200円前後まで上昇しています。

株価指標(2024年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SOMPO | 8630 | 4178 | 10.1 | 1.35 | 132 | 3.16 | 31.8 |

直近の株価は大きく上昇していますので、増配は続いていますが配当利回りは3%前半となっています。

今期業績は依然減益見込みですがPERは市場平均より割安で、配当性向は32%付近と余裕を感じる水準です。

SOMPOホールディングスについて、最近の業績は増減を繰り返していますが、配当は大幅増配が続いており、今後も政策株式売却後の50%を追加還元に充てる方針のもと、更なる増配も期待できそうです。

そんななか、直近の株価は今回の決算を受けて大きく上昇してしまいましたので、もう少し様子を見たい気持ちも強くなっていますが、保険株は現状東京海上HDしか保有していませんので、来年の購入チャンスを待ちたいと思っています。

【9513】Jパワー

最後の銘柄はJパワーで今年前半は購入候補にしていましたが、改めて来年の購入候補に選定しています。Jパワーは日本最大の卸電気事業会社です。現在全国約100ヶ所の発電所で水力、風力、地熱、再生可能エネルギー、石炭火力など様々なエネルギーを利用して発電し、作った電力を各地域の電力会社などへ販売しています。

直近決算

Jパワーは10月31日に第2四半期決算を発表しており、最終利益は483億円と前年同期比206億円の増益となっているなか、通期最終利益の見込みを220億円上方修正していますが、年間配当予測に変更はありません。

業績上方修正の要因は、火力発電事業の収支改善や日本卸電力取引所での販売における増益に加え、豪州炭鉱権益保有子会社の石炭販売価格上昇などのためとの事です。

通期最終利益(億円)

| 銘柄名 | Jパワー |

| 2019年3月期 | 462 |

| 2020年3月期 | 422 |

| 2021年3月期 | 223 |

| 2022年3月期 | 696 |

| 2023年3月期 | 1136 |

| 2024年3月期 | 777 |

| 2025年3月期(会社予想) | 640 |

2019年からの通期最終利益を見ていきますが、変動が大きくなっているなか、特に2021年は大きく減益となっており、要因は電力価格高騰を受けてJEPXなどから電力を購入して販売している子会社で大幅な損失が発生したためです。

その後、2023年にかけては電力販売価格や石炭価格の上昇を背景に過去最高益の水準へ大きく伸びましたが、前期は販売電力量の減少や海外事業での電力販売価格低下に加え、火力発電所の設備トラブル影響などで減益となっています。

そして、今期も火力発電所設備のトラブルや豪州炭鉱権益保有子会社の減益などを見込み、期初から減益予測にしていたなか、第2四半期決算で上方修正は発表されましたが、依然減益予測のなか、通期進捗率は75%付近で推移しています。

配当推移

| 銘柄名 | Jパワー |

| 2015年 | 70 |

| 2016年 | 70 |

| 2017年 | 70 |

| 2018年 | 75 |

| 2019年 | 75 |

| 2020年 | 75 |

| 2021年 | 75 |

| 2022年 | 75 |

| 2023年 | 90 |

| 2024年 | 100 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、数年前までは75円で変わりありませんでしたが、2023年以降は増配が続いています。前期も業績は減益でしたが10円の増配を行っており、今期は現状据え置きの予測となっています。

Jパワーの配当方針は、短期的な利益変動要因を除いて連結配当性向30% 程度を目安に利益水準、業績見通し、財務状況などを踏まえた上で、安定的かつ継続的な還元充実に努める方針で、下限は年間100円としています。

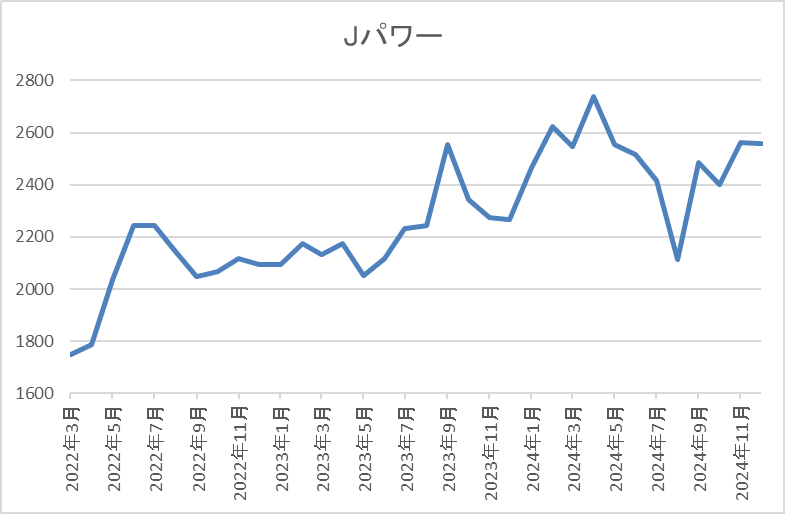

株価推移

株価は2015年に4690円の高値を付けましたが、そこからは下落が続き2020年には1352円まで売られました。

その後は反発しましたが、2022年以降は2000円から2700円付近での値動きが中心だったなか、直近は2500円前後で推移しています。

株価指標(2024年12月5日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| Jパワー | 9513 | 2472 | 7.1 | 0.34 | 100 | 4.05 | 28.6 |

最近の株価は停滞していますが、配当は増配傾向ですので配当利回りは4%前後となっています。

今期業績は依然減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は28%付近と方針通りの水準です。

Jパワーについて、業績の増減は激しいですが、配当推移には安定感があり、現状の配当性向にも余裕があります。そんななか、今後の業績にも電力の販売価格や発電所の設備トラブル影響に加え、稼働待ちの大間原発など懸念点も多いですが、株価は割と安定している方ですので来年の購入候補に選定しています。

2025年に購入を検討している17銘柄(2024年12月5日時点)

今回検証した来年の購入候補9銘柄と前半の記事で検証した8銘柄の合計17銘柄を表にまとめています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大林組 | 1802 | 2116.5 | 17.4 | 1.34 | 80 | 3.78 | 65.9 |

| 積水ハウス | 1928 | 3602 | 11.2 | 1.32 | 129 | 3.58 | 40.0 |

| アルトナー | 2163 | 1895 | 17.1 | 4.43 | 80 | 4.22 | 72.1 |

| エディオン | 2730 | 1798 | 14.0 | 0.85 | 46 | 2.56 | 35.9 |

| 野村不動産HD | 3231 | 3770 | 9.3 | 0.88 | 165 | 4.38 | 40.7 |

| スターティア | 3393 | 2145 | 11.3 | 2.69 | 102 | 4.76 | 53.6 |

| 三菱地所物流リート | 3481 | 343500 | 18.2 | 1.08 | 17660 | 5.14 | ‐ |

| ブリヂストン | 5108 | 5288 | 10.8 | 1.04 | 210 | 3.97 | 42.8 |

| 横河ブリッジHD | 5911 | 2800 | 10.8 | 0.91 | 110 | 3.93 | 42.4 |

| 全国保証 | 7164 | 5433 | 12.2 | 1.68 | 197 | 3.63 | 44.3 |

| トヨタ | 7203 | 2632 | 9.7 | 1.00 | 90 | 3.42 | 33.1 |

| 日本紙パルプ | 8032 | 681 | 8.4 | 0.62 | 25 | 3.67 | 30.8 |

| 三菱商事 | 8058 | 2562 | 10.7 | 1.10 | 100 | 3.90 | 41.8 |

| 三井トラスト | 8309 | 3802 | 11.3 | 0.86 | 145 | 3.81 | 43.2 |

| 大和証券 | 8601 | 1035.5 | ‐ | 0.94 | 44 | 4.25 | ‐ |

| SOMPO | 8630 | 4178 | 10.1 | 1.35 | 132 | 3.16 | 31.8 |

| Jパワー | 9513 | 2472 | 7.1 | 0.34 | 100 | 4.05 | 28.6 |

投資方針に沿って、なるべくたくさんの業種から選定しており、現在の配当利回りも2%半ばから5%前後と様々ですが、共通している事は全ての銘柄に増配の可能性があり、減配リスクは低めな事です。

私が購入候補銘柄を選定する時に1番心がけている事は「減配リスクの低さ」ですので、来年もなるべく減配リスクが低い銘柄を購入候補に選定しています。

まとめ

今回は2025年に購入を検討している銘柄のうち、後半の9銘柄を選定した理由についてまとめました。前半の8銘柄と合わせた17銘柄を来年の新規購入候補として狙っていこうと考えていますが、当然、現在保有している銘柄の中から買い増しを検討している銘柄もありますので、今週12月11日(土)には、「2025年に買い増しを検討している9銘柄」の記事を投稿します。

という事で、来年は新規銘柄17、買い増し9銘柄の合計26銘柄を購入候補にスタートしますが、購入を検討している時期については様々ですし、来年起こる出来事も踏まえ、状況も変わっていくかと思います。

そんななか、最優先で購入を検討している銘柄の情報や実際に購入した銘柄のリアルに近い情報は、来年もYouTubeのメンバー限定動画で投稿しますので、興味のある方は是非、YouTubeのメンバーシップも宜しくお願いします。

※Xでも投資に役立つ情報を連日投稿中!!

コメント