株式市場には様々な相場格言がありますが、なかでも有名な1つに「強気相場は悲観の中に生まれ、懐疑の中に育ち、楽観の中で成熟し、幸福感の中で消えていく」というものがあります。この格言の意味は言葉の通りですが、誰もが相場に対して楽観的になっている時が株式市場の天井で、逆に多くの投資家が悲観的になっている時こそ、絶好の買い場である可能性を指摘しています。

もちろん、常に格言通りの相場になるわけではありませんが、株は永遠に上がり続けると誰もが疑わなかったバブルの頃や世界中が絶望に陥っていたコロナショック時を振り返ると、ある程度は信憑性が高い格言にも感じます。

そこで今回は相場格言に従い、トランプ関税の先行きが不透明な事で現在の状況や業績が、かなり悲観的になっている自動車株5銘柄が買い場なのかを検証していきます。

直近の関税状況

まずは直近の関税状況から振り返っていきますが、自動車に対しては品目別で今年4月か25%の関税が発動しており、相互関税とは別の枠組みとなっています。ただ、日本にとって自動車は根幹産業であるため、日本政府は同じく発動中の相互関税10%や現状8月まで期限が延長されている相互関税の上乗せ分とあわせ、自動車に対する関税の見直しを求めていますが、アメリカ政府は品目別で掛けられている自動車への関税は交渉の対象外としており、厳しい状況が続いています。

そんななか、お伝えした様に自動車に対する関税は既に発動中で、影響が出始めている状況ですが、そもそも関税は輸入者が支払うものですので、1番の懸念点は関税によって現地での販売価格が上昇し、売上が減ってしまう事になるはずです。ただ、先日発表されたアメリカ向け自動車の輸出単価を見ると、前年同月比で2割程度下がっており、現状は日本の自動車メーカーが関税コストを負担しているとみられています。

この様な自動車メーカーのコスト負担が続くと、アメリカでの販売価格は変わらず、販売量も落ちないかもしれませんが、当然利益は減ってしまいますので、いつまで続けられるかは分かりません。

以上の点に加え、関税交渉の先行きが依然不透明である事も含め、悲観的な状況に陥っている自動車メーカーですが、企業によって業績への織り込みなど、かなり対応も分かれていますので、ここからは悲観の中に希望があるのか個別に検証していきます。

【7203】トヨタ自動車

最初の銘柄はやはりトヨタ自動車です。トヨタ自動車は日本最大手の自動車メーカーで、世界での自動車販売台数もトップクラスです。子会社であるダイハツに加え、スバル、マツダ、スズキなどの自動車メーカーとも提携を結び勢力を拡大しています。

直近決算

トヨタ自動車は5月8日に本決算を発表しており、前期の通期最終利益は4兆7650億円と1799億円の減益になっていますが、配当は15円増配の年間90円としています。

今期予測は通期最終利益を3兆1000億円と1兆6650億円の減益見込みとしていますが、配当は5円増配の年間95円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | トヨタ |

| 2019年3月期 | 18,828 |

| 2020年3月期 | 20,361 |

| 2021年3月期 | 22,452 |

| 2022年3月期 | 28,501 |

| 2023年3月期 | 24,513 |

| 2024年3月期 | 49,449 |

| 2025年3月期 | 47,650 |

| 2026年3月期(会社予想) | 31,000 |

2019年からの通期最終利益について、2022年にかけてはコロナ感染の拡大や半導体需給による生産制約があるなか、原価改善や営業面の努力により増益が続きましたが、2023年は継続している半導体需給のひっ迫や資材高騰などの影響で減益となっています。

しかし、2024年は好調な販売台数や価格改定に加え、円安の追い風もあって過去最高益の水準へ大きく増益となり、前期も認証不正問題などの影響があったなか何とか微減益で耐えましたが、今期は想定為替レートを前期より円高に設定した事や4月、5月分の関税影響1800億円を暫定的に織り込んだ事で3割以上の減益見込みになっています。

配当推移

| 銘柄名 | トヨタ |

| 2016年 | 42 |

| 2017年 | 42 |

| 2018年 | 44 |

| 2019年 | 44 |

| 2020年 | 44 |

| 2021年 | 48 |

| 2022年 | 52 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年 | 90 |

| 2026年(会社予想) | 95 |

2016年からの配当推移について、数年前は40円台で据え置きの年も多かったですが、2022以降は増配ペースに勢いが付いており、2024年と前期は業績好調も背景に連続して15円の大幅増配となっています。

そして、今期も業績は大きく減益見込みとしているなか、トヨタ自動車は年間配当見込みを未定とする事も多いですが、期初から5円の増配予測で発表しています。

トヨタ自動車の配当方針は、長期保有の株主の皆様に報いるため、安定的・継続的に増配を実施するとしています。

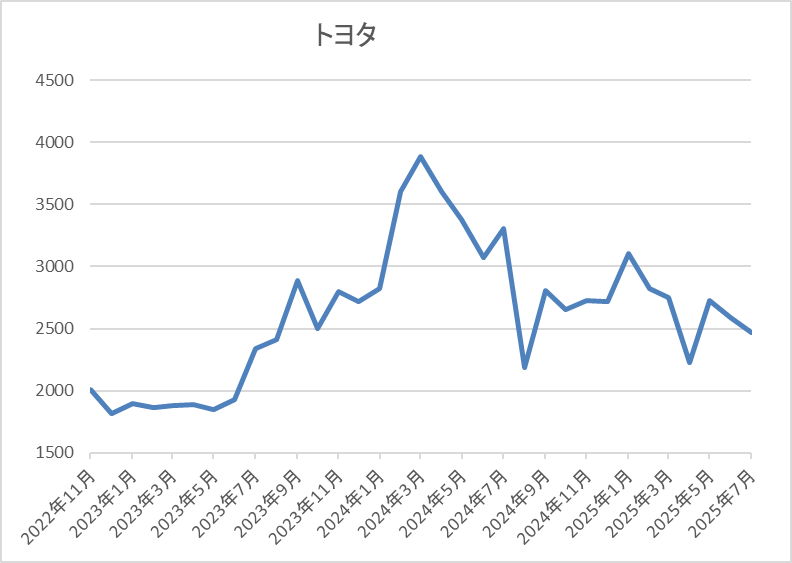

株価推移

2023年頃からの株価は上昇ペースが加速し、去年3月には3891円まで上昇しました。

しかし、そこからは低迷が続き、4月の暴落では2226円まで下げ、その後2800円付近まで急反発しましたが、直近は2500円前後で推移しています。

株価指標(2025年7月11日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| トヨタ | 7203 | 2508 | 10.5 | 0.91 | 95 | 3.79 | 39.9 |

最近の株価は低迷しているなか、増配も継続していますので配当利回りは3%後半と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均より割安で、配当性向は40%付近となっています。

投資判断

今までの内容からトヨタ自動車の投資判断について、今期は為替や関税の影響で期初から大きく減益見込みとなっていますが、数年前と比較しても依然高水準を維持しています。ただ、関税の影響については現状4月、5月分を暫定的に織り込んでいるだけですので、8月7日に発表予定の第1四半期決算では下方修正が発表される可能性も高そうです。

そうなると、最近低迷している株価も更に下がってしまうかもしれませんが、今までの配当推移や現在の配当方針から減配リスクは、そこまで高くないと思いますので、世界を代表する自動車メーカーである事も含め、悲観の中に一筋の光がありそうな気もします。

【7270】SUBARU

2番目の銘柄はSUBARUでレガシィやインプレッサシリーズなどの人気車種を製造する自動車メーカーです。アメリカを中心に海外でも人気があり、直近の海外売上比率も北米を中心に8割を超えている状況です。

直近決算

SUBARUは5月14日に本決算を発表しており、前期の通期最終利益は3380億円と470億円の減益になっていますが、配当は9円増配の年間115円としています。

今期予測については、アメリカの関税政策など不透明な状況が続いているとして、業績見通しは未定としていますが、配当は据え置きの年間115円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | SUBARU |

| 2019年3月期 | 1414 |

| 2020年3月期 | 1525 |

| 2021年3月期 | 765 |

| 2022年3月期 | 700 |

| 2023年3月期 | 2004 |

| 2024年3月期 | 3850 |

| 2025年3月期 | 3380 |

| 2026年3月期(会社予想) | ‐ |

2019年からの通期最終利益を見ていきますが増減が激しくなっており、2021年頃はコロナショックや半導体の供給不足などの影響で大きく減益となりました。しかし、2023年はコロナからの経済回復や円安の追い風で一気にV字回復しており、2024年も北米市場を中心に販売が堅調に推移した事で大きく業績が伸びています。

ただ、前期は新型車の導入効果による北米や国内市場での好調な小売販売や為替変動のプラス影響はありましたが、 連結販売台数の減少ならびに販売奨励金の増加などにより減益となっており、今期は先ほどお伝えした様にトランプ関税の影響が不透明として、現状は未にしています。

配当推移

| 銘柄名 | SUBARU |

| 2016年 | 144 |

| 2017年 | 144 |

| 2018年 | 144 |

| 2019年 | 144 |

| 2020年 | 100 |

| 2021年 | 56 |

| 2022年 | 56 |

| 2023年 | 76 |

| 2024年 | 106 |

| 2025年 | 115 |

| 2026年(会社予想) | 115 |

2016年からの配当推移について、数年前までは144円で安定していましたが、2020年以降は変動が激しくなっており、2020年、2021年は業績低迷を背景に大幅減配が続きました。しかし、その後は業績の回復と共に増配が続き、2024年は一気に30円の大幅増配、前期も業績は減益でしたが9円の増配となっており、今期も業績見通しは未定ですが、配当は据え置きの115円予測で発表しています。

SUBARUの配当方針は配当を株主還元の基本と位置づけ、目安を総還元性向40%以上としているなか、累進的な配当を目指すとしてDOE3.5%も設定しています。

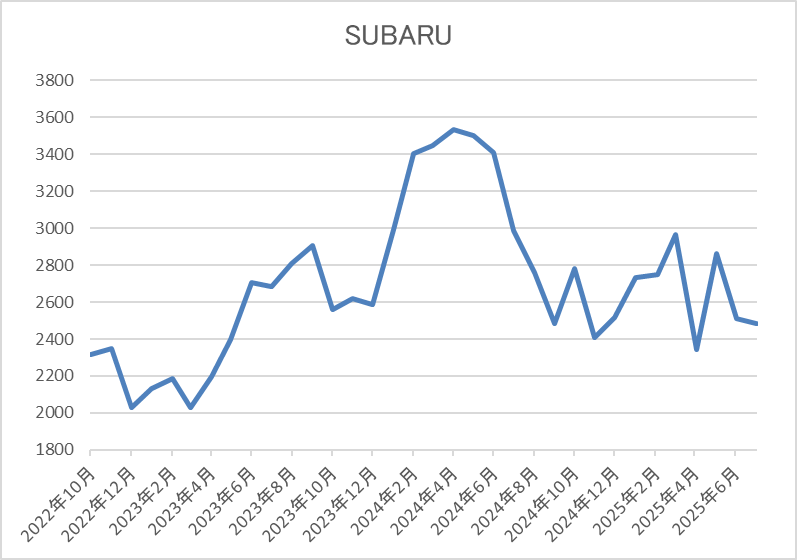

株価推移

2023年以降の株価は上下を繰り返しながらも上昇しており、去年7月には3614円の高値を付けました。

しかし、その後は業績の低迷と共に低迷が続き、直近は2600円前後で推移しています。

株価指標(2025年7月11日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SUBARU | 7270 | 2580.5 | ‐ | 0.69 | 115 | 4.46 | ‐ |

最近の株価は低迷していますので、今期配当は据え置き見込みですが配当利回りは4%半ばと高水準です。

今期の業績見通しは未定ですので、PERや配当性向は算出できない状況です。

投資判断

今までの内容からSUBARUの投資判断ですが、従来から北米での販売割合が8割以上を占めている事で、自動車メーカーの中でも特に関税の影響を受ける銘柄というもあり、現状は今期の業績見通しを未定で発表しています。そんななか、年間を通して関税が発動され、何も対策を講じなければ25億ドル超(約3650億円)の影響を受けると本決算時に表明していましたので、来月発表予定の第1四半期決算で通期の見通しが示されるかは分かりませんが、今期は赤字に転落する可能性もありそうです。

ただ、配当方針にはDOEや累進配当を採用している事で、この様な状況でも今期配当は据え置き予測で発表していますので、少し勇気は入りますが、高配当株としては悲観の中に、かすかな光が見える様な気もします。

【7261】マツダ

3番目の銘柄はマツダで広島県を本社にしている自動車メーカーです。主要車種は、CXシリーズやロードスター、フレアとなっており、直近の海外売上比率もアメリカや欧州を中心に8割を超えています。

直近決算

マツダは5月12日に本決算を発表しており、前期の通期最終利益は1140億円と936億円の減益となっていいるなか、配当は5円減配の年間55円としています。

今期予測はアメリカの関税動向や市場の需要、販売価格の変動による需要度などアメリカのビジネス環境を注視するとして、配当まで含めて未定で発表しています。

通期最終利益(億円)

| 銘柄名 | マツダ |

| 2021年3月期 | -316 |

| 2022年3月期 | 815 |

| 2023年3月期 | 1428 |

| 2024年3月期 | 2076 |

| 2025年3月期 | 1140 |

| 2026年3月期(会社予想) | ‐ |

2021年からの通期最終利益について、2021年はコロナショックの影響で赤字に転落しましたが、その後はコロナからの経済回復や円安の追い風もあり順調に増益が続いていました。

実際、2024年はアメリカやメキシコの販売台数が過去最高を記録した事や為替も引き続き円安が進んだ事で過去最高益を更新していますが、前期は原材料費、物流費の増加に加え、グローバル競争の激化及び品質課題への徹底対応による出荷台数の減影響などで大きく減益となっています。

そんななか、先ほどお伝えした様に今期はトランプ関税の影響が不透明として未定にしていますが、第1四半期の決算発表時に政策動向や影響をさらに精査の上、状況をアップデートする予定としています。

配当推移

| 銘柄名 | マツダ |

| 2016年 | 30 |

| 2017年 | 35 |

| 2018年 | 35 |

| 2019年 | 35 |

| 2020年 | 35 |

| 2021年 | 0 |

| 2022年 | 20 |

| 2023年 | 45 |

| 2024年 | 60 |

| 2025年 | 55 |

| 2026年(会社予想) | ‐ |

2016年からの配当推移について、増減の激しい展開が続いており、コロナ前は35円で据え置きが続いていましたが、2021年は赤字に転落した業績と連動して無配に転落しています。しかし、2022年以降は業績の回復と共に増配が続いており、2024年には特別配当5円を含めて15円の大幅増配となった事でコロナ前の水準を大きく上回りましたが、前期は特別配当が無くなった事で5円の減配となり、今期予測は業績同様に未定としています。

マツダの配当方針は、当期の業績及び経営環境並びに財務状況等を勘案して決定し、安定的な配当の実現と着実な向上に努めるとしているなか、具体的な目安を配当性向30%以上と設定しています。

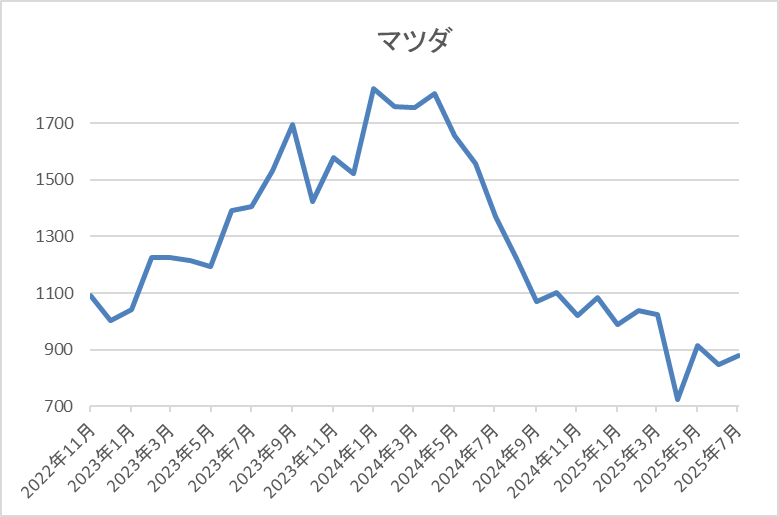

株価推移

株価は2023年頃から上昇傾向で去年2月には1961円まで値を上げました。

しかし、その後は業績低迷の影響もあり売られ続け、4月の暴落では723円まで下げましたが、直近は850円前後で推移しています。

株価指標(2025年7月11日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| マツダ | 7261 | 869.9 | ‐ | 0.30 | ‐ | ‐ | ‐ |

最近の株価は低迷が続いていますが、今期の業績、配当予測は未定ですのでPERや配当利回りは算出できない状況です。

投資判断

今までの内容からマツダの投資判断について、2024年までの業績は増益が続いていましたが、前期は世界的な自動車販売の不振や原材料費の高騰もあって苦戦していました。その様な時に更に自動車関税が発動した事で追い打ちをかけられており、先行きが不透明なため、本決算発表時点で年間の関税影響額は算定できないとしていましたが、4月単月では100億円程度の影響があったとの事です。

以上の点を踏まえると、年間での影響額は1000億円を超える可能性があり、またコロナショック時に無配にまで転落した過去の配当推移まで含めると、今期は大きく減配となりそうですので、現状高配当株としては狙いにくいです。

【7202】いすゞ自動車

4番目の銘柄はいすゞ自動車でトラックやバスなどの商用車をメインに製造する自動車メーカーです。海外への輸出も多く、アジアや北米を中心に直近の海外売上比率は7割近くになっています。

直近決算

いすゞ自動車は5月14日に本決算を発表しており、前期の通期最終利益は1400億円と364億円の減益になっていますが、配当は据え置きの年間92円としています。

今期予測は通期最終利益を1300億円と100億円の減益見込みにしているなか、配当は据え置きの年間92円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | いすゞ自動車 |

| 2019年3月期 | 1134 |

| 2020年3月期 | 812 |

| 2021年3月期 | 427 |

| 2022年3月期 | 1261 |

| 2023年3月期 | 1517 |

| 2024年3月期 | 1764 |

| 2025年3月期 | 1400 |

| 2026年3月期(会社予想) | 1300 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は大きく減益となっていますが、2022年以降はコロナからの経済回復や円安の影響に加え、価格対応、原価低減活動などの順調な進捗で増益が続き、2024年には過去最高益を記録しています。

しかし、前期は価格対応や円安影響によるプラスを海外市場の台数減・資材費等の上昇によるマイナスが上回った事で大きく減益となっており、今期も資材費などの上昇や円高進行、米国関税によるマイナス影響に加え、将来成長に必要な開発費の増加も見込むとして更に減益の予測で発表しています。

配当推移

| 銘柄名 | いすゞ自動車 |

| 2016年 | 32 |

| 2017年 | 32 |

| 2018年 | 33 |

| 2019年 | 37 |

| 2020年 | 38 |

| 2021年 | 30 |

| 2022年 | 66 |

| 2023年 | 79 |

| 2024年 | 92 |

| 2025年 | 92 |

| 2026年(会社予想) | 92 |

2016年からの配当推移について、数年前までは30円台を中心とした動きでしたが、2022年は業績好調に加えて配当性向の引き上げもあり、一気に2倍以上の水準へ大幅増配となっています。その後も好調な業績を背景に13円ずつの大幅増配が続いていましたが、前期は減益だった業績と連動して据え置きになっており、今期も据え置き予測のスタートになっています。

いすゞ自動車の配当方針は、企業価値の持続的な向上を目指し、事業継続及び将来成長に必要な投資を優先に実行するとしており、具体的な目安は配当性向40%としています。

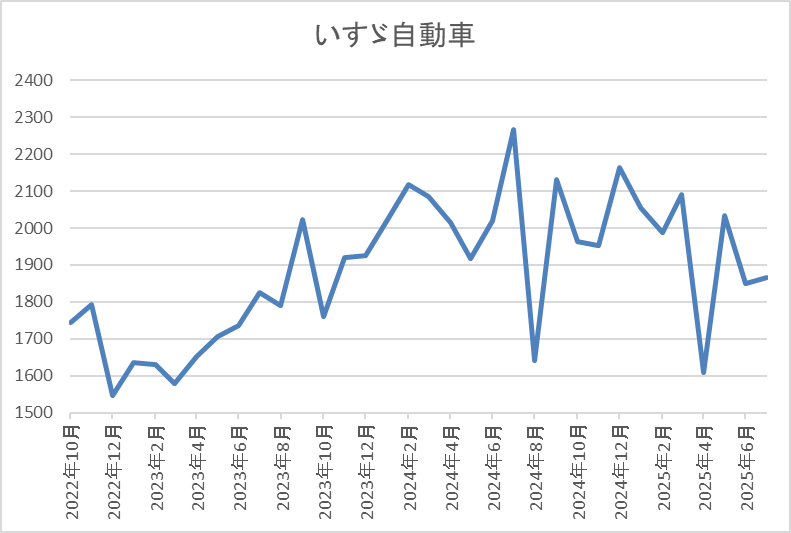

株価推移

2023年春以降の株価は順調に上昇して、去年7月には2268円まで値を上げました。

しかし、その後は徐々に値を下げ、4月の暴落では1608円まで売られましたが、直近は1900円前後で推移しています。

株価指標(2025年7月11日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| いすゞ自動車 | 7202 | 1923.5 | 10.5 | 1.00 | 92 | 4.78 | 50.3 |

最近の株価は直近安値から反発しているなか、配当も据え置きが続いていますが配当利回りは4%後半と高水準です。

今期業績は減益見込みですがPERは市場平均より割安で、配当性向は50%付近と目安の水準を10%程度上回っています。

投資判断

今までの内容からいすゞ自動車の投資判断について、前期業績はアジア市場の落ち込みなどで減益となっており、今期は更にトランプ関税の影響を最大200億円と見込んでいる事で苦戦が続いていますが、他の自動車メーカーと比較して、従来からアメリカへの輸出が少なかった事もあり影響は限定的です。

そんななか、5月末に大規模な自社株買いを発表していますが、ほぼ同数量の株式売出とあわせての発表だった事もあり、最近の株価は低迷が続いていました。しかし、売出の受け渡しは先月で完了しており、今後は自社株買いによる需給の改善も期待できますので、悲観の中にチャンスがある様な雰囲気です。

【7267】ホンダ

最後の銘柄はホンダです。ホンダは日本を代表する輸送機器メーカーで、国内に限らず北米やアジアなど世界各国に製品を販売しています。実際、直近の海外売上比率もアメリカを中心に9割に迫る水準となっており、関税の影響が懸念されています。

直近決算

ホンダは5月13日に本決算を発表しており、前期の通期最終利益は8358億円と2713億円の減益となっていますが、配当は据え置きの年間68円としています。

今期予測は通期最終利益を2500億円と5858億円の減益見込みにしていますが、配当は2円増配の年間70円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | ホンダ |

| 2019年3月期 | 6103 |

| 2020年3月期 | 4557 |

| 2021年3月期 | 6574 |

| 2022年3月期 | 7070 |

| 2023年3月期 | 6514 |

| 2024年3月期 | 11071 |

| 2025年3月期 | 8358 |

| 2026年3月期(会社予想) | 2500 |

2019年からの通期最終利益について、コロナショックで大きく減益となった2020年以降は概ね順調に推移しており、2024年は米国での堅調な需要による四輪車の販売増加や機種収益の改善に加え、円安の追い風もあった事で過去最高益を更新しています。

しかし、前期は四輪車のアジア販売減少や研究開発費の増加に加え、為替のマイナス影響などで減益となっており、今期も関税の影響を最大限織り込んだ事や想定為替レートも135円/ドルと前期より円高に設定した事で7割近い大幅減益の見込みで発表しています。

配当推移

| 銘柄名 | ホンダ |

| 2016年 | 29.3 |

| 2017年 | 30.6 |

| 2018年 | 33.3 |

| 2019年 | 37 |

| 2020年 | 37.3 |

| 2021年 | 36.6 |

| 2022年 | 40 |

| 2023年 | 40 |

| 2024年 | 68 |

| 2025年 | 68 |

| 2026年(会社予想) | 70 |

2016年からの配当推移について、コロナショックの影響を受けた2021年は減配になっており、たまに据え置きの年もありますが、概ね順調に増配傾向となっています。そんななか、2024年は業績好調を背景に一気に28円の大幅増配となっており、前期は据え置きになりましたが、今期は業績が大きく減益見込みのなか、配当方針を変更した事もあって2円の増配予測で発表しています。

ホンダの配当方針は、より安定的・継続的な配当を実現するとして、今期から還元指標にDOEを導入し、目安を3%としています。

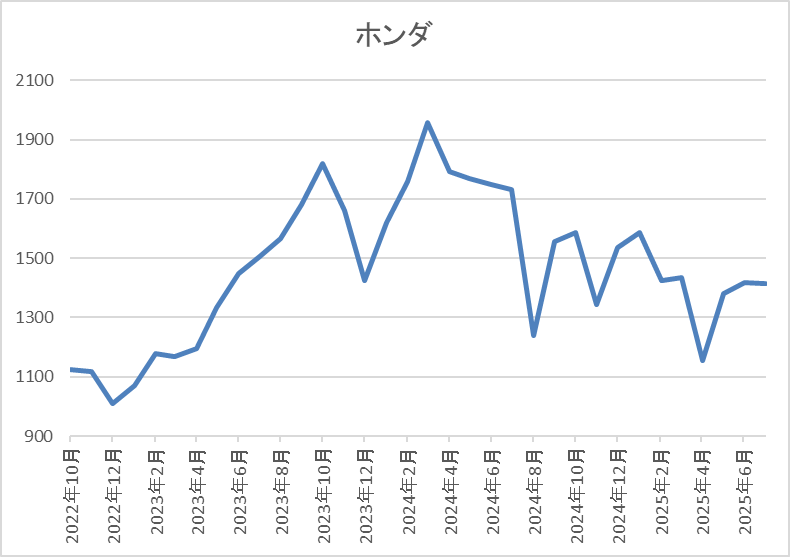

株価推移

株価は2023年頃から上昇傾向で去年3月には1959円まで上昇しました。

しかし、その後は下落が続き、4月の暴落では1156円まで売られましたが、直近は1500円前後まで反発しています。

株価指標(2025年7月11日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ホンダ | 7267 | 1509 | 24.7 | 0.50 | 70 | 4.64 | 114.4 |

最近の株価は直近安値から反発していますが、今期配当は増配予測になりましたので配当利回りは4%半ばと高水準です。

今期業績は大きく減益見込みとなりましたのでPERは市場平均と比較して割高で、配当性向も100%を超える水準まで上昇しています。

投資判断

今までの内容からホンダの投資判断について、今期は関税影響を6500億円と全て織り込んだうえで、想定の為替レートも135円/ドルとかなり厳しい設定にしている事もあり、大きく減益見込みのスタートとなっています。ただ、かなり悲観的な予測にしていますので、今後の対抗策や関税交渉次第では上方修正が発表される可能性も高そうです。

実際、ホンダはアメリカで販売する車の現地生産分を9割程度まで引き上げる方針も示しており、直近の株価も他の自動車メーカーと比較して底堅い動きですので、依然4%台で推移している配当利回りには魅力を感じます。

まとめ

今回は現在かなり悲観的な状況に陥っている自動車株5銘柄を検証しました。5銘柄ともトランプ関税の影響が懸念されている状況ですが、関税影響を限定的に織り込んでいるトヨタ、業績予想を未定にしているSUBARU、マツダ、現状の関税影響を全て織り込んでいるいすゞ、ホンダなど対応も企業によって様々だったかと思います。

もちろん、企業によって状況が違いますので、どの対応が正解という訳ではありませんが、いずれにしても悲観の中に一筋の光があるのか、来月発表の第1四半期決算や今後の関税交渉には引き続き注目です。

コメント