最近の株式市場は堅調な展開が続いていますので、狙っていた銘柄の株価も大きく上昇してしまい、買い場を逃してしまったと感じている投資家も多いかと思います。そういった場合の対処法として、今の様に強い相場の時は、多少株価に目を瞑って購入する事が有効な場合もありますが、さすがに直近の上昇ペースは早すぎますし、どんなに強い相場でも一本調子で上がり続ける事はありませんので、ある程度株価が下がって来るまで待つ事も大切です。

実際、直近の株式市場は乱高下も激しくなっており、いつ大きめの調整が来ても不思議ではありませんが、急落時に狙う銘柄や購入資金などの準備をしていなければ、いざ株価が下がった時に買い向かう事ができませんので、今回は次に急落が来た時に狙いたいと思う5つの高配当株を検証していきます。

【5020】ENEOS

最初の銘柄はENEOSで日本を代表するエネルギー・資源・素材企業グループです。石油や天然ガス開発、金属事業などをメインで手掛けているなか、電力販売や風力・太陽光発電なども手掛けています。

そんななか、配当は据え置きが続く期間も長かったですが、前期は久しぶりの増配となっており、今期からは累進配当まで導入していますので、魅力度も増しているところです。

直近決算

ENEOSは11月12日に第2四半期決算を発表しており、最終利益は645億円と前年同期比34億円の減益になっているなか、通期最終利益の見込みを500億円下方修正していますが、配当は4円増額の年間34円予測に上方修正しています。

通期業績予測は下方修正のなか配当増額を発表した要因について、業績の下方修正は油価下落に伴う在庫影響の悪化が主因としており、実質的な営業利益は石油製品事業の好調により増益のためとの事です。

通期最終利益(億円)

| 銘柄名 | ENEOS |

| 2019年3月期 | 3223 |

| 2020年3月期 | -1879 |

| 2021年3月期 | 1139 |

| 2022年3月期 | 5371 |

| 2023年3月期 | 1437 |

| 2024年3月期 | 2881 |

| 2025年3月期 | 2260 |

| 2026年3月期(会社予想) | 1350 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックによるガソリン需要の減少や原油価格の下落で大きな赤字に転落していますが、2022年は資源価格の上昇などにより過去最高益の水準へV字回復しました。

しかし、2023年は商品市況の反落で再び大きく減益となっており、2024年は底堅く推移している原油価格や円安の追い風で再度大きく増益となりましたが、前期は油価下落による在庫影響の悪化やのれん減損損失を計上した事に加え、子会社だったJX金属上場に伴う区分変更影響などで減益となり、今期も油価下落や円高影響が続く見込みとして期初から減益予測にしていたなか、第2四半期決算で更に下方修正が発表されています。

配当推移

| 銘柄名 | ENEOS |

| 2016年 | 16 |

| 2017年 | 16 |

| 2018年 | 19 |

| 2019年 | 21 |

| 2020年 | 22 |

| 2021年 | 22 |

| 2022年 | 22 |

| 2023年 | 22 |

| 2024年 | 22 |

| 2025年 | 26 |

| 2026年(会社予想) | 34 |

2016年からの配当推移を見ていきますが、2020年から2024年までは業績の増減も関係なく、22円で据え置きが続いていました。そして、前期も期初時点では据え置き予測で発表していましたが、第2四半期決算で4円の増配が発表され、今期も期初から4円の増配見込みになっていたなか、今回の決算で4円の増額が発表された事で合計8円の大幅増配予測になっています。

ENEOSの配当方針は安定的な配当継続に配慮し、2027年度までの中期経営計画中は年間30円を起点とする累進配当を導入したうえ、3か年平均で在庫影響除き当期利益の50%以上を配当と自社株買いで還元する方針としています。

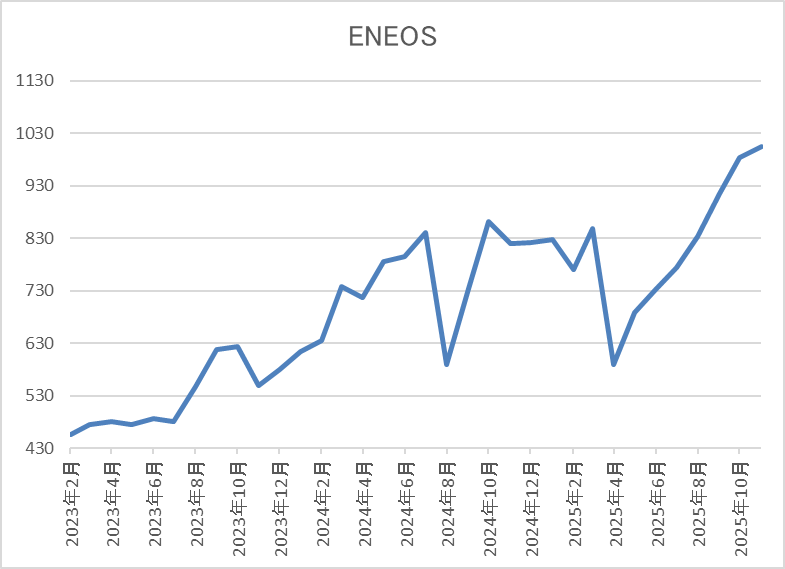

株価推移

株価は2023年前半まで400円台で停滞する期間が長かったですが、その後は上昇傾向で、去年7月には865円まで上昇しました。

そこからは停滞が続き、4月の暴落では590円まで売られましたが、直近は1000円の大台を超える水準まで上昇しています。

株価指標(2025年11月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ENEOS | 5020 | 1011 | 20.1 | 0.87 | 34 | 3.36 | 67.7 |

最近の株価は上場来の高値を更新していますが、今回の決算で配当の増額が発表されましたので配当利回りは3%半ばの水準です。

今期も減益見込みですのでPERは市場平均より割高で、配当性向は68%付近となっています。

投資判断

今までの内容からENEOSの投資判断について、最近の業績は減益が続いており、今期も今回の決算で下方修正が発表された事で4割以上の大幅減益見込みになっていますが、大きな要因は油価下落に伴う在庫影響と、良くも悪くもいつも通りです。ただ、長く年間22円で据え置きだった配当は完全に雰囲気が変わっており、第2四半期決算の増額で気が付けば年間34円予測と、わずか1年で1.5倍以上の水準へ増えているなか、今期からは累進配当まで導入していますので、今後への期待も膨らみます。

その辺りの状況もあってか、直近の株価は上場来の高値を更新していますので、あるかは分かりませんが、今後調整局面が来れば、絶好の押し目買いチャンスとなりそうです。

【5713】住友金属鉱山

2番目の銘柄は住友金属鉱山で、金、銅、ニッケルなどの非鉄金属を手掛けており、鉱山の開発、運営を行う「資源事業」、採掘した鉱物資源から高品質な金属素材を生み出す「製錬事業」、その素材に時代が求める新たな価値を付加する「材料事業」の3つがメイン事業となっています。

そんななか、アメリカを中心に直近の海外売上比率も5割近くを占めるほど国際的な企業です。

直近決算

住友金属鉱山は11月10日に第2四半期決算を発表しており、最終利益は539億円と前年同期比74億円の増益になっているなか、通期最終利益の見込みを130億円上方修正していますが、年間配当予測に変更はありません。

前期比増益の要因は、既存の操業鉱山に加え、ケブラダ・ブランカ銅鉱山やコテ金鉱山の稼働により銅価格、金価格上昇の恩恵をより享受できたためとの事です。

通期最終利益(億円)

| 銘柄名 | 住友金属鉱山 |

| 2020年3月期 | 606 |

| 2021年3月期 | 946 |

| 2022年3月期 | 2810 |

| 2023年3月期 | 1605 |

| 2024年3月期 | 586 |

| 2025年3月期 | 164 |

| 2026年3月期 | 740 |

2020年からの通期最終利益について、過去最高益を記録した2022年にかけてはコロナからの経済回復で金属価格が上昇した影響もあり増益が続きましたが、その後は商品市況の反落やコスト上昇に加え、ニッケル製錬子会社における減損損失を計上した影響などで大幅減益が続きました。

しかし、今期は足元の水準や将来の需給バランスを考慮した非鉄金属の海外相場、為替状況を想定し、期初から大きく増益の見込みにしていたなか、第1四半期、第2四半期と連続で上方修正を発表している事で大きく増益の予測になっていますが、現状の通期進捗率は73%付近と更なる上方修正も期待できそうな水準です。

配当推移

| 銘柄名 | 住友金属鉱山 |

| 2016年 | 62 |

| 2017年 | 22 |

| 2018年 | 83 |

| 2019年 | 73 |

| 2020年 | 78 |

| 2021年 | 121 |

| 2022年 | 301 |

| 2023年 | 205 |

| 2024年 | 98 |

| 2025年 | 104 |

| 2026年(会社予想) | 131 |

2016年からの配当推移について、増減の激しい展開が続いており、コロナ前は100円以下の水準で上下していましたが、一気に業績が伸びた2021年以降は配当も大幅増配が続きました。そんななか、2023年以降は業績の低迷と連動して減配が続きましたが、2024年から配当の下限にDOEを設定した事で、前期は業績が減益のなかでも6円の増配になっており、今期は更にDOEの目安が引き上げられた事で期初から27円の大幅増配見込みで発表されています。

住友金属鉱山の配当方針は具体的な目安を原則連結配当性向 35%以上とし、下限指標は DOE2.5%と従来の1.5%から引き上げられています。

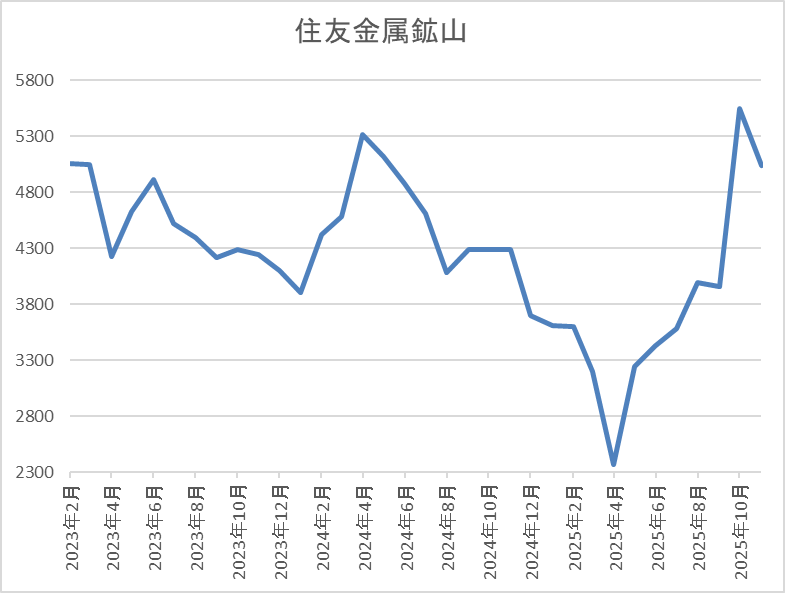

株価推移

コロナショック以降の株価は急速に反発して、2022年には6625円まで上昇しています。

しかし、その後は低迷が続き、今年4月の暴落では2374円まで売られましたが、直近は5000円前後まで上昇しています。

株価指標(2025年11月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友金属鉱山 | 5713 | 5120 | 18.7 | 0.77 | 131 | 2.56 | 47.9 |

最近の株価は大きく上昇していますので、今期配当は大幅増配の予測ですが配当利回りは2%半ばまで低下しています。

今期は大きく増益見込みですがPERは市場平均より割高で、配当性向は48%付近となっています。

投資判断

今までの内容から住友金属鉱山の投資判断について、業績は商品市況や為替の影響で増減が激しいですが、直近は金や銅価格の上昇で好調に推移しており、今期は連続で業績の上方修正を発表しています。そんななか、配当は配当性向35%の目安よりも下限のDOE2.5%の方が依然大きくなる見込みのため増額されておらず、直近の株価上昇で利回りは2%台まで低下している状況です。

ただ、今後も金や銅価格は更に上昇しそうな雰囲気ですし、現状の通期進捗率も73%付近と高水準で、第3四半期以降の更なる上方修正も期待できますので、今後押し目があるかチェックしておきたい銘柄です。

【2296】伊藤ハム米久HD

3番目の銘柄は伊藤ハム米久HDで伊藤伊藤ハムと米久を中核とする大手食肉加工品グループです。ハムやベーコン、ソーセージなどの食肉加工品や食肉の製造販売を手掛けており、海外にも製造工場を保有しているなか、直近の海外売上比率も15%程度を占めています。

直近決算

伊藤ハム米久HDは11月4日に第2四半期決算を発表しており、最終利益は95億円と前年同期比33億円の増益になっているなか、通期最終利益の見込みを5億円上方修正してますが、年間配当予測に変更はありません。

前期比増益の要因は、消費者需要の低迷による数量減や原材料・物流コストの上昇を、単価改善含めた商品新陳代謝の推進、採算改善などにより吸収できたためとの事です。

通期最終利益(億円)

| 銘柄名 | 伊藤米久 |

| 2021年3月期 | 202 |

| 2022年3月期 | 191 |

| 2023年3月期 | 169 |

| 2024年3月期 | 155 |

| 2025年3月期 | 130 |

| 2026年3月期(会社予想) | 180 |

2021年からの通期最終利益を見ていきますが、最近は原材料価格や光熱費などのコストが上昇している事に価格改定が追い付かなかった事で減益が続いていました。そんななか、前期は2024年に価格改定効果を積み上げた事や加工食品、食肉の両セグメントとも基礎収益力の底上げに注力するとして、期初時点では増益の予測にしていましたが、価格改定により販売数量が落ちた影響もあり、最終着地は大きく減益となっています。

しかし、今期は加工食品事業で商品の新陳代謝を加速させる事や食肉事業で国産牛・国産豚の収益性改善を見込むとして期初から3割以上の増益予測で発表していたなか、第2四半期決算で更に上方修正も発表しましたが、通期進捗率は53%付近と順調に推移しています。

配当推移

| 銘柄名 | 伊藤米久 |

| 2017年 | 85 |

| 2018年 | 85 |

| 2019年 | 85 |

| 2020年 | 85 |

| 2021年 | 105 |

| 2022年 | 115 |

| 2023年 | 120 |

| 2024年 | 125 |

| 2025年 | 145 |

| 2026年(会社予想) | 320 |

2017年からの配当推移について、数年前までは85円で据え置きの期間が続いていましたが、2021年は業績好調から初めて増配となっています。その後は5円から10円の増配が続いていたなか、前期は20円の増配となり、今期は更に175円の大幅増配見込みになっています。

ただ、今期配当が大きく増配の見込みになっている理由は、経営統合10周年の記念配当を第1四半期と第3四半期に合計175円実施するためで、普通配当だけで見ると今期は据え置きの予測ですが、配当方針は2026年度までの中期経営期間はDOE3%以上で累進配当としています。

株主優待

伊藤ハム米久HD には株主優待があり、200株以上保有を条件に5,000円相当の自社グループ商品がもらえます。

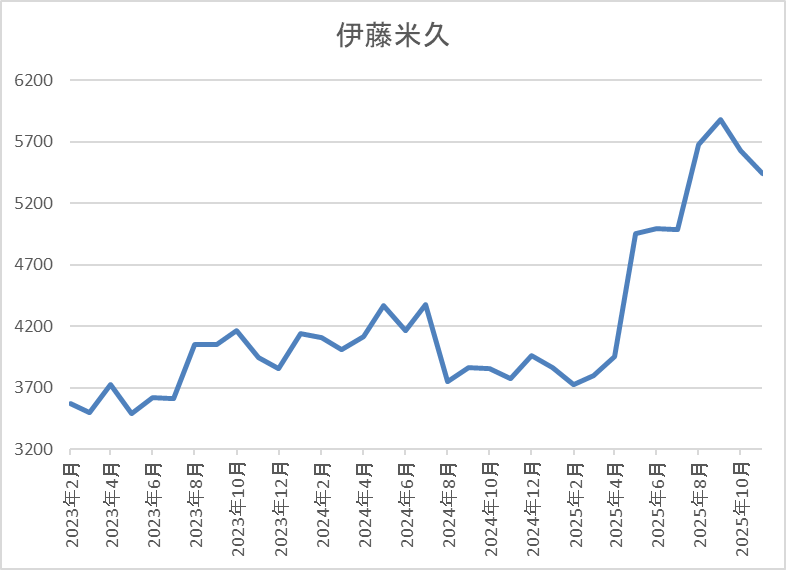

株価推移

2023年頃までの株価は3000円台で停滞が続いていましたが、その後は上昇傾向になっており、去年7月には4490円まで上昇しました。

その後は再び4000円を割れる場面があり、3月に記念配当を発表した後は急騰して、9月には5880円まで上昇しましたが、直近は5500円前後で推移しています。

株価指標(2025年11月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤ハム | 2296 | 5480 | 17.3 | 1.08 | 320 | 5.84 | 108.8 |

最近の株価は直近高値から下落しているなか、今期配当は大幅増配の見込みですので配当利回りは5%後半と高水準ですが、第1四半期の記念配当85円の権利は既に落ちています。

今期は大幅増益見込みですがPERは市場平均より割高で、配当性向は109%付近と記念配当の影響で今期は100%を超えている状況です。

投資判断

今までの内容から伊藤ハム米久HDの投資判断について、最近の業績は減益が続いていましたが、今期は大きく増益の予測になっており、第2四半期決算では上方修正も発表されました。そのため、最近の株価も上昇傾向でしたが、今回の決算が発表された後は少し調整局面に入っています。

以上の点を踏まえると、もちろん記念配当は1年限定の措置で、来期は減配となりそうですが、このまま業績が好調に推移すれば、普通配当には累進配当を導入している事もあり、そこまで大きく減配とならない可能性もありますので、更に株価が下落する様ならば狙いたくなる銘柄です。

【1951】エクシオグループ

4番目の銘柄はエクシオグループで、主にNTTグループなど通信事業者向けの電気・通信基盤構築を手掛けている電気通信工事事業者です。

通信キャリア事業はNTTグループなどに基地局から端末機器に至る通信設備の設計や施工、保守までの一元的なサービスを提供しており、その他にデータセンターを含む都市インフラやシステムソリューション事業も行っています。

直近決算

エクシオグループは11月7日に第2四半期決算を発表しており、最終利益は102億円と前年同期比39億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、事業環境が良好で収益性の改善も進んでおり、通信キャリア、都市インフラ、システムソリューションといった全セグメントで増益を達成できたためとの事です。

通期最終利益(億円)

| 銘柄名 | エクシオG |

| 2020年3月期 | 156 |

| 2021年3月期 | 241 |

| 2022年3月期 | 277 |

| 2023年3月期 | 222 |

| 2024年3月期 | 200 |

| 2025年3月期 | 268 |

| 2026年3月期(会社予想) | 300 |

2020年からの通期最終利益について、大規模データセンターの構築やリニア中央新幹線関連の大型案件を受注できた2022年をピークに減益が続いていましたが、前期は堅調な国内ビジネスの継続やグローバルビジネスの収支改善などにより全セグメントが好調に推移していた事で久しぶりの増益となっています。

そして、今期もデータセンターやDX市場が引き続き堅調に推移する見込みとして更に増益の予測で発表しているなか、第2四半期時点の通期進捗率は34%付近に留まっていますが、利益が第4四半期に偏る傾向があるため、例年の平均並みでは推移しています。

配当推移

| 銘柄名 | エクシオG |

| 2016年 | 19 |

| 2017年 | 23 |

| 2018年 | 25 |

| 2019年 | 35 |

| 2020年 | 40 |

| 2021年 | 41 |

| 2022年 | 48 |

| 2023年 | 51 |

| 2024年 | 60 |

| 2025年 | 63 |

| 2026年(会社予想) | 66 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しており、増配は前期までで13期連続で20年以上減配もありません。そんななか、特に最近の増配幅は大きくなっており、2024年は9円、前期は3円の増配で、今期も期初から3円の増配見込みと2016年と比較して3倍以上に増えている状況です。

エクシオグループの配当方針は、連続増配と継続的な自己株式取得により積極的に株主還元を実施するとしており、具体的な目安はDOE4%としています。

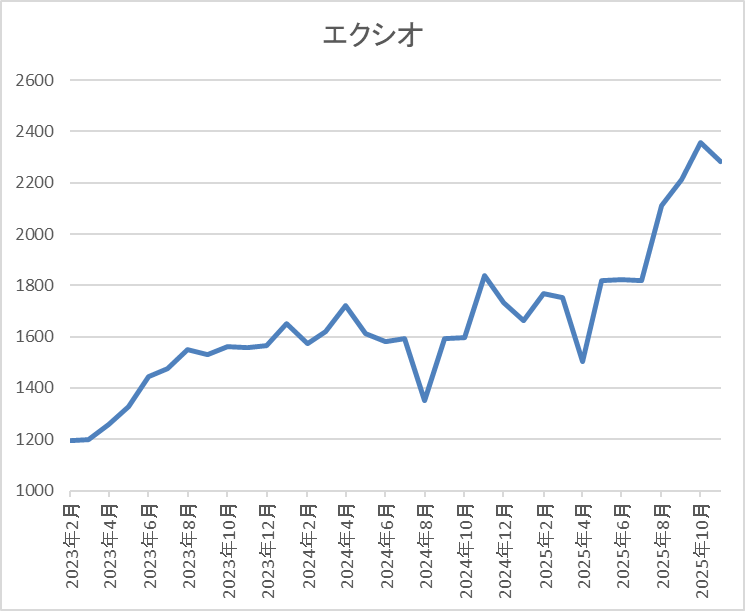

株価推移

株価は2022年に1000円付近まで下落しましたが、去年5月には1859円まで上昇しました。

その後も乱交下し、4月の暴落では1502円まで売られましたが、直近は2300円前後まで上昇しています。

株価指標(2025年11月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エクシオグループ | 1951 | 2313 | 15.8 | 1.47 | 66 | 2.85 | 45.1 |

最近の株価は上場来の高値を更新していますので、増配も継続していますが配当利回りは2%後半まで低下しています。

今期も増益見込みですがPERは市場平均並みで、配当性向は45%付近となっています。

投資判断

今までの内容からエクシオグループの投資判断について、ここ数年の業績は減益が続いていましたが、前期は久しぶりの増益となっており、データセンター事業の領域拡大に挑戦している方針まで考慮すると、今後の業績は更に勢いが出る可能性があります。

その辺りを意識してか、最近の株価も上昇傾向ですが、急騰しているAI関連銘柄の急落とあわせて売られる場面が仮にあれば、最後の購入チャンスとなるかもしれません。

【7466】SPK

最後の銘柄はSPKで自動車や産業、建設機械の部品を中心に取り扱っており、メーカー、モデルを問わず、あらゆる国産車、輸入車を対象に補修部品などを供給しています。

また、販路は国内のみに限らず、80か国、350社以上の顧客に高品質な自動車用補修部品を提供しています。

直近決算

SPKは11月4日に第2四半期決算を発表しており、最終利益は13億円と前年同期比約1.4億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、自動車アフター補修部品事業の底堅い需要や昨年11月に買収したブリッツなどの子会社業績が貢献したためとの事です。

通期最終利益(億円)

| 銘柄名 | SPK |

| 2019年3月期 | 14 |

| 2020年3月期 | 15 |

| 2021年3月期 | 13 |

| 2022年3月期 | 16 |

| 2023年3月期 | 20 |

| 2024年3月期 | 23 |

| 2025年3月期 | 24 |

| 2026年3月期(会社予想) | 25 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以降はコロナからの経済回復や円安の影響で増益が続いています。そして、前期も自動車アフター補修部品事業は国内が堅調に推移した事や海外でも旺盛な需要を取り込んだ事に加え、円安影響も加わった事で過去最高益を更新しており、今期も市場環境は不透明感が増しているとしていますが、更に増益の見込みで発表しているなか、第2四半期時点の通期進捗率も52%付近と順調に推移しています。

配当推移

| 銘柄名 | SPK |

| 2016年 | 30.5 |

| 2017年 | 31.5 |

| 2018年 | 32.5 |

| 2019年 | 33.5 |

| 2020年 | 36 |

| 2021年 | 37 |

| 2022年 | 40 |

| 2023年 | 44 |

| 2024年 | 50 |

| 2025年 | 60 |

| 2026年(会社予想) | 68 |

2016年からの配当推移を見ていきますが、順調に増配が継続しており、連続増配は前期までで27期連続と国内トップクラスの記録を継続中です。そんななか、数年前までの増配幅は年間1円ずつと大きくありませんでしたが、2024年は6円、前期は10円、そして今期も期初から8円の増配予測と、最近は以前と比較して増配ペースにも勢いが付いています。

SPKの配当方針は連続増配方針の堅持と来期までの中期経営計画中は業績に応じた累進増配を導入しており、29期連続の増配を目指す方針です。

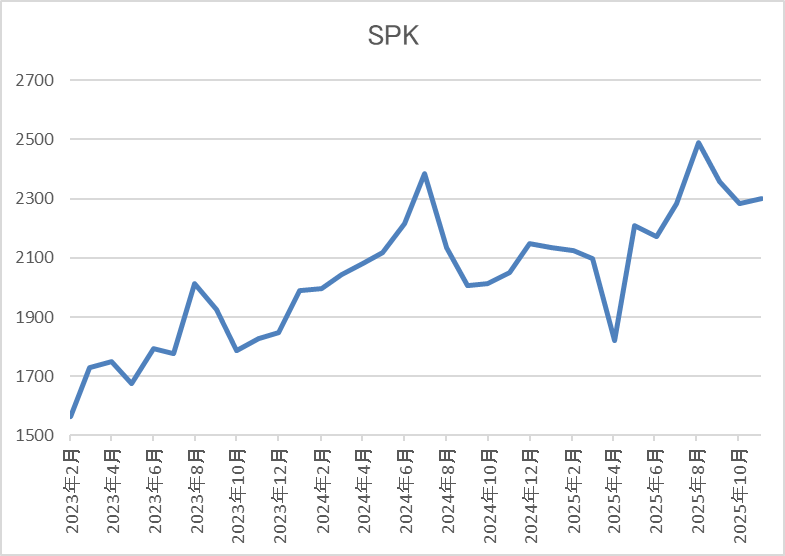

株価推移

2023年以降の株価はじわじわ上昇しており、去年7月には2413円まで値を上げました。

その後は停滞して4月の暴落では1820円まで売られましたが、8月には2489円まで上昇し、直近は2250円前後で推移しています。

株価指標(2025年11月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SPK | 7466 | 2264 | 9.1 | 0.82 | 68 | 3.00 | 27.2 |

最近の株価は直近高値から下落しているなか、増配も継続していますが配当利回りは3%前後となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向も27%付近と余裕を感じる水準です。

投資判断

今までの内容からSPKの投資判断ですが、業績は過去最高益が続いているなか、日本トップクラスとなる20年以上の連続増配を続けるほど株主還元力も抜群です。そんななか、今期もトランプ関税の影響があるなか順調に進捗しており、指標面も依然割安のなか、現状の配当性向にも余裕があります。

以上の点を踏まえると、派手さは無いですが、長期保有の高配当株としては最適に感じますので、直近の株価が低迷気味な事も含め、今後の更なる急落を待ちたいところです。

まとめ

今回は最近の株式市場が堅調に推移するなか、今後急落局面があれば狙いたいと思う5銘柄を検証しました。冒頭でお伝えした様に、どんなに強い相場でも一本調子で上がり続ける事は無く、特に直近の相場はスピード違反気味ですので、年内に大きめの急落が来ても不思議ではありません。

そんななか、最近の株価上昇で利回りが低下している高配当株も多いですので、今後の急落は新規銘柄を狙うには絶好の購入チャンスとなるかもしれませんので、資金や心の準備を万全にしておきたいです。

コメント