今年の株式市場は強い動きが続いていましたが、新年度入りした4月以降は停滞感が出てきており、特に昨日の日経平均は1000円以上の大幅下落となっています。それでも最近の上昇ペースを踏まえると、まだまだ軽い調整といったレベルですが、一貫して強い動きだった銘柄にとっては、ようやく来た買い場となる可能性もあります。

という事で今回は、最近の株価はここ数年の高値圏で推移していますが、様々な状況から購入チャンスにも思える5つの銘柄を検証しています。

【1911】住友林業

最初の銘柄は住友林業で、国内外における山林経営、植林事業からグローバルなネットワークによる木材・建材の調達、流通、製造、加工、住宅建築などを手掛けています。

また、2003年に米国での住宅事業を開始するなどM&Aを絡めて海外展開も進めており、直近の海外売上比率はアメリカを中心に5割を超えています。

直近決算

住友林業は12月決算のため2月14日に本決算を発表しており、前期の通期最終利益は1024億円と62億円の減益ですが、年間配当は据え置きの125円となっています。

今期予測は通期最終利益が1055億円と31億円の増益予測としているなか、配当は5円増配の年間130円見込みで発表しています。

通期最終利益(億円)

| 銘柄名 | 住友林業 |

| 2020年12月期 | 303 |

| 2021年12月期 | 871 |

| 2022年12月期 | 1086 |

| 2023年12月期 | 1024 |

| 2024年12月期(会社予想) | 1055 |

2020年からの通期最終利益について、2022年までは増益が続いていましたが、ここ数年は横ばいの動きとなっています。2022年にかけて業績が伸びていた要因は、米国の住宅市場で販売戸数や販売価格が上昇していた事などが要因です。

しかし、前期は円安の影響もあり売上は増収となりましたが、米国戸建住宅事業の販売単価下落による利益率低下や米国不動産開発事業の売却物件減少などにより減益となっており、今期は米国戸建住宅事業の伸長や米国不動産開発事業の物件売却増加に加え、前期に買収した会社の連結効果などにより増益の見込みにしています。

配当推移

| 銘柄名 | 住友林業 |

| 2015年3月 | 21.5 |

| 2016年3月 | 24 |

| 2017年3月 | 35 |

| 2018年3月 | 40 |

| 2019年3月 | 40 |

| 2020年3月 | 40 |

| 2020年12月 | 35 |

| 2021年12月 | 80 |

| 2022年12月 | 125 |

| 2023年12月 | 125 |

| 2024年12月(会社予想) | 130 |

2015年からの配当推移について数年前までは40円付近の水準でしたが、2021年以降の配当は好調な業績を背景に大きく増配となっていました。前期は減益となった影響で久しぶりに据え置きとなりましたが、今期は5円の増配見込みで発表しています。

住友林業の配当方針は、株主への利益還元を最重要課題の一つと認識し、これを継続的かつ安定的に実施することを基本方針としており、利益の状況に応じた適正な水準での利益還元を行うとしています。

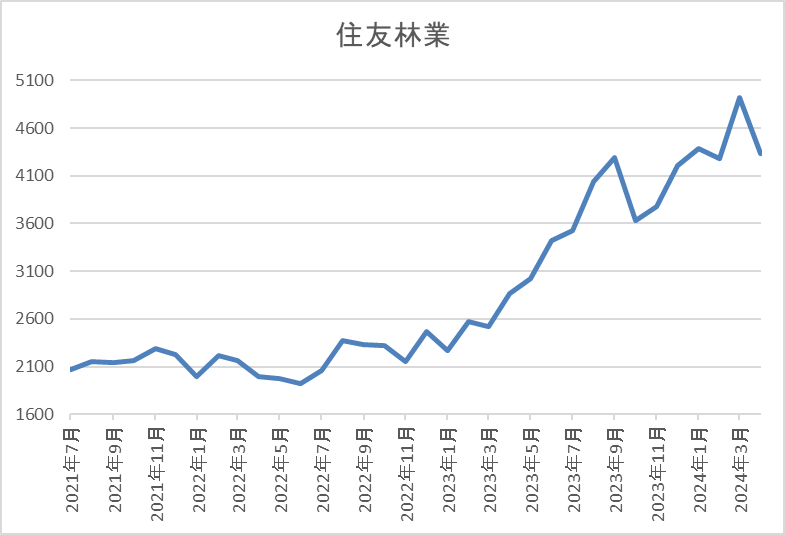

株価推移

株価はコロナショックで1095円まで売られた後は、約1年をかけて2582円まで上昇しました。

その後は停滞する期間もありましたが、去年以降はじわじわ上昇し、直近は4300円前後で推移しています。

株価指標(2024年4月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友林業 | 1911 | 4330 | 8.4 | 1.17 | 130 | 3.00 | 25.2 |

最近の株価は上場来の高値付近で推移していますので、増配は続いていますが配当利回りは3%前後となっています。

今期業績は増益見込みですのでPERは市場平均と比較して割安で、配当性向は25%付近と余裕を感じる水準です。

投資判断

今までの内容から住友林業の投資判断について、数年前の勢いは無くなっていますが業績や配当は高水準を維持していますので、最近の株価も上場来の高値付近まで上昇していますが、配当利回りは3%前後の水準を維持しています。

そんななか、今後の業績についてはアメリカの住宅市場の影響を受ける展開が続きそうですが、米国金利の利下げや買収企業の影響で期待できる部分も大きいです。

また、住友林業は今期の想定為替レートを140円としており、現状のレートは大きく上回っていますので、直近の株価は下落している事も含め、購入チャンスにも思えます。

【8354】ふくおかFG

2番目の銘柄は地銀のふくおかFGです。

ふくおかFGは福岡銀行を中核にした金融持株会社で、熊本銀行や十八親和銀行など福岡県以外の地銀も子会社化した事で九州全体を地盤にしています。

総資産は地銀トップクラスとなっており、証券会社のFFG証券も傘下にしています。

直近決算

ふくおかFGは2月9日に第3四半期決算を発表しており、最終利益は620億円と294億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比大幅増益の要因は、10月に福岡中央銀行と経営統合した影響を踏まえ、負ののれん発生益215億円を第3四半期に計上したためです。

通期最終利益(億円)

| 銘柄名 | ふくおかFG |

| 2019年3月期 | 516 |

| 2020年3月期 | 1106 |

| 2021年3月期 | 446 |

| 2022年3月期 | 541 |

| 2023年3月期 | 311 |

| 2024年3月期(会社予想) | 615 |

2019年からの通期最終利益を見ていきますが増減が激しくなっており、2020年に業績が大きく伸びている要因は、十八銀行との経営統合に絡み「負ののれん」が1174億円発生したためです。

2021年はその反動で大きく減益となっているなか、2023年も中小企業向けの貸出金や保険販売は順調に推移していましたが、外債ポートフォリオ再構築に伴う売却損計上により大きく減益となっています。

前期も本業は順調に推移しているなか、福岡中央銀行との経営統合に絡み「負ののれん」が発生した事で大きく増益見込みとしているなか、第3四半期時点でほぼ予測並みの利益は稼げている状況です。

配当推移

| 銘柄名 | ふくおかFG |

| 2015年 | 60 |

| 2016年 | 65 |

| 2017年 | 65 |

| 2018年 | 75 |

| 2019年 | 85 |

| 2020年 | 85 |

| 2021年 | 85 |

| 2022年 | 95 |

| 2023年 | 105 |

| 2024年(会社予想) | 115 |

2015年からの配当推移について、たまに据え置きの年はありますが減配はありません。

また、最近の増配幅は業績好調を背景に大きくなっており、前期見込みは2015年と比較すると2倍近い水準です。ふくおかFGの配当方針は、利益成長を通じた安定的な配当(維持・増配)を基本としており、具体的な目安は配当性向35%程度としています。

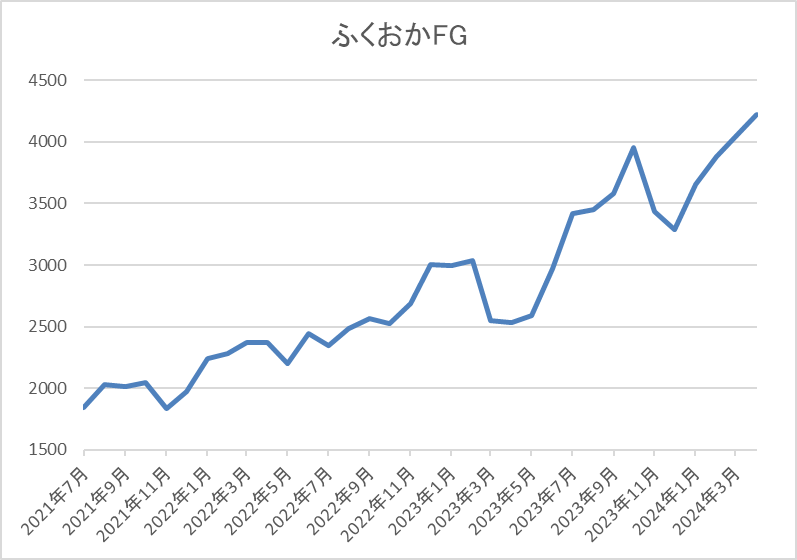

株価推移

株価はコロナショックで1223円まで下げた後は、上下を繰り返しながらも順調に上昇傾向でした。

そんななか、去年春以降は上昇ペースが加速し、直近は上場来高値の4000円前後で推移しています。

株価指標(2024年4月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ふくおかFG | 8354 | 4082 | 12.5 | 0.80 | 115 | 2.82 | 35.3 |

最近の株価は上場来の高値付近で推移していますが、増配を継続している事で配当利回りは3%前後となっています。

前期業績は大幅増益見込みですのでPER、PBRは市場平均より割安で、配当性向は35%付近と方針通りの水準です。

投資判断

今までの内容からふくおかFGの投資判断ですが、最近の業績は九州地方の金融機関と経営統合を進めていった影響もあり、大きく増減を繰り返しています。ただ、経営統合によりメインバンクの企業数は4万社を超えており、九州でのシェアも4分の1近くを占める状況まで企業規模は拡大しています。

以上の点を踏まえると、今期は前期の反動で減益となる可能性が高そうですが、盤石な基盤のもと将来性には期待できそうですので、高配当株として気になる銘柄です。

【2163】アルトナー

3番目の銘柄はアルトナーです。

アルトナーは設計技術者の人材派遣に特化しており、設計・開発のエンジニア集団として機械や電気・電子、制御ソフト、情報処理などの専門的技術者を提供しています。

また、設計開発から設計技術周辺に至る業務自体も受注し、顧客企業の幅広い要望にも応える事が可能としています。

直近決算

アルトナーは1月決算ですので、3月14日に本決算を発表しており、前期の通期最終利益は10億と1億円の増益、配当は15円増配の年間75円としています。

今期予測は通期最終利益が11億円と1億円の増益予測としているなか、配当は5円増配の年間80円見込みで発表しています。

通期最終利益(億円)

| 銘柄名 | アルトナー |

| 2020年1月期 | 6.1 |

| 2021年1月期 | 6.2 |

| 2022年1月期 | 7.2 |

| 2023年1月期 | 8.9 |

| 2024年1月期 | 10 |

| 2025年1月期(会社予想) | 11 |

2020年からの通期最終利益を見ていきますが順調に増益が続いており、前期も過去最高益を記録しています。増益が続いている要因は、コロナ禍やロシアウクライナ情勢、資源価格、為替の変動などによる大きな影響はなく技術者要請が活発な事やソフトウェア化の進展により半導体のニーズが急増しているためとの事です。

そして、今期も戦略重点顧客である自動車関連メーカーや半導体製造装置関連メーカーは 更に開発スピードを高めていくと見込みで、技術者要請は引き続き旺盛であると予測されるため増益見込みになっています。

配当推移

| 銘柄名 | アルトナー |

| 2015年 | 6.25 |

| 2016年 | 8.75 |

| 2017年 | 11.25 |

| 2018年 | 15 |

| 2019年 | 18 |

| 2020年 | 20.5 |

| 2021年 | 23 |

| 2022年 | 34.5 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いているなか、2023年は一気に2倍近い増配となっています。2023年の配当が大きく増配となった要因は会社設立60周年と上場15周年の記念配当を17円実施したためですが、前期は普通配当だけで更に15円の増配となっており、今期も5円の増配見込みとしています。

アルトナーの配当方針は、配当性向50%をベースとし、毎年当期純利益を増額していくことにより前年割れのない配当金額の決定をしていきたいとしています。

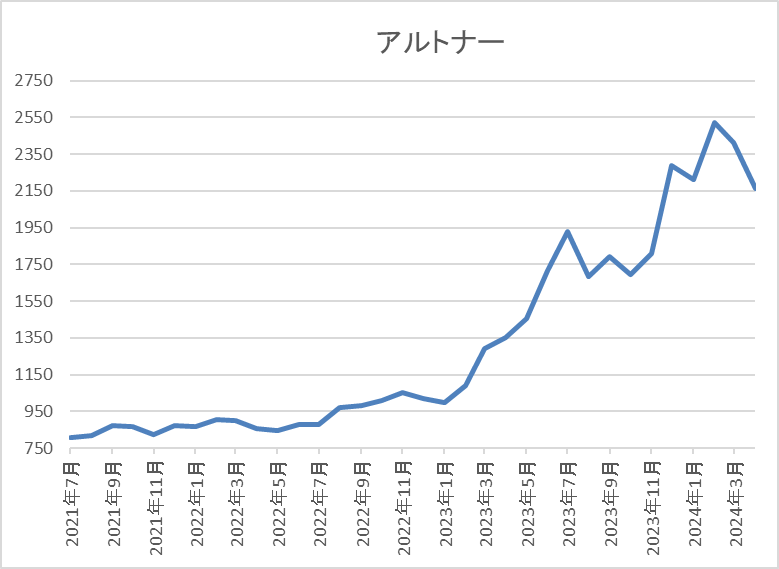

株価推移

株価はコロナショックで490円まで売られた後は、900円付近での動きが中心でした。

しかし、去年からは上昇ペースに勢いが付いていたなか、今年3月には2631円まで上昇しましたが、直近は2100円前後で推移しています。

株価指標(2024年4月19日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アルトナー | 2163 | 2060 | 18.6 | 5.12 | 80 | 3.88 | 72.1 |

最近の株価は直近高値から下落していますが、増配が続いていますので配当利回りは3%後半と高水準です。

業績は過去最高益が続いていますがPER、PBRに割安感はなく、配当性向は72%付近と目安の50%を大きく上回っています。

投資判断

今までの内容からアルトナーの投資判断ですが、設計技術者に特化した人材派遣というのは面白い存在で、この様な雇用形態はエンジニアにとっても顧客企業にとっても将来性を感じます。

実際、最近の業績も過去最高益が続いており、配当も連続増配が続いている事で株価も上昇していますが、配当利回りは3%後半と依然高水準です。

以上の点を踏まえると、配当性向が目安の50%を大きく上回っている点は気になりますが、今の株価でも中長期の視点ならば狙いたくなるところです。

【9434】ソフトバンク

4番目の銘柄は通信会社のソフトバンクです。

ソフトバンクはNTT、KDDIと並ぶ大手通信界会社で親会社はソフトバンクグループです。近年は通信料収入の減少に苦戦していましたが、ヤフーやLINE、PayPayなどの非通信事業に注力してカバーしている状況です。

直近決算

ソフトバンクは2月7日に第3四半期決算を発表しており、最終利益は4066億円と前年同期比1020億円の減益となっています。

第3四半期決算も前期比減益の状況でしたが、通期最終利益の見込みを420億円上方修正しており、年間配当予測に変更はありませんでした。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4307 |

| 2020年3月期 | 4731 |

| 2021年3月期 | 4912 |

| 2022年3月期 | 5175 |

| 2023年3月期 | 5313 |

| 2024年3月期(会社予想) | 4620 |

2019年からの通期最終利益を見ていきますが、2023年までは順調に増益が続いていました。しかし、ここ数年は通信料金値下げの影響を法人やヤフー・LINE事業でカバーしている状況で、2023年はPayPay子会社化に伴う再測定益で何とか増益を維持できた印象です。

前期はその反動を考慮して大きく減益見込みとしていましたが、ヤフー・LINE事業が引き続き好調を維持している事や通信料収入の落ち込みが減少傾向になったとして第3四半期決算で上方修正を発表しましたが、大幅減益の状況に変わりはありません。

配当推移

| 銘柄名 | ソフトバンク |

| 2015年 | ‐ |

| 2016年 | ‐ |

| 2017年 | ‐ |

| 2018年 | ‐ |

| 2019年 | 37.5(期末のみ) |

| 2020年 | 85 |

| 2021年 | 86 |

| 2022年 | 86 |

| 2023年 | 86 |

| 2024年(会社予想) | 86 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、ここ数年はほぼ横ばいで安定しています。増益が続くなかでも据え置きを維持しており、前期は大幅減益見込みですが配当は据え置きの予測になっています。

ソフトバンクの配当方針は、昨年度までに引き続き、業績動向、財政状態、キャッシュ・フローの状況などを総合的に勘案して安定性、継続性に配慮しながら高水準の還元を維持するとしています。

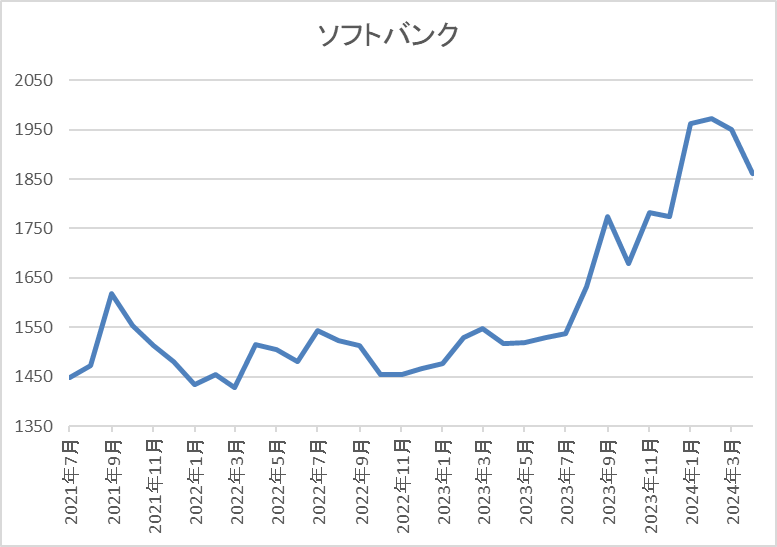

株価推移

株価は通信料金の値下げ圧力を受けた2020年9月に1158円まで売られましたが、約1年後には1600円を超える水準まで上昇しました。

その後は1500円台での動きが中心でしたが、去年8月以降は上昇ペースが加速し、今年3月には2064円まで値を上げましたが、直近は1800円前後で推移しています。

株価指標(2024年4月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 1818 | 18.5 | 3.70 | 86 | 4.73 | 87.5 |

最近の株価は直近の高値から下落するなか、配当は高い水準で安定していますので配当利回りは4%半ばと高水準です。

前期業績は減益見込みとなっている事もありPER、PBRは市場平均よりも割高で、配当性向も87%付近とこちらもかなりの高水準です。

投資判断

今までの内容からソフトバンクの投資判断について、前期業績は減益見込みですが、通信部門以外は順調に成長しているなか、通信料収入の落ち込みにも反転の兆しが見えている事は明るい材料です。

その様な状況もあってか、年明けの株価は上昇していましたが、最近は通信株全体が軟調な事や権利落ちもあり、直近の高値から値を下げています。

以上の点を踏まえると、現在の株価はここ数年では高値圏ですが、高配当株として購入チャンスにも思えてきます。

【6369】トーヨーカネツ

最後の銘柄はトーヨーカネツです。

トーヨーカネツは物流システムおよび情報システムの企画や設計、製作、施工、販売などを手掛けており、空港や配送センターなどの物流システムが主力事業です。

最近はEC向けも拡大しており、また物流以外にもプラントや次世代エネルギー事業も行っています。

直近決算

トーヨーカネツは2月13日に第3四半期決算を発表しており、最終利益は16億円と前年同期比5億円の増益となっていますが、通期最終利益、年間配当に変更はありません。

前期比増益の要因は、すべてのセグメントで業務が順調に進行し売上が増えている事に加え、政策保有株売却の影響としています。

通期最終利益(億円)

| 銘柄名 | トーヨーカネツ |

| 2019年3月期 | 10 |

| 2020年3月期 | 17 |

| 2021年3月期 | 17 |

| 2022年3月期 | 23 |

| 2023年3月期 | 23 |

| 2024年3月期(会社予想) | 28 |

2019年からの通期最終利益について、増益幅にはブレがありますが増益傾向は続いています。そんななか、2022年以降の業績が大きく伸びた要因は、物流ソリューション事業について巣ごもり需要が増加した事によるEC向け物量の増加や人手不足を背景とした自動化・省人化設備への需要が堅調に推移したためとしています。

そして、前期も引き続き堅調な展開が予想されるなか、保有株式売却の影響もあり大きく増益の見込みにしていますが、第3四半期時点の通期進捗率は60%付近と最終着地が心配な水準ではあります。

ただ、2023年6月に被った大雨による浸水被害額約5億円を特別損失として計上しており、当該浸水被害については、損害保険金の受け取りによりその大部分が補填され、当連結会計年度内に相当する特別利益の計上がなされる見通しとしていますので、恐らく大丈夫なのだと思います。

配当推移

| 銘柄名 | トーヨーカネツ |

| 2015年 | 40 |

| 2016年 | 50 |

| 2017年 | 120 |

| 2018年 | 100 |

| 2019年 | 100 |

| 2020年 | 100 |

| 2021年 | 115 |

| 2022年 | 145 |

| 2023年 | 147 |

| 2024年(会社予想) | 180 |

2015年からの配当推移について、2017年に大きく増配となった後は100円付近で据え置きの期間が続きましたが、2021年以降は増配傾向となっています。特に前期見込みは一気に33円の増配と増配幅も大きくなっており、またトーヨーカネツは期末一括配当銘柄です。

トーヨーカネツの配当方針は、株主の皆様に対する利益還元を経営の重要課題の一つとして位置付けており、具体的な目安は年間100円を下限としたうえで、連結配当性向50%以上としていますが、大規模な資金需要が発生した場合にはこの限りでは無いとしています。

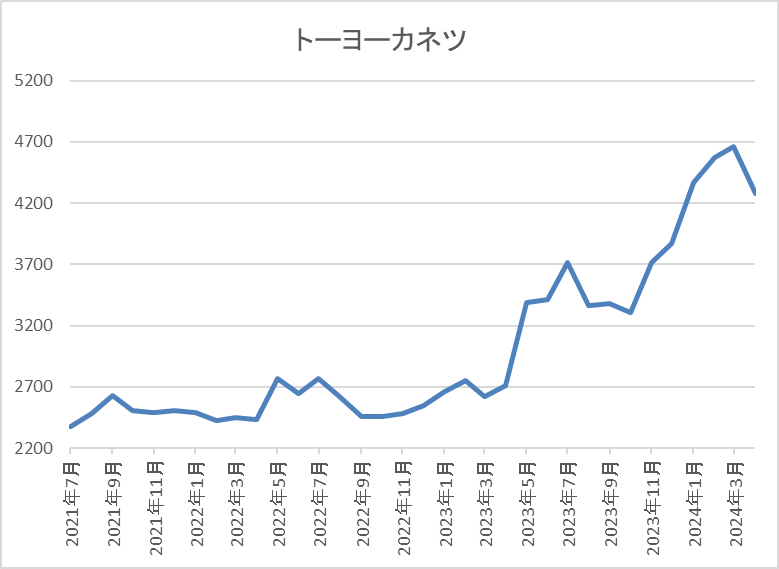

株価推移

株価は2018年に4775円まで上昇した後は大きく値を下げ、コロナショックでは1612円まで下落しました。

その後は2000円台で停滞する期間が長かったですが、去年5月以降は大きく上昇し、3月の権利落ち前には4780円まで上昇しましたが、直近は4200円前後で推移しています。

株価指標(2024年4月19日時点)

権利落ち以降の株価は大きく下落しているなか、前期配当は大幅増配見込みですので配当利回りは4%前半と高水準です。

前期は大幅増益見込みですのでPER、PBRは市場平均より割安で、配当性向は49%付近となっています。

投資判断

今までの内容からトーヨーカネツの投資判断について、権利落ち以降の株価は期末の配当180円以上に値を下げているなか、前期配当は大幅増配見込みという事もあり配当利回りも4%台まで上昇しています。

ただ、前期の業績が大きく伸びている要因は、保有株式の売却や固定資産の売却が大きな割合を占めており、今期は反動が懸念されます。

以上の点を踏まえると、期末一括配当銘柄という事もあって大きく値を下げている現状はチャンスにも見えますが、5月14日発表予定の本決算を待ちたい気持ちもあります。

まとめ

今回は最近の株価は高値圏で推移していますが、それでも購入チャンスにも思える5つの銘柄を検証しました。高配当株投資は10年、20年という長期に渡って配当金を受け取り続ける事を目的とした投資法で、株価の値上がり益を求めるものではないです。

そうは言っても、購入金額を抑える点や購入時点の配当利回りが上昇する事に加え、メンタルの部分でも、少しでも安く購入できた方が良い事に変わりはありません。

しかし、株式投資において常に安い株価で購入する事は難しいですので、銘柄の状況によっては今回の様に最近の株価が高値圏で推移していても、様々な状況を考慮し中長期の視点で狙ってみる事も有効かもしれません。

コメント