高配当株投資の基本は長期間に渡って株式を保有して配当を受け取り続ける事ですが、その間には大きな暴落に見舞われる事もありますし、逆に株価の上昇で含み益が大きくなり、売却して利益を確定させたくなる場面が来るかもしれません。

特に株価が上昇した場合は一旦売却して、また下がったタイミングで買い直そうと思ってしまいがちですが、その様な場合に限って売却後の株価は上昇していくケースも多いです。

そんななか、去年から始まった新NISAでは非課税保有期間が無制限になっていますので、制度を最大限活用するためにも、保有銘柄を永久に保有して配当も永久に非課税で受け取り続ける事が重要になってきます。

ただ、いくら新NISAが永久に保有できる制度と言っても永久に保有したいと思える銘柄に出会えないと意味がありませんので、今回は個人的に永久に保有したいと考えている王道の高配当株を6つ検証していきます。

【9433】KDDI

最初の銘柄はKDDIです。KDDIはNTT、ソフトバンクと並ぶ大手通信会社で、モバイル通信サービスはauやUQ mobile、povoのマルチブランド戦略に取り組んでいます。

ここ数年の業績は通信料金値下げの影響を受けていましたが、金融やDX、決済事業など通信部門以外の成長領域でカバーしており、もはや通信会社で括れない事業形態になっています。

また、3月末を基準日とした株式の2分割も発表しています。

直近決算

KDDIは2月5日に第3四半期決算を発表しており、最終利益は5365億円と前年同期比90億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因について、通信料収入の回復や金融、決済事業などの主要事業も引き続き順調に推移している事に加え、ローソンの業績も好調ですが、前年同期の子会社再編の再評価益計上などの反動で最終利益は減益との事です。

通期最終利益(億円)

| 銘柄名 | KDDI |

| 2019年3月期 | 6176 |

| 2020年3月期 | 6397 |

| 2021年3月期 | 6514 |

| 2022年3月期 | 6724 |

| 2023年3月期 | 6791 |

| 2024年3月期 | 6378 |

| 2025年3月期(会社予想) | 6900 |

2019年からの通期最終利益について、コロナショックも関係なく概ね増益が続いており、特にここ数年は通信料金の値下げが減要因として影響していましたが、DXや金融などの注力領域でカバーし増益を維持していました。

ただ、前期はミャンマー事業に絡む特別損失の影響で久しぶりに減益となっており、今期は通信料収入の反転が見込める事や注力領域を中心に着実に成長するとして過去最高益の予測にしているなか、第3四半期時点の通期進捗率は78%付近と例年の平均約83%は下回っている状況ですが、第4四半期には前期のミャンマー事業に絡む特損の反動影響がありますので、今期は綺麗な最終着地を見せてくれそうです。

配当推移

| 銘柄名 | KDDI |

| 2015年 | 56 |

| 2016年 | 70 |

| 2017年 | 85 |

| 2018年 | 90 |

| 2019年 | 105 |

| 2020年 | 115 |

| 2021年 | 120 |

| 2022年 | 125 |

| 2023年 | 135 |

| 2024年 | 140 |

| 2025年(会社予想) | 145 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、前期までで22期連続の増配を継続中です。ここ数年の増配幅は5円から10円とものすごく大きいわけではありませんが、安定して増配している印象です。

KDDIの配当方針は配当性向40%超と利益成長に伴うEPS成長の相乗効果により、今後も持続的な増配を目指すとしています。

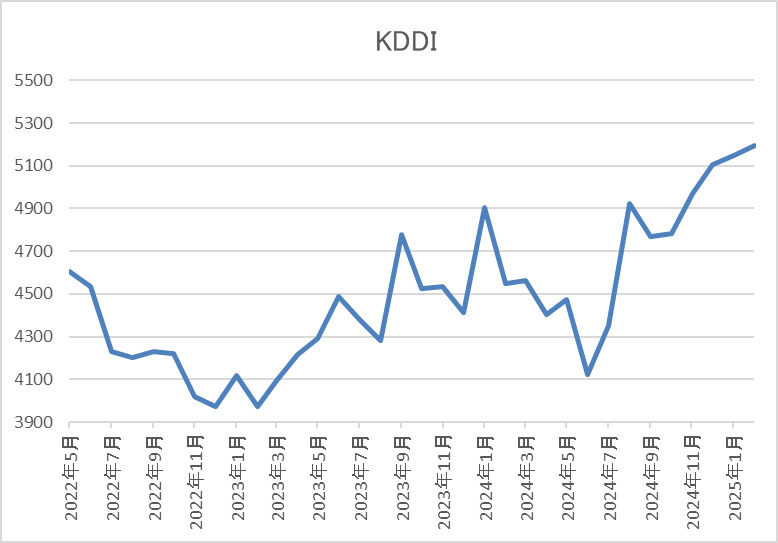

株価推移

株価は通信料金の値下げ圧力を受けた2020年9月に2604円まで売られ後は、上下を繰り返しながらも上昇していました。

しかし、去年1月に5080円まで上昇した後は下落が続き、6月には4120円まで売られましたが、直近は5000円前後で推移しています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| KDDI | 9433 | 4970 | 14.4 | 1.93 | 145 | 2.92 | 41.9 |

直近の株価は今回の決算を受けて売られているなか、増配も継続していますので配当利回りは2%後半となっています。

今期業績は増益見込みですがPERは市場平均並みで、配当性向は42%付近と方針通りの水準です。

投資判断

今までの内容からKDDIの投資判断について、前期は一過性要因の影響で減益となりましたが、基本的に業績は増益が続いており、今期も第3四半期時点の進捗率は例年の平均を少し下回っていますが、過去最高益を更新できそうな印象です。

実際、本業は通信料収入に反転の兆しが見えている事や金融、DXなどの注力領域が着実に成長している事に加え、去年行ったローソンへのTOBや宇宙事業への進出なども含め、将来性にも期待できそうです。

以上の点に加え、3月末には株式分割まで控えていますので、直近の株価は今回の決算を受けて売られましたが、売る気は全くおきません。

【8593】三菱HCキャピタル

2番目の銘柄は三菱HCキャピタルで機械や器具備品のリース、割賦販売、貸付を中心に、再生エネルギーや不動産、航空・モビリティ領域なども手掛けています。

また、直近業績の海外売上比率も3割程度に迫るほど国際的な企業です。

直近決算

三菱HCキャピタル11月14日に第2四半期決算を発表しており、最終利益は617億円と前年同期比90億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、航空セグメントが好調に推移している事や不動産セグメントにおける大口のアセット売却益に加え、 JSAの決算期変更影響などのためとしています。

通期最終利益(億円)

| 銘柄名 | 三菱HCキャピタル |

| 2019年3月期 | 687 |

| 2020年3月期 | 707 |

| 2021年3月期 | 553 |

| 2022年3月期 | 994 |

| 2023年3月期 | 1162 |

| 2024年3月期 | 1238 |

| 2025年3月期(会社予想) | 1350 |

2019年からの通期最終利益をみていきますが、コロナショックで業績が落ち込んだ2021年以外は順調に増益傾向となっています。2023年に業績が伸びている要因は、2021年に完全子会社化した米国の海上コンテナリース会社CAIの利益貢献や貸倒関連費用の減少としており、前期は航空事業やロジスティクス事業における利益の計画比上振れや不動産事業、環境エネルギー事業における売却益の計画比が上振れたためとしています。

そんななか、今期は前期特別利益の反動影響もありますが、航空事業をはじめとした各事業の伸長や前期に計上した大口損失の剥落などにより更に増益の予測にしているなか、第2四半期時点の通期進捗率は45.7%と目安の50%を下回っていますが、航空セグメントやロジスティクスセグメントは期初計画を上回る業績推移を見込んでおり、環境エネルギーセグメントも下期に期初計画を上回る売却益を見込んでいるとの事ですので大丈夫かと思います。

配当推移

| 銘柄名 | 三菱HCキャピタル |

| 2015年 | 9.5 |

| 2016年 | 12.3 |

| 2017年 | 13 |

| 2018年 | 18 |

| 2019年 | 23.5 |

| 2020年 | 25 |

| 2021年 | 25.5 |

| 2022年 | 28 |

| 2023年 | 33 |

| 2024年 | 37 |

| 2025年(会社予想) | 40 |

2015年からの配当推移をまとめていますが順調に増配傾向が続いており、連続増配は前期までで25期連続です。増配額もコロナショック時の2021年は0.5円とぎりぎりの増配でしたが、前期は4円、今期も3円の増配見込みと、ここ数年の増配幅は好調な業績を背景に大きくなっています。

三菱HCキャピタルの配当方針は、株主還元は配当によって行うことを基本とし、利益成長を通じて配当総額を持続的に高めていくとしており、具体的な目安は配当性向40%以上としています。

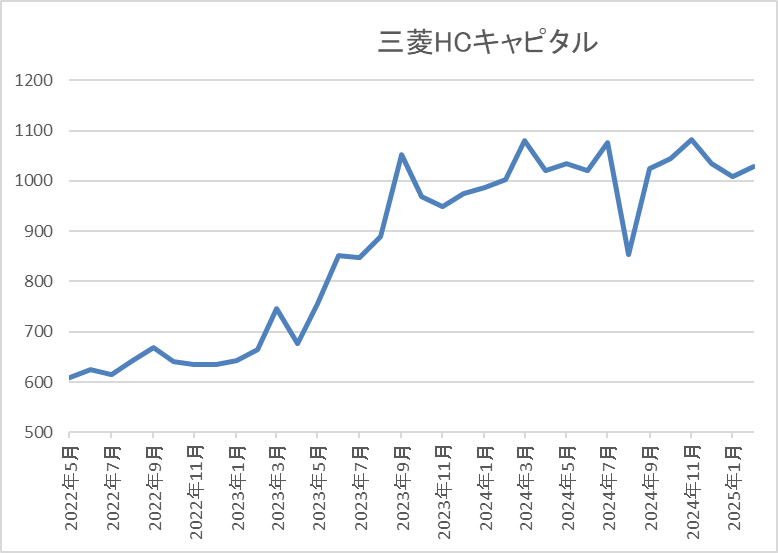

株価推移

株価は2020年11月に437円まで下がりましたが、その後は上下を繰り返しながら値を戻しています。

そして、2023年春以降は上昇ペースが加速して9月には1000円を超える場面もありましたが、そこからは約1年半1000円前後で停滞が続いています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱HCキャピタル | 8593 | 1020 | 10.8 | 0.85 | 40 | 3.92 | 42.5 |

ここ数年の株価は停滞が続いているなか、増配は継続していますので配当利回りは3%後半となっています。

業績も過去最高益が続いていますのでPER、PBRは市場平均よりも割安で、配当性向は42%付近と方針通りの水準です。

投資判断

今までの内容から三菱HCキャピタルの投資判断ですが、業績は過去最高益が続いているなか配当も20年以上連続増配が続いているほど株主還元力も抜群です。それにも関わらず、ここ1年半くらいの株価は1000円前後で停滞が続いており、全体の上げ下げとは全く関係ない状況が続いています。

以上の点を踏まえると、今までの配当推移から今後の継続的な増配が期待できる事や安定している株価は長期間の保有が前提の高配当株として最適の銘柄に思えますので、売却どころか更なる買い増しを行いたくなる銘柄です。

【5020】ENEOS

3番目の銘柄はENEOSです。ENEOSは日本を代表するエネルギー・資源・素材企業グループで、石油や天然ガス開発、金属事業などを手掛けており、サービスステーション「ENEOS」の数は全国で1万を超えています。

また、再生エネルギーや水素・バイオ燃料などエネルギートランジションの実現に向けた取り組みも加速させています。

直近決算

ENEOSは11月13日に第2四半期決算を発表しており、最終利益は681億円と前年同期比1035億円の減益となっていますが、通期最終利益を100億円上方修正し、配当も4円増配の年間26円予測で発表しています。

業績上方修正の要因は、円の対ドル相場および銅価格が前回予想の前提より高水準で推移しているためとの事です。

通期最終利益(億円)

| 銘柄名 | ENEOS |

| 2019年3月期 | 3223 |

| 2020年3月期 | -1879 |

| 2021年3月期 | 1139 |

| 2022年3月期 | 5371 |

| 2023年3月期 | 1437 |

| 2024年3月期 | 2881 |

| 2025年3月期(会社予想) | 2200 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックによるガソリン需要の減少に加え原油価格の下落で大きな赤字に転落していますが、2022年は資源価格の上昇などにより石油、天然ガスや金属セグメントが大幅増益となり過去最高益の水準へ大きく回復しています。

ただ、2023年は商品市況の反落で大きく減益となっており、前期は底堅く推移している原油価格による白油マージンの良化や円安の追い風で大きく増益となりましたが、今期は期初から前期の反動を想定して減益予測としていたなか、第2四半期決算で上方修正を発表しましたが、依然前期比2割以上の減益見込みとなっています。

配当推移

| 銘柄名 | ENEOS |

| 2015年 | 16 |

| 2016年 | 16 |

| 2017年 | 16 |

| 2018年 | 19 |

| 2019年 | 21 |

| 2020年 | 22 |

| 2021年 | 22 |

| 2022年 | 22 |

| 2023年 | 22 |

| 2024年 | 22 |

| 2025年(会社予想) | 26 |

2015年からの配当推移を見ていきますが、2020年から前期までは22円で据え置きが続きました。ちなみにこの間の業績は先ほど触れた様に商品市況や為替の影響で大きく上下しており、2020年に至っては赤字に転落していましたので、配当の安定感が際立っているかと思います。

そんななか、今期も期初時点では年間22円の据え置き見込みで発表していましたが、第2四半期決算で4円の増配が発表された事で久しぶりに増配の予測になっています。

ENEOSの配当方針は安定的な配当継続に配慮し、2025年度までの中期経営計画中は年間22円を下限としたうえ、3か年平均で在庫影響除き当期利益の50%以上を配当と自社株買いで還元するとしています。

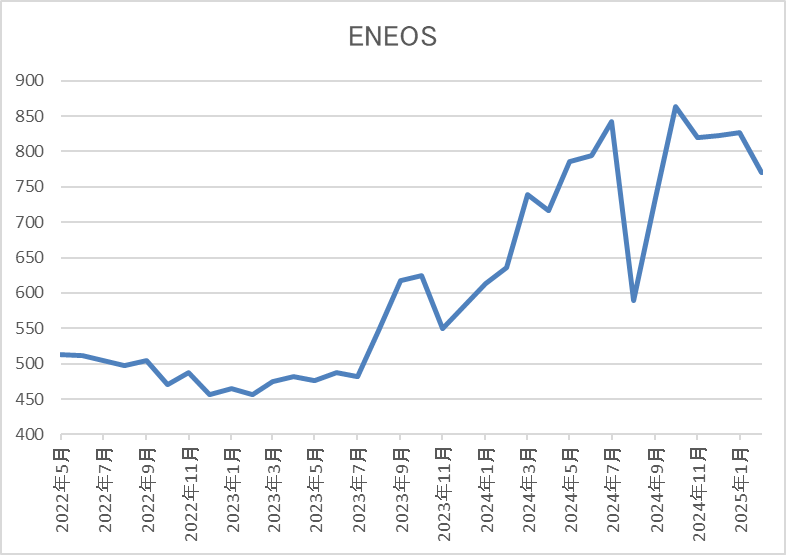

株価推移

株価はコロナショックで320円まで値を下げましたが、約1年をかけて500円付近まで上昇しています。

その後は400円台で停滞する期間が長かったですが、2023年後半からは上昇傾向で、去年7月には865円まで上昇しましたが、直近は750円前後で推移しています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ENEOS | 5020 | 767.9 | 9.5 | 0.67 | 26 | 3.39 | 32.1 |

最近の株価は去年の高値から下落しているなか、配当は久しぶりに増配予測になっていますので配当利回りは3%台となっています。

今期業績は依然減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は32%付近と余裕を感じる水準です。

投資判断

今までの内容からENEOSの投資判断について、増減の激しい業績は長期保有向けの銘柄ではないですが、配当の安定感は際立っており、特に今期は久しぶりに増配見込みとなっていますので、今後は継続的な増配も期待できるかもしれません。

以上の点に加え、株価はここ数年の高値圏で推移していますが、安定感のある値動きも続いていますので、1000円の大台を目指して永久に保有したい銘柄です。

【8031】三井物産

4番目の銘柄は三井物産です。三井物産は5大総合商社の一角で、従来から資源部門に強みを持っていましたが、現在は非資源部門への収益構造改革も進めているところです。

そんななか、数年前の業績は商品市況上昇や円安の影響で過去最高益を更新し続けていましたが、直近は減益傾向が続いています。

直近決算

三井物産は2月4日に第3四半期決算を発表しており、最終利益は6521億円と前年同期比743億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因は、鉄鉱石や原料炭市況の悪化に加え、資産入れ替えに伴う利益の減少などが影響したためとしています。

通期最終利益(億円)

| 銘柄名 | 三井物産 |

| 2020年3月期 | 3915 |

| 2021年3月期 | 3354 |

| 2022年3月期 | 9147 |

| 2023年3月期 | 11306 |

| 2024年3月期 | 10636 |

| 2025年3月期(会社予想) | 9200 |

2020年からの通期最終利益を見ていきますが、コロナショックの影響を受けた2021年までは減益傾向が続きましたが、2022年はコロナからの経済回復や商品市況上昇に円安の追い風も加わり、過去最高益の水準へV字回復しています。

そして、2023年も好調な動きが継続した事で最終利益は1兆円の大台を超える大幅増益となっていますが、前期は商品市況の反動で減益となっており、今期も更に減益見込みにしているなか、第3四半期時点の通期進捗率も71%付近と微妙な水準ですが、第4半期には資産リサイクル益やエネルギーの季節性収益を見込むとして、全体としては順調な進捗としていますので最終着地に期待したいです。

配当推移

| 銘柄名 | 三井物産 |

| 2015年 | 32 |

| 2016年 | 32 |

| 2017年 | 27.5 |

| 2018年 | 35 |

| 2019年 | 40 |

| 2020年 | 40 |

| 2021年 | 42.5 |

| 2022年 | 52.5 |

| 2023年 | 70 |

| 2024年 | 85 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、コロナ前は据え置きや減配の年もありましたが、最近は順調に増配傾向となっています。特にここ数年の増配幅は業績好調を背景に大きくなっており、今期見込みは2015年と比較すると3倍以上の水準です。

三井物産の配当方針は、2026年3月期までは現行の年間100円を下限とし、配当維持または増配を行う方針で、具体的な目安を基礎営業キャッシュフローの37%程度としています。

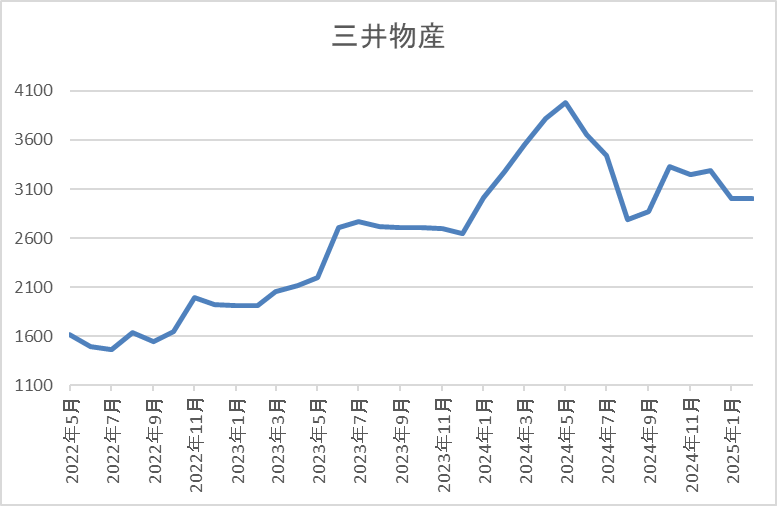

株価推移

株価はコロナショックで689円まで下落した後は、上下を繰り返しながらも右肩上がりの状況が続きました。

そんななか、去年は更に上昇ペースが加速して5月には4182円まで上昇しましたが、その後は売られ、直近は3000円前後まで下落しています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井物産 | 8031 | 2900 | 9.1 | 1.11 | 100 | 3.45 | 31.3 |

最近の株価は下落が続いているなか、配当は大幅増配が続いていますので配当利回りは3%半ばとなっています。

今期業績は減益見込みですがPERは市場平均よりも割安で、配当性向は31%付近と余裕を感じる水準です。

投資判断

今までの内容から三井物産の投資判断について、前期以降の業績は減益が続いていますが、数年前と比較すると依然高水準を維持しており、配当も大幅増配が続いています。減益が続いている要因は商品市況の反落が主因で、この辺りは同じ総合商社の伊藤忠が非資源部門に強みを持っている事で増益が続いている事を踏まえると、対照的な動きとなっています。

ただ、三井物産も非資源部門への収益構造改革を進めており、また商品市況も一時期と比べると安定してきていますので、多少株価が下がったところで全く売る気は起きません。

【8306】三菱UFJFG

5番目の銘柄は三菱UFJFGでメガバンクの三菱UFJ銀行を中核に持つ金融持株会社で国内最大手の金融グループです。三菱UFJ銀行のほか、三菱UFJ証券やリースの三菱HCキャピタルなども傘下にしています。

そんななか、近年はアメリカやアジア、オセアニアを中心に海外への積極的な進出も進めており、直近の海外売上比率は5割を超えている状況です。

直近決算

三菱UFJFGは2月4日に第3四半期決算を発表しており、最終利益は1兆7489億円と前年同期比4510億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、日銀の利上げで貸し出し利ざやが改善した事や企業の資金需要も旺盛に推移した事に加え、保有株式の売却、持分法投資損益の増加影響などのためとしています。

通期最終利益(億円)

| 銘柄名 | 三菱UFJ |

| 2019年3月期 | 8726 |

| 2020年3月期 | 5281 |

| 2021年3月期 | 7770 |

| 2022年3月期 | 11308 |

| 2023年3月期 | 11164 |

| 2024年3月期 | 14907 |

| 2025年3月期(会社予想) | 17500 |

2019年からの通期最終利益を見ていきますが、コロナショックで大幅減益となった2020年以外は概ね増益傾向で、2022年はコロナショックによる倒産に備えていた与信関連費用の戻り入れなどの影響で最終利益は過去最高益となる1兆円の大台に乗せています。

そして、前期も貸金収益や海外の融資関連に加え、受託財産業務など資産運用ビジネスを中心に各種手数料収入が増加した事などで過去最高益を大きく更新しており、今期も好調な流れは続くとして更に増益の予測としているなか、第3四半期時点の通期進捗率も99%付近と既に今期見込みをほぼ達成している状況ですので、5月発表の本決算は凄い事になりそうです。

配当推移

| 銘柄名 | 三菱UFJ |

| 2015年 | 18 |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 19 |

| 2019年 | 22 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 28 |

| 2023年 | 32 |

| 2024年 | 41 |

| 2025年(会社予想) | 60 |

2015年からの配当推移を見ていきますが、2018年頃からは順調に増配傾向です。コロナショックで業績が落ち込んだ2021年は据え置きでしたが、ここ数年は業績好調を背景に増配額も大きくなっており、前期は過去最高の引き上げ幅となる9円の増配、今期も期初から同額の増配見込みとしていましたが、第2四半期決算で更に10円増額された事で合計19円の大幅増配見込みになっています。

三菱UFJの配当方針は、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針にしており、具体的な目安は配当性向40%程度としています。

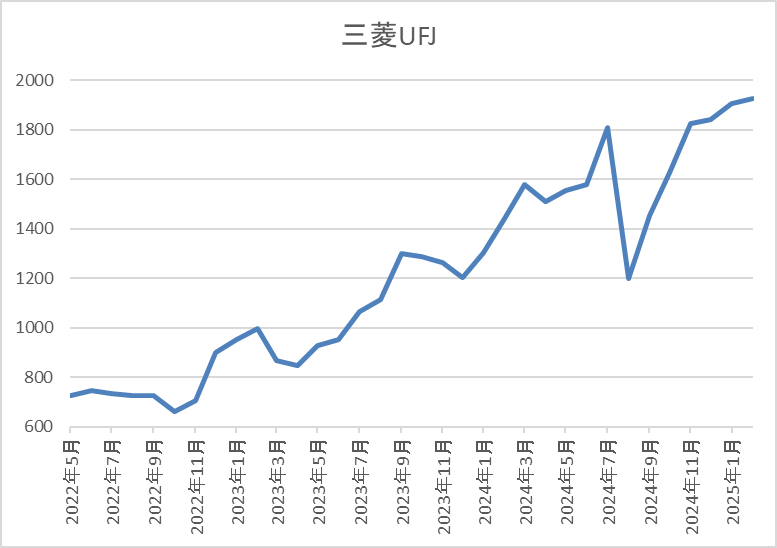

株価推移

株価はコロナショックで380円まで売られた後は上下を繰り返しながらも順調に上昇していました。

そして、去年は今後の金利先高観が高まった事や全体の強さもあって上昇ペースが加速し、直近は1900円前後で推移しています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱UFJ | 8306 | 1912.5 | 12.6 | 1.09 | 60 | 3.14 | 39.7 |

最近の株価は上場来の高値付近まで上昇していますが、大幅増配が続いていますので配当利回りは3%台を維持しています。

業績は過去最高益が続いていますのでPERは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱UFGFGの投資判断について、ここ数年の業績は過去最高益が続いており、今期も第3四半期時点の通期進捗率は99%付近ですので、第4四半期で多少の調整は入れてくると思いますが、5月発表の本決算では凄い数字が出てきそうです。実際、1月の利上げが今期業績に与える影響は約200億円としていますが、利上げ後1年目は約1000億円、3年目は約1800億円を想定としていますので末恐ろしいです。

以上の点を踏まえると、現在の株価は上場来の高値付近で推移していますが、2000円の大台すら通過点に思えますので、新NISAで永久に保有したい銘柄です。

【9412】スカパーJSAT

最後の銘柄はスカパーJSATで日本唯一の衛星通信専業会社です。メイン事業は衛星多チャンネル「スカパー!」などを運営しているメディア事業と軌道衛星を活用した衛星通信サービスを展開している宇宙事業となっています。

そんななか、スカパーJSATは「未知を価値に」をテーマに、この地上から宇宙へ広がる空間で世界が驚くビジネスを展開していく方針です。

直近決算

スカパーJSATは2月5日に第3四半期決算を発表しており、最終利益は144億円と前年同期比11億円の増益となっているなか、通期最終利益の予測を10億円上方修正し、配当も5円増額の年間27円へ修正しています。

業績上方修正の要因は、メディア事業が計画を上回って進捗している事や事業運営上のコスト低減などのためとしています。

通期最終利益(億円)

| 銘柄名 | スカパーJSAT |

| 2021年3月期 | 133 |

| 2022年3月期 | 145 |

| 2023年3月期 | 158 |

| 2024年3月期 | 177 |

| 2025年3月期(会社予想) | 190 |

2021年からの通期最終利益を見ていきますが、順調に増益が続いています。業績好調の要因は、グローバル・モバイルなどの収益貢献や新領域での順調な案件獲得などで宇宙事業が堅調に推移しているためとしています。

そんななか、前期も宇宙事業において、国内や海外事業が引き続き堅調である事や衛星画像販売、国内衛星ビジネス分野などの拡大に加え、メディア事業も収支改善策が進んだ事で過去最高益となっており、今期も2030年を見据えた成長のための先行投資を行いながら、基盤となる事業の収益性・生産性向上を図るとして、期初から増益見込みにしていたなか、第3四半期決算で上方修正を発表していますが、通期進捗率は76%付近と順調に推移しています。

配当推移

| 銘柄名 | スカパーJSAT |

| 2015年 | 12 |

| 2016年 | 14 |

| 2017年 | 18 |

| 2018年 | 18 |

| 2019年 | 18 |

| 2020年 | 18 |

| 2021年 | 18 |

| 2022年 | 18 |

| 2023年 | 20 |

| 2024年 | 21 |

| 2025年(会社予想) | 27 |

2015年からの配当推移について、数年前は18円で横ばいの時期が長かったですが、2023年以降は好調な業績と連動して増配が続いています。そんななか、前期までの増配幅は1円から2円と物凄く大きい訳ではなく、今期も期初時点では1円の増配見込みとしていましたが、第3四半期決算で増額された事で一気に6円の大幅増配予測になっています。

スカパーJSATの配当方針は、年間16 円以上、配当性向30 %以上の条件を満たす額を前提に安定配当方針を継続としています。

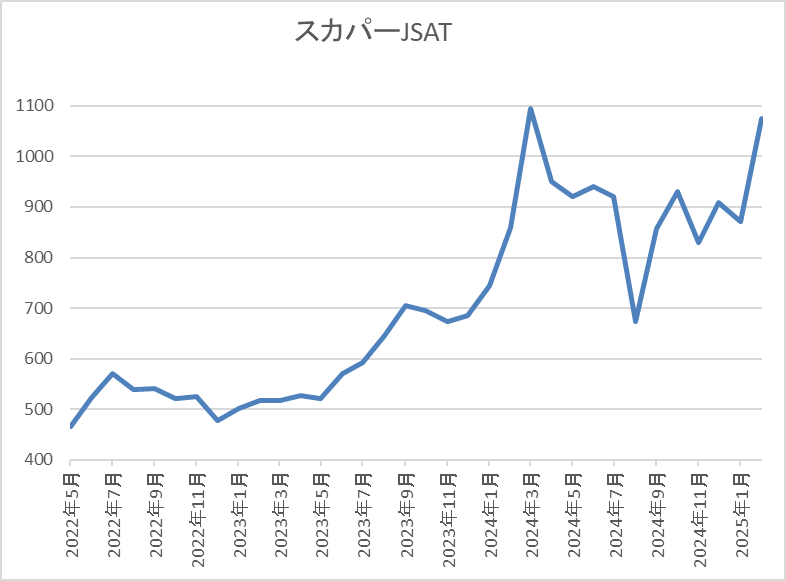

株価推移

株価はコロナショックで338円まで売られた後、急速に500円台まで反発しましたが、そこからは400円台で停滞する時期が続きました。

しかし、2023年夏以降は上昇ペースが加速して去年3月には1107円まで上昇し、その後は600円台まで反落しましたが、直近は今回の決算を受けて再び1100円前後まで上昇しています。

株価指標(2025年2月6日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スカパーJSAT | 9412 | 1074 | 16.0 | 1.12 | 27 | 2.51 | 40.2 |

直近の株価は大きく上昇しましたので、配当も大幅増配見込みになりましたが配当利回りは2%半ばとなっています。

業績は過去最高益が続いていますがPER、PBRは市場平均並みで、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からスカパーJSATの投資判断について、第3四半期上方修正の要因はメディア事業の計画比上振れとしていましたが、最近は宇宙事業が主力事業になっている事は間違いなく、社長も「うちは放送会社ではない」と明言しています。実際、先日も低軌道で地球を周回する観測衛星10基の打ち上げを発表しており、今後も宇宙事業は国策とも絡み成長していく事が期待できそうです。

以上の点を踏まえると、既に私が購入した2022年から株価は大きく上昇していますが、更にロケットの様な急騰も期待できそうですので、永久に保有したい銘柄です。

まとめ

今回は個人的に新NISA最大のメリットだと感じている非課税保有期間の無制限化を活かすためにも、永久に保有したいと思える6つの高配当株を検証しました。銘柄によっては最近の株価上昇により配当利回りが2%台まで低下し、高配当株と呼ぶには少し物足りない水準になっているケースもありますが、いずれの銘柄も今後の更なる増配によって配当利回りの上昇が期待できそうに感じています。

高配当株投資は購入銘柄の選定や購入時期の見極めも、もちろん大切ですが、株価が上がろうと下がろうと保有し続ける強靭なメンタルが何よりも大切ですので、新NISAのメリットを最大限活かすためにも、改めて永久保有を心に誓いたいと思っています。

永久に保有したい6銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント