数年前までの米ドル為替は1ドル110円前後で安定した値動きが続いていましたが、ここ2年くらいは大きく円安方向へと振れており、去年10月には1ドル150円を超える場面もありました。

最近の為替が円安に進んでいる大きな要因は日米の金利差拡大で、日本は大規模金融緩和策の継続で金利を据え置いていましたが、アメリカは2022年の春頃より利上げを進めた事で日米の金利差が拡大し、必然的に金利の低い円が売られ、金利の高いドルが買われる構図が続きました。

しかし、日本も今年は利上げの可能性が高まるなか、アメリカは数回の利下げが見込まれていますので、今後は今までとは逆に日米の金利差が縮小する展開となりそうです。

そうなると今年の為替は円高が進む可能性が高いですので、今回は円高時にメリットがある4つの高配当株を検証していきます。

【2060】フィード・ワン

最初の銘柄はフィード・ワンです。

フィード・ワンは畜産や水産用の配合飼料を製造する飼料メーカーで主要株主は三井物産です。

国内のみに限らずベトナムやインドでも事業を展開しており、グローバルな飼料メーカーを目指す方針です。

そんななか、畜産飼料原料の約50%を占めるとうもろこしは海外からの輸入が多いため、今後為替が円高に振れると仕入れコストの部分で業績の追い風になります。

直近決算

フィード・ワンは11月8日に第2四半期決算を発表しており、最終利益は19億円と前年同期の赤字から大きく回復していますが、通期最終利益、年間配当予測に変更はありません。

黒字回復の要因は、原材料価格やエネルギー価格の高騰などによる売上原価上昇を、販売価格改定などによりカバーできたためとの事です。

通期最終利益(億円)

| 銘柄名 | フィード・ワン |

| 2019年3月期 | 46 |

| 2020年3月期 | 38 |

| 2021年3月期 | 44 |

| 2022年3月期 | 36 |

| 2023年3月期 | 10 |

| 2024年3月期(会社予想) | 23 |

2019年からの通期最終利益を見ていきますが、2019年に過去最高益を記録したあと2021年は増益となっていますが、その後は減益傾向が続きました。

前期減益の要因は、ロシアウクライナ情勢による穀物などの供給不安と急激な円安進行から多くの原料価格が歴史的な高騰を続けた事や燃料高騰の影響としています。

今期は飼料の販売数量増加や高付加価値製品の拡販に加え、価格改定により増益の見込みにしているなか、第2四半期時点の通期進捗率は83%付近とかなり順調に推移しています。

配当推移

| 銘柄名 | フィード・ワン |

| 2015年 | 15 |

| 2016年 | 20 |

| 2017年 | 22.5 |

| 2018年 | 22.5 |

| 2019年 | 22.5 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 25 |

| 2023年 | 25 |

| 2024年(会社予想) | 25 |

2015年からの配当推移を見ていきますが、2020年以降は年間25円で据え置きが続いています。

前期は業績が大きく減益となるなか配当性向が100%に迫る水準まで上昇しましたが減配はしておらず、今期は大きく増益見込みですが、現状は据え置きの予測になっています。

フィード・ワンの配当方針は安定配当を基本とし、連結配当性向25%以上を目標にしています。

株価推移

株価は2017年10月に1765円の高値を付けた後は右肩下がりの状況が続き、2022年5月には625円まで値を下げました。

しかし、去年春以降は上下を繰り返しながらも反発し、直近は850円前後で推移しています。

株価指標(2024年1月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| フィード・ワン | 2060 | 847 | 14.1 | 0.68 | 25 | 2.95 | 41.6 |

最近の株価は上昇していますが、ここ数年の配当は据え置きですので配当利回りは3%前後の水準です。

今期業績は増益見込みですがPERに割安感はなく、配当性向は42%付近となっています。

投資判断

今までの内容からフィード・ワンの投資判断ですが、前期業績は円安を一因とした原材料費高騰の影響を受けて低迷し、今期も現状円安は継続していますが、とうもろこしの生産見通し上振れにより輸入価格が下がった事や価格改定により業績は回復しています。

そんななか、今後のとうもろこし価格がどうなるかは分かりませんが、為替は冒頭で触れた様に円高に進む可能性がありますので、その場合は更に業績の追い風となりそうです。

以上の点を踏まえ、前期配当は大幅減益のなかでも減配しなかった株主還元姿勢や最近の株価は上昇していますが、まだまだ数年前の半値付近である事も含め、今年気になる銘柄です。

【2502】アサヒグループHD

2番目の銘柄はアサヒグループHDで、アサヒビールやアサヒ飲料などを傘下に持つ持株会社です。

アルコール類はスーパードライやクリアアサヒが主力商品で、WONDAや十六茶などのソフトドリンクも手掛けています。

そして、直近の海外売上比率は5割に迫るほど、国際的な企業です。

直近決算

アサヒグループHDは12月決算ですので11月10日に第3四半期決算を発表しており、最終利益は1330億円と前年同期比186億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、大幅なコストアップを上回る増収効果とコスト効率化の影響としています。

通期最終利益(億円)

| 銘柄名 | アサヒHD |

| 2018年12月期 | 1510 |

| 2019年12月期 | 1422 |

| 2020年12月期 | 928 |

| 2021年12月期 | 1535 |

| 2022年12月期 | 1515 |

| 2023年12月期(会社予想) | 1610 |

2018年からの通期最終利益を見ていきますが、コロナショックの影響を受けて大幅減益となった2020年以外は1500億円前後で安定しています。

そんななか、2022年は原材料価格上昇の影響を大きく受けた事で減益となっていますが売上は大きく伸びており、前期は持続的成長を目指したプレミアム戦略や価格改定を推進するとして増益見込みにしているなか、第3四半期時点の通期進捗率は83%付近と順調に推移していますので、2月13日発表予定の本決算に期待が持てそうです。

配当推移

| 銘柄名 | アサヒHD |

| 2015年 | 50 |

| 2016年 | 54 |

| 2017年 | 75 |

| 2018年 | 99 |

| 2019年 | 100 |

| 2020年 | 106 |

| 2021年 | 109 |

| 2022年 | 113 |

| 2023年(会社予想) | 115 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いています。

そして、業績が大きく落ち込んだ2020年でも増配しており、2015年と比較すると前期見込みは2倍以上に増えています。

アサヒグループHDの配当方針は、配当性向35%程度を目途とした安定的な増配を行う方針で、配当性向は2025年までに40%を目指すとしています。

株主優待

アサヒグループHDには株主優待が設定されており、保有株数によって自社商品の詰め合わせセットがもらえますので内容を表にまとめています。

| 保有株数 | 金額 |

| 100株以上500株未満 | 1000円相当 |

| 500株以上1000株未満 | 2000円相当 |

| 1000株以上 | 3000円相当 |

自社商品セットは、株主限定のプレミアムビールや清涼飲料水の詰め合わせセットなどから選べますのでアサヒグループファンには嬉しい優待です。

株価推移

株価はコロナショックで3006円まで売られた後、2021年9月には5684円まで上昇しました。

しかし、その後はじわじわと値を下げ去年1月には4000円を割れる場面もありましたが、直近は5500円前後まで反発しています。

株価指標(2024年1月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アサヒHD | 2502 | 5557 | 17.5 | 1.17 | 115 | 2.07 | 36.2 |

配当は増配が続いていますが、最近の株価は上昇している事で配当利回りは2%前後となっています。

今期業績は増益見込みですがPER、PBRは市場平均より割高で、配当性向は36%付近と方針通りの水準です。

投資判断

今までの内容からアサヒグループHDの投資判断について、業績は安定しているなか増配を継続していますが、直近の株価も上昇傾向ですので配当利回りは2%前後まで低下しています。

しかし、コロナショックでも減配していない配当推移や「2025年までに配当性向40%を目指し安定的な増配を行う」とする配当方針を踏まえると、今後の増配にも期待できそうです。

そんななか、今回のテーマである円高が進むと原材料費の部分でメリットとなりますので、将来の増配を期待して注目しておきたい銘柄です。

【1332】ニッスイ

3番目の銘柄はニッスイで水産品の加工や物流を手掛ける大手水産メーカーです。

世界各海域での水産物漁獲から買付、養殖、加工などを手掛ける水産事業と家庭用・業務用冷凍食品や缶詰、練り製品などを手掛ける食品事業が主力事業です。

水産メジャーとして世界各地にネットワークを持っており、直近の海外売上比率は4割近くを占めています。

直近決算

ニッスイは11月6日に第2四半期決算を発表しており、最終利益は116億円とほぼ前年並みの数字で、通期最終利益、年間配当予測に変更はありませんでしたが、通期の売上予測を200億円上方修正しています。

最終利益が前年並みだった要因は、為替の影響に加え食品の値上げ効果もあり売上は増収でしたが、主力の鮭鱒・すりみなどの市況が調整局面に入ったことで評価減が発生した事や商事事業が高値疲れで今後の市況を見据えた買い控えなどの影響があったためとしています。

通期最終利益(億円)

| 銘柄名 | ニッスイ |

| 2019年3月期 | 153 |

| 2020年3月期 | 147 |

| 2021年3月期 | 143 |

| 2022年3月期 | 172 |

| 2023年3月期 | 212 |

| 2024年3月期(会社予想) | 215 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響を受けた2021年頃は減益が続きました。

しかし、2022年以降はコロナからの経済回復や国内養殖事業の改善に加え、堅調な市況価格の影響もあり大きく業績が回復しており、前期は過去最高益を記録しています。

今期も堅調な流れは継続するとして更に増益の見込みにしているなか、第2四半期時点の通期進捗率は54%付近と順調に推移しています。

配当推移

| 銘柄名 | ニッスイ |

| 2015年 | 3 |

| 2016年 | 5 |

| 2017年 | 6 |

| 2018年 | 8 |

| 2019年 | 8 |

| 2020年 | 8.5 |

| 2021年 | 9.5 |

| 2022年 | 14 |

| 2023年 | 18 |

| 2024年(会社予想) | 20 |

2015年からの配当推移を見ていきますが順調に増配が続いています。

特に最近は好調な業績を背景に増配額も大きくなっており、今期見込みは2015年と比較すると7倍近い水準です。

ニッスイの配当方針は、長期的・総合的視野に立った企業体質の強化ならびに将来成長が見込まれる分野の事業展開に備えた内部保留も勘案しながら、経営環境の変化に対応して連結業績に応じた株主還元を行うとしています。

株主優待

ニッスイは株主優待が設定されており、保有株数によって自社商品の詰め合わせセットがもらえます。

具体的な金額は、500株以上で3000円相当、1000株以上で5000円相当となっており、最低単元の100株ではもらえませんので注意が必要です。

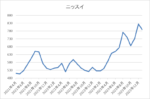

株価推移

株価は2019年に863円まで上昇しましたが、コロナショックで398円まで値を下げました。

その後は500円台で停滞する期間が長かったですが、去年春以降は上昇し直近は800円前後で推移しています。

株価指標(2024年1月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ニッスイ | 1332 | 790.1 | 11.4 | 1.03 | 20 | 2.53 | 28.9 |

配当は順調に増配が続いていますが、最近の株価も上昇傾向ですので配当利回りは2%半ばとなっています。

最近の業績は増益が続いていますのでPERは市場平均と比較して割安で、配当性向は29%付近と余裕を感じる水準です。

投資判断

今までの内容からニッスイの投資判断について、最近の業績や配当は順調に推移していますが、株価も上昇しているため配当利回りは2%台まで低下しています。

そんななか、今回のテーマである円高が進むと、もちろんニッスイは海外への売上も多いためマイナス要因になる部分もありますが、仕入れコストの部分ではメリットも出てきます。

以上の点を踏まえると、現在の配当利回りは2%台と高配当株としては少し寂しい水準ですが、今後の増益や増配を期待して狙いたくなる銘柄です。

【2109】三井製糖

最後の銘柄は三井製糖で業界最大手の製糖会社です。

「スプーン印」や「ばら印」で馴染みがある砂糖から機能性甘味料なども取り扱っており、主要取引先は三井物産です。

砂糖の原料は海外からの輸入に頼っている部分が多いため、原材料コストの部分で円高はメリットになります。

直近決算

三井製糖は10月31日に第2四半期決算を発表しており、最終利益は60億円と前年同期比56億円の増益ですが、通期最終利益、年間配当予測に変更はありません。

前期比大幅増益の要因は、フィンゴリモド「FTY720」の開発権及び販売権の許諾に基づく受取ロイヤリティーを第1四半期に計上したためとの事です。

ちなみに、フィンゴリモドとは免疫を抑制する免疫抑制剤の事です。

通期最終利益(億円)

| 銘柄名 | 三井製糖 |

| 2020年3月期 | 24 |

| 2021年3月期 | 27 |

| 2022年3月期 | 36 |

| 2023年3月期 | 79 |

| 2024年3月期(会社予想) | 75 |

2020年からの通期最終利益を見ていきますが、順調に増益が続いていたなか、前期は一気40億円以上の増益になっています。

前期業績が大きく増益となった要因は、フィンゴリモド「FTY720」の共同特許権者である田辺三菱製薬が開発権及び販売権の許諾に基づく受取ロイヤリティーに関し、2019年にノバルティス社からのロイヤリティー支払い義務を定める規定の一部は無効であるため、ロイヤリティー支払い義務がないと主張されていました。

しかし、2023年2月にノバルティス社の主張を全面的に否定する仲裁廷の判断を受け、受取ロイヤリティーなどを営業外収益で計上したためとしています。

この問題に関しては約4年という長い期間がかかりましたが、ようやく決着しており、過年度留保収益を一括で計上した事で業績も大きく伸びています。

配当推移

| 銘柄名 | 三井製糖 |

| 2015年 | 50 |

| 2016年 | 70 |

| 2017年 | 100 |

| 2018年 | 110 |

| 2019年 | 110 |

| 2020年 | 50 |

| 2021年 | 50 |

| 2022年 | 60 |

| 2023年 | 120 |

| 2024年(会社予想) | 120 |

2015年からの配当推移を見ていきますが、増減が激しくなっています。

数年前は100円を超える水準で推移していましたが、コロナショックの影響を受けた2020年は大きく減配となっており、業績が回復した前期は一気に2倍の水準へ増配となっています。

三井製糖の配当方針は総還元性向50%、そして連結配当性向が100%を超えない限り1株当たり配当金 60円を下限としています。

株主優待

三井製糖には株主優待が設定されており、100株以上の保有で1000円相当、200株以上の保有で3000円相当の自社製品がもらえます。

株価推移

株価は2017年には5000円に迫る水準まで上昇していましたが、コロナショックでは1644円まで売られました。

その後は2000円付近で停滞する時期が続きましたが、去年春以降は上昇し直近は3100円前後で推移しています。

株価指標(2024年1月19日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井製糖 | 2109 | 3120 | 13.4 | 0.90 | 120 | 3.85 | 51.6 |

最近の株価は上昇していますが、配当も大きく増配となっていますので配当利回りは3%後半の水準です。

数年前と比較して業績は大きく伸びていますがPERに割安感はなく、配当性向は52%付近となっています。

投資判断

今までの内容から三井製糖の投資判断について、直近の業績や配当はフィンゴリモド(FTY720)に絡む営業外収益の影響もあり大きく伸びています。

長い期間懸念事項となっていた問題が決着した事もあり、今後の業績にも期待できそうです。

そんななか、今年為替が円高に振れれば海外からの輸入が多い原材料費の部分でもメリットが出てくるかと思いますので、チェックしておきたい銘柄です。

まとめ

今回は今年想定される円高が業績の追い風となりそうな4つの高配当株を検証しました。円高は海外から原料を輸入している企業にとっては仕入れコストを抑えられる部分でメリットになりますので、業績の追い風となります。

ただ、途中でも触れた様に、海外企業への売上が多い銘柄にとっては円高メリットが相殺されてしまう可能性がありますので注意が必要です。

そんななか、年明けの為替はアメリカの利下げ観測が後退した事や新NISAによる買い需要でS&P500などのインデックス商品が買われている影響もあり円安に振れています。

以上の様に、今年想定通りに円高が進むかは日米の金融政策が大きく関係してきますので、その辺りの動向にも注目です。

コメント