今年の日本株は年明けから強い動きが続いていますが、1つの要因として期待されているのが新NISAによる買い需要です。

先日発表された日本株の売買動向によると、年明け相場で今のところ個人投資家は日本株を売り越している様ですが、ネット証券の口座開設数は大きく増えているとの事でしたし、新NISAもまだまだ始まったばかりですので、今後の株式市場に与える影響には引き続き期待できそうです。

そうなってくると、今後は「個人投資家に人気がある事」が1つの投資判断になってくる可能性がありますので、今回は個人投資家に人気があると個人的に思っている5つの高配当株を検証していきます。

【8473】SBIホールディングス

最初の銘柄はSBIホールディングスです。SBIホールディングスは国内最大手の証券会社「SBI証券」を中核に銀行業、暗号資産、ヘルスケアなどの子会社を抱えています。

2021年には新生銀行をTOBにより子会社化するなど企業買収を含め、拡大路線を進めています。

また、1月12日には傘下のSBI証券に対しIPOの初値を操作したとして、1週間の一部業務停止命令を受けましたが、年明け以降の株価は堅調に推移しています。

直近決算

SBIホールディングスは11月10日に第2四半期決算を発表しており、最終利益は370億円と前年同期比290億円の増益となっていますが、通期最終利益、年間配当予測は非開示のままです。

前期比大幅増益の要因は、活況な株式市場を背景にSBI証券を中心とする証券事業が伸長した事や前年同期に暗号資産市場の低迷や一部取引先の破綻などで暗号資産事業子会社における損失が発生していた反動としています。

通期最終利益(億円)

| 銘柄名 | SBI |

| 2019年3月期 | 525 |

| 2020年3月期 | 374 |

| 2021年3月期 | 810 |

| 2022年3月期 | 3668 |

| 2023年3月期 | 350 |

| 2024年3月期(会社予想) | ‐ |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響で減益となっていますが、2022年は一桁違うレベルで増益になっています。

2022年の業績が急激に伸びた要因は新生銀行の子会社化に絡むもので、負ののれん発生益を2000億円以上計上した事で大幅増益になっており、前期は負ののれん発生益の反動や暗号資産事業で損失が膨らんだ影響で大きく減益となりました。

今期は先程お伝えした様に証券事業の堅調な動きなどで第2四半期時点は前期比大幅増益で推移していますが、業績に与える株式市場などの変動要因による影響が極めて大きいとして、通期見通しは例年通り非開示になっています。

配当推移

| 銘柄名 | SBI |

| 2015年 | 35 |

| 2016年 | 45 |

| 2017年 | 50 |

| 2018年 | 85 |

| 2019年 | 100 |

| 2020年 | 100 |

| 2021年 | 120 |

| 2022年 | 150 |

| 2023年 | 150 |

| 2024年(会社予想) | 30(中間) |

2015年からの配当推移について、たまに据え置きの年はありますが増配ペースには勢いがあり、前期配当は2015年と比較すると4倍以上の水準です。

今期見込みは業績同様に非開示となっていますが、中間配当は前期と同じ30円で決定しています。

SBIホールディングスの配当方針は、配当金総額に自己株式取得額を加えた総還元額を当面の間、金融サービス事業において子会社等株式売却益などの特殊要因を除いた税引前利益の30%程度を目安としています。

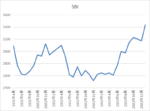

株価推移

株価はコロナショックで1275円まで売られた後は、3000円付近まで急速に値を戻しました。

その後は、2000円台で停滞する時期も続きましたが、今年に入ると急騰し直近は3500円前後で推移しています。

株価指標(2024年1月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SBI HD | 8473 | 3568 | ‐ | 0.90 | ‐ | ‐ | ‐ |

年明け以降の株価は急騰していますが、前期の配当150円で計算すると配当利回りは4%台となります。

通期の業績見込みを公表していないため、PERや配当性向は算出できない状況です。

投資判断

今までの内容からSBIホールディングスの投資判断ですが、国内最大手のSBI証券を中核にSBI新生銀行や保険事業のSBIインシュアランスグループなど巨大な金融グループに成長しています。

そんななか、少し前までの株価は停滞が続いていましたが、年明け以降は一部業務停止命令の影響も関係なく急騰しています。

この辺りの動きは、年明け以降の活況な証券市場や業務停止命令が1週間と軽微なものだった事に加え、新NISAによる買い需要が影響している印象です。

以上の点を踏まえると、通期業績や配当の見込みが例年非開示な点はやりにくいですが、国内最大手の証券会社として個人投資家の人気は高いかと思いますので、今後に期待したい気持ちもあります。

【9433】KDDI

2番目の銘柄はKDDIです。

KDDIはNTT、ソフトバンクと並ぶ大手通信会社です。

モバイル通信サービスはauやUQ mobile、povoのマルチブランド戦略に取り組んでいますので、実際にKDDIの携帯を使用している人も多いかと思います。

そして、通信業界の直近業績は通信料金値下げの影響を受けていますが、金融やDX、決済事業などの通信部門以外の成長領域でカバーしている状況です。

直近決算

KDDIは11月2日に第2四半期決算を発表しており、最終利益は3686億円と前年同期比135億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は楽天ローミング収入の減影響はありましたが、通信料収入と注力領域の成長によるものとしています。

通期最終利益(億円)

| 銘柄名 | KDDI |

| 2019年3月期 | 6176 |

| 2020年3月期 | 6397 |

| 2021年3月期 | 6514 |

| 2022年3月期 | 6724 |

| 2023年3月期 | 6774 |

| 2024年3月期(会社予想) | 6800 |

2019年からの通期最終利益について、6000億円台で安定しているなかコロナショックも関係なく増益が続いています。

ここ数年は通信料金の値下げに加え、前期は2022年7月に大規模通信障害を引き起こし加入者への賠償額として総額約75億円を支払った事などが減要因として影響していましたが、DXや金融などの注力領域でカバーし増益を維持しています。

そして、今期は通信料収入の反転や注力領域の更なる成長などで増益見込みとしているなか、第2四半期時点の通期進捗率は54%付近と順調に推移しています。

配当推移

| 銘柄名 | KDDI |

| 2015年 | 56 |

| 2016年 | 70 |

| 2017年 | 85 |

| 2018年 | 90 |

| 2019年 | 105 |

| 2020年 | 115 |

| 2021年 | 120 |

| 2022年 | 125 |

| 2023年 | 135 |

| 2024年(会社予想) | 140 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、前期までで21期連続の増配を継続中です。

ここ数年の増配幅は5円から10円とものすごく大きいわけではありませんが、安定して増配している印象です。

KDDIの配当方針は配当性向40%超と利益成長に伴うEPS成長の相乗効果により、今後も持続的な増配を目指すとしています。

株主優待

KDDIには保有株数や保有継続年数によってカタログギフトがもらえる株主優待がありますので、内容を表にまとめています。

| KDDI | カタログギフト | カタログギフト |

| 保有株数/保有年数 | 5年未満 | 5年以上 |

| 100株~999株 | 3000円相当 | 5000円相当 |

| 1000株以上 | 5000円相当 | 1万円相当 |

ただ、先日1月16日に2025年度からの株主優待制度変更が発表され、今後は特典がPontaポイントなどへ変更になるとの事です。

詳細はまだ決まっていないとの事でしたが、現在のカタログギフトがもらえる株主優待は今期までとなる様ですので、やはり今年も株主優待廃止の流れは続きそうです。

株価推移

株価は通信料金の値下げ圧力を受けた2020年9月に2604円まで売られ後は、上下を繰り返しながらも上昇しています。

そんななか、年明け以降は急騰しており、株主優待変更を発表した翌日には88円安まで売られる場面はありましたが、すぐに切り返し直近は5000円前後で推移しています。

株価指標(2024年1月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| KDDI | 9433 | 4859 | 14.9 | 1.97 | 140 | 2.88 | 43.0 |

増配は継続していますが、最近の株価は大きく上昇していますので配当利回りは3%前後となっています。

業績は増益が続いていますがPER、PBRに割安感はなく、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からKDDIの投資判断ですが、じわじわと成長している業績や配当推移に加え、抜群の株主還元力は高配当株として理想的な銘柄だと思います。

特に最近は通信料収入の減少を金融やDXなどの注力領域でカバーしており、もはや通信会社で括れない事業内容になっています。

カタログギフトの廃止は残念でしたが、年明け以降の株価は新NISAによる買い需要もあってか急騰していますので、個人投資家の人気は高そうです。

【2730】エディオン

3番目の銘柄はエディオンで、家電量販店エディオンを全国に展開しており、グループの店舗数は1200を超えています。

そんななか、2022年はニトリHDと資本業務提携、去年はサンフレッチェ広島を子会社化するなど、M&Aを含め事業の多角化を進めています。

全国に店舗があるため知名度は抜群で店舗で使用できるギフトカードがもらえる株主優待もありますので、個人投資家に人気の銘柄です。

直近決算

エディオンは11月2日に第2四半期決算を発表しており、最終利益は72億円と前年同期比2億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、コロナ禍の終息に向けて行動制限が撤廃され、経済社会活動の正常化に向けた動きが加速した事や酷暑によりエアコンの販売が好調だったためとの事です。

通期最終利益(億円)

| 銘柄名 | エディオン |

| 2019年3月期 | 116 |

| 2020年3月期 | 109 |

| 2021年3月期 | 166 |

| 2022年3月期 | 131 |

| 2023年3月期 | 113 |

| 2024年3月期(会社予想) | 115 |

2019年からの通期最終利益について、100億円台で安定はしていますが2021年は大きく増益となっています。

2021年に業績が伸びた要因は、特別定額給付⾦⽀給やテレワーク、巣ごもり需要などの影響で、2022年はその反動もあり減益となりました。

前期は2022年に営業外収益として計上していたコロナによる大規模施設休業協力金などの反動で減益となっており、今期はほぼ据え置きの予測としていますが、第2四半期時点の通期進捗率は63%付近と順調に推移しています。

配当推移

| 銘柄名 | エディオン |

| 2015年 | 20 |

| 2016年 | 22 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 34 |

| 2021年 | 46 |

| 2022年 | 44 |

| 2023年 | 44 |

| 2024年(会社予想) | 44 |

2015年からの配当推移について、2021年までは順調に増配が続いていましたが、ここ数年は44円で据え置きが続いています。

ただ、2021年は第20期記念配当が5円実施されていましたので、記念配当を考慮すると2022年は実質的に増配となります。

エディオンの配当方針は株主への利益還元を経営の重要課題と認識しており、配当については業績および経営環境などを総合的に加味し配当性向30%以上の安定配当を基本⽅針としています。

株主優待

エディオンの株主優待は、エディオンなどで使用出来るギフトカードが貰える優待ですが、保有株数によってかなり細かく金額が設定されていますので内容を表にまとめています。

| 保有株数 | ギフトカード |

| 100株~499株 | 3,000円 |

| 500株~999株 | 10,000円 |

| 1000株~1999株 | 15,000円 |

| 2000株~4999株 | 20,000円 |

| 5000株~9999株 | 25,000円 |

| 10000株以上 | 50,000円 |

また1年以上の長期保有によって下記優待額が加算されますので、中長期投資家にとっては有難い優待です。

| 保有株数 | ギフトカード |

| 100株から999株 | 1,000円 |

| 1000株以上 | 2,000円 |

株価推移

株価はコロナショックで780円まで売られた後、1100円付近までは急速に反発しましたが、そこからは停滞する時期が続きました。

そんななか、去年はじわじわと上昇が続き、更に年明け以降は急騰して直近は1600円前後で推移しています。

株価指標(2024年1月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エディオン | 2730 | 1590 | 13.6 | 0.67 | 44 | 2.77 | 37.7 |

年明けの株価は上昇しているなか、ここ数年の配当も据え置きですので配当利回りは2%台となっています。

今期業績は前年並みですのでPERに割安感はなく、配当性向は38%付近と方針通りの水準です。

投資判断

今までの内容からエディオンの投資判断ですが、最近の業績はコロナ特需の反動もあり減益傾向ですが、100億円台で安定感はあります。

業績が安定している事でここ数年の配当も据え置きが続いていますが、今年コロナからの経済活動再開が更に加速すれば、そろそろ業績も上向きそうな気もします。

ただ、最近の株価は上昇が続いており、配当利回りも2%台まで低下していますので、今後の増配か株価下落で利回りが3%台に回復するまでは様子を見たい気持ちもあります。

【1925】大和ハウス

4番目の銘柄は大和ハウスです。

大和ハウスは大阪が本社の住宅総合メーカーですが、住宅の他に商業施設や事業施設も手掛けています。

また、現在25の国と地域で地域密着型の事業を展開するなど海外への進出も注力しています。

直近決算

大和ハウスは11月10日に第2四半期決算を発表しており、最終利益は1544億円と485億円の増益となっています。

業績好調に伴い通期最終利益を2630億円へ130億円上方修正し、配当も5円増額の年間140円で発表しています。

業績好調の要因は、開発物件売却について物流施設の売却が順調に進捗した事やホテル事業も順調に回復した事に加え、米国の戸建住宅の受注も堅調に推移したためとしています。

通期最終利益(億円)

| 銘柄名 | 大和ハウス |

| 2019年3月期 | 2374 |

| 2020年3月期 | 2336 |

| 2021年3月期 | 1950 |

| 2022年3月期 | 2252 |

| 2023年3月期 | 3083 |

| 2024年3月期(会社予想) | 2500 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で減益となった2021年以外は概ね順調に推移しています。

前期はコロナ影響の大きかったホテル運営事業での利益改善や米国戸建を中心に海外事業が堅調に推移した事で大きく増益となり過去最高益を記録しています。

今期は米国住宅事業の受注鈍化を想定し減益見込みにしていますが、当初計画より米国戸建住宅事業が好調に推移しているとして、先程お伝えした様に第2四半期決算で上方修正を発表しましたが、通期進捗率は59%付近と順調に推移しています。

配当推移

| 銘柄名 | 大和ハウス |

| 2015年 | 60 |

| 2016年 | 80 |

| 2017年 | 92 |

| 2018年 | 107 |

| 2019年 | 114 |

| 2020年 | 115 |

| 2021年 | 116 |

| 2022年 | 126 |

| 2023年 | 130 |

| 2024年(会社予想) | 140 |

2015年からの配当推移をまとめていますが、減配はもちろん据え置きの年もなく順調に増配が続いています。

コロナショックの影響を受けた2020年頃は増配幅が1円程度の年も続きましたが、最近の増配幅は業績好調を背景に大きくなっており、今期も第2四半期決算で5円の増額が発表された事で年間10円の増配予測になっています。

大和ハウスの配当方針は連結当期純利益35%以上、かつ一株当たり配当金額の下限は130円として業績に連動した利益還元を行い、かつ安定的な配当の維持に努めるとしています。

株価推移

株価はコロナショックで2230円まで売られた後は、上下を繰り返しながらも上昇しています。

その後、3000円付近で停滞が続く時期もありましたが、去年春以降は上昇が続き、年明け更に上昇した事で直近は4500円前後で推移しています。

株価指標(2024年1月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和ハウス | 1925 | 4494 | 10.9 | 1.19 | 140 | 3.12 | 34.1 |

配当は順調に増配が続いていますが、最近の株価は上昇していますので、配当利回りは3%前後となっています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は34%付近と方針通りの水準です。

投資判断

今までの内容から大和ハウスの投資判断ですが、今期業績は減益見込みですが数年前と比較すると順調に伸びており、配当も増配が続いています。

ただ、今期警戒していたアメリカの住宅市場の落ち込みや、国内も今後の金利先高観は住宅ローン金利の上昇に繋がりますので引き続き懸念事項ではあります。

以上の点を踏まえると、知名度が高く個人投資家の人気も高いですので、年明けの株価は大きく上昇していますが、もう少し今後の業績や経済動向を見守りたい気持ちもあります。

【8593】三菱HCキャピタル

最後の銘柄は三菱HCキャピタルです。

三菱HCキャピタルは機械や器具備品のリース、割賦販売、貸付を中心に、再生エネルギーや不動産、航空・モビリティ領域なども手掛けています。

また、直近業績の海外売上比率も3割程度に迫るほど国際的な企業です。

三菱HCキャピタルは高配当株が多いリース銘柄の中でも代表的な存在で、個人投資家にも人気があります。

直近決算

三菱HCキャピタルは11月10日に第2四半期決算を発表しており、最終利益は527億円と104億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、航空事業が着実に業績回復を続けた事や海上コンテナリース事業も期初計画比で好調に推移しましたが、期初計画外の米国不動産事業における損失や環境エネルギー事業における減損損失の影響としています。

通期最終利益(億円)

| 銘柄名 | 三菱HCキャピタル |

| 2019年3月期 | 687 |

| 2020年3月期 | 707 |

| 2021年3月期 | 553 |

| 2022年3月期 | 994 |

| 2023年3月期 | 1162 |

| 2024年3月期(会社予想) | 1200 |

2019年からの通期最終利益をみていきますが、コロナショックで業績が落ち込んだ2021年以外は順調に増益傾向となっています。

前期業績が好調の要因は、2021年11月に完全子会社化した米国の海上コンテナリース会社CAIの利益貢献や貸倒関連費用の減少としています。

そして、今期は前期に計上した税金費用の減額効果の剥落などの影響で微増益の見込みにしているなか、期初計画外の米国不動産事業における損失や環境エネルギー事業における減損損失の影響もあり、第2四半期時点の通期進捗率は44%付近と少し心配な水準になっています。

配当推移

| 銘柄名 | 三菱HCキャピタル |

| 2015年 | 9.5 |

| 2016年 | 12.3 |

| 2017年 | 13 |

| 2018年 | 18 |

| 2019年 | 23.5 |

| 2020年 | 25 |

| 2021年 | 25.5 |

| 2022年 | 28 |

| 2023年 | 33 |

| 2024年(会社予想) | 37 |

2015年からの配当推移をまとめていますが順調に増配傾向が続いており、連続増配は前期までで24期連続です。

増配額もコロナショック時の2021年は0.5円とぎりぎりの増配でしたが、ここ数年の増配幅は好調な業績を背景に大きくなっています。

三菱HCキャピタルの配当方針は、株主還元は配当によって行うことを基本とし、利益成長を通じて配当総額を持続的に高めていくとしており、具体的な目安は配当性向40%以上としています。

株価推移

株価は2020年11月に437円まで下がりましたが、その後は上下を繰り返しながら値を戻しています。

その後は停滞する時期もありましたが去年春以降は上昇ペースが加速し、直近は1000円前後とここ数年の高値圏で推移しています。

株価指標(2024年1月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱HCキャピタル | 8593 | 1017.5 | 12.2 | 0.88 | 37 | 3.64 | 44.2 |

最近の株価は上昇していますが、増配も継続している事で配当利回りは3%半ばとなっています。

業績も増益が続いている事でPER、PBRは市場平均と比較して割安で、配当性向は44%付近と方針通りの水準です。

投資判断

今までの内容から三菱HCキャピタルの投資判断について、今期業績は現状苦戦していますが、航空事業の純利益が下期偏重である事やアセット売却益の上振れも見込めるとしていますので、第3四半期以降でまだまだ挽回できる可能性は高そうです。

順調な業績のもと配当も20年以上連続増配が続いていますので、今後の増配にも期待できる。

そんななか、年明けからの株価は上昇していますが、配当利回りは依然3%台と高水準ですので、今年も気になる銘柄です。

まとめ

今回は個人投資家に人気が高いと個人的に思う5つの高配当株を検証しました。

冒頭でも触れた様に、今後は新NISAによる買い需要で個人投資家に人気がある銘柄に買いが集まる可能性があります。

そんななか、新NISAはまだ始まったばかりで、また制度自体は永遠に続きますので、今後も個人投資家に人気がある銘柄の株価は力強い動きが期待できます。

その様な意味では、今後の投資基準に個人投資家に人気が有るか無いかも大きなウエイトを占めると思いますので、投資判断に入れておきたいところです。

個人投資家に人気がある5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント