私が購入している高配当株には株主優待を実施している銘柄も多いですが、ここ数年の日本株は株主への公平な利益還元を要因に株主優待を廃止する企業も年々増えている状況です。確かに株主優待は、個人投資家向けに設定されている事が多く、外国人投資家や機関投資家など保有株数の多い投資家には恩恵が少ない事も事実ですので、廃止は仕方が無い流れで、個人的にも株主優待は、おまけ程度の気持ちで捉える様にしていました。

しかし、直近は株主優待を新設する企業や内容を拡充する企業もじわじわ増えており、少し雰囲気が変わってきている印象もありますので、今回は個人的に現在保有している銘柄の中から株主優待にも魅力を感じている5つの銘柄を紹介していきます。

【1925】大和ハウス

最初の銘柄は大和ハウスで大阪が本社の住宅総合メーカーですが、住宅の他に商業施設や事業施設も手掛けています。

また、アジアやオーストラリア、アメリカを中心に海外への進出も注力しており、直近の海外売上比率は16%程度まで増えている状況です。

株主優待

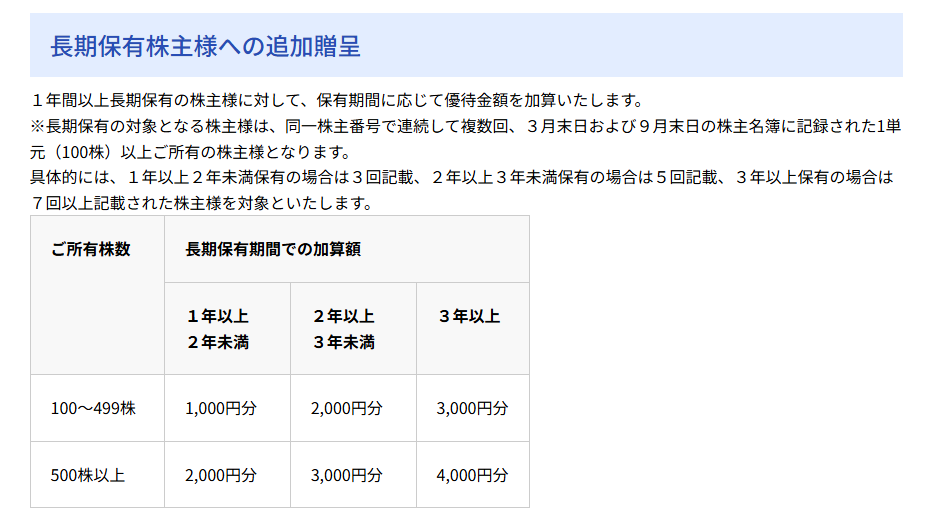

そんな大和ハウスの株主優待ですが、こちらの画像の様に保有株数によって全国の大和ハウスグループが運営するホテルやゴルフ場、ホームセンター、スポーツクラブなどの施設のほか、株主優待専用グルメギフトや社会貢献活動でも使用できる優待券がもらえます。

また、前期から貰える枚数が2倍に増えたうえ、3年以上の継続保有で更にもらえる優待券が2倍に増える様に内容が拡充されています。

そして、こちらがグルメギフトで選択できる商品ですが、去年までは100株で1000円分しか頼めませんでしたので、個人的には毎年カレーセットを頼んでいましたが、今年からは2000円に内容が拡充されましたので、今回はハンバーグセットを注文しています。

また、先ほどお伝えした様に、現在は3年以上の保有で優待券が2倍になるインセンティブも付いていますので、来年は明太子を頼もうかと考えています。

通期最終利益(億円)

| 銘柄名 | 大和ハウス |

| 2019年3月期 | 2374 |

| 2020年3月期 | 2336 |

| 2021年3月期 | 1950 |

| 2022年3月期 | 2252 |

| 2023年3月期 | 3083 |

| 2024年3月期 | 2987 |

| 2025年3月期 | 3250 |

| 2026年3月期(会社予想) | 2730 |

2019年からの通期最終利益について、コロナショックの影響で減益となった2021年以外は順調に増益が続いており、2023年には過去最高益を記録しましたが、2024年は国内の住宅市場における新設住宅着工戸数が前年比マイナスになった影響などで減益となりました。

しかし、前期は開発物件売却の順調な進捗や米国戸建住宅事業の拡大などによって再度過去最高益を更新しており、今期は前期の反動などを考慮して減益見込みとなっていますが、ここ数年業績に影響を与えていた退職給付の数理差異影響を除くと前年比5.6%程度の増益見込みとしています。

配当推移

| 銘柄名 | 大和ハウス |

| 2015年 | 60 |

| 2016年 | 80 |

| 2017年 | 92 |

| 2018年 | 107 |

| 2019年 | 114 |

| 2020年 | 115 |

| 2021年 | 116 |

| 2022年 | 126 |

| 2023年 | 130 |

| 2024年 | 143 |

| 2025年 | 150 |

| 2026年(会社予想) | 165 |

2016年からの配当推移をまとめていますが、減配はもちろん据え置きの年もなく順調に増配が続いており、連続増配は前期までで15年連続となっています。また、コロナショックの影響を受けた2020年頃は増配幅が1円程度の年も続きましたが、2024年は13円、前期も7円の増配と最近は増配幅も大きくなっていたなか、今期も創業70周年の記念配当10円が含まれてはいますが、期初から15円の大幅増配見込みで発表しています。

大和ハウスの配当方針は連結当期純利益35%以上、かつ一株当たり配当金額の下限は145円として業績に連動した利益還元を行い、かつ安定的な配当の維持に努めるとしています。

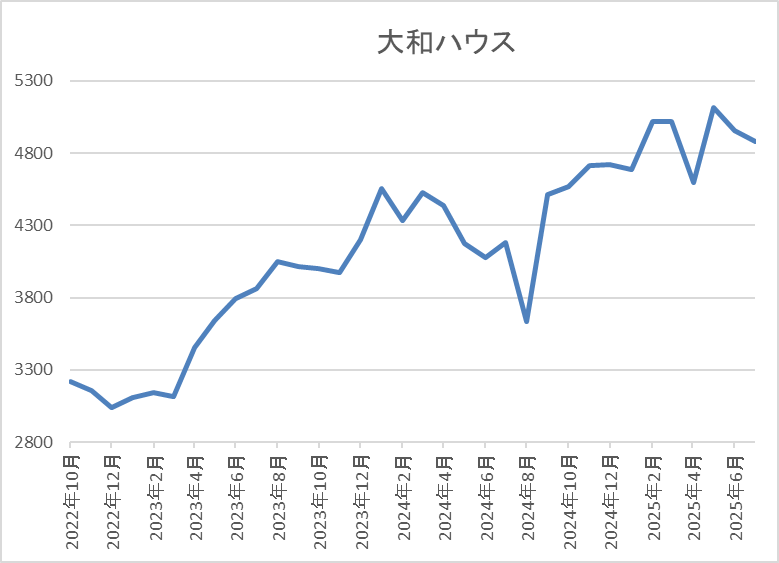

株価推移

株価は2023年春以降上昇が続き、去年1月には4718円まで上昇しましたが、8月の暴落では3633円まで下落しました。

しかし、その後は右肩上がりで直近は5000円前後まで上昇しています。

株価指標(2025年7月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和ハウス | 1925 | 4911 | 11.1 | 1.16 | 165 | 3.36 | 37.4 |

最近の株価は上場来の高値付近まで上昇していますが、増配も継続していますので配当利回りは3%半ばとなっています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は37%付近と方針通りの水準です。

投資判断

今までの内容から大和ハウスの投資判断について、最近の業績は一過性要因の影響もあり増減を繰り返していますが、配当は15年以上の連続増配を継続中で直近は増配幅も大きくなっています。そんななか、あまり株主優待のイメージは無いかもしれませんが、前期から内容が拡充された事もあって、直近は一層魅力度も増しています。

実際、100株でも3年以上の保有で4000円相当のグルメ商品が貰えますので、現在の株価は上場来の高値付近まで上昇していますが、最低単元は保有しておきたくなる銘柄です。

【2730】エディオン

2番目の銘柄は大手家電量販店のエディオンで、大型店舗「エディオン」を全国に展開しており、フランチャイズ店舗も含めた店舗数は1200を超えています。

また、2022年にはニトリHDと資本業務提携を結び、2023年はサンフレッチェ広島を子会社化するなど事業規模の拡大も進めています。

株主優待

そんなエディオンの株主優待ですが、店舗はもちろん、ECサイトでも利用可能な電子ギフトカードが、こちらの画像の様に保有株数によってもらえます。

また、継続保有でもらえる金額も大きく上昇し、100株でも3年以上保有すると6000円分のギフトカードがもらえますので長期保有者にとっては有難い株主優待です。

そんななか、個人的にもエディオンは今年2月に100株購入しましたので、今回初めてギフトカードがもらえました。

使用するにあたり利用金額の縛りなどがなく、有効期限も1年と長い点もメリットで、また3年後には自動的に6000円まで金額が増える事を踏まえると、来年の権利取りまでに別の口座でもう100株購入しようかと考えています。

通期最終利益(億円)

| 銘柄名 | エディオン |

| 2019年3月期 | 116 |

| 2020年3月期 | 109 |

| 2021年3月期 | 166 |

| 2022年3月期 | 131 |

| 2023年3月期 | 113 |

| 2024年3月期 | 90 |

| 2025年3月期 | 141 |

| 2026年3月期(会社予想) | 145 |

2019年からの通期最終利益を見ていきますが、特別定額給付⾦の⽀給やテレワーク、巣ごもり需要などにより過去最高益を記録した2021年以降は、エアコンなどの季節家電商品が低調に推移した事や人件費などの増加で減益が続いていました。

しかし、前期はパリオリンピックによる映像家電の盛り上がりや猛暑によってエアコンの販売が伸びた事に加え、インバウンド需要の増加などによって久しぶりに増益となり、今期も好調な流れは続く見込みとして更に増益の予測で発表しています。

配当推移

| 銘柄名 | エディオン |

| 2016年 | 22 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 34 |

| 2021年 | 46 |

| 2022年 | 44 |

| 2023年 | 44 |

| 2024年 | 45 |

| 2025年 | 47 |

| 2026年(会社予想) | 47 |

2016年からの配当推移をまとめていますが、ここ数年は40円台半ばで安定しています。2022年の配当は金額だけ見ると2円の減配となっていますが、2021年は第20期記念配当が5円実施されていましたので、記念配当を考慮すると実質的には増配となっており、今期は現状据え置きの予測となっています。

エディオンの配当方針は、業績および経営環境などを総合的に加味し配当性向30%以上の安定配当を基本⽅針としています。

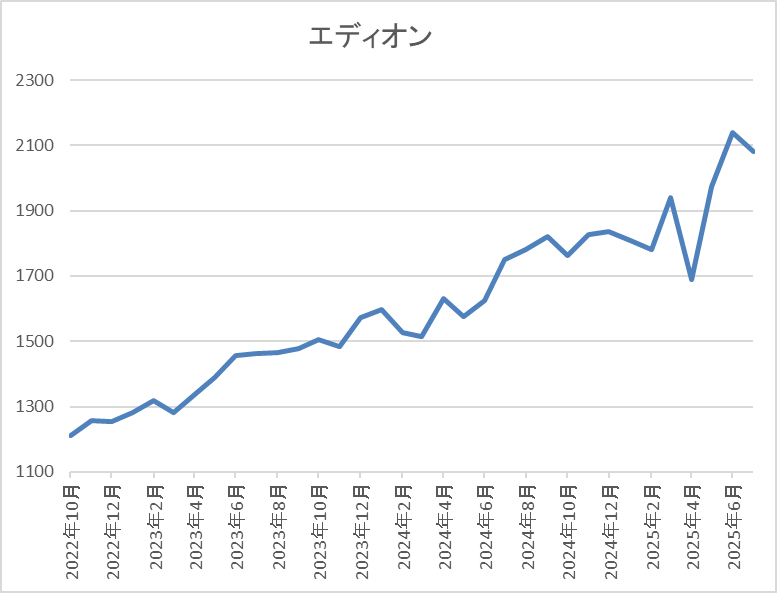

株価推移

2022年以降の株価は右肩上がりの状況が続き、去年夏には1800円付近まで上昇する場面がありました。

その後は停滞する時期もありましたが、直近は再び勢いが付き2100円前後まで上昇しています。

株価指標(2025年7月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エディオン | 2730 | 2120 | 15.2 | 0.99 | 47 | 2.22 | 33.6 |

最近の株価はここ数年の高値圏で推移していますので、じわじわ増配は続いていますが配当利回りは2%前半となっています。

今期業績は増益見込みですがPER、PBRは市場平均並みで、配当性向は34%付近と方針通りの水準です。

投資判断

今までの内容からエディオンの投資判断について、業績は減益が続く時期もありましたが、最近は回復傾向で配当推移にも安定感があります。また、トランプ関税の影響を受けにくい内需株という事もあってか、直近の株価は上昇傾向ですので、現状の配当利回りも2%前半と高配当株とは呼びにくい水準まで低下しています。

ただ、エディオンにはギフトカードがもらえる株主優待が設定されており、100株でも3年保有すれば6000円分もらえ、配当と合わせた総合利回りは現在の株価でも5%前後まで上昇しますので、十分高配当株として投資を検討できると思います。

【8032】日本紙パルプ商事

3番目の銘柄は日本紙パルプ商事です。日本紙パルプ商事は国内最大の紙専門商社で、パルプや板紙、段ボール原紙などの紙や関連商品を国内のみに限らず海外にも卸しており、世界有数の紙専門商社となっています。

実際、直近の海外売上比率も北米やアジアを中心に5割を超えています。

株主優待

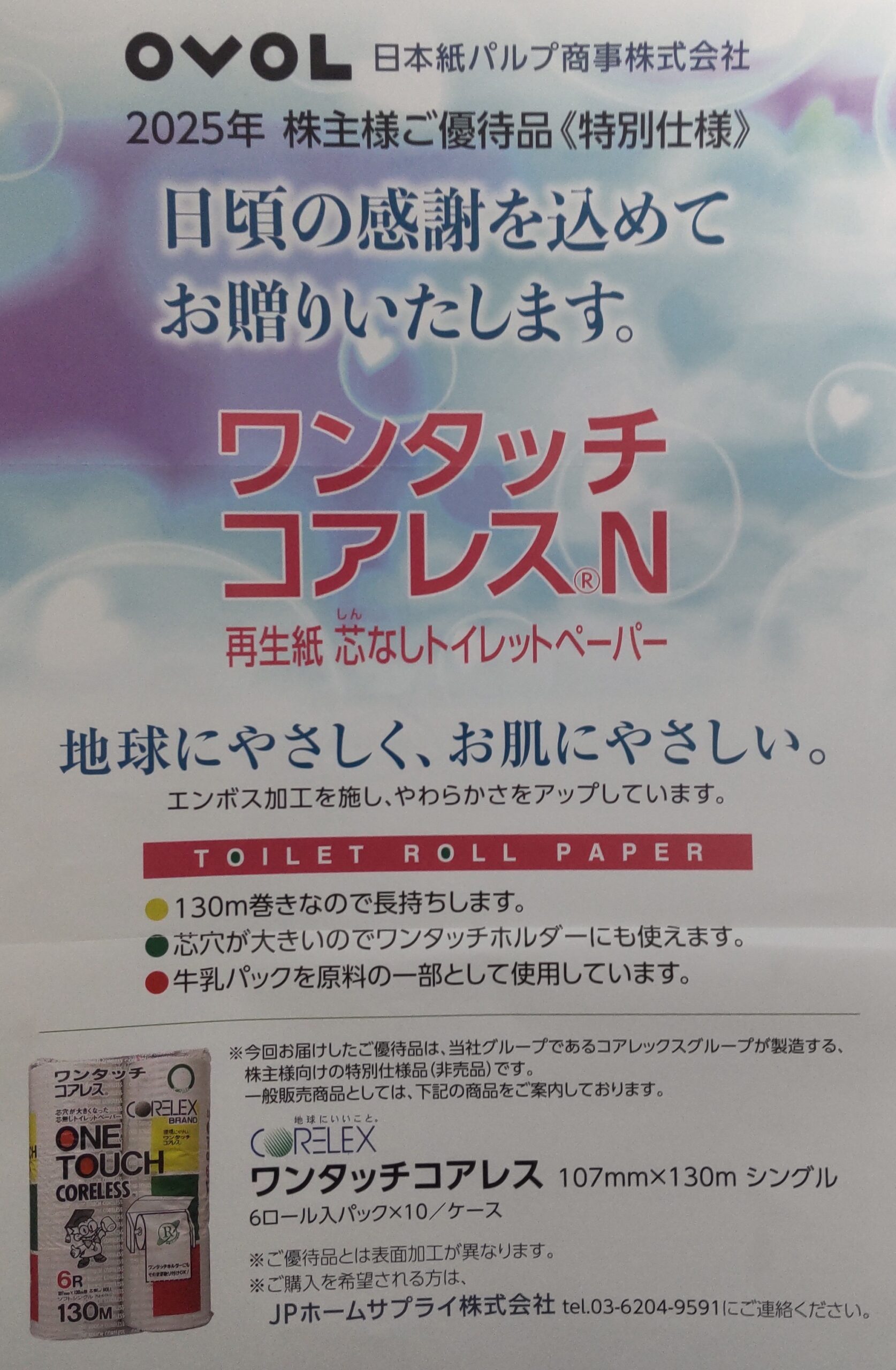

そんな日本紙パルプ商事の株主優待は、500株以上保有を条件に「ワンタッチコアレスN」という芯の無いトイレットペーパーがもらえます。

個人的には今回初めて商品をもらいましたが、全部で24ロールとかなりの数で、また株主優待専用の特別仕様でシングルタイプですが、使い心地も悪くなく、早くもかなり重宝しています。

通期最終利益(億円)

| 銘柄名 | 日本紙パルプ |

| 2021年3月期 | 36 |

| 2022年3月期 | 114 |

| 2023年3月期 | 253 |

| 2024年3月期 | 103 |

| 2025年3月期 | 75 |

| 2026年3月期(会社予想) | 85 |

2021年からの通期最終利益を見ていきますが、2023年にかけて増益が続いた後は減益傾向となりました。ただ、2023年に業績が大きく伸びた要因は保有する不動産の⼀部売却等による固定資産売却益約168億円を計上したためで、2024年は前年の反動が大きく影響しています。

そんななか、前期は主要マーケットである米国、英国、豪州で、デジタル化の進行などによる紙・板紙の需要の減少傾向が継続している事や製紙加⼯及び海外卸売の連結⼦会社において、のれんの減損損失を計上した影響などで大きく減益となりましたが、今期は海外市場での販売数量増や国内市場での販売価格維持を前提に増益の見込みで発表しています。

配当推移

| 銘柄名 | 日本紙パルプ |

| 2016年 | 10 |

| 2017年 | 11 |

| 2018年 | 11 |

| 2019年 | 11 |

| 2020年 | 11 |

| 2021年 | 11 |

| 2022年 | 11.5 |

| 2023年 | 12 |

| 2024年 | 13 |

| 2025年 | 25 |

| 2026年(会社予想) | 28 |

2016年からの配当推移について、数年前までは11円付近で据え置きが続く期間が長かったですが、2022年に久しぶりの増配となった後は順調に配当額が増えています。そんななか、前期業績は大きく減益となりましたが配当方針の変更により、一気に12円の大幅増配となっており、今期も期初から更に3円の増配予測で発表しています。

日本紙パルプ商事の配当方針は、市場の期待に応える積極的な株主還元として、2026年度までは目安を連結配当性向30%以上とするなか、累進配当も導入しています。

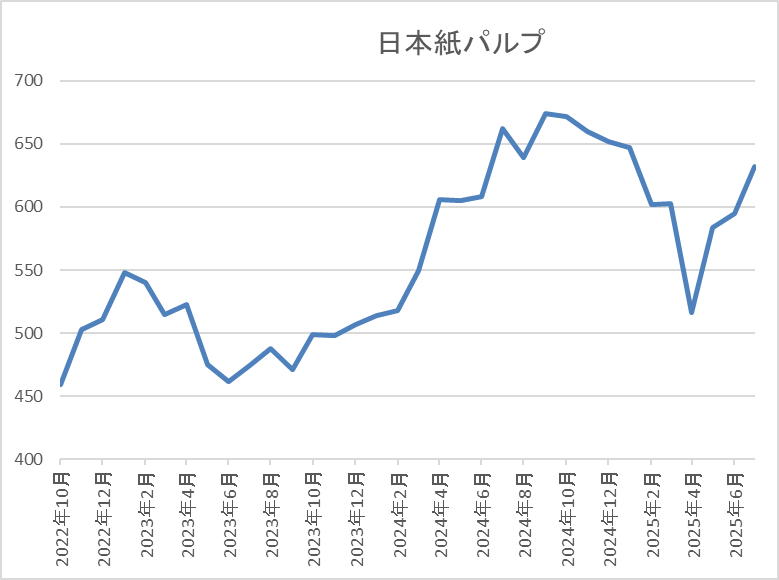

株価推移

株価は2022年の夏頃からは右肩上がりになっていたなか、去年9月には720円まで上昇しました。

しかし、その後はずるずると売られ、4月の暴落では516円まで値を下げましたが、直近は630円前後で推移しています。

株価指標(2025年7月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本紙パルプ | 8032 | 633 | 9.2 | 0.58 | 28 | 4.42 | 40.6 |

最近の株価は直近安値から反発しているなか、配当は増配が続いていますので配当利回りは4%半ばと高水準です。

今期業績は増益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は40%付近となっています。

投資判断

今までの内容から日本紙パルプ商事の投資判断について、一過性要因を除くと業績は安定していたなか、前期は減益となりましたが、配当は累進配当を導入した事や今までの株主還元が低かった事もあり、直近は大幅増配となっています。

そんななか、株主優待がトイレットペーパーというのは珍しいかと思いますが、かなり実用的な商品ですし、前期からもらえる保有株数の条件も1000株から500株へ拡充されましたので、もしかしたら別の口座で更に500株購入するかもしれません。

【8566】リコーリース

4番目の銘柄はリコーリースでオフィス機器や医療機器、車両、産業工作機械など幅広い製品のリースを手掛けているリコー系のリース会社です。

中小企業を中心に約40万社と取引し、ベンダーリースを通じて多様な業種の販売会社と連携しています。

株主優待

そんなリコーリースの株主優待ですが、保有株数や保有継続年数によってクオカードかカタログギフトがもらえますので、詳細を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 100株~299株 | 1年未満 | 2000円相当 | QUOカード | |||

| 1年以上3年未満 | 4000円相当 | |||||

| 3年以上 | 5000円相当 | |||||

| 300株以上 | 1年未満 | 5000円相当 | カタログギフト | |||

| 1年以上3年未満 | 8000円相当 | |||||

| 3年以上 | 1万円相当 | |||||

ここ数年リース系の会社は株主優待を廃止にする企業が多く、特にクオカードがもらえる優待は少なくなりましたが、依然リコーリースは優待を継続してくれているなか、継続保有年数が3年を超えると金額もかなり大きくなりますので、中長期投資家には有難い株主優待です。

そして、個人的にもリコーリースは2つの口座で100株ずつ保有しており、1つの口座は保有継続年数が3年を超えていますので5000円、もう1つの口座は1年以上3年未満の継続保有ですので2000円のクオカードが2枚で4000円となっています。

合計で9000円とかなりの金額ですが、1つの口座で200株保有していても受け取れる金額は変わらないですので、可能ならば購入する口座を分ける事も株主優待を利用するうえでは重要です。

通期最終利益(億円)

| 銘柄名 | リコーリース |

| 2019年3月期 | 119 |

| 2020年3月期 | 118 |

| 2021年3月期 | 120 |

| 2022年3月期 | 134 |

| 2023年3月期 | 148 |

| 2024年3月期 | 112 |

| 2025年3月期 | 156 |

| 2026年3月期(会社予想) | 132 |

2019年からの通期最終利益について、コロナショックの影響も関係なく、資産利回り改善の継続やリース&レンタル事業の好調で順調に増益が続いていましたが、2024年は投資有価証券の評価損51億円の計上が響いて久しぶりの減益となりました。

そんななか、前期は前年特別損失の反動や営業資産の拡⼤に加え、資産利回り向上などにより過去最高益を更新しましたが、今期は資⾦原価や販管費の増加影響を考慮して15%程度の減益予測で発表しています。

配当推移

| 銘柄名 | リコーリース |

| 2016年 | 55 |

| 2017年 | 60 |

| 2018年 | 70 |

| 2019年 | 80 |

| 2020年 | 90 |

| 2021年 | 100 |

| 2022年 | 120 |

| 2023年 | 145 |

| 2024年 | 150 |

| 2025年 | 180 |

| 2026年(会社予想) | 185 |

2016年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しており、前期までで30期連続の増配を継続中です。実際、2024年は業績が大きく落ち込むなかでも5円の増配を行っており、前期も期初から15円の増配見込みにしていたなか、その後の上方修正で最終的には合計30円の大幅増配になり、今期も更に5円の増配予測で発表しています。

リコーリースの配当方針は配当の累進性と業界トップクラスの還元⽔準を意識して株主還元の拡充を⽬指すとしており、配当性向は26年3月期に40%以上、30年3月期に50%を⽬安としています。

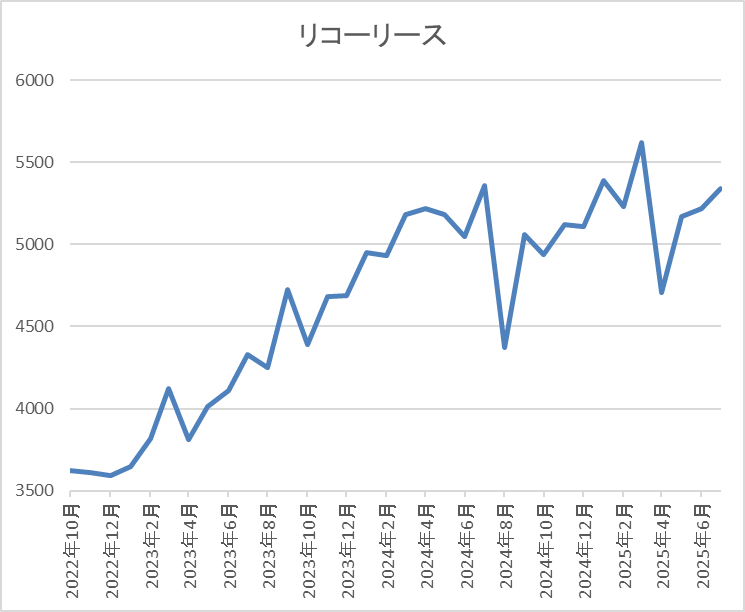

株価推移

株価は2023年春頃から右肩上がりの状況で、去年3月には5580円まで上昇しました。

その後は停滞が続き、4月の暴落で4705円まで下落する場面もありましたが、直近は5300円前後で推移しています。

株価指標(2025年7月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| リコーリース | 8566 | 5340 | 12.5 | 0.70 | 185 | 3.46 | 43.2 |

最近の株価は底堅く推移しているなか、増配も続いていますので配当利回りは3%半ばとなっています。

今期は大きく減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からリコーリースの投資判断について、業績は一時的要因を除いて順調に増益が続いているなか、配当も日本トップクラスとなる30年以上の連続増配を継続中です。そんななか、貴重なクオカードによる株主優待を継続してくれており、長期保有の特典まで含めると魅力度はかなり増します。

実際、現状の配当利回りは3%台ですが、100株でも3年保有すれば5000円相当のクオカードがもらえ、現在の株価でも総合利回りは4%半ば付近まで上昇しますので、今からでも全然間に合いそうです。

【9434】ソフトバンク

最後の銘柄は通信会社のソフトバンクでNTT、KDDIと並ぶ大手通信会社です。

近年は主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しています。

株主優待

そんなソフトバンクの株主優待ですが、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。現在の株価だと2万円台で株主優待の権利が得られますが、初回は今年の3月末を起点に開始するとの事ですので、最初にポイントを受け取れるのは2026年と約1年後になります。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4,307 |

| 2020年3月期 | 4,731 |

| 2021年3月期 | 4,912 |

| 2022年3月期 | 5,175 |

| 2023年3月期 | 5,313 |

| 2024年3月期 | 4,890 |

| 2025年3月期 | 5,261 |

| 2026年3月期(会社予想) | 5,400 |

2019年からの通期最終利益を見ていきますが、2023年までは通信料金値下げの影響があるなか、法人やヤフー・LINE事業でカバーして順調に増益が続いていました。そんななか、2024年は前年にあったPayPay子会社化に伴う再測定益の反動で減益となりましたが、前期は通信料の値下げで落ち込んでいたコンシューマ事業が反転した事や赤字が続いていたファイナンス事業もPayPay連結の売上が順調に拡大した影響などで増益となり、今期も好調な流れは継続見込みとして過去最高益を更新する予測で発表しています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 3.75(期末のみ) |

| 2020年 | 8.5 |

| 2021年 | 8.6 |

| 2022年 | 8.6 |

| 2023年 | 8.6 |

| 2024年 | 8.6 |

| 2025年 | 8.6 |

| 2026年(会社予想) | 8.6 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、2021年以降は8.6円で変わりがないです。業績とは関係なく据え置きが続いており、2024年は減益でしたが配当は据え置きで、今期は過去最高益の予測ですが例年通り据え置きの予測になっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

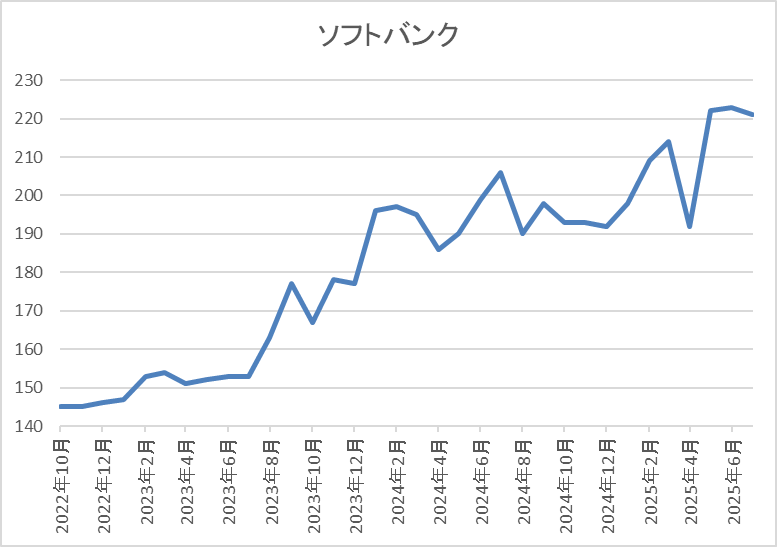

株価推移

2023年夏以降の株価は堅調な展開が続き、4月の暴落で192円まで下落しましたが、すぐに上場来高値の230円まで反発しています。

そして、その後も底堅い動きが続き、直近も220円前後で推移しています。

株価指標(2025年7月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 220.1 | 19.8 | 4.32 | 8.6 | 3.91 | 77.4 |

最近の株価は上場来高値付近まで上昇しているなか、配当も据え置きが続いていますが配当利回りは4%前後と高水準です。

今期は過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向も77%付近とかなりの高水準ですが、以前と比較すると低下してきています。

投資判断

今までの内容からソフトバンクの投資判断について、最近の業績は苦戦が続いていた通信事業が反転してきている事やファイナンス事業もPayPayを中心に業績が伸びている事で好調を維持しています。その辺りの影響やトランプ関税の影響を受けにくい通信株という事で、直近の株価も力強く推移しているなか、配当については生成AIへの投資に注力する方針もあって据え置きが続いています。

ただ、来年からは最低単元の保有でも1000円分のPayPayポイントがもらえ、現在の株価でも総合利回りは8%台と異次元の高さになりますので、我が家では全員が最低単元以上を保有しています。

まとめ

今回は私が現在保有している銘柄の中から株主優待にも魅力を感じる5銘柄を紹介しました。銘柄検証のところでも触れましたが、株主優待は銘柄ごとに細かい条件が付けられていますので、最大限有益に理由するためにも、購入する口座を分けるなどの工夫は大切です。

という事で、もちろん株主優待には突然の廃止リスクもありますが、今回検証した5銘柄は優待の新設や拡充を最近発表した企業が多い事や自社店舗で使用できる優待内容である事まで踏まえると、今後も継続してくれる可能性は高そうですので、投資銘柄を選定する際には配当利回りだけでなく、優待まで含めた総合利回りを計算する事も時には大切かと思います。

コメント