今回は6月3日時点のプライム市場配当利回り上位10銘柄の投資判断を検証します。3月期銘柄の本決算発表も一段落し、今期の配当見込みをもとにしたランキングになっていますので、配当利回りが高くなっている要因や直近の業績を検証し高配当株として投資可能か判断していきます。

プライム市場配当利回り上位10銘柄(2022年4月9日時点)

| 順位 | 銘柄 | コード | 株価 | 予想配当 | 配当利回り | 評価 | 備考 | ||||

| 1 | 明和産業 | 8103 | 897 | 118 | 13.15 | × | 急激な増配が一時的な可能性が高くNG | ||||

| 2 | 日本郵船 | 9101 | 9160 | 1200 | 13.10 | × | 業績・配当の増減が大きすぎ | ||||

| 3 | 商船三井 | 9104 | 2983 | 350 | 11.73 | × | 業績・配当の増減が大きすぎ | ||||

| 4 | JFEHD | 5411 | 1624 | 140 | 8.62 | × | 業績・配当の増減が大きすぎ | ||||

| 5 | NSユナイテッド海運 | 9110 | 3630 | 285 | 7.85 | × | 業績・配当の増減が大きすぎ | ||||

| 6 | 淺沼組 | 1852 | 5050 | 363 | 7.19 | △ | 配当性向70% | ||||

| 7 | JT | 2914 | 2141 | 150 | 7.01 | △ | ロシアウクライナ情勢を見守りたい | ||||

| 8 | ノーリツ鋼機 | 7744 | 2205 | 152 | 6.89 | △ | 110円は特別配当 | ||||

| 9 | 日本製鉄 | 5401 | 2049.5 | 140 | 6.83 | × | 業績・配当の増減が大きすぎ | ||||

| 10 | 小野建 | 7414 | 1513 | 102 | 6.74 | 〇 | 業績・配当は割と安定傾向 | ||||

プライム市場の配当利回り上位10銘柄検証は東証再編直後の4月にも行っており、こちらがその時の上位10銘柄です。

プライム市場配当利回り上位10銘柄を検証(2022年4月9日時点)

この時におすすめ銘柄にしたのは小野建のみでしたが、3月期銘柄は本決算を通過した事で今期配当見込みの金額も変わっていますので、今回の上位10銘柄は4月時点と比較して大きく入れ替わっています。

という事で新たな有望株はないか、2022年6月3日時点のプライム市場配当利回り上位10銘柄を10位から見ていきます。

10位 【5901】東洋製罐グループHD(6.34%)

東洋製罐グループHDは、金属缶やPETボトルなどの飲料容器を製造する業界最大手の金属メーカー東洋製罐などが傘下の持株会社です。

前期の業績は海洋プラスチックごみ問題に端を発したプラスチック容器から他素材の容器へシフトする流れを受け、世界的に飲料缶需要が増加した事や有価証券の売却益などにより業績は大きく伸びています。

配当方針は、2021年度からの5ヶ年計画である「中期経営計画2025」期間中は、総還元性向80%、配当金については配当性向50%と46円を下限として段階的に引き上げる方針としています。

2022年3月期は業績の急激な伸びにより年間配当も前期の倍近い金額(43円→88円)へ大きく増配となっていますが、今期業績見込みは現状大幅減益見込みで配当性向も200%を超えていますので、もう少し業績や配当の推移の様子を見たいところです。

9位 【6815】ユニデンHD(6.41%)

ユニデンHDは無線通信や車載用モニター、チューナーなどを製造するメーカーで北米や中南米を中心に海外での売上比率も高い企業です。

2022年3月期はユニデン不動産を持分法適用会社に移行した事などにより大幅減益となっていますが、今期見込みは更に減益見込みとなっています。

配当については業績にかかわらず安定的な配当を実施する観点から年間配当210円を維持としていますが、現状の配当性向は154%付近まで上昇していますので、業績の早期回復が待たれます。

8位 【7239】タチエス(6.48%)

タチエスは自動車用のシートなどを製造するメーカーで、業績はコロナ感染拡大や半導体不足の影響、物流費・原材料価格の高騰などで3期連続の赤字と厳しい状況が続いています。

しかし配当については、主たる配当の財務指標としてDOE(連結自己資本配当率)を採用するとともに、キャッシュフロー、中長期的に健全な財務基盤の維持などを総合的に勘案し、2024年度にDOE4%を目標として積極的な株主還元を実施していく方針です。

この方針のもと2022年3月期の配当は前期の約10倍(6.5円→63.6円)となっていますが、先程お伝えした通り業績は赤字が続いていますので、中長期投資の高配当株としては狙いにくい状況です。

DOEとは「株主資本配当率」の事で株主資本に対してどの程度の配当を支払っているかを示す指標で、株主資本とは株主が出資した資本金や利益余剰金などで構成されています。

当期利益は年ごとに増減が激しい企業も多く、利益を基準にした配当方針だと配当額の大きな増減にも繋がる為、最近はDOEを株主還元の目安とする企業も増えてきています。

7位 【5988】パイオラックス(6.68%)

パイオラックスは、自動車用の精密ばねや工業用ファスナー、医療機器などを製造するメーカーで業績はコロナショックなどの影響を受けつつも赤字に転落する事なく順調に推移しています。

そして5月30日に低迷する株価への対応策として2025年3月期までの3期間は配当性向100%を目標に配当を実施と発表し、同時に今期年間配当予想を50円から127円へ増配した事で株価は急上昇しましたが、大幅増配により配当利回りも上昇しています。

業績も安定しており株主還元姿勢の高まりも評価したいところですが、今回の発表で株価は急騰しており、また2026年以降の配当方針も気になりますので、もう少し様子を見たいところです。

6位 【1820】西松建設(6.71%)

西松建設は準大手ゼネコンでダムやトンネルなど土木に実績があり、国内土木事業や建築が順調に推移しているとの事で業績は安定しています。

また配当については2021年度から2023年度までの3ヵ年について連結配当性向を継続的に70%以上にする方針で年間配当は増配傾向が続いています。

2024年度以降の配当方針は気になるところですが業績は安定していますので、ポートフォリオに建設株を入れたい人にとってはおすすめの銘柄かもしれません。

5位 【1852】淺沼組(7.23%)

淺沼組は関西系の中堅ゼネコンで業績は安定しており配当も増配が続いています。

淺沼組は昨年11月に中期3ヵ年計画(2021年度~2023年度)における株主還元方針を修正しており、連結配当性向を従来の50%以上から70%以上に変更しています。

淺沼組も西松建設同様に2024年度以降の株主還元方針が気になる部分ではありますが、今年8月に株式を2分割する予定ですので購入単価が下がる点やポートフォリオの一部に建設株を入れたい人にとってはおすすめかもしれません。

4位 【5192】三ツ星ベルト(7.74%)

三ツ星ベルトは自動車や産業用のVベルトをメインに製造するゴムメーカーです。

前期業績は、半導体不足や原材料価格、物流費高騰の影響はありましたが、コロナからの経済回復を受けて業績は回復傾向です。

三ツ星ベルトは今回の決算で配当方針の目安を2023年度までは配当性向100%と発表しており、決算後株価は急騰しましたが大幅増配により配当利回りも上昇しています。

配当性向100%は現状来期までの方針となっていますので、2024年度以降の配当方針は気になるところです。

3位 【6651】日東工業(7.79%)

日東工業は、電設資材のキャビネットや配電盤などを製造する電気機器メーカーです。

前期業績は、コロナ禍の影響が徐々に緩和される中、国内外における自動車関連市場等の需要回復を背景に電子部品関連製造事業の売上が増加しています。

そして日東工業も今回の決算で2024年3月期までの中期経営計画中は、さらなる自己資本の積み増しを抑制しROEの向上をはかるため、連結配当性向100%を目標に配当を実施と発表して株価は急騰しましたが、大幅増配により配当利回りも上昇しています。

日東工業も配当性向100%は来期までの方針ですので、それ以降の配当方針は気になるところです。

2位 【9101】日本郵船(9.73%)、1位 【9104】商船三井(9.86%)

前期業績の大幅上方修正から大幅増配が続いた海運株からは2銘柄がランクインしています。海運株の前期業績は大きく最終利益が伸びましたが、今回の本決算では2社とも今期見込みを減益で発表しており、配当も減配予測となっています。

しかし、2022年3月期の配当は2銘柄とも前期の7倍から8倍の水準だった為、今期は減配見込みと言ってもまだまだ凄い水準です。

コロナからの経済回復需要にコンテナや人員の供給が追い付いておらず賃料UPが好業績に繋がりましたが、今期以降の動向は不透明な部分も大きい為、中長期の高配当株銘柄としてはNGにしています。

プライム市場配当利回り上位10銘柄(2022年6月3日時点)

| 順位 | 銘柄 | コード | 株価 | 予想配当 | 配当利回り | 評価 | 備考 | ||||

| 1 | 商船三井 | 9104 | 3550 | 350 | 9.86 | × | 業績・配当の増減が大きすぎ | ||||

| 2 | 日本郵船 | 9101 | 10840 | 1055 | 9.73 | × | 業績・配当の増減が大きすぎ | ||||

| 3 | 日東工業 | 6651 | 2271 | 177 | 7.79 | △ | 配当性向100%(2024年3月期まで) | ||||

| 4 | 三ツ星ベルト | 5192 | 2842 | 220 | 7.74 | △ | 配当性向100%(2024年3月期まで) | ||||

| 5 | 淺沼組 | 1852 | 5280 | 382 | 7.23 | 〇 | 配当性向74.6% | ||||

| 6 | 西松建設 | 1820 | 4245 | 285 | 6.71 | 〇 | 配当性向70.3% | ||||

| 7 | パイオラックス | 5988 | 1901 | 127 | 6.68 | △ | 配当性向100%(2025年3月期まで) | ||||

| 8 | タチエス | 7239 | 1135 | 73.6 | 6.48 | × | 3期連続赤字 | ||||

| 9 | ユニデンHD | 6815 | 3275 | 210 | 6.41 | × | 配当性向154% | ||||

| 10 | 東洋製罐グループHD | 5901 | 1403 | 89 | 6.34 | × | 配当性向230% | ||||

今回検証した10銘柄を表にまとめていますが、おすすめ評価にしたのは西松建設と淺沼組の2銘柄です。

2銘柄とも配当性向は70%付近と方針通りではありますが決して低い水準ではなく、また期間も2023年度までとしている為、2024年度以降の配当方針は気になる部分ではありますが、業績は安定して黒字が続いている点を評価しました。

また、日東工業と三ツ星ベルト、パイオラックスについては3銘柄とも今回の決算で配当性向を100%に引き上げた事で配当利回りが上昇しています。

3銘柄とも業績は安定しており十分投資対象として検討できる銘柄ですが、配当性向100%への引き上げは期間限定である点や今回の発表で株価が急騰している点などを踏まえ、もう少し様子を見たいという部分で△評価にしています。

高配当株投資を行う理由

私が高配当株投資を行う理由はいくつかありますが、その1つが日本企業の株主還元姿勢の高まりです。

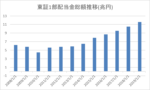

下記の表に2008年から2019年までの東証1部の配当金総額の推移をまとめていますが、2014年頃から急激に伸びており、2019年の時点でも数年前と比較すると2倍近く増えています。

3月期銘柄の決算でも増配や自社株買いが相次いだ事や今回紹介した3銘柄が配当性向を100%に引き上げた状況を見ても日本企業の株主還元姿勢の高まりは本物だと思います。

株主還元姿勢が高まっている要因は、元々の株主還元姿勢が低すぎた点や投資家の投資判断材料に株主還元姿勢が強く意識され始めている点、東証の市場再編に絡み企業価値を向上させたい企業の思惑など様々あるかと思いますが、この傾向は継続していく雰囲気を感じます。

また、NISAやiDeCo制度の確立や岸田総理の「資産所得倍増プラン」を見ても、国策として預貯金から投資への流れを作り、投資家を増やそうとしている事は明らかです。

そしてここ最近の相場を見ても日本株の動き、特に高配当株銘柄の値動きはしっかりしている様に感じます。

値動きがしっかりしている為、狙っている銘柄の株価がなかなか下がらず買い逃していく場面も最近は多いですが、高配当株投資家にとって株主還元姿勢の高まりは有難い限りですので、今後も株主還元姿勢を高めている優良高配当銘柄の株価が下がる場面は積極的に狙っていきたいと考えています。

プライム市場配当利回り上位10銘柄の検証はYouTubeで動画版も投稿していますのであわせてご覧ください。

コメント