今年の日本株は強い動きが続いており、高配当株も少し前と比較して大きく値を上げている銘柄も多いですが、なかには株価があまり動かず停滞している銘柄もあります。

中長期にわたり保有する事が前提の高配当株投資では業績や配当が安定している事に加え、株価も安定している方が精神的には楽に保有できますが、全体がこれだけ強い状況で株価が停滞しているという事は何らかの問題を抱えている可能性もあります。

という事で今回は、今年の株価はあまり動いていませんが、今後株価が上がりそうに思える4つの高配当株を検証していきます。

【1951】エクシオグループ

最初の銘柄はエクシオグループです。

エクシオグループは、主にNTTグループなど通信事業者向けの電気・通信基盤構築を手掛けている電気通信工事事業者です。

通信キャリア事業はNTTグループやNCC向けに基地局から端末機器に至る通信設備の設計や施工、保守までの一元的なサービスを提供しており、その他に都市インフラやシステムソリューション事業も行っています。

直近決算

エクシオグループは8月10日に第1四半期決算を発表しており、最終利益は26億円と前年同期比3億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、各通信キャリアが足元の設備投資を抑制し発注を絞っている事やコロナ禍によるリモートワーク需要に伴う光回線需要が一巡したためとしています。

通期最終利益(億円)

| 銘柄名 | エクシオG |

| 2020年3月期 | 156 |

| 2021年3月期 | 241 |

| 2022年3月期 | 277 |

| 2023年3月期 | 222 |

| 2024年3月期(会社予想) | 236 |

200年からの通期最終利益について、2022年をピークに減益傾向ではありますが、200億円台で安定しています。

2022年に業績が伸びている要因は、通信キャリア事業について地方エリアにおける高度無線環境整備推進事業を着実に進めた事や都市インフラ事業においては、大規模データセンター構築やリニア中央新幹線関連の大型案件を受注できた影響としています。

前期はモバイルキャリアの投資抑制やのれん一括償却により減益となっていますが、今期業績は都市インフラやシステムソリューション事業の拡大により増益見込みとしています。

配当推移

| 銘柄名 | エクシオG |

| 2015年 | 32 |

| 2016年 | 38 |

| 2017年 | 46 |

| 2018年 | 50 |

| 2019年 | 70 |

| 2020年 | 80 |

| 2021年 | 82 |

| 2022年 | 96 |

| 2023年 | 102 |

| 2024年(会社予想) | 120 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配を継続しており、増配は前期までで11期連続となっています。

特に最近の増配幅は大きくなっており、今期見込みは2015年と比較すると4倍弱の水準です。

エクシオグループの配当方針は、DOE4%を基準に連続増配を継続としています。

株価推移

株価はコロナショックで1906円まで売られた後、約1年で3000円付近まで上昇しました。

その後は再び2000円前後まで下落しましたが、今年に入ると株価は上昇し直近は3000円付近まで反発していますが、まだコロナ前の水準へは届いていないです。

株価指標(2023年8月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エクシオグループ | 1951 | 3016 | 13.5 | 1.07 | 120 | 3.98 | 53.9 |

最近の株価は上昇していますが、増配も継続しているため配当利回りは4%前後と高水準です。

今期業績は増益見込みですがPER、PBRに割安感はなく、配当性向は54%付近となっています。

投資判断

今までの内容からエクシオグループの投資判断ですが、業績が安定しているなか増配が継続している事で配当利回りは4%付近と高水準です。

事業内容もNTT向けを中心に安定感があるなか、最近の株価も上昇はしていますが、まだコロナ前の水準には届いていないです。

以上の点を踏まえると、現在の配当性向は50%を超えており、そこまで余裕のある水準ではありませんが、今後の増益や増配を期待して現在の株価でも十分狙いたくなる銘柄です。

【9142】JR九州

2番目の銘柄はJR九州です。

JR九州は九州地方を中心に旅客鉄道などを運営する鉄道事業者ですが、現在は鉄道事業を補完するため旅行やホテルに加え、不動産、船舶、飲食業、農業などの事業多角化を進めており、その営業範囲は九州に限らず首都圏や海外にも展開しています。

実際、直近の売上に占める運輸サービス事業の割合は50%以下で、駅ビルや不動産事業が収益の柱となっています。

直近決算

JR九州は8月8日に第1四半期決算を発表しており、最終利益は177億円と前年同期比108億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

業績好調の要因は、各事業における需要の緩やかな回復やドラッグイレブン株式の売却益などのためとしています。

通期最終利益(億円)

| 銘柄名 | JR九州 |

| 2019年3月期 | 492 |

| 2020年3月期 | 314 |

| 2021年3月期 | -189 |

| 2022年3月期 | 132 |

| 2023年3月期 | 311 |

| 2024年3月期(会社予想) | 407 |

2019年からの通期最終利益を見ていきますが変動が大きくなっており、2021年はコロナショックの影響で赤字に転落しています。

2022年以降はコロナからの経済回復やハウステンボスの株式売却に伴う特別利益増加もあり増益が続いています。

今期業績は保有物件の売却減少や動力費などの増加を見込んでいますが、各セグメントにおける需要の緩やかな回復や新長崎駅ビル開業に加え、ドラッグイレブンの株式売却などにより更に増益の見込みにしています。

配当推移

| 銘柄名 | JR九州 |

| 2017年 | 38.5 |

| 2018年 | 83 |

| 2019年 | 93 |

| 2020年 | 93 |

| 2021年 | 93 |

| 2022年 | 93 |

| 2023年 | 93 |

| 2024年(会社予想) | 93 |

JR九州は2016年上場ですので2017年からの配当推移を見ていきますが、ここ数年は93円で変わらない水準です。

コロナショックで赤字に転落した2021年も減配はしておらず、2022年は黒字に転換していますが配当性向は100%を超えていました。

そして今期業績は大きく増益の見込みになっていますが、配当は据え置きの予測になっています。

JR九州の配当方針は長期安定的に行っていくことが重要と考え、2025年3月期までは1株当たり配当金93円を下限として、連結配当性向35%を目安としています。

またコロナによる今後の業績への影響などを慎重に見極めるため、2021年以降中間配当は行わず期末配当の年1回配当としており、今期も期末一括配当の予定です。

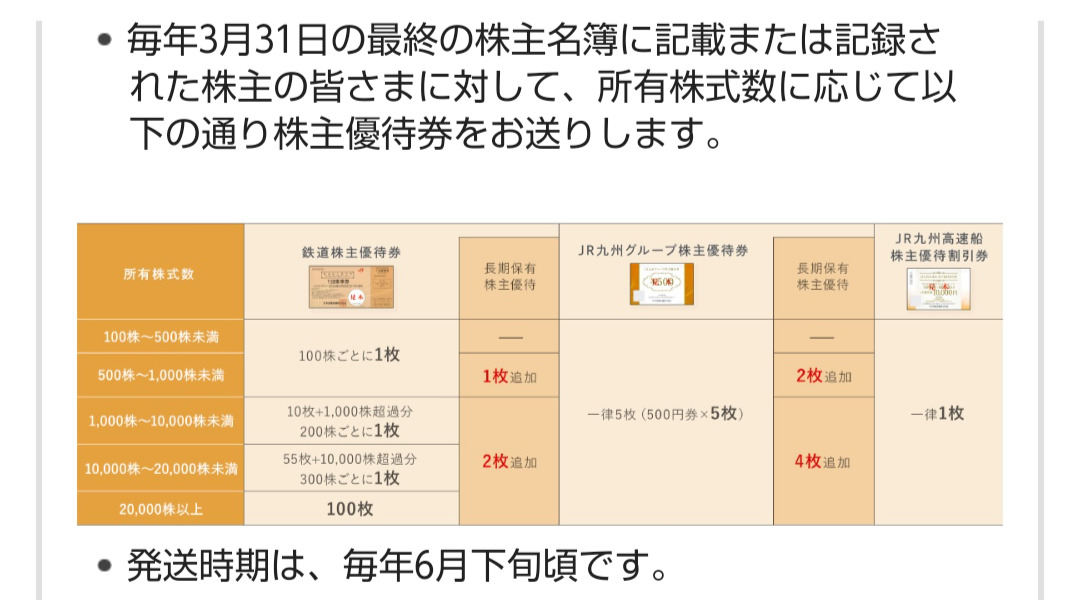

株主優待

JR九州には株主優待が設定されており、JR九州管内の快速・普通列車が乗り放題となる一日乗車券が保有株数によってもらえます。

また、JR九州グループが運営する施設の割引券や高速船クイーンビートルの割引券も1枚もらえます。

鉄道株主優待券とJR九州グループの株主優待券は、3年以上の継続保有でもらえる優待券も増えますので、詳細は下記のHP画面で確認してください。

株価推移

株価はコロナショックで2055円まで売られた後は、上下を繰り返しながら3000円付近まで値を戻しています。

しかし、ここ1年くらいは3000円前後で停滞しており、直近も3100円付近で推移しています。

株価指標(2023年8月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| JR九州 | 9142 | 3167 | 12.2 | 1.20 | 93 | 2.94 | 35.9 |

最近の株価や配当は安定していますが配当利回りは3%前後となっています。

今期業績は増益見込みですがPER、PBRにそれほど割安感はなく、配当性向は36%付近と方針通りの水準です。

投資判断

今での内容からJR九州の投資判断ですが、最近の業績はコロナからの経済活動再開の動きもあり増益が続いているなか、配当や株価は安定しています。

しかし、コロナショックで赤字に転落するというイレギュラーな出来事や現在の配当性向を考慮すると、今ぐらいの水準が適正なのかもしれませんので、業績や配当については現在の水準を今後も維持できるかがポイントだと思います。

以上の点を踏まえると、鉄道事業には不採算路線や燃料高騰などの懸念材料がありますが、既に利益の半分以上を鉄道事業以外で稼いでいますので、高配当株として面白い存在にも思えます。

【9882】イエローハット

3番目の銘柄はイエローハットです。

イエローハットはカー用品を専門に取り扱う量販店で、現在全国に700店舗以上展開しているため、馴染みがある人も多いかと思います。

取り扱い製品はタイヤやカーナビなどに加え、車検やオイル交換などのメンテナンスも行っており、車全般に関わるサービスを手掛けています。

直近決算

イエローハットは7月31日に第1四半期決算を発表しており、最終利益は24億円と前年同期比1億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比微減益の要因は、タイヤやオイルなどの消耗品販売が好調な事や車検工賃収入の増加で売上は増えていますが、減価償却費や店舗運営コストの増加により、最終利益は前期比でわずかに減益となっています。

通期最終利益(億円)

| 銘柄名 | イエローハット |

| 2019年3月期 | 73 |

| 2020年3月期 | 73 |

| 2021年3月期 | 85 |

| 2022年3月期 | 96 |

| 2023年3月期 | 106 |

| 2024年3月期(会社予想) | 107 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響もそれ程関係なく順調に増益が続いており、前期は過去最高益となっています。

増益が続く要因としてコロナショックによる営業時間短縮などの影響はありましたが、感染対策として車、バイクでの移動需要が高まったことにより当初予想よりも早く需要が回復した事やタイヤの価格改定を2度実施したためとしています。

そして、今期も好調な流れは継続見込みとして更に増益の予測としていますが、第1四半期時点の通期進捗率は22%付近と、少し微妙なスタートになっています。

配当推移

| 銘柄名 | イエローハット |

| 2015年 | 23 |

| 2016年 | 27 |

| 2017年 | 30 |

| 2018年 | 33 |

| 2019年 | 36 |

| 2020年 | 46 |

| 2021年 | 54 |

| 2022年 | 58 |

| 2023年 | 62 |

| 2024年(会社予想) | 66 |

2015年からの配当推移をみていきますが、据え置きの年すらなく順調に増配が継続しており、増配は前期までで13期連続となっています。

イエローハットの配当方針は、中長期的な視点で連結業績に応じた利益還元を重視し、連結配当性向30%を目指すとしています。

株主優待

イエローハットには株主優待が設定されており、保有株数によって全国の店舗で使用できる割引券がもらえますので内容を表にまとめています。

| 保有株数 | 割引券 | |

| 100株以上1000株未満 | 10枚(3000円分) | |

| 1000株以上3000株未満 | 25枚(7500円分) | |

| 3000株以上5000株未満 | 40枚(1万2000円分) | |

| 500株以上 | 50枚(1万5000円分) | |

こちらの内容を3月と9月の年2回もらえるほか、ウォッシャー液2.5L1本と引き換えできる引換券ももらえますので、イエローハットをよく利用する人にはおすすめの株主優待です。

株価推移

株価はコロナショックで1195円まで売られた後、2021年8月には2157円まで上昇しました。

しかし、2022年以降は1500円から2000円のボックス圏で推移しており、直近も1850円付近で推移しています。

株価指標(2023年8月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| イエローハット | 9882 | 1861 | 8.0 | 0.79 | 66 | 3.55 | 28.5 |

最近の株価は停滞しているなか、増配が継続している事で配当利回りは3%半ばとなっています。

業績好調によりPER、PBRは市場平均と比較して割安で、配当性向は28%付近と方針通りの水準です。

投資判断

今までの内容からイエローハットの投資判断について、最終利益は過去最高益が続くなか10年以上増配を継続しているほど株主還元力も抜群ですが、株価は停滞が続いており、また指標面も割安で配当性向にも余裕があります。

何故この内容で株価が停滞しているのかは分かりませんが、最近は同じように業績や配当が好調なのに株価が停滞していたSPKや伊藤エネクスなどの銘柄も上昇してきていますので、イエローハットの株価もそろそろ動き出しそうな気はします。

【5020】ENEOS

最後の銘柄はENEOSです。

ENEOSは日本を代表するエネルギー・資源・素材企業グループで、石油や天然ガス開発、金属事業などを手掛けています。

しかし、主力事業の1つである石油は内需減退が見込まれ市場からの成長期待も低いため、今後は再生エネルギーや水素、バイオ燃料などの供給開始に向けた、エネルギートランジション実現の取組みを加速させていく方針です。

直近決算

ENEOSは8月10日に第1四半期決算を発表しており、最終利益は458億円と前年同期比1755億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比大幅減益の要因は、エネルギー事業について前期の大幅なプラスタイムラグの反動があった事や資源価格下落などの影響としています。

通期最終利益(億円)

| 銘柄名 | ENEOS |

| 2019年3月期 | 3223 |

| 2020年3月期 | -1879 |

| 2021年3月期 | 1139 |

| 2022年3月期 | 5371 |

| 2023年3月期 | 1400 |

| 2024年3月期(会社予想) | 1800 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。

2020年はコロナショックによるガソリン需要の減少に加え原油価格の下落で大きな赤字に転落していますが、2022年は資源価格の上昇などにより石油、天然ガスや金属セグメントが大幅増益となり過去最高益の水準へ大きく回復しています。

前期は原油価格の在庫影響益の反転や石化市況の悪化に加え、電力事業で減損が発生したため大きく減益となっています。

そして、今期業績は製油所稼働の回復に伴う輸出数量増加や生産効率向上に加え、原油価格の前期マイナスタイムラグ解消などの影響で増益見込みとしているなか、第1四半期の決算は前期比では大きく減益でしたが、通期進捗率は25%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | ENEOS |

| 2015年 | 16 |

| 2016年 | 16 |

| 2017年 | 16 |

| 2018年 | 19 |

| 2019年 | 21 |

| 2020年 | 22 |

| 2021年 | 22 |

| 2022年 | 22 |

| 2023年 | 22 |

| 2024年(会社予想) | 22 |

2015年からの配当推移を見ていきますが、2020年からは22円で変わっていないです。

先ほど触れた様に最近の業績は大きく上下しており、2020年に至っては赤字に転落していますが、業績とは関係なく配当は安定しています。

ENEOSの配当方針は、安定的な配当継続に配慮し2025年度までの中期経営計画中は年間22円を下限としたうえ、3か年平均で在庫影響除き当期利益の50%以上を配当と自社株買いで還元するとしています。

株価推移

株価はコロナショックで320円まで値を下げましたが、約1年をかけて500円付近まで上昇しています。

しかし、そこから約2年以上株価は500円前後で停滞しており、直近も500円付近で推移しています。

株価指標(2023年8月25日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ENEOS | 5020 | 524.7 | 8.8 | 0.54 | 22 | 4.19 | 36.9 |

2年以上株価は動きが止まっていますが、配当は22円で安定しているため配当利回りは4%台と高水準です。

今期は増益見込みとしているなかPER、PBRは市場平均と比較して割安で、配当性向は37%付近となっています。

投資判断

今までの内容からENEOSの投資判断について、業績は商品市況の影響で大きく上下していますが、配当や株価は安定しています。

ENEOSは途中でも触れた様に、石油に依存しない企業体質への変革を目指していますが、そう簡単な問題ではないため、しばらくは今までの様に原油価格に影響を受ける事が想定されます。

従って、今後も業績は大きく乱高下しそうですが、配当は現在の水準が下限と示されていますので、停滞している今の株価はお買い得にも思えます。

まとめ

今回は堅調な相場が続くなか、今年の株価が停滞している4つの高配当株を検証しました。

4銘柄とも今期業績は増益見込みにしているなか、第1四半期の決算も順調に推移している銘柄が多かったですので、今年の日経平均の強さを考えれば、もう少し株価は上がっていても良さそうな印象です。

それでも4銘柄の株価が上がっていない要因は、将来性への不安なのか需給面の問題なのか、既に割高と判断されているためなのか定かではありません。

しかし、現在株価が上昇している銘柄も過去を振り返れば株価が停滞している時期はありましたので、先回りして購入しておく事もアリの様な気はします。

今後の株価が上がりそうな4つの高配当株はYouTubeで動画版も検証していますので、あわせてご覧ください。

40代元証券マンの高配当株投資(YouTube編)

コメント