1月相場は昨日で終了しましたが、今年の株式市場は大発会から大きく上昇して始まり、その後も衆議院解散からの更なる積極財政への期待が広がった事で急騰しましたが、下旬にかけてはグリーンランドを巡る米欧の対立や急速に円高が進んだ事で急落する場面もあるなど、年明けから怒涛の1ヶ月だったかと思います。そんな1月相場で個人的には約126万円の購入を行いましたが、引き続き年間の購入上限としている夫婦2人分の成長投資枠480万円へ向け、3月の権利取りまでに350万円くらいの高配当株を購入する予定で、2月も100万円前後の購入を狙っています。

そこで今回は、1月の購入銘柄や最近の相場状況を踏まえたうえで、2月に購入を検討している9銘柄の最新情報をまとめていきます。

1月の購入銘柄

まずは1月の購入銘柄から振り返っていきますが、年明けに投稿していた記事でお伝えしていた様に、今月はこちらの9銘柄を個人的な購入候補に選定していました。

1月に購入を検討している高配当株9選(2025年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井住友FG | 8316 | 5041 | 12.9 | 1.28 | 157 | 3.11 | 40.2 |

| 日本空調 | 4658 | 1290 | 14.2 | 1.60 | 46 | 3.57 | 50.5 |

| 平和不動産リート | 8966 | 157200 | 19.1 | 1.57 | 7940 | 5.05 | ‐ |

| 野村不動産HD | 3231 | 967 | 11.1 | 1.11 | 36 | 3.72 | 41.1 |

| エディオン | 2730 | 2119 | 15.5 | 0.98 | 47 | 2.22 | 34.3 |

| INPEX | 1605 | 3127 | 9.4 | 0.82 | 100 | 3.20 | 30.1 |

| 横河ブリッジHD | 5911 | 3025 | 14.8 | 0.91 | 120 | 3.97 | 58.6 |

| スターアジア不動産 | 3468 | 61700 | 18.0 | 1.14 | 3395 | 5.50 | ‐ |

| いちごグリーンインフラ | 9282 | 50000 | 28.9 | 1.52 | 3540 | 7.08 | ‐ |

そして、この中から実際1月に購入した銘柄は、日本空調サービス、平和不動産リート、INPEX、横河ブリッジ、スターアジア不動産、いちごグリーンインフラの6銘柄で、合計金額は約126万円となっています。

各購入銘柄の詳細な購入日時や購入単価、購入を決断した理由については、一昨日投稿した『1月末の保有銘柄情報』の記事で紹介していますが、先ほどもお伝えした様に2月も100万円前後の購入を予定していますので、ここからは1月の購入銘柄や最近の相場状況を踏まえたうえで、2月に購入を検討している9銘柄を個別に検証していきます。

【9434】ソフトバンク

最初の銘柄は通信会社のソフトバンクで、現在8000株保有していますが、そのうち5000株が特定口座に移管していますので、特定口座分を売却して新NISAで買い直す事を検討していますが、最近の株価は全体の強さと比較して低迷し過ぎにも感じますので、純粋な買い増しを行うかもしれません。

ソフトバンクは主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しており、直近の売上に占める非通信事業の割合は約63%と通信事業よりも多くなっている状況です。

直近決算

ソフトバンクは11月5日に第2四半期決算を発表しており、最終利益は3487億円と前年同期比249億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、PayPayの好調などでファイナンス事業の営業利益が倍増するなど、全セグメントで増収増益を達成したためとの事です。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4,307 |

| 2020年3月期 | 4,731 |

| 2021年3月期 | 4,912 |

| 2022年3月期 | 5,175 |

| 2023年3月期 | 5,313 |

| 2024年3月期 | 4,890 |

| 2025年3月期 | 5,261 |

| 2026年3月期(会社予想) | 5,400 |

2019年からの通期最終利益を見ていきますが、2023年までは通信料金値下げの影響があるなか、法人やヤフー・LINE事業でカバーして増益が続いていました。そんななか、2024年は前年にあったPayPay子会社化に伴う再測定益の反動で減益となりましたが、前期はコンシューマ事業が反転した事や赤字が続いていたファイナンス事業もPayPay連結の売上が拡大した影響などで増益となっています。

そして、今期も好調な流れは継続見込みとして過去最高益を更新する予測で発表していたなか、第1四半期は前期比減益のスタートでしたが、第2四半期で巻き返し、通期進捗率も64%付近と例年の平均58%を大きく上回って推移しています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 3.75(期末のみ) |

| 2020年 | 8.5 |

| 2021年 | 8.6 |

| 2022年 | 8.6 |

| 2023年 | 8.6 |

| 2024年 | 8.6 |

| 2025年 | 8.6 |

| 2026年(会社予想) | 8.6 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、2021年以降は8.6円で変わりがないです。業績とは関係なく据え置きが続いており、2024年は減益でしたが配当は据え置きで、今期は過去最高益の予測ですが例年通り据え置きの予測になっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

株主優待

ソフトバンクは株主優待を設定しており、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。現在の株価だと2万円台で株主優待の権利が得られますが、対象となる保有期間は3月末と9月末を起点に開始する2パターンで設定されています。

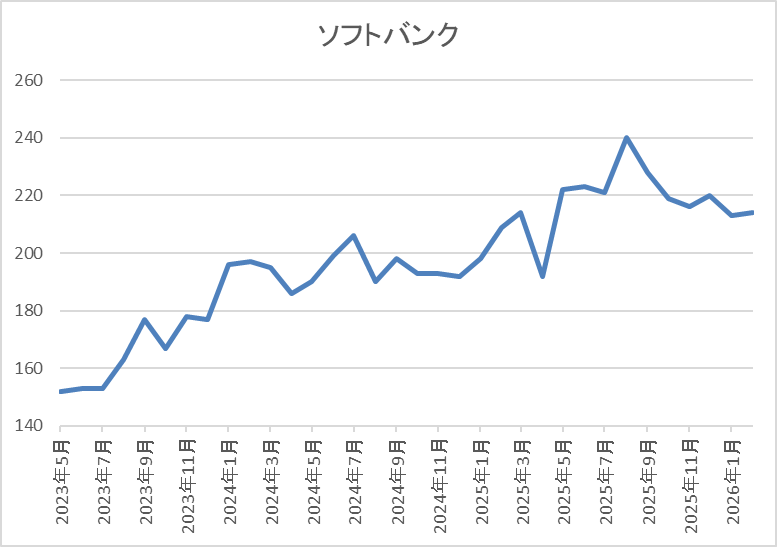

株価推移

2023年夏以降の株価は堅調な展開が続き、去年4月の暴落で192円まで下落しましたが、すぐに上場来高値の230円まで反発しています。

その後も堅調に推移して8月には247円まで上昇しましたが、直近は210円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 208 | 18.7 | 4.10 | 8.6 | 4.13 | 77.5 |

最近の株価は低迷していますので、配当は据え置きが続いていますが配当利回りは4%前半と高水準です。

今期は過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向も77%付近とかなりの高水準です。

ソフトバンクについて、最近の業績は非通信事業の拡大で好調に推移していたなか、遂に直近では通信事業よりも非通信事業の売上比率の方が多くなっており、今後もPayPayを中心にしたファイナンス事業やAI、クラウド事業などに注力する方針です。この様に将来性があるなか、最近の株価はディフェンシブ株という特性もあってか低迷していますが、さすがに直近の株価は割安過ぎに思えますので、2月は特定口座分とのクロス取引だけでなく、純粋な買い増しも狙っています。

【5401】日本製鉄

2番目の銘柄は日本製鉄で今回初めて購入候補に選定しています。日本製鉄は日本最大手の鉄鋼メーカーですが、世界での生産量も第4位となっています。

実際、直近の海外売上比率はアジアを中心に4割近くを占めており、去年はアメリカの製鉄会社USスチールの買収でも話題になりました。

直近決算

日本製鉄は11月5日に第2四半期決算を発表しており、最終利益は1133億円の赤字と前年同期2433億円の黒字から大きく赤字転落しているなか、通期最終利益の見込みも600億円の赤字へ200億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、コスト低減を中心としたさらなる収益改善があるものの、米国市場の不透明感が強い事を踏まえた、USスチールの業績見直しや事業再編損の計上などもあるためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本製鉄 |

| 2022年3月期 | 6373 |

| 2023年3月期 | 6940 |

| 2024年3月期 | 5493 |

| 2025年3月期 | 3502 |

| 2026年3月期(会社予想) | -600 |

2022年からの通期最終利益を見ていきますが、コロナからの経済回復による鉄鋼需要の高まりや価格改定の影響で2023年に過去最高益を記録した後は、世界の鉄鋼需要が低迷している事で減益が続いています。

そして、前期も鉄鋼需要の低迷が想定を超えて深刻化した事やコストの増加に加え、中国の新規投資などにより世界的に鉄鋼業が過剰になっている影響もあって減益となっており、今期も厳しい市場環境の継続やトランプ関税の影響を考慮して、期初から約1500億円の減益見込みで発表していたなか、第1四半期、第2四半期と連続で下方修正を発表した事で、現状は大きく赤字に転落する予測になっています。

配当推移

| 年 | 日本製鉄 |

| 2016年 | 9 |

| 2017年 | 9 |

| 2018年 | 14 |

| 2019年 | 16 |

| 2020年 | 2 |

| 2021年 | 2 |

| 2022年 | 32 |

| 2023年 | 36 |

| 2024年 | 32 |

| 2025年 | 32 |

| 2026年(会社予想) | 24 |

2016年からの配当推移を見ていきますが、変動が激しくなっており、コロナショックで業績が低迷した時期には無配のレベルにまで減配しています。そんななか、2022年以降は業績の回復とともに大きく増配となりましたが、直近は減益が続く業績と連動して減配傾向で、今期は赤字に転落する予測のなか、8円減配の年間24円予測となっています。

日本製鉄の配当方針は、連結配当性向30%程度を目安としつつ、2030年度までの中長期経営計画中は下限を年間24円としています。

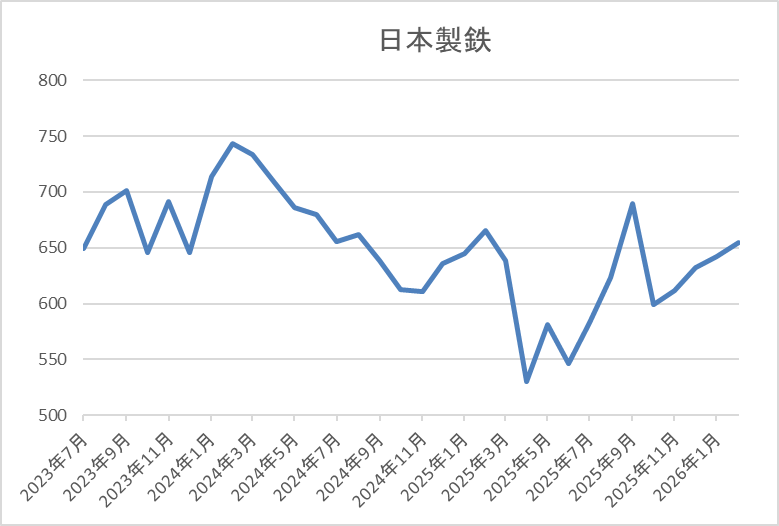

株価推移

2023年頃からの株価は上昇が続き、2024年3月には769円の高値を付けています。

しかし、その後は低迷して、去年4月には530円まで下落し、9月には690円まで反発しましたが、直近は650円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本製鉄 | 5401 | 647.2 | ‐ | 0.66 | 24 | 3.71 | ‐ |

最近の株価は停滞していますので、今期配当は減配見込みですが配当利回りは3%後半となっています。

今期は赤字の見込みですので、PERや配当性向は算出できない状況です。

日本製鉄について、鉄鋼需要は世界景気の影響を大きく受ける事もあって、従来から業績の変動は激しいですが、今期は市場環境の更なる低迷やUSスチール買収に絡む事業再編損の計上などもあり、赤字転落の予測と特に厳しい状況です。従って、本来ならば購入候補には選定しませんが、去年年末に発表した中長期経営計画では、2030年度までの下限配当を現行の年間24円に設定しており、世界No.1の鉄鋼メーカーへ復権する事も戦略として掲げていますので、USスチール買収の効果が上手くはまれば、株価は大化けする可能性もあると思い、今回初めて購入候補に選定しています。

【3393】スターティアHD

3番目の銘柄はスターティアHDで、去年度々購入候補にしており、正式に発注した事もありましたが、株価上昇に付いていけず購入できませんでしたので、今回改めて購入候補に選定しています。

スターティアHDは中小企業向けにITインフラやサーバーなどを提供しているスターティア株式会社が中核で、最近はデジタルマーケティング事業などにも注力しています。

直近決算

スターティアHDは11月7日に第2四半期決算を発表しており、最終利益は約9億円と前年同期比約8000万円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、主力の事業領域における需要の堅調な推移によって売上は増収でしたが、第1四半期に計上した株式給付による法人税負担圧縮が無かったためとの事です。

通期最終利益(億円)

| 銘柄名 | スターティア |

| 2021年3月期 | -13 |

| 2022年3月期 | 9 |

| 2023年3月期 | 12 |

| 2024年3月期 | 15 |

| 2025年3月期 | 19 |

| 2026年3月期(会社予想) | 20 |

2021年からの通期最終利益について、コロナショックの影響で2021年は赤字に転落していますが、その後は順調に増益が続いています。実際、2024年はITインフラが堅調に推移するなか、デジタルマーケティング事業も利益化できた事で過去最高益を記録しました。

そして、前期もセキュリティ強化の需要や光コラボと新電力の受注再開による拡販も寄与した事などで増益となっており、今期も好調な流れは継続する見込みとして更に増益の予測にしていますが、第2四半期時点の通期進捗率は46%付近と、微妙な水準に留まっています。

配当推移

| 銘柄名 | スターティア |

| 2016年 | 9 |

| 2017年 | 9 |

| 2018年 | 12 |

| 2019年 | 9 |

| 2020年 | 9 |

| 2021年 | 10 |

| 2022年 | 14 |

| 2023年 | 41 |

| 2024年 | 69 |

| 2025年 | 114 |

| 2026年(会社予想) | 125 |

2016年からの配当推移について、数年前は10円付近で停滞している期間が長かったですが、2021年以降は増配傾向が続いています。特に最近は業績好調により増配幅も大きくなっており、2024年は28円、前期も45円と大幅増配が続き、今期も最初は3円の増配スタートでしたが、創立30周年の記念配当8円を実施する事をその後に発表し、合計11円の増配予測になっています。

スターティアHDの配当方針は財務健全性の維持に努め、連結業績や今後の事業展開などを総合的に勘案し、累進配当を継続的に実施すると共に、連結ベースの配当性向 55%を目途としています。

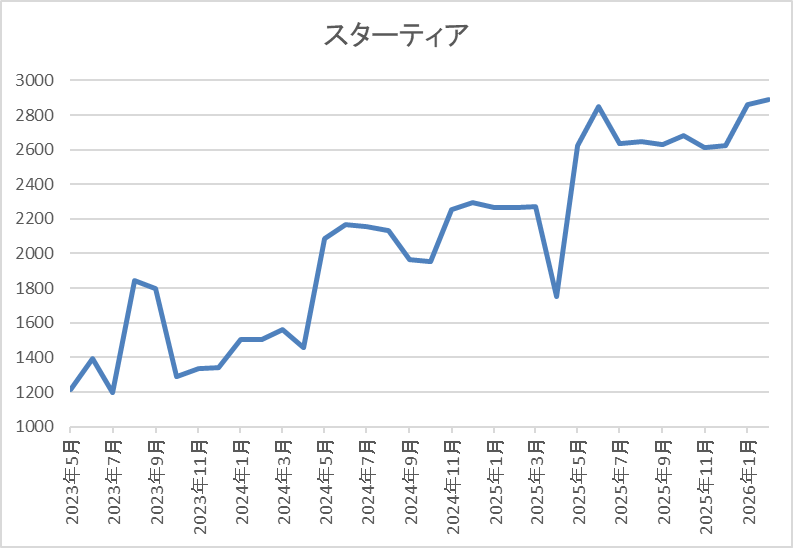

株価推移

2022年以降の株価は右肩上がりの状況で、2024年春には2000円付近まで上昇しています。

その後は停滞する時期もありましたが、去年春以降は再び上昇し、年明けには3000円を超え、直近は2800円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スターティアHD | 3393 | 2832 | 13.2 | 3.52 | 125 | 4.41 | 58.4 |

最近の株価は上場来の高値付近で推移していますが、大幅増配も続いていますので配当利回りは4%半ばと高水準です。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は58%付近と方針通りの水準です。

スターティアHDについて、業績は過去最高益が続いており、今後の業績もITインフラの堅調な需要や急速に業績が伸びているデジタルマーケティング事業など期待できる部分が大きいです。そのため、年明けの株価も上場来の高値を更新していますが、直近は少し反落しているなか、利回りも4%台と高水準ですので、2月に更に株価が下落する場面があれば狙いたいと考えています。

【8424】芙蓉総合リース

4番目の銘柄は芙蓉総合リースです。芙蓉総合リースは、みずほ系の総合リース会社で情報関連、事務機器のほか不動産リースに強みがあります。

他のリース銘柄同様に株主還元力が高く、高配当株として魅力的でしたが、以前の最低購入金額は100万円を超えており、手が出しにくい存在でした。ただ、去年3月末に株式の3分割を行い、最低購入金額も40万円台まで下がりましたので、今回購入候補に選定しています。

直近決算

芙蓉総合リースは11月7日に第2四半期決算を発表しており、最終利益は46億円と前年同期比182億円の減益になっていますが、通期最終利益の見込みは決算前の10月23日に290億円下方修正しており、年間配当予測に変更はありません。

業績下方修正の要因は、開発を進めているスペインの再生可能エネルギー事業に絡み、債権の取立不能又は取立遅延のおそれが生じたことに伴う損失を計上するとともに、米国での再生可能エネルギー分野における事業環境悪化のリスク等を織り込むためとの事です。

通期最終利益(億円)

| 銘柄名 | 芙蓉総合リース |

| 2019年3月期 | 255 |

| 2020年3月期 | 261 |

| 2021年3月期 | 295 |

| 2022年3月期 | 338 |

| 2023年3月期 | 389 |

| 2024年3月期 | 472 |

| 2025年3月期 | 452 |

| 2026年3月期(会社予想) | 170 |

2019年からの通期最終利益を見ていきますが、コロナショックでも減益には陥っておらず、2024年までで9期連続の過去最高益を記録していました。増益が続いていた要因は、エネルギー環境や不動産などの戦略分野へ経営資源を集中的に投下した事により戦略分野の領域拡大が実現している事や持分法投資利益など営業外収益も拡大したためとの事です。

しかし、前期は国内金利の上昇に伴い資金調達コストが増加した事や前年に計上した不動産事業に伴う一時的要因の剥落もあって久しぶりの減益となり、今期も金利の上昇懸念やトランプ関税の影響など先行きは不透明な状況が続くとしていながら、期初時点では増益の予測にしていましたが、今回の下方修正で6割以上の減益予測になっています。

配当推移

| 銘柄名 | 芙蓉総合リース |

| 2016年 | 33.3 |

| 2017年 | 43.3 |

| 2018年 | 48.6 |

| 2019年 | 62.6 |

| 2020年 | 68.3 |

| 2021年 | 80 |

| 2022年 | 95 |

| 2023年 | 114.3 |

| 2024年 | 146.6 |

| 2025年 | 151.6 |

| 2026年(会社予想) | 158 |

2016年からの配当推移を見ていきますが、好調な業績と連動して順調に増配が続いており、増配は前期までで20年連続となっています。そんななか、特に最近の増配ペースには勢いが付いており、2024年は一気に30円以上、前期も5円の増配となっていたなか、今期も期初から6.33円の増配予測としています。

芙蓉総合リースの配当方針は、長期的かつ安定的な配当による利益還元を基本とし、配当性向の向上を図るとしており、具体的な数値としては2026年度に配当性向32%以上を目指す方針としています。

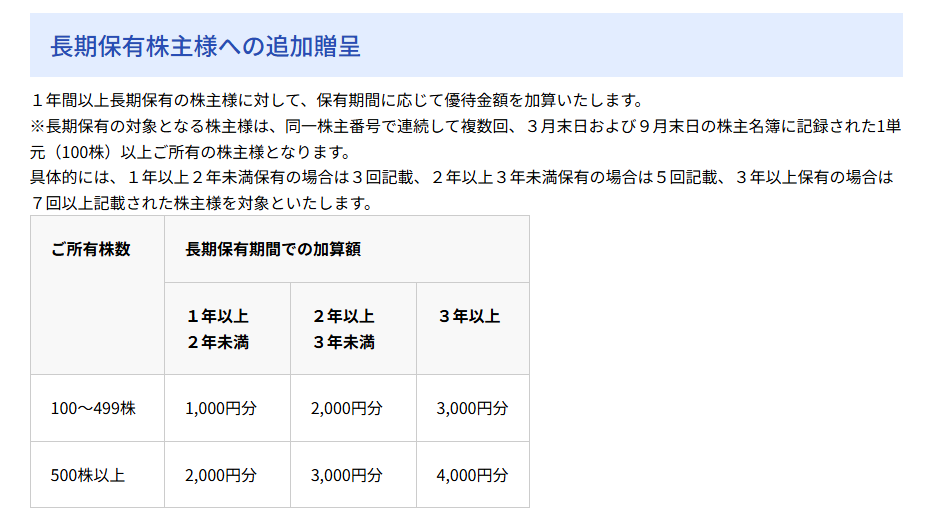

株主優待

芙蓉総合リースには、300株以上の株主に対してカタログギフトか図書カードがもらえる株主優待があります。

金額は2年未満の継続保有で3000円相当、2年以上の継続保有で5000円相当となっていますが、現在の株価だと300株で120万円くらいになりますので、なかなかハードルの高い株主優待です。

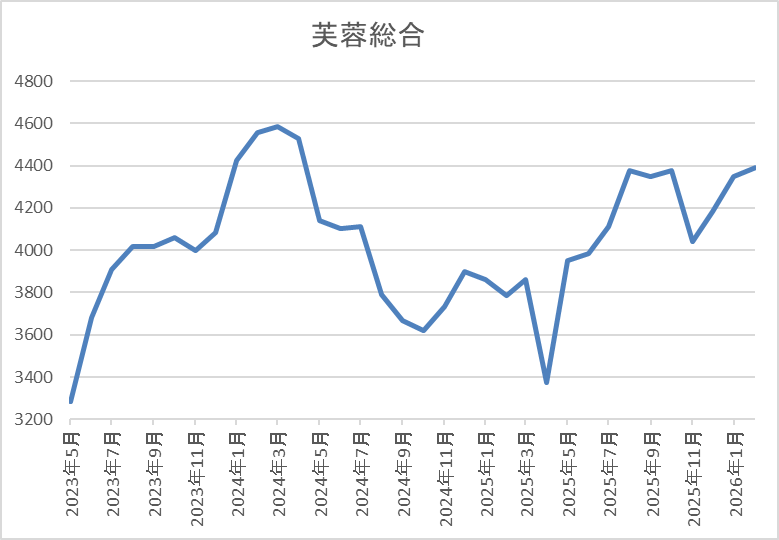

株価推移

株価は2023年頃から右肩上がりの状況で、2024年4月には4769円まで上昇しました。

しかし、その後は低迷が続き、去年4月の暴落では3375円まで売られ、9月には4564円まで上昇しましたが、直近は4300円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 芙蓉総合リース | 8424 | 4313 | 22.9 | 0.84 | 158 | 3.66 | 83.8 |

最近の株価は去年の高値付近で推移していますが、増配は継続していますので配当利回りは3%半ばとなっています。

今期は大きく減益見込みになりましたのでPERは市場平均と比較して割高で、配当性向も84%付近と高水準になっています。

芙蓉総合リースについて、業績は過去最高益が続いていたなか、前期は久しぶりの減益となり、今期も第2四半期決算の下方修正で大きく減益見込みに陥るなど、直近は流れが悪いです。その辺りの影響もあり、去年後半の株価は売られる場面もありましたが、減益要因は一時的なものですし、今までの配当推移から減配リスクは限りなくゼロに近いですので、株価が去年の高値を超える前に狙いたい気持ちもあります。

【8306】三菱UFJFG

5番目の銘柄は三菱UFJFGで、現在600株保有していますが、そのうち500株が特定口座へ移管していますので、2月は200株程度を売却後に新NISAで買い直したいと考えています。

三菱UFJFGはメガバンクの三菱UFJ銀行を中核に持つ日本最大の金融持株会社で、近年はアメリカやアジア、オセアニアを中心にM&Aを絡めて海外への積極的な進出も進めており、直近の海外売上比率も5割を超えている状況です。

直近決算

三菱UFJFGは11月14日に第2四半期決算を発表しており、最終利益は1兆2929億円と前年同期比348億円の増益になっているなか、通期最終利益の見込みを1000億円上方修正し、配当も4円増額の年間74円予測に修正しています。

前期比増益の要因は、手数料収益の伸長や金利影響の取り込み継続としており、顧客部門の好調と金融指標前提の見直しを踏まえ、業績の上方修正を行ったとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱UFJ |

| 2019年3月期 | 8,726 |

| 2020年3月期 | 5,281 |

| 2021年3月期 | 7,770 |

| 2022年3月期 | 11,308 |

| 2023年3月期 | 11,164 |

| 2024年3月期 | 14,907 |

| 2025年3月期 | 18,629 |

| 2026年3月期(会社予想) | 21,000 |

2019年からの通期最終利益を見ていきますが、コロナショックで大幅減益となった2020年以外は概ね増益傾向で、2022年の最終利益は初めて1兆円の大台を超えています。

そして、2024年以降もM&Aを絡めて多様化した収益基盤や利上げによる円通貨資金収益の復調に加え、円安の追い風もあった事などで過去最高益を毎年更新しており、今期も更に増益で期初から2兆円の大台に乗せる増益予測で発表していたなか、第2四半期決算の上方修正後でも通期進捗率は61%付近と高水準を維持しています。

配当推移

| 銘柄名 | 三菱UFJ |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 19 |

| 2019年 | 22 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 28 |

| 2023年 | 32 |

| 2024年 | 41 |

| 2025年 | 64 |

| 2026年(会社予想) | 74 |

2016年からの配当推移について、2018年頃からは順調に増配が続いており、コロナショックで業績が落ち込んだ2021年は据え置きでしたが、ここ数年は業績好調を背景に増配額も大きくなっています。実際、前期も期初時点では9円の増配見込みでしたが、その後に上方修正が繰り返された事で最終的には23円の大幅増配となっており、今期も第2四半期決算で4円増額され、合計10円の増配予測になっています。

三菱UFJFGの配当方針は、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針にしており、具体的な目安は配当性向40%程度としています。

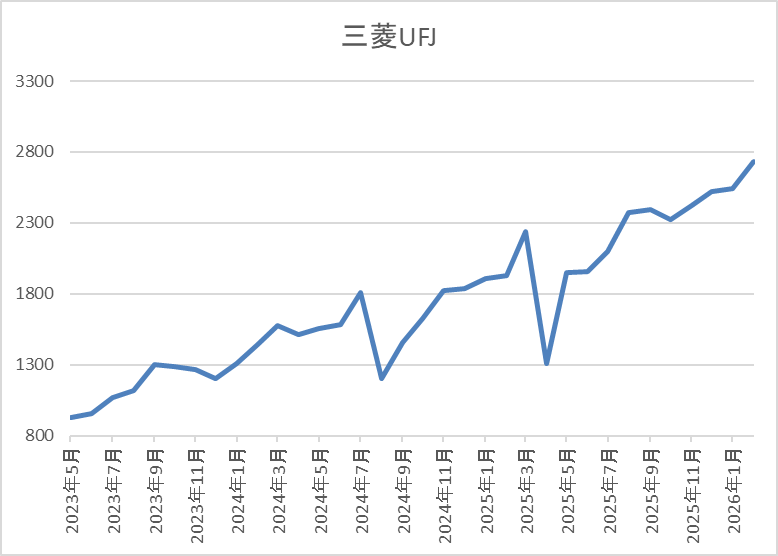

株価推移

株価は2023年頃から右肩上がりの状況で、去年3月には上場来高値の2239円まで上昇しました。

その後、4月の暴落で1310円まで下げる場面がありましたが、今年に入ると3015円まで上昇し、直近は2800円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱UFJ | 8306 | 2776.5 | 15.0 | 1.51 | 74 | 2.67 | 39.9 |

最近の株価は直近高値から下落しているなか、大幅増配も続いていますが配当利回りは2%半ばまで低下しています。

今期も過去最高益の見込みですのでPERは市場平均並みで、配当性向は40%付近と方針通りの水準です。

三菱UFGFGについて、最近の業績は過去最高益が続いており、配当も順調に増配が続いているなか、特に直近は勢いが加速しています。業績好調の大きな要因は日銀による利上げですが、去年1月までの利上げによる増影響は今期で2150億円、来期で3150億円、来々期は3450億円としていますので、先月追加の利上げが実施され、今年も更なる利上げが行われる確率が高い事まで含めると、今後の業績や配当は更に伸びる可能性が高そうです。

その辺りの状況もあり、今年に入ってからも株価は上昇していますが、直近は少し値を下げていますので、税金やNISA枠の問題もあり、少しでも安い株価で特定口座分を新NISAへ移したいですので、2月は更なる株価の調整を待ちたいです。

【8963】インヴィンシブル投資法人

6番目の銘柄はREITのインヴィンシブル投資法人で、今回初めて購入候補に選定しています。インヴィンシブル投資法人はホテル及び住居をコアアセットとして重点的に投資し、中長期的な観点から着実な成長と安定的な収益確保を目指して運用を行う方針です。

現在156件の物件を保有しており、投資先はホテルが9割以上を占めているなか、エリアは首都圏で約4割となっており、残りは北海道、中部、関西、九州と分散しています。

分配金推移

| 銘柄名 | インヴィンシブル投資法人 |

| 2017年 | 2828 |

| 2018年 | 3113 |

| 2019年 | 3381 |

| 2020年 | 236 |

| 2021年 | 181 |

| 2022年 | 998 |

| 2023年 | 3104 |

| 2024年 | 3899 |

| 2025年(会社予想) | 4038 |

| 2026年(会社予想) | 4039 |

2017年からの分配金推移を見ていきますが変動が激しくなっており、コロナショックの影響を受けた2020年頃は大きく減配となっています。しかし、2022年以降はコロナからの経済回復もあり増配傾向となっているなか、2024年の分配金は3000円台後半とコロナ前を上回る水準まで上昇しており、去年は遂に4000円台に乗せる予測になっているなか、今年も現状は同水準の見込みになっています。

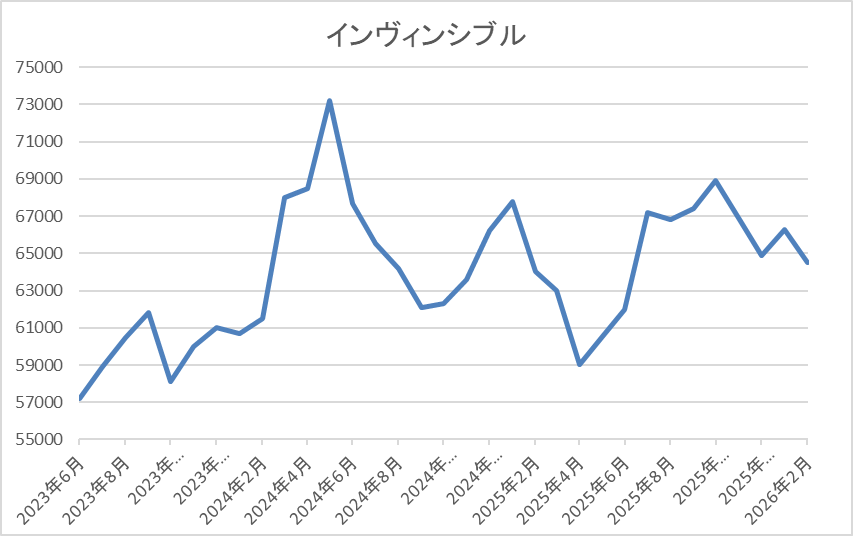

基準価格推移

基準価格はコロナショックで1万8870円まで下落した後は順調に上昇しています。

特に2022年夏以降は右肩上がりの状況で、2024年5月には7万円を超えましたが、その後は停滞し、直近は6万5000円前後で推移しています。

基準価格指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| インヴィンシブル投資法人 | 8963 | 66100 | 15.4 | 1.44 | 4039 | 6.11 | ‐ |

最近の基準価格は停滞しているなか、分配金は増配傾向ですので利回りは6%台と高水準です。

また、インヴィンシブル投資法人は6月、12月が権利月になっています。

インヴィンシブル投資法人について、ここ2年近く基準価格は停滞していますが、この辺りはホテル系REITという事で、コロナショックからの反動やインバウンド需要による好調な業績により、2024年までに大きく上昇した影響が出ている印象です。そんななか、直近は日中の対立もホテル需要の懸念事項ですが、他の国からのインバンド需要や宿泊料金の上昇効果は引き続き期待できそうですので、個人的に現在REITは10銘柄保有していますが、まだホテル系の銘柄は持っていない事も含め、2月の購入を検討しています。

【4272】日本化薬

7番目の銘柄は日本化薬で去年何度か購入候補に選定した事はありましたが、依然購入できていませんので、今回改めて選定しています。日本化薬は火薬・染料・医薬・樹脂の基盤技術を融合した機能化学品などを製造する化学品メーカーです。

その他にも抗がん剤などを取り扱う医薬品や自動車向けの安全部品に加え、農薬なども製造しており、直近の海外売上比率も中国やアメリカを中心に5割を超えている状況です。

直近決算

日本化薬は11月11日に第2四半期決算を発表しており、最終利益は116億円と前年同期比57億円の増益になっているなか、通期最終利益の見込みを30億円上方修正していますが、年間配当予測に変更はありません。

業績上方修正の要因は、半導体市況、自動車市場が堅調に推移する見込みである事や原材料価格の上昇に見合った販売価格の適正化、原価低減及び販管費の節減が進んだ事に加え、投資有価証券の売却益も増加する見込みになったためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本化薬 |

| 2021年3月期 | 125 |

| 2022年3月期 | 171 |

| 2023年3月期 | 149 |

| 2024年3月期 | 41 |

| 2025年3月期 | 175 |

| 2026年3月期(会社予想) | 204 |

2021年からの通期最終利益を見ていきますが、増減の激しい展開が続いています。実際、2022年は機能性材料事業の売上が伸びた事や全体的な販管費の抑制に加え、為替の影響で大きく増益となりましたが、2024年は原材料価格の高騰や医薬事業の契約締結一時金60億円の支払いに伴う販管費の増加影響などで大きく減益となりました。

しかし、前期は半導体市場が回復基調にある事や自動車業界の生産再開に加え、価格転嫁も進んだ事で過去最高益の水準へV字回復しており、今期は一般管理費が増加するとの事で、期初時点では微減益の予測にしていましたが、第2四半期決算の上方修正で一転、過去最高益を更新する見込みになっています。

配当推移

| 銘柄名 | 日本化薬 |

| 2016年 | 30 |

| 2017年 | 30 |

| 2018年 | 30 |

| 2019年 | 30 |

| 2020年 | 30 |

| 2021年 | 30 |

| 2022年 | 40 |

| 2023年 | 45 |

| 2024年 | 45 |

| 2025年 | 60 |

| 2026年(会社予想) | 60 |

2016年からの配当推移について、数年前までは30円で据え置きが続いていましたが、2022年以降は増配傾向で減配は40年以上ありません。そんななか、2024年は大きく減益となった業績の影響で据え置きとなりましたが、前期は業績好調から一気に15円の大幅増配となり、今期は現状据え置きの見込みになっています。

日本化薬の配当方針は、安定的かつ継続的な利益還元と内部留保レベルを勘案し、配当性向40%以上を目安に累進的な配当を実施する方針です。

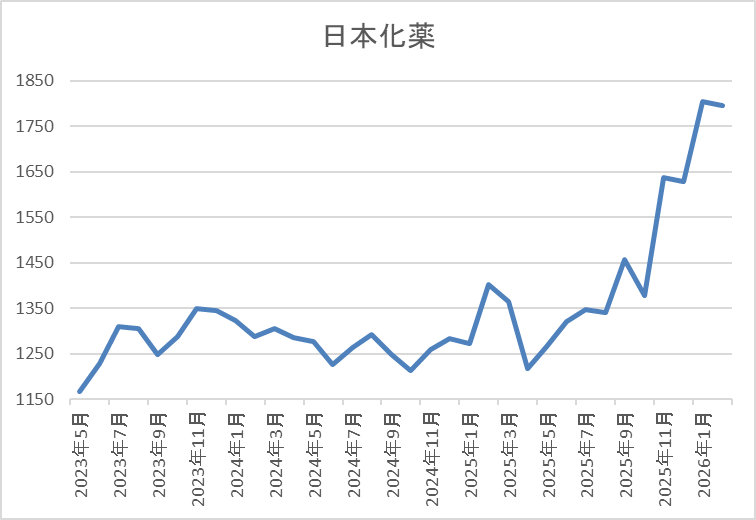

株価推移

2021年頃からの株価はじわじわと上昇しており、去年2月には1463円の高値を付けています。

その後、4月の暴落で1218円まで下落しましたが、そこからは値を上げ、直近は1800円前後まで上昇しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本化薬 | 4272 | 1790.5 | 13.2 | 1.00 | 60 | 3.35 | 44.1 |

最近の株価は大きく上昇しているなか、今期配当は現状据え置き予測ですが配当利回りは3%半ばとなっています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は44%付近と方針通りの水準です。

日本化薬について、配当は据え置きが続く期間もありますが、概ね増配傾向で、40年以上減配していない実績に加え、今期から正式に累進配当も宣言していますので、今や完全に減配リスクは無くなっています。

そんななか、少し前までの株価は停滞する時期も多かったなか、直近は好調な決算や全体の強さもあってか上昇傾向ですが、依然指標面は割安で、利回りも3%半ばを維持していますので、2月の押し目チャンスを待ちたいところです。

【2730】エディオン

8番目の銘柄はエディオンで、1月の購入候補からの継続銘柄です。エディオンは去年新NISAで100株購入していますが、100株の保有から店舗で使えるギフトカートが株主優待として貰えますので、今年も3月の権利取りまでに別の口座でもう100株購入しようと考えています。

エディオンは大型店舗「エディオン」を全国に展開しており、フランチャイズ店舗も含めた店舗数は1200近い状況です。

直近決算

エディオンは11月6日に第2四半期決算を発表しており、最終利益は93億円と前年同期比7億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、エアコン、携帯電話やパソコンの買い替え需要などもあり、売上は増収でしたが、人件費に加え、閉店や改装費などの費用が増えたためとの事です。

通期最終利益(億円)

| 銘柄名 | エディオン |

| 2019年3月期 | 116 |

| 2020年3月期 | 109 |

| 2021年3月期 | 166 |

| 2022年3月期 | 131 |

| 2023年3月期 | 113 |

| 2024年3月期 | 90 |

| 2025年3月期 | 141 |

| 2026年3月期(会社予想) | 145 |

2019年からの通期最終利益を見ていきますが、特別定額給付⾦の⽀給やテレワーク、巣ごもり需要などにより過去最高益を記録した2021年以降は、エアコンなどの季節家電商品が低調に推移した事や人件費などの増加で減益が続いていました。

しかし、前期はパリオリンピックによる映像家電の盛り上がりや猛暑によってエアコンの販売が伸びた事に加え、インバウンド需要の増加などによって久しぶりに増益となり、今期も好調な流れは続く見込みとして更に増益の予測で発表しているなか、第2四半期時点の通期進捗率も64%付近と順調に推移しています。

配当推移

| 銘柄名 | エディオン |

| 2016年 | 22 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 32 |

| 2020年 | 34 |

| 2021年 | 46 |

| 2022年 | 44 |

| 2023年 | 44 |

| 2024年 | 45 |

| 2025年 | 47 |

| 2026年(会社予想) | 47 |

2016年からの配当推移をまとめていますが、ここ数年は40円台半ばで安定しています。2022年の配当は金額だけ見ると2円の減配となっていますが、2021年は第20期記念配当が5円実施されていましたので、記念配当を考慮すると実質的には増配となっており、今期は現状据え置きの予測となっています。

エディオンの配当方針は、業績および経営環境などを総合的に加味し配当性向30%以上の安定配当を基本⽅針としています。

株主優待

エディオンには株主優待が設定されており、店舗はもちろん、ECサイトでも利用可能な電子ギフトカードが保有株数や保有継続年数によってもらえます。

継続保有でもらえる金額も大きく上昇し、100株でも3年以上保有すると6000円分のギフトカードがもらえますので長期保有者にとっては有難い株主優待です。

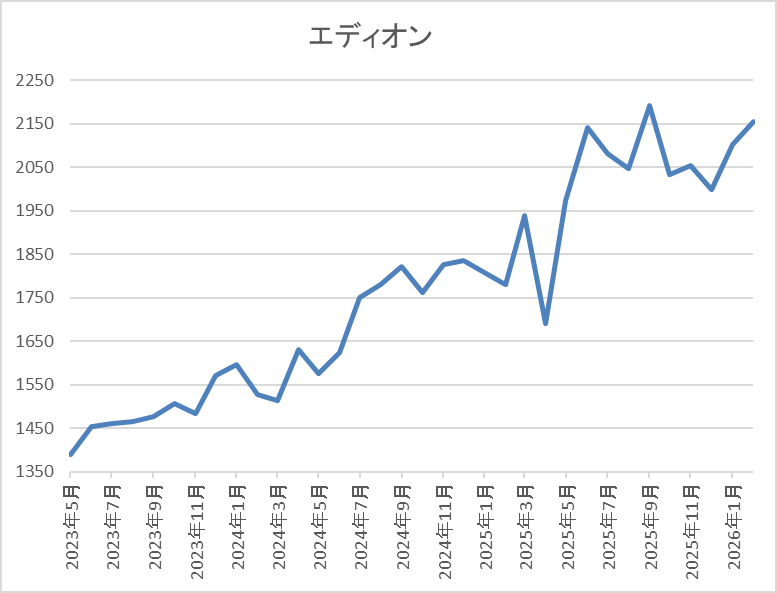

株価推移

2022年頃からの株価は停滞する時期を挟みながらも右肩上がりの状況が続いています。

実際、去年春にかけては1800円付近で停滞しましたが、そこからは上昇傾向で、直近は2100円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エディオン | 2730 | 2101 | 15.3 | 0.97 | 47 | 2.24 | 34.3 |

最近の株価はじわじわ上昇しているなか、増配も続いていますが配当利回りは2%前半となっています。

今期も増益見込みですがPER、PBRは市場平均並みで、配当性向は34%付近と方針通りの水準です。

エディオンについて、業績は減益が続く時期もありましたが、直近は好調に推移しており、配当もじわじわ増配が続いています。その辺りの影響もあってか、最近の株価も上昇傾向ですので、現状の利回りは2%台と高配当株とは呼べない水準まで低下しています。

ただ、エディオンにはギフトカードがもらえる株主優待が設定されており、100株でも3年保有すれば6000円分もらえ、配当と合わせた総合利回りは現在の株価でも5%を超えますので、引き続きチャンスがあれば現在保有していない方の口座で100株買い増す予定です。

【3231】野村不動産HD

最後の銘柄は野村不動産HDで、同じく1月の購入候補からの継続銘柄です。野村不動産HDは野村不動産を中核に持つ持株会社で「プラウド」ブランドなどのマンション開発や分譲が主力事業になっています。

直近決算

野村不動産HDは1月28日に第3四半期決算を発表しており、最終利益は429億円と前年同期比195億円の減益になっているなか、通期最終利益の見込みに変更はありませんが、配当は4円増額の年間40円予測に上方修正しています。

前期比減益のなか配当を増額した要因について、減益要因は浜松町ビルの建替に向けた建物簿価の減損や解体費用の計上としており、業績進捗や今後の見通しを総合的に勘案した結果、今期業績達成の確度が高まったとして配当を増額しているとの事です。

通期最終利益(億円)

| 銘柄名 | 野村不動産 |

| 2019年3月期 | 458 |

| 2020年3月期 | 488 |

| 2021年3月期 | 421 |

| 2022年3月期 | 553 |

| 2023年3月期 | 645 |

| 2024年3月期 | 681 |

| 2025年3月期 | 748 |

| 2026年3月期(会社予想) | 750 |

2019年からの通期最終利益を見ていきますが、順調に増益が続いており、特に2022年以降は増益幅も大きくなっています。最近の業績が好調な要因は、分譲住宅の平均価格、粗利益率の上昇やホテル事業の伸長に加え、国内の機関投資家向けファンドの運用資産残高が着実に増加した影響などとしており、前期も過去最高益を記録しています。

そして、今期も住宅分譲が引き続き好調に推移しそうな事や住宅・都市開発部門での収益不動産売却の増加により、好調な流れは継続する見込みとして更に増益の予測にしているなか、第3四半期時点の通期進捗率は57%付近と微妙な水準に留まっていますが、通期予測達成の確度は高まっているとの事ですので最終着地が楽しみです。

配当推移

| 銘柄名 | 野村不動産 |

| 2016年 | 11.5 |

| 2017年 | 13 |

| 2018年 | 14 |

| 2019年 | 15 |

| 2020年 | 16 |

| 2021年 | 16.5 |

| 2022年 | 19.5 |

| 2023年 | 24 |

| 2024年 | 28 |

| 2025年 | 34 |

| 2026年(会社予想) | 40 |

2016年からの配当推移について、据え置きの年すらなく順調に増配が続いており、前期までで13年連続の増配を継続中です。そんななか、2022年以降は好調な業績を背景に増配幅も大きく、2024年は4円、前期も6円の増配となり、今期も期初から2円の増配予測にしていたなか、第3四半期決算で4円増額し、合計6円の増配予測になっています。

野村不動産HDの配当方針は、不透明な事業環境下での配当の安定性を高めるためDOE4%を下限としたうえで、具体的な目安を総還元性向40%~50%としています。

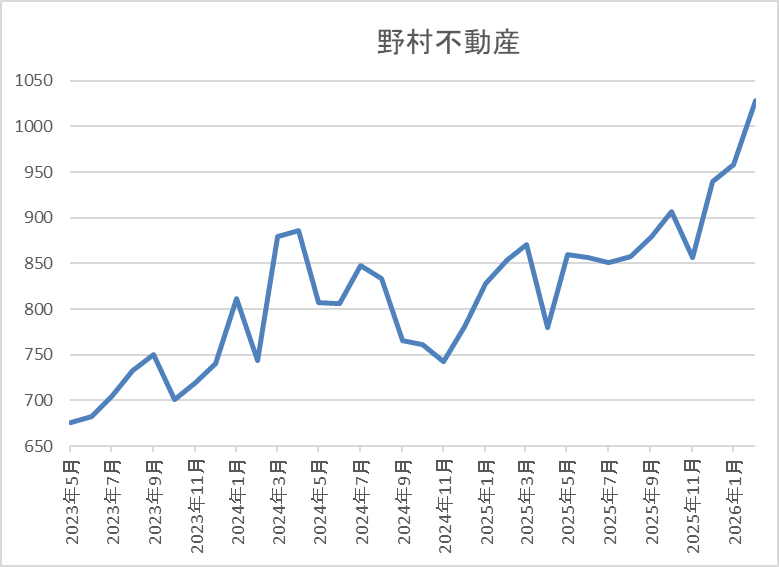

株価推移

株価は2024年に918円の高値を付けた後は下落が続き、その年の8月には658円まで値を下げました。

しかし、その後は反発に転じて去年3月には908円まで上昇し、4月の暴落で780円まで下落しましたが、直近は1000円前後で推移しています。

株価指標(2026年1月29日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 野村不動産HD | 3231 | 1004 | 11.4 | 1.15 | 40 | 3.98 | 45.6 |

最近の株価は乱高下しているなか、増配は継続していますので配当利回りは4%前後となっています。

今期も過去最高益の見込みですのでPERは市場平均より割安で、配当性向は45%付近と方針通りの水準です。

野村不動産HDについて、最近の業績は順調に推移しており、今期も過去最高益見込みのなか、10年以上の連続増配も継続中です。そんななか、今期は直近の第3四半期決算でも前期比減益と苦戦が続いていますが、通期目標達成の確度は高まっているとして配当の増額を発表しています。以上の点に加え、決算発表後の株価は下落している事で利回りは再度4%付近まで上昇しているなか、最低購入金額も10万円程度と格安ですので、2月は複数単元の購入を検討しています。

2026年2月に購入を検討している9銘柄(2026年1月29日時点)

今回検証した2026年2月に購入を検討している9銘柄を表にまとめています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 208 | 18.7 | 4.10 | 8.6 | 4.13 | 77.5 |

| 日本製鉄 | 5401 | 647.2 | ‐ | 0.66 | 24 | 3.71 | ‐ |

| スターティアHD | 3393 | 2832 | 13.2 | 3.52 | 125 | 4.41 | 58.4 |

| 芙蓉総合リース | 8424 | 4313 | 22.9 | 0.84 | 158 | 3.66 | 83.8 |

| 三菱UFJ | 8306 | 2776.5 | 15.0 | 1.51 | 74 | 2.67 | 39.9 |

| インヴィンシブル投資法人 | 8963 | 66100 | 15.4 | 1.44 | 4039 | 6.11 | ‐ |

| 日本化薬 | 4272 | 1790.5 | 13.2 | 1.00 | 60 | 3.35 | 44.1 |

| エディオン | 2730 | 2101 | 15.3 | 0.97 | 47 | 2.24 | 34.3 |

| 野村不動産HD | 3231 | 1004 | 11.4 | 1.15 | 40 | 3.98 | 45.6 |

最近の株価上昇で配当利回りが低下している銘柄も多く、2月の購入候補も利回りが6%を超えているREITのインヴィンシブル投資法人を除き、2%台ばから3%台の銘柄も多いですが、いずれも今後の増配によって更なる利回り上昇が期待できる銘柄を中心に選定しています。

また、ソフトバンクや三菱UFJFGは特定口座で保有している銘柄を売却後に新NISAで買い直すクロス取引を予定していますが、その場合でも税金面や成長投資枠使用の部分で少しでも株価が下がっているタイミングの方がお得ですので、2月も購入チャンスを逃さない様にしたいです。

まとめ

今回は2026年2月に購入を検討している9銘柄の最新情報と選定した理由についてまとめました。1月は年明けから乱高下の激しい相場となりましたが、2月も総選挙の結果やトランプ大統領、為替介入の動向などに加え、決算シーズンにも入りますので、波乱含みの相場は続きそうです。ただ、個人的に今年は春頃までが貴重な買い場になるとの考えに変わりはなく、2月も100万円前後の購入を予定しています。

そんな実際に購入した銘柄は、2月も当日にYouTubeのメンバー限定動画で報告しますし、今週28日(水)に投稿したメンバー限定動画では今回の9銘柄の中から月初に優先して狙う2銘柄の情報もお伝えしていますので、興味のある方は是非、メンバーシップも宜しくお願いします。

コメント