いよいよ今年も残すところ2週間余りとなってきたなか、直近の記事で投稿していた様に来年は新規銘柄の購入候補を17銘柄に選定していますが、当然、現在保有している銘柄のなかから買い増しを検討している銘柄もあります。

という事で今回は、2025年に買い増しを検討している9銘柄の最新情報と選定した理由についてまとめていきます。

【1605】INPEX

最初の銘柄はINPEXで現在100株保有していますが、来年は更に買い増しを検討しています。INPEXは石油や天然ガスなどの開発生産を手掛ける国内最大手の石油開発企業です。

現状は石油、天然ガスの開発生産がメイン事業ですが、脱炭素社会への流れを受け再生可能エネルギーやカーボンリサイクル事業にも注力しています。

直近決算

INPEXは12月決算ですので、11月12日に第3四半期決算を発表しており、最終利益は2894億円と前年同期比232億円の増益となっているなか、通期最終利益の見込みを200億円上方修正していますが、年間配当予測に変更はありません。

最終利益を上方修正した要因は、オーストラリアでの生産を一時停止したことで売上や営業利益などは下方修正していますが、税金費用の減少を織り込んだためとの事です。

通期最終利益(億円)

| 銘柄名 | INPEX |

| 2019年12月期 | 1235 |

| 2020年12月期 | -1116 |

| 2021年12月期 | 2230 |

| 2022年12月期 | 4610 |

| 2023年12月期 | 3217 |

| 2024年12月期(会社予想) | 3800 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響などで赤字に転落していますが、2022年にかけては原油及び天然ガスの販売価格上昇に加え、円安の追い風もあり過去最高益の水準へV字回復しました。

前期は原油価格の反落や豪州の一部プロジェクトで減損損失を計上した事で減益となっていますが、今期は増益見込みとしていたなか、先ほどお伝えした様に第3四半期決算で上方修正を発表しましたが、通期進捗率は76%付近と順調に推移しています。

配当推移

| 銘柄名 | INPEX |

| 2015年3月 | 18 |

| 2016年3月 | 18 |

| 2017年3月 | 18 |

| 2018年3月 | 18 |

| 2019年3月 | 24 |

| 2019年12月 | 30 |

| 2020年12月 | 24 |

| 2021年12月 | 48 |

| 2022年12月 | 62 |

| 2023年12月 | 74 |

| 2024年12月(会社予想) | 86 |

2015年からの配当推移について、数年前は据え置きが続く年もありましたが、最近は概ね安定して増配が続いています。特にここ最近の増配幅は業績好調や株主還元強化を背景に大きくなっており、2022年は14円、前期は12円の大幅増配で、今期も期初時点では2円の増配見込みとしていましたが、第2四半期決算で10円増額された事で12円の大幅増配見込みになりました。

INPEXの配当方針は、2022年度から2024年度の中期経営計画期間中は総還元性向 40%以上を目途とし、年間配当金の下限を30円に設定するなか、事業環境、財務体質、経営状況等を踏まえ、株主還元の強化に取り組む方針です。

株主優待

INPEXには株主優待が設定されており、保有株数や保有継続年数によってクオカードがもらえますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | ||

| 400株以上 | 1年以上 | 1000円 | QUOカード | ||

| 2年以上 | 2000円 | ||||

| 3年以上 | 3000円 | ||||

| 800株以上 | 1年以上 | 2000円 | カタログギフト | ||

| 2年以上 | 3000円 | ||||

| 3年以上 | 5000円 | ||||

400株以上かつ1年以上継続が最低条件ですので少しきつめの条件ですが、長期保有者には有難い内容です。

株価推移

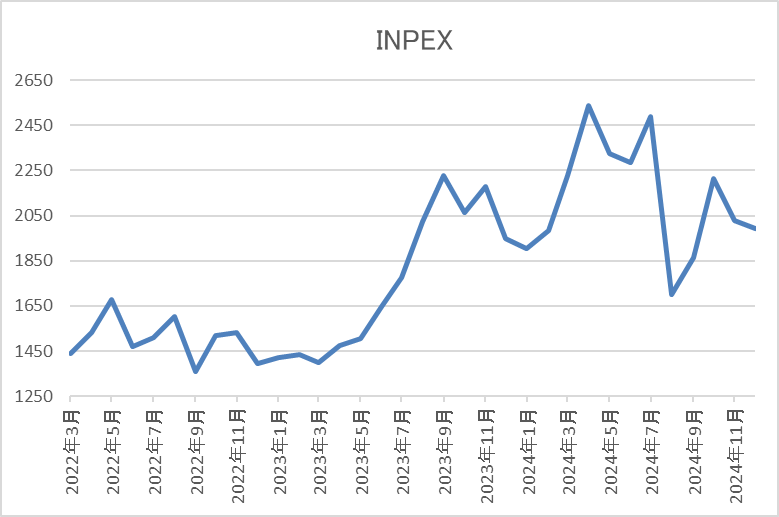

株価は2020年10月に489円まで下げた後は急速に値を戻し、2022年6月には1831円まで上昇しました。

その後再び1300円付近まで値を下げた後、今年4月には2628円まで上昇しましたが、直近は2000円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| INPEX | 1605 | 1981.5 | 6.2 | 0.55 | 86 | 4.34 | 27.1 |

最近の株価は4月の高値から下落しているなか、大幅増配が続いている事で配当利回りは4%台と高水準です。

今期業績は増益見込みですのでPER、PBRは市場平均より割安で、配当性向は27%付近と余裕を感じる水準です。

INPEXについて、業績は商品市況の影響を受けつつも順調に推移しており、株主還元強化の方針から大幅増配も続いています。そんななか、最近の株価は原油価格の下落や全体の暴落などを要因に停滞している事で指標面も割安です。

以上を踏まえると、現在は100株しか保有していませんので、来年は株主優待がもらえる400株までの買い増しも検討したくなります。

【3249】産業ファンド投資法人

2番目の銘柄はREITの産業ファンド投資法人で、現在1株保有していますが買い増しを検討しています。産業ファンド投資法人は産業用不動産に特化しているREITで、現在の保有物件数は108件、投資先は物流施設を中心に空港やデータセンター、工場、研究開発施設、インフラ施設となっており、エリアは東京が中心です。

分配金推移

| 銘柄名 | 産業ファンド |

| 2017年 | 11674 |

| 2018年 | 12998 |

| 2019年 | 5656 |

| 2020年 | 5917 |

| 2021年 | 6467 |

| 2022年 | 6160 |

| 2023年 | 6404 |

| 2024年 | 6944 |

| 2025年(会社予想) | 6890 |

2017年からの分配金推移について、2019年に大きく減配となっているのは投資口分割の影響ですが、2020年以降の分配金は6000円前後で安定していました。そんななか、最近はじわじわと増配が続いており、去年は6000円台半ば、今年は7000円に迫る水準への増配となっており、来年は現状少し減配の予測になっていますが、数年前と比較すると大きく増えている状況です。

基準価格推移

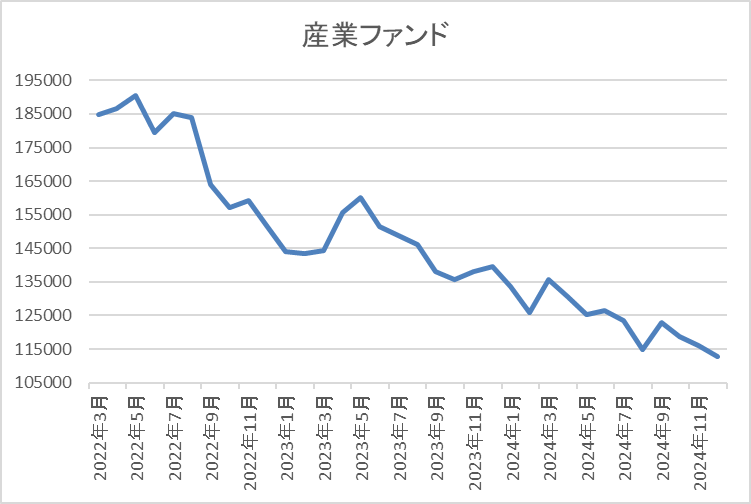

基準価格はコロナショックで9万450円まで下落した後は右肩上がりで、2022年1月には23万円付近まで上昇しました。

しかし、その後は右肩下がりの状況が続き、直近は11万台前半まで下落しています。

基準価格指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 産業ファンド | 3249 | 112100 | 16.5 | 1.15 | 6890 | 6.15 | ‐ |

最近の基準価格は下落が続いているなか、分配金は増配傾向となっていますので利回りは6%前後まで上昇しています。また、産業ファンド投資法人は1月、7月が権利月となっています。

産業ファンド投資法人について、最近の基準価格は今後の国内金利上昇を懸念して売られ続けている他のREIT銘柄同様に2年近く下落が続いていますが、今後の国内金利の最終到着点は1%前後と見られており、あと数回で今回の利上げは終了する可能性があります。

そんななか、来週の日銀会合で追加利上げが発表されるとの見方も強まっていますが、利上げ直後のREIT銘柄には悪材料出尽くしから反発の動きが見られる事もあります。

以上の点に加え、メイン投資先の物流施設は今後も需要が高まる事が想定されますので、来年の買い増しを検討しています。

【3333】あさひ

3番目の銘柄はあさひで自転車の専門店「サイクルベースあさひ」を全国に展開しており、店舗数は500を超えています。取り扱い商品は一般的な自転車からスポーツサイクル、電動アシスト自転車に加え、パーツなども販売しています。

そして、ネット通販も強化しており、PB率も高くなっています。

直近決算

あさひは2月決算ですので、9月24日に第2四半期決算を発表しており、最終利益は32億円と前年同期比3億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因について、新車の買い替えは低調に推移しましたが、効果的なキャンペーン施策などで電動アシスト自転車の販売を伸ばせた事や修理メンテナンスの依頼件数が依然増加傾向なためとの事です。

通期最終利益(億円)

| 銘柄名 | あさひ |

| 2020年2月期 | 25 |

| 2021年2月期 | 47 |

| 2022年2月期 | 35 |

| 2023年2月期 | 33 |

| 2024年2月期 | 31 |

| 2025年2月期(会社予想) | 36 |

2020年からの通期最終利益を見ていきますが、2021年に大きく伸びた後は減益が続きました。2021年の業績が好調だった要因は、コロナ禍による移動手段の見直しや健康意識の高まりなどの需要増加へ対応した事に加え、インターネット販売を強化したためとの事です。

2022年以降もコロナ禍の需要は継続しているとして売上は増えていますが、仕入れコストや人件費の増加に加え、出店、店舗リニューアルなどの諸経費が膨らんだ事で減益が続きました。

しかし、今期は従来の新規出店や新車販売などの成長戦略に加え、修理やメンテナンス、リユースなどのニーズの高いサービスも一体的に推進していくとして増益の予測にしています。

配当推移

| 銘柄名 | あさひ |

| 2015年 | 12 |

| 2016年 | 14 |

| 2017年 | 14 |

| 2018年 | 14 |

| 2019年 | 18 |

| 2020年 | 18 |

| 2021年 | 28 |

| 2022年 | 28 |

| 2023年 | 28 |

| 2024年 | 45 |

| 2025年(会社予想) | 50 |

2015年からの配推推移について、数年前までは10円台で推移していましたが、業績好調により2021年は大きく増配となっています。しかし、2022年以降は業績が減益となった事もあり据え置きが続いていたなか、前期は配当方針の見直しにより一気に17円の大幅増配となり、今期も更に5円の増配見込みになっています。

あさひの配当方針は利益を支える前向きな投資を継続したうえで、増収増益に基づいた増配の実現を目指すとしており、具体的な目安を配当性向35%としています。

株価推移

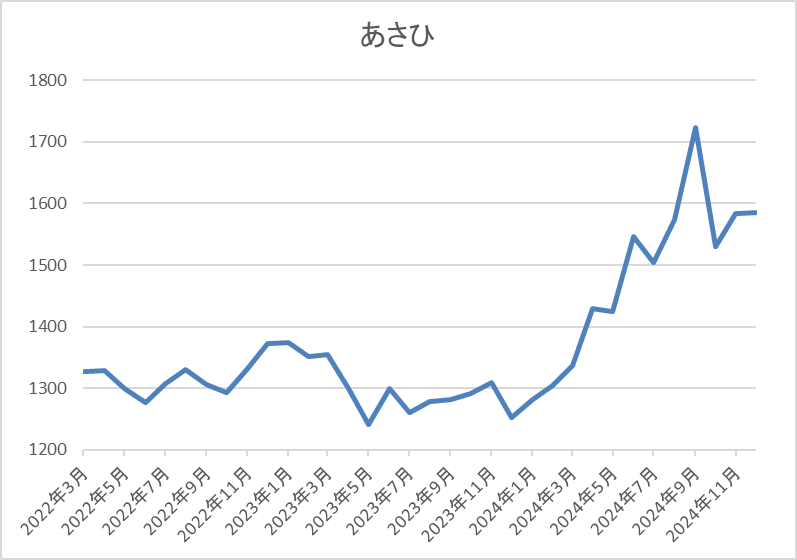

株価はコロナショックで934円まで売られた後は、約半年で2000円付近まで反発しました。

しかし、その後はずるずる売られ、2022年頃からは1000円台前半で停滞が続きましたが、10月には1755円まで上昇し、直近は1500円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| あさひ | 3333 | 1526 | 10.8 | 1.01 | 50 | 3.28 | 35.4 |

最近の株価は乱高下していますが、大幅増配が続いていますので配当利回りは3%台を維持しています。

今期業績は増益見込みですのでPERは市場平均よりも割安で、配当性向は35%付近と方針通りの水準です。

あさひについて、前期までの業績は減益が続いていましたが、30億円台で安定感はあったなか、最近の株価はあさひにしては乱高下していますが、指標面は依然割安です。そんななか、今後の業績には健康志向の高まりや電動アシスト自転車、ヘルメットなどの普及により期待できる部分も大きく、配当も最近の株主還元強化の方針から更に増配が続く可能性もありますので、現在100株保有していますが来年の買い増しを検討しています。

【4658】日本空調サービス

4番目の銘柄は日本空調サービスで、現在200株保有していますが、来年は更に買い増しを検討しています。

日本空調サービスは建物設備のメンテナンス・維持管理、設備・環境診断、ソリューション提案を行う建物設備のトータルサポート企業です。

直近決算

日本空調サービスは10月31日に第2四半期決算を発表しており、最終利益は11億円と4億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、国内外ともに環境保全に関心が高まっている昨今において、省エネや省コストなどに関する顕在及び潜在ニーズの高い状況が継続しているためとの事です。

通期最終利益(億円)

| 銘柄名 | 日本空調サービス |

| 2020年3月期 | 18 |

| 2021年3月期 | 19 |

| 2022年3月期 | 28 |

| 2023年3月期 | 19 |

| 2024年3月期 | 27 |

| 2025年3月期(会社予想) | 28 |

2020年からの通期最終利益について、業績が大きく伸びた2022年以外は20億円前後で安定していましたが、前期は大きく増益になっています。ただ、2022年に業績が大きく伸びた要因は保有株式の売却益13億円を計上したためで、2023年は反動から大きく減益となっており、前期は病院及び研究施設や製造工場などにおいて、省エネや省コストなどに関する潜在ニーズを掘り起こした結果、建物設備工事及びスポットメンテナンスが好調に推移した事や適性価格による受注により大きく増益となりました。

そして、今期も同様の流れは継続するとして更に増益の予測にしているなか、日本空調サービスは例年第4四半期で稼ぐ傾向があるため、通期進捗率こそ39%付近と低調に見えますが、第2四半期までの最終利益は前期比5割以上の増益と好調を維持しています。

配当推移

| 銘柄名 | 日本空調サービス |

| 2015年 | 12.5 |

| 2016年 | 15 |

| 2017年 | 22 |

| 2018年 | 23 |

| 2019年 | 26 |

| 2020年 | 28 |

| 2021年 | 28.5 |

| 2022年 | 41.5 |

| 2023年 | 28 |

| 2024年 | 39 |

| 2025年(会社予想) | 40 |

2015年からの配当推移を見ていきますが順調に増配傾向が続いていたなか、2022年は業績好調を背景に大きく増配となっていますが、内訳は保有株式売却に絡む特別配当が15円となっています。

2023年は特別配当の反動で減配となっていますが、前期は業績好調から一気に11円の大幅増配となっており、今期も1円の増配見込みになっています。

日本空調サービスの配当方針は安定した利益還元の実現を目的として、連結配当性向の目途を50%程度とする基本方針を設定しているなか、自己資本当期純利益率の目標と併せる事で純資産配当率5%程度を目安としています。

株価推移

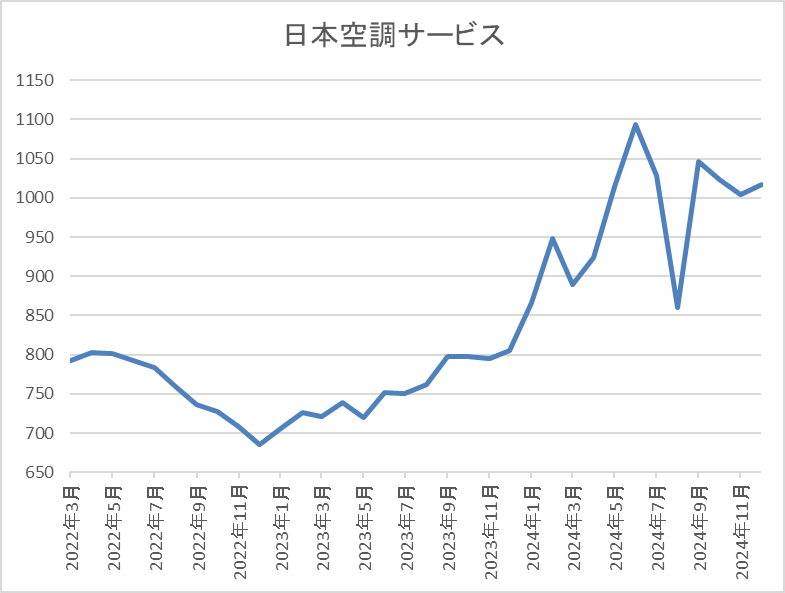

株価はコロナショックで530円まで売られる場面がありましたが、その後は700円付近まで急速に値を戻しています。

その後はじわじわ上昇し、今年6月には1145円まで上昇しましたが、直近は1000円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本空調 | 4658 | 1030 | 12.7 | 1.45 | 40 | 3.88 | 49.3 |

最近の株価は、ここ数年の高値圏で推移していますが、配当は順調に増配が続いていますので配当利回りは4%前後と高水準です。

業績も順調に増益が続いていますのでPERは市場平均と比較して割安で、配当性向は49%付近と方針通りの水準です。

日本空調サービスについて、保有株式の売却で一時的に利益が伸びた時期はありましたが、基本的に業績は安定していたなか、最近は本業の好調で増益が続いており、配当も順調に増配が続いています。

そんななか、日本空調サービスは病院や製造工場などの特殊な環境を有する施設と年間契約を結んでいる事が強みである事を踏まえると、今後も更に業績は伸びていく事が期待できますので、来年の更なる買い増しを狙っています。

【7466】SPK

5番目の銘柄はSPKで現在100株保有していますが、来年の買い増しを検討しています。SPKは自動車や産業、建設機械の部品を中心に取り扱っており、メーカー、モデルを問わず、あらゆる国産車、輸入車を対象に補修部品などを供給しています。

販路は国内のみに限らず、80か国、350社以上の顧客に高品質な自動車用補修部品を提供しています。

直近決算

SPKは10月31日に第2四半期決算を発表しており、最終利益は12億円と前年同期比約1億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、販売価格の見直しによる売価アップなどで売上は増収ですが、前年にあった一時的要因の剥落や円安による仕入れ高、体制強化経費増加などのためとの事です。

通期最終利益(億円)

| 銘柄名 | SPK |

| 2019年3月期 | 14 |

| 2020年3月期 | 15 |

| 2021年3月期 | 13 |

| 2022年3月期 | 16 |

| 2023年3月期 | 20 |

| 2024年3月期 | 23 |

| 2025年3月期 | 24 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以外は順調に増益傾向です。そして、前期は順調な国内事業や大幅な売上・利益増加の海外・工機事業、連結業績に大きく貢献したグループ子会社などの影響で過去最高益を更新しており、今期も好調な流れは継続する見込みとして更に増益の予測にしているなか、第2四半期時点の通期進捗率も49%付近と順調に推移しています。

配当推移

| 銘柄名 | SPK |

| 2015年 | 29.5 |

| 2016年 | 30.5 |

| 2017年 | 31.5 |

| 2018年 | 32.5 |

| 2019年 | 33.5 |

| 2020年 | 36 |

| 2021年 | 37 |

| 2022年 | 40 |

| 2023年 | 44 |

| 2024年 | 50 |

| 2025年(会社予想) | 60 |

2015年からの配当推移について、数年前までは年間1円ずつの増配でしたが、前期は6円、今期は一気に10円の大幅増配見込みと、以前と比較して増配ペースに勢いが付いており、増配は前期までで26期連続となっています。

SPKの配当方針は連続増配方針の堅持と「さらに業績見込みに応じた累進増配を」としており、今期から配当方針に累進増配の文言が加わっています。

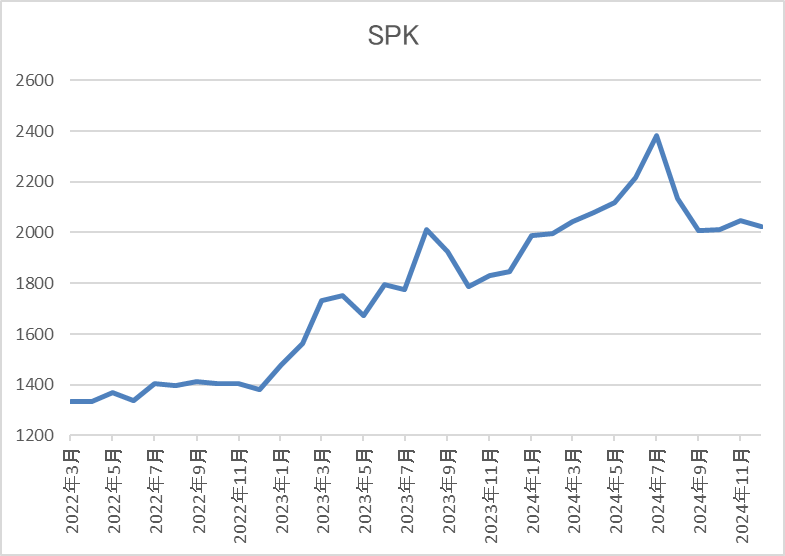

株価推移

株価はコロナショックで1112円まで売られた後は1500円を超える水準まで急速に戻しました。

その後は1400円付近で停滞する時期が長かったですが、去年以降はじわじわ上昇しており、今年7月には2413円まで上昇しましたが、直近は2000円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SPK | 7466 | 2077 | 8.7 | 0.81 | 60 | 2.89 | 25.2 |

最近の株価は7月の高値から下落しているなか、増配も継続していますので配当利回りは3%前後となっています。

業績は過去最高益が続いていますのでPER、PBRは市場平均と比較して割安で、配当性向は25%付近と余裕を感じる水準です。

SPKについて、業績は過去最高益を更新し続けるなか、日本トップクラスとなる20年以上の連続増配を続けるほど株主還元力も抜群です。そんななか、今期から配当方針に付け加えられた「累進配当」の文言や現在の余裕ある配当性向を考慮すると、今後も連続増配が続く可能性は高そうです。

以上の点を踏まえると、知名度や会社規模はそこまで大きくなく、事業内容から今後の円高や自動車業界の動向も懸念事項ではありますが、来年100株程度は買い増したいと考えてています。

【8439】東京センチュリー

6番目の銘柄は東京センチュリーで、今年100株購入していますが、来年は更に買い増しを予定しています。東京センチュリーはオートリースや航空機リースなどを手掛ける伊藤忠系の大手総合リース会社です。

パソコンやサーバーなどの情報通信機器の取り扱いに強みを持っており、再生可能エネルギー事業も手掛けています。

直近決算

東京センチュリーは11月8日に第2四半期決算を発表しており、最終利益は431億円と前年同期比75億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、主に航空機や事業投資が好調に推移している事に加え、政策保有株式の売却益を含む特別利益49億円を計上したためとの事です。

通期最終利益(億円)

| 銘柄名 | 東京センチュリー |

| 2021年3月期 | 491 |

| 2022年3月期 | 502 |

| 2023年3月期 | 47 |

| 2024年3月期 | 721 |

| 2025年3月期(会社予想) | 800 |

2021年からの通期最終利益を見ていきますが、2022年頃は500億円前後で安定していましたが、2023年は大きく減益となっています。2023年大幅減益の要因は連結子会社を通じてロシアへ航空機をリースしていた事などにより、ロシア関連の特別損失を580億円計上したためとの事です。

ただ、前期はロシア関連損失の剥落や全事業分野で増益になったとして過去最高益を記録しており、今期も好調な流れは継続見込みとの事で更に増益の予測にしているなか、第3四半期時点の通期進捗率も54%付近と順調に推移しています。

配当推移

| 銘柄名 | 東京センチュリー |

| 2015年 | 16.25 |

| 2016年 | 20 |

| 2017年 | 25 |

| 2018年 | 28.5 |

| 2019年 | 31 |

| 2020年 | 34 |

| 2021年 | 34.5 |

| 2022年 | 35.75 |

| 2023年 | 35.75 |

| 2024年 | 52 |

| 2025年(会社予想) | 58 |

2015年からの配当推移について、大きく減益となった2023年は据え置きになっていますが、その年以外は順調に増配が続いています。特に直近は業績回復から増配幅も大きくなっており、前期は約16円、今期も6円の増配見込みと2015年と比較すると3倍以上の水準へ増えています。

東京センチュリーの配当方針は、長期的かつ安定的に利益還元を行うことを基本としており、累進配当を基本としつつ、利益成長による増配を目指し、配当性向は35%程度を目安にしています。

株主優待

東京センチュリーには、保有株数や保有継続年数によってクオカードがもらえる株主優待がありますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 400株以上4000株未満 | ‐ | 2000円相当 | QUOカード | |||

| 4000株以上1万2000株未満 | 2年未満 | 4000円相当 | ||||

| 2年以上 | 6000円相当 | |||||

| 1万2000株以上 | 2年未満 | 6000円相当 | ||||

| 2年以上 | 8000円相当 | |||||

また、国内のニッポンレンタカー全店舗で利用可能な3000円の割引券も400株以上の保有でもらえます。

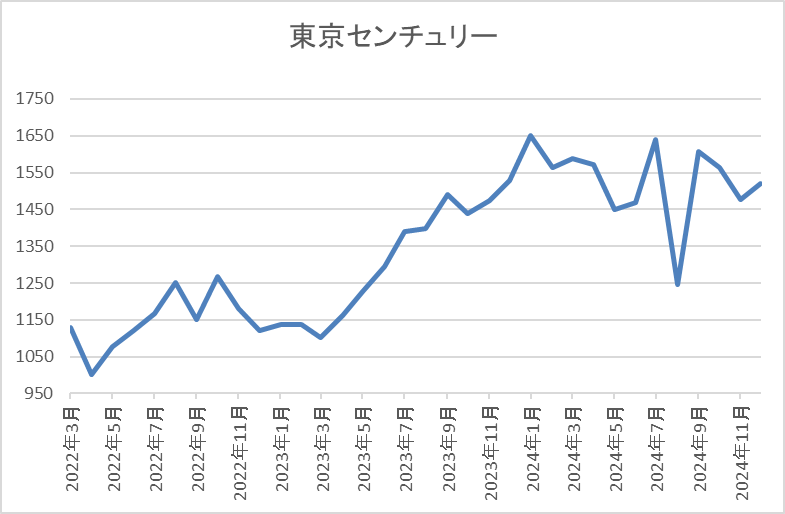

株価推移

株価はコロナショックで717円まで売られた後、2021年1月に2335円の高値を付けていますが、その後は再び1000円割れの水準まで売られました。

しかし、去年春頃からは上昇傾向となり、今年9月には1784円まで上昇しましたが、直近は1500円前後で推移しています

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京センチュリー | 8439 | 1525.5 | 9.3 | 0.72 | 58 | 3.80 | 35.3 |

最近の株価は9月の高値から下落しているなか、増配は続いていますので配当利回りは3%後半となっています。

今期業績は過去最高益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は35%付近と方針通りの水準です。

東京センチュリーについて、最近の業績は好調に推移しているなか、配当もリース銘柄らしく連続増配を継続していますが、今後の国内金利上昇を懸念してか、最近の株価は停滞が続いています。

その様な状況もあって今年100株購入していますが、私は現在オリックス、三菱HCキャピタル、リコーリース、みずほリースなど他のリース株をいずれも複数単元保有していますので、東京センチュリーも来年は株主優待がもらえる400株まで買い増そうかと考えています。

【8897】ミラースHD

7番目の銘柄はミラースHDで、今年200株購入していますが買い増しを検討しています。ミラースHDは首都圏を中心に分譲マンションの開発や販売を手掛けており、2022年に社名をタカラレーベンから変更しています。また、最近はM&Aを絡め再生可能エネルギーを活用したエネルギー事業にも注力しているところです。

直近決算

ミラースHDは11月11日に第2四半期決算を発表しており、最終利益は20億円と前年同期比20億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、新築戸建分譲は売上戸数が減少していますが、リニューアル販売が好調に推移した事やアセットマネジメント事業も増益になったためとの事です。

通期最終利益(億円)

| 銘柄名 | ミラースHD |

| 2020年3月期 | 53 |

| 2021年3月期 | 46 |

| 2022年3月期 | 62 |

| 2023年3月期 | 45 |

| 2024年3月期 | 81 |

| 2025年3月期(会社予想) | 107 |

2020年からの通期最終利益について、増減を繰り返す展開が続いていますが概ね50億円前後で推移していましたが、2023年はタカラレーベン・インフラへのTOBによる初期コストが発生した影響や創業50周年を迎えた事による広告宣伝費の増加などにより減益となっています。

しかし、前期は不動産事業が好調な進捗により計画を上回った事やエネルギー事業の業績貢献に加え、広告宣伝費の減少などにより大きく増益となっており、今期も好調な流れは続く見込みとして更に増益の予測にしています。

配当推移

| 銘柄名 | ミラースHD |

| 2015年 | 6 |

| 2016年 | 13 |

| 2017年 | 15 |

| 2018年 | 16 |

| 2019年 | 16 |

| 2020年 | 19 |

| 2021年 | 14 |

| 2022年 | 18 |

| 2023年 | 22 |

| 2024年 | 24 |

| 2025年(会社予想) | 30 |

2015年からの配当推移について、コロナショックの影響を受けた2021年は減配となっていますが、その2021年以外は概ね順調に増配傾向となっています。そんななか、2023年は50周年の記念配当が2円実施されていましたが、前期は普通配当で2円の増配となっており、今期は業績好調により一気に6円の増配見込みになっています。

ミラースHDの配当方針は、株主の皆さまへの利益還元を経営上の重要課題の一つと認識して安定的な配当による還元を行っていく方針としており、配当性向30~35%の目標を設定しています。

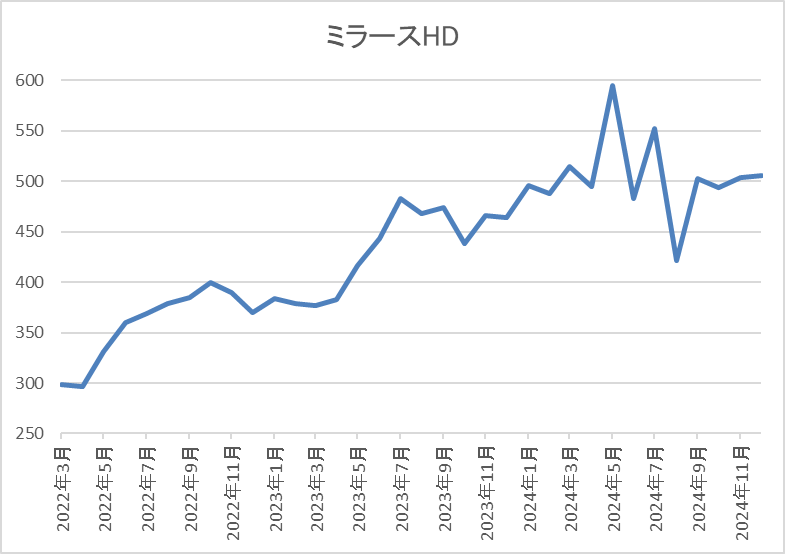

株価推移

株価はコロナショックで301円まで売られた後も300円台で停滞する時期が続きました。

しかし、去年春以降はじわじわと値を上げ、今年5月には595円まで上昇しましたが、直近は500円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ミラースHD | 8897 | 500 | 6.3 | 0.87 | 30 | 6.00 | 38.0 |

最近の株価は停滞しているなか、今期は大幅増配見込みですので配当利回りは6%前後と高水準です。

今期業績も増益見込みですのでPER、PBRは市場平均より割安で、配当性向は38%付近となっています。

ミラースHDについて、最近の業績は堅調に推移しており、例年第4四半期で稼ぐ傾向があるため、第2四半期時点の通期進捗率は19%付近と低調に見えますが、新築分譲マンションの契約進捗率は好調に推移しているとの事です。

以上の点を踏まえると、現状の配当性向が目安の水準を少しオーバーしており、今後の減配リスクは少し気になりますが、現状の配当利回りは6%前後と高水準で最低購入金額も低いですので、今年200株購入していますが、来年更に複数単元購入する事も検討しています。

【9284】カナディアンソーラー・インフラ投資法人

8番目の銘柄はインフラファンドのカナディアンソーラー・インフラ投資法人で、現在3株保有していますが買い増しを検討しています。カナディアンソーラーは、豊富なスポンサー・パイプラインを中心に、グループの特徴である垂直統合モデルを最大限に活用しながら資産規模を拡大していくインフラファンドです。

現在32件の発電所を保有しており、エリアは九州から北海道まで分散されていますが、九州地方の割合が6割を超えています。

分配金推移

| 銘柄名 | カナディアン・ソーラー |

| 2019年 | 7300 |

| 2020年 | 7400 |

| 2021年 | 7450 |

| 2022年 | 7653 |

| 2023年 | 7500 |

| 2024年(会社予想) | 6841 |

| 2025年(会社予想) | 6302 |

2019年からの分配金推移について、数年前は7000円台半ばで安定していましたが、今年は700円近い減配の予測になっており、来年は更に分配金が減少する見込みになっています。

直近の分配金予測が減配傾向になっている要因は、今年8月に運用ガイドラインの変更を発表したためで、今後は期初業績予想時点では利益超過分配は計上しない方針としています。利益超過分配金が計上されなくなった事で、直近の分配金は大きく減配となっていますが、当初予想における利益分配額に対し実績が満たなかった場合、その差分を補うための調整弁として利益超過分配を使用する方針ともしています。

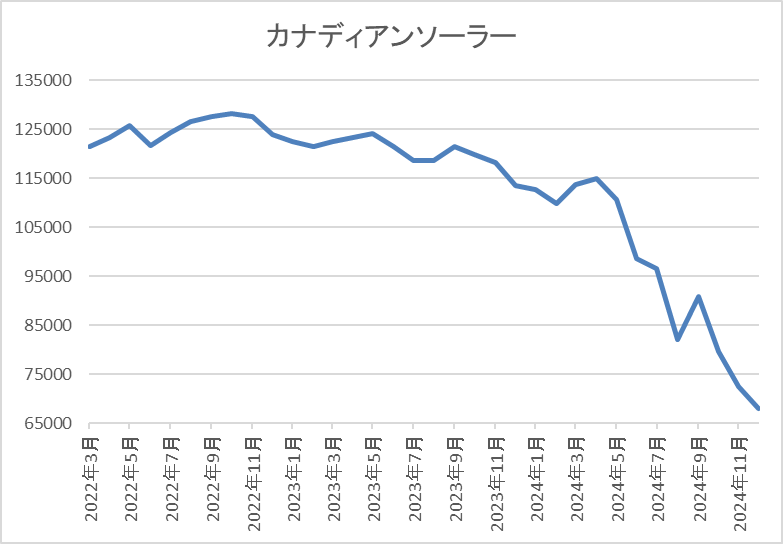

基準価格推移

基準価格は2017年の上場後にコロナショックで9万5500円まで下落しましたが、約半年で14万円付近まで反発しています。

しかし、その後は右肩下がりの状況で、直近は7万円台まで下落しています。

基準価格指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| カナディアンソーラー | 9284 | 73500 | 11.7 | 0.70 | 6264 | 8.52 | ‐ |

最近の基準価格は右肩下がりの状況ですので、最近の分配金は減配傾向ですが利回りは脅威の8%台と高水準です。

また、カナディアンソーラーは、6月、12月が権利月となっています。

カナディアンソーラーについて、利益超過分配金を計上しなくなった事で直近の分配金は減配となりましたが、今後は他のインフラファンドでも同様の流れが警戒されており、実際、今週はジャパンインフラファンドが利益超過分配金の支払い減少から減配を発表しています。

その様な点で、カナディアンソーラーは一足早く利益超過分配金の支払い方針を変更していますので、他のインフラファンドと比較すると今後の減配リスクは低くなっているなか、減配後でも利回りは8%半ばと高水準です。以上の点を踏まえると、今月の権利落ちで基準価格は更に下がる事が想定されますので、年明けのタイミングでの買い増しを検討したくなります。

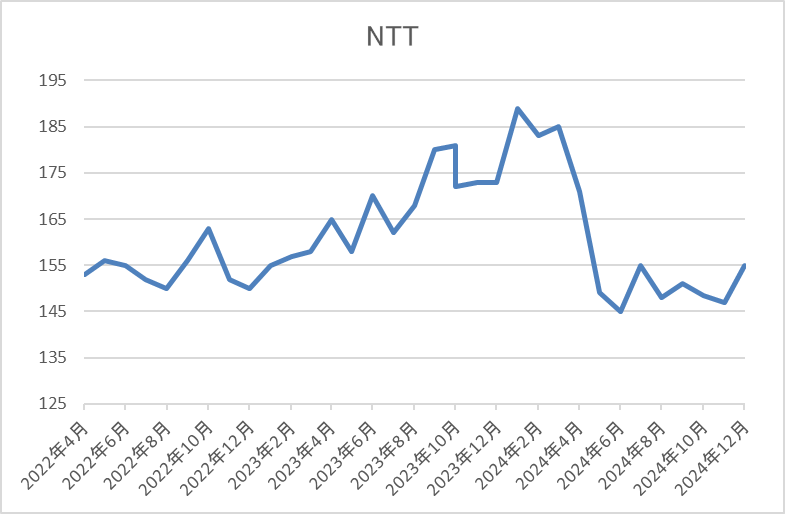

【9432】NTT

最後の銘柄はNTTです。NTTは通信事業を主体とするNTTグループの持株会社で、2020年にはNTTドコモを完全子会社化しています。

最近の業績は通信料値下げの影響を受けながらも増益が続いていましたが、今期業績を減益見込みで発表した事や去年行った株式大量分割の影響もあってか、今年の株価は停滞が続いています。

直近決算

NTTは11月7日に第2四半期決算を発表しており、最終利益は5547億円と前年同期比1161億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、携帯電話の通信収入減や固定電話事業の不振に加え、量販店での販売強化費増加などの影響としています。

通期最終利益(億円)

| 銘柄名 | NTT |

| 2019年3月期 | 8545 |

| 2020年3月期 | 8553 |

| 2021年3月期 | 9161 |

| 2022年3月期 | 11810 |

| 2023年3月期 | 12131 |

| 2024年3月期 | 12795 |

| 2025年3月期(会社予想) | 11000 |

2019年からの通期最終利益を見ていきますが、コロナショックを受けた2020年でもぎりぎり増益を維持しているなか、ここ数年の増益幅は数年前と比較して勢いが付いていました。業績好調の要因は通信料金値下げの影響があるなか、企業のデジタル変革の取り組みが急速に広がり国内外でITサービスの需要が増えたことや、テレワークの拡大で家庭向けのインターネットサービスの契約が増えたためとしています。

そして、前期も過去最高益となっていますが、今期は2027年度の新中期目標達成に向けて成長分野の拡大やコスト構造改革に積極的に取組んでいくとして、14%程度の減益見込みで発表しているなか、第2四半期時点の通期進捗率は50%付近と目安をクリアしている様に見えますが、例年の平均は約58%ですので今期が厳しい状況である事は間違いありません。

配当推移

| 銘柄名 | NTT |

| 2015年 | 1.8 |

| 2016年 | 2.2 |

| 2017年 | 2.4 |

| 2018年 | 3 |

| 2019年 | 3.6 |

| 2020年 | 3.8 |

| 2021年 | 4.2 |

| 2022年 | 4.6 |

| 2023年 | 4.8 |

| 2024年 | 5.1 |

| 2025年(会社予想) | 5.2 |

2015年からの配当推移をみていきますが、減配はもちろん据え置きの年すらなく順調に増配傾向で、前期までで13期連続増配となっています。金額の単位が細かくなっているのは株式25分割の影響ですが、今期も業績は減益見込みのなか増配予測にしていますので、2015年と比較すると3倍弱の水準へ増えている状況です。

NTTの配当方針は、株主還元の充実は当社にとって最も重要な経営課題の一つとし、継続的な増配の実施を基本的な考え方としています。

NTT株主優待

NTTは100株以上保有を条件に2年以上3年未満の継続保有で1500ポイント、5年以上6年未満の保有で3000ポイントのdポイントがもらえます。

株式の25分割後でも100株保有の条件は変わっていませんので、今なら約1万5000円で株主優待がもらえますが、同一の株主番号でもらえる最大ポイントは4500ポイントで毎年もらえる訳ではありませんので注意が必要です。

株価推移

株価は2020年10月に85円まで売られましたが、その後は停滞する時期を挟みながらも右肩上がりの状況でした。

そんななか、今年1月には192円まで上昇しましたが、その後は低迷しており、8月の暴落で142円まで売られ、直近は160円前後で推移しています。

株価指標(2024年12月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| NTT | 9432 | 156 | 11.8 | 1.30 | 5.2 | 3.33 | 39.4 |

最近の株価は低迷が続いているなか、配当は増配が続いていますので配当利回りは3%半ばの水準です。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は39%付近となっています。

NTTについて、今期は減益見込みですが、ここ数年の業績は増益で推移しており、配当も10年以上連続増配が続いています。そんななか、今年の株価は去年行った株式大量分割による売り圧力や信用買い残の増加に加え、NTT法改正への懸念もあってか低迷が続いていましたが、直近は底堅い動きにもなってきました。

以上の点を踏まえ、通信株は現状KDDIとソフトバンクへ100万円弱投資しているなか、NTTは1300株しか保有していませんので、来年の買い増しを検討しています。

2025年に買い増しを検討している9銘柄(2024年12月12日時点)

今回検証した2025年の買い増しを検討している9銘柄の最新状況を表にまとめています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| INPEX | 1605 | 1981.5 | 6.2 | 0.55 | 86 | 4.34 | 27.1 |

| 産業ファンド | 3249 | 112100 | 16.5 | 1.15 | 6890 | 6.15 | ‐ |

| あさひ | 3333 | 1526 | 10.8 | 1.01 | 50 | 3.28 | 35.4 |

| 日本空調 | 4658 | 1030 | 12.7 | 1.45 | 40 | 3.88 | 49.3 |

| SPK | 7466 | 2077 | 8.7 | 0.81 | 60 | 2.89 | 25.2 |

| 東京センチュリー | 8439 | 1525.5 | 9.3 | 0.72 | 58 | 3.80 | 35.3 |

| ミラースHD | 8897 | 500 | 6.3 | 0.87 | 30 | 6.00 | 38.0 |

| カナディアンソーラー | 9284 | 73500 | 11.7 | 0.70 | 6264 | 8.52 | ‐ |

| NTT | 9432 | 156 | 11.8 | 1.30 | 5.2 | 3.33 | 39.4 |

私は現在50銘柄程度の高配当株を保有していますが、来年はその中の1割程度の銘柄を買い増し候補に選定しています。

そして、買い増し候補に選定した理由については、新規銘柄を選んだ時と同様に減配リスクの低さが1番の要因ですが、REITやインフラファンドなどは他の銘柄と比較して減配リスクが高めになっています。ただ、2銘柄とも最近の基準価格が下落している事で利回りは大きく上昇していますので、産業ファンドとカナディアンソーラーについては、多少の減配があったとしても4%、5%の利回りは期待できそうとの思いで今回選んでいます。

まとめ

今回は2025年に買い増しを検討している9銘柄の最新状況と選定した理由についてまとめました。来年は直近の記事で投稿した新規で購入を検討している17銘柄と今回の買い増し候補9銘柄の合計26銘柄を購入候補にスタートしますが、購入の時期については来年の購入上限としている夫婦2人分の成長投資枠480万円のうち、300万円程度を3月の権利取りまでに購入する予定です。

という事で、来年は年明けから3月末まで旧NISAの非課税保有期間が終了する保有銘柄の売却も含め、かなり売買が多くなるかと思いますが、実際の取引は来年も売買後1時間を目安にYouTubeのメンバー限定動画で投稿していきますし、年内には1月に売買を予定している銘柄の最新情報もメンバー限定動画で投稿します。

そんなメンバー限定動画は、490円/月のサイドFIREプランで全て視聴できますので、興味のある方は是非、メンバーシップも宜しくお願いします。

※Xでも投資に役立つ情報を連日投稿中!!

コメント