先月ピークを迎えた本決算発表では新たな配当方針として累進配当を宣言する企業が多く、実際約1か月前に投稿した記事でも直近決算で累進配当を宣言した5銘柄についてまとめましたが、まだまだ新たに累進配当を導入した銘柄はたくさんあります。

という事で今回は、累進配当特集第2弾として今回の本決算で新たに累進配当を宣言した5銘柄を検証していきます。

【8439】東京センチュリー

最初の銘柄は東京センチュリーでオートリースや航空機リースなどを手掛ける伊藤忠系の大手総合リース会社です。パソコンやサーバーなどの情報通信機器の取り扱いに強みを持っており、再生可能エネルギー事業も手掛けています。

そんななか、今期から配当方針に累進配当の文言を明記しています。

直近決算

東京センチュリーは5月14日に本決算を発表しており、前期の通期最終利益は721億円と674億円の増益となっているなか、配当は約16円増配の年間52円としています。

今期予測は通期最終利益が800億円と79億円の増益見込みとしているなか、配当は6円増配の年間58円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 東京センチュリー |

| 2021年3月期 | 491 |

| 2022年3月期 | 502 |

| 2023年3月期 | 47 |

| 2024年3月期 | 721 |

| 2025年3月期(会社予想) | 800 |

2021年からの通期最終利益を見ていきますが、2022年頃は500億円前後で安定していましたが、2023年は大きく減益となっています。2023年大幅減益の要因は連結子会社を通じてロシアへ航空機をリースしていた事などにより、ロシア関連の特別損失を580億円計上したためとの事です。

ただ、前期はロシア関連損失の剥落や全事業分野で増益になったとして過去最高益を記録しており、今期も好調な流れは継続見込みとの事で更に増益の予測にしています。

配当推移

| 銘柄名 | 東京センチュリー |

| 2015年 | 16.25 |

| 2016年 | 20 |

| 2017年 | 25 |

| 2018年 | 28.5 |

| 2019年 | 31 |

| 2020年 | 34 |

| 2021年 | 34.5 |

| 2022年 | 35.75 |

| 2023年 | 35.75 |

| 2024年 | 52 |

| 2025年(会社予想) | 58 |

2015年からの配当推移を見ていきますが、大きく減益となった2023年は据え置きになっていますが、その年以外は順調に増配が続いています。特に直近は業績回復から増配幅も大きくなっており、前期は約16円、今期も6円の増配見込みと2015年と比較すると3倍以上の水準です。

東京センチュリーの配当方針は、長期的かつ安定的に利益還元を行うことを基本としており、累進配当を基本としつつ、利益成長による増配を目指し、配当性向は35%程度を目安にしています。

株主優待

東京センチュリーには、保有株数や保有継続年数によってクオカードがもらえる株主優待がありますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 400株以上4000株未満 | ‐ | 2000円相当 | QUOカード | |||

| 4000株以上1万2000株未満 | 2年未満 | 4000円相当 | ||||

| 2年以上 | 6000円相当 | |||||

| 1万2000株以上 | 2年未満 | 6000円相当 | ||||

| 2年以上 | 8000円相当 | |||||

また、国内のニッポンレンタカー全店舗で利用可能な3000円の割引券も400株以上の保有でもらえます。

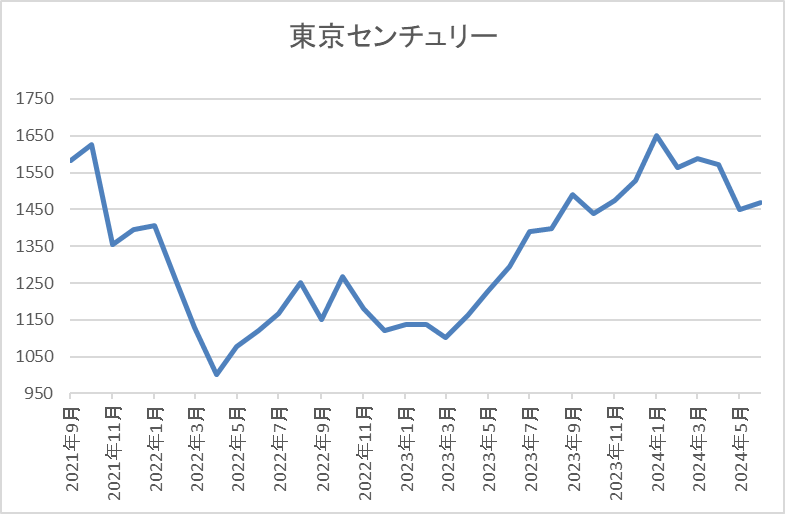

株価推移

株価はコロナショックで717円まで売られた後、2021年1月に2335円の高値を付けていますが、その後は再び1000円割れの水準まで売られました。

しかし、去年春頃からは上昇傾向で、直近は1500円前後で推移しています。

株価指標(2024年6月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京センチュリー | 8439 | 1439 | 8.8 | 0.81 | 58 | 4.03 | 35.5 |

最近の株価はじわじわ上昇していますが、増配が続いていますので配当利回りは4%前後となっています。

今期業績は過去最高益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は35%付近と方針通りの水準です。

投資判断

今までの内容から東京センチュリーの投資判断について、ロシア関連の損失で大きく減益となった年もありましたが、本業は順調に推移しており、今期も過去最高益の見込みです。

そんななか、業績不振でも減配しなかった配当推移や今期から明記された累進配当の文言を踏まえると今後の継続的な増配にも期待できそうな印象です。

以上の点を踏まえると、最近の株価はじわじわ上昇していますが、数年前の高値には届いていませんし、現状の配当利回りも4%前後と高水準ですので高配当株として狙いたくなります。

【8801】三井不動産

2番目の銘柄は三井不動産で、オフィスビルや商業施設、ホテル、レジャー施設、住宅、マンションなどを手掛ける総合不動産会社です。東京ドームや東京ミッドタウンタワー、ららぽーと、東京ディズニーリゾートなど有名施設も数多く手掛けています。

そして、今期から2026年度までの中期経営期間は累進配当を導入すると発表しています。

直近決算

三井不動産は5月10日に本決算を発表しており、前期の通期最終利益は2246億円と277億円の増益となっているなか、配当は約7円増配の年間28円としています。

今期予測は通期最終利益が2350億円と104億円の増益見込みにしているなか、配当は2円増配の年間30円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 三井不動産 |

| 2021年3月期 | 1295 |

| 2022年3月期 | 1769 |

| 2023年3月期 | 1969 |

| 2024年3月期 | 2246 |

| 2025年3月期(会社予想) | 2350 |

2021年からの通期最終利益を見ていきますが、順調に増益傾向が続いており、前期は過去最高益を記録しています。業績好調の要因は、海外オフィスの収益・利益の拡大や国内商業施設の売上伸⾧、ホテル・リゾートの収益・利益の大幅な改善に加え、東京ドームの稼働日数・来場者数の増加などとしています。

そして、今期も固定資産・販売用不動産・投資有価証券をトータルで捉えた資産入れ替えの加速による利益の伸⾧や、好調なホテル・リゾートにおける更なる収益・利益の伸⾧が見込めるとして更に増益の予測にしています。

配当推移

| 銘柄名 | 三井不動産 |

| 2015年 | 8.3 |

| 2016年 | 10 |

| 2017年 | 11.3 |

| 2018年 | 13.3 |

| 2019年 | 14.6 |

| 2020年 | 14.6 |

| 2021年 | 14.6 |

| 2022年 | 18.3 |

| 2023年 | 20.6 |

| 2024年 | 28 |

| 2025年(会社予想) | 30 |

2015年からの配当推移について、コロナショックの影響を受けた2020年頃は据え置きの年が続きましたが、減配はありません。そんななか、最近は業績好調により増配が続いており、2015年と比較して今期見込みは3倍以上の水準です。

三井不動産の配当方針は持続的な利益成長と連動した安定的な増配としており、今期から累進配当を導入するなか、目安の配当性向は35%程度、総還元性向50%以上としています。

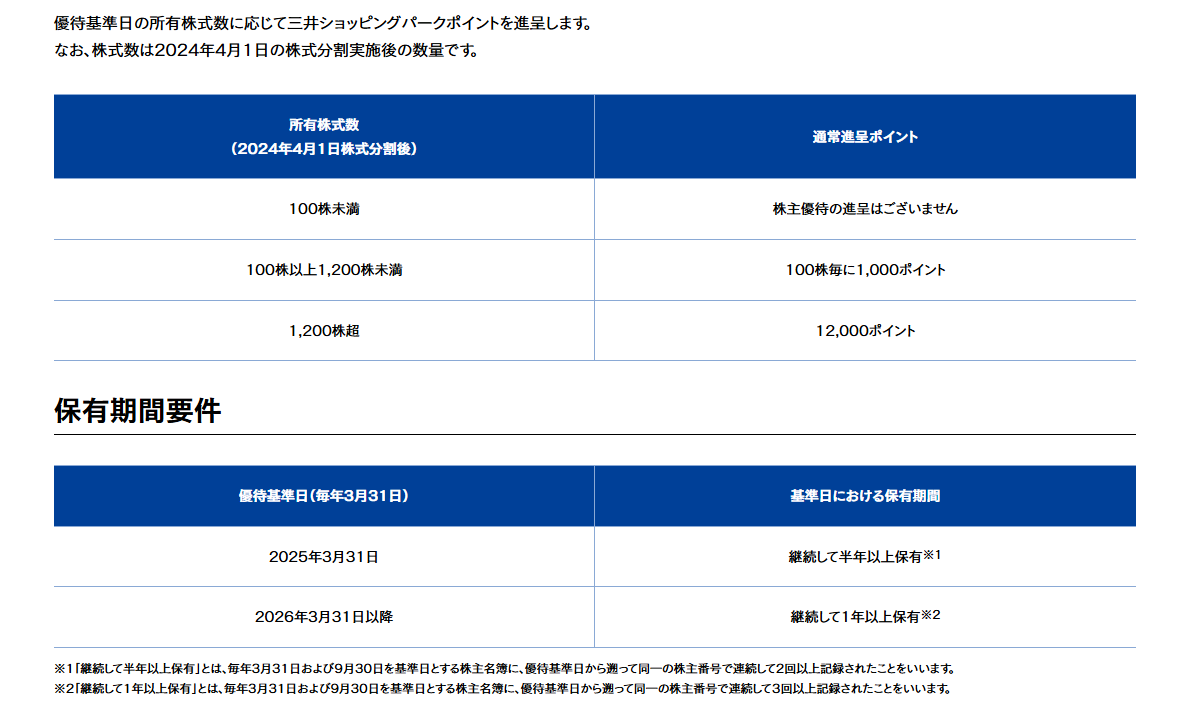

株主優待

三井不動産には株主優待があり、ららぽーとや三井アウトレットパークなどの対象施設で使用できる三井ショッピングパークポイントが保有株数や保有期間によってもらえます。また、長期保有によってもらえるポイントもかなり増えますので、有難い株主優待です。

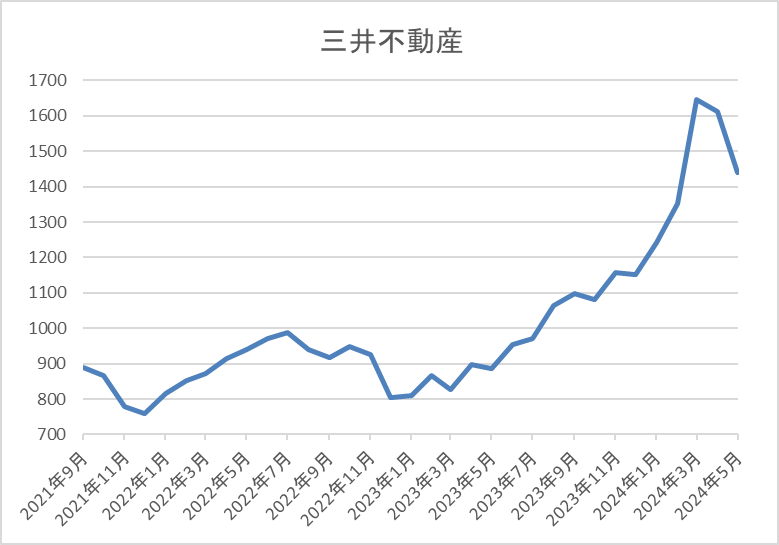

株価推移

株価はコロナショックで512円まで下げた後は、800円から1000円のレンジで停滞する期間が長かったです。

ただ、去年春以降は右肩上がりの状況で、今年4月には1709円まで上昇しましたが、直近は1500円前後で推移しています。

株価指標(2024年6月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井不動産 | 8801 | 1462 | 17.4 | 1.32 | 30 | 2.05 | 35.8 |

最近の株価は直近高値から下落しているなか、増配は続いていますが配当利回りは2%前後となっています。

今期業績も過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向は36%付近と方針通りの水準です。

投資判断

今までの内容から三井不動産の投資判断ですが、日本を代表する総合不動産会社で人気の商業施設やレジャー施設なども手掛けています。業績や配当推移もコロナショック時は低迷する時期がありましたが、最近は順調に推移しており、今期から導入された累進配当のもと今後の増配にも期待できそうです。

そうなると、現状の配当利回りは2%前後と高配当株としては寂しい水準ですが、今後の増配を期待して、更に株価が下がる場面は狙いたくなる銘柄です。

【6625】JALCO

3番目の銘柄はJALCOで不動産金融のジャルコを中核とする持株会社です。パチンコホールや事業会社保有不動産の物件・用地取得、テナント賃貸に加え、ファイナンス事業を手掛けています。

また、中古遊技機売買サイトの提供や遊技機、設備機器のレンタル・販売に加え、M&Aコンサルなどアミューズメント周辺事業に注力しています。

直近決算

JALCOは5月10日に本決算を発表しており、前期の通期最終利益は41億と23億円の増益となっているなか、配当は12円増配の年間18円としています。

今期予測は通期最終利益が6億円と35億円の減益見込みにしていますが、配当は据え置きの年間18円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | JALCO |

| 2021年3月期 | 10 |

| 2022年3月期 | 9 |

| 2023年3月期 | 18 |

| 2024年3月期 | 41 |

| 2025年3月期(会社予想) | 6 |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2023年は賃貸不動産売上の増加やM&A成功報酬、賃貸不動産の売却などにより大きく増益となっており、前期も販売⽤不動産の売却や賃貸不動産の増加に加え、第4四半期に⼤型のM&A報酬が成⽴した事で大きく増益となっています。

そんななか、今期は大きく減益の見込みにしていますが、業績予想は確実な契約履行が見込まれる期首の営業資産残高に基づいて算定しているとの事で、今後の賃貸用不動産の取得や販売不動産の売却、M&Aコンサルティングの成否などのより大きく変動する可能性があるとしています。

配当推移

| 銘柄名 | JALCO |

| 2015年 | 0 |

| 2016年 | 0 |

| 2017年 | 0 |

| 2018年 | 0 |

| 2019年 | 0 |

| 2020年 | 0 |

| 2021年 | 2 |

| 2022年 | 2 |

| 2023年 | 6 |

| 2024年 | 18 |

| 2025年(会社予想) | 18 |

2015年からの配当推移について、数年前までは無配の状況が続いていましたが、2021年に初めて配当を実施した後は、増配傾向です。特に前期は一気に12円の大幅増配となりましたが、今期は現状据え置きの予測になっています。

JALCOの配当方針は、賃貸不動産から得られるストック収入を基準として、「減配なし、配当維持もしくは増配のみ」とする『累進的配当政策』の導入により、配当の拡充を図りつつ、その安定性と透明性を向上させるとしています。

株主優待

JALCOには株主優待が設定されており、保有株数によってQUOカードがもらえますが、こちらの画像の様にもらえる金額も今回から拡充されています。

ただ、MAXの10万株保有のためには現状の株価で約4600万円必要ですので、ここまで設定する必要があるのかとは思ってしまいます。

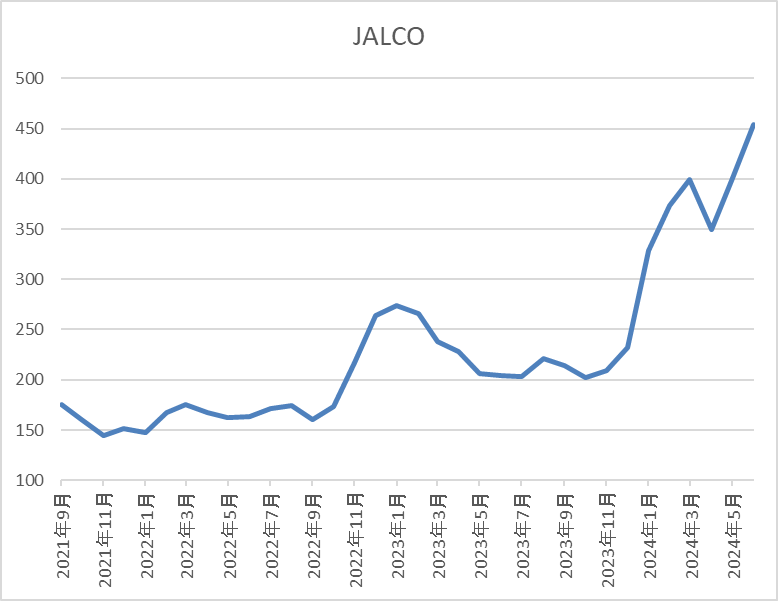

株価推移

株価は2022年頃までは100円台で推移していましたが、2022年の秋頃からは上昇傾向となっています。

そして、特に今年に入ってからは上昇ペースが加速し、直近は450円前後まで上昇しています。

株価指標(2024年6月13日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| JALCO | 6625 | 471 | 73.5 | 2.60 | 18 | 3.82 | 281.2 |

最近の株価は上昇していますが、直近の配当は高水準を維持していますので配当利回りは4%前後と高水準です。

今期業績は現状大きく減益見込みですのでPER、PBRは市場平均と比較してかなり割高で、配当性向は280%付近とこちらもかなりの高水準です。

投資判断

今までの内容からJALCOの投資判断ですが、最近の業績は大きく伸びているなか今期は大きく減益見込みとなっていますが、決算書を見ていると今後の巻き返しに期待できそうな印象もあります。

また、今期から導入した累進配当についても、前期末時点の利益余剰金63億円で現行水準の配当3年分は賄えるため、3年は継続可能と明記しており、株主優待の拡充からも今後の更なる株主還元に期待できそうです。

以上の点を踏まえると、最優先で狙いたい銘柄ではないですが、高配当株としてチェックしておきたいところです。

【3393】スターティアHD

4番目の銘柄はスターティアHDで中小企業向けにITインフラやサーバーなどを提供しています。また、最近はデジタルマーケティング事業に注力しており、営業支援ツールや見込み顧客化・商談化ツールなども手掛けています。

そんななか、先月の本決算で今期からの累進配当導入を発表しています。

直近決算

スターティアHDは5月15日に本決算を発表しており、前期の通期最終利益は15億円と3億円の増益となっているなか、配当は28円増配の年間69円としています。

今期予測は通期最終利益が16億円と1億円の増益見込みにしているなか、配当は28円増配の年間97円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | スターティア |

| 2021年3月期 | -13 |

| 2022年3月期 | 9 |

| 2023年3月期 | 12 |

| 2024年3月期 | 15 |

| 2025年3月期(会社予想) | 16 |

2021年からの通期最終利益について、コロナショックの影響で2021年は赤字に転落していますが、その後は順調に増益が続いています。

前期もITインフラが堅調に推移するなか、デジタルマーケティング事業もマーケティングオートメーションツールの牽引やサブスクリプション売上の積み上げなどにより利益化した事で過去最高益を記録しており、今期も好調な流れは継続見込みとして更に増益の予測にしています。

配当推移

| 銘柄名 | スターティア |

| 2015年 | 10 |

| 2016年 | 9 |

| 2017年 | 9 |

| 2018年 | 12 |

| 2019年 | 9 |

| 2020年 | 9 |

| 2021年 | 10 |

| 2022年 | 14 |

| 2023年 | 41 |

| 2024年 | 69 |

| 2025年(会社予想) | 97 |

2015年からの配当推移について、数年前は10円付近で停滞している期間が長かったですが、2021年以降は増配傾向が続いています。特に最近は業績好調により増配幅も大きくなっており、前期、今期ともに28円の大幅増配となっています。

スターティアHDの配当方針は財務健全性の維持に努め、連結業績や今後の事業展開などを総合的に勘案し、累進配当を継続的に実施すると共に、連結ベースの配当性向 55%を目途としています。

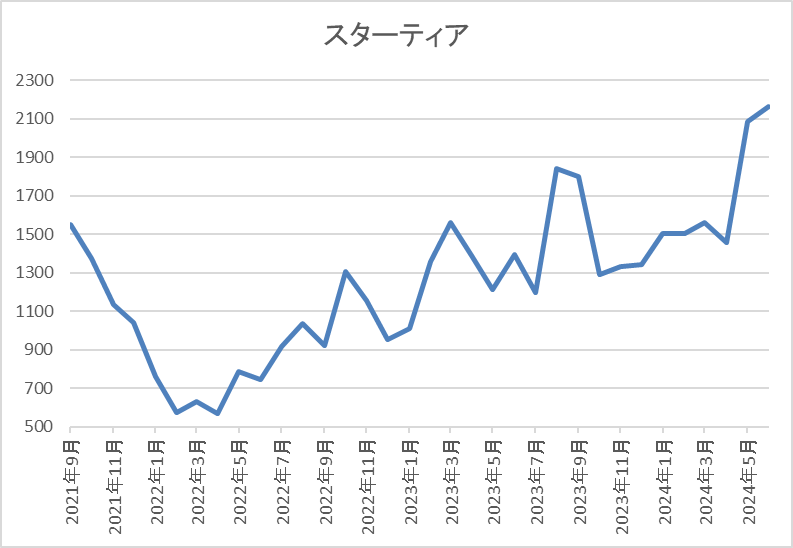

株価推移

株価はコロナショックで360円まで売られましたが、約1年後には2180円まで上昇しました。

その後は再び500円前後まで売られる場面がありましたが、2022年夏頃からは上昇傾向で、直近は今回の決算を受けて2000円前後まで上昇しています。

株価指標(2024年6月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スターティア | 3393 | 2121 | 12.0 | 2.93 | 97 | 4.57 | 55.1 |

最近の株価は上昇していますが、大幅増配が続いていますので配当利回りは4%半ばと高水準です。

業績も増益が続いていますのでPERは市場平均より割安で、配当性向は55%付近と方針通りの水準です。

投資判断

今までの内容からスターティアHDの投資判断について、直近の株価は急騰していますが、最近の配当は急激に増配が続いているため配当利回りは依然4%台半ばと高水準です。大幅増配が続いている要因は業績好調によるものですが、ITインフラの堅調な需要に加え、前期からデジタルマーケティング事業も黒字化していますので将来性にも期待できそうです。

そんな自信もあってか、今期から累進配当を導入していますので、現在の株価はここ数年の高値圏ですが、高配当株として購入を検討できそうです。

【8393】宮崎銀行

最後の銘柄は宮崎が地盤の地銀宮崎銀行で、宮崎県、鹿児島県を中心に約80店舗を展開しています。

従来の地方銀行の強みである「営業店ネットワーク・対面営業(リアル)」と「DXによる 新たな付加価値の提供(デジタル)」を融合させることで新たな地方銀行像を確立し、株主、顧客・地域社会、従業員にとって価値のある成長を持続的に継続することを目指しています。

直近決算

宮崎銀行は5月10日に本決算を発表しており、前期の通期最終利益は70億円と11億円の減益となっているなか、配当は10円減配の年間100円としています。

今期予測は通期最終利益が83億円と13億円の増益見込みにしているなか、配当は10円増配の年間110円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 宮崎銀行 |

| 2021年3月期 | 79 |

| 2022年3月期 | 74 |

| 2023年3月期 | 81 |

| 2024年3月期 | 70 |

| 2025年3月期(会社予想) | 83 |

2021年からの通期最終利益を見ていきますが、80億円前後で安定しています。しかし、前期は預り資産手数料や株式などの売却益は増加しましたが、有価証券利息配当⾦の減少や外貨調達コストの増加により資⾦利益が減少した事で減益となっており、今期は前年の水準へ戻る予測になっています。

配当推移

| 銘柄名 | 宮崎銀行 |

| 2015年 | 80 |

| 2016年 | 90 |

| 2017年 | 90 |

| 2018年 | 90 |

| 2019年 | 100 |

| 2020年 | 100 |

| 2021年 | 100 |

| 2022年 | 100 |

| 2023年 | 110 |

| 2024年 | 100 |

| 2025年(会社予想) | 110 |

2015年からの配当推移について、100円前後で据え置きが続く期間が多かったですが、前期は業績低迷から減配となっており、今期は業績回復と共に増配の予測になっています。

宮崎銀行の配当方針は利益成⻑を通じた累進配当と機動的な⾃⼰株式取得により、総還元性向30%を⽬標に利益還元を⾏うとしており、今期から累進配当を導入しています。

これまでの配当推移を見ていると累進配当の導入は意外な感じもしますが、累進配当は据え置きでも大丈夫ですので、今後増配が続くかは不透明です。

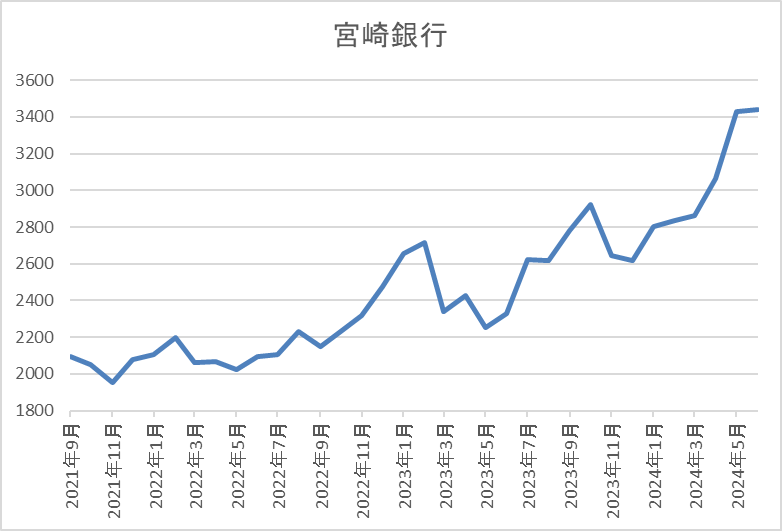

株価推移

株価はコロナショックで1685円まで売られた後は、2000円付近で停滞する期間が長かったです。

しかし、2022年後半からは上昇傾向になっており、直近は3250円前後で推移しています。

株価指標(2024年6月13日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 宮崎銀行 | 8393 | 3260 | 6.7 | 0.29 | 110 | 3.37 | 22.5 |

最近の株価は、ここ数年の高値圏で推移しているなか、今期配当は増配見込みですので配当利回りは3%前半となっています。

今期業績は増益見込みという事もありPER、PBRは市場平均と比較して割安で、配当性向は23%付近と余裕を感じる水準です。

投資判断

今までの内容から宮崎銀行の投資判断について、メガバングでは当たり前になっていますが、地方銀行の累進配当導入は少し意外な感じもしました。ただ、今までの業績や配当推移を見ていると、今後継続的な増配を行えるかは不透明な印象で、もちろん先程もお伝えした様に累進配当は据え置きでも問題ありませんが、やはり累進配当銘柄には継続的な増配を期待したくなります。

ただ、現状の配当性向は23%付近と余裕があり、仮に目標としている総還元性向30%を全て配当で実施した場合、現在のEPSで計算すると約144円となります。

以上の点を踏まえると、今回の累進配当導入をきっかけに今後の連続増配があるかもしれませんので、動向は見守りたいと思います。

まとめ

今回は直近の決算で新たに累進配当を宣言した5銘柄を検証しました。先日の決算は最近の好調な業績や日本企業全体の株主還元力向上を背景に大幅増配を発表する銘柄も多かったですが、同時に累進配当を導入する銘柄もかなり多かったです。

ただ、減配せず現在の配当水準を維持または増配し続ける累進配当は配当方針として最強ですが、継続的な増配を行ってくれるかは銘柄によって異なりますので、業績や現状の配当性向なども見極めたうえで投資を検討する事が大切です。

先月累進配当を宣言した5銘柄はYouTubeで動画版も検証していますので、あわせてご覧ください。

コメント