今年の日本株は強い動きが続いていますが、その1つの要因として日本企業の株主還元力向上が挙げられるかと思います。

実際最近の日本株は増配や自社株買いに加え、株式分割など様々な方法で株主還元を行っています。

日本株の株主還元力が高まっている要因は、今までの株主還元力が低すぎた事や株主として経営陣に事業戦略などを提案する「モノ言う株主」の影響に加え、投資家の投資判断に株主還元姿勢に対する意識が強まった事など様々あるかと思いますが、いずれにしても投資家にとっては有難い事です。

そこで今回は株主還元の1つである増配にスポットを当て、現在累進配当を宣言している銘柄や明確に宣言はしていませんが、事実上累進配当となっており、今後の増配が期待できる4銘柄の最新情報を検証していきます。

累進配当とは

そもそも累進配当とは、減配せず現在の配当水準を維持または増配し続ける配当方針の事です。

つまり、累進配当を宣言している企業に減配リスクはなく、継続的な増配も期待できます。

以上の様な内容から配当方針としては最強の累進配当ですが、注意点としては期間を区切って累進配当を宣言している企業も多い事や業績悪化などにより累進配当を取りやめて減配する可能性もゼロではないという点です。

それでも累進配当を宣言していない企業と比較して減配のリスクが小さい事は間違いありませんので、銘柄選定の大きなポイントになります。

累進配当を宣言している12銘柄(2023年7月14日時点)

そして私は以前の記事で2回に分けて現在累進配当を宣言している12銘柄を検証しており、こちらがその時の12銘柄になります。

| 銘柄 | コード | 株価 | 配当 | 配当利回り | 期間 |

| 三井住友FG | 8316 | 6275 | 250 | 3.98 | 2025年度まで |

| 三菱商事 | 8058 | 6845 | 200 | 2.92 | 2024年度まで |

| 伊藤忠 | 8001 | 5465 | 160 | 2.93 | 2023年度まで |

| 日本エスコン | 8892 | 811 | 38 | 4.69 | 2023年12月期まで |

| いちご | 2337 | 272 | 8 | 2.94 | 期限なし |

| 稲畑産業 | 8098 | 3135 | 120 | 3.83 | 2024年3月期まで |

| 丸紅 | 8002 | 2353.5 | 78 | 3.31 | 2025年3月期まで |

| 東邦アセチレン | 4093 | 1402 | 60 | 4.28 | 2025年度まで |

| みずほFG | 8411 | 2213.5 | 95 | 4.29 | 2025年度まで |

| 日本電技 | 1723 | 4220 | 160 | 3.79 | 2024年3月期まで |

| 日本トリム | 6788 | 3350 | 85 | 2.54 | 期限なし |

| 味の素 | 2802 | 5462 | 74 | 1.35 | 2025年度まで |

この12銘柄を見ていくとメガバンクの三井住友FGや総合商社の三菱商事の様な大企業から、あまり馴染みの無い銘柄まで多種多様になっており、また先程触れた様に期間を区切って累進配当を宣言している銘柄も多いので各銘柄の期限も記載しています。

また、期限については中期経営期間中を区切りにしている銘柄が多いので、中期経営計画が切り替わるタイミングには注意が必要です。

そして丸紅や味の素は今年に入ってから累進配当を宣言しており、またこの表には含まれていませんが三井物産や武田薬品工業の様に最近累進配当を導入した銘柄も多いですので、今後も累進配当を宣言する銘柄は更に増えていく事が予想されます。

という事でここからは、この12銘柄以外に累進配当を宣言している銘柄や事実上累進配当となっている4銘柄を検証していきます。

【4732】ユー・エス・エス

最初の銘柄はユー・エス・エスです。

ユー・エス・エスは中古車のオークションなどを運営している企業で、現車オークションの「USSオートオークション」や中古買い取り店「ラビット」を展開しています。

中古オークション業界のシェアは約4割とトップの存在で、廃自動車などのリサイクル事業も手掛けています。

直近決算

ユー・エス・エスは5月9日に本決算を発表しており、前期の通期最終利益は300億円と3億円の増益、配当は1.3円増配の年間67.5円としています。

今期予測は最終利益を308億円と8億円の増益見込みとしているなか、配当は1.9円増配の年間69.4円で発表しています。

通期最終利益(億円)

| 銘柄名 | ユー・エス・エス |

| 2020年3月期 | 206 |

| 2021年3月期 | 40 |

| 2022年3月期 | 297 |

| 2023年3月期 | 300 |

| 2024年3月期(会社予想) | 308 |

2020年からの通期最終利益を見ていきますが、2021年に大きく減益となった後は300億円前後で安定しています。

2021年に業績が大きく落ち込んだ要因は、コロナショックの影響に加え、子会社化していたJAAとHAA神戸に絡む特別損失の影響としています。

2022年以降の業績は、コロナからの経済回復や半導体不足による新車供給不足がオークション相場の高騰に繋がった事に加え、リサイクル事業も堅調に推移したため大きく増益となっており、前期は過去最高益を記録しています。

今期業績について新車販売台数は回復が見込まれますが、会員の利便性向上やサービスの強化を図り出品台数を確保するとして、更に増益の見込みにしています。

配当推移

| 銘柄名 | ユー・エス・エス |

| 2015年 | 37.7 |

| 2016年 | 40.8 |

| 2017年 | 46.4 |

| 2018年 | 47.8 |

| 2019年 | 50.4 |

| 2020年 | 55.4 |

| 2021年 | 55.5 |

| 2022年 | 66.2 |

| 2023年 | 67.5 |

| 2024年(会社予想) | 69.4 |

2015年からの配当推移を見ていきますが、業績が大きく落ち込んだ2021年でも0.1円の増配を行っており、増配は前期までで23期連続となっています。

ちなみに2021年の配当性向は300%を超えていましたので、まさに意地の連続増配です。

そして業績が伸びた2022年以降は増配ペースも加速し、2015年と比較すると2倍近い水準となっています。

ユー・エス・エスの配当方針は、成長投資とともに株主還元の充実を継続するとしており、具体的な目安は2020年3月期より連結配当性向55%以上としています。

この様に配当方針に「累進配当」とは謳っていませんが、今までの配当推移や業績が落ち込んだ2021年の増配を踏まえると、事実上累進配当銘柄といえるかと思います。

株主優待

ユー・エス・エスには保有株数によって金額や内容が異なる株主優待がありますので内容を表にまとめています。

| 保有株数 | 金額 | 優待内容 |

| 100株~499株 | 500円 | クオカード |

| 500株~999株 | 2000円 | 三井住友VJAギフトカード |

| 1000株~9999株 | 5000円相当 | グルメギフト |

| 1万株以上 | 1万円相当 | グルメギフト |

保有株数100株からもらえ、またそれぞれ年2回もらえますので有難い株主優待ですが、最高ランクの優待をもらうためには今の株価で2400万円くらい必要ですので、ハードルはかなり高めです。

株価推移

株価はコロナショックで1299円まで値を下げた後は上下を繰り返しながらも上昇しています。

そして去年7月に2660円まで上昇した後は2000円割れの水準まで反落しましたが、今年に入るとじわじわ上昇し、直近は2400円付近で推移しています。

株価指標(2023年7月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ユー・エス・エス | 4732 | 2390.5 | 18.6 | 3.00 | 69.4 | 2.90 | 53.9 |

今年の株価は上昇が続いていますが、増配も継続している事により配当利回りは3%前後となっています。

最近の業績は増益が続いていますがPER、PBRは市場平均よりも割高で、配当性向は54%付近と方針通りの水準です。

投資判断

今までの内容からユー・エス・エスの投資判断ですが、中古車オークション業界の中では断トツのシェアを誇っており、最近の業績推移も順調です。

そして何より、業績が大きく業績が落ち込んだ時でも増配を行い、20年以上増配を継続している株主還元力は魅力的です。

現在の配当性向は55%付近とそこまで余裕がある訳ではありませんが、年2回もらえる株主優待も含め、ポートフォリオに加えたい銘柄です。

【8133】伊藤忠エネクス

2番目の銘柄は伊藤忠エネクスです。

伊藤忠エネクスは伊藤忠グループ中核のエネルギー商社で、エネルギー商社としての売上は業界トップクラスとなっています。

販路はガソリンスタンドや工場、病院などの法人向けのほか、一般家庭へも石油製品やLPガスなどを販売しています。

また、自動車ディーラーや水素ステーション、蓄電池事業なども手掛けています。

直近決算

伊藤忠エネクスは4月28日に本決算を発表しており、前期の通期最終利益は138億円と約6億円の増益、配当は2円増配の年間50円としています。

今期予測は最終利益が135億円と3億円の減益見込みとしていますが、配当は2円増配の年間52円で発表しています。

通期最終利益(億円)

| 銘柄名 | 伊藤忠エネクス |

| 2019年3月期 | 115 |

| 2020年3月期 | 120 |

| 2021年3月期 | 121 |

| 2022年3月期 | 131 |

| 2023年3月期 | 138 |

| 2024年3月期(会社予想) | 135 |

2019年からの通期最終利益を見ていきますが順調に増益が続いており、前期までで8期連続の過去最高益を更新しています。

業績好調の要因について、2022年はLPガスの輸入価格上昇やメガソーラーの子会社化に伴う評価益などのためで、前期は外航船向けの重油販売が堅調に推移した事などで産業ビジネス部門が堅調に推移したためとしています。

今期は前期の反動なども考慮し現状減益見込みとしていますが減益率はわずかですので、今後の上方修正にも期待できそうです。

配当推移

| 銘柄名 | 伊藤忠エネクス |

| 2015年 | 22 |

| 2016年 | 24 |

| 2017年 | 32 |

| 2018年 | 40 |

| 2019年 | 42 |

| 2020年 | 44 |

| 2021年 | 50 |

| 2022年 | 48 |

| 2023年 | 50 |

| 2024年(会社予想) | 52 |

2015年からの配当推移を見ていきますが順調に増配が続いており、2022年は2円減配となっていますが、2021年は設立60周年の記念配当が6円出ていましたので記念配当を考慮すると2022年も増配となります。

そして今期も業績は減益見込みとしていますが、配当は2円増配の予測にしています。

伊藤忠エネクスの配当方針は継続的な安定配当を方針として掲げ、 連結配当性向40%以上を強く意識した上で、2024年度までの中期経営計画期間中は累進配当を実施としています。

株価推移

株価はコロナショック時に716円まで売られましたが、2021年3月には1176円まで上昇しました。

その後は1000円付近で停滞する期間も長かったですが、今年に入るとじわじわ上昇し直近は1300円付近で上昇しています。

株価指標(2023年7月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤忠エネクス | 8133 | 1337 | 11.2 | 0.99 | 52 | 3.89 | 43.5 |

最近の株価はじわじわ上昇していますが、増配が継続している事で配当利回りは4%前後となっています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容から伊藤忠エネクスの投資判断ですが、業績は増益が続いているなか配当も記念配当を考慮すると増配が継続しており、事実上累進配当の様な銘柄でした。

そんななか、今期より累進配当を宣言した事でより安心感が増しています。

最近の株価はじわじわ上昇していますが、まだ他の高配当株と比較して出遅れている感じもありますので、ポートフォリオの一部で保有しておきたい銘柄です。

【7466】SPK

3番目の銘柄はSPKです。

SPKは自動車や産業、建設機械の部品を中心に取り扱っており、メーカー、モデルを問わず、あらゆる国産車、輸入車を対象に補修部品などを供給しています。

販路は国内のみに限らず、80か国、350社以上の顧客に高品質な自動車用補修部品を提供しています。

実際、海外への売上比率は3割を超えるほど国際的な企業です。

直近決算

SPKは5月2日に本決算を発表しており、前期の通期最終利益は20億円と4億円の増益、配当は4円増配の年間44円としています。

今期予測は最終利益が21億円と1億円の増益見込みにしているなか、配当は6円増配の年間50円で発表しています。

通期最終利益(億円)

| 銘柄名 | SPK |

| 2019年3月期 | 14 |

| 2020年3月期 | 15 |

| 2021年3月期 | 13 |

| 2022年3月期 | 16 |

| 2023年3月期 | 20 |

| 2024年3月期(会社予想) | 21 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以外は順調に増益傾向です。

前期業績好調の要因は、仕入価格の上昇や物流費の高騰などにより一部に苦戦を強いられましたが、好調な輸出に加え販売価格の見直しなどの効果が着実に表れたためとしており、過去最高益を記録しています。

そして今期も好調な流れは継続する見込みとして、更に増益の予測にしています。

配当推移

| 銘柄名 | SPK |

| 2015年 | 29.5 |

| 2016年 | 30.5 |

| 2017年 | 31.5 |

| 2018年 | 32.5 |

| 2019年 | 33.5 |

| 2020年 | 36 |

| 2021年 | 37 |

| 2022年 | 40 |

| 2023年 | 44 |

| 2024年(会社予想) | 50 |

2015年からの配当推移について、数年前までは年間1円ずつの増配でしたが、前期は4円、今期は6円の増配見込みと以前と比較して増配ペースに勢いが付いています。

SPKの配当方針は連続増配も意識しながら、業績に連動した従来以上に積極的な株主還元に努めるとしています。

SPKの配当は前期までで25期連続増配と事実上累進配当の様な銘柄ですが、今期の配当方針には「連続増配も意識しながら」の文言が新たに付け加えられており、累進配当とは明確に宣言していませんが、今後も増配が期待できそうな印象です。

株価推移

株価はコロナショックで1112円まで売られた後は1500円を超える水準まで急速に戻しました。

その後は1400円付近で停滞する時期が長かったですが、今年に入ると株価に勢いが付き直近は1750円付近で推移しています。

株価指標(2023年7月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SPK | 7466 | 1781 | 8.3 | 0.81 | 50 | 2.81 | 23.4 |

増配は継続していますが、最近の株価は急激に上昇している事もあり配当利回りは2%後半まで低下しています。

業績は順調に推移していますのでPER、PBRは市場平均と比較して割安で、配当性向は23%付近と余裕を感じる水準です。

投資判断

今までの内容からSPKの投資判断ですが、業績は順調に推移しているなか20年以上連続増配を続けるほど株主還元力は抜群です。

明確に累進配当とは宣言していませんが、今までの配当推移や配当方針に加え、余裕のある配当性向を考慮すると、今後の増配にも期待できそうです。

その分、最近の株価は上昇しており配当利回りも2%台まで低下していますが、今後の増配を期待しながら押し目を狙う事はアリの様な気もします。

【8015】豊田通商

最後の銘柄は豊田通商で、5大総合商社に双日を加えた7大総合商社の一角とされています。

そんな豊田通商はトヨタグループの総合商社で、トヨタやダイハツなどの車両や車両部品に加え、海外で生産された車両の輸出販売も手掛けています。

また、120カ国以上のグローバルネットワークにより、自動車関連だけでなく化学品や合成樹脂に加え、エネルギーや食料品なども取り扱っています。

直近決算

豊田通商は4月27日に本決算を発表しており、前期の通期最終利益は2841億円と619億円の増益、配当は42円増配の年間202円としています。

今期予測は最終利益を2800億円と41億円の減益見込みとしていますが、配当は2円増配の年間204円で発表しています。

通期最終利益(億円)

| 銘柄名 | 豊田通商 |

| 2019年3月期 | 1326 |

| 2020年3月期 | 1355 |

| 2021年3月期 | 1346 |

| 2022年3月期 | 2222 |

| 2023年3月期 | 2841 |

| 2024年3月期(会社予想) | 2800 |

2019年からの通期最終利益について数年前までは1300億円台で安定していましたが、2022年以降は業績が大きく伸びています。

2022年以降の業績が大きく伸びた要因は、コロナからの経済活動再開もあり海外の自動車販売数が増加した事や商品市況上昇により金属や化学品セグメントが大きく伸びた事に加え、円安の影響としており、前期は過去最高益を記録しています。

今期は商品市況の落ち着きなどを想定し現状減益見込みとしていますが、減益幅はわずかですので、今後上方修正の可能性も十分あるかと思います。

配当推移

| 銘柄名 | 豊田通商 |

| 2015年 | 56 |

| 2016年 | 62 |

| 2017年 | 70 |

| 2018年 | 94 |

| 2019年 | 100 |

| 2020年 | 110 |

| 2021年 | 112 |

| 2022年 | 160 |

| 2023年 | 202 |

| 2024年(会社予想) | 204 |

2015年からの配当推移を見ていきますが順調に増配が継続しているなか、直近の増配幅は業績好調を背景に大きくなっており、前期までで13年連続増配となっています。

豊田通商の配当方針は連結配当性向25%以上を基本方針とし、安定的な配当の継続並びに配当の増額に努めていくとしています。

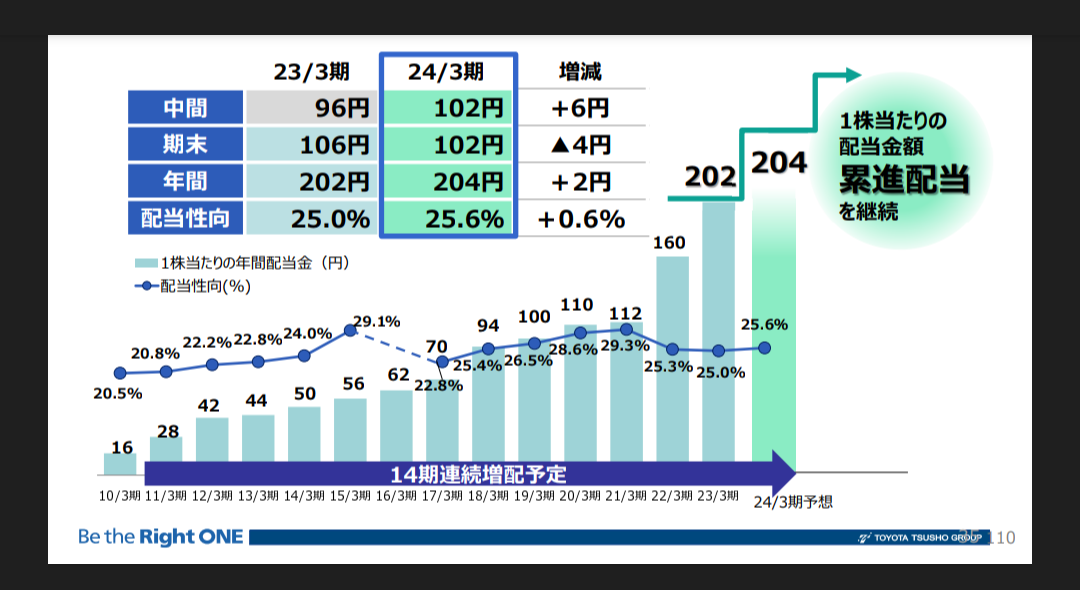

この様に配当方針には「累進配当」の文言がありませんが、決算書のグラフには累進配当を継続とありますので、今までの配当推移を含め豊田通商も累進配当銘柄と言えそうです。

※豊田通商決算書

株価推移

株価はコロナショックで2046円まで下げましたが、その後は約1年をかけて5000円付近まで上昇しました。

そこからは5000円付近で停滞する時期もありましたが、直近はバフェット氏の総合商社買い増し報道もあり7500円付近まで急騰しています。

株価指標(2023年7月21日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 豊田通商 | 8015 | 7455 | 9.4 | 1.37 | 204 | 2.74 | 25.6 |

最近の配当は大きく増配となっていますが、直近の株価急騰で配当利回りは2%後半となっています。

業績好調によりPERは市場平均より割安で、配当性向は25%付近と方針通りの水準です。

投資判断

今までの内容から豊田通商の投資判断ですが、トヨタグループという抜群の安心感に加え、直近の業績や配当推移も順調です。

そして10年以上増配が続いている事や現在の低水準な配当性向を考慮すると今後の増配にも期待できます。

以上の点を踏まえると、最近の株価はかなりの高値圏で最低購入金額も70万円台と高額ではありますが、資金やNISA枠に余裕があるのならば狙いたい銘柄です。

まとめ

今回は株主還元力の向上が続く日本株の中でも連続増配に注目し、累進配当銘柄や事実上累進配当と言える4銘柄を検証しました。

4銘柄とも直近の業績や配当は順調に推移しているため株価も上昇しており、配当利回りは3%前後と高配当株と呼ぶには少し寂しい水準の銘柄もありました。

少しでも配当利回りを上昇させるには株価の押し目を待つのも1つの方法ですが、今の様に強い相場ではなかなか調整局面もやってきません。

その様な意味で、今回の4銘柄は事実上の累進配当銘柄も含め今後の増配が期待できますので、購入時点の配当利回りは低くなるかもしれませんが、将来の増配を期待して購入しておく事も1つの方法だと思います。

今後の増配が期待できる4銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント