私がブログへの投稿を始めて早いもので5年弱が経ち、投稿した記事の数も600本を超えているなか、基本的にブログの内容は自分が今狙っている銘柄やおすすめの銘柄など前向きな情報が中心でしたが、今回はタイトルにある様に来年売却を検討している銘柄の情報をまとめていきます。

ただ、決して今回紹介する銘柄に何か問題があるとか、魅力が薄れてしまったなど、ネガティブな話ではなく、あくまで来年の購入資金を確保するために、仕方がなく売却候補を選定した結果となっていますので、その辺りを踏まえたうえで、ご覧ください。

売却候補銘柄の条件

という事で、まずは売却候補の条件からまとめていきますが、1番目は旧NISAで購入していた銘柄です。旧NISAで購入していた銘柄は、新NISAが始まった後も5年間は非課税で運用できますが、最近は保有銘柄の中からも非課税期間が終了し、特定口座に移管する銘柄が増えています。

特定口座に移管した銘柄には税金が発生しますので、それならば売却して新NISAで買い直した方がお得になりますが、成長投資枠の関係で全ての銘柄を入れ替える事は出来ませんし、入れ替えばかりを行っていると、全体の配当金も増えにくくなります。従って、来年は既に特定口座に移管している銘柄や旧NISA口座で保有している銘柄の一部を売却して、新規銘柄の購入資金に充てる予定です。

2つ目の条件は複数単元保有している銘柄で、投資家にとって購入後に株価が下がる事と売却後に株価が上がる事は避けられない問題だと思います。実際、個人的に今まで売却する事はあまりありませんでしたが、購入直後の株価は、ほぼ100%の確率で下がっていますので、売却した後に株価が上がっても良いように、複数単元で保有している銘柄の一部売却を検討しています。

最後の条件は利益が出ている事で、最近の株価上昇で現在保有している銘柄のほとんどが含み益の状況です。そんななか、一部には依然含み損を抱えている銘柄もありますが、やはり損切りはしたくありませんので、売却銘柄は利益が確定できる銘柄にします。

以上の条件をもとに、現在保有している銘柄の中から、実際に来年の売却を検討している5銘柄を個別に検証していきます。

【8001】伊藤忠

最初の銘柄は伊藤忠で、現在旧NISAで100株保有していますが、年末での株式5分割を発表していますので、来年は一部株数の売却を検討しています。伊藤忠は三菱商事や三井物産と並ぶ5大総合商社の一角で、従来から非資源部門に強みを持っており、具体的には繊維原料、衣料品、服飾雑貨などを手掛ける繊維事業やファミリーマート、Doleなどの食品事業も手掛けています。

直近決算

伊藤忠は11月5日に第2四半期決算を発表しており、最終利益は5002億円と前年同期比618億円の増益になっているなか、通期最終利益の見込みに変更はありませんが、配当は10円増額の年間210円予測に上方修正しています。

前期比増益の要因は、資産入替等に伴う一過性利益に加え、ファミリーマートや繊維など非資源部門の底堅さが牽引したためとの事です。

通期最終利益(億円)

| 銘柄名 | 伊藤忠 |

| 2020年3月期 | 5013 |

| 2021年3月期 | 4014 |

| 2022年3月期 | 8202 |

| 2023年3月期 | 8005 |

| 2024年3月期 | 8017 |

| 2025年3月期 | 8802 |

| 2026年3月期(会社予想) | 9000 |

2020年からの通期最終利益について、コロナショックで2021年は減益となっていますが、2022年の業績はコロナからの経済回復や商品市況上昇の影響などで過去最高益の水準へV字回復しました。

その後は8000億円付近で横ばいの時期が続きましたが、前期は商品市況下落の影響もあるなか、ファミリーマートや食料関連取引などの非資源部門が堅調に推移した事で過去最高益を大きく更新しており、今期も既存事業のオーガニック成長や25年度新規投資からの利益貢献などを見込み、更に増益の予測としているなか、第2四半期時点の通期進捗率も55%付近と順調に推移しています。

配当推移

| 銘柄名 | 伊藤忠 |

| 2016年 | 50 |

| 2017年 | 55 |

| 2018年 | 70 |

| 2019年 | 83 |

| 2020年 | 85 |

| 2021年 | 88 |

| 2022年 | 110 |

| 2023年 | 140 |

| 2024年 | 160 |

| 2025年 | 200 |

| 2026年(会社予想) | 210 |

2016年からの配当推移を見ていきますが、コロナショックで業績が落ち込んだ2021年でも増配を行っていたなか、最近の増配額は業績好調を背景に大きくなっています。実際、2023年は30円、2024年は20円、そして前期は40円と2桁の大幅増配が続いていたなか、今期は据え置き予測となっていましたが、第2四半期決算で10円の増配が発表されています。

伊藤忠の配当方針は総還元性向50%を目処としているなか、累進配当も継続としています。

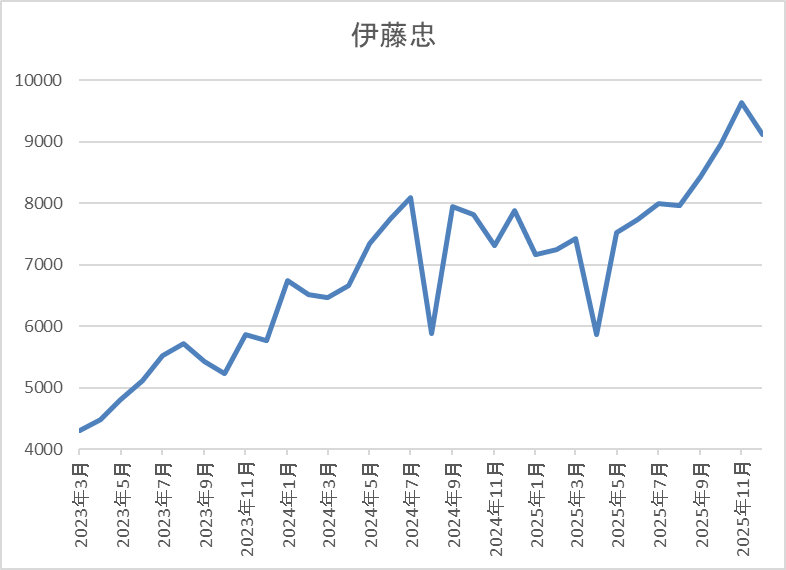

株価推移

株価は2023年頃から右肩上がりの状況で、去年7月には8245円まで上昇しました。

しかし、その後は低迷して4月の暴落では5873円まで売られましたが、11月には9630円まで上昇し、直近は9200円前後で推移しています。

株価指標(2025年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤忠 | 8001 | 9191 | 14.3 | 2.12 | 210 | 2.28 | 32.7 |

最近の株価は直近高値から下落しているなか、今期配当も増配見込みになりましたが配当利回りは2%前半まで低下しています。

今期も過去最高益の見込みですがPERは市場平均並みで、配当性向は32%付近と余裕を感じる水準です。

投資判断

今までの内容から伊藤忠の投資判断ですが、最近の業績は過去最高益が続いており、配当も直近の決算で増配が発表された事で、11期連続の増配予定となっています。そのため、最近の株価も大きく上昇しており、最低購入金額も90万円を超えていましたので、年末での株式5分割が発表されました。

以上の点を踏まえると、今後の業績や更なる増配も期待できそうですので、本当は売りたくない気持ちもあるのですが、私は伊藤忠を2022年に3698円で100株購入していますので、来年の株式分割後には利益分に当たる100株から200株程度を売却して、新規銘柄の購入資金に充てる予定です。

【7202】いすゞ自動車

2番目の銘柄はいすゞ自動車で、現在旧NISAと新NISAで各100株ずつ保有していますが、来年は旧NISA分を100株売却する予定です。いすゞ自動車はトラックやバスなどの商用車をメインに製造する自動車メーカーです。

海外への輸出も多く、アジアや北米を中心に直近の海外売上比率は6割近くを占めています。

直近決算

いすゞ自動車は11月12日に第2四半期決算を発表しており、最終利益は698億円と前年同期比87億円の減益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、台数増や価格対応によるプラスはありましたが、為替影響・仕向構成の悪化・・米国関税影響・資材費などの上昇によるマイナスが上回ったためとの事です。

通期最終利益(億円)

| 銘柄名 | いすゞ自動車 |

| 2019年3月期 | 1,134 |

| 2020年3月期 | 812 |

| 2021年3月期 | 427 |

| 2022年3月期 | 1,261 |

| 2023年3月期 | 1,517 |

| 2024年3月期 | 1,764 |

| 2025年3月期 | 1,400 |

| 2026年3月期(会社予想) | 1,300 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は大きく減益となっていますが、2022年以降はコロナからの経済回復や円安の影響に加え、価格対応、原価低減活動などの順調な進捗で増益が続き、2024年には過去最高益を記録しています。

しかし、前期は価格対応や円安影響によるプラスを海外市場の台数減・資材費等の上昇によるマイナスが上回った事で大きく減益となっており、今期も資材費などの上昇や円高進行、米国関税によるマイナス影響に加え、将来成長に必要な開発費の増加も見込むとして、更に減益の予測で発表しているなかですが、第2四半期時点の通期進捗率は54%付近と順調に推移しています。

配当推移

| 銘柄名 | いすゞ自動車 |

| 2016年 | 32 |

| 2017年 | 32 |

| 2018年 | 33 |

| 2019年 | 37 |

| 2020年 | 38 |

| 2021年 | 30 |

| 2022年 | 66 |

| 2023年 | 79 |

| 2024年 | 92 |

| 2025年 | 92 |

| 2026年(会社予想) | 92 |

2016年からの配当推移について、数年前までは30円台を中心とした動きでしたが、2022年は業績好調に加えて配当性向の引き上げもあり、一気に2倍以上の水準へ大幅増配となっています。その後も好調な業績を背景に13円ずつの大幅増配が続いていましたが、前期は減益だった業績と連動して据え置きになっており、今期も据え置き予測のスタートになっています。

いすゞ自動車の配当方針は、企業価値の持続的な向上を目指し、事業継続及び将来成長に必要な投資を優先に実行するとしており、具体的な目安は配当性向40%としています。

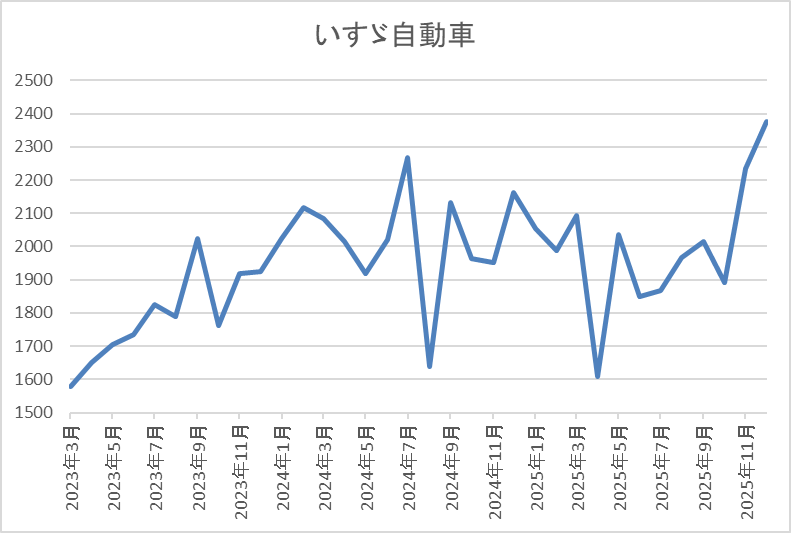

株価推移

2023年春以降の株価は順調に上昇して、去年7月には2268円まで値を上げました。

しかし、その後は徐々に値を下げ、4月の暴落では1608円まで売られましたが、直近は今回の決算を受けて2300円前後まで上昇しています。

株価指標(2025年12月5日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| いすゞ自動車 | 7202 | 2329.5 | 12.4 | 1.15 | 92 | 3.95 | 48.8 |

最近の株価は上場来の高値付近まで上昇しているなか、配当は据え置きが続いていますが配当利回りは4%前後と高水準です。

今期は減益見込みですがPERは市場平均より割安で、配当性向は49%付近と目安の水準を10%程度上回っている状況です。

投資判断

今までの内容からいすゞ自動車の投資判断について、今期はトランプ関税や為替の影響で減益予測になっていますが、他の自動車メーカーと比べて従来からアメリカへの輸出が少なかった事もあり、減益幅は限定的です。その辺りの状況に加え、とりあえずは関税交渉が決着した事や最近は円安が進んでいる事もあってか、直近の株価も上昇傾向です。

そのため、2023年に旧NISAで購入している分は、配当まで含めて5万円以上の利益が出ていますので、来年の売却を検討しています。

【9434】ソフトバンク

3番目の銘柄はソフトバンクで、現在8000株保有していますが、そのうち1000株が今年から特定口座に移管しており、来年からは更に4000株が特定口座に移りますので、一部株数の売却を検討しています。ソフトバンクは、NTT、KDDIと並ぶ大手通信会社で、近年は主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しており、実際直近売上に占める非通信事業の割合は約63%と通信事業よりも多くなっています。

直近決算

ソフトバンクは11月5日に第2四半期決算を発表しており、最終利益は3487億円と前年同期比249億円の増益になっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、PayPayの好調などでファイナンス事業の営業利益が倍増するなど、全セグメントで増収増益を達成したためとの事です。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4,307 |

| 2020年3月期 | 4,731 |

| 2021年3月期 | 4,912 |

| 2022年3月期 | 5,175 |

| 2023年3月期 | 5,313 |

| 2024年3月期 | 4,890 |

| 2025年3月期 | 5,261 |

| 2026年3月期(会社予想) | 5,400 |

2019年からの通期最終利益を見ていきますが、2023年までは通信料金値下げの影響があるなか、法人やヤフー・LINE事業でカバーして増益が続いていました。そんななか、2024年は前年にあったPayPay子会社化に伴う再測定益の反動で減益となりましたが、前期はコンシューマ事業が反転した事や赤字が続いていたファイナンス事業もPayPay連結の売上が拡大した影響などで増益となっています。

そして、今期も好調な流れは継続見込みとして過去最高益を更新する予測で発表していたなか、第1四半期は前期比減益のスタートでしたが、第2四半期で巻き返し、通期進捗率も64%付近と例年の平均58%を大きく上回って推移しています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 3.75(期末のみ) |

| 2020年 | 8.5 |

| 2021年 | 8.6 |

| 2022年 | 8.6 |

| 2023年 | 8.6 |

| 2024年 | 8.6 |

| 2025年 | 8.6 |

| 2026年(会社予想) | 8.6 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、2021年以降は8.6円で変わりがないです。業績とは関係なく据え置きが続いており、2024年は減益でしたが配当は据え置きで、今期は過去最高益の予測ですが例年通り据え置きの予測になっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

株主優待

ソフトバンクは株主優待を設定しており、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。現在の株価だと2万円台で株主優待の権利が得られますが、対象となる保有期間は3月末と9月末を起点に開始する2パターンで設定されています。

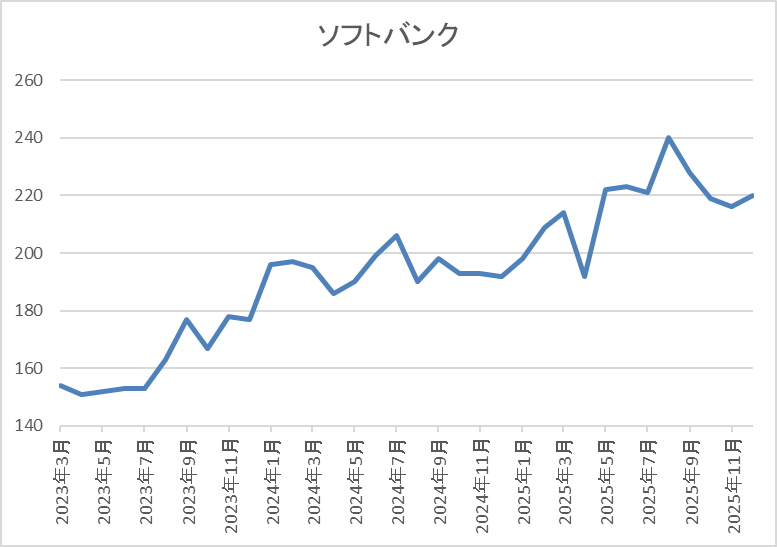

株価推移

2023年夏以降の株価は堅調な展開が続き、今年4月の暴落で192円まで下落しましたが、すぐに上場来高値の230円まで反発しています。

その後も堅調に推移して8月には247円まで上昇しましたが、直近は215円前後で推移しています。

株価指標(2025年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 215.2 | 19.7 | 4.24 | 8.6 | 4.00 | 77.4 |

最近の株価は直近高値から下落していますので、配当は据え置きが続いていますが配当利回りは4%前後と高水準です。

今期は過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向も77%付近とかなりの高水準ですが、以前と比較すると低下してきています。

投資判断

今までの内容からソフトバンクの投資判断ですが、最近の業績は非通信事業の拡大で好調に推移していたなか、遂に通信事業よりも非通信事業の売上比率の方が多くなった事実は衝撃的です。ただ、今後もPayPayを中心にしたファイナンス事業やAI、クラウド事業などに注力する方針ですので、この流れは変わりそうにありません。

以上の点を踏まえると、本当は1株も売却したくないのですが、保有銘柄の中で現在1番多くの株数を保有している事もあり、来年は特定口座に移管した中から一部株数の売却を検討しています。

【7267】ホンダ

4番目の銘柄はホンダで、現在旧NISAで300株保有していますので、来年は一部株数の売却を予定しています。ホンダは日本を代表する輸送機器メーカーで、国内に限らず北米やアジアなど世界各国に製品を販売しています。

実際、直近の海外売上比率もアメリカを中心に9割に迫る水準となっており、今期はトランプ関税の影響を大きく受けている状況です。

直近決算

ホンダは11月7日に第2四半期決算を発表しており、最終利益は3118億円と前年同期比1828億円の減益になっているなか、通期最終利益の見込みを1200億円下方修正していますが、年間配当予測に変更はありません。

業績下方修正の要因は、円安による増益を見込むものの、四輪の販売台数減少に加え、半導体供給不足の影響によって、現時点で見込まれる生産台数の減少を反映したためとの事です。

通期最終利益(億円)

| 銘柄名 | ホンダ |

| 2019年3月期 | 6,103 |

| 2020年3月期 | 4,557 |

| 2021年3月期 | 6,574 |

| 2022年3月期 | 7,070 |

| 2023年3月期 | 6,514 |

| 2024年3月期 | 11,071 |

| 2025年3月期 | 8,358 |

| 2026年3月期(会社予想) | 3,000 |

2019年からの通期最終利益について、コロナショックで大きく減益となった2020年以降は概ね順調に推移しており、2024年は米国での堅調な需要による四輪車の販売増加や機種収益の改善に加え、円安の追い風もあった事で過去最高益を更新しています。

しかし、前期は四輪車のアジア販売減少や研究開発費の増加に加え、為替のマイナス影響などで減益となっており、今期も期初から関税の影響を最大限織り込んだ事や想定為替レートを135円/ドルと厳しい設定にした影響などで、7割近い大幅減益の見込みで発表していたなか、第1四半期に上方修正を発表した事で減益率は5割程度まで改善していましたが、今回の下方修正で再び64%程度の減益見込みになっています。

配当推移

| 銘柄名 | ホンダ |

| 2016年 | 29.3 |

| 2017年 | 30.6 |

| 2018年 | 33.3 |

| 2019年 | 37 |

| 2020年 | 37.3 |

| 2021年 | 36.6 |

| 2022年 | 40 |

| 2023年 | 40 |

| 2024年 | 68 |

| 2025年 | 68 |

| 2026年(会社予想) | 70 |

2016年からの配当推移について、コロナショックの影響を受けた2021年は減配になっており、たまに据え置きの年もありますが、概ね順調に増配傾向となっています。そんななか、2024年は業績好調を背景に一気に28円の大幅増配となっており、前期は据え置きになりましたが、今期は業績が大きく減益見込みのなか、配当方針を変更した事もあって2円の増配予測で発表しています。

ホンダの配当方針は、より安定的・継続的な配当を実現するとして、今期から還元指標にDOEを導入し、目安を3%としています。

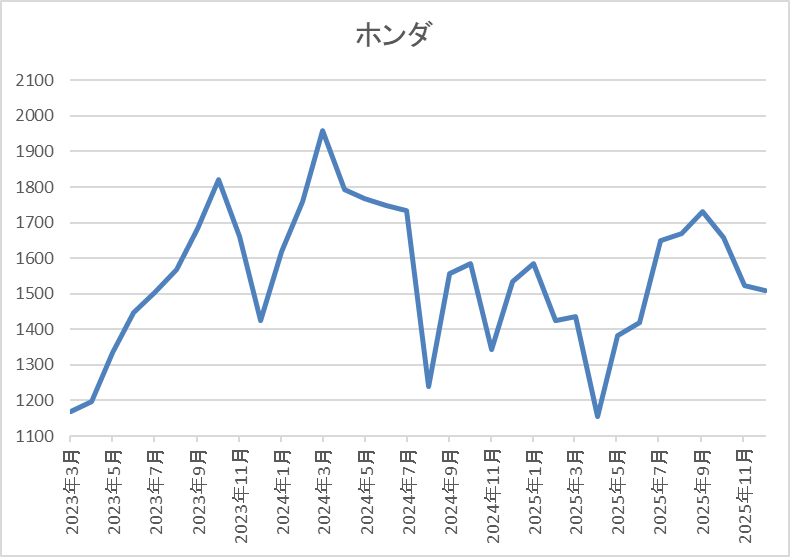

株価推移

株価は2023年頃から上昇傾向で去年3月には1959円まで上昇しました。

しかし、その後は下落が続き、4月の暴落では1156円まで売られ、9月には1730円まで反発しましたが、直近は1500円前後で推移しています。

株価指標(2025年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ホンダ | 7267 | 1520 | 19.7 | 0.49 | 70 | 4.61 | 90.8 |

最近の株価は直近高値から下落しているなか、今期配当は増配予測ですので配当利回りは4%半ばと高水準です。

今期は依然大きく減益見込みですのでPERは市場平均より割高で、配当性向も91%付近まで上昇しています。

投資判断

今までの内容からホンダの投資判断について、今期は期初から関税影響を全て織り込んだ影響などで大きく減益の見込みにしていましたが、関税交渉は決着し、最近は為替も円安傾向ですので、今回の決算では第1四半期に続いての上方修正も期待していました。

ただ、結果的には中国の輸出規制に絡む問題で半導体不測に陥った影響が大きく、一転下方修正となるなど、なかなか波に乗れない状況です。ただ、ホンダならば今までの配当推移から減配リスクは低めで、来期以降の挽回も期待できますので、継続保有で問題無さそうなのですが、購入後の株式分割で保有株数が300株まで増えている事を踏まえ、ちょうど利益分に当たる100株ならば売却しても良いかと考えています。

【8425】みずほリース

最後の銘柄はみずほリースで、現在旧NISAで500株保有していますので、来年の売却を検討しています。みずほFG系の総合リース会社です。情報関連や産業・工作機械などに加え、不動産、ファイナンス、航空機、船舶など幅広いリースビジネスを国内外で展開しています。

実際、M&Aを絡めて海外への積極的な進出も行っています。

直近決算

みずほリースは11月6日に第2四半期決算を発表しており、最終利益は290億円と前年同期比35億円の増益になっているなか、通期最終利益の見込みを20億円上方修正し、配当も2円増額の年間50円予測に修正しています。

前期比増益の要因は、国内リース、不動産事業における営業資産・収益が伸長した事や持分法投資損益が好調に推移するとともに、政策保有株式売却等により特別利益の計上もあったためとの事です。

通期最終利益(億円)

| 銘柄名 | みずほリース |

| 2019年3月期 | 165 |

| 2020年3月期 | 175 |

| 2021年3月期 | 217 |

| 2022年3月期 | 149 |

| 2023年3月期 | 283 |

| 2024年3月期 | 352 |

| 2025年3月期 | 420 |

| 2026年3月期(会社予想) | 450 |

2019年からの通期最終利益について、コロナショックも関係なく順調に増益が続いており、2022年はロシアウクライナ情勢に伴う減損計上などの影響で大きく減益となりましたが、その後はコロナからの経済回復や営業資産の着実な積上げ継続によるベース収益の伸張に加え、新規投資した先の利益貢献などを要因に大幅増益が続いています。

そして、前期もコア分野である国内リースや不動産事業に加え、海外・航空機事業も収益を伸ばせた事で過去最高益を更新しており、今期も好調な流れは続くとして、期初から増益予測にしていたなか、第2四半期決算で上方修正を発表していますが、通期進捗率は64%付近と依然高水準で推移しています。

配当推移

| 銘柄名 | みずほリース |

| 2016年 | 12 |

| 2017年 | 12.8 |

| 2018年 | 14 |

| 2019年 | 15.6 |

| 2020年 | 16.4 |

| 2021年 | 18.4 |

| 2022年 | 22 |

| 2023年 | 29.4 |

| 2024年 | 38.4 |

| 2025年 | 47 |

| 2026年(会社予想) | 50 |

2016年からの配当推移をまとめていますが順調に増配が継続しており、連続増配は前期まで20期連続となっています。そんななか、最近の増配幅は業績好調を背景に大きくなっており、2024年は9円、前期も本決算で4円増額された事で合計8.6円の大幅増配となっていたなか、今期も期初時点では1円の増配見込みでしたが、第2四半期決算で2円増額された事で合計3円の増配予測になっています。

みずほリースの配当方針は収益力の向上を図りつつ、業績に応じた配当を実施するという基本方針のもと、具体的な目安を配当性向30%としています。

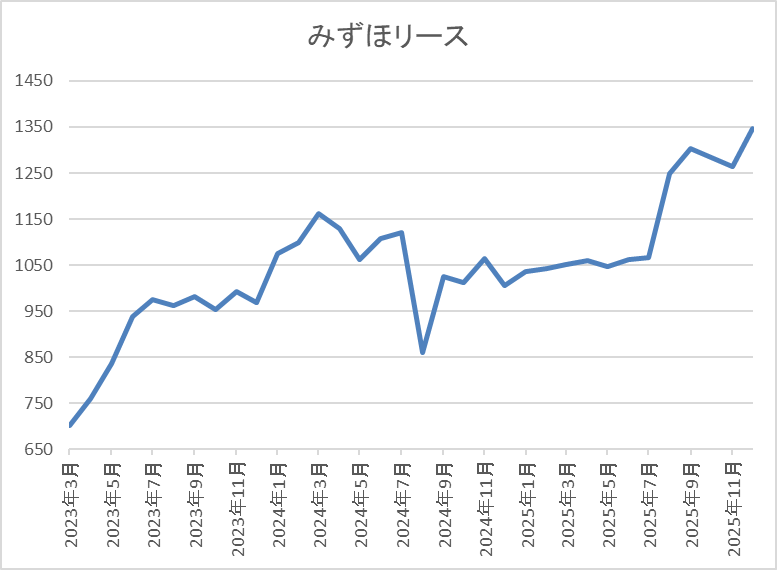

株価推移

数年前の株価は600円台で停滞する期間が長かったですが、2023年には1000円付近まで上昇しました。

しかし、そこからは再び停滞し、4月の暴落では886円まで下落しましたが、直近は1350円前後まで上昇しています。

株価指標(2025年12月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| みずほリース | 8425 | 1344 | 8.4 | 0.94 | 50 | 3.72 | 31.1 |

最近の株価は上場来の高値付近で推移していますが、増配も続いていますので配当利回りは3%後半となっています。

今期も過去最高益の見込みですのでPER、PBRは市場平均より割安で、配当性向は31%付近と方針通りの水準です。

投資判断

今までの内容からみずほリースの投資判断について、最近の業績は過去最高益が続いているなか、配当も20年以上の連続増配を継続中ですが、少し前までの株価は1000円付近で停滞していました。株価停滞の要因については、リース株全体が利上げによる調達コストの上昇や景気後退を懸念している印象でしたが、さすがに最近は雰囲気が変わってきています。

従って、来年は更に上昇しそうな雰囲気もあるのですが、株式分割によって保有株数は500株まで増えていますので、100株くらいなら売っても良いかと思っています。

まとめ

今回は2026年に売却を検討している5銘柄を検証しました。私は本来、優良高配当株の永久保有を投資方針に掲げていますので、売却を検討する必要はありませんでした。しかし、来年の投資上限としている夫婦2人分の成長投資枠480万円を新規資金で埋める事は不可能で、それならば特定口座に移管した銘柄や旧NISAで保有している銘柄を売却して、新規銘柄の購入資金に充てた方が良いとの判断です。

従って、今回検証した5銘柄に何か問題がある訳ではなく、本当ならば売りたくないのですが、株式分割によって保有株数が増えていたり、株価上昇で利益が増えていたりする銘柄を仕方がなく選定しています。

コメント