【PR】

普段私のチャンネルでは中長期運用を目的に高配当株へ投資する様子を投稿していますが、今回は新企画としてマネースクエア社が特許を取得している「トラリピ」について紹介します。

私も今回初めて「トラリピ」を運用してみましたが、高配当株投資同様に中長期運用に適しており、有効な資産運用の1つだと感じましたので、トラリピの内容や仕組み、メリットやデメリットに加え、最後の部分では私が実際にトラリピを約1ヶ月間運用した結果を公表しています。

トラリピとは

今回私が運用を開始した「トラリピ」とは、マネースクエア社が特許を取得しているFXの注文システムのことで、自動的に売買を繰り返してくれるものです。FXというとリスクが大きく、難しそうに感じる人も多いかと思いますが、「トラリピ」では初心者でも簡単にFX運用ができる仕組みになっています。

そもそもFXとは『Foreign Exchange』の略称であり、ある国の通貨を別の国の通貨と交換するという意味です。海外旅行に行くときに円を現地の通貨と交換したことがある人も多いかと思いますが、FXの場合は実際の通貨を受け渡しするのではなく、為替レートの差額によって利益を出す事を目的とする取引方法です。

FX取引の仕組み

FX取引の仕組みについてもう少し具体的にまとめていきますが、分かりやすく1米ドル150円の時に1万ドル購入していた例で考えます。1米ドル150円の時に1万ドル購入すると「150円×1万ドル」で150万円分の米ドルを保有していることになります。

※手数料などは考慮していません

その後、1米ドル170円の時に円を買い戻すと「170円×1万ドル=170万円」で 20万円の利益となり、逆に1米ドルが130円の時に円を買い戻すと「130円×1万ドル=130万円」で20万円の損失となります。

以上の様に購入時点との為替レートの差が利益や損失になりますので、簡単にまとめると米ドルを購入した時の金額以上にドルの価値が上がり円の価値が安くなれば利益となり、逆にドルの価値が下がり円の価値が上がれば損失になるという事です。

FXと外貨預金の違い

しかし、FXと聞くとギャンブル性が高くリスクが大きいとイメージする人もいるかと思いますので、続いてはFXとよく比較される外貨預金との違いをまとめていきますが、FXと外貨預金の1番の違いは取引可能額です。

外貨預金では預け入れている金額分しか取引できませんが、FX取引では預け入れている証拠金の25倍まで取引する事ができます。25倍という事は100万円を預けていた場合、最大2500万円の取引が可能になり、レバレッジ(てこの原理)と呼ばれる株の信用取引と同じ仕組みです。

この点がFXのリスクを1番大きく感じる部分だと思いますが、あくまでも25倍までの取引が可能というだけで、25倍の取引をしないといけないわけでは、もちろんありません。10倍や5倍、極端に言うと預け入れ額と同じ1倍の取引でも可能です。1倍の取引なら外貨預金と変わりませんので、FXの取引コストや金利面のメリットを受けつつ、外貨預金と変わらないリスクで運用を行う事が可能です。

実際、取引期間についてもFXは短期、外貨預金は長期というイメージになりがちですが、最近はFX取引でも中長期保有の目的で運用する人は増えています。

FXまとめ

ここまではFX取引の仕組みや外貨預金との違いをまとめてきました。FXと聞くとリスクが高いイメージを持っている人が多いかと思いますし、もちろん取引の仕方によってはハイリスクになってしまうこともありますが、高配当株投資の様に中長期で運用する事も可能です。

また、最近は世界的に見ても為替がかなり円安に振れている状況ですが、FXの場合は今後円高になると思う場合、対象の通貨を持っていなくても売りから入る事ができます。

この辺りは信用取引の「カラ売り」と同じ仕組みですが、以上の様にFXでも取引手法によってはリスクを抑えながら中長期の運用も可能となっており、実際トラリピで3年以上取引している人の平均運用期間は9年以上となっています。

トラリピの内容や仕組み

それではここからはトラリピの具体的な内容や仕組みについてまとめていきますが、そもそもトラリピとは、マネースクエア社が特許を取得しているFXの注文システムのことで「トラップリピートイフダン」という注文方法の略称です。

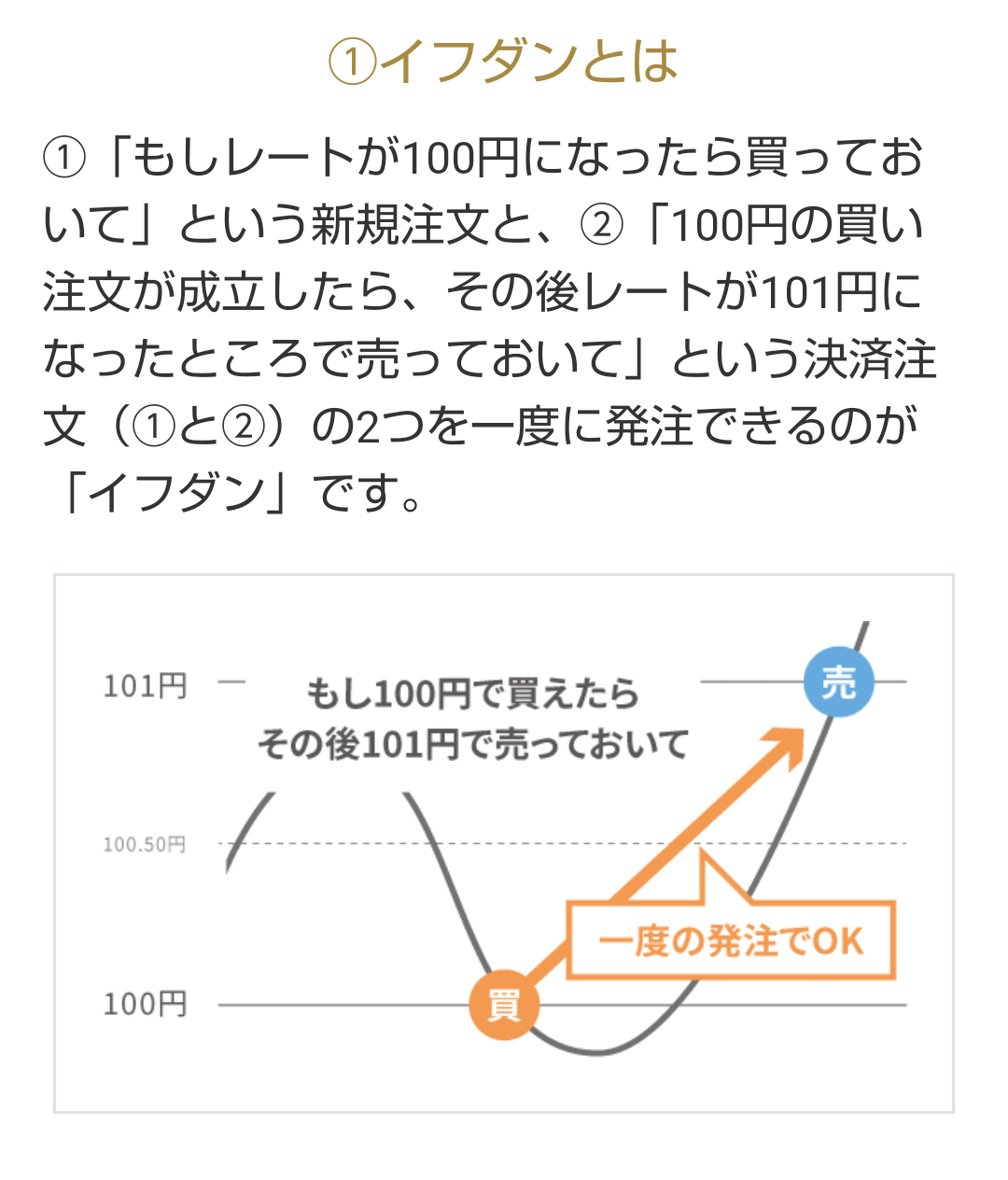

イフダンとは、新規注文とその注文が成立した場合の決済注文の2つを一度に発注できる注文方法の事です。

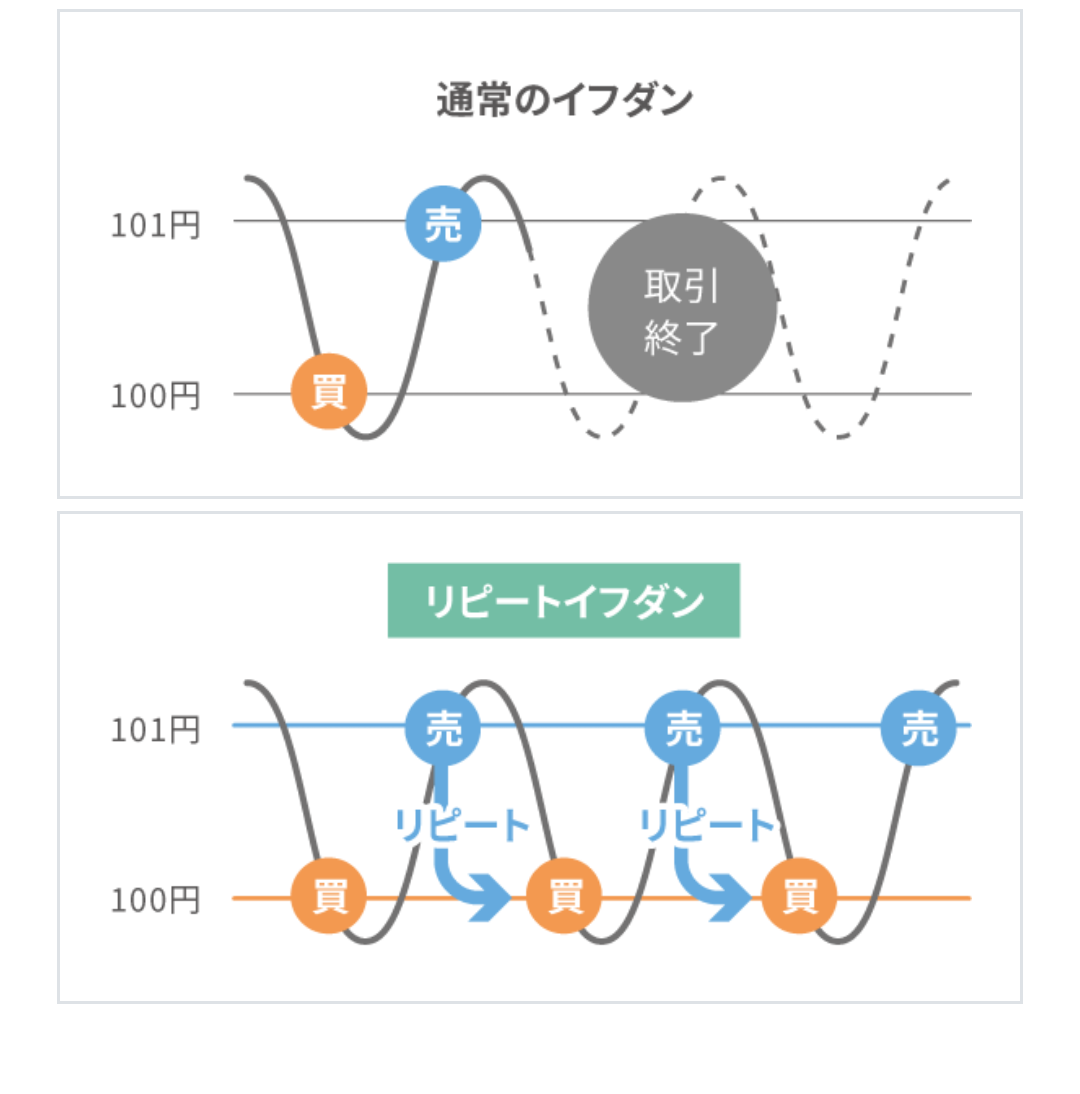

そして、新規と決済の注文を一度に発注できるイフダンにリピート(繰り返し)機能をつけた設定が「リピートイフダン」で、更にその「リピートイフダン」をトラップを張るように何本も設定する注文方法が「トラップリピートイフダン」です。

「トラップリピートイフダン」がトラリピの肝の部分ですので、具体的な例を挙げてもう少し説明していきますが、まずイフダンとは左画像の様に「もしレートが100円になったら買っておいて」という新規注文と「100円の買い注文が成立したら、その後レートが101円になったところで売っておいて」という決済注文を1度に発注できる方法です。

そして、右の画像の様にそのイフダン注文にリピート機能をつけ、レートが指定のレンジを通過する度に注文と決裁を繰り返します。

更にその「リピートイフダン」を1本だけでなく指定のレンジに価格を変えて何本も罠(トラップ)のように設定する事で新規注文や決済が行われる回数を増やす事ができます。

この様にトラリピでは小さな利益をコツコツ積み上げて利益を増やす事を目的にした運用方法になります。

トラリピのメリット、デメリット

ここまではトラリピの内容や仕組みをまとめてきましたが、ここからはそんなトラリのメリットやデメリットを紹介していきます。

メリット①相場の「上がる」「下がる」を予想しなくて良い

まずはトラリピのメリットからですが、1番のメリットは相場の「上がる」「下がる」を予想しなくて良いため、初心者でも簡単にFX運用を始める事ができる点です。

先ほど説明した様に、トラリピではこれからレートが推移しそうな範囲を指定し、予想した範囲内でレートが上下する間は、自動的に売買を繰り返してくれる仕組みですので短期的なレートの上下を予想する必要はなく、また指定のレンジも自分でレンジ幅を決める事ができる点は大きなメリットです。

メリット②FX取引に時間を取られない

2つ目のメリットはFX取引に時間を取られない事です。為替相場は土日を除き、24時間レートが変動しています。従って、通常のFX取引であれば常にパソコンに張り付いてレートを見守る必要がありますが、トラリピでは注文を1回設定してしまえば、その後は自動的に売買を繰り返してくれるので、四六時中トレード画面を見ていなくても大丈夫です。

私もまだ運用を始めて1ヶ月ですが、朝起きたら自動的に決済されて利益が出ているなんて日もあります。

デメリット①短期的に大きな利益は上げにくい

ここからはトラリピのデメリットですが、1つ目は短期的に大きな利益を狙いにくい点です。

FX取引では短期間で大きな利益を上げられるイメージがあるかもしれませんが、トラリピは小さな利益をコツコツ積み上げていく運用スタイルですので、短期間で大きな利益は狙いにくいです。

また、細かく利確を繰り返す設定ですので、決済できない注文は含み損を抱えてしまうケースが多く、特にまだ利益を積み上げられていない運用初期の段階では、確定益を評価損が上回ってしまい、トータルでマイナスになってしまう可能性が高いので注意が必要です。

デメリット②トレンド相場に弱い

デメリット2つ目はトレンド相場に弱い点です。トラリピは指定のレンジで上下を繰り返す事で利益を上げられますので、どちらか一方にレートが進んでしまうトレンド相場には弱いです。

為替レートは基本的にレンジで動く事が多いですが、通貨ペアによってはトレンド相場になってしまう可能性がありますので、運用する通貨ペアの選択が大切になります。

スワップポイントとは

また、これはメリットにもデメリットにもなりますが、FXにはスワップポイントと呼ばれる「金利差調整分」があり、2国間の金利差によって利益や損失が発生します。

円をベースにまとめると、現状日本よりも金利が高い国の通貨を購入すると金利差による収益が原則毎日発生し、日本よりも金利が低い国の通貨を購入した場合は金利差による支払いが発生します。

スワップポイントは2国間の金利により変わるため毎日変動し、またスワップポイントもFX業者によって異なります。

FXは基本的にレートによる利益を求める投資手法ですが、通貨ペアによっては支払いが発生するマイナススワップの負担が大きくなる場合もありますので注意が必要です。

トラリピに対する疑問

ここまではトラリピの仕組みやメリット、デメリットについてまとめてきましたが、まだまだ疑問点も多いかと思いますので、ここからは私がトラリピを実際に始めるにあたり疑問に感じた点をまとめていきます。

いくらから運用出来るか?

私が最初に感じた疑問は、いくらから投資が可能なのかです。私もFXのリピート系注文は今回が初めてでしたので、いきなり100万円、200万円を投資するのは不安でしたし、かといって1万円、2万円ではFXがいくら25倍のレバレッジを掛けられるとはいえ、期待できるリターンはわずかになります。

もちろん結論からいえばトラリピは1万円からでも運用できますが、その場合は購入できる通貨量も設定できるトラップ本数もかなり少なくなりますので、個人的には30万円くらいが最初のスタートとしては良いかと思い、30万円で運用を開始しています。

想定レンジをレートが外れるとどうなるのか?

続いての疑問は設定した想定レンジをレートが外れるとどうなるかです。トラリピは想定したレンジ内で上下を繰り返す事で利益を上げられますが、レートがレンジを外れると新規の買いも保有している通貨の決済も発生しなくなります。

従って、レートが想定レンジを外れた瞬間に損失が確定するわけではありませんが、買いポジションでレンジの下に外れた場合や売りポジションでレンジの上に外れた場合は含み損が膨らんでいきますので注意が必要です。

損失が確定するケース?

という事で次に気になった点は、どういったタイミングで損失が確定するかです。

株式投資では含み損に陥っている銘柄でも売却しない限り損失は確定しません。この点についてはトラリピも同じで、評価損を抱えているポジションでも自分で決済を行わない限り損失は確定しません。ただ、FXはレバレッジを効かせていますので、証拠金維持率が100%を切ると強制的にロスカットが発生し、損失が確定してしまいます。

ここの部分が高配当株投資とは異なりますので、もう少し詳しく説明しますが、証拠金維持率とは取引に必要な証拠金に対して、どの程度資金に余裕があるかを示すものです。

具体的な例を挙げると、100万円の証拠金で50万円分のポジションを保有していた場合、100万円÷(50万円÷25)×100で求められ、5000%となります。

※25で割るのはレバレッジが25倍のためです

ここで注意が必要なのは保有しているポジションに含み損が発生した場合、含み損の金額が証拠金から差し引かれる事です。つまり、含み損がどんどん膨らんでいくと証拠金の金額も減少し、新規注文がなくても証拠金維持率は低下していきます。

そして、証拠金維持率が100%を切ると強制的に決済が行わるロスカットで損失が確定してしまいます。

ロスカットを避けるためには、追加で証拠金を入金するかロスカットの前に自分で損切りをしてポジションを減らす必要がありますが、そもそもロスカットは顧客の損失拡大を防ぐための制度です。

そのため、証拠金維持率が100%を切る時点で発生するロスカットならば、理論上預け入れている証拠金以上の損失は発生しないようにも思えますが、相場が急激に変動した場合はロスカット基準となる価格で決済されず、預けている証拠金以上に損失が発生する可能性もありますので注意が必要です。

いずれにしても、余裕を持って運用していれば余程の事がない限りロスカットを心配する様な状況にはならないと思いますので、自分のリスク許容度を把握したうえで運用を開始する事が大切です。

ちなみに私の現在の証拠金維持率は1000%を超えています。

通貨ペアの選び方や具体的な注文方法など

ここまでまとめてきた様にトラリピでは、通貨ペアの選び方やレンジの指定、トラップの設定方法が非常に重要になりますが、初心者ではどの様に設定してよいか分からないと思いますし、私も悩みました。

しかし、トラリピでは専門のストラテジストが通貨の組み合わせやおすすめの設定方法などを公開している「トラリピ戦略リスト」を読む事ができ、それぞれ今までのパフォーマンスについてもまとめられていますので、私も今回参考にしました。

初めてのトラリピにおすすめの「オージーキウイダイヤモンド戦略」

という事でここからは、現在公開されている戦略リストの中でも特に初心者におすすめとされている「オージーキウイダイヤモンド戦略」を紹介していきます。

「オージーキウイダイヤモンド戦略」の通貨ペアは、オージーを指すオーストラリアドルとキウイを指すニュージーランドドルの組み合わせになっています。

FX取引でも通常は円と米ドルや円とユーロなどの組み合わせが一般的かと思いますし、私もオーストラリアドルやニュージーランドドルのレートは今まで気にした事がありませんでしたので意外な組み合わせでしたが、オージーキウイダイヤモンド戦略は設定来3年間のパフォーマンスが160%を超えているとの事です。

オージーキウイチャート(2014年~2024年)

この通貨ペアがおすすめされている1番の理由は、2014年から為替レートが一定の水準で推移している点で、こちらのチャートの様にここ10年近く1.00付近から1.14付近という狭いレンジでの値動きが中心になっています。

トラリピで運用する通貨ペアは狭いレンジで上下を繰り返す事やトレンドが発生しづらい事が重要ですので、オージーキウイは現状トラリピに最も適している通貨ペアと言えそうですし、私も今回この組み合わせで運用を開始しました。

ハーフ&ハーフとは

そして、オージーキウイでの注文方法がダイヤモンド戦略となっていますが、ダイヤモンド戦略の説明をする前にトラリピの代表的なトラップ設定である「ハーフ&ハーフ」を紹介します。

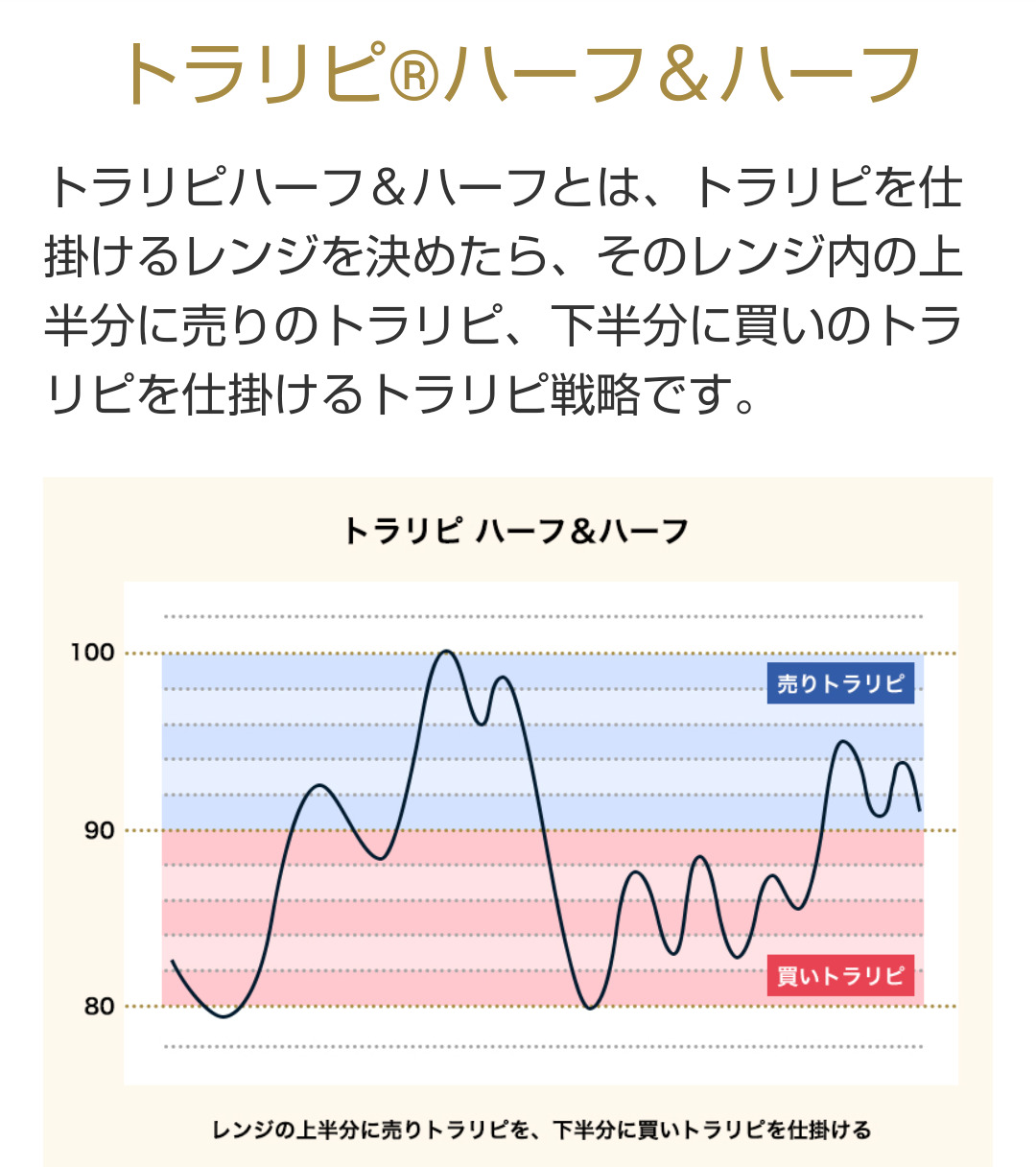

ハーフ&ハーフとは、設定したレンジを上下半分に分け、上半分には売り注文、下半分には買い注文を出すトラップの設定方法です。

ハーフ&ハーフを設定する1番のメリットは、トラリピの設定上「売り」と「買い」両方のポジションを持つ事がないため、必要な証拠金が約半分で済む点です。

そして、ダイヤモンド戦略は「ハーフ&ハーフ」をベースに中央付近ほど合計金額(注文金額×トラップ本数)が大きくなるように複数のトラップを仕掛ける戦略です。

ダイヤモンド戦略はレンジ内に価格が留まる期間の想定が長く、また主に戦略レンジの中央付近での値動きを期待する設定ですので、狭いレンジでの値動きが続くオージーキウイには最適の方法にも思えます。

ただ、ダイヤモンド戦略で推奨されている注文金額やトラップ本数は運用資金が100万円を想定して設定されており、30万円で運用の場合はリスクが高めに感じましたので、注文金額やトラップ本数は私なりにアレンジを加えています。

私が実際に注文した設定公開

という事でここからは、私が今回実際に設定した内容を紹介していきますが、先ほどお伝えした様に証拠金は30万円で通貨ペアはオージーキウイです。

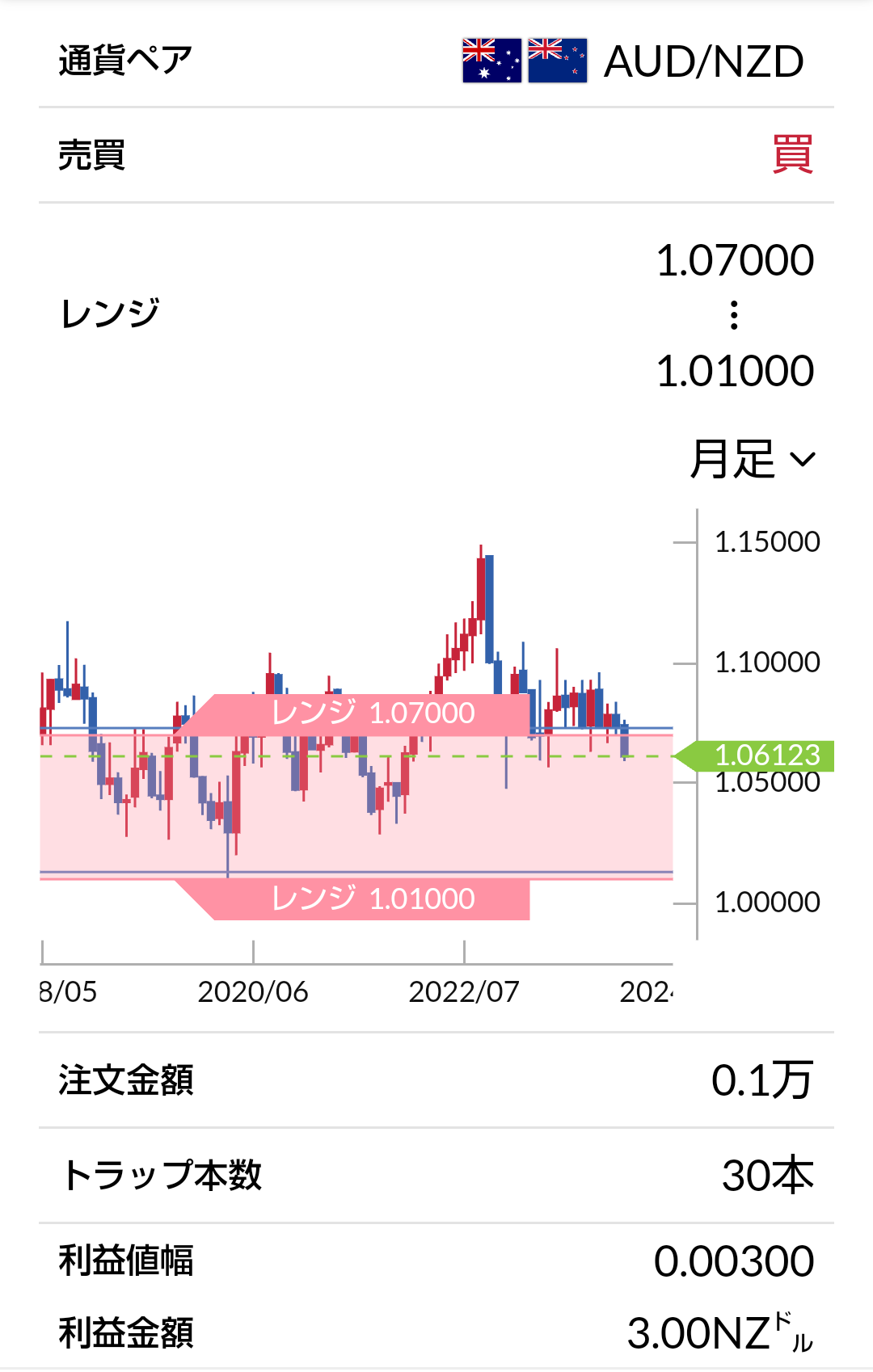

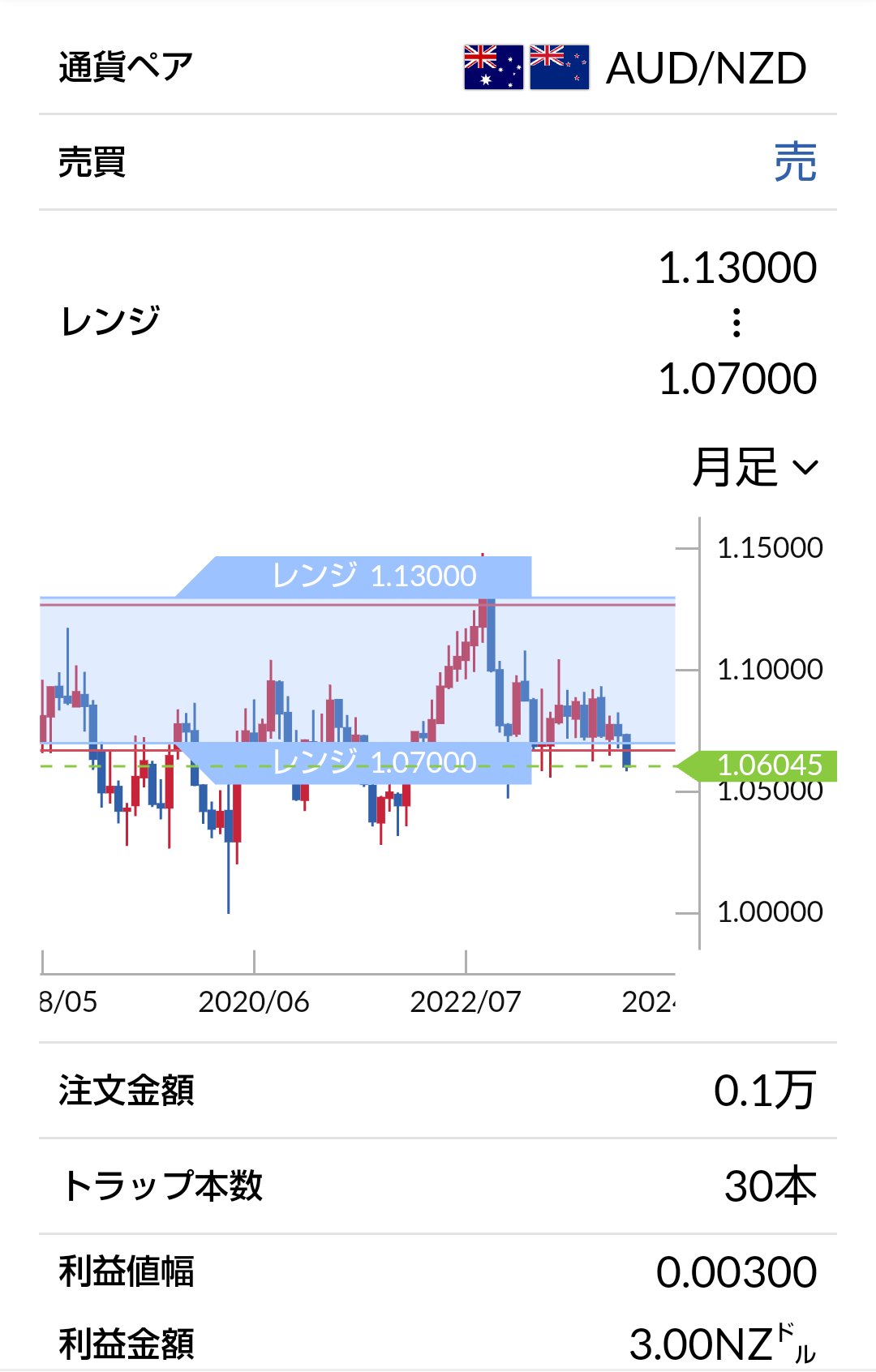

レンジはダイヤモンド戦略の通り1.01~1.07の下半分は買い、1.07~1.13の上半分は売りのハーフ&ハーフを取り入れています。

注文金額は0.1万通貨(1000通貨)単位で設定できますが、最小の0.1万通貨にしており、現在のニュージーランドドル1ドル90円で換算すると1回の注文金額は約9万円となります。注文金額は1番最小にしましたが、なるべく新規注文は多く成立させたいと思いトラップ本数は買いも売りも30本にしています。今回のレンジ幅は買いも売りも0.06ですのでトラップ本数30で割った0.002がトラップ値幅となり、レートが0.002動く度に新規注文が成立する事になります。

そして、トラリピでは利益幅も自分で設定できますので迷いましたが、少しでも多く利確をしたいと思い0.003にしています。ちなみに0.003×1000通貨×90円(ニュージーランドドルレート)で1回の利益額は約270円となります。

そして、こちらが実際の注文画面となっています。

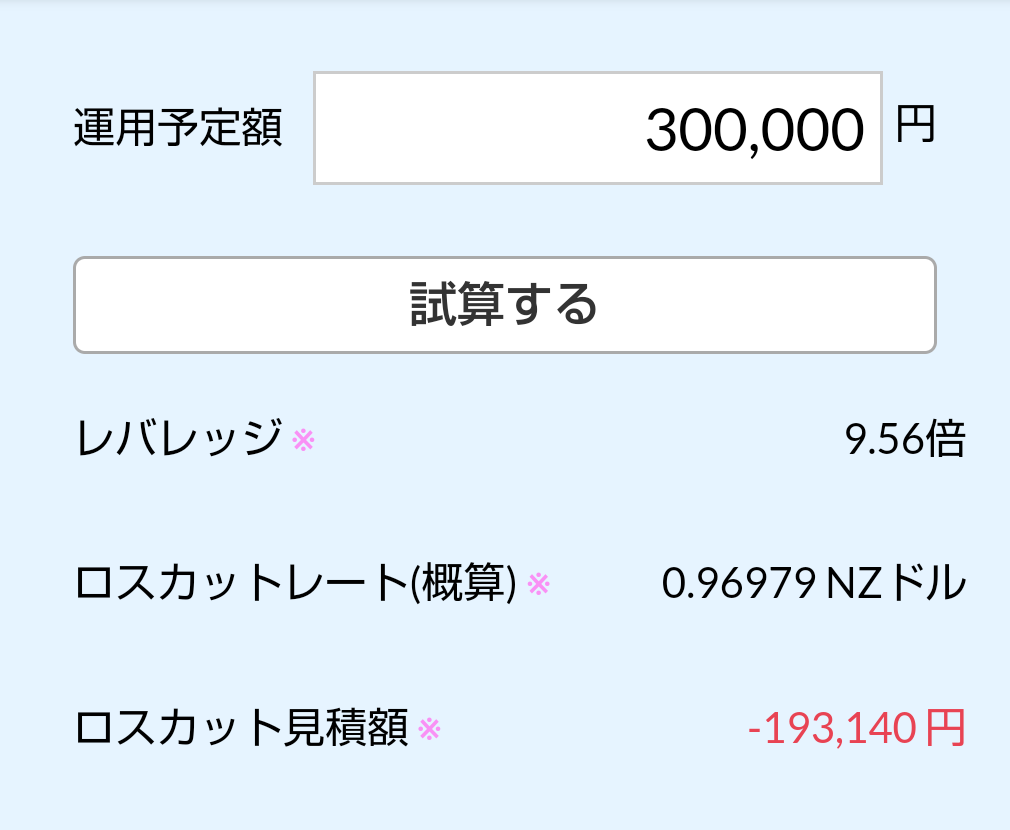

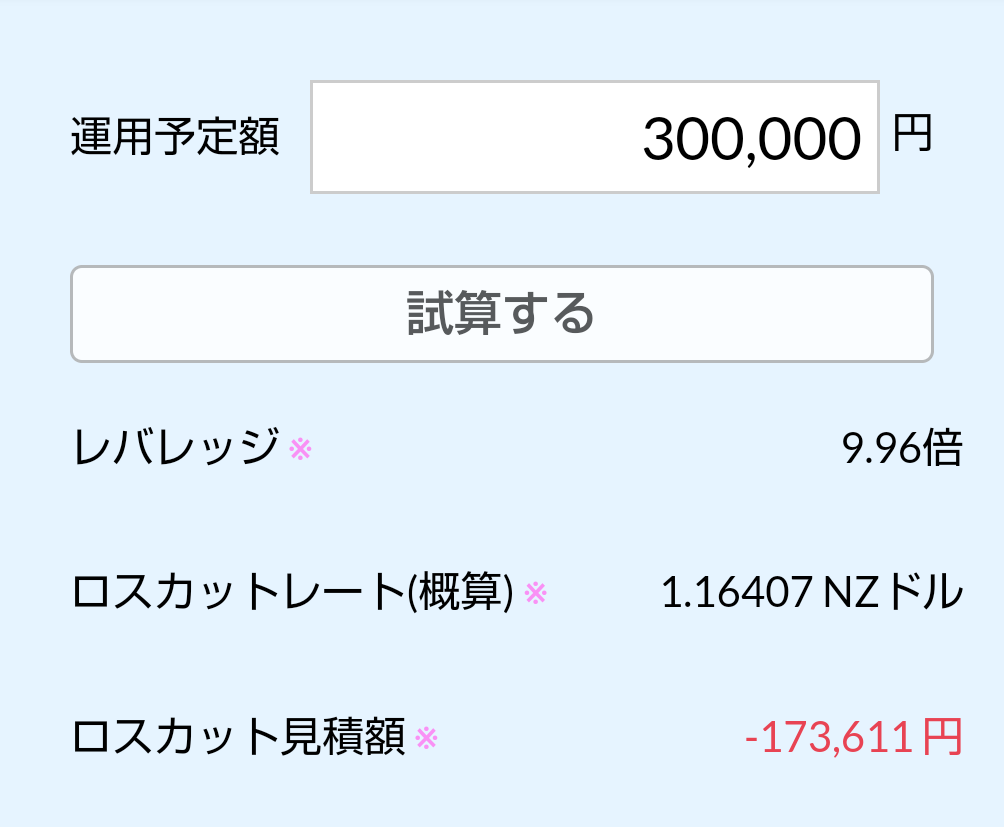

また、運用予定額を入れる事でリスクの試算もすぐにできます。ちなみに今回の注文では売りのトラップ本数30本全てが成立した場合の金額が1番大きくなっており、約298万円でレバレッジは約10倍です。

また、ロスカットが発生する時のレートやロスカット時の損失見積額なども計算されますので、この辺りを確認したうえで自分なりの設定を行う事が大切です。

口座開設の方法やポイント大還元キャンペーン

私もここまで学んできた方法ならば、トラリピも現在行っている高配当株投資同様に中長期の資産運用の1つとして有効だと感じ、2月上旬にマネースクエアの口座を開設しました。

ちなみに口座開設は公式サイトから名前や連絡先を入力し、免許証やマイナンバーなどをスマホで指示通りに撮影しアップするだけで簡単に申し込めます。

私の場合は2月6日(火)の夜に申し込みを行い、翌日の夕方には口座開設完了のメールが届きました。

口座開設により入金する口座も確認する事ができますので、30万円を振り込み2月8日(木)からトラリピの運用を始めました。

また、現在3月29日(金)までの入金額(入出金純増額)に応じて、マネースクエアポイントが還元されるキャンペーン中で、10万円ごとの入金で150ボーナスポイントがもらえます。

付与されるポイントはマネースクエアポイントになり、1ポイント0.9円として現金に換える事や1ポイント0.8円としてドットマネーやAmazonギフトカードなどのポイントサービス、ギフト券にも交換することができるため非常にお得なキャンペーンになっていますので、興味のある方は下記リンクから口座を開設してみてください。

トラリピを約1ヶ月間運用した結果を公表

それでは最後に私が2月8日(木)から約1ヶ月間トラリピを運用した結果をお知らせします。

成立カレンダー

トラリピでは下記画像の様に新規成立や決済成立の回数を一目で確認する事ができ、現状は新規成立が12回、決済成立が10回で確定損益は2610円のプラスとなっています。また、決済が成立した時にはカレンダーの日付に金額が記載されますので非常に分かりやすいです。

保有ポジション

そして、下記画像が現在保有しているポジションの一覧になっており、2つの買いポジションで評価損が144円、マイナススワップが128円の合計272円の評価損です。

先程説明した様にトラリピでは決済できない注文は評価損になるケースが多く、また現在オージーキウイの買いポジションはスワップポイントもマイナスになっていますので300円弱の評価損になっています。

ただ、既に決済が10回行われていますので合計の損益は2338円のプラスと運用を始めたばかりにしては順調なスタートかと思います。

まとめ

今回は2月から新しく中長期の資産運用として始めたトラリピについてまとめました。

FXはリスクが高く難しいとのイメージがあるかもしれませんが、FXに限らず何事も大切な事はやり方です。運用の仕方によってはFXもギャンブル性が高くなりますが、トラリピの様にコツコツ利益を積み上げる方法ならば中長期の運用としても十分有効に感じました。

そして、これもトラリピに限りませんが、事前にいくら勉強しても自分で実際にやってみない事には分からない部分も多いかと思います。

実際、私もトラリピはまだ始めたばかりで全てを理解できているわけではありませんが、今回1ヶ月間運用してみてトラリピの有効性や面白さを実感する事ができました。

そうは言っても、もちろんFXにはリスクがあり、今後想定通りに利益を上げられるかは分かりませんが、どの様な結果になろうとトラリピの運用状況については今後も定期的に投稿しようと考えています。

そんなトラリピについて、自分でもやってみたいと思われた方は下記リンクから口座を開設してみてください。

コメント