日本の株式市場では購入する際の最低株数がREITなどの一部銘柄を除き100株と指定されているため、最低購入金額は株価によって大きく異なります。

もちろん証券会社によっては単元未満株で購入できるシステムを導入しているところもありますが、指値注文ができない場合や単元株で購入するよりも余計に手数料が発生する場合もありますので、最低単元の購入金額が低い銘柄の方が買いやすい事は間違いないです。

そして、先日NTTが2024年から新しいNISA制度が導入される事も踏まえ、投資単位当たりの金額を引き下げる目的で株式の25分割を発表した様に、今後はより投資しやすい環境を整える銘柄が増える事も想定されます。

そこで今回は、最低単元の100株でも購入金額が10万円以下で買える4つの高配当株を検証していきます。

【3834】朝日ネット

最初の銘柄は朝日ネットです。

朝日ネットは独立系のネット接続大手で「ASAHIネット」としてインターネット接続サービスを全国展開しています。

また、インターネット接続サービスの他、インターネット関連サービスとして教育支援やセキュリティサービスなども手掛けています。

直近決算

朝日ネットは5月10日に本決算を発表しており、前期の通期最終利益は12億円とほぼ前年並みの着地ですが、配当は1.5円増配の年間22.5円としています。

今期予測は最終利益が14億円と約1億円の増益見込みとなっており、配当は0.5円増配の年間23円で発表しています。

通期最終利益(億円)

| 銘柄名 | 朝日ネット |

| 2019年3月期 | 9 |

| 2020年3月期 | 11 |

| 2021年3月期 | 13 |

| 2022年3月期 | 12 |

| 2023年3月期 | 12 |

| 2024年3月期(会社予想) | 14 |

2019年からの通期最終利益を見ていきますが、2021年にかけて増益が続いた後は13億円前後で安定しています。

2021年に業績が伸びた要因は、コロナ感染拡大によりテレワークや大学の遠隔授業などの利用者が増えた事に加え、外出を控え自宅で過ごす機会が増えた事で新たなインターネット需要が創出されたためとしています。

そして前期は前年並みの最終着地となりましたが、今期予測はNTT東西と協業して販売している「マンション全戸加入プラン」の拡大やWebチャネル、法人会員の強化などで増益見込みとしています。

配当推移

| 銘柄名 | 朝日ネット |

| 2015年 | 18 |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 18 |

| 2019年 | 18 |

| 2020年 | 18.5 |

| 2021年 | 19.5 |

| 2022年 | 21 |

| 2023年 | 22.5 |

| 2024年(会社予想) | 23 |

2015年からの配当推移について、2019年までは年間18円で変わりありませんでしたが、2020年からは今期の予測も含め増配が続いています。

朝日ネットの配当方針は、株主に対する利益還元を重要な経営課題の一つとして認識しており、将来の事業展開と経営体質の強化のために内部留保を確保しつつ、安定した配当を継続していくとしています。

株価推移

株価は2020年6月に1445円まで上昇した後は右肩下がりの状況です。そして去年6月に549円まで売られた後は500円台での動きが続きましたが、直近は600円前後で推移しています。

株価指標(2023年5月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 朝日ネット | 3834 | 606 | 12.0 | 1.4 | 23 | 3.80 | 45.5 |

最近の株価は動きが止まっていますが増配を継続している事で、配当利回りは3%後半の水準です。

今期業績は増益見込みですがPERにそれほど割安感はなく、配当性向は46%付近となっています。

投資判断

今までの内容から朝日ネットの投資判断について、業績はコロナ特需を取込み順調に伸びていますが、今後コロナが落ち着いても将来性が期待できる事業内容で、配当も小幅ですが増配を継続したい意思を感じます

ただ配当性向は46%付近とそこまで余裕がある訳ではありませんので、最低単元分購入して様子を見るくらいの気持ちが良さそうな気もします。

【9069】センコーグループHD

2番目の銘柄は陸運業からセンコーグループHDです。

センコーグループHDは、量販店や小売チェーン店の物流業務に加え、鉄骨部材、外壁などの住宅物流、化学合成製品の輸送など様々な商品の物流を手掛けています。

直近の業績は物流需要の高まりを受けて順調に推移していますが、最近の株価は物流業界の2024年問題などを懸念してか、1000円以下で動きが止まっています。

直近決算

センコーグループHDは5月15日に本決算を発表しており、前期の通期最終利益は153億円と1億円の増益、配当は据え置きの年間34円としています。

今期予測は最終利益が167億円と14億円の増益見込みとしているなか、配当は2円増配の年間36円で発表しています。

業績好調の要因は、電気料金ならびに燃料価格や仕入価格の上昇、コロナ特需の剥落などがありましたが、拡販ならびに料金・価格改定などにグループ全体で取り組むと共に、M&Aを推進した結果としています。

通期業績推移(億円)

| 銘柄名 | センコーHD |

| 2019年3月期 | 116 |

| 2020年3月期 | 120 |

| 2021年3月期 | 142 |

| 2022年3月期 | 152 |

| 2023年3月期 | 153 |

| 2024年3月期(会社予想) | 167 |

2019年からの通期最終利益を見ていきますが順調に右肩上がりで、コロナショックでも減益には陥っておらず、直近の業績はコロナからの経済回復の影響もあり増益額も増えています。

前期業績も最終着地は従来予想に7億円程度届きませんでしたが過去最高益は更新しており、今期も更に増益の見込みとしています。

配当推移

| 銘柄名 | センコーHD |

| 2015年 | 17 |

| 2016年 | 20 |

| 2017年 | 22 |

| 2018年 | 22 |

| 2019年 | 26 |

| 2020年 | 26 |

| 2021年 | 28 |

| 2022年 | 34 |

| 2023年 | 34 |

| 2024年(会社予想) | 36 |

2015年からの配当推移を見ていきますが、好調な業績と連動して順調に増配傾向です。

コロナショック時など据え置きの年はありますが減配はなく、配当額は概ね右肩上がりです。

そして前期配当は前年並みだった業績と連動して据え置きとなりましたが、今期は2円増配の見込みとしています。

センコーグループHDの配当方針は、将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、株主の皆様への利益還元を充実させるため、安定配当に加え業績連動を考慮した配当を実施するとしています。

株価推移

株価はコロナショックで707円まで売られた後、2021年3月には1100円を超える場面もありました。

その後はじわじわと値を下げ去年6月に824円まで下げた後、1000円台を回復する場面もありましたが、直近は再び900円台での動きとなっています。

株価指標(2023年5月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| センコーHD | 9069 | 937 | 8.4 | 0.87 | 36 | 3.84 | 32.2 |

順調に増配が続いているなか最近の株価は再び1000円を割れていますので、配当利回りは3%後半の水準です。

業績好調を受けてPER、PBRは市場平均と比較して割安で、配当性向も32%付近と余裕を感じます。

投資判断

今までの内容からセンコーグループHDの投資判断ですが、物流需要の高まりなどを受け業績は増益が続いており、配当も概ね増配傾向です。

物流業界の2024年問題など懸念材料もありますが、今後も物流需要は高まっていく事が想定されます。

好調な業績と比較して株価は低迷が続いており、最低購入金額も10万円以下と買いやすいですので、ポートフォリオの一部で少しは保有しておきたい銘柄です。

【8005】スクロール

3番目の銘柄はスクロールで、自社サイト、ショッピングモールを通じた通販事業やEC・通販事業者を360度サポートする「ワンストップソリューションサービス」を提供しています。

そして会社方針として、EC・通販市場は拡大を続けていますが、参入業者の増加に伴い業種・業態を越えた競争が激化しているとして、今後はEC・通販事業者をサポートする通販ソリューション事業へ注力するとしています。

直近決算

スクロールは5月9日に本決算を発表しており、前期の通期最終利益は41億円と14億円の減益、配当も16.5円減配の年間48円としています。

今期予測は通期最終利益を42億円とほぼ前年並みの見込みとしており、配当も据え置きの年間48円で発表しています。

前期業績が大幅減益の要因は、メインの通販事業が低迷した事に加えコスト環境も悪化したためとしています。

通期最終利益(億円)

| 銘柄名 | スクロール |

| 2019年3月期 | 6 |

| 2020年3月期 | 7 |

| 2021年3月期 | 51 |

| 2022年3月期 | 55 |

| 2023年3月期 | 41 |

| 2024年3月期(会社予想) | 41 |

2019年からの通期最終利益を見ていきますが、2021年以降の業績は以前と比較して7倍近い水準へ大きく伸びています。

2021年以降業績が大きく伸びている要因は、コロナ感染拡大による巣ごもり消費拡大により通販やeコマース、ソリューション事業が好調だったためとしています。

2022年に過去最高益を記録した後は減益となっていますが、数年前と比較すると業績は大きく伸びています。

配当推移

| 銘柄名 | スクロール |

| 2015年 | 10 |

| 2016年 | 10 |

| 2017年 | 10 |

| 2018年 | 10 |

| 2019年 | 10 |

| 2020年 | 10 |

| 2021年 | 60 |

| 2022年 | 64.5 |

| 2023年 | 48 |

| 2024年(会社予想) | 48 |

2015年からの配当推移について、2020年までは年間10円で変わりありませんでしたが、2021年以降は業績の伸びに合わせて配当も大きく増配となっています。

前期は減益となった業績と連動し減配となっていますが、配当も数年前と比較すると大きく増えている状況です。

スクロールの配当方針は株主資本配当率(DOE)4%を下限とし、連結配当性向40%を目処としています。

株主優待

スクロールには保有株数や保有継続年数によって、自社グループ商品購入の際に割引として利用できる株主優待ポイントがもらえますので内容を表にまとめています。

| 保有株数 | 金額 | |

| 100株以上1000株未満 | 1000円分 | |

| 1000株以上1万株未満 | 5000円分 | |

| 1万株以上 | 1万円分 | |

継続保有年数によって下記内容が追加でもらえます

| 保有株数 | 1年継続保有 | 2年継続保有 | 3年以上継続保有 |

| 100株以上1000株未満 | 500円分 | 1000円分 | 1500円分 |

| 1000株以上1万株未満 | 1000円分 | 2000円分 | 3000円分 |

| 1万株以上 | 1500円分 | 3000円分 | 6000円分 |

スクロールの株式は100株でも9万円くらいですので、お手軽にもらえる株主優待です。

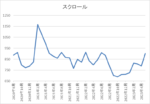

株価推移

株価はコロナショックで236円まで売られた後、2021年2月には1485円まで急上昇しています。しかし、その後反落した後は動きが止まり、ここ2年くらいは800円台で推移していましたが、今回の決算を受けて株価は900円付近まで急騰しています。

株価指標(2023年5月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| スクロール | 8005 | 872 | 7.3 | 0.95 | 48 | 5.50 | 39.9 |

直近の株価は急騰していますが配当は高水準を維持している事で、配当利回りは5%台と高水準です。

数年前と比較すると業績は伸びている事もありPER、PBRは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容からスクロールの投資判断について、ここ数年の業績はコロナ特需により伸びており、特需が落ち着き始めた直近の業績も減益ではありますが、数年前と比較すると大きく増えています。

今後も業績が伸びて行くかは、注力している通販ソリューション事業次第になりそうですが、動向は不透明です。

ただ、配当利回りは5%台と高水準で最低購入金額も9万円付近と格安ですので、将来性を期待して最低単元くらい購入しても面白いかもしれません。

【8410】セブン銀行

最後の銘柄はセブン銀行で「セブン&アイ・ホールディングス」傘下の銀行となっており、コンビニのATM事業では最大手になります。

セブン銀行の主な収益源は、グループ店舗に設置しているATMからの利用手数料が占めており、他の銀行とは大きく異なる部分です。

そして国内のみに限らず、アメリカやアジアを中心に海外にもATMを設置するなど国際的に展開している企業です。

直近決算

セブン銀行は5月12日に本決算を発表しており、前期の通期最終利益は188億円と20億円の減益となっていますが、配当は据え置きの年間11円としています。

今期予測は最終利益が165億円と23億円の減益見込みとしているなか、配当は据え置きの年間11円で発表しています。

業績低迷の要因は、人流回帰による資金需要が堅調だった事に伴うATM総利用件数の増加や海外子会社の為替影響を主因に売上は増収となっていますが、継続的な成長投資などに伴う費用増などで最終利益は減益になっているとの事です。

通期最終利益(億円)

| 銘柄名 | セブン銀行 |

| 2019年3月期 | 132 |

| 2020年3月期 | 261 |

| 2021年3月期 | 259 |

| 2022年3月期 | 208 |

| 2023年3月期 | 188 |

| 2024年3月期(会社予想) | 165 |

2019年からの通期最終利益を見ていきますが、2020年に過去最高益を記録した後は減益傾向が続いており、2021年頃に減益が続いていた要因は、コロナ禍による人流減少やキャッシュレス化の流れなどが要因でした。

直近の業績はコロナからの経済回復で売上は増えており、今期もアジアにおけるATM設置台数の拡大を進める事に加え、第4世代ATMを活用した金融・非金融を問わないサービスの拡大を更に進める事で増収見込みとしていますが、費用が先行するため減益見込みとしています。

配当推移

| 銘柄名 | セブン銀行 |

| 2015年 | 8 |

| 2016年 | 8.5 |

| 2017年 | 9 |

| 2018年 | 10 |

| 2019年 | 11 |

| 2020年 | 11 |

| 2021年 | 11 |

| 2022年 | 11 |

| 2023年 | 11 |

| 2024年(会社予想) | 11 |

2015年からの配当推移を見ていきますが、2019年以降は年間11円で横ばいです。

セブン銀行の配当方針は、株主に対する利益の還元を経営上重要な施策の一つとして位置づけており、配当性向については年間40%を維持としています。

株価推移

株価は2015年に661円の高値を付けた後は、右肩下がりの状況です。

そして、2020年12月に215円まで売られた後は、200円台での動きが続いています。

株価指標(2023年5月26日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| セブン銀行 | 8410 | 275 | 19.6 | 1.29 | 11 | 4.00 | 78.6 |

株価、配当ともに横ばいの状況が続いていますが、配当利回りは4%前後の水準です。

業績は減益が続いているためPER、PBRは市場平均より割高で、配当性向は79%付近と目安としている40%を大きく上回っています。

投資判断

今までの内容からセブン銀行の投資判断について、売上は増収が続いていますが先行投資などの費用で業績は減益が続いています。

売上は増えているだけに先行投資が落ち着けば利益も伸びて行きそうに思いますが、今期予測も大きく減益見込みのため、もう少し時間はかかるのかもしれません。

ただ、配当性向はかなりの高水準になっていますので、そろそろ業績が反転しないと減配の可能性も高まりますが、最低単元ならば2万円台で購入可能です。

以上の点を踏まえ、セブン銀行についても将来の増益を期待して、100株、200株程度保有しておく事は面白いかもしれません。

まとめ

今回は最低購入金額が10万円以下で購入できる4つの高配当株を検証しました。

最低購入金額が低い事だけで投資をする事はリスクが高いですが、冒頭で触れたNTTの株式分割の様に、今後は最低購入金額を引き下げる銘柄が増えてくる可能性もありますので、少ない金額から投資できる事が1つのメリットである事は間違いないです。

以上の点を踏まえ、今回検証した4銘柄には懸念材料もありましたが、最低購入金額が低い以外に魅力を感じる点もありましたので、購入候補にしても面白いかもしれません。

10万以下で購入できる高配当株については、YouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント