今年の日経平均は停滞する場面や過去最大の大暴落に見舞われる場面もありましたが、年明け時点の日経平均が3万3000円付近だった事を踏まえると、もの凄く堅調に推移した1年だったと振り返る事ができるかと思います。

今年の株式市場が堅調だった要因は、新NISAによる個人投資家の買い需要や好調な企業決算に加え、株主還元強化の影響など様々あるかと思いますが、日本の株式市場における外国人投資家の売買代金比率は現在6割近くを占めていますので、外国人投資家の動向も大きく影響していたかと思います。

という事で今回は、そんな外国人投資家の代表格であるアメリカの資産運用会社ブラックロックが今年大量に購入した6つの高配当株を検証していきます。

【7270】SUBARU

最初の銘柄はSUBARUです。SUBARUはレガシィやインプレッサシリーズなどの人気車種を製造する自動車メーカーで、アメリカを中心に海外でも人気があり、直近の海外売上比率も北米を中心に8割を超えています。

そんななか、11月にブラックロックの保有割合が5.01%から6.02%に上昇しています。

直近決算

SUBARUは11月1日に第2四半期決算を発表しており、最終利益は1630億円と前年同期比121億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、海外の厳しい競争環境による販売奨励金の増加や販売台数の減少などはありましたが、円安による増収効果や価格改定などの影響があったためとの事です。

通期最終利益(億円)

| 銘柄名 | SUBARU |

| 2019年3月期 | 1414 |

| 2020年3月期 | 1525 |

| 2021年3月期 | 765 |

| 2022年3月期 | 700 |

| 2023年3月期 | 2004 |

| 2024年3月期 | 3850 |

| 2025年3月期(会社予想) | 3000 |

2019年からの通期最終利益を見ていきますが増減が激しくなっており、2021年頃はコロナショックの影響に加え、半導体の供給不足などの影響で大きく減益となっています。しかし、2023年以降はコロナからの経済回復や円安の追い風で一気にV字回復しており、前期も北米市場を中心に販売が堅調に推移した事で大きく業績が伸びています。

しかし、今期は研究開発費や米国販売向けの奨励金増加に加え、円高のマイナス影響を見込むとして減益予測にしているなかではありますが、第2四半期時点の通期進捗率は54%付近と順調に推移しています。

配当推移

| 銘柄名 | SUBARU |

| 2015年 | 68 |

| 2016年 | 144 |

| 2017年 | 144 |

| 2018年 | 144 |

| 2019年 | 144 |

| 2020年 | 100 |

| 2021年 | 56 |

| 2022年 | 56 |

| 2023年 | 76 |

| 2024年 | 106 |

| 2025年(会社予想) | 96 |

2015年からの配当推移について、数年前までは144円で安定していましたが、2020年以降は変動が激しくなっており、2020年、2021年は業績低迷を背景に大幅減配が続きました。その後は業績の回復と共に増配が続き、前期は一気に30円の大幅増配となりましたが、今期は減益見込みの業績と連動して現状10円の減配見込みになっています。

SUBARUの配当方針は総還元性向30%~50%を目安に、業績、投資計画、経営環境を総合的に勘案し、安定的・継続的な配当と機動的な自己株式の取得を実施する方針です。

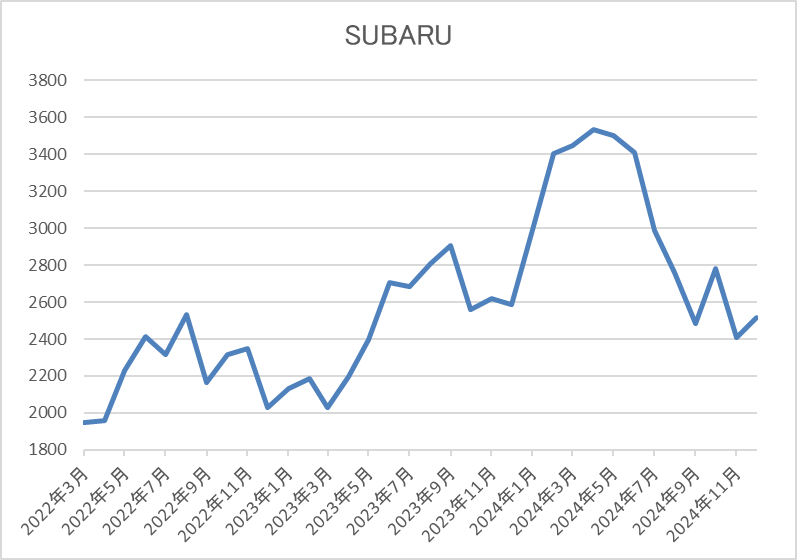

株価推移

株価は2017年には5000円付近で推移していましたが、コロナショックでは1671円まで売られました。

その後は上下を繰り返しながらも反発しており、今年7月には3641円まで上昇しましたが、直近は2500円前後で推移しています。

株価指標(2024年12月20日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SUBARU | 7270 | 2599.5 | 6.3 | 0.75 | 96 | 3.69 | 23.4 |

最近の株価は7月の高値から売られていますので、今期は減配見込みになっていますが配当利回りは3%半ばとなっています。

今期は減益見込みですがPER、PBRは市場平均よりも割安で、配当性向は23%付近と余裕を感じる水準です。

投資判断

今までの内容からSUBARUの投資判断ですが、今期は減益、減配見込みとなっており、数年前と比較すると大きく伸びている状況です。この辺りの要因は、国内や北米を中心に根強いファンがいる事で業績も底堅く推移している事に加え、引き続き円安が続いている事も影響している印象です。

以上の点を踏まえると、確かに今後の自動車業界には、世界的な自動車販売の不振やトランプ新大統領による関税の引き上げ、為替動向に加え、EV車への対応など懸念点も多く、最近の株価も下落傾向ですが、先月ブラックロックが買い増している事も含め、高配当株として気になる銘柄です。

【4503】アステラス製薬

2番目の銘柄はアステラス製薬です。アステラス製薬は国内大手の医薬品メーカーで、抗がん剤などの新薬開発にも注力しています。また、海外医薬品企業の買収などM&Aも含め企業規模の拡大を目指しており、アメリカを中心に直近の海外売上比率は8割を超えています。

そんななか、11月にブラックロックの保有割合が7.5%から8.62%へ上昇しています。

直近決算

アステラス製薬は10月30日に第2四半期決算を発表しており、最終利益は735億円と前年同期比377億円の増益となっているなか、通期最終利益の見込みを200億円上方修正していますが、年間配当予測に変更はありません。

前期比増益の要因は、前立腺がん治療薬XTANDI(イクスタンジ)や重点戦略製品の売り上げが拡大したためとの事です。

通期最終利益(億円)

| 銘柄名 | アステラス製薬 |

| 2019年3月期 | 2222 |

| 2020年3月期 | 1954 |

| 2021年3月期 | 1205 |

| 2022年3月期 | 1240 |

| 2023年3月期 | 987 |

| 2024年3月期 | 170 |

| 2025年3月期(会社予想) | 500 |

2019年からの通期最終利益を見ていきますが、減益傾向が止まりません。業績低迷の要因は、開発を進めていた新薬の開発中止に伴う減損損失が発生した事や研究開発費増加などの影響で、前期もアメリカで発売している心機能検査補助剤レキスキャンの売上が後発品の影響により大幅に減少した事などで大きく減益となりました。

そんななか、今期は更年期障害治療薬VEOZAH(ベオーザ) のピーク時売上予想をアップデートした事などで期初から増益予測にしていたなか、先ほどお伝えした様に第2四半期決算で更なる上方修正を発表していますが、まだ数年前の水準へは戻れていない状況です。

配当推移

| 銘柄名 | アステラス製薬 |

| 2015年 | 30 |

| 2016年 | 32 |

| 2017年 | 34 |

| 2018年 | 36 |

| 2019年 | 38 |

| 2020年 | 40 |

| 2021年 | 42 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年(会社予想) | 74 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いています。特に2022年以降の増配幅は業績が低迷するなか大きくなっており、前期も業績は大幅減益でしたが、10円の増配を行った事で配当性向は700%超えと異次元の数字になっており、今期も現状は4円の増配見込みにしています。

アステラス製薬の配当方針は、成長を実現するための事業投資を優先しながら、配当については連結ベースでの中長期的な利益成長に基づき、安定的かつ持続的な向上に努める方針です。

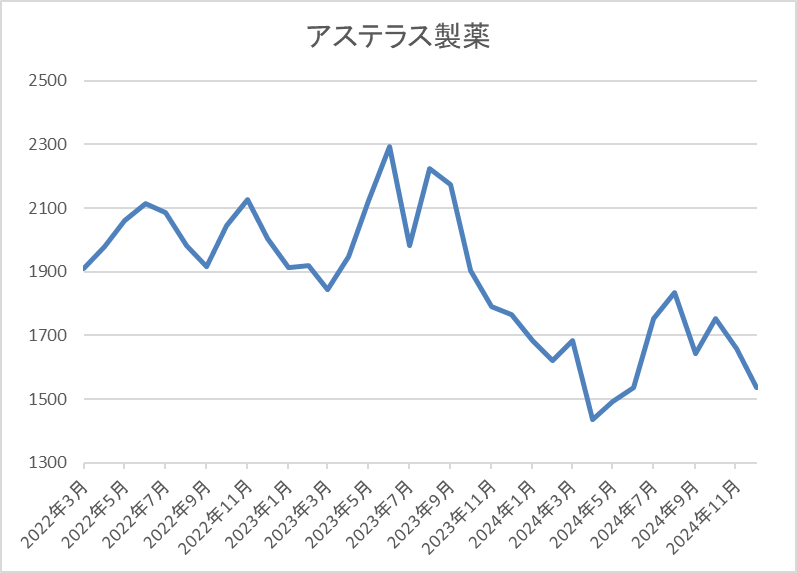

株価推移

株価はコロナショックで1406円まで下げましたが、その後は停滞する時期を挟みながらもじわじわ上昇していました。

しかし、去年5月に2360円まで上昇した後は下落が続き、直近は1500円前後で推移しています。

株価指標(2024年12月20日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アステラス製薬 | 4503 | 1542.5 | 55.2 | 1.80 | 74 | 4.80 | 265.2 |

最近の株価は下落が続いているなか、増配は継続していますので配当利回りは4%後半と高水準です。

今期業績は増益見込みですがPER、PBRは市場平均より割高で、配当性向も200%超えと依然かなりの高水準です。

投資判断

今までの内容からアステラス製薬の投資判断について、ここ1年半くらいの株価は下落が続いており、1番の要因はやはり減益が続く業績だと思いますが、そんな業績も今期は大きく増益見込みとなっています。

ただ、それでも数年前と比較すると減少しており、また製薬メーカーの業績は後発品の影響や研究開発費などの増加で大きく上下する点も懸念材料ではあります。

そんななか、業績とは関係なく配当は増配を継続しており、株価下落により配当利回りも5%付近まで上昇していますので、ブラックロックが先月買い増したのかもしれません。

【5711】三菱マテリアル

3番目の銘柄は三菱マテリアルです。三菱マテリアルは、三菱グループの大手非鉄メーカーで銅の加工やパソコン、スマホなどで使用する電子材料、自動車や航空機の部品加工に不可欠な超硬製品など幅広い製品を提供しています。

また、⾦属加⼯、半導体関連・電⼦部品、エネルギー・環境ビジネスなど多⾓的に事業を展開しており、直近の海外売上比率もアジアを中心に5割を超えています。

そんななか、9月にブラックロックの保有割合が3.41%から5.01%へ上昇しています。

直近決算

三菱マテリアルは、11月8日に第2四半期決算を発表しており、最終利益は246億円と135億円の増益となりましたが、通期最終利益、年間配当予測に変更はないです。

前期比増益の要因は、金属事業における実収効率の改善や円安影響に加え、持分法投資利益が増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱マテリアル |

| 2021年3月期 | 244 |

| 2022年3月期 | 450 |

| 2023年3月期 | 203 |

| 2024年3月期 | 297 |

| 2025年3月期(会社予想) | 450 |

2021年からの通期最終利益を見ていきますが、増減を繰り返す展開が続いています。2022年はコロナからの経済回復や半導体関連及び自動車関連の需要が堅調に推移した事に加え、円安の追い風もあり大きく増益となりましたが、2023年は原材料高・エネルギーコスト高 の影響に加え、半導体市場や自動車市場の低迷で大きく減益となりました。

しかし、前期はロスぺランブレス銅鉱山からの受取配当金の増加やUBE三菱セメント社の持分法損益の改善などにより増益となっており、今期も製錬所の生産トラブル解消による増産や資源事業の持分法投資損益の改善などに加え、自動車市場・半導体市場ともに需要が回復傾向として大幅増益予測にしているなか、第2四半期時点の通期進捗率も54%付近と順調に推移しています。

配当推移

| 銘柄名 | 三菱マテリアル |

| 2015年 | 80 |

| 2016年 | 100 |

| 2017年 | 60 |

| 2018年 | 80 |

| 2019年 | 80 |

| 2020年 | 80 |

| 2021年 | 50 |

| 2022年 | 90 |

| 2023年 | 50 |

| 2024年 | 94 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、業績と同じで増減の激しい展開が続いており、コロナ前は80円で据え置きの年が続いていましたが、コロナショックでは30円の減配となっています。そして、業績が回復した2022年は40円の大幅増配となりましたが、その後も業績と連動して増減を繰り返すなか、今期は現状年間100円の見込みと、ここ数年で1番高い水準になっています。

三菱マテリアルの配当方針は、中経Phase1の2023年度から2025年度までは配当性向30%を目処、Phase2の2026年度から2030年度の期間においても株主還元の充実を図る方針です。

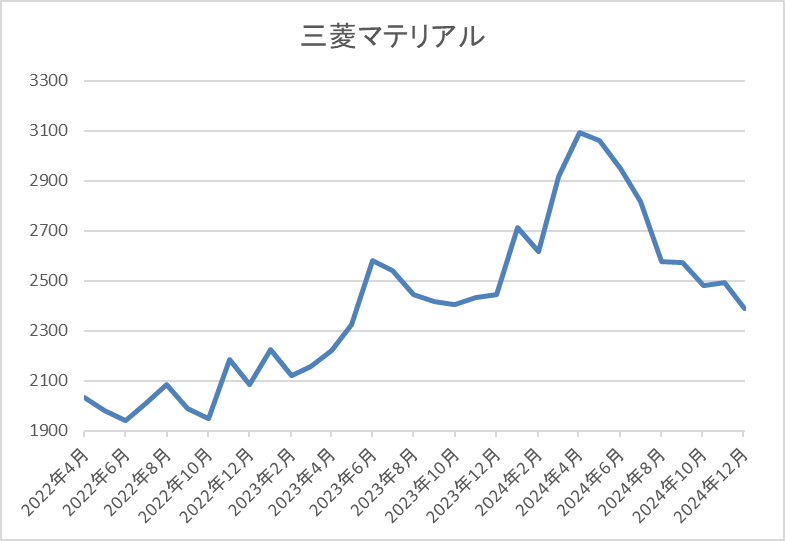

株価推移

株価はコロナショックで1783円まで売られた後は、上下を繰り返しながらも上昇していました。

しかし、今年5月に3352円の高値を付けた後は右肩下がりで、直近は2300円前後で推移しています。

株価指標(2024年12月20日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱マテリアル | 5711 | 2286.5 | 6.6 | 0.45 | 100 | 4.37 | 29.0 |

最近の株価は下落が続いているなか、配当は増配が続いていますので配当利回りは4%台となっています。

今期業績は大きく増益見込みですのでPER、PBRは市場平均よりも割安で、配当性向は29%付近と方針通りの水準です。

投資判断

今まで内容から三菱マテリアルの投資判断について、業績は自動車・半導体市場の影響を大きく受ける事もあり増減が激しく、その度に配当も連動して上下していますので中長期の高配当株としては投資しにくいところがある事も事実です。

ただ、最近はここ数年進めていた課題事業の分社化、事業譲渡、事業領域の適正化などの事業ポートフォリオ最適化が進んでおり、また、三菱グループとしての安定感、規模感は抜群です。

その辺りの状況もあって、ブラックロックが今年買い増しているのかもしれませんので、今後の動向は見守りたい銘柄です。

【8309】三井トラストHD

4番目の銘柄は三井トラストHDで三井住友信託銀行を中核とする金融持株会社です。信託銀行業務の個人・法人向け金融ソリューションや法人アセットマネジメントに加え、証券代行などの金融サービスも提供しています。

そんななか、今年3月にブラックロックの保有割合が6.1%から7.15%へ上昇しています。

直近決算

三井トラストHDは11月12日に第2四半期決算を発表しており、最終利益は1328億円と前年同期比888億円の増益となっているなか、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、円金利の上昇影響や資産運用、資産管理事業が順調に推移している事に加え、不動産、証券代行などの手数料ビジネスも好調なためとの事です。

通期最終利益(億円)

| 銘柄名 | 三井トラスト |

| 2021年3月期 | 1421 |

| 2022年3月期 | 1690 |

| 2023年3月期 | 1910 |

| 2024年3月期 | 791 |

| 2025年3月期(会社予想) | 2400 |

2021年からの通期最終利益を見ていきますが、2023年にかけては順調に増益が続いており、業績好調の要因は不動産仲介や法人与信関連の手数料収入が好調に推移した事に加え、株式等関係損益の改善としています。

ただ、前期業績について、本業は順調に推移していましたがベア投信の損失処理を推し進めた結果として大きく減益になっており、今期は引き続き本業が順調に推移する見込みである事や前期反動の影響で大きく増益の見込みにしているなか、第2四半期時点の通期進捗率も55%付近と順調に推移しています。

配当推移

| 年 | 三井トラスト |

| 2015年 | 60 |

| 2016年 | 65 |

| 2017年 | 65 |

| 2018年 | 65 |

| 2019年 | 70 |

| 2020年 | 75 |

| 2021年 | 75 |

| 2022年 | 85 |

| 2023年 | 105 |

| 2024年 | 110 |

| 2025年(会社予想) | 145 |

2015年からの配当推移をみていきますが、数年前は70円付近で据え置きの年も多かったです。しかし、2022年からは増配が続いており、特に最近は増配額も大きくなっているなか、今期は期初当初から一気に35円の増配見込みになっています。

三井トラストHDの配当方針について、配当金は累進的としつつ、利益成長を通じた増加を目指すとしており、具体的な目安は連結配当性向40%以上としています。

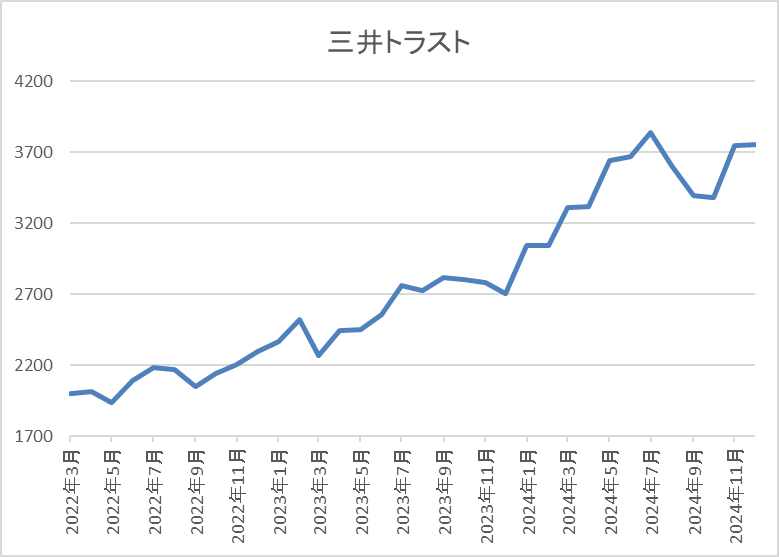

株価推移

株価はコロナショックで1309円まで売られましたが、その後は右肩上がりで上昇しています。

特に今年に入ると上昇ペースも加速し、7月には4000円に迫る水準まで上昇しましたが、8月の暴落で2845円まで売られ、直近は3700円前後で推移しています。

株価指標(2024年12月20日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井トラスト | 8309 | 3641 | 10.8 | 0.82 | 145 | 3.98 | 43.2 |

最近の株価はここ数年の高値圏で推移していますが、今期配当は大幅増配見込みとなっていますので配当利回りは4%前後となっています。

今期業績も大幅増益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容から三井トラストHDの投資判断について、前期業績は一時的要因の影響で大きく減益となりましたが本業は順調に推移しており、最近は増配額も大きくなっています。そんななか、ブラックロックが買い増した春頃も株価は上昇傾向でしたが、その後も株価は上昇を続けています。

以上の点を踏まえると、今後も金融株は国内金利上昇からの増益、増配、そして株価上昇が期待できる状況ですので、来年更にブラックロックが買い増すかもしれません。

【5938】LIXIL

5番目の銘柄はLIXILです。LIXILは住宅、ビル向けの建材や設備機器製品を取り扱う住宅設備の国内最大手です。最近はM&Aにより海外企業を積極的に買収する事でグローバル化を進めており、直近の海外売上比率はアジアや北米を中心に3割を超えています。

そんななか、今年1月にブラックロックの保有割合が4.8%から5.09%へ上昇しています。

直近決算

LIXILは10月30日に第2四半期決算を発表しており、最終利益は39億円の赤字となっていますが、通期最終利益、年間配当予測に変更はありません。

第2四半期赤字の要因について、国内のリフォーム事業が堅調に推移した事などで売上は増収なうえ、第2四半期単体では黒字したが、構造改革費用や⾦融費⽤・税⾦費⽤が増加したためとの事です。

通期最終利益(億円)

| 銘柄名 | LIXIL |

| 2021年3月期 | 330 |

| 2022年3月期 | 486 |

| 2023年3月期 | 159 |

| 2024年3月期 | -139 |

| 2025年3月期(会社予想) | 80 |

2020年からの通期最終利益について、2022年にかけては大きく増益となりましたが、その後は減益が続いています。2022年に業績が大きく伸びた要因は、欧州、中東、北米地域などの旺盛な需要に支えられた事やアジア太平洋地域も経済活動の回復が見られた事に加え、前期に実施した希望退職プログラムにかかる一時費用剥落などのためとしています。

しかし、2023年以降は原材料費⾼騰によるコスト上昇と価格改定の浸透タイムラグや世界的な需要低迷などを要因に大きく減益となっており、前期は赤字に転落しています。

そんななか、今期は窓リフォームの売上増加や資材・部品コストの価格転嫁が進む事に加え、構造改革効果で海外事業の収益が改善するとして増益の予測にしていますが、第2四半期時点でも赤字と厳しい状況になっています。

配当推移

| 年 | LIXIL |

| 2015年 | 60 |

| 2016年 | 60 |

| 2017年 | 60 |

| 2018年 | 65 |

| 2019年 | 70 |

| 2020年 | 70 |

| 2021年 | 75 |

| 2022年 | 85 |

| 2023年 | 90 |

| 2024年 | 90 |

| 2025年(会社予想) | 90 |

2015年からの配当推移について、長く据え置きが続く期間はありますが減配はありません。そんななか、最近の配当も業績は赤字に転落するほど低迷していますが、据え置きで耐えている印象です。

LIXILの配当方針は⻑期にわたり安定した配当を実施することを基本とし、中期的なEBITDAの⽔準に基づき、年間配当⾦額を決定する方針です。ちなみにEBITDAとは事業利益に減価償却費などを加えたもので、最近の配当額も最終利益に対する配当性向だと100%を大きく超えていますが、調整後EBITDAで試算すると30%前後になっています。

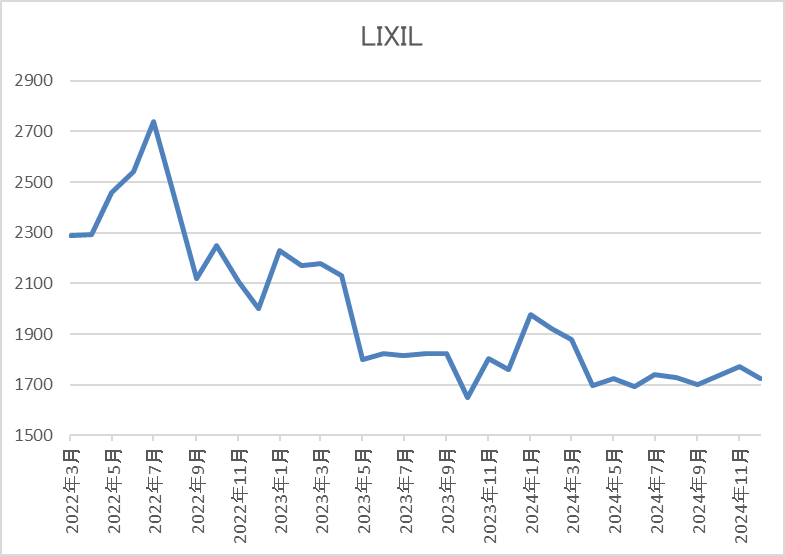

株価推移

株価は2018年には3000円を超える水準でしたが、コロナショックでは1065円まで下落しました。

その後、2021年には再び3000円付近まで値を戻しましたが、そこからは下落が続き、今年8月には1551円まで下落していたなか、直近は1700円前後で推移しています。

株価指標(2024年12月20日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| LIXIL | 5938 | 1687 | 60.6 | 0.79 | 90 | 5.33 | 322.5 |

直近の株価は8月の安値から反発しているなか、配当は据え置きが続いていますが配当利回りは5%前半と高水準です。

今期業績は増益見込みですがPERは市場平均よりもかなり割高で、配当性向も300%超と心配になるほど高水準です。

投資判断

今までの内容からLIXILの投資判断について、ここ数年の株価は長らく低迷が続いていましたが、直近は反発の動きも見られています。株価反発の要因は、直近の決算も内容は赤字でしたが、構造改革の影響もあってか第2四半期単体では順調に推移しており、今後への期待も膨らんでいる印象です。

以上の点を踏まえると、赤字に転落しても減配しなかった今までの配当推移などを考慮して、ブラックロックが今年購入していたのかは分かりませんが、今後の減配リスクはそこまで高くない様な気もしますので、高配当株として気になる銘柄ではあります。

【8975】いちごオフィスリート投資法人

最後の銘柄はREITのいちごオフィスリート投資法人で、今年3月にブラックロックが保有割合を5.56%から6.16%に増やしていたなか、6月に更に買い増し6.52%まで割合が増えていましたが、10月に5.48%まで保有比率が下がっています。

いちごオフィスリートは、首都圏を中心に安定的かつ成長性のある中規模オフィスのポートフォリオを構築する投資方針です。

現在の保有物件数は91件で投資物件は中規模オフィスが中心となっており、エリアは東京首都圏を中心に残りは全国の主要都市へ分散しています。

分配金推移

| 銘柄名 | いちごオフィスリート |

| 2017年 | 3853 |

| 2018年 | 3978 |

| 2019年 | 4405 |

| 2020年 | 4393 |

| 2021年 | 4317 |

| 2022年 | 4560 |

| 2023年 | 6339 |

| 2024年 | 4891 |

| 2025年(会社予想) | 4495 |

2017年からの分配金推移を見ていきますが、ここ数年の分配金は4000円を超える水準で安定していました。そんななか、2023年の分配金は保有不動産の売却により最終利益が大きく増えた事で2000円近い大幅増配となっています。

今年は去年の反動で大きく減配となりましたが、数年前の水準は超えており、来年は現状少し減配の予測になっています。

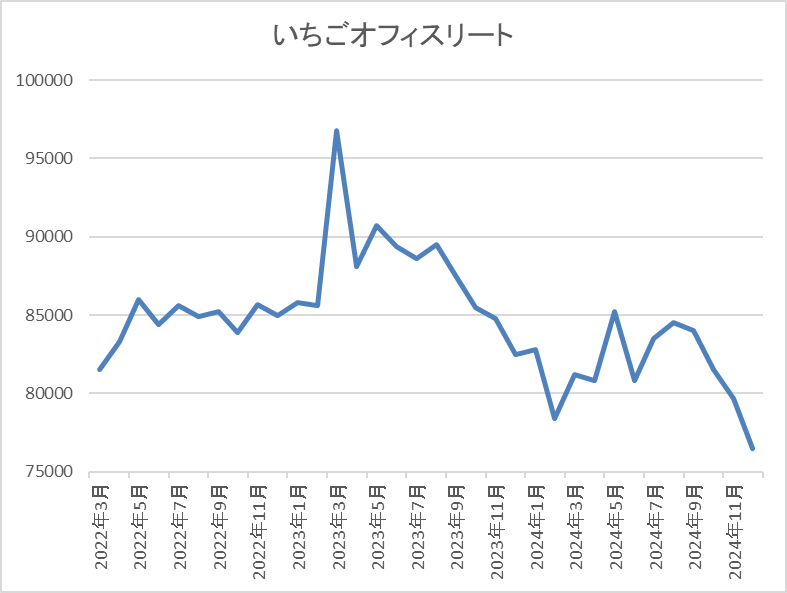

基準価格推移

基準価格はコロナショックで5万4300円まで売られましたが、急速に10万円付近まで反発しました。

しかし、その後は8万台での動きが中心で、2023年に大幅増配が発表された時は再び10万円を超える場面もありましたが、直近は7万台まで下落しています。

基準価格指標(2024年12月20日時点)

| 銘柄 | コード | 決算月 | 投資口価格 | 予想分配金 | 配当利回り |

| いちごオフィスリート | 8975 | 4、10 | 78200 | 4495 | 5.75 |

最近の基準価格は下落が続いていますので、来年の分配金は減配見込みですが利回りは5%後半と高水準です。

また、いちごオフィスリートは、4月10月が権利月となっています。

投資判断

今までの内容からいちごオフィスリートの投資判断について、保有物件の売却により分配金が大きく上昇する場面はありましたが、基本的には4000円台で安定しているなか、基準価格もREIT全体の低迷もあり下落していますが、他の銘柄と比較すると底堅く推移している印象です。

そんななか、今年上半期にブラックロックはいちごオフィスリートの購入を進めており、直近は少し売却していますが、依然5%を超えて保有していますので、来年の動向が気になります。

まとめ

今回は世界最大の機関投資家ブラックロックが今年購入した6つの銘柄を検証しました。今の日本市場にとって海外投資家の存在は非常に大きなものになっており、特にブラックロックは資産規模からも大きな影響力があります。そんなブラックロックは日本株への投資判断を引き上げており、今年も今回検証した6銘柄以外に多くの日本株を購入しています。

という事で、来年もブラックロックは日本株の購入を進めていく可能性が高いと思いますので、個人的にも動向を確認しながら購入チャンスを逃さない様にしたいと考えています。

ブラックロックが今年大量に購入した6つの高配当株はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント