今年の株式市場は強い動きが続いていましたが、新年度入りした4月以降は少し停滞感が出てきています。この辺りの要因は、先月までの上昇ペースが相当早かった事や利下げ観測が後退した事で値を下げているNYダウの影響に加え、3月の権利落ちで3月期銘柄の株価が下がっている事が関連している印象です。

特に日本企業は3月期決算銘柄が多く、3月の権利取り前後で相場全体が大きく動く事がありますので、今回はそんな3月権利落ち後に配当分以上に株価が下落を続けている5銘柄を検証していきます。

【8473】SBIホールディングス

最初の銘柄はSBIホールディングスです。SBIホールディングスは国内最大手の証券会社「SBI証券」を中核に銀行業、暗号資産、ヘルスケアなどの子会社を抱えています。

また、2021年には新生銀行をTOBにより子会社化するなど企業買収を含め、拡大路線を進めています。

直近決算

SBIホールディングスは2月7日に第3四半期決算を発表しており、最終利益は596億円と前年同期比512億円の大幅増益となっていますが、通期最終利益は非開示のままで、配当については創業25周年の記念配当10円を含む年間160円見込みで発表しています。

前期比大幅増益の要因は、活況な株式市場を背景にSBI証券を中心とする証券事業が伸長した事や前年同期に暗号資産市場の低迷や一部取引先の破綻などで暗号資産事業子会社における損失が発生していた反動としています。

通期最終利益(億円)

| 銘柄名 | SBI |

| 2019年3月期 | 525 |

| 2020年3月期 | 374 |

| 2021年3月期 | 810 |

| 2022年3月期 | 3668 |

| 2023年3月期 | 350 |

| 2024年3月期(会社予想) | ‐ |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響で減益となっていますが、2022年は一桁違うレベルで増益になっています。

2022年の業績が急激に伸びた要因は新生銀行の子会社化に絡むもので、負ののれん発生益を2000億円以上計上した事で大幅増益になっており、2023年は負ののれん発生益の反動や暗号資産事業で損失が膨らんだ影響で大きく減益となりました。

前期は先程お伝えした様に証券事業の堅調な動きなどで第3四半期時点は前期比大幅増益で推移しているなか、業績に与える株式市場などの変動要因による影響が極めて大きいとして通期見通しは例年通り非開示としていますが、5月発表予定の本決算では綺麗な最終着地が期待できそうです。

配当推移

| 銘柄名 | SBI |

| 2015年 | 35 |

| 2016年 | 45 |

| 2017年 | 50 |

| 2018年 | 85 |

| 2019年 | 100 |

| 2020年 | 100 |

| 2021年 | 120 |

| 2022年 | 150 |

| 2023年 | 150 |

| 2024年(会社予想) | 160 |

2015年からの配当推移について、たまに据え置きの年はありますが概ね順調に増配している印象です。前期見込みも第3四半期決算で年間160円見込みと発表されましたので、2015年と比較すると約4.5倍の水準です。

SBIホールディングスの配当方針は、配当金総額に自己株式取得額を加えた総還元額を当面の間、金融サービス事業において子会社等株式売却益などの特殊要因を除いた税引前利益の30%程度を目安としています。

株価推移

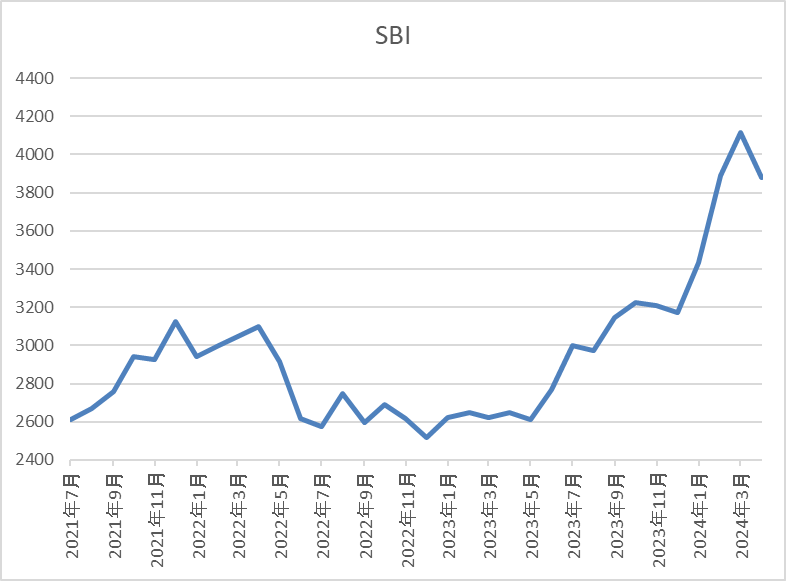

株価はコロナショックで1275円まで売られた後は、3000円付近まで急速に値を戻しました。

その後は、2000円台で停滞する時期も続きましたが、今年に入ると急騰し3月の権利落ち前には4000円の大台を超えましたが、直近は3900円前後で推移しています。

株価指標(2024年4月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SBI HD | 8473 | 3852 | ‐ | 0.95 | 160 | 4.15 | ‐ |

権利落ち以降の株価は下落しているなか、前期配当は10円の増配見込みで発表されましたので配当利回りは4%前後と高水準です。

ただ、通期の業績見込みを公表していないため、PERや配当性向は算出できない状況です。

投資判断

今までの内容からSBIホールディングスの投資判断ですが、国内最大手のSBI証券を中核にSBI新生銀行や保険事業のSBIインシュアランスグループなど巨大な金融グループに成長しています。

そんななか、年明け以降の株価は急騰していましたが、3月の権利落ち以降は期末の配当130円以上に値を下げているところです。

以上の点を踏まえると、通期業績や配当の見込みが例年非開示な点はやりにくいですが、今後も活況な株式市場は継続しそうですので、高配当株として気になる銘柄です。

【9433】KDDI

2番目の銘柄はKDDIでNTT、ソフトバンクと並ぶ大手通信会社で、モバイル通信サービスはauやUQ mobile、povoのマルチブランド戦略に取り組んでいますので、実際にKDDIの携帯を使用している人も多いかと思います。

通信会社の最近の業績は通信料金値下げの影響を受けていますが、金融やDX、決済事業などの通信部門以外の成長領域でカバーしている状況です。

そんななか、2月にはローソンへのTOBを発表し話題になりましたが、今回のTOBに関しては5000億円という巨額の投資に見合う効果が期待できるのか不安視する見方も多くなっています。

直近決算

KDDIは2月2日に第3四半期決算を発表しており、最終利益は5455億円と前年同期比120億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありませんでした。

前期比増益の要因は楽天ローミング収入の減影響はありましたが、通信料収入の反転と注力領域の成長によるものとしています。

しかし、KDDIは今週4月10日(水)にミャンマー事業に絡む特別損失を計上するとして、通期最終利益の見込みを6350億円へ450億円下方修正しています。

通期最終利益(億円)

| 銘柄名 | KDDI |

| 2019年3月期 | 6176 |

| 2020年3月期 | 6397 |

| 2021年3月期 | 6514 |

| 2022年3月期 | 6724 |

| 2023年3月期 | 6774 |

| 2024年3月期(会社予想) | 6350 |

2019年からの通期最終利益について、6000億円台で安定しているなかコロナショックも関係なく増益が続いていました。特にここ数年は通信料金の値下げや2023年は大規模通信障害による賠償額発生などが減要因として影響していましたが、DXや金融などの注力領域でカバーし増益を維持していました。

そんななか、前期も通信料収入の反転や注力領域の更なる成長などで増益見込みとしていましたが、先ほどお伝えした様に今週下方修正を発表した事で前期の見込みは減益となっています。

配当推移

| 銘柄名 | KDDI |

| 2015年 | 56 |

| 2016年 | 70 |

| 2017年 | 85 |

| 2018年 | 90 |

| 2019年 | 105 |

| 2020年 | 115 |

| 2021年 | 120 |

| 2022年 | 125 |

| 2023年 | 135 |

| 2024年(会社予想) | 140 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いており、2023年までで21期連続の増配を継続中です。ここ数年の増配幅は5円から10円とものすごく大きいわけではありませんが、安定して増配している印象です。

KDDIの配当方針は配当性向40%超と利益成長に伴うEPS成長の相乗効果により、今後も持続的な増配を目指すとしています。

株価推移

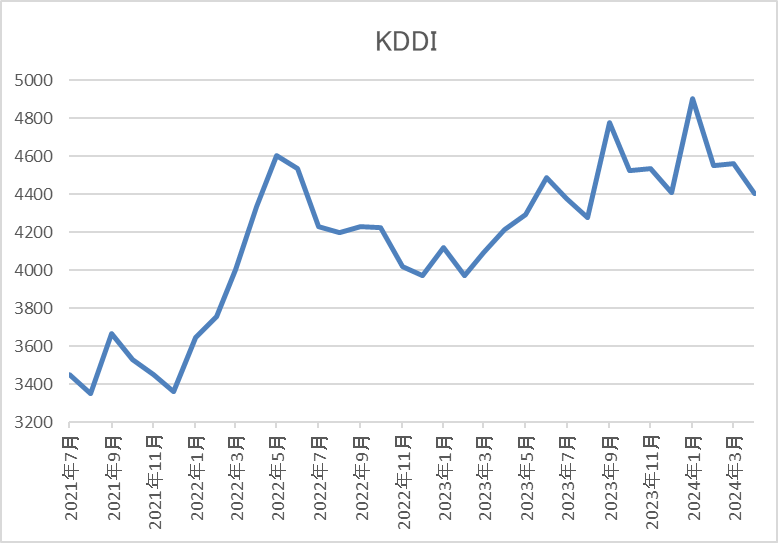

株価は通信料金の値下げ圧力を受けた2020年9月に2604円まで売られ後は、上下を繰り返しながらも上昇しています。

そんななか、年明け以降は急騰し1月には5000円を超える場面もありましたが、ローソンへのTOBや権利落ちで値を下げ、直近は4400円前後で推移しています。

株価指標(2024年4月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| KDDI | 9433 | 4314 | 14.1 | 1.74 | 140 | 3.25 | 46.7 |

増配が継続しているなか、最近の株価は直近の高値から下落していますので配当利回りは3%前後となっています。

前期業績は減益となりましたがPERは市場平均並みで、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からKDDIの投資判断ですが、じわじわと成長している業績や配当推移に加え、抜群の株主還元力は高配当株として理想的な銘柄だと思います。

特に最近は通信料収入の減少を金融やDXなどの注力領域でカバーしており、前期は減益見込みとなりましたが、もはや通信会社で括れない事業内容になっていますので、将来性にも期待できそうです。

そんななか、直近の株価はローソンへのTOB問題もあり低迷していますので、高配当株として狙いたくなる銘柄です。

【1852】淺沼組

3番目の銘柄は淺沼組で関西系の中堅ゼネコンです。

学校や官公庁の建築に強みがあり、その他マンションや高層オフィスビルに加え、環境整備関連・大規模土木施工、リニューアル工事なども手掛けています。

直近決算

淺沼組は2月8日に第3四半期決算を発表しており、最終利益は15億円と前年同期比13億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因は、公共建設投資及び民間建設投資は底堅く推移していますが、建設コスト高止まりの影響としています。

通期最終利益(億円)

| 銘柄名 | 淺沼組 |

| 2020年3月期 | 43 |

| 2021年3月期 | 41 |

| 2022年3月期 | 37 |

| 2023年3月期 | 42 |

| 2024年3月期(会社予想) | 45 |

2020年からの通期最終利益を見ていきますが、2022年にかけて減益が続いた後は増益傾向となっています。2022年にかけて減益が続いた要因は、コロナ感染拡大によるインバウンド消失の継続などで設備投資計画の中止や延期が発生した事に加え、一部工事案件の発注先送りなどのためとしています。

しかし、2023年はコロナからの経済回復により工場や物流施設などの需要が堅調に推移した事や先送りされていた設備投資の持ち直しなどにより増益となっており、前期も好調な流れは継続見込みとして更に増益の予測にしていますが、第3四半期時点の通期進捗率は35%付近とかなり心配な水準です。ただ、前期業績については固定資産の売却益約28億円を第4四半期に計上予定としていますので、最終着地は大丈夫なのだと思います。

配当推移

| 年 | 淺沼組 |

| 2015年 | 10 |

| 2016年 | 25 |

| 2017年 | 50 |

| 2018年 | 80 |

| 2019年 | 76.5 |

| 2020年 | 108 |

| 2021年 | 128.5 |

| 2022年 | 181.5 |

| 2023年 | 191 |

| 2024年(会社予想) | 197.5 |

2015年からの配当推移について、減配はもちろん据え置きの年すらなく順調に増配が続いています。特にここ数年の増配幅は大きくなっており、また淺沼組は期末一括配当となっています。

淺沼組の配当方針は株主への利益還元を最重要施策として考えており、2023年度までの中期3ヵ年計画中は連結配当性向70%以上を目安としています。

株価推移

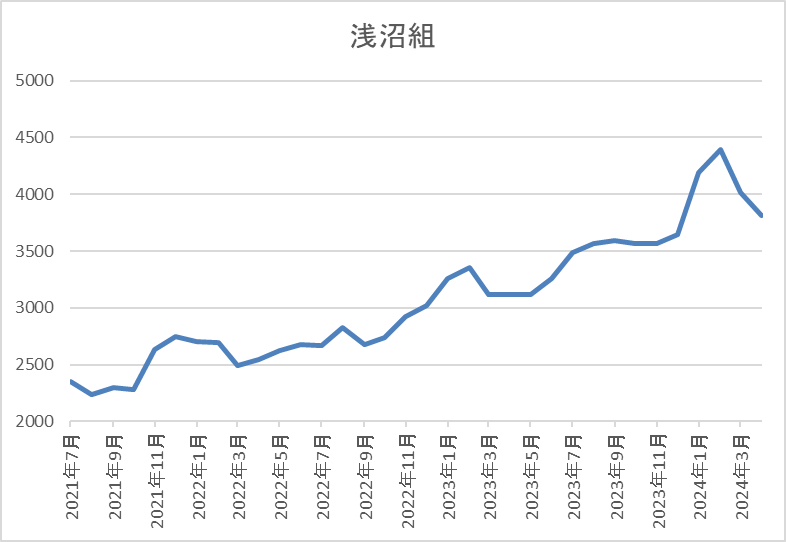

株価はコロナショックで1505円まで売られた後は、順調に右肩上がりの状況が続いています。

特に今年に入ってからは上昇ペースが加速し、権利落ち前には4430円まで上昇しましたが、直近は3700円前後で推移しています。

株価指標(2024年4月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 浅沼組 | 1852 | 3705 | 13.1 | 1.39 | 197.5 | 5.33 | 70.0 |

最近の株価は直近高値から下落しているなか、配当は増配が続いていますので配当利回りは5%前半と高水準です。

前期業績は増益見込みですがPERに割安感はそれ程なく、配当性向は70%付近と方針通りの水準です。

投資判断

今までの内容から淺沼組の投資判断について、権利落ち以降の株価は期末の配当分約197円以上に値を下げていますので配当利回りは5%前半と高配当株として魅力的な水準です。

ただ、前期業績は固定資産売却による特別利益の影響が大きく、配当性向70%の配当方針も前期までとなっていますので、今期以降の業績や配当方針は気になるところです。

以上の点に加え、前期業績が苦戦している要因である資材価格高騰の先行きも不透明な状況ですので、配当利回りは高水準ですが、少なくとも5月予定の本決算発表までは様子を見たいところです。

【7202】いすゞ自動車

4番目の銘柄はいすゞ自動車で、トラックやバスなどの商用車をメインに製造する自動車メーカーです。

自動車メーカーは海外への輸出も多く、いすゞ自動車もアジアや北米を中心に直近の海外売上比率は7割近くになっています。

直近決算

いすゞ自動車は2月9日に第3四半期決算を発表しており、最終利益は1594億円と前年同期比336億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、新興国を中心とした市況悪化や資材費変動などによるマイナスがありましたが、価格対応や円安影響に加え、アフターセールス伸⻑によるプラスが上回ったためとしています。

通期最終利益(億円)

| 銘柄名 | いすゞ自動車 |

| 2019年3月期 | 1134 |

| 2020年3月期 | 812 |

| 2021年3月期 | 427 |

| 2022年3月期 | 1261 |

| 2023年3月期 | 1517 |

| 2024年3月期(会社予想) | 1650 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は大きく減益となっていますが、2022年はコロナからの経済回復や円安の影響などで過去最高益の水準へV字回復しています。

2023年は半導体不足による生産制約や資材費・物流費・エネルギーコストの高騰があるなか、円安の進行や堅調な販売などにより更に過去最高益を更新しています。

前期も価格対応や原価低減活動などの順調な進捗に加え、円安の追い風がある事により増益見込みにしているなか、第3四半期時点の通期進捗率も97%付近と順調に推移していますが、厳しい市況を受けて下方修正した販売台数の影響を考慮して通期見通しは据え置いています。

配当推移

| 銘柄名 | いすゞ自動車 |

| 2015年 | 30 |

| 2016年 | 32 |

| 2017年 | 32 |

| 2018年 | 33 |

| 2019年 | 37 |

| 2020年 | 38 |

| 2021年 | 30 |

| 2022年 | 66 |

| 2023年 | 79 |

| 2024年(会社予想) | 86 |

2015年からの配当推移について数年前までは30円台を中心とした動きでしたが、2022年は業績好調に加え配当性向の引き上げもあり一気に2倍以上の水準へ増配しています。

そして、2023年も13円の増配となっているなか、前期も期初当初は1円の増配見込みとしていましたが、第2四半期決算で配当増額が発表され7円の増配見込みとなっています。

いすゞ自動車の配当方針は、2024年3月期までの中期経営計画期間は配当性向40%を目安としています。

株価推移

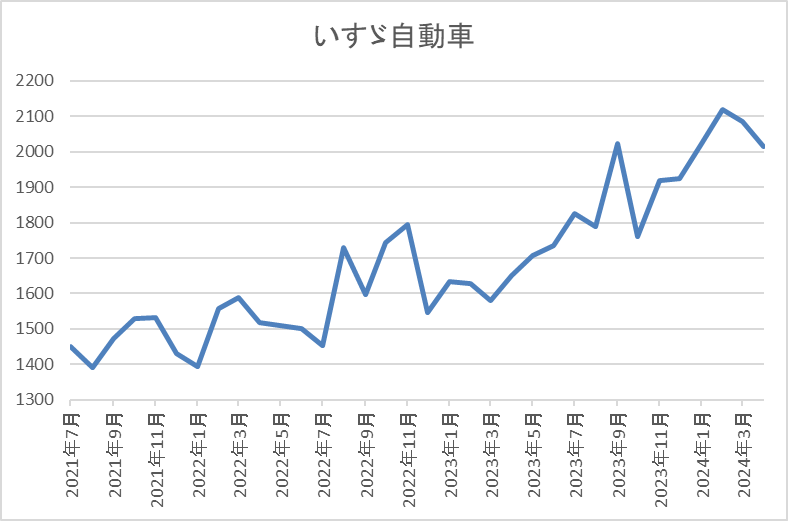

株価はコロナショックで599円まで売られた後、2022年の初めには1800円を超える場面もありましたが、その後は1500円付近で停滞する期間が長かったです。

しかし、去年春以降は急上昇し3月の権利取り前には2187円まで値を上げましたが、直近は2000円前後まで下落しています。

株価指標(2024年4月12日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| いすゞ自動車 | 7202 | 2007 | 9.1 | 1.05 | 86 | 4.29 | 39.0 |

最近の株価は直近高値から下落するなか、大幅増配が続いている事で配当利回りは4%前半と高水準です。

業績も増益が続いていますのでPERは市場平均より割安で、配当性向は39%付近と方針通りの水準です。

投資判断

今までの内容からいすゞ自動車の投資判断について、最近の業績や配当が大きく伸びているなか、直近の株価は期末配当43円分以上に値を下げていますので、配当利回りは4%前半と高水準です。

そんななか、第3四半期時点の通期進捗率は97%付近と順調に推移していましたが、販売台数の下方修正による影響を考慮して通期見通しを据え置いた点は懸念材料です。

ただ、最近の為替は依然150円を超える円安水準で推移しており、今後の市場介入も警戒点ではありますが、どんどん後退しているアメリカの利下げ観測を踏まえると、仮に介入が行われても瞬間的な円高で終わりそうな雰囲気もありますので、高配当株として気になる銘柄です。

【4502】武田薬品工業

最後の銘柄は武田薬品工業です。

武田薬品工業の売上は国内医薬品企業の中でトップとなっており、現在約80の国と地域で医薬品を販売しています。そして、2019年にはアイルランドの製薬大手シャイアーを買収するなど、M&Aを絡め企業規模の拡大を図っています。

直近決算

武田薬品工業は2月1日に第3四半期決算を発表しており、最終利益は1470億円と前年同期比1388億円の減益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比減益の要因は成長製品や新製品の力強い動きは続いていますが、VYVANSEを含む独占販売期間満了による大幅なマイナス影響などのためとしています。

通期最終利益(億円)

| 銘柄名 | 武田薬品 |

| 2019年3月期 | 1351 |

| 2020年3月期 | 442 |

| 2021年3月期 | 3760 |

| 2022年3月期 | 2300 |

| 2023年3月期 | 3170 |

| 2024年3月期(会社予想) | 930 |

2019年からの通期最終利益について増減の激しい展開が続いていますが、2023年は大幅増益となっており、要因は成長製品や新製品の販売が好調に推移している事に加え、円安の追い風があったためとの事です。

前期は第2四半期決算で下方修正を発表した事で大きく減益見込みになっているなか、第3四半期時点の通期進捗率は158%付近と既に予測以上に稼げている状況ですが、独占販売期間満了による大幅なマイナス影響やコロナワクチンの減収を考慮して通期見通しは変更していないとの事です。

ただ、武田薬品工業は前期の前提為替を1ドル137円としており、現在の為替水準が継続した場合は売上収益およびCore営業利益が上振れる可能性があるともしていますので、本決算が楽しみな状況ではあります。

配当推移

| 年 | 武田薬品 |

| 2015年 | 180 |

| 2016年 | 180 |

| 2017年 | 180 |

| 2018年 | 180 |

| 2019年 | 180 |

| 2020年 | 180 |

| 2021年 | 180 |

| 2022年 | 180 |

| 2023年 | 180 |

| 2024年(会社予想) | 188 |

2015年からの配当推移を見ていきますが、2023年までの年間配当は毎年180円で、遡ると2009年から10年以上180円で変わっておらず、30期以上減配はしていません。

そんななか、前期はレバレッジ低下の進捗および将来の成長に対する自信に基づく増配として、久しぶりに8円の増配見込みとしています。

武田薬品工業の配当方針は、毎年の年間配当金を増額または維持するとしており、前期より累進配当を導入しています。

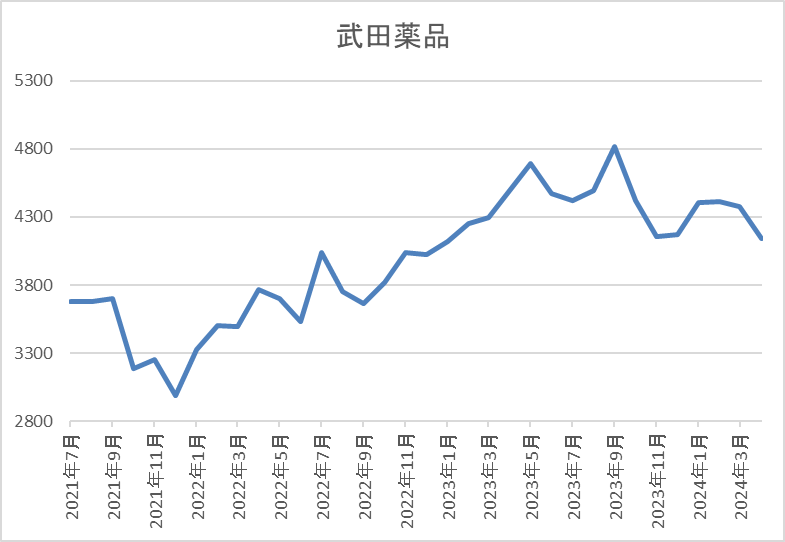

株価推移

株価は2018年に6693円まで上昇しましたが、その後は右肩下がりでコロナショックでは2894円まで下げました。

その後、2022年以降の株価はじわじわ上昇が続き、3月の権利落ち前には4500円付近まで上昇しましたが、直近は4100円前後で推移しています。

株価指標(2024年4月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 武田薬品 | 4502 | 4146 | 69.9 | 0.96 | 188 | 4.53 | 317.0 |

配当は高水準を維持しているなか、最近の株価は直近高値から下落していますので配当利回りは4%半ばと高水準です。

今期業績は大幅減益見込みですのでPERは市場平均よりもかなり割高で、配当性向は300%超と、こちらもあまり見ないほど高水準です。

投資判断

今までの内容から武田薬品工業の投資判断について、第3四半期時点の通期進捗率が150%を超えているのに通期見通しを上方修正しないところを見ても分かる様に製薬メーカーの業績は先が予測しづらいです。

そんななかでも、配当性向が100%を超える年も多いですが、配当推移は安定しており、前期からは配当方針に累進配当まで導入しています。

以上の点に加え、最近の株価は期末配当94円以上に値を下げていますので、高配当株として気になる銘柄です。

まとめ

今回は3月の権利落ち後に期末の配当分以上に株価を下げている5つの銘柄を検証しました。通常権利落ち後は配当分を目安に株価を下げる事が普通ですが、今回の5銘柄は配当分以上に値を下げている状況ですので購入チャンスにも思えます。

その様な状況を踏まえ、個人的に今回検証した銘柄の中から1銘柄を今週アメリカのCPI発表を受けて日経平均が大きく下落した4月11日(木)に購入しています。具体的に購入した銘柄の情報や購入した理由についてまとめた動画をYouTubeのメンバー限定で購入日に投稿していますので、興味のある方は是非下記リンクからYouTubeのメンバーシップへご加入ください。

コメント