今年の相場も早いもので2ヶ月半が過ぎ、いよいよ3月の権利付き最終日も約10日後に迫ってきました。そんな今年の相場ですが、今週シリコンバレー銀行の経営破綻をきっかけに大きく下げるまでは調整らしい場面もなく強い展開が続いており、なかなか思う様に狙っている銘柄を購入できない状況が続きました。

私は去年12月に今年の購入候補として合計24銘柄についてまとめた記事を投稿しており、引き続き狙いたいと考えている銘柄もたくさんありますが、わずか3ヶ月で相場の状況も大きく変わってきているため、銘柄によってはしばらく購入できそうにない銘柄がある事も事実です。

そこで今回は今年の購入候補にしていた24銘柄の中で、現状しばらく購入できそうに無い状況にあるため、購入候補から一旦外した5銘柄の最新情報と購入候補から外した理由についてまとめていきます。

2023年に新規で購入したい15銘柄(2022年12月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 積水ハウス | 1928 | 2421 | 9.2 | 0.98 | 104 | 4.30 | 39.6 |

| エディオン | 2730 | 1269 | 9.2 | 0.63 | 44 | 3.47 | 31.9 |

| 武田薬品 | 4502 | 4091 | 20.7 | 0.95 | 180 | 4.40 | 91.1 |

| アルテリア・ネットワークス | 4423 | 1220 | 10.1 | 2.25 | 60.52 | 4.96 | 49.9 |

| ホンダ | 7267 | 3257 | 7.6 | 0.47 | 120 | 3.68 | 28.0 |

| SPK | 7466 | 1389 | 8.2 | 0.66 | 44 | 3.17 | 26.0 |

| 任天堂 | 7974 | 5716 | 16.6 | 6.06 | 172 | 3.01 | 50.0 |

| 三菱商事 | 8058 | 4505 | 6.4 | 0.83 | 155 | 3.44 | 21.9 |

| 兼松エレクトロニクス | 8096 | 4390 | 13.8 | 1.96 | 160 | 3.64 | 50.3 |

| GSIクレオス | 8101 | 1452 | 10.5 | 0.70 | 70 | 4.82 | 50.5 |

| 東京センチュリー | 8439 | 4545 | 27.8 | 0.70 | 143 | 3.15 | 87.5 |

| ジャックス | 8584 | 4120 | 7.0 | 0.73 | 185 | 4.49 | 31.3 |

| 東京海上HD | 8766 | 2788.5 | 15.1 | 1.52 | 100 | 3.59 | 54.2 |

| 住友倉庫 | 9303 | 1961 | 6.7 | 0.74 | 100 | 5.10 | 34.3 |

| NTT | 9432 | 3753 | 10.9 | 1.53 | 120 | 3.20 | 34.8 |

まずは今年購入候補にしていた銘柄から振り返っていきますが、こちらが現在保有していない銘柄の中で新規に購入を検討していた15銘柄です。ちなみにこの中から、2月までに購入している銘柄はアルテリア・ネットワークス、ホンダ、SPKの3銘柄です。

そして、ここに記載している株価は去年12月時点のものになりますが、今年に入りかなり株価が上がっている銘柄が多い事が分かるかと思います。そんななか購入した3銘柄についても株価は上昇傾向でしたが、少し勇気を出して購入しています。

2023年に買い増したい9銘柄(2022年12月16日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ENEOS | 5020 | 455.2 | 4.2 | 0.45 | 22 | 4.83 | 20.1 |

| 伊藤忠エネクス | 8133 | 1011 | 8.8 | 0.77 | 48 | 4.75 | 41.7 |

| 三菱UFJFG | 8306 | 761.2 | 9.3 | 0.55 | 32 | 4.20 | 39.0 |

| 三井住友FG | 8316 | 4664 | 8.3 | 0.50 | 230 | 4.93 | 40.8 |

| リコーリース | 8566 | 3655 | 8.3 | 0.55 | 135 | 3.69 | 30.8 |

| 三菱HCキャピタル | 8593 | 646 | 8.4 | 0.60 | 31 | 4.80 | 40.5 |

| センコーグループHD | 9069 | 979 | 9.1 | 0.94 | 34 | 3.47 | 31.7 |

| スカパーJSAT | 9412 | 481 | 9.3 | 0.56 | 18 | 3.74 | 34.9 |

| ソフトバンク | 9434 | 1472 | 12.9 | 3.84 | 86 | 5.84 | 75.2 |

続いてこちらが現在保有している銘柄の中で今年買い増しを検討していた9銘柄で、この中から既に購入している銘柄は、伊藤忠エネクス、三菱HCキャピタル、センコーグループHDの3銘柄です。

先程の15銘柄とこの9銘柄の合計24銘柄を去年12月の時点では今年の購入候補としていましたが、冒頭でもお伝えした様にわずか3ヶ月で銘柄によっては大きく状況が変わってきているものもありますので、ここからは購入候補としていたこの24銘柄の中で候補銘柄から一旦外した5銘柄を個別にまとめていきます。

【8058】三菱商事

最初の銘柄は三菱商事です。

三菱商事は三菱グループの総合商社でエネルギー、金属などの金属資源部門に強みを持っています。

最近の業績は資源価格上昇の影響で好調を維持しており、今期の通期最終利益見込みは商社業界初の1兆円超となっています。

商社株は現在、伊藤忠と三井物産を保有していますが、総合商社最大手の三菱商事は保有していなかったため今年の購入候補にしていました。

直近決算

三菱商事は2月3日に第3四半期決算を発表しており、最終利益は9557億円と前年同期比で3110億円の大幅増益となっています。

業績好調により通期最終利益を1兆1500億円へ1200億円上方修正し、配当は年間180円へ従来予想から25円増額しています。

業績好調の要因は、商品市況上昇の追い風を受けた金属資源、天然ガスに加え、大口売却益を計上した複合都市開発などが好調だったためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱商事 |

| 2019年3月期 | 5907 |

| 2020年3月期 | 5353 |

| 2021年3月期 | 1725 |

| 2022年3月期 | 9375 |

| 2023年3月期(会社予想) | 11500 |

2018年からの通期最終利益を見ていきますが、2020年以降は増減の激しい展開となっています。2021年はコロナショックの影響で大幅減益となりましたが、前期は商品市況の上昇で大幅増益となっています。

今期は商品市況の落ち着きを想定し当初は減益見込みとしていますが、継続している商品市況上昇や円安の追い風もあり、第3四半期決算で通期業績の上方修正と配当の増額を発表しています。

今回の上方修正後でも通期進捗率は83%付近と高水準ですので、もの凄い最終着地が期待できそうです。

配当推移

| 銘柄名 | 三菱商事 |

| 2015年 | 70 |

| 2016年 | 50 |

| 2017年 | 80 |

| 2018年 | 110 |

| 2019年 | 125 |

| 2020年 | 132 |

| 2021年 | 134 |

| 2022年 | 150 |

| 2023年(会社予想) | 180 |

2015年からの配当推移をまとめていますが2016年以降減配はなく順調に増配傾向で、コロナ禍で業績を大きく落とした2021年にも増配しています。そして前期以降は好調な業績を背景に増配幅も大きくなっています。

三菱商事の配当方針は、2024年度までの中期経営戦略において減配せず持続的な利益成長に応じて増配していく「累進配当」を継続としており、具体的な数値目標は総還元性向で30%から40%を目安としています。

株価推移

株価はコロナショックで2094円まで売られた後は好調な業績を背景に上昇傾向で、去年6月には4845円まで上昇しました。その後は3000円台まで反落する場面もありましたが、第3四半期決算をきっかけ5000円の大台を超える場面もありました。

株価指標(2023年3月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 4638 | 5.8 | 0.84 | 180 | 3.88 | 22.4 |

最近の株価は大きく上昇していますが、大幅増配の影響で配当利回りは3%後半の水準です。好調な業績を背景にPER、PBRは市場平均と比較して割安で、配当性向は22%付近と余裕を感じます。

購入候補から外した理由

三菱商事を購入候補から外した理由ですが、現在の業績や配当は絶好調で推移しており、企業規模や将来性も含め購入したい銘柄である事に変わりはありません。

ただ直近の株価は調整しているとは言え、ここ数年の株価上昇には付いていきにくいところもあります。

もともと三菱商事については、今年の商品市況下落や円高時の株価調整局面を待つスタンスでいましたので、一旦購入候補からは外しています。

【7974】任天堂

2番目の銘柄は任天堂です。

任天堂は世界を代表するゲームメーカーで、私の世代では「スーパーファミコン」、現代ですと「スイッチ」を中心としたハード機の販売から様々なゲームソフトを世界中で販売しています。

任天堂は去年10月に株式を10分割しており、分割前は最低購入金額が500万円台と高額で、とても購入できる銘柄ではありませんでしたが、株式分割により購入金額が下がりましたので今年の購入候補にしていました。

直近決算

任天堂は2月7日に第3四半期決算を発表しており、最終利益は3462億円と前年同期比211億円の減益となっています。

業績低迷に伴い通期最終利益を3700億円へ300億円下方修正し、配当は年間159円へ従来予想から13円減額しています。

前期比減益の要因は、半導体部品などの不足の影響で上期の出荷が十分にできなかったことや年末商戦においてスイッチ本体やソフトウェアの販売数が前年同期と比べて減少したためとしています。

通期最終利益(億円)

| 銘柄名 | 任天堂 |

| 2019年3月期 | 1940 |

| 2020年3月期 | 2586 |

| 2021年3月期 | 4803 |

| 2022年3月期 | 4776 |

| 2023年3月期(会社予想) | 3700 |

2019年からの通期最終利益を見ていきますが、最近は数年前と比較して業績が大きく伸びています。2021年に業績が大きく伸びている要因は、コロナ感染拡大を受けた自粛要請により「あつまれどうぶつの森」などのゲームソフト販売が好調だったためで、過去最高益を記録しています。

今期は半導体不足などの影響でハードウェアの販売台数減少を想定し、当初は減益見込みとしていましたが、円安が大幅に進んだ事などにより第2四半期決算で通期見込みを上方修正しました。

先程お伝えした様に第3四半期決算で一転下方修正とはなりましたが、数年前と比較すると業績は伸びている状況です。

配当推移

| 銘柄名 | 任天堂 |

| 2015年 | 18 |

| 2016年 | 15 |

| 2017年 | 43 |

| 2018年 | 59 |

| 2019年 | 81 |

| 2020年 | 109 |

| 2021年 | 222 |

| 2022年 | 203 |

| 2023年(会社予想) | 159 |

2015年からの配推移をみていきますが、任天堂は去年10月に株式を10分割していますので、金額は分割調整した額になっています。

最近の業績好調を受けてここ数年の配当額は大きく増えていますが、今期は減益見込みの業績と連動して大きく減配となっています。

任天堂の配当方針は、連結営業利益の33%を配当金総額の基準とし、期末時点で保有する自己株式数を差し引いた発行済株式数で除した金額の1円未満を切り上げた金額か、もしくは連結配当性向50%を基準として1円未満を切り上げた金額の、いずれか高い方を1株当たりの年間配当金として決定するとしています。

少しややこしい配当方針ですが、最低でも配当性向50%は約束されている様です。

株価推移

株価は2018年12月の2705円を底に上昇傾向で、2021年2月には業績好調を受けて6983円まで上昇しました。しかしその後は低迷が続き、今回の下方修正を受けて直近は5000円前後で推移しています。

株価指標(2023年3月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 任天堂 | 7974 | 5144 | 16.2 | 2.76 | 159 | 3.09 | 50.0 |

最近の株価は低迷していますが配当も減配していますので、配当利回りは3%前後で推移しています。

業績の下方修正もありPERに割安感はなく、配当性向は50%付近と方針通りの水準です。

購入候補から外した理由

任天堂については日本を代表する企業である事や株式分割により最低購入金額が下がった事で今年の購入候補にしていました。しかし、第3四半期決算で今期業績の下方修正や配当減額が発表された事に加え、購入金額も下がったとはいえ50万円前後と高額です。

以上の点を踏まえ、世界を代表するゲームメーカーで将来性も期待できるかとは思いますが、今年に関しては購入を見送ろうと思います。

【8306】三菱UFJFG

3番目の銘柄は三菱UFJFGです。

三菱UFJFGは、メガバンクの三菱UFJ銀行を中核に持つ金融持株会社で国内最大手の金融グループです。三菱UFJ銀行のほか、三菱UFJ証券やリースの三菱HCキャピタルなども傘下にしています。

そして近年はアメリカを中心に積極的な海外進出も進めていますので、日本を代表する金融グループとして既に700株保有していますが、今年の買い増し候補としていました。

直近決算

三菱UFJFGは2月2日に第3四半期決算を発表しており、最終利益は3431億円と前年同期比7272億円の大幅減益となっていますが、通期最終利益、年間配当予測に変更はありませんでした。第3四半期決算が大幅減益の要因は、引き続きMUB株式譲渡に伴う会計処理に関連した損失としています。

しかし、この損失は特別利益として第4四半期に8017億円が戻ってくるとしており、特別利益を勘案すると第3四半期時点の最終利益は1兆1449億円と既に通期目標をクリアしているとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱UFJ |

| 2018年3月期 | 9896 |

| 2019年3月期 | 8726 |

| 2020年3月期 | 5281 |

| 2021年3月期 | 7770 |

| 2022年3月期 | 11308 |

| 2023年3月期(会社予想) | 10000 |

2018年からの通期最終利益を見ていきますが、コロナショックで大幅減益となった2020年以外は順調に増益傾向で、前期はコロナショックによる倒産に備えていた与信関連費用の戻り入れなどの影響で最終利益は1兆円の大台に乗せています。

今期業績はMUBの株式譲渡に絡む特別損失の影響で第3四半期時点の通期進捗率が約34%と厳しい状況になっていますが、先程も触れた様にこの損失の大部分は今期中に特別利益として戻ってくるとしており、通期最終利益1兆円も不変との事ですので最終着地に期待したいところです。

配当推移

| 銘柄名 | 三菱UFJ |

| 2015年 | 18 |

| 2016年 | 18 |

| 2017年 | 18 |

| 2018年 | 19 |

| 2019年 | 22 |

| 2020年 | 25 |

| 2021年 | 25 |

| 2022年 | 28 |

| 2023年(会社予想) | 32 |

2015年からの配当推移をまとめていますが、2018年頃からは順調に増配傾向です。

コロナショックで業績が落ち込んだ2021年の配当は据え置きでしたが、ここ数年は業績好調を背景に増配額も大きくなっています。

三菱UFJの配当方針は、利益成長を通じた1株当たり配当金の安定的・持続的な増加を基本方針とし、2023年度までに配当性向40%への累進的な引き上げを目指すとしています。

株価推移

株価はコロナショックで380円まで売られた後は上下を繰り返しながらも順調に上昇しています。そして去年年末の日銀による長期金利上限幅引き上げをきっかけに金利先高観が強まった事で株価は1000円寸前まで急騰しましたが、直近はシリコンバレー銀行の問題で大きく反落しています。

株価指標(2023年3月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱UFJ | 8306 | 840.9 | 10.1 | 0.61 | 32 | 3.81 | 38.7 |

配当は順調に増配が続いていますが、最近の株価は値動きが激しくなっており配当利回りは4%前後で推移しています。PER、PBRはまだ市場平均より割安で、配当性向は38%付近と方針通りの水準です。

購入候補から外した理由

三菱UFJFGを購入候補から外した理由について、今期業績は現状厳しい状況ですが要因はMUB株式譲渡に絡むもので、今期中にはカバーできる模様です。そして本業は引き続き好調で海外進出も積極的に進めていますので、今後国内の金利が上昇すれば更なる増益も期待できます。

しかし、直近の株価は急落しているといっても去年年末からの株価上昇はペースが速すぎましたし、しばらくは値動きも激しくなりそうですので、購入候補からは一旦外しています。

【8316】三井住友FG

4番目の銘柄は三井住友FGです。

三井住友FGは、メガバンクの三井住友銀行を中核に持つ金融持株会社で国内では三菱UFJFGに次ぐ存在です。

三井住友銀行のほか、SMBC日興証券や三井住友ファイナンス&リース、三井住友カードなどを傘下にしています。

三井住友FGについても、インドネシア、インド、ベトナム、フィリピンを中心に海外進出を進めていますので、日本を代表する金融グループとして既に300株保有していますが、今年の買い増し候補としていました。

直近決算

三井住友FGは1月30日に第3四半期決算を発表しており、最終利益は7660億円と前年同期比で1413億円の増益となっていますが、通期最終利益、年間配当予測に変更はありませんでした。

業績好調の理由は国内外の法人貸出と付帯取引の獲得や好調な決済ビジネスに加え、政策保有株式の売却益増加のためとしています。

業績好調により通期進捗率は第3四半期時点で99%となっていますが、世界経済が不透明な状況であることを踏まえ、通期目標は変更していないとの事です。

通期最終利益(億円)

| 銘柄名 | 三井住友FG |

| 2018年3月期 | 7343 |

| 2019年3月期 | 7266 |

| 2020年3月期 | 7038 |

| 2021年3月期 | 5128 |

| 2022年3月期 | 7066 |

| 2023年3月期(会社予想) | 7700 |

2018年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以外は7000億円台で安定しています。

そして直近の業績はコロナからの経済回復などを受けて着実に増えてきており、今期も現状の見込みは7700億円としていますが、先程お伝えした様に進捗率は99%ですので、8000億円台での最終着地も期待できそうです。

配当推移

| 銘柄名 | 三井住友FG |

| 2015年 | 140 |

| 2016年 | 150 |

| 2017年 | 150 |

| 2018年 | 170 |

| 2019年 | 180 |

| 2020年 | 190 |

| 2021年 | 190 |

| 2022年 | 210 |

| 2023年(会社予想) | 230 |

2015年からの配当推移をまとめていますが順調に増配傾向で、コロナショックの影響が出た2021年など据え置きとなっている年もありますが、概ね安定して増配をしているイメージです。そしてここ最近の増配幅は業績好調を背景に大きくなっています。

三井住友FGの配当方針について株主還元は配当を基本に機動的な自己株取得も実施していくとしており、配当は累進的とし配当性向は2022年度までに40%を目指すとしています。

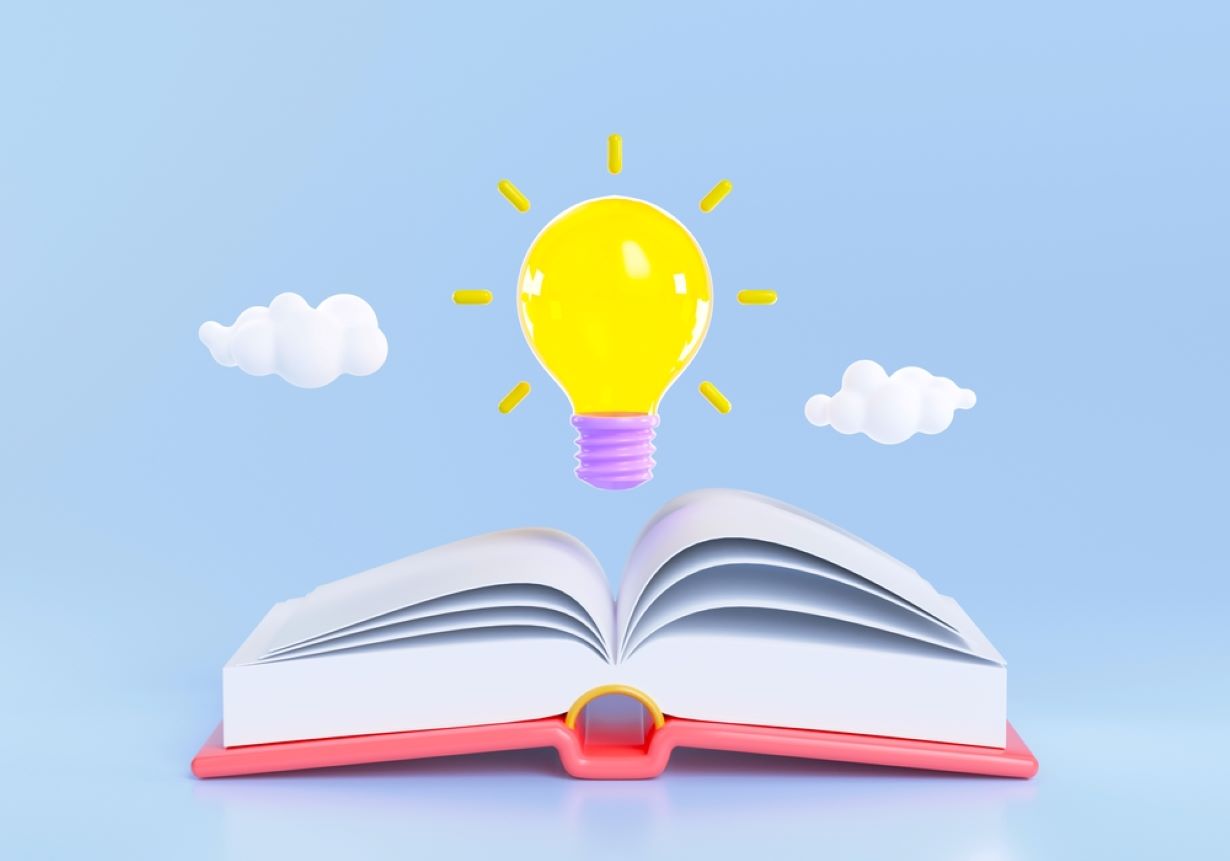

株価推移

株価はコロナショックで2507円まで売られた後は上下を繰り返しながら上昇しています。そして三菱UFJ同様去年後半から上昇ペースが加速し6000円の大台を超えましたが、今週シリコンバレー銀行の問題で急落しています。

株価指標(2023年3月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井住友FG | 8316 | 5258 | 9.2 | 0.57 | 230 | 4.37 | 40.4 |

順調に増配は継続しているなか最近の株価急落により、配当利回りは4%台で推移しています。PER、PBRは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

購入候補から外した理由

三井住友FGを購入候補から外した理由も三菱UFJFG同様に最近の株価によるものです。低金利時代でも安定した最終利益を維持しており、今後国内金利が上昇すれば更に業績の追い風となりそうです。

そして今期業績も更なる上振れの可能性がありますし、配当も累進配当政策のもと更なる増配も期待できますが、三菱UFJFG同様しばらくは値動きが激しくなりそうですので、一旦購入候補から外しています。

【8096】兼松エレクトロニクス

最後の銘柄は兼松エレクトロニクスです。

兼松エレクトロニクスは総合商社兼松のグループ会社で、ITを基盤に企業の情報システムに関する設計・構築、運用サービス及びシステムコンサルティングとITシステム製品、ソフトウェアの販売などを行っています。

兼松エレクトロニクスについては業績や配当の安定性に加え、企業内容に将来性も感じましたので今年の購入候補にしていました。

直近決算

兼松エレクトロニクスは1月27日に第3四半期決算を発表しており、最終利益は58億円と前年同期比で7億円の増益となっています。

そして今回の決算で親会社兼松による公開買付け(TOB)が発表されました。

兼松エレクトロニクスは公開買付けに賛同する意見を表明しており、また今回の公開買付けは上場廃止となる予定であることを前提として行われたものとしています。

通期最終利益(億円)

| 銘柄名 | 兼松エレクトロニクス |

| 2019年3月期 | 67 |

| 2020年3月期 | 73 |

| 2021年3月期 | 73 |

| 2022年3月期 | 87 |

| 2023年3月期(会社予想) | 91 |

2019年からの通期最終利益を見ていきますが順調に増益傾向で、2021年はコロナショックによる企業の設備投資抑制などの影響があり前年並みでしたが、その2021年以外は順調に増益傾向です。

業績好調の要因は、リモートワークの拡大により高度化・多様化したサイバー攻撃の急増に伴うセキュリティ対策への需要や人手不足を背景に業務効率化や自動化を目的とした戦略的なIT投資などの需要が高まっているためとしています。

需要の高まりにインフラ構築ビジネスの展開やビジネスの基盤である「仮想化」「セキュリティ」などのソリューションビジネスで対応した事が業績好調の要因との事です。

配当推移

| 銘柄名 | 兼松エレクトロニクス |

| 2015年 | 65 |

| 2016年 | 75 |

| 2017年 | 90 |

| 2018年 | 110 |

| 2019年 | 125 |

| 2020年 | 135 |

| 2021年 | 135 |

| 2022年 | 155 |

| 2023年(会社予想) | 80 |

配当についても好調な業績を背景に増配が続いており、業績が前年並みだった2021年は据え置きですが、その2021年以外は増配が続いています。

今期も当初は増配見込みとしていましたが、公開買付けにおける買付けなどの価格が、今期の期末配当が行われないことを前提として総合的に判断・決定されているとして、期末配当が無配となっています。

兼松エレクトロニクスの配当方針は、中長期的な企業成長のための事業基盤の強化に努め、安定的かつ継続的な配当を実現していくことを基本方針としており、具体的な数値としては2025年3月期の中期経営計画中は配当性向50%以上を目安にしています。

株価推移

株価はコロナショック時に2714円まで売られましたが、2020年の年末にかけて4650円まで上昇しています。その後は3500円付近まで値を下げる場面もありましたが、直近の株価はTOB価格付近の6200円前後で推移しています。

株価指標(2023年3月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 兼松エレクトロニクス | 8096 | 6170 | 19.4 | 2.85 | 80 | 1.30 | 25.2 |

公開買付け発表で株価が上昇した事に加え、期末配当の無配で配当利回りは1%台となっています。

株価急騰によりPER、PBRに割安感はなく、配当性向は期末配当が無くなったため25%付近の水準です。

購入候補から外した理由

兼松エレクトロニクスを購入候補から外した理由は、もちろん公開買付け成立により上場廃止になるからです。ITに特化している企業体制や安定している業績、配当など高配当株として魅力を感じる銘柄でしたが、こればかりは仕方がありませんので、新たな有望銘柄を探したいと思います。

まとめ

今回は今年購入候補にしていた24銘柄のうち、購入候補から外した5銘柄についてまとめました。

高配当株投資は銘柄の選定も難しいですが、購入のタイミングもかなり難しく、特に最近の高配当銘柄は強い動きが目立ちますので、買い逃してしまう事も多いかと思います。

しかし、最近の日本株は株主還元力を高めている銘柄も多く、優良な高配当株もどんどん増えていますので、特定の銘柄にこだわって無理に追いかけるよりは新たな有望銘柄を探した方が良い場合もあります。

という事で個人的にも3月の権利落ちという大きな節目が近づいてきていますので、新たな購入候補として、「3月権利落ち後に購入を検討している高配当株13選」の記事を明日3月19日(日)夜19時に投稿しますので、こちらも是非ご覧ください。

購入候補から一旦外した高配当株5選は、YouTubeで動画版も投稿していますのであわせてご覧ください。

コメント