いよいよ2025年が始まりましたが、今年はカレンダーの関係で大発会が1月6日(月)と通常よりも遅い株式市場のスタートとなります。そんななか、私は今年も夫婦2人分の成長投資枠480万円を購入上限に3月の権利取りまでに300万円くらいの高配当株を購入する予定にしていますが、1月は100万円前後購入するつもりで、年明け1月6日(月)の大発会では今回紹介する8銘柄の中から、いずれかの銘柄を必ず購入しようと思っています。

という事で今回は、2025年のスタートとなる1月に購入を検討している8銘柄の最新情報と購入のタイミングについてまとめていきます。

【8058】三菱商事

最初の銘柄は三菱商事で、1月中の購入を検討しています。三菱商事は伊藤忠や三井物産と並ぶ5大総合商社の一角で、エネルギー、金属などの金属資源部門に強みを持っており、現在約1300社の連結対象会社と協働し、幅広いビジネスを世界中で展開しています。

直近決算

三菱商事は11月1日に第2四半期決算を発表しており、最終利益は6180億円と1520億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、ローソンの再評価や原料炭事業における売却に加え、円安影響のためとしています。

通期最終利益(億円)

| 銘柄名 | 三菱商事 |

| 2020年3月期 | 5353 |

| 2021年3月期 | 1725 |

| 2022年3月期 | 9375 |

| 2023年3月期 | 11806 |

| 2024年3月期 | 9640 |

| 2025年3月期(会社予想) | 9500 |

2020年からの通期最終利益を見ていきますが、増減の激しい展開となっています。2021年はコロナショックの影響で大幅減益となりましたが、2022年以降はコロナからの経済回復や商品市況の上昇で大幅増益となり、2023年は過去最高益を記録しています。

しかし、その後は商品市況反落の影響で減益となっており、今期も第2四半期時点の通期進捗率は65%付近と順調に推移していますが、商品市況の不確実性や事業環境の不透明さなどを踏まえ、減益見込みにしている通期予測は変更していません。

配当推移

| 銘柄名 | 三菱商事 |

| 2015年 | 23.3 |

| 2016年 | 16.6 |

| 2017年 | 26.6 |

| 2018年 | 36.6 |

| 2019年 | 41.6 |

| 2020年 | 44 |

| 2021年 | 44.6 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年(会社予想) | 100 |

2015年からの配当推移を見ていますが、2017年以降減配はなく順調に増配傾向で、コロナショックで業績を大きく落とした2021年にも増配しています。そして2022年以降は好調な業績を背景に増配幅も大きくなっており、今期見込みは2015年と比較すると4倍以上の水準です。

三菱商事の配当方針は、2024年度までの中期経営戦略においては累進配当を継続としており、具体的な目安は総還元性向で40%程度としているなか、稼ぐ力が伸長し、キャッシュフローの予見性が高まった事から市場期待も踏まえ、一段高い水準まで配当額を引き上げるとしています。

株価推移

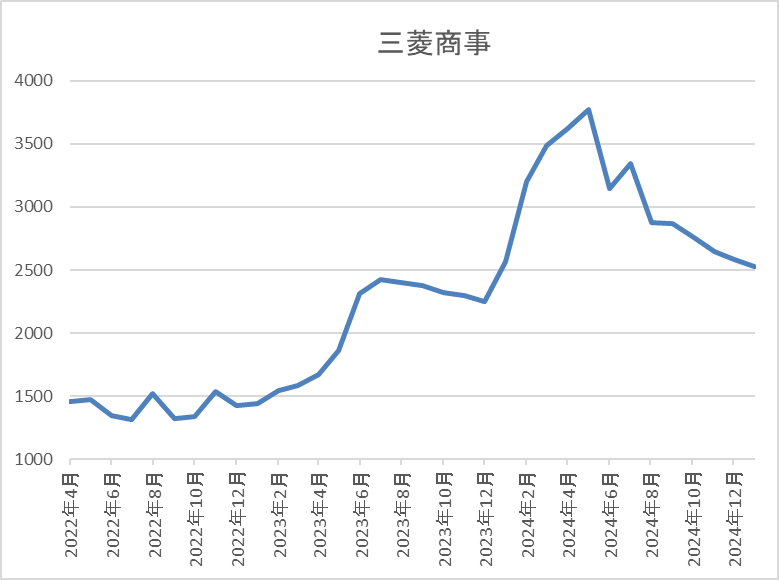

株価はコロナショックで698円まで売られた後は、停滞する時期を挟みながらも右肩上がりの状況が続きました。

その後も順調に上昇が続き、去年4月には3775円まで上昇しましたが、直近は2600円前後まで下落しています。

株価指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 2604 | 10.9 | 1.12 | 100 | 3.84 | 41.8 |

最近の株価は下落が続いているなか、大幅増配は続いていますので配当利回りは4%付近まで上昇しています。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は42%付近と方針通りの水準です。

三菱商事について、去年の株価は春以降右肩下がりの状況で、他の総合商社と比較しても弱い動きが続いています。株価下落の要因については、商品市況反落による業績の低迷が懸念されており、今期も通期進捗率こそ順調に推移していますが、一時的要因の恩恵も大きく、今後の業績が懸念されている状況で、累進配当を宣言している中期経営戦略の期限も今期までのため、来期以降の配当方針も気になるところです。

ただ、今期は減益見込みといっても数年前の数倍程度と依然高水準を維持しており、配当についても今までの配当推移やここ数年で積み上げた自己資本に加え、他の総合商社との兼ね合いから、今後も多少業績が落ち込んだとしても、すぐに減配となる可能性は低いと考えています。

以上の点を踏まえ、現状総合商社は伊藤忠、三井物産、丸紅を保有していながら、三菱商事は買いそびれていましたので、今年最初の購入候補に選定しています。

【1605】INPEX

2番目の銘柄はINPEXで現在100株保有していますが、1月中の買い増しを検討しています。INPEXは石油や天然ガスなどの開発生産を手掛ける国内最大手の石油開発企業です。

現状は石油、天然ガスの開発生産がメイン事業ですが、脱炭素社会への流れを受け再生可能エネルギーやカーボンリサイクル事業にも注力しています。

直近決算

INPEXは12月決算ですので、11月12日に第3四半期決算を発表しており、最終利益は2894億円と前年同期比232億円の増益となっているなか、通期最終利益の見込みを200億円上方修正していますが、年間配当予測に変更はありません。

最終利益を上方修正した要因は、オーストラリアでの生産を一時停止したことで売上や営業利益などは下方修正していますが、税金費用の減少を織り込んだためとの事です。

通期最終利益(億円)

| 銘柄名 | INPEX |

| 2019年12月期 | 1235 |

| 2020年12月期 | -1116 |

| 2021年12月期 | 2230 |

| 2022年12月期 | 4610 |

| 2023年12月期 | 3217 |

| 2024年12月期(会社予想) | 3800 |

2019年からの通期最終利益を見ていきますが、増減が激しくなっています。2020年はコロナショックの影響などで赤字に転落していますが、2022年にかけては原油及び天然ガスの販売価格上昇に加え、円安の追い風もあり過去最高益の水準へV字回復しました。

ただ、前期は原油価格の反落や豪州の一部プロジェクトで減損損失を計上した事で減益となっており、今期は再び増益見込みとしているなか、第3四半期時点の通期進捗率は76%付近と順調に推移しています。

配当推移

| 銘柄名 | INPEX |

| 2015年3月 | 18 |

| 2016年3月 | 18 |

| 2017年3月 | 18 |

| 2018年3月 | 18 |

| 2019年3月 | 24 |

| 2019年12月 | 30 |

| 2020年12月 | 24 |

| 2021年12月 | 48 |

| 2022年12月 | 62 |

| 2023年12月 | 74 |

| 2024年12月(会社予想) | 86 |

2015年からの配当推移について、数年前は据え置きが続く年もありましたが、最近は概ね安定して増配が続いています。特にここ最近の増配幅は業績好調や株主還元強化を背景に大きくなっており、2022年は14円、前期は12円の大幅増配で、今期も期初時点では2円の増配見込みとしていましたが、第2四半期決算で10円増額された事で12円の大幅増配見込みになりました。

INPEXの配当方針は、2022年度から2024年度の中期経営計画期間中は総還元性向 40%以上を目途とし、年間配当金の下限を30円に設定するなか、事業環境、財務体質、経営状況等を踏まえ、株主還元の強化に取り組む方針です。

株主優待

INPEXには株主優待が設定されており、保有株数や保有継続年数によってクオカードがもらえますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | ||

| 400株以上 | 1年以上 | 1000円 | QUOカード | ||

| 2年以上 | 2000円 | ||||

| 3年以上 | 3000円 | ||||

| 800株以上 | 1年以上 | 2000円 | カタログギフト | ||

| 2年以上 | 3000円 | ||||

| 3年以上 | 5000円 | ||||

400株以上かつ1年以上継続が最低条件ですので少しきつめの条件ですが、長期保有者には有難い内容です。

株価推移

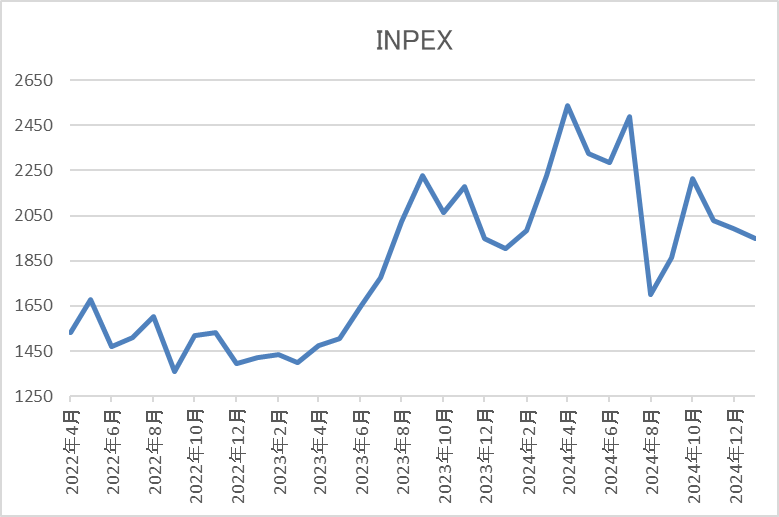

株価は2020年10月に489円まで下げた後は急速に値を戻し、2022年6月には1831円まで上昇しました。

その後再び1300円付近まで値を下げた後、去年4月には2628円まで上昇しましたが、直近は権利落ちもあり1950円前後で推移しています。

株価指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| INPEX | 1605 | 1970.5 | 6.2 | 0.55 | 86 | 4.36 | 27.1 |

直近の株価は権利落ちもあり下落しているなか、大幅増配が続いている事で配当利回りは4%半ばと高水準です。今期業績は増益見込みですのでPER、PBRは市場平均より割安で、配当性向は27%付近と余裕を感じる水準です。

INPEXについて、業績は商品市況の影響を受けつつも順調に推移しており、株主還元強化の方針から大幅増配も続いていますが、直近の株価は原油価格の下落や権利落ちもあり、低迷が続いています。

以上の点を踏まえ、2月の本決算では更なる増配も期待できますので、最初に配当を受け取るまでの期間は長くなりますが、1月中の購入を検討しています。

【1928】積水ハウス

3番目の銘柄は積水ハウスで、今まで度々購入候補にしていた事はありましたが、購入できていませんので、今年こそは購入したいと考えています。積水ハウスは国内外で不動産開発を手掛けており、日本を代表するハウスメーカーです。

戸建てや賃貸住宅、マンションなど幅広い物件を手掛けているなか、アメリカを中心に海外市場の開拓も進めており、直近の海外売上比率は2割に迫る水準となっています。

直近決算

積水ハウスは1月決算ですので、12月5日に第3四半期決算を発表しており、最終利益は1648億円と前年同期比230億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、安定成長を続ける国内事業や積極的成長を図る米国事業が牽引しているとの事で、全てのビジネスモデルで増収増益を達成しているとの事です。

通期最終利益(億円)

| 銘柄名 | 積水ハウス |

| 2019年1月期 | 1285 |

| 2020年1月期 | 1412 |

| 2021年1月期 | 1235 |

| 2022年1月期 | 1539 |

| 2023年1月期 | 1845 |

| 2024年1月期 | 2023 |

| 2025年1月期(会社予想) | 2090 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は減益となっていますが、2022年以降は増益が続いており、最近は過去最高益が続いています。業績好調の要因は高付加価値住宅の提案やボリューム効果もあり国内市場が順調に回復している事に加え、アメリカを中心に海外市場も堅調に推移しているためとの事です。

そして、今期も好調な流れは継続する見込みとして更に過去最高益を更新する予測にしているなか、第3四半期時点の通期進捗率も79%付近と綺麗な最終着地が期待できそうな状況です。

配当推移

| 銘柄名 | 積水ハウス |

| 2015年 | 50 |

| 2016年 | 54 |

| 2017年 | 64 |

| 2018年 | 77 |

| 2019年 | 79 |

| 2020年 | 81 |

| 2021年 | 84 |

| 2022年 | 90 |

| 2023年 | 110 |

| 2024年 | 123 |

| 2025年(会社予想) | 129 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が続いており、前期までで12年連続の増配となっています。また、最近の増配幅は業績好調を受けて大きくなっており、今期も第1四半期決算の業績上方修正にあわせて4円の増額が発表された事で6円の増配見込みとしています。

積水ハウスの配当方針は中期的な平均配当性向40%以上に加え、一株当たり配当金の下限値を年間110円と設定しています。

株主優待

積水ハウスには株主優待もあり、1000株以上の保有で魚沼産のコシヒカリが5kgもらえます。しかし、1000株保有が条件となっており今の株価だと370万円くらい必要ですので、優待目当てで買うのは厳しそうです。

株価推移

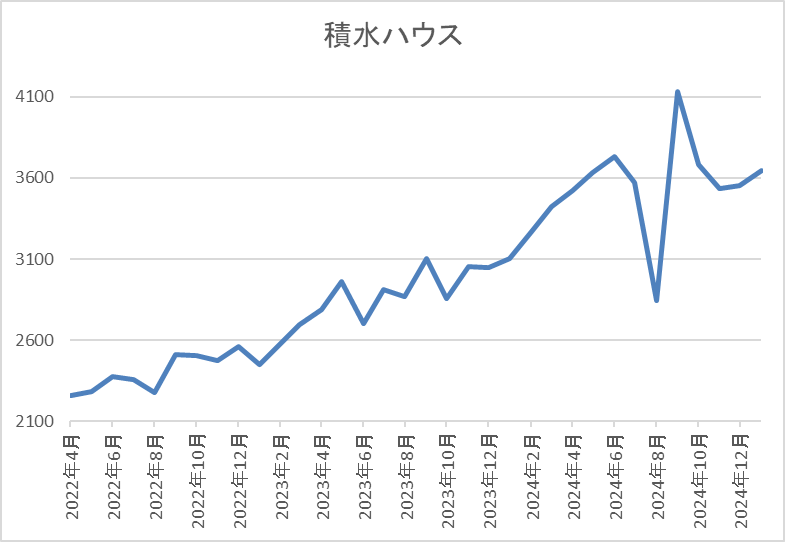

株価はコロナショックで1551円まで売られた後は、上下を繰り返しながらも順調に上昇しています。

そして、2023年以降は上昇ペースも加速しており、去年9月には4134円まで上昇しましたが、直近は3800円前後で推移しています。

株価指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 積水ハウス | 1928 | 3782 | 11.7 | 1.38 | 129 | 3.41 | 40.0 |

最近の株価は直近高値から下落しているなか、配当は増配が続いていますので配当利回りは3%半ばとなっています。

業績は過去最高益が続いていますのでPERは市場平均と比較して割安で、配当性向は40%付近と方針通りの水準です。

積水ハウスについて、業績は過去最高益を更新し続けており、配当も10年以上連続増配が継続していますが、最近の株価は去年9月の高値から下落しているところです。去年後半に株価が低迷した要因は、はっきりしませんが、直近の第3四半期決算も順調な内容でしたので、年末にかけては反発する場面もありました。

以上の点に加え、積水ハウスは日本企業では珍しい1月決算銘柄ですので、今月29日(水)の権利付き最終日までに全体の急落などで更に下落する場面か、急落が無ければ権利落ち後の購入を検討しています。

【8439】東京センチュリー

4番目の銘柄は東京センチュリーで、現在100株保有していますが、今年は更に買い増しを予定しています。東京センチュリーはオートリースや航空機リースなどを手掛ける伊藤忠系の大手総合リース会社です。

パソコンやサーバーなどの情報通信機器の取り扱いに強みを持っており、再生可能エネルギー事業も手掛けています。

直近決算

東京センチュリーは11月8日に第2四半期決算を発表しており、最終利益は431億円と前年同期比75億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、主に航空機や事業投資が好調に推移している事に加え、政策保有株式の売却益を含む特別利益49億円を計上したためとの事です。

通期最終利益(億円)

| 銘柄名 | 東京センチュリー |

| 2021年3月期 | 491 |

| 2022年3月期 | 502 |

| 2023年3月期 | 47 |

| 2024年3月期 | 721 |

| 2025年3月期(会社予想) | 800 |

2021年からの通期最終利益を見ていきますが、2022年頃は500億円前後で安定していましたが、2023年は大きく減益となっています。2023年大幅減益の要因は連結子会社を通じてロシアへ航空機をリースしていた事などにより、ロシア関連の特別損失を580億円計上したためとの事です。

ただ、前期はロシア関連損失の剥落や全事業分野で増益になったとして過去最高益を記録しており、今期も好調な流れは継続見込みとの事で更に増益の予測にしているなか、第2四半期時点の通期進捗率も54%付近と順調に推移しています。

配当推移

| 銘柄名 | 東京センチュリー |

| 2015年 | 16.25 |

| 2016年 | 20 |

| 2017年 | 25 |

| 2018年 | 28.5 |

| 2019年 | 31 |

| 2020年 | 34 |

| 2021年 | 34.5 |

| 2022年 | 35.75 |

| 2023年 | 35.75 |

| 2024年 | 52 |

| 2025年(会社予想) | 58 |

2015年からの配当推移について、大きく減益となった2023年は据え置きになっていますが、その年以外は順調に増配が続いています。特に直近は業績回復から増配幅も大きくなっており、前期は約16円、今期も6円の増配見込みと2015年と比較すると3倍以上の水準へ増えています。

東京センチュリーの配当方針は、長期的かつ安定的に利益還元を行うことを基本としており、累進配当を基本としつつ、利益成長による増配を目指し、配当性向は35%程度を目安にしています。

株主優待

東京センチュリーには、保有株数や保有継続年数によってクオカードがもらえる株主優待がありますので内容を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 400株以上4000株未満 | ‐ | 2000円相当 | QUOカード | |||

| 4000株以上1万2000株未満 | 2年未満 | 4000円相当 | ||||

| 2年以上 | 6000円相当 | |||||

| 1万2000株以上 | 2年未満 | 6000円相当 | ||||

| 2年以上 | 8000円相当 | |||||

また、国内のニッポンレンタカー全店舗で利用可能な3000円の割引券も400株以上の保有でもらえます。

株価推移

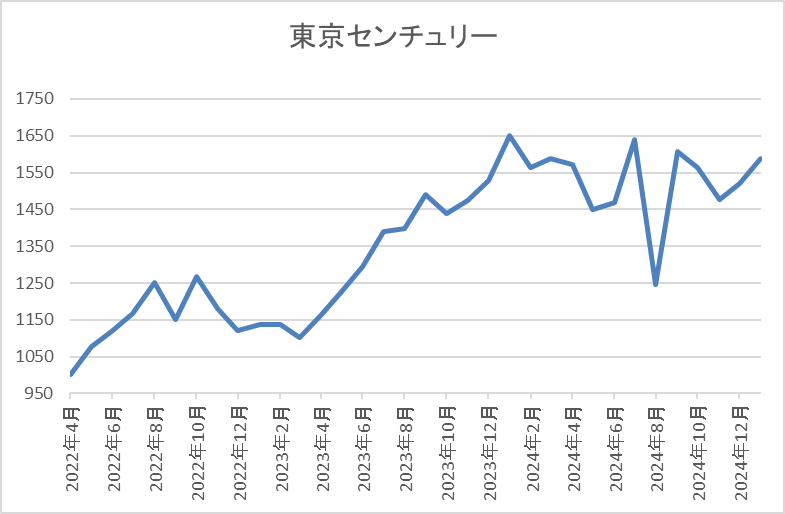

株価はコロナショックで717円まで売られた後、2021年1月に2335円の高値を付けていますが、その後は再び1000円割れの水準まで売られました。

しかし、2023年の春頃からは上昇傾向となり、去年9月には1784円まで上昇しましたが、直近は1600円前後で推移しています

株価指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京センチュリー | 8439 | 1603 | 9.8 | 0.76 | 58 | 3.62 | 35.3 |

最近の株価は去年9月の高値から下落しているなか、増配は続いていますので配当利回りは3%半ばとなっています。

今期業績は過去最高益の見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は35%付近と方針通りの水準です。

東京センチュリーについて、最近の業績は好調に推移しているなか、配当もリース銘柄らしく連続増配を継続していますが、今後の国内金利上昇を懸念してか、最近の株価は停滞が続いています。

そんななか、国内金利は今月の日銀会合での追加利上げも予想されている状況ですが、様々な状況から今後の更なる増益、増配も期待できそうですので、1月中に買い増したいと考えています。

【8601】大和証券グループ

5番目の銘柄は大和証券グループで、本当は去年最後に購入しようかと思っていましたが、タイミングが合いませんでしたので、今年は改めて購入を検討しています。大和証券は国内第2位の証券会社で、有価証券関連業を中核とするリテール事業やホールセール事業、アセットマネジメント事業などの投資事業を営んでいます。

また、あおぞら銀行やかんぽ生命との資本業務提携を進めるなど、事業規模の拡大も図っているところです。

直近決算

大和証券は10月29日に第2四半期決算を発表しており、最終利益は777億円と242億円の増益となっているなか、通期最終利益の予測は非開示のままですが、中間配当は過去最高の28円で発表しています。

前期比増益の要因について、ラップ⼝座サービスの契約額や契約資産残高が過去最⾼を更新した事やアセットマネジメント部門も運用資産残高の拡大とキャピタルリサイクリングが進捗した事で順調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | 大和証券 |

| 2019年3月期 | 638 |

| 2020年3月期 | 603 |

| 2021年3月期 | 1083 |

| 2022年3月期 | 948 |

| 2023年3月期 | 638 |

| 2024年3月期 | 1215 |

| 2025年3月期(会社予想) | ‐ |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2022年頃は1000億円前後で推移していましたが、2023年はリテール部門でフロー収益が減少した事やホールセール部門も不透明な市場環境を受けて顧客アクティビティが減少した事などを要因に減益となっています。

しかし、前期はリテール部門で資産管理型ビジネスへの移行が着実に進展した事やホールセール部門ではプライマリー・セカンダリーマーケットが回復した事などにより全部門が堅調に推移した事で大きく増益となっており、今期予測は経済情勢や相場環境に大きな影響を受ける状況にあり、その業績予想を行うことは困難であるとして、例年通り非開示になっています。

配当推移

| 銘柄名 | 大和証券 |

| 2015年 | 30 |

| 2016年 | 29 |

| 2017年 | 26 |

| 2018年 | 28 |

| 2019年 | 21 |

| 2020年 | 20 |

| 2021年 | 36 |

| 2022年 | 33 |

| 2023年 | 23 |

| 2024年 | 44 |

| 2025年(会社予想) | 44 |

2015年からの配当推移について、数年前は20円台で増減を繰り返す展開が続いていましたが、2021年は業績好調を背景に大きく増配となっています。その後は減配が続いていましたが、前期は業績好調から一気に21円の大幅増配となっており、今期は年間配当の下限を44円としているなか、中間配当は過去最高の28円となっています。

大和証券の配当方針は、業績の安定性を反映した還元方針として今期から下限配当を設定しており、具体的な目安は年間配当金44円以上を下限としたうえで、配当性向を半期毎に50%以上としています。

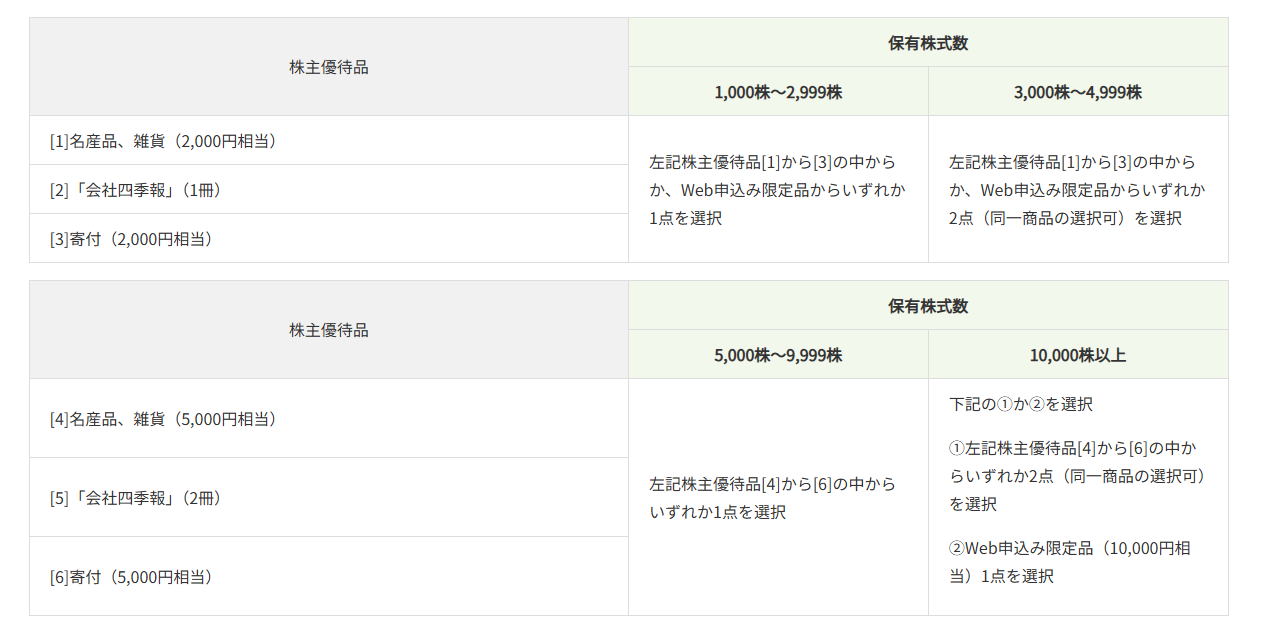

株主優待

大和証券には株主優待が設定されており、保有株数によってこれらの商品が選択できます。

金融株で株主優待が設定されているのは珍しいかと思いますが、選択商品に会社四季報が入っているのは面白いです。

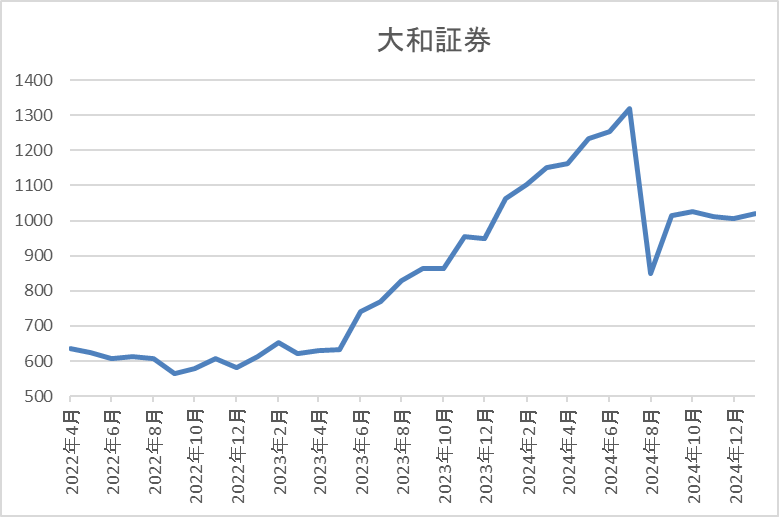

株価推移

株価はコロナショックで356円まで売られた後は、600円付近で停滞する時期が長かったです。

しかし、2023年夏以降は右肩上がりの状況で、去年7月に1353円まで上昇しましたが、8月の暴落で848円まで下落し、直近は1050円前後で推移しています

株価指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 大和証券 | 8601 | 1048 | ‐ | 0.95 | 44 | 4.20 | ‐ |

最近の株価は乱高下しているなか、今期配当は現状据え置き予測となっていますが配当利回りは4%前半と高水準です。

通期の業績見通しは非開示ですのでPERや配当性向は算出できない状況です。

大和証券について、証券会社の業績は株式市場の影響を大きく受けるため増減が激しく、他の証券会社も普段から通期業績や配当見込みを非開示で発表する企業が多いです。そんななか、大和証券も今期の業績見通しは非開示としていますが、第2四半期までは前期比4割 以上の増益と好調に推移しており、今後も運用資産残高の増加などで期待できる部分も大きいです。

以上の点に加え、今期から下限配当が年間44円で設定された事で配当については安心感が増しているなか、中間配当は過去最高の28円となりましたので、今後の更なる増配も期待して1月中の購入を狙っています。

【2163】アルトナー

6番目の銘柄はアルトナーで去年購入候補にしている場面はありましたが、購入できていませんので、改めて購入候補に選定しています。アルトナーは設計技術者の人材派遣に特化しており、機械や電気・電子、制御ソフト、情報処理などの専門的技術者を提供しています。また、設計開発から設計技術周辺に至る業務自体も受注し、顧客企業の幅広い要望にも応える事が可能としています。

直近決算

アルトナーは1月決算銘柄ですので、12月9日に第3四半期決算を発表しており、最終利益は9億円と前年同期比約1億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、研修施設の増床関連費用や採用関連投資などの先行投資費用の増影響がありましたが、技術者数が増加し稼働率が高水準で推移した事や技術者単価が前年同期を上回ったためとの事です。

通期最終利益(億円)

| 銘柄名 | アルトナー |

| 2020年1月期 | 6.1 |

| 2021年1月期 | 6.2 |

| 2022年1月期 | 7.2 |

| 2023年1月期 | 8.9 |

| 2024年1月期 | 10 |

| 2025年1月期(会社予想) | 11 |

2020年からの通期最終利益を見ていきますが順調に増益が続いており、前期も過去最高益を記録しています。増益が続いている要因は、コロナ禍やロシアウクライナ情勢、資源価格、為替の変動などによる大きな影響はなく技術者要請が活発な事やソフトウェア化の進展により半導体のニーズが急増しているためとの事です。

今期も戦略重点顧客である自動車関連メーカーや半導体製造装置関連メーカーの技術者要請は引き続き旺盛であると予測されるとして、更に増益の見込みにしているなか、第3四半期時点の通期進捗率も81%付近と順調に推移しています。

配当推移

| 銘柄名 | アルトナー |

| 2015年 | 6.25 |

| 2016年 | 8.75 |

| 2017年 | 11.25 |

| 2018年 | 15 |

| 2019年 | 18 |

| 2020年 | 20.5 |

| 2021年 | 23 |

| 2022年 | 34.5 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いているなか、2023年は一気に2倍近い増配となっています。2023年の配当が大きく増配となった要因は会社設立60周年と上場15周年の記念配当を17円実施したためですが、前期は普通配当だけで更に15円の増配となっており、今期も5円の増配見込みとしています。

アルトナーの配当方針は配当性向50%をベースとし、毎年当期純利益を増額していくことにより前年割れのない配当金額の決定をしていきたいとしています。

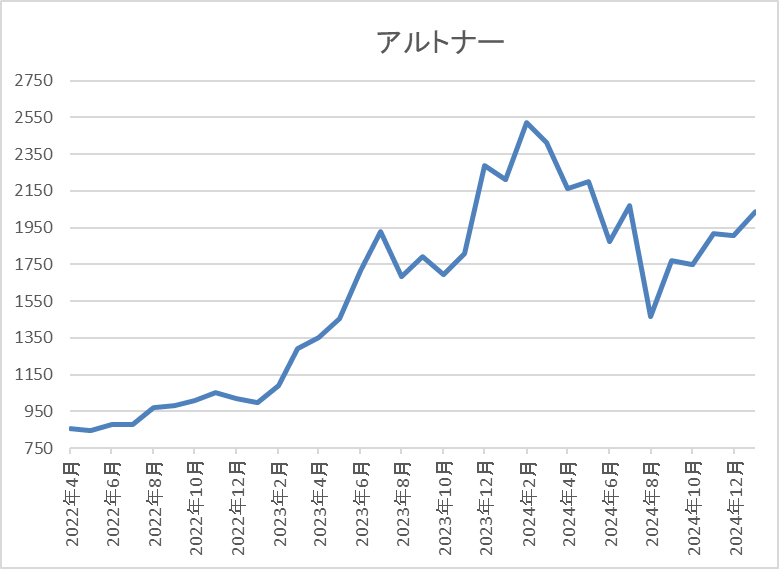

株価推移

株価はコロナショックで490円まで売られた後は、900円付近での動きが中心でした。

しかし、2023年からは上昇ペースに勢いが付き、去年3月には2631円まで上昇しましたが、直近は2100円前後で推移しています。

株価指標(2024年12月30日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アルトナー | 2163 | 2102 | 19.0 | 5.08 | 80 | 3.81 | 72.1 |

最近の株価は去年8月の暴落時からは反発していますが、増配も続いていますので配当利回りは3%後半と高水準です。

業績は過去最高益が続いていますがPERは市場平均並みで、配当性向は72%付近と目安の50%を大きく上回っています。

アルトナーについて、最近の業績は過去最高益を更新し続けているなか、第3四半期時点の通期進捗率は81%付近と順調に推移していますので、今期も過去最高益となる可能性は高く、今後の業績も自動車や半導体関連の設計技術者ニーズが高まる事で期待できる部分が大きいです。

以上の点に加え、最近の株価は去年の安値から少しずつ反発している状況である事を踏まえると、積水ハウスと同じ1月決算銘柄という事で、権利落ち前の急落か権利落ち後に株価が下がったタイミングでの購入を狙っています。

【3481】三菱地所物流リート投資法人

7番目の銘柄はREITの三菱地所物流リートで、基準価格の低迷が続くREIT銘柄の中から今年最初の購入候補に選択しています。三菱地所物流リートは物流施設を主な投資対象とし、三菱地所グループの総合力を活かした運用により投資主価値の最大化を目指す方針です。

現在の保有物件数は35件で投資先は物流施設が9割以上を占めているなか、エリアは首都圏が5割近くを占め、残りは近畿圏、中部圏となっています。

分配金推移

| 銘柄名 | 三菱地所物流リート |

| 2018年 | 10872 |

| 2019年 | 11016 |

| 2020年 | 11910 |

| 2021年 | 13383 |

| 2022年 | 14527 |

| 2023年 | 15460 |

| 2024年(会社予想) | 17685 |

| 2025年(会社予想) | 17660 |

2018年からの分配金推移を見ていきますが、順調に増配が続いており、コロナショックでも減配には陥っておらず、最近は好調な業績を背景に増配幅も大きくなっています。そして、去年も2000円以上の大幅増配となっていますが、今年も現状は同水準の予測になっています。

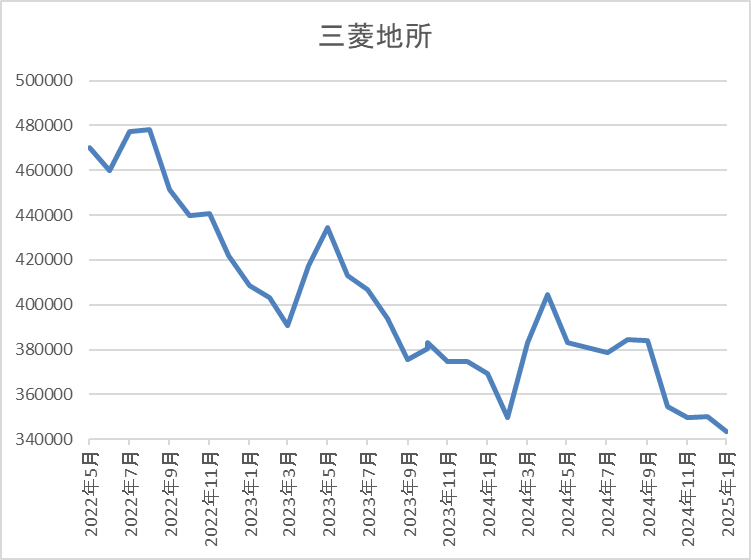

基準価格推移

基準価格はコロナショックで25万円付近まで下落した後は急反発し、2021年12月には53万円まで上昇しました。

しかし、その後は右肩下がりの状況で、直近は35万円前後で推移しています。

基準価格指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱地所物流リート | 3481 | 346500 | 18.4 | 1.09 | 17660 | 5.10 | ‐ |

最近の基準価格は右肩下がりですが、分配金は増配が続いていますので利回りは5%前後と高水準です。

また、三菱地所リート投資法人は2月、8月が権利月となっています。

三菱地所物流リートについて、ここ数年の基準価格は今後の国内金利上昇を懸念して、他のREIT銘柄同様に低迷が続いています。そんななか、日銀による追加利上げへの懸念も高まっていますが、実際に利上げとなった後は材料出尽くしで基準価格が上昇する可能性もありますし、何よりメイン投資先の物流施設の需要は今後も高まる事が期待できますので、1月中の購入を検討しています。

【9284】カナディアンソーラー・インフラ投資法人

最後の銘柄はインフラファンドのカナディアンソーラー・インフラ投資法人で、現在3株保有していますが、買い増しを検討しています。カナディアンソーラーは、豊富なスポンサー・パイプラインを中心に、グループの特徴である垂直統合モデルを最大限に活用しながら資産規模を拡大していくインフラファンドです。

現在32件の発電所を保有しており、エリアは九州から北海道まで分散されていますが、九州地方の割合が6割を超えています。

分配金推移

| 銘柄名 | カナディアン・ソーラー |

| 2019年 | 7300 |

| 2020年 | 7400 |

| 2021年 | 7450 |

| 2022年 | 7653 |

| 2023年 | 7500 |

| 2024年(会社予想) | 6995 |

| 2025年(会社予想) | 6465 |

2019年からの分配金推移について、数年前は7000円台半ばで安定していましたが、去年は500円近い減配の予測になっており、今年は更に分配金が減少する見込みになっています。

直近の分配金予測が減配傾向になっている要因は、去年8月に運用ガイドラインの変更を発表したためで、今後は期初業績予想時点では利益超過分配は計上しない方針としています。利益超過分配金が計上されなくなった事で、直近の分配金は大きく減配となっていますが、当初予想における利益分配額に対し実績が満たなかった場合、その差分を補うための調整弁として利益超過分配を使用する方針ともしています。

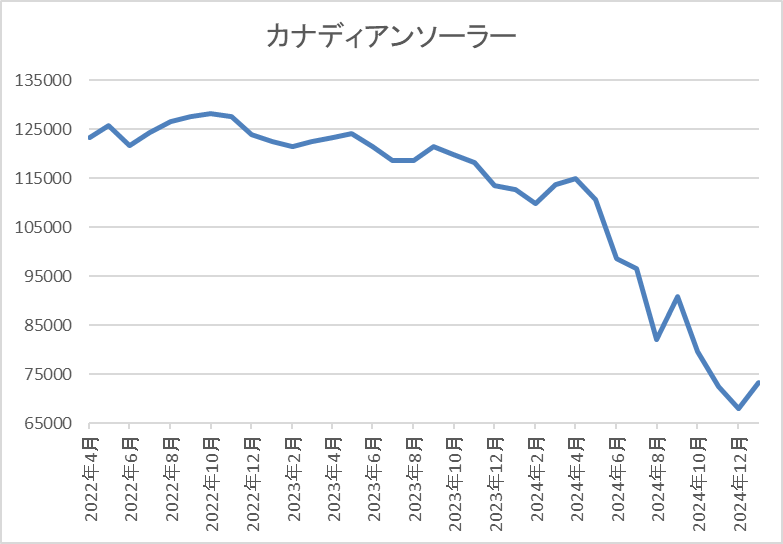

基準価格推移

基準価格は2017年の上場後にコロナショックで9万5500円まで下落しましたが、約半年で14万円付近まで反発しています。

しかし、その後は右肩下がりの状況で、去年12月には6万円台まで下落しましたが、直近は7万円台まで反発しています。

基準価格指標(2024年12月30日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| カナディアンソーラー | 9284 | 76400 | 11.9 | 0.73 | 6465 | 8.46 | ‐ |

直近の基準価格は先月の安値から反発しており、分配金も減配傾向ですが利回りは8%半ばと高水準です。

また、カナディアンソーラーは、6月、12月が権利月となっています。

カナディアンソーラーについて、利益超過分配金を計上しなくなった事で今年の分配金は減配見込みとなっていますが、今後は他のインフラファンドでも同様の流れが警戒されていたなか、去年12月にはジャパンインフラファンドが利益超過分配金の支払い減少から減配を発表しています。

その様な点で、カナディアンソーラーは一足早く利益超過分配金の支払い方針を変更していますので、他のインフラファンドと比較すると今後の減配リスクは低くなっているなか、先月には去年行った自己投資口取得の影響もあって分配金の増額を発表しています。

分配金の増額後でも大きく減配見込みの状況に変わりはありませんが、その様な状況もあってか去年12月の権利落ちでも直近の基準価格は上昇しているなか、利回りは依然8%台と高水準ですので、1月中の購入を検討しています。

2025年1月に購入を検討している8銘柄(2024年12月30日時点)

今回検証した2025年1月に購入を検討している8銘柄の最新状況を表にまとめています。

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 2604 | 10.9 | 1.12 | 100 | 3.84 | 41.8 |

| INPEX | 1605 | 1970.5 | 6.2 | 0.55 | 86 | 4.36 | 27.1 |

| 積水ハウス | 1928 | 3782 | 11.7 | 1.38 | 129 | 3.41 | 40.0 |

| 東京センチュリー | 8439 | 1603 | 9.8 | 0.76 | 58 | 3.62 | 35.3 |

| 大和証券 | 8601 | 1048 | ‐ | 0.95 | 44 | 4.20 | ‐ |

| アルトナー | 2163 | 2102 | 19.0 | 5.08 | 80 | 3.81 | 72.1 |

| 三菱地所物流リート | 3481 | 346500 | 18.4 | 1.09 | 17660 | 5.10 | ‐ |

| カナディアンソーラー | 9284 | 76400 | 11.9 | 0.73 | 6465 | 8.46 | ‐ |

私は3月の権利取りまでに300万円くらいの高配当株を購入するつもりで、今月は100万円くらい買いたいと考えています。そして、購入のタイミングについては、年明けすぐに優先して購入したい銘柄から今月末の権利取りを待ちたい銘柄など様々ですが、この8銘柄の中から大発会で優先して購入を予定しているのは4銘柄となっており、詳細な銘柄名は年末にYouTubeのメンバー限定動画で投稿しています。

そんななか、月末にはトランプ大統領の就任や日銀会合、FOMCも控えており、1月から株式市場は波乱含みとなる可能性もありますが、慎重になりつつも、大きく株価が下がる場面は積極的にいきたいと考えています。

まとめ

今回は今年1月に購入を検討している8銘柄の最新状況についてまとめました。先ほど触れた様に今年の1月相場は最初から大きく乱高下する可能性もありますが、積極的な購入を心掛けたいと思っており、来週1月6日(月)の大発会では今回検証した8銘柄中、更に厳選した4銘柄の中から1銘柄を必ず購入したいと思っています。

そんな大発会の購入候補厳選4銘柄は年末にYouTubeのメンバー限定動画で紹介しており、実際に購入する銘柄も売買後1時間を目安にメンバー限定動画で投稿しますので、興味のある方は是非、メンバーシップも宜しくお願いします。

※Xでも投資に役立つ情報を連日投稿中!!

コメント