高配当株投資の基本は10年、20年という長期間に渡って優良な高配当銘柄を保有して配当を受け取り続ける事ですが、長く保有していると今回の関税ショックの様に予期せぬ暴落に襲われる事もありますし、その逆に株価が上昇して含み益が大きくなった事で利益を確定させたくなる場面があるかもしれません。

特に株価が上昇した場合は一旦売却して、また下がったタイミングで買い直そうと思ってしまいがちですが、その様な場合に限って売却後の株価は上昇していくケースも多いです。もちろん、株式市場には「利食い千人力」という適度に利益を確定させる事をすすめる格言もありますが、長年放置されていた証券口座の方が、結果的に資産が増えているというデータもあります。

しかし、頭では分かっていても実際に行動に移す事が難しいのは確かで、私も購入した株式を売却するつもりはなく、永久に保有するつもりですが、株価が大きく上下するタイミングでは心が揺れる事もあります。

そこで今回は、現在私が保有している5銘柄の現状や直近の決算内容を検証したうえで、購入した時に心に誓った「永久保有」の気持ちを改めて思い出していきたいと思います。

【8766】東京海上HD

最初の銘柄は東京海上HDで東京海上日動火災保険や日新火災海上などを傘下にしている保険持株会社です。自動車保険や火災保険などの国内損害保険や国内生命保険に加え、海外保険も手掛けており、直近売上の4割近くを海外保険事業が占めています。

直近決算

東京海上HDは5月20日に本決算を発表しており、前期の通期最終利益は1兆552億円と3594億円の増益となっているなか、配当も49円増配の年間172円としています。

今期予測は通期最終利益を9300億円と1252億円の減益見込みにしていますが、配当は38円増配の年間210円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 東京海上HD |

| 2019年3月期 | 2,745 |

| 2020年3月期 | 2,597 |

| 2021年3月期 | 1,618 |

| 2022年3月期 | 4,204 |

| 2023年3月期 | 3,764 |

| 2024年3月期 | 6,958 |

| 2025年3月期 | 10,552 |

| 2026年3月期(会社予想) | 9,300 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年にかけては減益が続いていましたが、その後はコロナの反動や運用資産を背景としたインカム収益の拡大に加え、円安影響などで大きく増益となる年が増えました。

実際、2024年も自動⾞保険の販売拡⼤や海外事業の好調に加え、政策保有株式の売却で前期比約2倍となる過去最高益を記録し、前期も国内外でのレートアップや政策保有株式の売却加速を要因に最終利益は初めて1兆円の大台を超えていますが、今期は円高進行や前年の反動を考慮して1割程度の減益見込みで発表しています。

配当推移

| 銘柄名 | 東京海上HD |

| 2016年 | 36.67 |

| 2017年 | 46.67 |

| 2018年 | 53.33 |

| 2020年 | 75 |

| 2021年 | 78.33 |

| 2022年 | 85 |

| 2023年 | 100 |

| 2024年 | 123 |

| 2025年 | 172 |

| 2026年(会社予想) | 210 |

2016年からの配当推移を見ていきますが順調に増配が続いているなか、最近の増配幅は業績好調を背景に大きくなっています。実際、2024年は23円、前期も本決算で10円増額された事で合計49円の大幅増配となっており、今期も業績は減益見込みですが期初から38円の増配予測でスタートしています。

東京海上HDの配当方針は5年平均の修正純利益に配当性向50%を目安にしており、原則減配はしないとしているなか、来期からは各種指標、定義の見直しを行う方針で、詳細は今年秋に表明する予定としています。

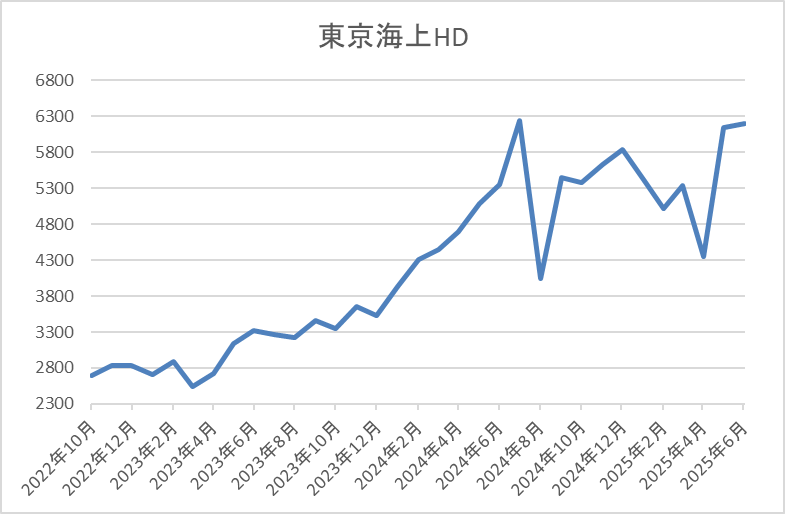

株価推移

2022年頃からの株価は右肩上がりの状況が続き、去年7月には6679円まで上昇しました。

しかし、その後は低迷が続き、今回の暴落では4355円まで下落しましたが、直近は6200円前後で推移しています。

株価指標(2025年6月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 東京海上HD | 8766 | 6172 | 12.7 | 2.33 | 210 | 3.40 | 43.4 |

最近の株価は直近安値から反発していますが、配当も大幅増配が続いていますので配当利回りは3%半ばの水準です。

今期業績は減益見込みですがPERは市場平均より割安で、配当性向は43%付近となっています。

投資判断

今までの内容から東京海上HDの投資判断について、ここ数年の業績や配当は海外保険事業の好調や金利上昇に加え、政策保有株式の売却によって大きく伸びていますが、ここ1年くらいの株価は停滞が続いていました。株価停滞の要因は、今までの上昇ペースが早かった事や政策保有株式の売却も永遠にできる訳ではありませんので、反動が警戒されていた印象です。

ただ、本業は順調に推移しており、今年秋に表明予定の新しい配当方針次第では更なる増配も期待できそうですので、直近の株価は再度勢いが付いてきていますが、100株しか保有していない事も含め、とても売却できる状況では無さそうです。

【8002】丸紅

2番目の銘柄は丸紅で、三菱商事や伊藤忠と並ぶ5大総合商社の一角です。5大総合商社の中では企業規模や業績が見劣りする部分はありますが、農業関連や電力事業などの非資源部門に強みを持っている事が特徴です。

直近決算

丸紅は5月2日に本決算を発表しており、前期の通期最終利益は5029億円と315億円の増益となっているなか、配当も10円増配の年間95円としています。

今期予測は通期最終利益を5100億円と71億円の増益見込みにしているなか、配当も5円増配の年間100円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 丸紅 |

| 2020年3月期 | -1975 |

| 2021年3月期 | 2232 |

| 2022年3月期 | 4243 |

| 2023年3月期 | 5430 |

| 2024年3月期 | 4714 |

| 2025年3月期 | 5029 |

| 2026年3月期(会社予想) | 5100 |

2020年からの通期最終利益を見ていきますが、増減が激しくなっており、2020年はコロナショックの影響で赤字に転落しています。しかし、2021年以降は商品市況の上昇や円安の追い風などで大幅増益が続き、2023年には過去最高益を記録していますが、2024年は資源価格下落に伴い原料炭事業などが低迷した影響で減益となりました。

そんななか、前期も資源部門は商品市況の影響で減益でしたが、非資源部門が過去最高益を記録した事で増益になっており、今期も非資源部門の利益成長が業績を牽引するとして更に増益の予測で発表しています。

配当推移

| 銘柄名 | 丸紅 |

| 2016年 | 21 |

| 2017年 | 23 |

| 2018年 | 31 |

| 2019年 | 34 |

| 2020年 | 35 |

| 2021年 | 33 |

| 2022年 | 62 |

| 2023年 | 78 |

| 2024年 | 85 |

| 2025年 | 95 |

| 2026年(会社予想) | 100 |

2016年からの配当推移について、数年前までは30円台で推移していましたが、2022年は業績好調を背景に一気に2倍近い29円の大幅増配となりました。その後も順調に増配が続き、2024年は7円、前期も10円の増配となり、今期も期初から更に5円の増配予測で発表しています。

丸紅の配当方針は、2027年度までの中期経営計画中は総還元性向40%を目安とし、また年間配当100円を基点とする累進配当の継続も発表しています。

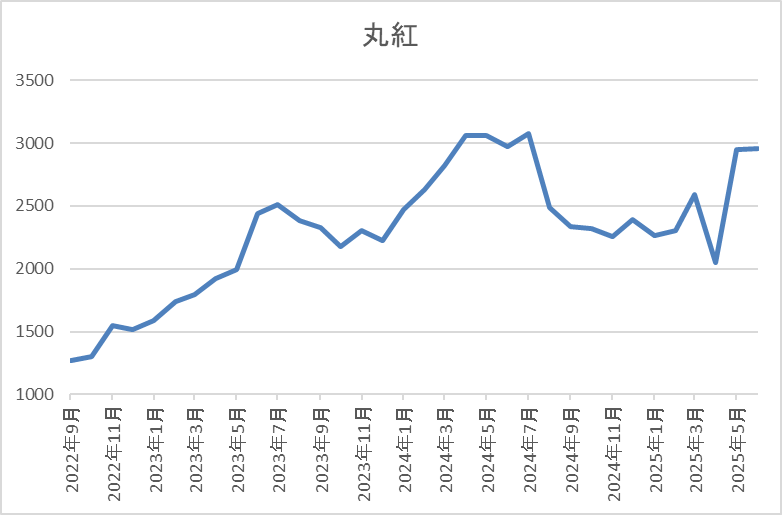

株価推移

株価はコロナショック以降、順調に右肩上がりだったなか、去年7月には3158円まで上昇しました。

しかし、その後は下落が続き、今回の暴落では1878円まで売られましたが、直近は2800円前後まで反発しています。

株価指標(2025年6月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 丸紅 | 8002 | 2836.5 | 9.2 | 1.29 | 100 | 3.53 | 32.4 |

最近の株価は直近安値から大きく上昇していますが、増配も続いていますので配当利回りは3%半ばとなっています。

今期業績も増益見込みですのでPERは市場平均と比較して割安で、配当性向は32%付近と余裕を感じる水準です。

投資判断

今までの内容から丸紅の投資判断について、最近は商品市況下落の影響で減益が続いている総合商社も多いですが、丸紅は非資源部門の好調で増益を維持しており、直近の株価にも勢いがあります。特に資源部門から非資源部門への収益構造改革は総合商社全体のテーマでもありますので、この勢いは暫く続きそうな雰囲気もあります。

以上の点を踏まえると、確かに5大総合商社の中では会社規模や売上に見劣りする部分もありますが、数年後には序列が変わっている可能性もありますので、直近は多少株価が上がっているとは言え、売却する気には全くなれません。

【8593】三菱HCキャピタル

3番目の銘柄は三菱HCキャピタルで機械や器具備品のリース、割賦販売、貸付を中心に、再生エネルギーや不動産、航空・モビリティ領域なども手掛けています。

また、直近業績の海外売上比率も3割程度に迫るほど国際的な企業です。

直近決算

三菱HCキャピタルは5月15日に本決算を発表しており、前期の通期最終利益は1351億円と113億円の増益となっているなか、配当は3円増配の年間40円としています。

今期予測は通期最終利益を1600億円と249億円の増益見込みにしているなか、配当も5円増配の年間45円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | 三菱HCキャピタル |

| 2019年3月期 | 687 |

| 2020年3月期 | 707 |

| 2021年3月期 | 553 |

| 2022年3月期 | 994 |

| 2023年3月期 | 1162 |

| 2024年3月期 | 1238 |

| 2025年3月期 | 1351 |

| 2026年3月期(会社予想) | 1600 |

2019年からの通期最終利益をみていきますが、コロナショックで業績が落ち込んだ2021年以降は完全子会社化した米国の海上コンテナリース会社CAIの利益貢献や貸倒関連費用の減少影響などで順調に増益が続いています。

そして、前期も航空事業をはじめとした各事業の伸長や環境エネルギーセグメントでの大口有価証券の売却計上があった事で過去最高益を記録し、今期も関税の直接影響がない事で影響は織り込んでいないとしているなか、高収益ビジネスの拡大やアセット売却益の増加を見込むとして、更に大きく増益の予測で発表しています。

配当推移

| 銘柄名 | 三菱HCキャピタル |

| 2016年 | 12.3 |

| 2017年 | 13 |

| 2018年 | 18 |

| 2019年 | 23.5 |

| 2020年 | 25 |

| 2021年 | 25.5 |

| 2022年 | 28 |

| 2023年 | 33 |

| 2024年 | 37 |

| 2025年 | 40 |

| 2026年(会社予想) | 45 |

2016年からの配当推移をまとめていますが順調に増配が続いており、連続増配は前期までで26期連続となっています。また、最近の増配額は業績好調を背景に大きくなっており、2024年は4円、前期は3円の増配だったなか、今期は期初から5円の増配予測で発表しています。

三菱HCキャピタルの配当方針は、株主還元は配当によって行うことを基本とし、利益成長を通じて配当総額を持続的に高めていくとしており、具体的な目安を配当性向40%以上としています。

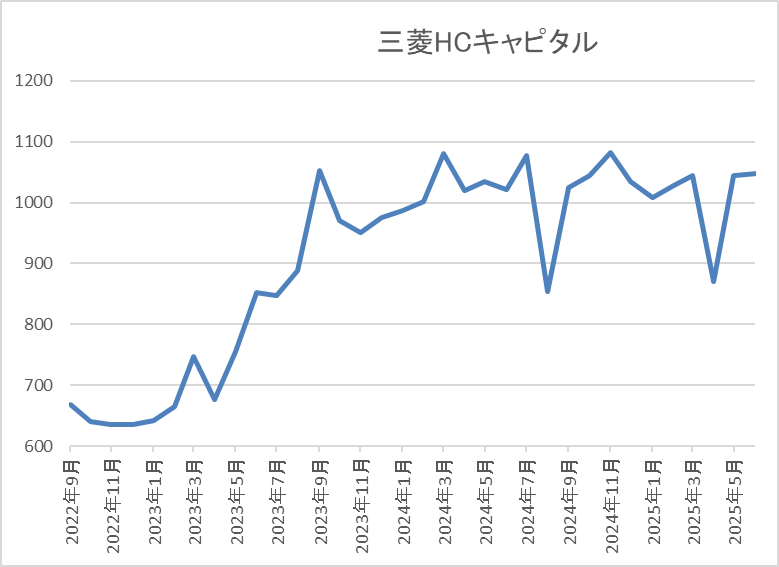

株価推移

株価は2023年春以降に上昇ペースが加速して、1000円付近まで値を上げました。

しかし、そこからは2年弱停滞が続き、今回の暴落で870円まで値を下げましたが、直近は再度1000円前後で推移しています。

株価指標(2025年6月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱HCキャピタル | 8593 | 1055 | 9.5 | 0.85 | 45 | 4.27 | 40.3 |

最近の株価は停滞が続いているなか、増配は継続していますので配当利回りは4%前半と高水準です。

業績は過去最高益が続いていますのでPER、PBRは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三菱HCキャピタルの投資判断ですが、業績は過去最高益が続いているなか配当も20年以上の連続増配が続いているほど株主還元力も抜群です。それにも関わらず、最近の株価は1000円付近で停滞が続いており、全体の上げ下げとは全く関係ない状況です。

この辺りの要因は、金融機関からの借入が多いリース銘柄にとって国内金利の先高観が懸念されている事や今後の景気後退も警戒されている印象ですが、今までの配当推移や現在の余裕ある配当性向から今後の継続的な増配も期待できますので、売却どころか買い増しを検討したくなる銘柄です。

【9434】ソフトバンク

4番目の銘柄は通信会社のソフトバンクです。ソフトバンクはNTT、KDDIと並ぶ大手通信会社で、近年は主力のモバイル事業に加え、ヤフーやLINE、PayPayなどの非通信事業にも注力しています。

直近決算

ソフトバンクは5月8日に本決算を発表しており、前期の通期最終利益は5261億円と371億円の増益となっていますが、配当は据え置きの年間8.6円としています。

今期予測は通期最終利益を5400億円と139億円の増益見込みにしていますが、配当は据え置きの年間8.6円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | ソフトバンク |

| 2019年3月期 | 4,307 |

| 2020年3月期 | 4,731 |

| 2021年3月期 | 4,912 |

| 2022年3月期 | 5,175 |

| 2023年3月期 | 5,313 |

| 2024年3月期 | 4,890 |

| 2025年3月期 | 5,261 |

| 2026年3月期(会社予想) | 5,400 |

2019年からの通期最終利益を見ていきますが、2023年までは通信料金値下げの影響があるなか、法人やヤフー・LINE事業でカバーして順調に増益が続いていました。そんななか、2024年は前年にあったPayPay子会社化に伴う再測定益の反動で減益となりましたが、前期は通信料の値下げで落ち込んでいたコンシューマ事業が反転した事や赤字が続いていたファイナンス事業もPayPay連結の売上が順調に拡大した影響などで増益となり、今期も好調な流れは継続見込みとして過去最高益を更新する予測で発表しています。

配当推移

| 銘柄名 | ソフトバンク |

| 2019年 | 3.75(期末のみ) |

| 2020年 | 8.5 |

| 2021年 | 8.6 |

| 2022年 | 8.6 |

| 2023年 | 8.6 |

| 2024年 | 8.6 |

| 2025年 | 8.6 |

| 2026年(会社予想) | 8.6 |

ソフトバンクは上場が2018年のため、2019年からの配当推移をまとめていますが、2021年以降は8.6円で変わりがないです。業績とは関係なく据え置きが続いており、2024年は減益でしたが配当は据え置きで、今期は過去最高益の予測ですが例年通り据え置きの予測になっています。

ソフトバンクの配当方針は中長期的な成長と株主還元の両方を重視し、高水準の株主還元を維持する方針です。

株主優待

ソフトバンクは株主優待を設定しており、100株以上かつ1年以上保有を条件にPayPayポイントが1000円分もらえます。

現在の株価だと2万円台で株主優待の権利が得られますが、初回は2025年3月末を起点に開始するとの事ですので、最初にポイントを受け取れるのは2026年と少し先の話ではあります。

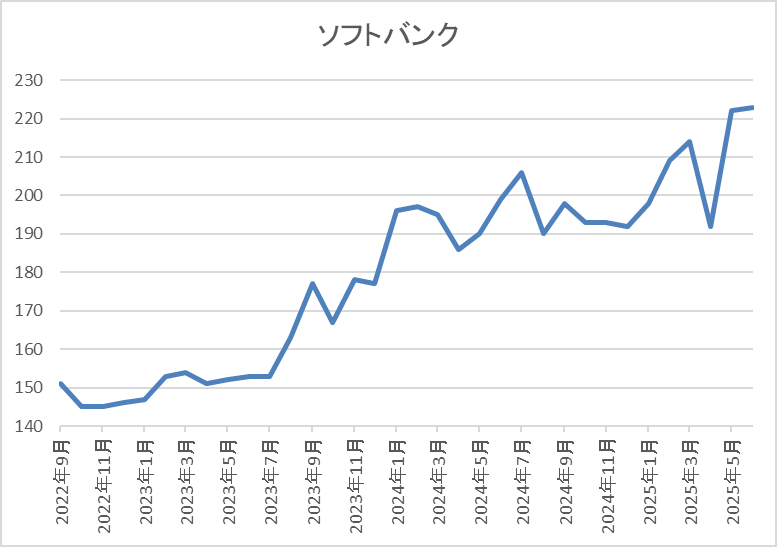

株価推移

2023年夏以降の株価は堅調な展開が続き、今回の暴落で4月には192円まで下落しましたが、すぐに上場来高値の230円まで反発しています。

そして、その後も底堅い動きが続き、直近も220円前後で推移しています。

株価指標(2025年6月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ソフトバンク | 9434 | 219.1 | 19.3 | 3.80 | 8.6 | 3.93 | 75.4 |

最近の株価は上場来高値付近まで上昇しているなか、配当も据え置きが続いていますが配当利回りは4%前後と高水準です。

今期は過去最高益の見込みですがPER、PBRは市場平均より割高で、配当性向も75%付近とかなりの高水準ですが、以前と比較すると低下してきています。

投資判断

今までの内容からソフトバンクの投資判断について、最近の業績は苦戦が続いていた通信事業が反転してきている事やファイナンス事業もPayPayを中心に業績が伸びている事で好調を維持しています。その辺りの影響もあり直近の株価も力強く推移していますので、個人的にも2020年に購入した保有株はダブルバガーも見えてきている状況です。

ただ、今後も生成AIへの投資を中心に通信会社に留まらない成長が期待できますし、どの程度意味があるかは不透明ですが、孫氏がトランプ大統領と懇意な事も含めると、永久保有の気持ちに全く揺るぎはないです。

【9882】イエローハット

最後の銘柄はイエローハットです。イエローハットはカー用品を専門に取り扱う量販店で、現在全国に700店舗以上展開しています。取り扱い製品はタイヤやカーナビなどに加え、車検やオイル交換などのメンテナンスも行っており、車全般に関わるサービスを手掛けています。

また、3月末に株式の2分割を行っています。

直近決算

イエローハットは5月9日に本決算を発表しており、前期の通期最終利益は112億円と10億円の増益となっているなか、配当も本決算で期末配当を15円増額した事で17円増配の年間50円としています。

今期予測は通期最終利益を114億円と2億円の増益見込みにしているなか、8円増配の年間58円予測で発表しています。

通期最終利益(億円)

| 銘柄名 | イエローハット |

| 2019年3月期 | 73 |

| 2020年3月期 | 73 |

| 2021年3月期 | 85 |

| 2022年3月期 | 96 |

| 2023年3月期 | 106 |

| 2024年3月期 | 102 |

| 2025年3月期 | 112 |

| 2026年3月期(会社予想) | 114 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響もそれ程関係なく、概ね増益傾向が続いています。実際、2024年は暖冬や春の天候不良によりタイヤ販売が不振だったとして久しぶりの減益になりましたが、前期はタイヤ・オイル・バッテリーなど消耗品の店頭販売が順調に推移した事やメンテナンスメニュー及びWEB作業予約メニューの拡充などにより過去最高益を記録しており、今期も新規出店を進める事や消耗品のラインナップを拡充する事で更に増益の予測で発表しています。

配当推移

| 銘柄名 | イエローハット |

| 2016年 | 13.5 |

| 2017年 | 15 |

| 2018年 | 16.5 |

| 2019年 | 18 |

| 2020年 | 23 |

| 2021年 | 27 |

| 2022年 | 29 |

| 2023年 | 31 |

| 2024年 | 33 |

| 2025年 | 50 |

| 2026年(会社予想) | 58 |

2016年からの配当推移をみていきますが、据え置きの年すらなく順調に増配が継続しており、増配は前期までで15期連続となっています。また、最近の増配幅は業績好調に配当方針の変更も加わった事で大きくなっており、前期は本決算で15円増額された事で合計17円の大幅増配、今期も期初から更に8円の増配見込みとしています。

イエローハットの配当方針は、2028年3月期までは配当性向45%を目標に、総還元性向を3年累計で100%以上にする方針で、従来の配当性向30%から大きく引き上げています。

株主優待

イエローハットには株主優待が設定されており、保有株数によって全国の店舗で使用できる割引券がもらえますが、今回の株式分割にあわせて200株以上の条件が新設されていますので、株式分割前に100株保有していれば、自動的に貰える内容が1.5倍に拡充されています。

こちらの内容を3月と9月の年2回もらえるほか、ウォッシャー液2.5Lがもらえる商品引換券もありますので、イエローハットをよく利用する人にはおすすめの株主優待です。

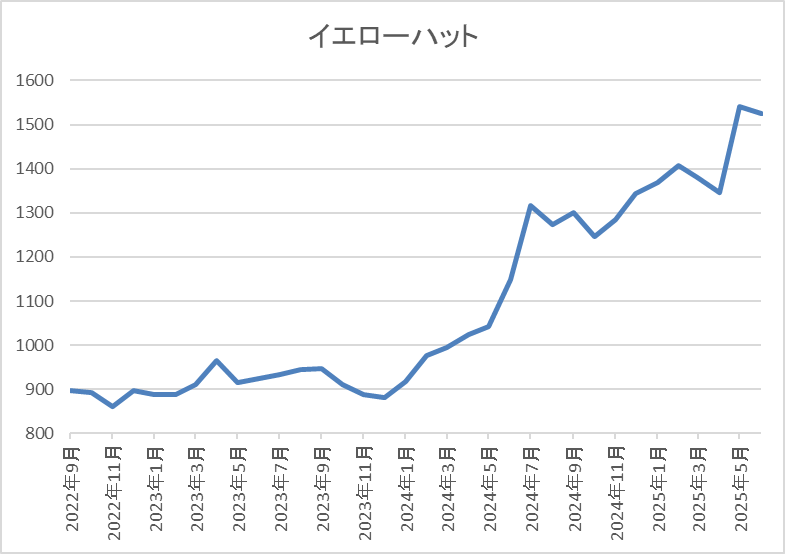

株価推移

株価は750円から1000円のボックス圏で推移する期間が長かったですが、2024年以降は上昇傾向でした。

そんななか、今回の本決算発表後は上昇ペースも加速して、直近は1500円前後で推移しています。

株価指標(2025年6月5日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| イエローハット | 9882 | 1520 | 11.8 | 1.11 | 58 | 3.82 | 44.8 |

最近の株価は大きく上昇していますが、大幅増配も続いていますので配当利回りは3%後半となっています。

今期も過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は45%付近と方針通りの水準です。

投資判断

今までの内容からイエローハットの投資判断について、最近の業績は過去最高益が続いていたなか、今期から配当性向の目安を切り上げた事で大幅増配となった影響もあり、直近の株価も大きく上昇しています。

ただ、配当性向の引き上げを発表した2月時点では、新配当方針の適用は今期からとしていましたが、早期に株主還元の充実を図るとした事で前期配当も大きく増額された事や株主優待が株式分割によって自然と1.5倍に拡充された点などを踏まえると、株主還元力は現在上場している銘柄の中でもトップクラスに感じますので、最近の株価上昇もまだまだ初動にすら感じます。

まとめ

今回は現在私が保有している5銘柄の現状や直近の決算内容を踏まえたうえで、購入した時に心に誓った「永久保有」の気持ちを改めて思い出していきました。冒頭でもお伝えした様に高配当株投資は優良銘柄を長期間に渡って保有する事が1番大切で、特に今は新NISAで永遠に非課税運用が可能な時代となっていますので、多少株価が上がったからといって簡単に売却する事はもったいないです。

という事で、今回検証した銘柄に限らず現在保有している銘柄については永久保有の気持ちを持ちつつ、新たに永久保有したいと思える銘柄との出会いも常に探し続けたいと考えています。

永久に保有したい5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

コメント