8月の日経平均は過去最大の下げ幅を記録するほどの大暴落に見舞われ、その後は順調に値を戻しましたが、今週は再び下値を試す場面があるなど、値動きの激しさを含め、改めて株式投資の怖さを感じている投資家も多いかと思います。

特に最近は、NY市場や為替の動向によって相場全体が問答無用に売られるケースも増えていますが、冷静に個別銘柄の業績や指標面を考慮すると現在の株価がお買い得に見えてくる銘柄もたくさんあります。

という事で今回は、今の株価なら買いたいと思える5つの高配当株を検証していきます。

【7202】いすゞ自動車

最初の銘柄はいすゞ自動車でトラックやバスなどの商用車をメインに製造する自動車メーカーです。

自動車メーカーは海外への輸出も多く、いすゞ自動車もアジアや北米を中心に直近の海外売上比率は7割近くになっています。

直近決算

いすゞ自動車は8月7日に第1四半期決算を発表しており、最終利益は469億円と前年同期比19億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、LCV(小型商用車)の台数減や資材費などの上昇はありましたが、価格対応の推進に加え、円安影響のためとしています。

通期最終利益(億円)

| 銘柄名 | いすゞ自動車 |

| 2019年3月期 | 1134 |

| 2020年3月期 | 812 |

| 2021年3月期 | 427 |

| 2022年3月期 | 1261 |

| 2023年3月期 | 1517 |

| 2024年3月期 | 1764 |

| 2025年3月期(会社予想) | 1600 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は大きく減益となっていますが、2022年以降はコロナからの経済回復や円安の影響などに加え、価格対応や原価低減活動などの順調な進捗で過去最高益を更新し続けているところです。

今期は国内向けCVの台数増や価格対応に加え、原価低減活動の推進によるプラス影響はあるものの、LCVの台数減や資材費の悪化によるマイナス影響を考慮して減益見込みにしていますが、第1四半期時点の通期進捗率は29%付近と順調なスタートを切っています。

配当推移

| 銘柄名 | いすゞ自動車 |

| 2015年 | 30 |

| 2016年 | 32 |

| 2017年 | 32 |

| 2018年 | 33 |

| 2019年 | 37 |

| 2020年 | 38 |

| 2021年 | 30 |

| 2022年 | 66 |

| 2023年 | 79 |

| 2024年 | 92 |

| 2025年(会社予想) | 92 |

2015年からの配当推移について、数年前までは30円台を中心とした動きでしたが、2022年は業績好調に加えて配当性向の引き上げもあり一気に2倍以上の水準へ大幅増配となっています。その後も好調な業績を背景に13円ずつの大幅増配が続いていますが、今期は現状据え置きの予測になっています。

いすゞ自動車の配当方針は、企業価値の持続的な向上を目指し、事業継続及び将来成長に必要な投資を優先に実行するとしており、具体的な目安は配当性向40%としています。

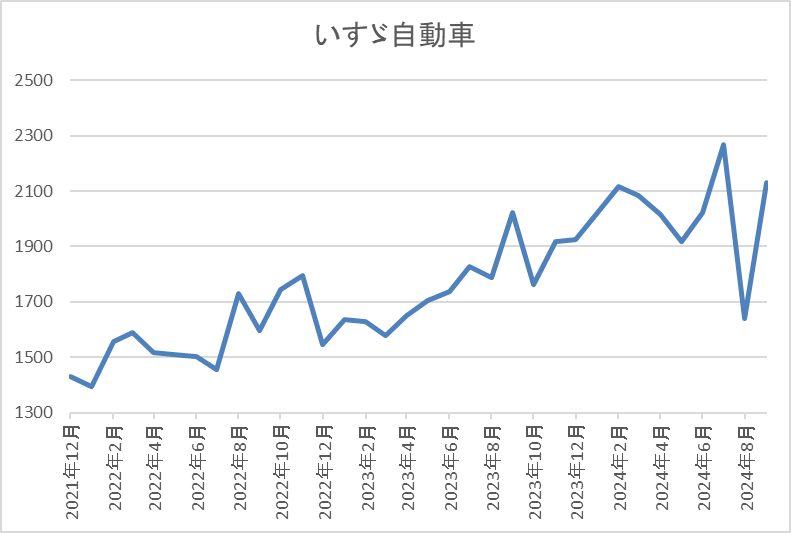

株価推移

株価はコロナショックで599円まで売られた後、2022年の初めには1800円を超える場面もありましたが、その後は1500円付近で停滞する期間が長かったです。

しかし、去年春以降は順調に上昇し、今年7月には2268円まで値を上げましたが、直近は2000円前後で推移しています。

株価指標(2024年9月12日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| いすゞ自動車 | 7202 | 2009 | 9.3 | 1.01 | 92 | 4.58 | 42.8 |

最近の株価は上場来の高値付近で推移していますが、大幅増配が続いている事で配当利回りは4%半ばと高水準です。

業績も増益が続いていますのでPERは市場平均より割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からいすゞ自動車の投資判断について、今期は現状減益見込みで配当も据え置きの予測になっていますが、ここ数年の業績や配当は大きく伸びています。その様な状況もあり、株価も上場来の高値付近まで上昇していますが、指標面は依然割安で配当利回りも4%台と高水準です。

以上の点を踏まえると、今後の円高や世界経済の後退に懸念はありますが、今の株価ならば購入をまだ検討できそうに思えてきます。

【9769】学究社

2番目の銘柄は学究社で東京を中心に関東圏で都立中高一貫校や都立難関高校向けの対策塾として進学塾「ena」を運営しています。

また、全ての授業に対して単方向の映像授業も視聴可能とした「ダブル学習システム」やオンライン学習「自宅ena」など、映像やオンラインを活用した学力向上体制の強化に努めており、今年5月からは授業の様子をネットでリアルタイムに確認することができるサービス「ネット授業参観」もスタートしています。

直近決算

学究社は8月9日に第1四半期決算を発表しており、最終利益は約2800万円の赤字と前年同期の赤字6600万円から赤字幅は縮小していますが、通期最終利益、年間配当予測に変更はありません。

赤字幅縮小の要因は、都立の中学・高校を目指す生徒数減少の影響はありますが、新年度から本格的に取り組みを開始した私立の中高向けコースや授業料の価格改定効果などの影響としています。

通期最終利益(億円)

| 銘柄名 | 学究社 |

| 2020年3月期 | 9 |

| 2021年3月期 | 11 |

| 2022年3月期 | 15 |

| 2023年3月期 | 18 |

| 2024年3月期 | 18 |

| 2025年3月期(会社予想) | 19 |

2020年からの通期最終利益を見ていきますが、順調に増益が続いており、2023年までは4期連続の過去最高益が続きました。コロナ渦でも増益が続いた要因は、都立の中高一貫校や都立難関高校入試への対策を強化しブランドイメージを強化した事やオンラインサービスを拡充させたためとの事で、最近はコロナ禍で中止したGW合宿や週末合宿を例年通りに実施した事もあり業績が伸びていました。

前期はインフレ特別手当の支給や正社員の給与水準引き上げによる採用コストの増加などで減益となりましたが、今期は新コースの設立に加え、価格改定を実施する事で増益見込みとしているなか、第1四半期決算は赤字でしたが、新学期がスタートする第1四半期は生徒数が最も少なく、例年赤字となっていますので、そこまで心配は要らない状況です。

配当推移

| 年 | 学究社 |

| 2015年 | 50 |

| 2016年 | 60 |

| 2017年 | 60 |

| 2018年 | 60 |

| 2019年 | 60 |

| 2020年 | 60 |

| 2021年 | 65 |

| 2022年 | 75 |

| 2023年 | 87 |

| 2024年 | 87 |

| 2025年(会社予想) | 87 |

2015年からの配当推移について、数年前までは60円で据え置きの年が続いていましたが、最近の配当は過去最高益が続く業績と連動し、増配が続いていました。そんななか、前期は業績が久しぶりに減益となった事で配当も据え置きとなっており、今期は再び過去最高益の予測ですが、配当は現状据え置きの予測になっています。

学究社の配当方針は、株主に対する利益還元を経営の重要課題として位置付けるとともに、今後の収益力向上のための内部留保による企業体質の強化を図りながら、業績に対応した成果の配分を行うとしています。

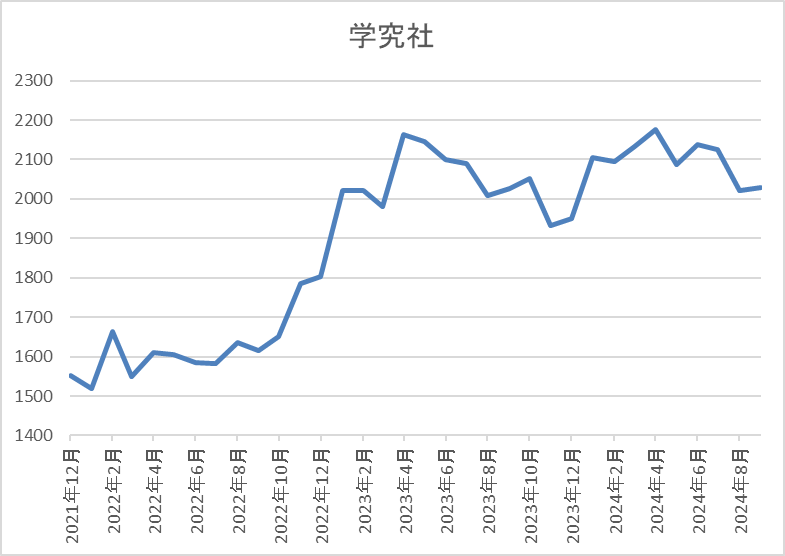

株価推移

株価はコロナショックで963円まで売られた後は、停滞する時期を挟みながらも上昇していました。

しかし、去年5月に2257円まで上昇した後は停滞が続き、直近も2000円前後で推移しています。

株価指標(2024年9月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 学究社 | 9769 | 1959 | 10.8 | 3.54 | 87 | 4.44 | 47.9 |

最近の株価は停滞が続くなか、配当も据え置きが続いていますが配当利回りは4%半ばと高水準です。

今期業績は再び過去最高益の見込みですのでPERは市場平均と比較して割安で、配当性向は48%付近となっています。

投資判断

今までの内容から学究社の投資判断について、前期は減益となりましたが、数年前と比較すると業績は大きく伸びており、今期は再び過去最高益の予測になっています。そんななか、直近の配当は据え置きが続いていますが、株価も全体の乱高下とは関係なく停滞している事で配当利回りは4%台と高水準です。

以上の点を踏まえると、進学塾という事で今後の少子化は懸念材料ですが、今後も積極的な新規出校を進める事やオンライン授業の強化により将来性も期待できそうですので、停滞している現在の株価はお買い得に見えてきます。

【1951】エクシオグループ

3番目の銘柄はエクシオグループです。エクシオグループは、主にNTTグループなど通信事業者向けの電気・通信基盤構築を手掛けている電気通信工事事業者です。

通信キャリア事業はNTTグループやNCC向けに基地局から端末機器に至る通信設備の設計や施工、保守までの一元的なサービスを提供しており、その他に都市インフラやシステムソリューション事業も行っています。

直近決算

エクシオグループは8月9日に第1四半期決算を発表しており、最終利益は30億円と4億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、大規模データセンターの構築や新築ビルなどの電気工事受注に加え、高速道路インフラ関連工事も好調に推移した事などが要因としています。

通期最終利益(億円)

| 銘柄名 | エクシオG |

| 2020年3月期 | 156 |

| 2021年3月期 | 241 |

| 2022年3月期 | 277 |

| 2023年3月期 | 222 |

| 2024年3月期 | 200 |

| 2025年3月期(会社予想) | 223 |

2020年からの通期最終利益について、2022年をピークに減益傾向ではありますが、200億円台で安定はしています。2022年に業績が伸びている要因は、大規模データセンター構築やリニア中央新幹線関連の大型案件を受注できた影響としています。

前期にかけては、モバイルキャリアの投資抑制やのれん一括償却に加え、グローバルビジネスの低迷で減益となっていますが、今期は堅調な国内ビジネスの継続とグローバルビジネスの収支改善により増益予測にしているなか、第1四半期時点の通期進捗率は13%付近と低調に推移していますが、過去5年の平均とほぼ同水準になっています。

配当推移

| 銘柄名 | エクシオG |

| 2015年 | 16 |

| 2016年 | 19 |

| 2017年 | 23 |

| 2018年 | 25 |

| 2019年 | 35 |

| 2020年 | 40 |

| 2021年 | 41 |

| 2022年 | 48 |

| 2023年 | 51 |

| 2024年 | 60 |

| 2025年(会社予想) | 62 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配を継続しており、増配は前期までで12期連続となっています。特に最近の増配幅は業績が安定するなか大きくなっており、前期は9円、今期は現状2円の増配見込みと2015年と比較すると4倍弱の水準です。

エクシオグループの配当方針は、DOE4%を基準に連続増配により株主還元を充実としています。

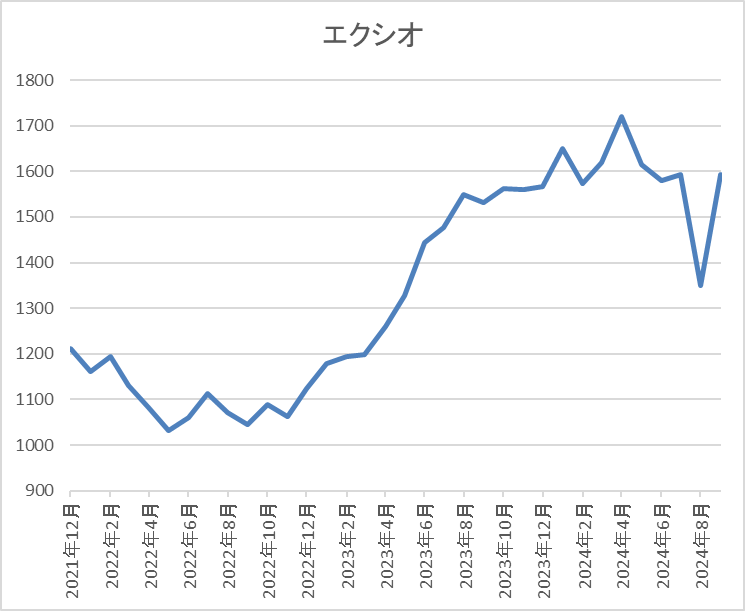

株価推移

株価はコロナショックで953円まで売られた後、約1年で1500円付近まで上昇しました。

その後は再び1000円付近まで下落した後に反発し、今年5月には1859円まで上昇しましたが、直近は1600円前後で推移しています。

株価指標(2024年9月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| エクシオグループ | 1951 | 1567 | 14.7 | 1.07 | 62 | 3.96 | 57.9 |

最近の株価は直近高値から下落しているなか、増配は継続しているため配当利回りは4%前後と高水準です。

今期業績は増益見込みですがPER、PBRは市場平均並みで、配当性向は58%付近となっています。

投資判断

今までの内容からエクシオグループの投資判断について、業績が安定しているなか10年以上増配が継続している事で配当利回りは4%前後と高水準です。事業内容もNTT向けを中心に安定感があるなか、最近の株価は今年5月の高値から200円以上値を下げているところです。

以上の点を踏まえると、今後も安定した業績や配当方針に盛り込まれている「連続増配」の文言から継続的な増配が期待できそうな印象ですので、将来的には更なる配当利回り上昇も期待できそうです。

【9986】蔵王産業

4番目の銘柄は蔵王産業です。蔵王産業は欧米や中国などの各メーカーで製造した業務用、産業用、コンシューマー向けの清掃機器、洗浄機器などを輸入し国内全域で販売している輸入販売商社です

商社ですが社内に研究、開発セクションを設けており、欧米のメーカーや国内の外注先との技術協力により新製品の開発などを行っています。

また、高圧洗浄機や自動床洗浄機、スチーム洗浄機などの環境クリーニング機器のレンタル事業も手掛けています。

直近決算

蔵王産業は8月8日に第1四半期決算を発表しており、最終利益は約5500万円と前年同期比約4000万円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、コロナ禍で納品が遅れていた搭乗式大型清掃機の受注残が一巡した事や人的資本強化への取り組みに伴う人件費関連費用及び大規模展示会への出展費用増などが影響したとの事です。

通期最終利益(億円)

| 銘柄名 | 蔵王産業 |

| 2019年3月期 | 7 |

| 2020年3月期 | 7 |

| 2021年3月期 | 8 |

| 2022年3月期 | 11 |

| 2023年3月期 | 10 |

| 2024年3月期 | 10 |

| 2025年3月期(会社予想) | 9 |

2019年からの通期最終利益について、2022年に過去最高益を記録した後は10億円前後で推移しています。2022年の業績が大きく伸びた要因は、主要顧客である製造業において緊急事態宣言が解除され実演販売活動の機会が回復してきた事で高圧洗浄機などの主力商品の販売が総じて増えたためとの事です。

その後も好調な流れは継続し売上は増収ですが、原材料価格高騰などの影響で最終利益は減益が続き、今期も新たなメーカーや価格競争力のある新商品開発をするとともに、全国の営業拠点及び販売代理店網を活用して既存顧客への深耕を推進するとしていますが、減益見込みになっています。

配当推移

| 銘柄名 | 蔵王産業 |

| 2015年 | 50 |

| 2016年 | 55 |

| 2017年 | 55 |

| 2018年 | 61 |

| 2019年 | 61 |

| 2020年 | 61 |

| 2021年 | 53 |

| 2022年 | 78 |

| 2023年 | 109 |

| 2024年 | 100 |

| 2025年(会社予想) | 100 |

2015年からの配当推移について、数年前までは60円付近で推移していましたが、2022年は好調な業績と連動して配当も大きく増えました。その後の業績は減益が続いていますが、2023年以降の配当は2年後に迎える70周年までの配当方針を見直した事で大きく増えているところです。

蔵王産業の配当方針は、事業展開や財務状況のほか会計基準の変更など特殊要因による業績変動などを総合的に勘案し、1株当たり100円の安定的な配当を行うとしており、さらに70周年では別途記念配当の実施も検討としています。

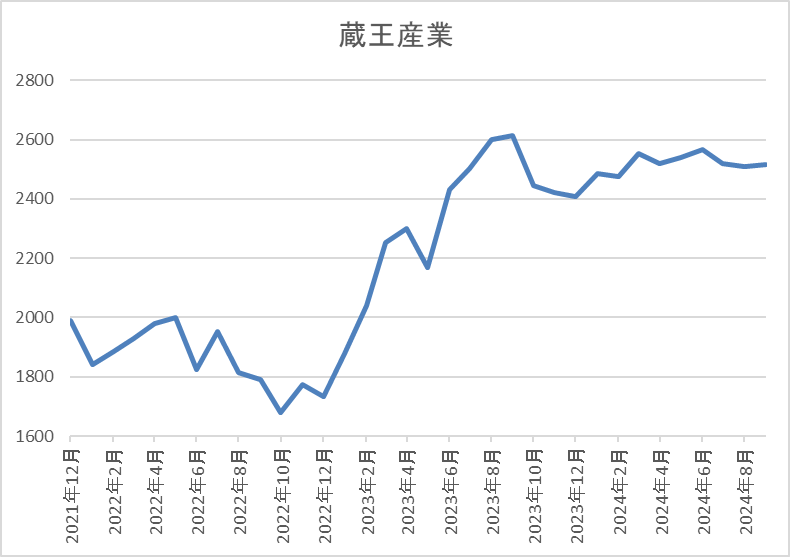

株価推移

株価はコロナショック時に1174円まで売られましたが、その後は上下を繰り返しながらも上昇し、去年8月には2699円まで上昇しました。

しかし、その後は2000円台半ばで停滞が続き、直近も2500円前後で推移しています。

株価指標(2024年9月12日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 蔵王産業 | 9986 | 2511 | 15.2 | 1.08 | 100 | 3.98 | 60.4 |

最近の株価は停滞しているなか、今期配当も現状据え置き見込みですが配当利回りは4%前後と高水準です。

今期業績は減益見込みですがPER、PBRは市場平均並みで、配当性向は60%付近となっています。

投資判断

今までの内容から蔵王産業の投資判断について、最近の業績は減益傾向となっていますが、10億円前後で安定はしており、配当も数年前と比較すると大きく増えている状況です。そんななか、ここ1年近く株価は2000円台半ばで停滞しており、全体の乱高下もほとんど影響していない状況で、この辺りは中長期運用の高配当株として保有しやすいポイントです。

以上の点を踏まえると、70周年の記念配当により今後の増配も期待できそうな状況ですので、停滞している今の株価がお買い得だったと思える日が、いつか来そうな気もします。

【2163】アルトナー

最後の銘柄はアルトナーで設計技術者の人材派遣に特化しており、機械や電気・電子、制御ソフト、情報処理などの専門的技術者を提供しています。

また、設計開発から設計技術周辺に至る業務自体も受注し、顧客企業の幅広い要望にも応える事が可能としています。

直近決算

アルトナーは1月決算銘柄ですので、9月9日に第2四半期決算を発表しており、最終利益は約6億円と前年同期比微増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比微増益の要因は、生成AI向けの半導体需要拡大により半導体製造装置関連メーカーからの技術者要請が好調な事や技術者単価が前年同期を上回っているためとの事です。

通期最終利益(億円)

| 銘柄名 | アルトナー |

| 2020年1月期 | 6.1 |

| 2021年1月期 | 6.2 |

| 2022年1月期 | 7.2 |

| 2023年1月期 | 8.9 |

| 2024年1月期 | 10 |

| 2025年1月期(会社予想) | 11 |

2020年からの通期最終利益を見ていきますが順調に増益が続いており、前期も過去最高益を記録しています。増益が続いている要因は、コロナ禍やロシアウクライナ情勢、資源価格、為替の変動などによる大きな影響はなく技術者要請が活発な事やソフトウェア化の進展により半導体のニーズが急増しているためとの事です。

今期も戦略重点顧客である自動車関連メーカーや半導体製造装置関連メーカーの技術者要請は引き続き旺盛であると予測されるとして、増益の見込みにしているなか、第2四半期時点の通期進捗率は61%付近と順調に推移しています。

配当推移

| 銘柄名 | アルトナー |

| 2015年 | 6.25 |

| 2016年 | 8.75 |

| 2017年 | 11.25 |

| 2018年 | 15 |

| 2019年 | 18 |

| 2020年 | 20.5 |

| 2021年 | 23 |

| 2022年 | 34.5 |

| 2023年 | 60 |

| 2024年 | 75 |

| 2025年(会社予想) | 80 |

2015年からの配当推移を見ていきますが、据え置きの年すらなく順調に増配が続いているなか、2023年は一気に2倍近い増配となっています。2023年の配当が大きく増配となった要因は会社設立60周年と上場15周年の記念配当を17円実施したためですが、前期は普通配当だけで更に15円の増配となっており、今期も5円の増配見込みとしています。

アルトナーの配当方針は配当性向50%をベースとし、毎年当期純利益を増額していくことにより前年割れのない配当金額の決定をしていきたいとしています。

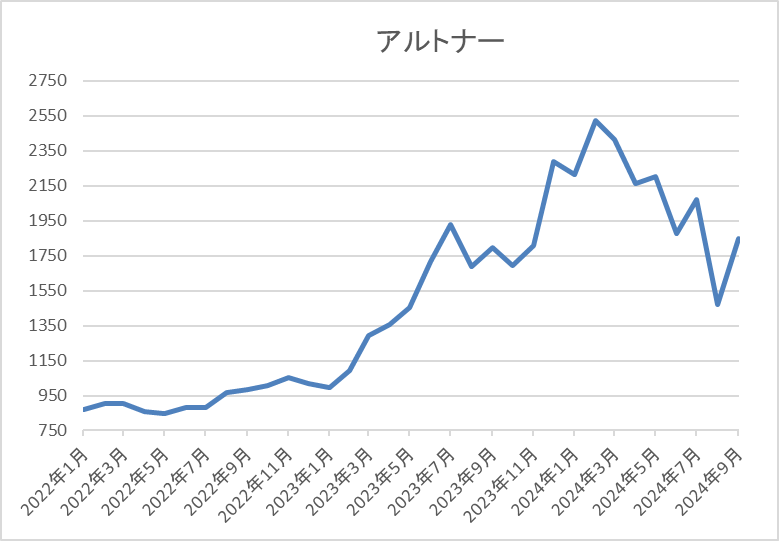

株価推移

株価はコロナショックで490円まで売られた後は、900円付近での動きが中心でした。

去年からは上昇ペースに勢いが付き、今年3月には2631円まで上昇し、先月の暴落時は1468円まで下落しましたが、直近は1850円前後まで反発しています。

株価指標(2024年9月12日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| アルトナー | 2163 | 1830 | 16.5 | 4.28 | 80 | 4.37 | 72.1 |

最近の株価は直近安値から反発していますが、増配は続いていますので配当利回りは4%前半と高水準です。

業績は過去最高益が続いていますがPERは市場平均並みで、配当性向は72%付近と目安としている50%を大きく上回っています。

投資判断

今までの内容からアルトナーの投資判断について、今週発表した第2四半期決算が順調だった事もあって直近の株価は反発の動きになっていますが、依然配当利回りは4%台と高水準です。そんななか、現在の配当性向が72%付近と高水準な事は少し気になりますが、配当方針には「前年割れのない配当金額の決定」とも記載されていますので信じたいところです。

以上の点を踏まえると、今後も自動車や半導体関連で設計技術者のニーズは高まる事が期待できますので、更なる増益、増配も期待できそうに感じます。

まとめ

今回は様々な状況を踏まえたうえで、現在の株価なら購入したいと思える5つの高配当株を検証しました。最近の日経平均は大きく乱高下を繰り返しており、今回検証した5銘柄にも全体と連動して下落している銘柄や全体の値動きとは関係なく安定している銘柄など色々あったかと思います。

ただ、指標面や今後の業績、配当推移に加え、業界全体の将来性などを考慮すると今の株価は購入チャンスにも見えましたので、個人的にも監視リストに入れつつ、チャンスを待ちたいと考えています。

今の株価なら買いたいと思える5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント