いよいよ2025年の相場がスタートしましたが、今週は大きく下落の大発会となった後、翌日には日経平均が4万円台を回復し、その後は下落する展開となりましたが、新NISAの枠が復活した影響もあってか、底堅く推移している高配当株もありました。

ただ、今年の株式市場には日米の金融政策やトランプ次期大統領の就任など波乱要因も多くなっているなか、去年の株式市場が大きく上昇している事も今年の反動を警戒する懸念材料となっています。実際、去年の日経平均は年間で6000円以上も上昇していますので、多くの日本株も上昇した1年となりました。

しかし、なかには全体の動きとは関係なく、去年の株価が下落している銘柄もあり、もちろん株価が下がっている理由はそれなりにありますが、さすがに売られすぎに見えてくる銘柄も複数あります。

という事で今回は、去年の株価は大きく下落していますが、様々な状況を踏まえると、今年は反発しそうに思える6つの高配当株を検証していきます。

【9432】NTT

最初の銘柄はNTTです。NTTは通信事業を主体とするNTTグループの持株会社で、2020年にはNTTドコモを完全子会社化しています。

最近の業績は通信料値下げの影響を受けながらも増益が続いていましたが、今期業績を減益見込みで発表した事や2023年に実施した株式大量分割の影響もあってか、去年以降の株価は低迷が続いています。

直近決算

NTTは11月7日に第2四半期決算を発表しており、最終利益は5547億円と前年同期比1161億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、携帯電話の通信収入減や固定電話事業の不振に加え、量販店での販売強化費増加などの影響としています。

通期最終利益(億円)

| 銘柄名 | NTT |

| 2019年3月期 | 8545 |

| 2020年3月期 | 8553 |

| 2021年3月期 | 9161 |

| 2022年3月期 | 11810 |

| 2023年3月期 | 12131 |

| 2024年3月期 | 12795 |

| 2025年3月期(会社予想) | 11000 |

2019年からの通期最終利益を見ていきますが、コロナショックを受けた2020年でもぎりぎり増益を維持しているなか、ここ数年の増益幅は数年前と比較して勢いが付いていました。業績好調の要因は通信料金値下げの影響があるなか、企業のデジタル変革の取り組みが急速に広がり国内外でITサービスの需要が増えたことや、テレワークの拡大で家庭向けのインターネットサービスの契約が増えたためとしています。

そして、前期も過去最高益となっていますが、今期は2027年度の新中期目標達成に向けて成長分野の拡大やコスト構造改革に積極的に取組んでいくとして、14%程度の減益見込みで発表しているなか、第2四半期時点の通期進捗率は50%付近と目安をクリアしている様に見えますが、例年の平均は約58%ですので今期が厳しい状況である事は間違いありません。

配当推移

| 銘柄名 | NTT |

| 2015年 | 1.8 |

| 2016年 | 2.2 |

| 2017年 | 2.4 |

| 2018年 | 3 |

| 2019年 | 3.6 |

| 2020年 | 3.8 |

| 2021年 | 4.2 |

| 2022年 | 4.6 |

| 2023年 | 4.8 |

| 2024年 | 5.1 |

| 2025年(会社予想) | 5.2 |

2015年からの配当推移をみていきますが、減配はもちろん据え置きの年すらなく順調に増配傾向で、前期までで13期連続増配となっています。金額の単位が細かくなっているのは株式25分割の影響ですが、今期も業績は減益見込みのなか増配予測にしていますので、2015年と比較すると3倍弱の水準へ増えている状況です。

NTTの配当方針は、株主還元の充実は当社にとって最も重要な経営課題の一つとし、継続的な増配の実施を基本的な考え方としています。

NTT株主優待

NTTは100株以上保有を条件に2年以上3年未満の継続保有で1500ポイント、5年以上6年未満の保有で3000ポイントのdポイントがもらえます。

株式の25分割後でも100株保有の条件は変わっていませんので、今なら約1万5000円で株主優待がもらえますが、同一の株主番号でもらえる最大ポイントは4500ポイントで毎年もらえる訳ではありませんので注意が必要です。

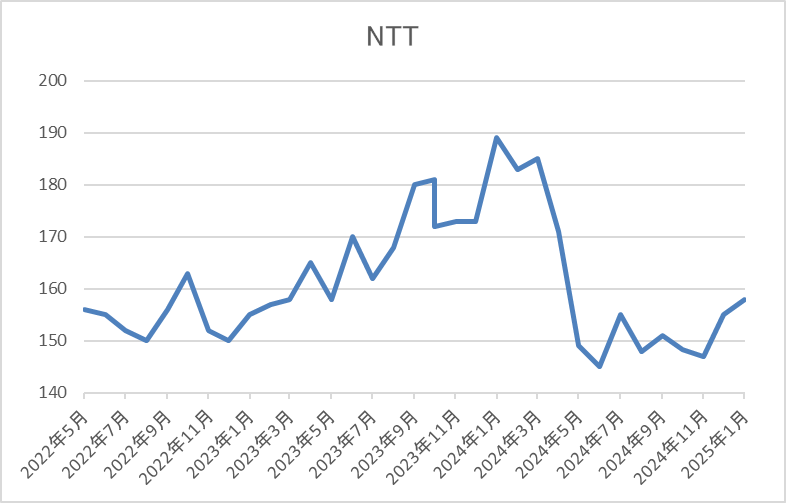

株価推移

株価は2020年10月に85円まで売られましたが、その後は停滞する時期を挟みながらも右肩上がりの状況でした。

そして、去年1月には192円まで上昇しましたが、その後は低迷しており、8月の暴落では142円まで売られ、直近は155円前後で推移しています。

株価指標(2025年1月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| NTT | 9432 | 155.5 | 11.8 | 1.29 | 5.2 | 3.34 | 39.3 |

最近の株価は低迷が続いているなか、配当は増配が続いていますので配当利回りは3%半ばの水準です。

今期業績は減益見込みですがPERは市場平均と比較して割安で、配当性向は39%付近となっています。

投資判断

今までの内容からNTTの投資判断について、最近の株価は株式大量分割による売り圧力や信用買い残の増加に加え、NTT法改正への懸念もあってか低迷が続いていましたが、去年の後半からは底堅い動きにもなってきました。そんななか、NTTに限らず現在通信株は通信事業に限らない事業内容へと変革中で、NTTもIWONを中心に次世代の情報ネットワークを構想しています。

この様に過渡期の状況である事もあってか去年の通信株は全体的に株価が低迷しましたが、NTTの業績も2期連続で減益となる事は考えにくいですので、今年の株価はそろそろ反発しそうな気もします。

【8584】ジャックス

2番目の銘柄はジャックスで三菱UFJ銀行系列の大手クレジット会社です。ジャックスはオートローンなどのクレジット事業や一括・分割ショッピングのクレジットカード・ペイメント事業に加え、ファイナンス事業などを手掛けています。

また、直近の海外売上比率は1割程度とそこまで高くはないですが、東南アジアを中心に二輪車の販売金融を通じて海外でも事業を展開しています。

直近決算

ジャックスは11月7日に第2四半期決算を発表しており、最終利益は111億円と前年同期比12億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、国内事業ではカード・ペイメント事業及びファイナンス事業が堅調に推移しましたが、クレジット事業が利上げなどにより取扱高が減少した事や海外事業では、厳しい事業環境を強いられているベトナムやインドネシアの低迷により取扱高が減少したためとの事です。

通期最終利益(億円)

| 銘柄名 | ジャックス |

| 2019年3月期 | 89 |

| 2020年3月期 | 107 |

| 2021年3月期 | 117 |

| 2022年3月期 | 183 |

| 2023年3月期 | 216 |

| 2024年3月期 | 237 |

| 2025年3月期(会社予想) | 165 |

2019年からの通期最終利益を見ていきますが順調に増益傾向で、コロナショックの影響を受けた2020年頃も減益には陥っておらず、特に2022年以降は業績が大きく伸びていました。

2022年以降業績好調の要因は、コロナからの経済回復によりオートローンを中心に取扱高が増加しクレジット事業が堅調に推移した事やカードショッピングの取扱高が増加した影響に加え、インドネシア、フィリピン、カンボジアなどの海外市場が徐々に回復し、営業エリアの拡大や加盟店開拓に注力した結果との事です。

ただ、今期は調達金利の上昇や貸倒関連費用の増加に加え、販管費の増加により3割程度の減益見込みとしているなかではありますが、第2四半期時点の通期進捗率は67%付近と順調に推移しています。

配当推移

| 銘柄名 | ジャックス |

| 2015年 | 70 |

| 2016年 | 70 |

| 2017年 | 75 |

| 2018年 | 80 |

| 2019年 | 80 |

| 2020年 | 95 |

| 2021年 | 105 |

| 2022年 | 160 |

| 2023年 | 190 |

| 2024年 | 220 |

| 2025年(会社予想) | 180 |

2015年からの配当推移について、たまに据え置きの年はありますが減配はなく順調に増配が続いていました。そんななか、前期は創立70周年の記念配当10円を含めて30円の増配となりましたが、今期は記念配当の影響で期初から10円の減配予測となっていたなか、第1四半期決算で業績の下方修正と合わせ更に30円の減配が発表されています。

ジャックスの配当方針は安定的な利益還元を実施としており、具体的な目安を連結配当性向30%としています。

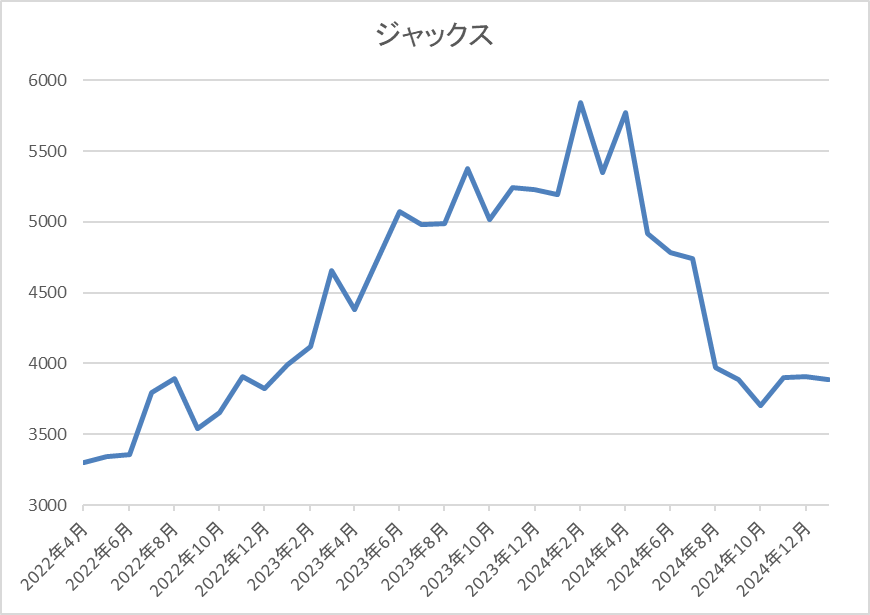

株価推移

株価はコロナショックで1527円まで売られた後は、順調に右肩上がりの状況が続いていました。

そして、去年1月には5840円まで上昇しましたが、その後は全体の暴落や業績悪化によって3635円まで売られ、直近は3800円前後で推移しています。

株価指標(2025年1月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ジャックス | 8584 | 3775 | 7.9 | 0.55 | 180 | 4.77 | 37.9 |

最近の株価は低迷が続いていますので、今期配当は減配予測となりましたが配当利回りは4%半ばと高水準です。

今期業績は減益見込みですがPER、PBRは市場平均と比較して割安で、配当性向は38%付近となっています。

投資判断

今までの内容からジャックスの投資判断について、今期は期初から厳しい状況が予想されていたなか、第1四半期の下方修正に全体の暴落も加わり、去年の株価は大きく売られる展開となりました。

しかし、直近は新NISAの枠が復活した事もあってか底堅い動きが続いていたなか、大幅減益予測のなかではありますが、第2四半期時点の通期進捗率も67%付近と高水準で推移しています。

以上の点を踏まえると、来月発表される第3四半期決算での上方修正も期待できますし、依然指標面も割安で配当利回りも高水準ですので、今年は業績の回復と共に株価上昇も期待したいです。

【5108】ブリヂストン

3番目の銘柄はブリヂストンです。ブリヂストンは世界最大手のタイヤメーカーで、日本だけに限らず、アジアやアメリカ、ヨーロッパなど様々な国へ製品を販売しています。

乗用車やトラック、二輪車、航空機など様々な車種や環境に対応するタイヤを開発しており、海外に150以上の生産開発拠点を展開しているなか、直近の海外売上比率も8割近くを占めるほど国際的な企業です。

直近決算

ブリヂストンは12月決算ですので、11月11日に第3四半期決算を発表しており、最終利益は2527億円と前年同期比140億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、北米や南米事業の悪化が継続している事に加え、中国市場のEV攻勢による自動車業界構造変化によるものとの事です。

通期最終利益(億円)

| 銘柄名 | ブリヂストン |

| 2019年12月期 | 2401 |

| 2020年12月期 | -233 |

| 2021年12月期 | 3940 |

| 2022年12月期 | 3003 |

| 2023年12月期 | 3313 |

| 2024年12月期(会社予想) | 3360 |

2019年からの通期最終利益について、2020年はコロナショックの影響で赤字に転落していますが、2021年は過去最高益の水準へ一気にV字回復しています。2021年の業績が好調だった要因は、各国での経済活動再開や新車不足に伴う中古車市場の活況で市販用タイヤ需要が堅調に推移した事に加え、円安の影響としています。

2022年はV字回復の反動もあり減益となりましたが、前期は半導体不足改善に伴う需要回復や市販用プレミアムタイヤの拡販に加え、円安影響で増益になっています。そして、今期も第2四半期で下方修正は発表しましたが、何とか増益は維持しているなか、第3四半期時点の通期進捗率も75%付近で推移しています。

配当推移

| 銘柄名 | ブリヂストン |

| 2015年 | 130 |

| 2016年 | 140 |

| 2017年 | 150 |

| 2018年 | 160 |

| 2019年 | 160 |

| 2020年 | 110 |

| 2021年 | 170 |

| 2022年 | 175 |

| 2023年 | 200 |

| 2024年(会社予想) | 210 |

2015年からの配当推移について、赤字に転落した2020年は大きく減配となっていますが、その2020年以外は概ね増配傾向となっています。そして、業績が回復した2021年はコロナ前を上回る水準へ大きく増配となっており、前期も25円の増配となりました。

ブリヂストンの配当方針は持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めるとしており、連結配当性向40%を具体的な目安にしています。

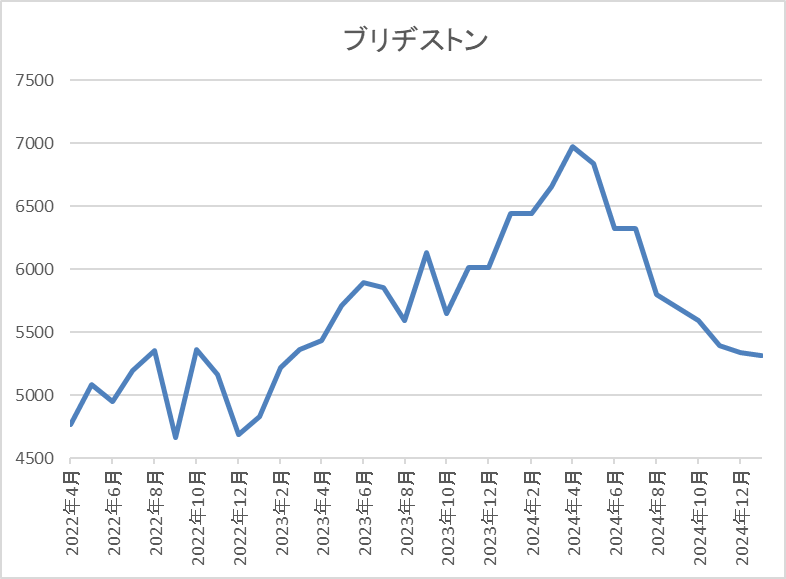

株価推移

株価はコロナショックで2861円まで売られた後、約1年をかけて5000円付近まで値を戻しました。

その後もじわじわ上昇して去年5月には7058円まで上昇しましたが、そこからは下落が続き、直近は5300円前後で推移しています。

株価指標(2025年1月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ブリヂストン | 5108 | 5261 | 10.7 | 1.04 | 210 | 3.99 | 42.8 |

最近の株価は下落が続いているなか、増配は続いていますので配当利回りは4%前後となっています。

今期業績も増益見込みを維持していますのでPERは市場平均よりも割安で、配当性向は43%付近と方針通りの水準です。

投資判断

今までの内容からブリヂストンの投資判断について、今期業績は何とか増益見込みを維持していますが、第2四半期下方修正の要因は世界的な自動車販売の不振やEV車への対応となっており、今後もメイン販路の自動車業界には円高やトランプ次期大統領就任による関税の引き上げなど懸念点も多いです。

ただ、世界を代表するタイヤメーカーとしてのブランド力は抜群で配当も増配が続いている事に加え、割安な指標面を考慮すると、去年5月の高値から2000円近く売られている現在の株価は売られ過ぎにも見えてきます。

【5713】住友金属鉱山

4番目の銘柄は住友金属鉱山で、金、銅、ニッケルなどの非鉄金属を手掛けています。事業内容は鉱山の開発、運営を行う「資源事業」、採掘した鉱物資源から高品質な金属素材を生み出す「製錬事業」、そして、その素材に時代が求める新たな価値を付加する「材料事業」の3つがメイン事業です。

また、アメリカを中心に直近の海外売上比率も5割近くを占めています。

直近決算

住友金属鉱山は11月12日に第2四半期決算を発表しており、最終利益は465億円と前年同期比87億円の増益となっていますが、通期最終利益の見込みを60億円下方修正しており、年間配当予測に変更はありません。

業績下方修正の要因は、主要な非鉄金属価格の需給バランスを予測したうえで、各事業の生産・販売計画に加え、想定為替も見直したためとの事です。

通期最終利益(億円)

| 銘柄名 | 住友金属鉱山 |

| 2020年3月期 | 606 |

| 2021年3月期 | 946 |

| 2022年3月期 | 2810 |

| 2023年3月期 | 1605 |

| 2024年3月期 | 586 |

| 2025年3月期 | 670 |

2020年からの通期最終利益を見ていきますが、2022年にかけてはコロナからの経済回復で金属価格が上昇した影響もあり増益が続き、2022年は過去最高益を記録していますが、前期にかけては商品市況の反落で大きく減益となりました。

そんななか、今期も期初時点では商品市況の下落から更に減益の見込みにしており、その後の第1四半期決算で上方修正、そして先ほどお伝えした様に第2四半期決算で下方修正と増減を繰り返していますが、現状は前期比増益を維持しているなか、通期進捗率は69%付近で推移しています。

配当推移

| 銘柄名 | 住友金属鉱山 |

| 2015年 | 96 |

| 2016年 | 62 |

| 2017年 | 22 |

| 2018年 | 83 |

| 2019年 | 73 |

| 2020年 | 78 |

| 2021年 | 121 |

| 2022年 | 301 |

| 2023年 | 205 |

| 2024年 | 98 |

| 2025年(会社予想) | 99 |

2015年からの配当推移を見ていきますが、増減の激しい展開が続いています。コロナ前は100円以下の水準で上下しており、一気に業績が伸びた2021年以降は配当も大幅増配が続きましたが、最近は業績と連動して減配傾向となっています。

住友金属鉱山の配当方針は業績連動としているなか、キャッシュフローや財務体質、成長戦略とのバランスを踏まえ検討継続ともしており、具体的な目安は連結配当性向原則 35%以上とし、下限指標は DOE1.5%で設定しています。

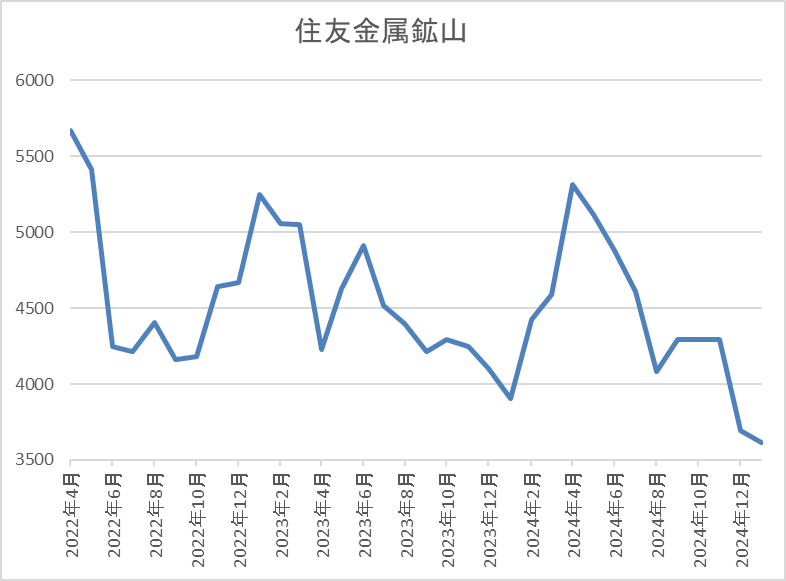

株価推移

株価はコロナショックで1859円まで売られましたが、その後は急速に反発して2022年には6625円まで上昇しています。

しかし、その後はじわじわ下落が続き、直近は3500円前後で推移しています。

株価指標(2025年1月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友金属鉱山 | 5713 | 3569 | 14.6 | 0.50 | 99 | 2.77 | 40.6 |

最近の株価は低迷が続いているなか、今期配当は現状1円の増配見込みとなっていますが配当利回りは2%後半です。

今期は現状増益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は40%付近となっています。

投資判断

今までの内容から住友金属鉱山の投資判断ですが、非鉄金属企業としての企業規模や技術力は国内トップクラスで他社が簡単には追随出来ないビジネススタイルには魅力を感じます。ただ、業績は商品市況や為替の影響で増減が激しく、基本は業績連動としている配当方針のもと、過去の配当推移も乱交下しています。

以上の点を踏まえると、高配当株としては狙いにくいところがありますが、株価は有事の金からの連想で上がりやすい銘柄ですし、商品価格も今年は反発する可能性がありますので、約半年で2000円近く下げている現在の株価は意外に良い水準かもしれません。

【5857】AREホールディングス

5番目の銘柄はAREホールディングスで、事業内容は貴金属事業が売上の9割近くを占めていますが、多種多様な廃棄物の無害化や適正処理を行う環境保全事業も手掛けています。

そんななか、メインの貴金属事業では貴金属含有原料などから、金や銀などをリサイクルし、精錬・加工・製品化まで行っており、イギリスやスイスを中心に直近の海外売上比率は7割を超えています。

直近決算

AREホールディングスは10月30日に第2四半期決算を発表しており、最終利益は66億円と前年同期比14億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、金価格が継続的に上昇するなか宝飾分野を中心に金の回収量が増加した事や前年同期のロジウム価格下落による損失の反動としています。

通期最終利益(億円)

| 銘柄名 | ARE |

| 2020年3月期 | 98 |

| 2021年3月期 | 257 |

| 2022年3月期 | 187 |

| 2023年3月期 | 109 |

| 2024年3月期 | 244 |

| 2025年3月期(会社予想) | 131 |

2020年からの通期最終利益について、2021年に過去最高益を記録した後は減益が続いていましたが、2021年に業績が大きく伸びた要因は、国内やアジアの貴金属リサイクル分野においてスマホなどの製造関連や自動車関連からの回収量が好調に推移した事に加え、貴金属価格上昇のためとしています。

しかし、2022年以降は利益率の高いデンタル分野及び触媒分野の回収量が減少した事や自動車触媒に含まれるロジウム価格の急落で大きく減益となっています。

そして、前期もロジウム価格下落の影響で本業は減益でしたが、子会社の株式交換による一時的要因で大幅増益となっており、今期はその反動で大幅減益見込みにしているなかではありますが、第2四半期時点の通期進捗率は50%付近と順調に推移しています。

配当推移

| 年 | ARE |

| 2015年 | 30 |

| 2016年 | 30 |

| 2017年 | 30 |

| 2018年 | 31.5 |

| 2019年 | 60 |

| 2020年 | 65 |

| 2021年 | 85 |

| 2022年 | 90 |

| 2023年 | 90 |

| 2024年 | 90 |

| 2025年(会社予想) | 80 |

2015年からの配当推移について、数年前までは30円付近で変わりありませんでしたが、2019年は一気に2倍近い大幅増配となり、その後も増配傾向が続いていました。しかし、2022年以降は90円で据え置きが続いていたなか、今期は減益見込みの業績と連動して10円の減配見込みになっています。

AREホールディングスの配当方針は、成長戦略のための設備投資やM&Aに必要な内部留保の充実を図りながら、具体的な目安は配当性向40%としています。

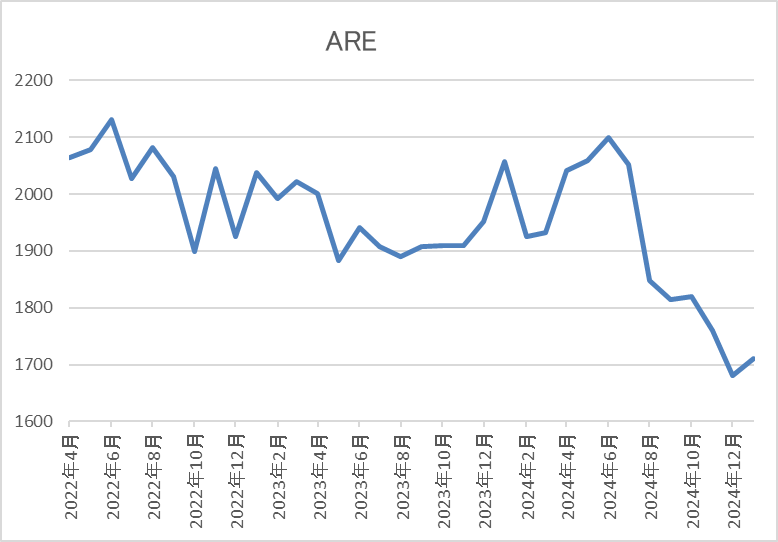

株価推移

株価はコロナショックで966円まで売られた後、約1年で2425円まで上昇しました。

その後は2000円前後で停滞の動きが続いていましたが、去年夏以降は下落が続き直近は1700円前後で推移しています。

株価指標(2025年1月9日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| ARE | 5857 | 1691 | 9.9 | 1.00 | 80 | 4.73 | 46.6 |

最近の株価は下落が続いていますので、今期配当は減配見込みになっていますが配当利回りは4%半ばと高水準です。

今期業績は大きく減益見込みですがPERは市場平均よりも割安で、配当性向は46%付近となっています。

投資判断

今までの内容からAREホールディングスの投資判断について、最近の業績が低迷している要因はロジウム価格などの商品価格下落によるものですが、金価格は上昇が続いており他の商品価格も一時期に比べると落ち着きを取り戻しています。

そんななか、今期は前期一時的要因の反動もあって大きく減益の予測になっていますが、本業は順調に推移していますので、来期以降の業績に期待できる部分もあります。

以上の点を踏まえると、前期までの配当方針には「現在の年間配当水準から目減りさせず」の文言が入っていましたので、今期配当が減配予測になっている事は残念ですが、株価はそろそろ反発しそうな気もします。

【6625】JALCO

最後の銘柄はJALCOで不動産金融のジャルコを中核とする持株会社です。パチンコホールや事業会社保有不動産の物件・用地取得、テナント賃貸に加え、ファイナンス事業を手掛けています。

また、中古遊技機売買サイトの提供や遊技機、設備機器のレンタル・販売に加え、M&Aコンサルなどアミューズメント周辺事業にも注力しています。

直近決算

JALCOは11月8日に第2四半期決算を発表しており、最終利益は約2億円と前年同期比約6億円の減益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比減益の要因は、ファイナンスにかかる費用や不動産取得における融資関連費用などの増加に加え、前期に特別利益の計上があった反動としています。

通期最終利益(億円)

| 銘柄名 | JALCO |

| 2021年3月期 | 10 |

| 2022年3月期 | 9 |

| 2023年3月期 | 18 |

| 2024年3月期 | 41 |

| 2025年3月期(会社予想) | 9 |

2021年からの通期最終利益を見ていきますが、増減が激しくなっています。2023年は賃貸不動産売上の増加やM&A成功報酬、賃貸不動産の売却などにより大きく増益となっており、前期も販売⽤不動産の売却や賃貸不動産の増加に加え、第4四半期に⼤型のM&A報酬が成⽴した事で大きく増益となっています。

今期は前期一時的要因の反動で大きく減益の見込みにしているなか、第2四半期時点の通期進捗率も27%付近と心配な水準ですが、今後の賃貸用不動産の取得や販売不動産の売却、M&Aコンサルティングの成否などのより、今後大きく変動する可能性はあります。

配当推移

| 銘柄名 | JALCO |

| 2015年 | 0 |

| 2016年 | 0 |

| 2017年 | 0 |

| 2018年 | 0 |

| 2019年 | 0 |

| 2020年 | 0 |

| 2021年 | 2 |

| 2022年 | 2 |

| 2023年 | 6 |

| 2024年 | 18 |

| 2025年(会社予想) | 18 |

2015年からの配当推移について、数年前までは無配の状況が続いていましたが、2021年に初めて配当を実施した後は、増配傾向です。特に前期は一気に12円の大幅増配となりましたが、今期は現状据え置きの予測になっています。

JALCOの配当方針は、賃貸不動産から得られるストック収入を基準として、「減配なし、配当維持もしくは増配のみ」とする『累進的配当政策』の導入により、配当の拡充を図りつつ、その安定性と透明性を向上させるとしています。

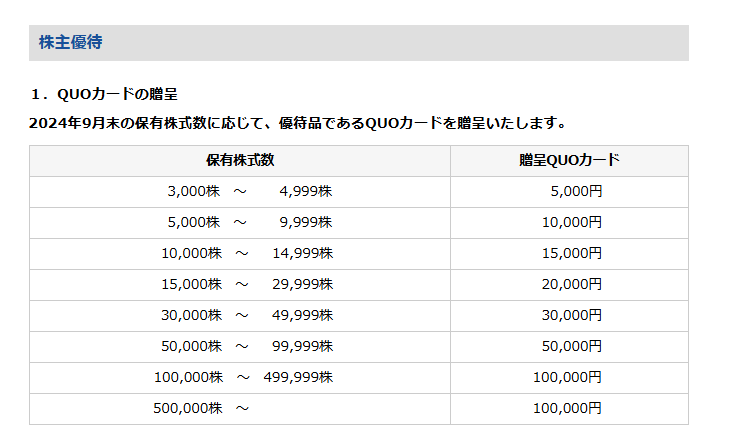

株主優待

JALCOには株主優待が設定されており、保有株数によってQUOカードがもらえます。

ただ、最高条件10万株保有のためには現状の株価で約3500万円必要ですので、ここまで設定する必要があるのかとは思ってしまいます。

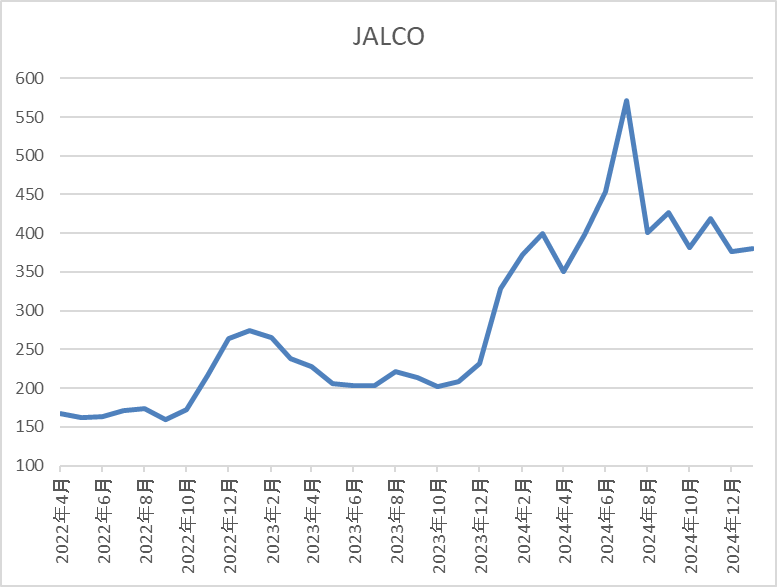

株価推移

株価は2022年頃までは100円台で推移していましたが、2022年の秋頃からは上昇傾向となっています。

そして、去年に入ってからは上昇ペースが加速し、7月には571円まで上昇しましたが、直近は350円前後まで下落しています。

株価指標(2025年1月9日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| JALCO | 6625 | 356 | 43.8 | 2.16 | 18 | 5.06 | 222.2 |

最近の株価は去年の高値から大きく下落しているなか、今期配当は据え置き見込みですので配当利回りは5%前後と高水準です。

今期業績は大きく減益見込みですのでPER、PBRは市場平均と比較してかなり割高で、配当性向も220%付近とこちらもかなりの高水準です。

投資判断

今までの内容からJALCOの投資判断について、最近の業績は大きく伸びているなか、今期は前期一時的要因もあり減益見込みとなっていますが、大型案件の獲得により一気に伸びる可能性は残っています。

もちろん、安定性が求められる高配当銘柄において、不確実性が高い案件に期待を寄せる事は禁物ですが、配当については今期から累進配当を導入しており、前期末時点の利益余剰金63億円で現行水準の配当3年分は賄えるため、3年は継続可能とも明記しています。

以上の点に加え、現在の株価は約半年で3割以上下落しており、最低購入金額も5万円以下と格安な事を踏まえると、最低単元くらいは保有したくなります。

まとめ

今回は去年からの株価は下落が続いていますが、様々な状況から、さすがに今年は反発しそうな6つの高配当株を検証しました。日経平均が上昇するなか株価が下落していた銘柄ですので、それなりに株価下落の要因はありますが、いずれの銘柄も現在の株価は売られ過ぎだと感じる部分もありました。

もちろん、長く売られ続けている銘柄の場合は、今後もしばらく株価が低迷する可能性もありますが、将来振り返った時にあの時買っておけばと思えそうな気もします。

さすがに去年の株価が下げ過ぎ6銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント