先月末から始まった3月期銘柄の本決算発表も今週でほぼ全ての銘柄が出揃いました。今回は本決算発表という事もあり、新しい中期経営計画の中や配当方針の見直しで累進配当を宣言した企業もたくさんありました。

減配せず現在の配当水準を維持または増配し続ける累進配当は配当方針として最強ですが、最近は株主還元力向上により導入する企業も増えていますので、今回は直近の決算で累進配当を宣言した5つの高配当株を検証していきます。

【8053】住友商事

最初の銘柄は総合商社の住友商事です。住友商事は油井管や鋼管、金属取引などに強みを持っており、三菱商事、伊藤忠、三井物産、丸紅と並ぶ5大総合商社の一角です。

住友商事以外の5大総合商社は既に累進配当を導入していたなか、今回の決算で住友商事も累進配当を宣言しています。

直近決算

住友商事は5月2日に本決算を発表しており、前期の通期最終利益は3863億円と1790億円の減益となっていますが、配当は10円増配の年間125円としています。

今期予測は通期最終利益が5300億円と1437億円の増益見込みにしているなか、配当は5円増配の年間130円予測で発表しています。

また、今回の決算で新たな配当方針を発表し、累進配当により配当の更なる安定性向上及び利益成⻑に応じた増配を⽬指すとして累進配当を導入しています。

通期最終利益(億円)

| 銘柄名 | 住友商事 |

| 2020年3月期 | 1713 |

| 2021年3月期 | -1530 |

| 2022年3月期 | 4636 |

| 2023年3月期 | 5653 |

| 2024年3月期 | 3863 |

| 2025年3月期(会社予想) | 5300 |

2020年からの通期最終利益を見ていきますが増減が激しくなっています。2021年はコロナショックの影響や海外事業で減損損失を計上した事で赤字に転落していますが、2022年以降はコロナからの経済回復や商品市況上昇に加え、円安の追い風もあり増益が続きました。

しかし、前期は商品市況下落の影響や複数案件における⼀過性損失の計上などで減益となっており、今期は概ね⾜元の事業環境が継続する⾒通しである事や⾮資源ビジネスで着実な利益成⻑を⾒込むとして増益の予測にしています。

配当推移

| 銘柄名 | 住友商事 |

| 2015年 | 50 |

| 2016年 | 50 |

| 2017年 | 50 |

| 2018年 | 62 |

| 2019年 | 75 |

| 2020年 | 80 |

| 2021年 | 70 |

| 2022年 | 110 |

| 2023年 | 115 |

| 2024年 | 125 |

| 2025年(会社予想) | 130 |

2015年からの配当推移を見ていきますが、数年前は据え置きが続く期間や業績が赤字に転落した2021年は減配となっています。しかし、業績が回復した2022年以降は順調に増配が続いており、今期見込みは2015年と比較すると2倍以上の水準です。

住友商事の配当方針は総還元性向を40%以上として、配当及び柔軟かつ機動的な⾃⼰株式取得を実施する方針で、累進配当により配当の更なる安定性向上及び利益成⻑に応じた増配を⽬指すとしています。

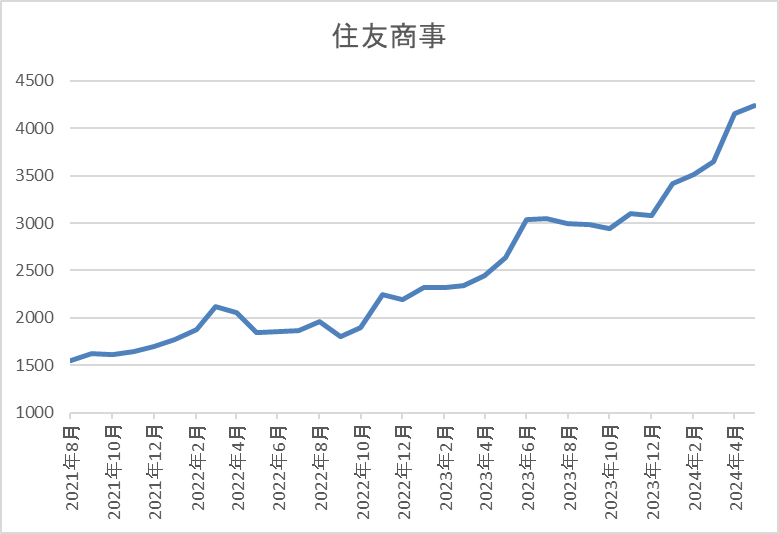

株価推移

株価はコロナショックで1114円まで下げた後は上下を繰り返しながらも上昇傾向です。そして、今年に入ってからは上昇ペースも加速し、直近は上場来高値の4000円前後で推移しています。

株価指標(2024年5月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 住友商事 | 8053 | 4109 | 9.4 | 1.13 | 130 | 3.16 | 29.9 |

最近の株価は上場来の高値付近で推移していますが、増配が続いている事で配当利回りは3%前後の水準です。

今期は大幅増益見込みですのでPERは市場平均より割安で、配当性向は30%付近と余裕を感じる水準です。

投資判断

今までの内容から住友商事の投資判断ですが、5大総合商社の中では最後となってしまいましたが、今期より累進配当を宣言した事で今後の更なる増配にも期待が持てる状況となっています。

しかし、やはり5大総合商社の中で業績や配当推移が見劣りする事は否定できず、実際最近の配当推移も10年前と比較して3倍から4倍になっている他の総合商社と比較すると住友商事は2.6倍と物足りない水準です。

その分、株価が上昇していない事がメリットになるかもしれませんが、配当利回りは3%前後と大差ありませんので、今から総合商社を狙うならば配当利回りが同水準の三菱商事の方が良いかなと思います。

【2296】伊藤ハム米久HD

2番目の銘柄は伊藤ハム米久HDで、伊藤ハムと米久を中核とする大手食肉加工品グループです。

ハムやベーコン、ソーセージなどの食肉加工品や食肉の製造販売を手掛けており、海外にも製造工場を保有しているなか、海外への売上比率も15%程度を占めています。

直近決算

伊藤ハム米久HDは5月2日に本決算を発表しており、前期の通期最終利益は155億円と14億円の減益となっていますが、配当は5円増配の年間125円としています。

今期予測は通期最終利益が160億円と5億円の増益見込みにしているなか、配当は20円増配の年間145円予測で発表しています。

また、今期からDOE3%以上を配当方針にしており、同時に累進配当も宣言しています。

通期最終利益(億円)

| 銘柄名 | 伊藤米久 |

| 2021年3月期 | 202 |

| 2022年3月期 | 191 |

| 2023年3月期 | 169 |

| 2024年3月期 | 155 |

| 2025年3月期(会社予想) | 160 |

2021年からの通期最終利益を見ていきますが、減益傾向が止まりません。2022年以降減益が続いている要因は、原材料価格や光熱費などのコストが上昇している事に価格改定が追い付かなかった為としています。

しかし、前期の加工食品事業について、原材料価格は高止まりしていましたが、着実に価格改定効果を積み上げ増益に転換できたとしており、今期は加工食品、食肉の両セグメントとも基礎収益力の底上げに注力するとして増益の予測にしています。

配当推移

| 銘柄名 | 伊藤米久 |

| 2015年 | ‐ |

| 2016年 | ‐ |

| 2017年 | 85 |

| 2018年 | 85 |

| 2019年 | 85 |

| 2020年 | 85 |

| 2021年 | 105 |

| 2022年 | 115 |

| 2023年 | 120 |

| 2024年 | 125 |

| 2025年(会社予想) | 145 |

2017年からの配当推移について、数年前までは85円で据え置きの期間が続いていましたが、2021年は業績好調から初めて増配となっています。その後は5円から10円の増配が続いていたなか、今期は一気に20円の増配見込みになっています。

伊藤ハム米久HDの配当方針はDOE3%以上で累進配当としており、また今期より中間配当も実施しています。

株主優待

伊藤ハム米久HD には株主優待があり、200株以上保有を条件に5,000円相当の自社グループ商品がもらえます。

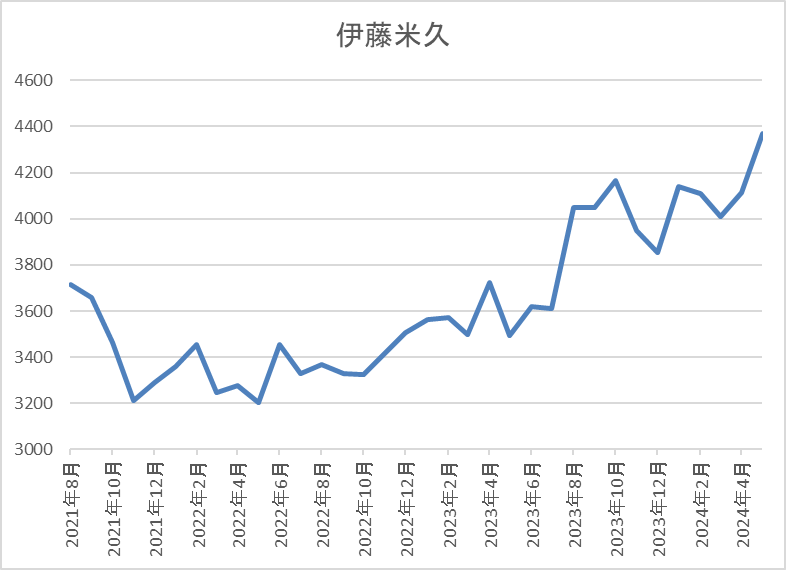

株価推移

株価はコロナショックで2535円まで下げた後は、3000円台で停滞する期間が長かったです。

そんななか、去年夏以降は上昇傾向になっており、直近は4300円前後で推移しています。

株価指標(2024年5月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 伊藤米久 | 2296 | 4240 | 15.0 | 0.84 | 145 | 3.42 | 51.4 |

最近の株価はここ数年の高値圏で推移していますが、増配が続いている事で配当利回りは3%半ばです。

今期業績は増益見込みですがPERは市場平均並みで、配当性向は51%付近となっています。

投資判断

今までの内容から伊藤ハム米久HDの投資判断ですが、日本を代表する食肉加工メーカーで知名度も抜群のなか、最近の増配で配当利回りは3%台と高配当株として気になる水準です。

ここ数年の業績は原材料費高騰などにより減益が続いていましたが価格転嫁は進んでおり、そろそろ増益に転じそうな雰囲気もあるなか、今期より導入した累進配当により減配リスクは無くなっていますが、DOEを配当の目安にしていますので、ここからの更なる増配が続くかは微妙なところです。

以上の点を踏まえると、高配当株として気になる銘柄ですが、現状は株価の調整により、配当利回りが4%前後まで上昇するタイミングを待ちたいかなというところです。

【8032】日本紙パルプ商事

3番目の銘柄は日本紙パルプ商事で国内最大の紙専門商社です。パルプや板紙(いたがみ)、段ボール原紙などの紙や関連商品を国内のみに限らず海外にも卸しており、世界有数の紙専門商社となっています。

実際、直近の海外売上比率も北米やアジアを中心に5割を超えている状況です。

直近決算

日本紙パルプ商事は5月10日に本決算を発表しており、前期の通期最終利益は103億と150億円の減益となっていますが、配当は10円増配の年間130円としています。

今期予測は通期最終利益が100億円と3億円の減益見込みにしていますが、配当は120円増配の年間250円予測で発表しています。

また、市場の期待に応える積極的な株主還元として、今期から累進配当の導入を発表しています。

通期最終利益(億円)

| 銘柄名 | 日本紙パルプ |

| 2021年3月期 | 36 |

| 2022年3月期 | 114 |

| 2023年3月期 | 253 |

| 2024年3月期 | 103 |

| 2025年3月期(会社予想) | 100 |

2021年からの通期最終利益を見ていきますが、2023年にかけて増益が続いた後は100億円前後で推移しています。ただ、2023年に業績が大きく伸びた要因は、保有する不動産の⼀部売却等による固定資産売却益約168億円を計上したためで、一過性の要因を除くと最終利益は100億円前後で安定している状況で、今期も100億円の予測にしています。

配当推移

| 銘柄名 | 日本紙パルプ |

| 2015年 | 100 |

| 2016年 | 100 |

| 2017年 | 110 |

| 2018年 | 110 |

| 2019年 | 110 |

| 2020年 | 110 |

| 2021年 | 110 |

| 2022年 | 115 |

| 2023年 | 120 |

| 2024年 | 130 |

| 2025年(会社予想) | 250 |

2015年からの配当推移について、数年前までは110円付近で据え置きが続く期間が長かったですが、2022年に久しぶりの増配となった後は順調に配当額が増えています。そんななか、今期は配当方針の変更により、一気に120円の大幅増配見込みになっています。

日本紙パルプ商事の配当方針は、市場の期待に応える積極的な株主還元として連結配当性向を30%以上とする累進配当を今期から導入しています。

株主優待

日本紙パルプ商事には株主優待が設定されてり、「ワンタッチコアレスN」という芯の無いトイレットペーパーがもらえます。株主優待の商品がトイレットペーパーというのは斬新ですが、紙専門商社らしく面白い優待だと思います。

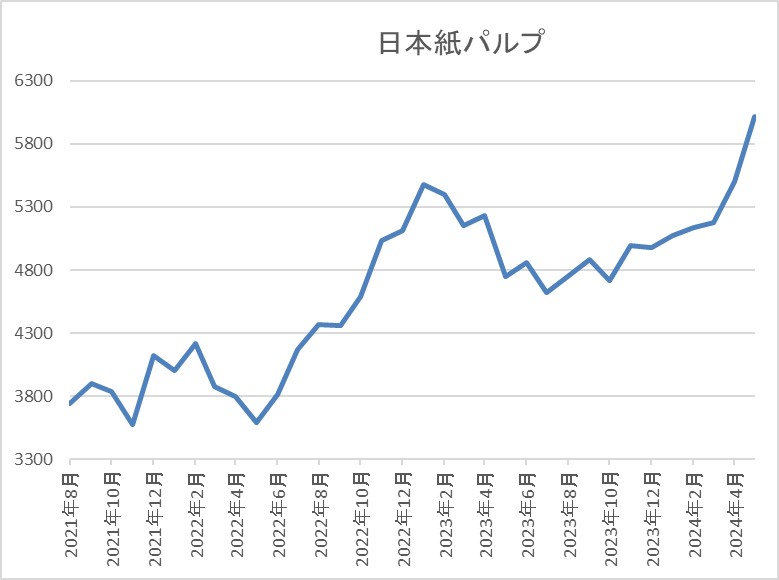

株価推移

株価はコロナショックで2900円まで売られた後は、3000円台での動きが中心でした。

しかし、2022年の夏頃からは上昇していたなか、今回の大幅増配を受けて直近は6000円前後まで急騰しています。

株価指標(2024年5月17日)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 日本紙パルプ | 8032 | 6030 | 7.4 | 0.58 | 250 | 4.15 | 30.8 |

直近の株価は急騰していますが、今期は大幅増配見込みになりましたので配当利回りは4%前半と高水準です。

業績は100億円前後で安定しているなかPER、PBRは市場平均と比較して割安で、配当性向は31%付近と方針通りの水準です。

投資判断

今までの内容から日本紙パルプ商事の投資判断ですが、一過性要因を除くと業績は安定しているなか、今期から見直した配当方針により大幅増配となった事で配当利回りも4%台と高水準です。

ただ、それでも現状の配当性向は30%付近と余裕がある水準ですので、決して無理をしている訳ではなく、むしろ今までの株主還元力が低かっただけかもしれません。実際、今期からの配当方針には「市場の期待に応える積極的な株主還元として」という文言もありますので、今後の更なる株主還元にも期待できそうな印象です。

以上の点に加え、最近の株価上昇でも依然指標面が割安な事も考慮すると、最低購入金額が60万円前後と高額な点がネックではありますが、高配当株として狙いたくなる銘柄です。

【4182】三菱ガス化学

4番目の銘柄は三菱ガス化学で基礎化学品や機能化学品を生産する化学材料メーカーです。

主要製品は海外で合弁生産するメタノールや過酸化水素となっており、半導体やスマホ向け材料に強みを持っています。

また、海外の売上も多くなっており、直近の海外売上比率はアジアを中心に6割近くを占めています。

直近決算

三菱ガス化学は5月10日に本決算を発表しており、前期の通期最終利益は388億円と102億円の減益となっていますが、配当は据え置きの年間80円としています。

今期予測は通期最終利益が460億円と72億円の増益見込みにしているなか、配当は10円増配の年間90円予測で発表しています。

そして、今期から始まる中期経営計画より株主還元を強化するとして、累進配当を採用しています。

通期最終利益(億円)

| 銘柄名 | 三菱ガス |

| 2021年3月期 | 360 |

| 2022年3月期 | 482 |

| 2023年3月期 | 490 |

| 2024年3月期 | 388 |

| 2025年3月期(会社予想) | 460 |

2021年からの通期最終利益を見ていきますが、300億円台から400億円台で上下を繰り返す展開となっています。2023年にかけては半導体向け製品の販売数量増加やコロナからの経済回復に加え、市況上昇などにより増益が続きましたが、前期はメタノール市況の下落や海外メタノール生産会社の減損損失計上により減益となっています。

そして、今期は半導体関連製品の販売回復やメタノール市況の上昇に加え、前期減損損失の反動などにより増益の予測にしています。

配当推移

| 銘柄名 | 三菱ガス |

| 2015年 | 28 |

| 2016年 | 32 |

| 2017年 | 38 |

| 2018年 | 59 |

| 2019年 | 70 |

| 2020年 | 70 |

| 2021年 | 70 |

| 2022年 | 80 |

| 2023年 | 80 |

| 2024年 | 80 |

| 2025年(会社予想) | 90 |

2015年からの配当推移について、据え置きが続く期間もありますが減配はなく、概ね増配傾向です。ここ最近も3年続けて80円で据え置きとなっていましたが、今期は久しぶりに10円の増配見込みになっています。

三菱ガス化学の配当方針は内部留保の水準と株主還元の水準を勘案して、自己株式の取得も機動的に実施し、資本効率の向上と株主還元の充実を図るとしているなか、今期から具体的な目安を従来から10%引き上げて総還元性向50%にしつつ、累進配当を採用しています。

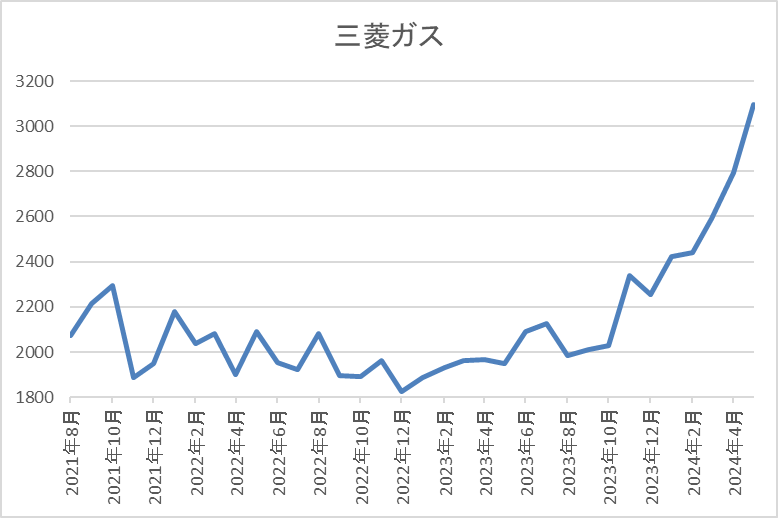

株価推移

株価はコロナショックで1051円まで売られましたが、約1年後には3000円に迫る水準まで上昇しました。

その後は2000円前後での動きが中心でしたが、去年後半からは右肩上がりの状況で、直近は今回の決算を受けて3000円前後まで上昇しています。

株価指標(2024年5月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱ガス化学 | 4182 | 3020 | 13.1 | 0.92 | 90 | 2.98 | 39.2 |

最近の株価は上昇していますが、今期配当は久しぶりに増配見込みですので配当利回りは3%前後です。

今期業績は増益見込みですがPER、PBRは市場平均並みで、配当性向は39%付近となっています。

投資判断

今までの内容から三菱ガス化学の投資判断について、業績は多少上下しながらも安定感があるなか、今までの配当も2009年度より減配はしておらず、実質的に累進配当の様な銘柄でしたが、今期より明確に累進配当を宣言した事で安心感は増しているかと思います。

ただ、これまでの配当推移を見ていると今後も据え置きが続く可能性はあり、現状の配当利回りも3%前後と、もう少し欲しい水準ですので、今後の株価や配当推移を見守りたいところです。

【7466】SPK

最後の銘柄はSPKです。SPKは自動車や産業、建設機械の部品を中心に取り扱っており、メーカー、モデルを問わず、あらゆる国産車、輸入車を対象に補修部品などを供給しています。

販路は国内のみに限らず、アジアやオセアニアを中心に直近売上の海外売上比率は4割に迫る水準。

直近決算

SPKは5月7日に本決算を発表しており、前期の通期最終利益は23億円と3億円の増益となっているなか、配当は6円増配の年間50円としています。

今期は最終利益が24億円と微増益見込みにしているなか、配当は年間60円と10円の増配予測で発表しています。

通期最終利益(億円)

| 銘柄名 | SPK |

| 2019年3月期 | 14 |

| 2020年3月期 | 15 |

| 2021年3月期 | 13 |

| 2022年3月期 | 16 |

| 2023年3月期 | 20 |

| 2024年3月期 | 23 |

| 2025年3月期(会社予想) | 24 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響で大きく減益となった2021年以外は順調に増益傾向です。前期は順調な国内事業や大幅な売上・利益増加の海外・工機事業、連結業績に大きく貢献したグループ子会社などの影響で過去最高益を更新しており、今期も好調な流れは継続する見込みとして更に増益の予測にしています。

配当推移

| 銘柄名 | SPK |

| 2015年 | 29.5 |

| 2016年 | 30.5 |

| 2017年 | 31.5 |

| 2018年 | 32.5 |

| 2019年 | 33.5 |

| 2020年 | 36 |

| 2021年 | 37 |

| 2022年 | 40 |

| 2023年 | 44 |

| 2024年 | 50 |

| 2025年(会社予想) | 60 |

2015年からの配当推移について、数年前までは年間1円ずつの増配でしたが、前期は6円、今期は一気に10円の大幅増配見込みと、以前と比較して増配ペースに勢いが付いており、増配は前期までで26期連続となっています。

SPKの配当方針は連続増配方針の堅持と「さらに業績見込みに応じた累進増配を」としており、今までも事実上累進配当の様な銘柄でしたが、今期から配当方針に累進増配の文言が加わっています。

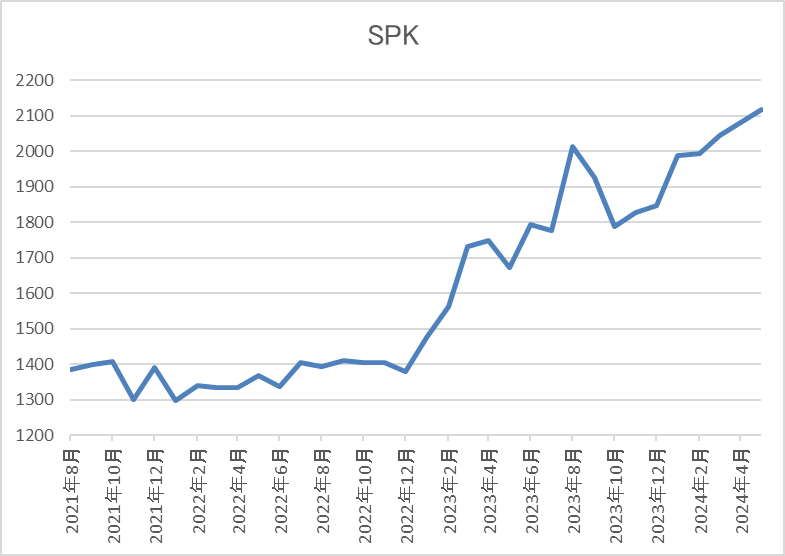

株価推移

株価はコロナショックで1112円まで売られた後は1500円を超える水準まで急速に戻しました。

その後は1400円付近で停滞する時期が長かったですが、去年以降はじわじわ上昇しており、直近は2000円前後で推移しています。

株価指標(2024年5月17日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| SPK | 7466 | 2026 | 8.5 | 0.83 | 60 | 2.96 | 25.1 |

最近の株価はじわじわ上昇していますので、今期配当は大幅増配見込みになりましたが配当利回りは2%後半となっています。

業績は増益が続いていますのでPER、PBRは市場平均と比較して割安で、配当性向は25%付近と余裕を感じる水準です。

投資判断

今までの内容からSPKの投資判断ですが、業績は順調に推移しているなか20年以上連続増配を続けるほど株主還元力も抜群です。そんななか、今期から配当方針に付け加えられた「累進配当」の文言や現在の余裕のある配当性向を考慮すると、30年以上の連続増配も十分、射程圏内だと思います。

その分、最近の株価は上昇しており配当利回りも2%台まで低下していますが、直近のペースで増配が続けば、今の株価でも将来的には配当利回りが3%を超える可能性もありますので、高配当株として狙いたくなる銘柄です。

まとめ

今回は最近の決算で累進配当を宣言した5銘柄を検証しました。今回の決算は最近の好調な業績や日本企業全体の株主還元力向上を背景に大幅増配を発表する銘柄も多かったですが、同時に累進配当を導入する銘柄も過去1番で多かった印象です。

ただ、累進配当は減配しない事が大前提で据え置きでも問題ないため、必ずしも将来の増配が約束されているわけではありませんが、株主還元力を高めたいとの意欲は間違いないと思いますので、高配当株として投資を検討する時の重要な指標になるかと思います。

※Xでも投資に役立つ情報を投稿していますので、是非下記リンクよりフォローしてください。

コメント