直近の相場はトランプ関税ショックによって世界的な株安に陥っており、日経平均も先週26日(水)の高値3万8000円から権利落ちもありましたが、約1週間で4000円近く下げる大幅安となっています。短期間の下げ幅としては中々の水準ですし、トランプ大統領の動向が読みにくいため、今後の相場に対して悲観的になっている投資家も多いかと思いますが、長期投資が前提の高配当株投資の場合は、この様な時こそ慌てずに相場の基本である業績が好調で今後の増配が期待できる銘柄へ改めて注目する時だと思います。

実際、今の日本企業には既に今期配当見込みを増配で発表している銘柄や配当性向の引き上げにより今期配当の大幅増配が期待できそうな銘柄がたくさんありますので、今回はトランプショックも関係なく今期配当の増配がほぼ確定的な5つの高配当株を検証していきます。

【8316】三井住友FG

最初の銘柄は三井住友FGです。三井住友FGはメガバンクの三井住友銀行を中核に持つ金融持株会社で国内では三菱UFJFGに次ぐ金融グループです。三井住友銀行のほか、SMBC日興証券や三井住友ファイナンス&リース、三井住友カードなどを傘下にしています。

また、M&Aを絡めて海外への進出も進めており、直近売上の海外比率は6割近くに迫るほど拡大しています。

直近決算

三井住友FGは1月29日に第3四半期決算を発表しており、最終利益は1兆1359億円と前年同期比3431億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、特に国内ビジネスが牽引した事や株式等損益が上振れたためとの事です。

通期最終利益(億円)

| 銘柄名 | 三井住友FG |

| 2019年3月期 | 7266 |

| 2020年3月期 | 7038 |

| 2021年3月期 | 5128 |

| 2022年3月期 | 7066 |

| 2023年3月期 | 8058 |

| 2024年3月期 | 9629 |

| 2025年3月期(会社予想) | 11600 |

2019年からの通期最終利益について、コロナショックの影響を受けた2021年は5000億円台へ大きく減益となりましたが、その後は順調に増益が続いています。そんななか、最近はコロナからの経済回復を受けて法人貸出の増加や好調な決済ビジネスなどに加え、円安や金利上昇などの外部要因の追い風もあり増益幅が増えています。

そして、前期も好調な流れは継続するとして最終利益は期初から1兆円を超える予測にしていたなか、第3四半期時点の通期進捗率は98%付近とほぼ通期の見込みを達成していますが、第4四半期には不採算アセット売却による損失計上や予防的な引当の計上も検討しているとして上方修正の発表はありませんでした。

配当推移

| 銘柄名 | 三井住友FG |

| 2015年 | 46.6 |

| 2016年 | 50 |

| 2017年 | 50 |

| 2018年 | 56.6 |

| 2019年 | 60 |

| 2020年 | 63.3 |

| 2021年 | 63.3 |

| 2022年 | 70 |

| 2023年 | 80 |

| 2024年 | 90 |

| 2025年(会社予想) | 120 |

2015年からの配当推移について、2021年までは据え置きの年もありましたが、概ね順調に増配が続いていました。そして、2022年以降は好調な業績を背景に増配幅も大きくなり、最近は10円刻みの増配が続いていたなか、前期は期初から20円の増配見込みで発表していましたが、第2四半期決算で更に10円増額した事で一気に30円の大幅増配見込みになっています。

三井住友FGの配当方針はボトムラインの成長を通じて増配を実現するとしており、配当は累進的で具体的な目安は配当性向40%としています。

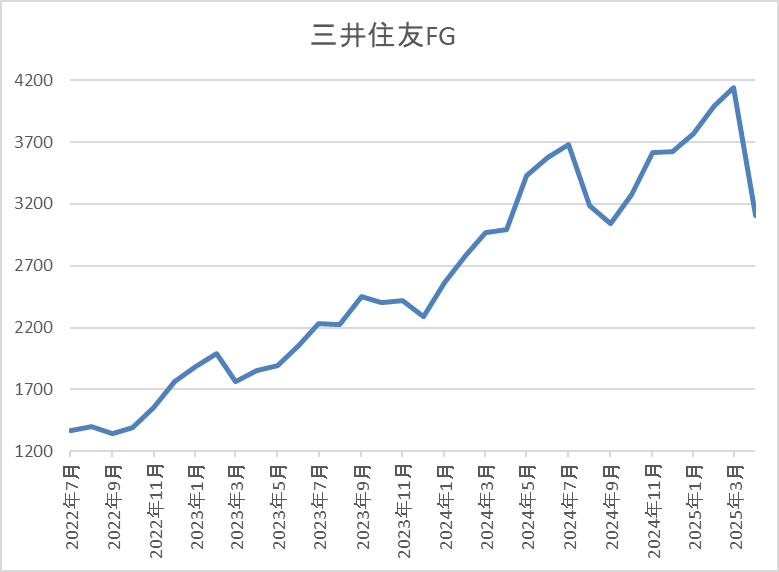

株価推移

株価はコロナショックで835円まで売られた後は、停滞する時期を挟みながらも上昇していました。

そんななか、今後の金利先高観が高まった2022年11月以降は上昇ペースも加速し、先月には4140円まで上昇しましたが、直近はトランプショックで3000円前後まで下落しています。

株価指標(2025年4月4日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三井住友FG | 8316 | 3125 | 10.5 | 0.80 | 120 | 3.84 | 40.1 |

最近の株価は直近高値から大きく下落しているなか、大幅増配も続いていますので配当利回りは3%後半まで上昇しています。

業績も過去最高益が続いていますのでPERは市場平均より割安で、配当性向は40%付近と方針通りの水準です。

投資判断

今までの内容から三井住友FGの投資判断ですが、最近の業績は過去最高益が続いているなか、前期も第3四半期までの進捗率を踏まえると大幅増益の最終着地となりそうです。そして、今後も国内金利0.25%の引き上げによって約1000億円の増収効果を想定しているとしていますので、今期も更に過去最高益を更新する可能性は高そうな印象です。

以上の点を踏まえると、トランプ関税ショックによる市場の混乱で日銀の利上げ観測が後退している懸念もありますが、配当については今までの配当推移から今期も大幅増配が期待できそうです。

【8058】三菱商事

2番目の銘柄は三菱商事でエネルギーや金属などの金属資源部門に強みを持っており、現在約1300社の連結対象会社と協働して幅広いビジネスを世界中で展開しているなか、直近の海外売上比率もアメリカを中心に5割近くを占めています。

そんななか、今週3日(木)に一足早く今期の業績見通しや2027年度までの経営戦略に加え、上限1兆円の大規模自社株買いも発表しています。

直近決算

三菱商事は2月6日に第3四半期決算を発表しており、最終利益は8274億円と前年同期比1308億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、国内洋上風力発電事業における減損損失などを計上しましたが、大口の評価益、売却益などの積み増しやLNG関連事業における受取配当金の計上などがあったためとの事です。

通期最終利益(億円)

| 銘柄名 | 三菱商事 |

| 2020年3月期 | 5353 |

| 2021年3月期 | 1725 |

| 2022年3月期 | 9375 |

| 2023年3月期 | 11806 |

| 2024年3月期 | 9640 |

| 2025年3月期(会社予想) | 9500 |

| 2026年3月期(会社予想) | 7000 |

2020年からの通期最終利益を見ていきますが、増減の激しい展開となっています。2021年はコロナショックの影響で大幅減益となりましたが、2022年以降はコロナからの経済回復や商品市況の上昇で大幅増益となり、2023年は過去最高益を記録しています。

しかし、2024年は商品市況反落の影響で減益となっており、前期も期初から1.5%程度の減益見込みにしている状況に変わりはありませんが、第3四半期時点の通期進捗率は87%付近と一時的な要因も多く含まれてはいますが、最終着地は増益も意識できる水準になっています。

そんななか、早くも今週発表した今期見込みは資源価格の影響などで7000億円と更に大きく減益の見込みになっていますが、2028年3月期には1兆2000億円を目指す目標になっています。

配当推移

| 銘柄名 | 三菱商事 |

| 2015年 | 23.3 |

| 2016年 | 16.6 |

| 2017年 | 26.6 |

| 2018年 | 36.6 |

| 2019年 | 41.6 |

| 2020年 | 44 |

| 2021年 | 44.6 |

| 2022年 | 50 |

| 2023年 | 60 |

| 2024年 | 70 |

| 2025年(会社予想) | 100 |

| 2026年(会社予想) | 110 |

2015年からの配当推移を見ていますが、2017年以降減配はなく順調に増配傾向で、コロナショックで業績を大きく落とした2021年にも増配しています。そして、2022年以降は好調な業績を背景に増配幅も大きくなっており、前期は一気に30円、そして今期見込みは既に10円の増配で発表されています。

三菱商事の配当方針は、累進配当+機動的な自己株式取得とする基本方針を維持としており、少し不安視されていた累進配当も2027年度までの継続が発表されています。

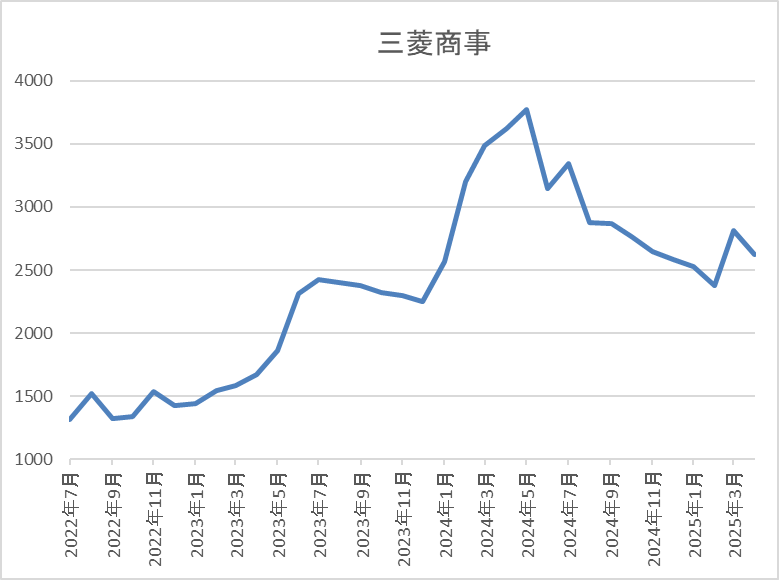

株価推移

株価はコロナショックで698円まで売られた後は、停滞する時期を挟みながらも右肩上がりでした。

しかし、去年4月に3775円まで上昇した後は2351円まで下落し、今年3月にはバフェット砲の効果で2842円まで上昇しましたが、直近は2500円前後で推移しています。

株価指標(2025年4月4日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| 三菱商事 | 8058 | 2542.5 | 10.8 | 1.09 | 110 | 4.33 | 41.8 |

最近の株価は低迷しているなか、今期も増配見込みとなりましたので配当利回りは4%前半と高水準です。

業績は減益が続いていますがPERは市場平均と比較して割安で、配当性向は42%付近となっています。

投資判断

今までの内容から三菱商事の投資判断について、最近の業績は商品市況の影響などで減益が続いており、今週発表された今期見込みも減益予測でした。ただ、稼ぐ力は着実に伸びており、営業収益CFの水準も一段向上しているとして、一足早く今期配当の増配や大規模自社株買いを発表してくれました。

そんななか、期限が前期までとなっていた事で少し不安視されていましたが、無事に累進配当の継続も発表され、またキャッシュフローの状況により追加配分枠が⽣じた場合は投資パイプライン等を踏まえ、投資または追加還元への配分を検討ともしていますので、トランプ関税の影響は気になりますが、更なる増配も期待できそうな印象です。

【8591】オリックス

3番目の銘柄はオリックスでリース業界の代表的な銘柄ですが、現在はリース業にとどまらず、不動産、金融、事業投資など様々な事業で海外を含む多くの企業と取引しています。

実際、リースを起点に「金融」と「モノ(物件)」の2つの専門性から関連するビジネスを拡大させており、直近の海外売上比率も25%程度を占めています。

直近決算

オリックスは2月10日に第3四半期決算を発表しており、最終利益は2717億円と前年同期比525億円の増益となっていますが、通期最終利益、年間配当予測に変更はありません。

前期比増益の要因は、保険の運用益が拡大している事やアセットマネジメント、空港運営の業績が回復している事に加え、複数のセグメントで売却益を計上しているためとの事です。

通期最終利益(億円)

| 銘柄名 | オリックス |

| 2019年3月期 | 3237 |

| 2020年3月期 | 3027 |

| 2021年3月期 | 1923 |

| 2022年3月期 | 3121 |

| 2023年3月期 | 2903 |

| 2024年3月期 | 3461 |

| 2025年3月期(会社予想) | 3900 |

2019年からの通期最終利益について、コロナショックの影響で大きく減益となった2021年以外は3000億円前後で安定していましたが、2022年の最終利益には弥生の売却益1632億円が含まれていた事もあり、2023年はその反動で減益となっています。

しかし、2024年は不動産や事業投資・コンセッションが好調な事やクレジット社の株式一部譲渡による売却益を計上した事で3000億円台半ばの水準まで大きく増益となっており、前期も好調な流れは継続するとして更に増益の予測にしているなか、第3四半期時点の通期進捗率は70%付近と目安の75%には届いていませんが、業績進捗は堅調であり、通期でも過去最高益を目指すとしています。

配当推移

| 銘柄名 | オリックス |

| 2015年 | 36 |

| 2016年 | 45.75 |

| 2017年 | 52.25 |

| 2018年 | 66 |

| 2019年 | 76 |

| 2020年 | 76 |

| 2021年 | 78 |

| 2022年 | 85.6 |

| 2023年 | 85.6 |

| 2024年 | 98.6 |

| 2025年(会社予想) | 98.6 |

2015年からの配当推移について、たまに据え置きの年もありますが減配はなく、概ね順調に増配が続いている印象です。実際、2023年は減益だった業績の影響で据え置きとなっていますが、2024年は業績好調により13円の大幅増配となっており、前期も年間配当は現状据え置きの見込みですが、中間配当は約19円増配の62.17円となっています。

そんななか、オリックスの前期配当方針は配当性向39%、もしくは前年度配当金(98.6円)のいずれか高い方としており、現状年間配当の予測は98.6円としていますが、予測通りの最終利益だった場合の年間配当は第3四半期の決算書でも133.2円と明記していましたので、多少の増減はあるかもしれませんが、前期配当は現状の予測から30円近い増配が期待できそうな状況です。

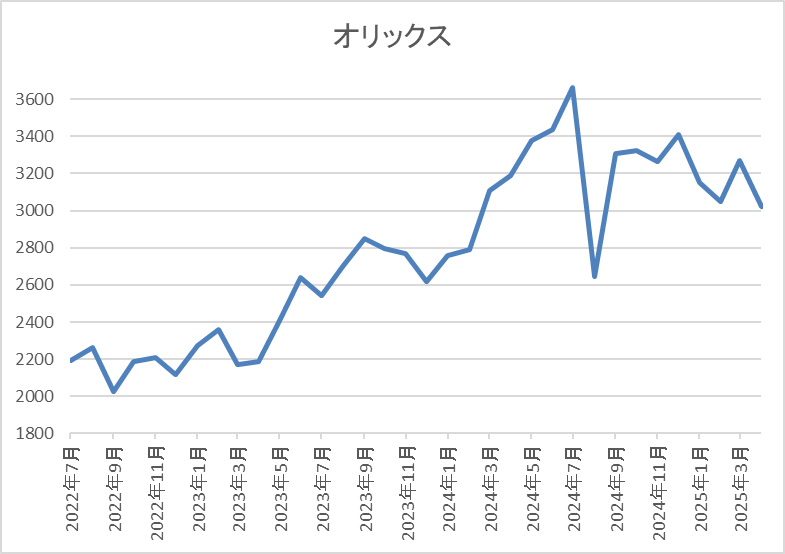

株価推移

株価はコロナショックで1100円まで売られた後は順調に値を戻し、2022年1月には2612円まで上昇しました。

その後は2000円台で停滞が続く時期もありましたが、2023年の春以降は上昇傾向で去年7月には3788円まで上昇しましたが、直近は3000円前後まで下落しています。

株価指標(2025年4月4日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| オリックス | 8591 | 2891 | 8.5 | 0.81 | 98.6 | 3.41 | 28.8 |

最近の株価は低迷が続いていますので、前期配当は現状据え置きの見込みですが配当利回りは3%半ばとなっています。

前期も業績は過去最高益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は29%付近と目安の水準を10%程度下回っています。

投資判断

今までの内容からオリックスの投資判断について、前期業績は大きく増益の見込みにしているなか、中間配当も約19円の大幅増配となりましたが、年間配当の上方修正は小数点まで設定する方針もあってか、5月8日発表の本決算まで持ち越しとなりました。

ただ、第3四半期の決算書にも最終着地が予測通りの場合の年間配当は133.2円と明記していましたので、多少の増減はあるかもしれませんが、前期配当は現状の予測から30円近い大幅増配が現実的です。

【8566】リコーリース

4番目の銘柄は同じくリース銘柄のリコーリースで複合機やパソコンなどのオフィス関連機器に加え、医療機器や産業工作機械、計測器などのファイナンス・リースや法人向けに融資を行っているリコー系のリース会社です。

そんなリコーリースの株主還元力はリース銘柄らしく抜群で、30年近い連続増配を継続しているなか、累進配当政策も導入しています。

直近決算

リコーリースは2月5日に第3四半期決算を発表しており、最終利益は124億円と前年同期比42億円の増益になっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、インベストメント事業の伸⻑や資産利回りが向上した事に加え、政策保有株式の売却益を特別利益に計上したためとしています。

通期最終利益(億円)

| 銘柄名 | リコーリース |

| 2019年3月期 | 119 |

| 2020年3月期 | 118 |

| 2021年3月期 | 120 |

| 2022年3月期 | 134 |

| 2023年3月期 | 148 |

| 2024年3月期 | 112 |

| 2025年3月期(会社予想) | 147 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響も関係なく順調に増益が続いていました。業績好調の要因は、資産利回り改善の継続やリース&レンタル事業の伸長によるものとしており、2023年は過去最高益を記録しています。

そんななか、2024年はコロナ関連レンタル特需による反動減や投資有価証券の評価損51億円の計上が響いて久しぶりの減益となりましたが、前期は2023年の過去最高益並みの増益予測にしているなか、第3四半期時点の通期進捗率も84%付近と更なる上積みも期待できそうな水準です。

配当推移

| 銘柄名 | リコーリース |

| 2015年 | 50 |

| 2016年 | 55 |

| 2017年 | 60 |

| 2018年 | 70 |

| 2019年 | 80 |

| 2020年 | 90 |

| 2021年 | 100 |

| 2022年 | 120 |

| 2023年 | 145 |

| 2024年 | 150 |

| 2025年(会社予想) | 175 |

2015年からの配当推移を見ていきますが、減配はもちろん据え置きの年すらなく順調に増配が継続しており、前期までで30期連続の増配を更新予定です。実際、2024年は業績が大きく落ち込むなかでも5円の増配を行っており、前期も期初から15円の増配見込みにしていたなか、第2四半期決算で更に10円の増額が発表され、合計25円の大幅増配予測になっています。

リコーリースの配当方針は配当の累進性と業界トップクラスの還元⽔準を意識し、持続的な成⻑と適正な資本構成及び財務体質の強化を図り、株主還元の拡充を⽬指すとしており、配当性向は26年3月期に40%以上、30年3月期に50%を⽬安としています。

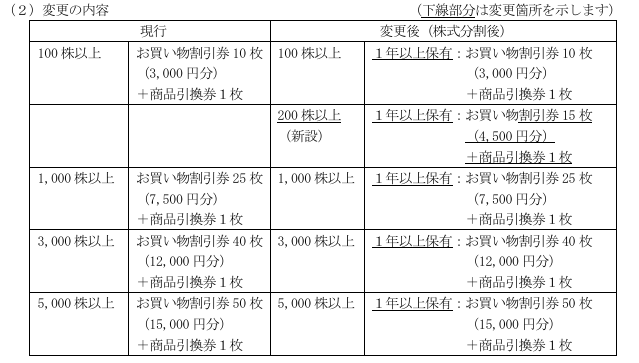

株主優待

リコーリースには株主優待があり、保有株数や保有継続年数によってQUOカードかカタログギフトがもらえますので、詳細を表にまとめています。

| 保有株数 | 保有継続年数 | 金額 | 優待品 | |||

| 100株~299株 | 1年未満 | 2000円相当 | QUOカード | |||

| 1年以上3年未満 | 4000円相当 | |||||

| 3年以上 | 5000円相当 | |||||

| 300株以上 | 1年未満 | 5000円相当 | カタログギフト | |||

| 1年以上3年未満 | 8000円相当 | |||||

| 3年以上 | 1万円相当 | |||||

特に継続保有年数が3年を超えると金額もかなり大きくなりますので、中長期投資家には有難い株主優待です。

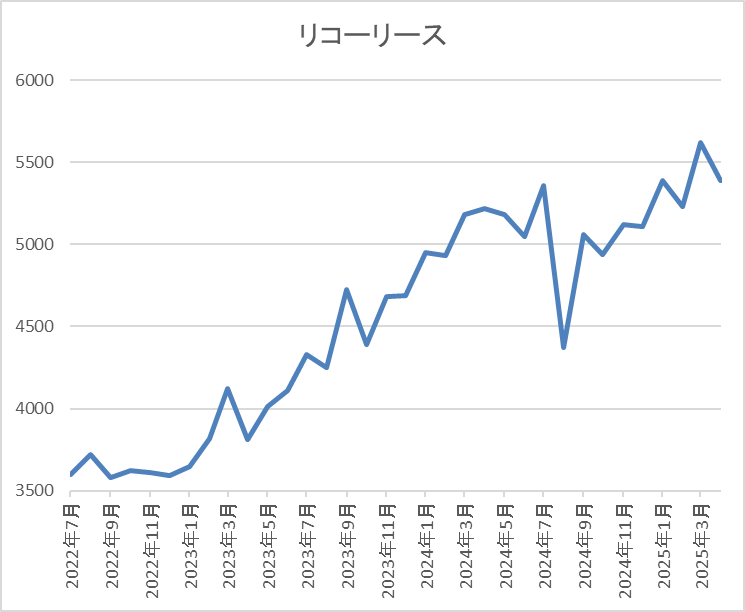

株価推移

株価はコロナショックで2423円まで売られた後は、停滞する時期を挟みながら上昇しています。

そんななか、2023年春頃からは右肩上がりの状況で、去年3月には5580円まで上昇し、8月の暴落で4370円まで下落しましたが、直近は5200円前後で推移しています。

株価指標(2025年4月4日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| リコーリース | 8566 | 5180 | 10.9 | 0.69 | 175 | 3.38 | 36.7 |

最近の株価は上場来の高値付近で推移していますが、大幅増配が続いている事で配当利回りは3%半ばとなっています。

前期業績は増益見込みですのでPER、PBRは市場平均と比較して割安で、配当性向は36%付近と余裕を感じる水準です。

投資判断

今までの内容からリコーリースの投資判断について、2024年の業績は一過性要因の影響で減益となりましたが、前期業績は順調に回復しており、配当も30年近い連続増配が続いています。

そんななか、現在の配当性向に余裕がある事や累進配当を宣言している配当方針に加え、具体的に示している将来の目安で計算すると現状の配当性向40%は約190円、50%は約238円となりますので、今期配当は15円以上の大幅増配も現実的な水準です。

以上の点を踏まえると、今後の増益により更に配当水準が切り上がる可能性もありますので、将来が楽しみな銘柄です。

【9882】イエローハット

最後の銘柄はイエローハットです。イエローハットはカー用品を専門に取り扱う量販店で、現在全国に700店舗以上展開しています。取り扱い製品はタイヤやカーナビなどに加え、車検やオイル交換などのメンテナンスも行っており、車全般に関わるサービスを手掛けています。

また、3月末を基準日とした株式の2分割を行っています。

直近決算

イエローハットは1月31日に第3四半期決算を発表しており、最終利益は97億円と前年同期比8億円の増益となっていますが、通期最終利益、年間配当見込みに変更はありません。

前期比増益の要因は、旅行や帰省をはじめとしたドライブ需要などによりタイヤ・オイル・バッテリーなど消耗品の店頭販売が順調に推移したためとの事です。

通期最終利益(億円)

| 銘柄名 | イエローハット |

| 2019年3月期 | 73 |

| 2020年3月期 | 73 |

| 2021年3月期 | 85 |

| 2022年3月期 | 96 |

| 2023年3月期 | 106 |

| 2024年3月期 | 102 |

| 2025年3月期(会社予想) | 105 |

2019年からの通期最終利益を見ていきますが、コロナショックの影響もそれ程関係なく増益が続いており、2023年は過去最高益を記録しています。増益が続いた要因は感染対策として車、バイクでの移動需要が高まった事やタイヤの価格改定を実施したためとの事です。

そんななか、2024年は暖冬や春の天候不良によりタイヤ販売が不振だったとして久しぶりの減益になっていますが、前期は新車販売の回復や中古市場の活性化に伴いタイヤなどの消耗品販売が好調に推移する見込みとして増益の予測にしていたなか、第3四半期時点の通期進捗率も92%付近と最終着地での過去最高益更新が視野に入っている状況です。

配当推移

| 銘柄名 | イエローハット |

| 2015年 | 11.5 |

| 2016年 | 13.5 |

| 2017年 | 15 |

| 2018年 | 16.5 |

| 2019年 | 18 |

| 2020年 | 23 |

| 2021年 | 27 |

| 2022年 | 29 |

| 2023年 | 31 |

| 2024年 | 33 |

| 2025年(会社予想) | 35 |

2015年からの配当推移をみていきますが、据え置きの年すらなく順調に増配が継続しており、増配は2024年までで14期連続となっています。また、最近の増配幅は2円刻みと大きくなっており、前期見込みは2015年と比較すると約3倍の水準へ増えています。

イエローハットの配当方針は、連結業績、財務状況、投資計画などを勘案しながら配当性向30%以上を目安に安定的な配当を継続していく方針としていましたが、前回の決算で今期以降は配当性向を45%まで引き上げ、また総還元性向を3年累計で100%以上にする事を発表しています。

株主優待

イエローハットには株主優待が設定されており、保有株数によって全国の店舗で使用できる割引券がもらえますが、株主優待も今回の株式分割発表にあわせて内容が拡充されています。

こちらの内容を3月と9月の年2回もらえるほか、ウォッシャー液2.5L1本と引き換えできる引換券ももらえますので、イエローハットをよく利用する人にはおすすめの株主優待です。

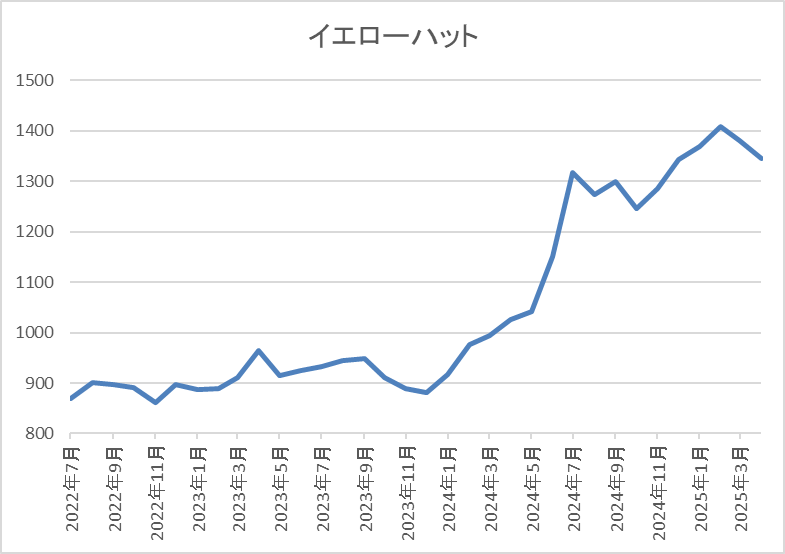

株価推移

株価はコロナショックで597円まで売られた後、2021年8月には1078円まで上昇しました。

その後は750円から1000円のボックス圏で推移する期間が長かったですが、2024年以降は上昇傾向で、直近は1300円前後で推移しています。

株価指標(2025年4月4日時点)

| 銘柄 | コード | 株価 | PER | PBR | 配当 | 配当利回り | 配当性向 |

| イエローハット | 9882 | 1323 | 11.6 | 0.99 | 35 | 2.65 | 29.5 |

最近の株価はここ数年の高値圏で推移していますので、増配は継続していますが配当利回りは2%半ばとなっています。

前期業績は増益見込みですのでPERは市場平均と比較して割安で、配当性向は29%付近と方針通りの水準です。

投資判断

今までの内容からイエローハットの投資判断について、前期業績は過去最高益レベルの最終着地が期待できる見込みのなか、10年以上の連続増配も続いていますが、最近の株価上昇により配当利回りは2%台まで低下していました。ただ、途中でお伝えした様に今期からは配当性向の目安が45%へ引き上げられますので、仮に今期の最終利益が前期と同水準だった場合、今期配当は約53円と前期から20円近い大幅増配も期待できる状況です。

そうなると、今の株価でも配当利回りは4%付近まで上昇しますので、高配当株として魅力的な銘柄になります。

まとめ

今回は直近の相場がトランプ関税ショックで大荒れとなっているなか、様々な要因から今後の増配が期待できる5つの高配当株を検証しました。株価が大きく下がる局面は絶好の購入チャンスと頭では分かっていても、実際に暴落に直面すると、今回もそうですが、どこまでも下がりそうな気がして、なかなか買い向かう勇気が出ない事はあるかと思います。

実際、個人的にも今週の下げ相場でまだ1銘柄しか買えていませんので、来週以降も更に下げる場面があれば積極的な購入を心掛けたいと思っています。

そんななか、今回検証した5銘柄については、好調な業績や配当性向の引き上げなどに加え、三菱商事の場合は既に今期見込みを増配で発表していますので、高配当株として期待できる部分は大きいかと思います。

もちろん、トランプ関税の影響で今後の業績見通しに狂いが生じる可能性はあるかと思いますが、今回の5銘柄は今までの配当推移や配当方針から余程の事があっても減配はしないと思いますので、今の様な相場の時には特に勇気を与えてくれる存在だと思います。

今期の大幅増配がほぼ確定的な5銘柄はYouTubeで動画版も投稿していますので、あわせてご覧ください。

※Xでも投資に役立つ情報を連日投稿中!!

コメント